Pflanzenöl-Marktgröße und -anteil

Pflanzenöl-Marktanalyse von Mordor Intelligence

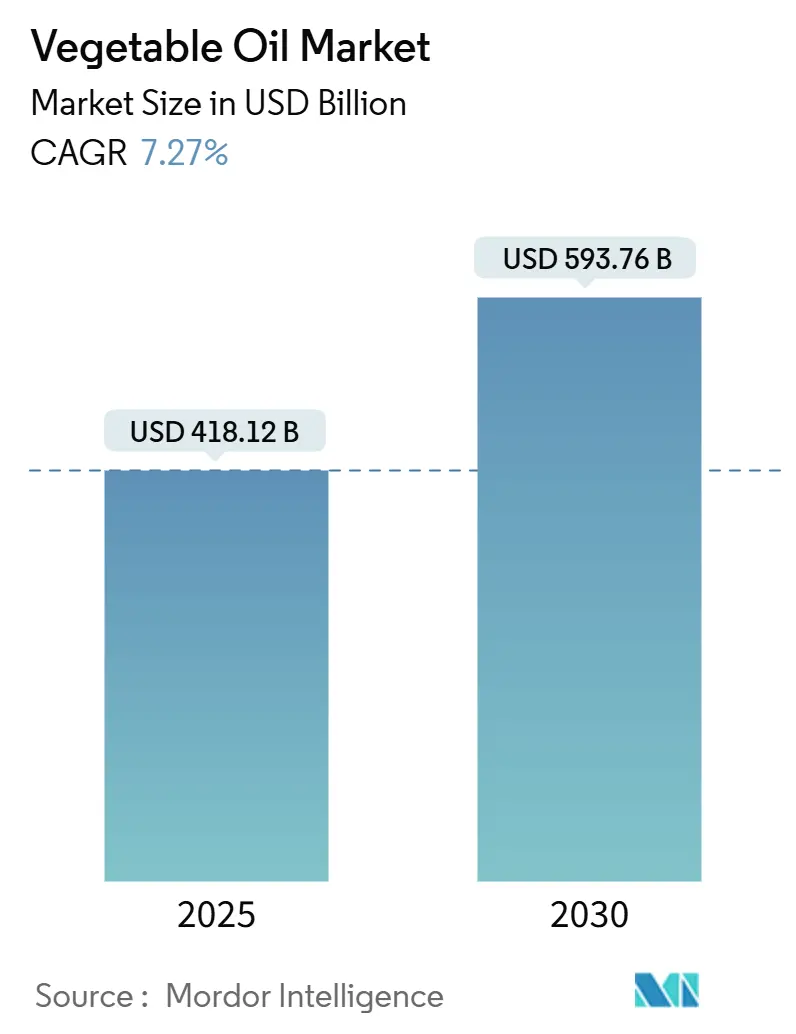

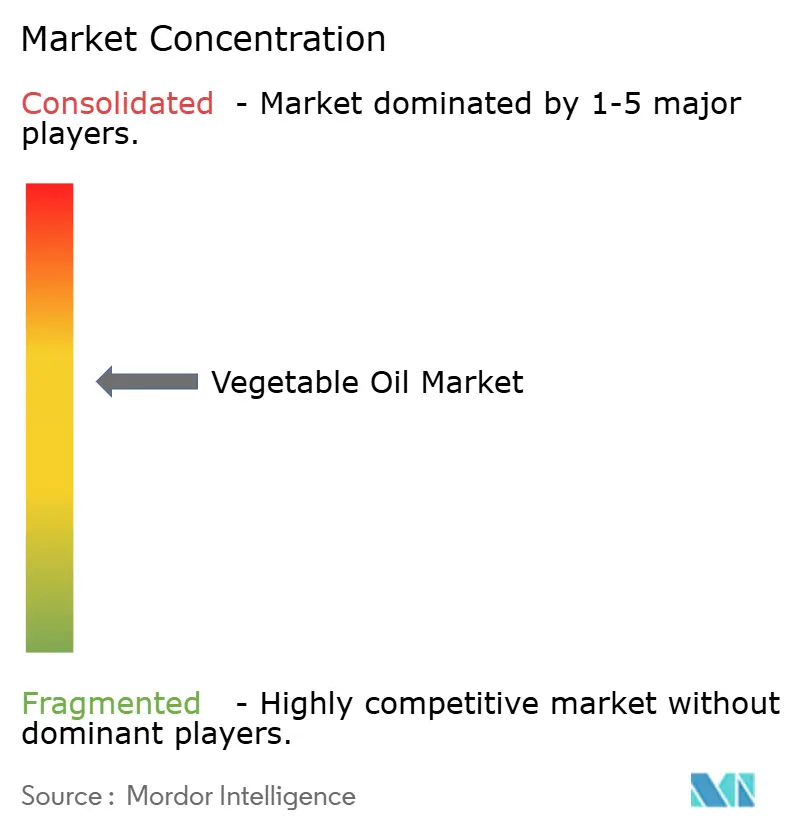

Der Pflanzenöl-Markt wird für 2025 auf USD 418,12 Milliarden bewertet und soll mit einer CAGR von 7,27% voranschreiten, um bis 2030 USD 593,76 Milliarden zu erreichen. Die Nachfrage bleibt stabil, da Bevölkerungswachstum, expandierende Lebensmittelverarbeitung und der Aufstieg biobasierter industrieller Anwendungen Volumenzuwächse bei wichtigen Öltypen unterstützen. Nachhaltigkeitsziele gestalten die Rohstoffbeschaffung um und veranlassen Unternehmen, zertifizierte Lieferketten zu übernehmen und in landeffiziente Kulturen zu investieren. Das Verbraucherinteresse an herzgesunden und sauberen Produkten beschleunigt den Wechsel zu Sonnenblumen-, Oliven- und anderen Premium-Ölen, während Durchbrüche in der Altöl-Umwandlung frische Endmarktchancen schaffen. Produzenten mit integrierten Pressions-, Raffinerungs- und Verpackungsoperationen nutzen Größenvorteile, um Preisvolatilität zu bewältigen und Margen zu schützen - ein Vorteil, der die fortlaufende Konsolidierung innerhalb des Pflanzenöl-Markts fördert.

Wichtige Berichtserkenntnisse

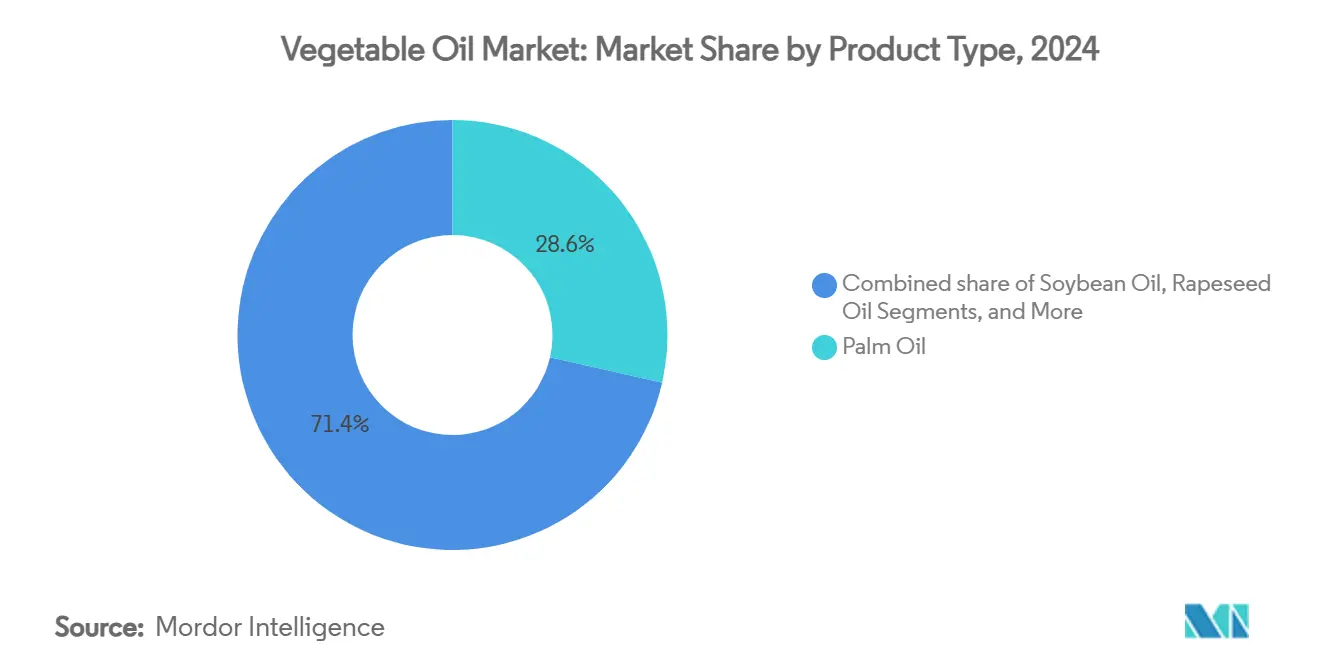

- Nach Produkttyp führte Palmöl mit 28,56% des Pflanzenöl-Marktanteils im Jahr 2024; Sonnenblumenöl soll die schnellste CAGR von 7,27% bis 2030 verzeichnen.

- Nach Art befehligte das konventionelle Segment 93,52% Anteil der Pflanzenöl-Marktgröße im Jahr 2024, während Bio-Öle voraussichtlich mit einer CAGR von 9,10% bis 2030 expandieren werden.

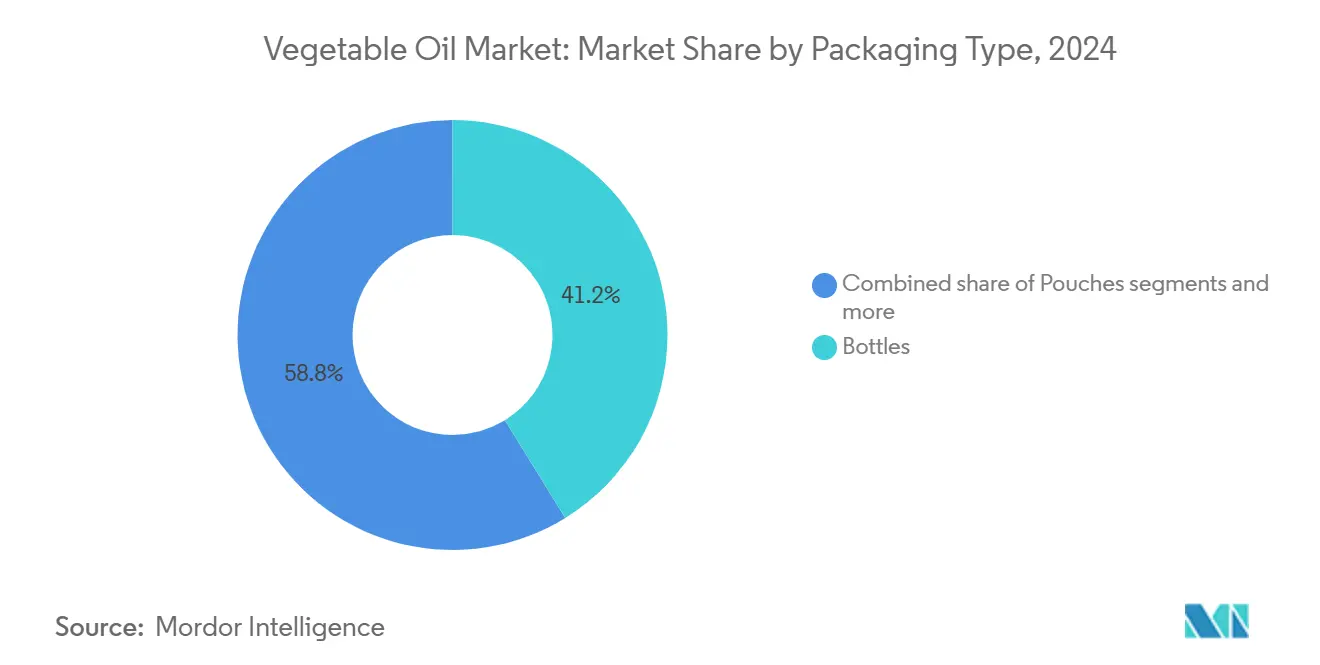

- Nach Verpackung entfielen Flaschen auf 41,22% der Pflanzenöl-Marktgröße im Jahr 2024 und Beutel entwickeln sich mit einer CAGR von 6,51% bis 2030.

- Nach Vertriebskanal hielt der Einzelhandel 61,91% Umsatzanteil im Jahr 2024; HoReCa/Foodservice verzeichnet die höchste prognostizierte CAGR von 8,32% bis 2030.

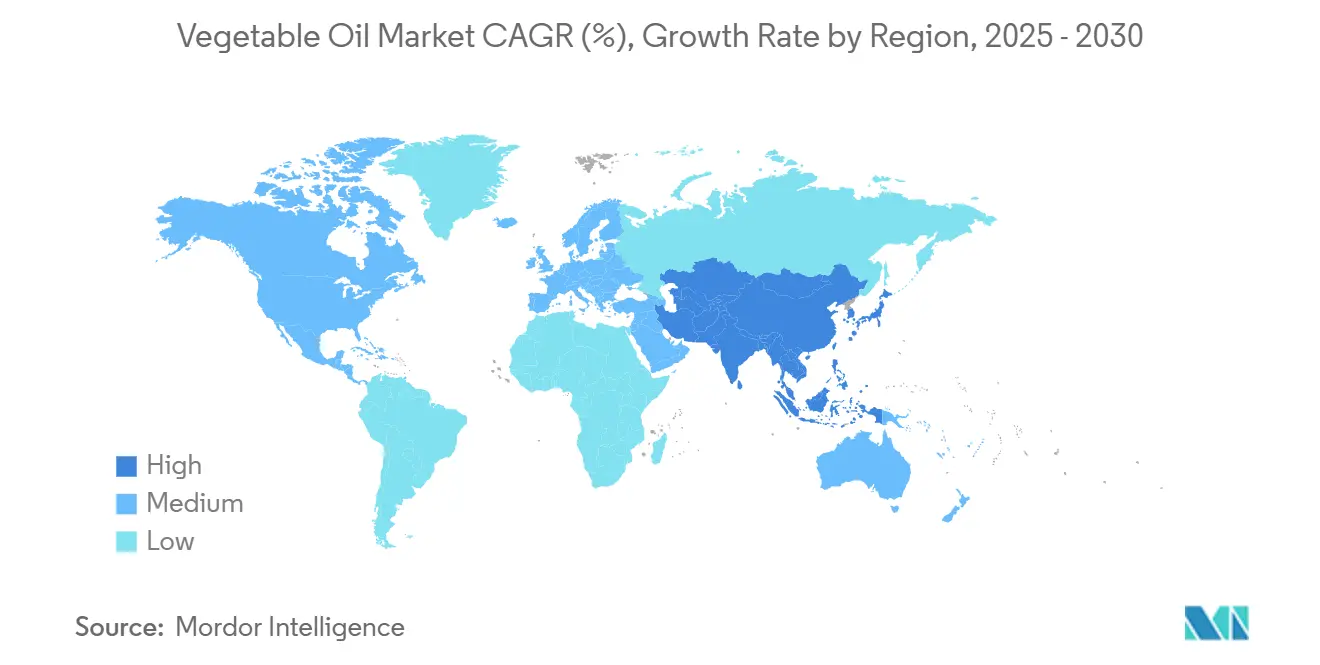

- Nach Geographie führte Asien-Pazifik mit 48,73% Anteil des Pflanzenöl-Markts im Jahr 2024; die Region ist auch die am schnellsten wachsende mit einer CAGR von 8,96% bis 2030.

Globale Pflanzenöl-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Steigendes Gesundheitsbewusstsein verschiebt Präferenz zu gesünderen Ölen wie Oliven- und Sonnenblumenöl | +1.8% | Global, mit stärkerer Auswirkung in Nordamerika und Europa | Mittelfristig (3-4 Jahre) |

| Expandierende Lebensmittelverarbeitung und Fast-Food-Industrien erhöhen Ölverbrauch | +2.1% | Asien-Pazifik-Kern, Übertragung auf Nahen Osten und Afrika | Kurzfristig (≤2 Jahre) |

| Steigende Nachfrage nach Bio- und Non-GMO-Ölen befeuert Pflanzenöl-Verbrauch | +1.5% | Nordamerika und Europa, aufkommend in Asien-Pazifik | Mittelfristig (3-4 Jahre) |

| Wachsende Stadtbevölkerung befeuert höhere Nachfrage nach Speiseölen aufgrund gestiegener Verbrauchsbedürfnisse | +1.2% | Asien-Pazifik-Kern, Naher Osten und Afrika, Südamerika | Langfristig (≥5 Jahre) |

| Regierungspolitik zur Unterstützung der Pflanzenöl-Nutzung treibt Marktwachstum | +0.6% | Global, mit Schwerpunkt auf Entwicklungsökonomien | Mittelfristig (3-4 Jahre) |

| Expansion der Biokraftstoffindustrie treibt Marktwachstum voran | +1.4% | Global, mit stärkerer Auswirkung in Europa und Nordamerika | Mittelfristig (3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigendes Gesundheitsbewusstsein verschiebt Präferenz zu gesünderen Ölen wie Oliven- und Sonnenblumenöl

Das steigende Gesundheitsbewusstsein der Verbraucher treibt die Nachfrage nach gesünderen Ölen wie Oliven- und Sonnenblumenöl im Pflanzenöl-Markt. Zum Beispiel hat das US-Landwirtschaftsministerium (USDA) die ernährungsphysiologischen Vorteile von Olivenöl hervorgehoben, einschließlich seines hohen Gehalts an einfach ungesättigten Fettsäuren, der die Herzgesundheit unterstützt. Ähnlich hat die Europäische Behörde für Lebensmittelsicherheit (EFSA) Sonnenblumenöl für seinen reichen Vitamin-E-Gehalt befürwortet, der als Antioxidans wirkt. Laut der Weltgesundheitsorganisation (WHO) kann der Ersatz gesättigter Fette durch ungesättigte Fette, wie sie in Oliven- und Sonnenblumenöl zu finden sind, das Risiko von Herz-Kreislauf-Erkrankungen reduzieren. Zusätzlich fördern Regierungsinitiativen zur Förderung gesunder Essgewohnheiten, wie die "MyPlate"-Richtlinien des USDA, die Verwendung gesünderer Speiseöle. Diese Befürwortungen, gekoppelt mit steigendem Verbraucherbewusstsein, beeinflussen Kaufentscheidungen erheblich und verschieben Präferenzen zu diesen gesünderen Alternativen.

Expandierende Lebensmittelverarbeitung und Fast-Food-Industrien erhöhen Ölverbrauch

Das Wachstum der Lebensmittelverarbeitung und Fast-Food-Industrien ist ein bedeutender Treiber des Pflanzenöl-Markts. Zum Beispiel erreichte laut dem US-Landwirtschaftsministerium (USDA) der globale Verbrauch von Pflanzenöl etwa 218,41 Millionen Tonnen in 2023/24, angetrieben von gestiegener Nachfrage von Lebensmittelherstellern und Quick-Service-Restaurants[1]U.S. Department of Agriculture, "USDA-oilseeds world trade markets and trade-2025", www.fas.usda.gov. Die steigende Popularität verarbeiteter und Convenience-Lebensmittel, insbesondere in Schwellenländern, hat diese Nachfrage weiter befeuert. Zusätzlich erhöhen Regierungsinitiativen zur Förderung der Lebensmittelverarbeitung, wie Indiens Production-Linked Incentive (PLI) Schema für den Lebensmittelverarbeitungssektor, die Nachfrage nach Pflanzenöl weiter. Zum Beispiel zielt das PLI-Schema darauf ab, die Wettbewerbsfähigkeit der Lebensmittelverarbeitungsindustrie durch finanzielle Anreize zu verbessern, was indirekt den Verbrauch von Pflanzenöl in der Herstellung erhöht. Ähnlich haben in den Vereinigten Staaten das Food Safety Modernization Act (FSMA) Investitionen in Lebensmittelverarbeitungsanlagen gefördert, was zu höherer Nutzung von Pflanzenöl führt. Diese Entwicklungen unterstreichen die kritische Rolle von Pflanzenöl bei der Erfüllung der steigenden Verbrauchsbedürfnisse dieser Industrien, da sie wesentliche Zutaten beim Frittieren, Backen und anderen Lebensmittelzubereitungsprozessen sind.

Steigende Nachfrage nach Bio- und Non-GMO-Ölen befeuert Pflanzenöl-Verbrauch

Der steigende Appetit auf Bio- und Non-GMO-Öle treibt den Pflanzenöl-Verbrauch nach oben. Zum Beispiel hat die steigende Verbraucherpräferenz für gesündere Alternativen zu erhöhter Nachfrage nach Bio-Sonnenblumenöl und Non-GMO-Sojaöl geführt. Zusätzlich integriert die Lebensmittel- und Getränkeindustrie diese Öle in ihre Produkte, um gesundheitsbewussten Verbrauchern zu entsprechen, was ihren Verbrauch im globalen Pflanzenöl-Markt weiter ankurbelt. Weiterhin hat regulatorische Unterstützung für Biolandwirtschaft und Non-GMO-Kennzeichnung in Regionen wie Nordamerika und Europa Hersteller ermutigt, ihre Produktportfolios zu erweitern, wodurch das Wachstum dieses Segments innerhalb des Pflanzenöl-Markts vorangetrieben wird. Zum Beispiel haben Unternehmen wie Organic India Bio-Öl-Varianten eingeführt, um der wachsenden Nachfrage zu entsprechen. Ähnlich hat der Aufstieg von E-Commerce-Plattformen diese Produkte für Verbraucher zugänglicher gemacht, was ihre Adoption weiter beschleunigt. Das steigende Bewusstsein für die Umweltvorteile von Biolandwirtschaftspraktiken spielt auch eine bedeutende Rolle beim Antrieb dieser Nachfrage, da Verbraucher umweltbewusster für Nachhaltigkeit und umweltfreundliche Produkte werden.

Wachsende Stadtbevölkerung befeuert höhere Nachfrage nach Speiseölen aufgrund gestiegener Verbrauchsbedürfnisse

In Süd- und Südostasien treibt die schnelle Urbanisierung den Pro-Kopf-Ölverbrauch nach oben und stärkt die Nachfrage nach Braten, Würzen und verarbeiteten Grundnahrungsmitteln. Ein Bericht von UN-Habitat hebt hervor, dass Asien 54% der globalen Stadtbevölkerung beherbergt, was über 2,2 Milliarden Menschen ab 2022 entspricht. Projektionen deuten darauf hin, dass bis 2050[2]UN-Habitat, "Asia and the Pacific Region", www.unhabitat.org Asiens Stadtbevölkerung um zusätzliche 1,2 Milliarden expandieren wird, was einen 50%igen Anstieg markiert. Weiterhin stellt die Wirtschafts- und Sozialkommission für Asien und den Pazifik fest, dass südostasiatische Städte eine entscheidende Rolle in der regionalen Wirtschaft spielen und 80% ihres BIP ausmachen. In Indien und China betonen nationale Ernährungssicherheitsinitiativen die Selbstversorgung mit Ölsaaten, was zu Investitionen in Pressanlagen führt, die mit Schienen- und Flusskorridoren verbunden sind. Vorausblickend deuten demografische Trends auf eine robuste Nachfrage nach Pflanzenöl hin, auch wenn makroökonomische Herausforderungen diskretionäre Ausgaben in anderen Bereichen dämpfen.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Konkurrenz durch synthetische und alternative Fette beeinflusst Nachfrage | -0.9% | Nordamerika und Europa | Mittelfristig (3-4 Jahre) |

| Volatilität der Rohstoffpreise beeinflusst Marktstabilität | -1.2% | Global | Kurzfristig (≤2 Jahre) |

| Strenge Regierungsvorschriften zu Transfetten und Kennzeichnung erhöhen Compliance-Kosten | -0.7% | Global, mit stärkerer Auswirkung in entwickelten Volkswirtschaften | Mittelfristig (3-4 Jahre) |

| Verfälschungsbedenken behindern das Marktwachstum | -0.7% | Asien-Pazifik-Kern, Naher Osten und Afrika, mit regulatorischem Übertragungseffekt auf entwickelte Märkte | Kurzfristig (≤2 Jahre) |

| Quelle: Mordor Intelligence | |||

Konkurrenz durch synthetische und alternative Fette beeinflusst Nachfrage

Der Markt sieht sich einem bedeutenden Hemmnis durch die steigende Konkurrenz von synthetischen und alternativen Fetten gegenüber. Diese Substitute, oft durch fortschrittliche Technologien entwickelt, bieten ähnliche Funktionalitäten und Vorteile wie Pflanzenöl, was sie für verschiedene Industrien attraktiv macht, einschließlich Lebensmittel, Kosmetik und Biokraftstoffe. Zusätzlich werden synthetische Fette oft als kostengünstige und nachhaltige Optionen vermarktet, was die Konkurrenz weiter intensiviert. Der wachsende Verbraucherwunsch nach innovativen und umweltfreundlichen Produkten trägt auch zum Wechsel zu alternativen Fetten bei. Dieser Trend stellt das Wachstumspotential des Pflanzenöl-Markts in Frage, da Hersteller diese Konkurrenzdrücke bewältigen müssen, während sie ihre Marktanteile beibehalten.

Volatilität der Rohstoffpreise beeinflusst Marktstabilität

Volatilität der Rohstoffpreise stellt ein bedeutendes Hemmnis für den globalen Pflanzenöl-Markt dar. Die unvorhersagbare Natur der Rohstoffkosten, angetrieben von Faktoren wie schwankenden landwirtschaftlichen Erträgen, geopolitischen Spannungen und sich ändernden Handelspolitiken, schafft Herausforderungen für Hersteller. Diese Preisschwankungen wirken sich direkt auf Produktionskosten aus und führen zu Instabilität in Gewinnmargen und Preisstrategien. Zusätzlich verschärft die Abhängigkeit von landwirtschaftlichen Rohstoffen, die hochsensibel auf klimatische Bedingungen reagieren, das Problem weiter. Zum Beispiel können ungünstige Wetterbedingungen wie Dürren oder Überflutungen Ernteerträge erheblich reduzieren und einen Anstieg der Rohstoffpreise verursachen. Weiterhin können geopolitische Ereignisse, einschließlich Handelsbeschränkungen oder Zölle, die Lieferkette stören und zur Unvorhersagbarkeit der Kosten beitragen. Solche Instabilität der Rohstoffpreise stört die Lieferkette und macht es schwierig für Marktakteure, konsistente Produktverfügbarkeit und Erschwinglichkeit aufrechtzuerhalten. Diese anhaltende Herausforderung unterstreicht den Bedarf für strategische Planung und Risikomanagement, um die negativen Auswirkungen auf den globalen Pflanzenöl-Markt zu mildern.

Segmentanalyse

Nach Produkttyp: Palmöl behält Größenvorteil trotz steigender Prüfung

Palmöl trug 28,56% zum Pflanzenöl-Markt in 2024 bei, was seine hohe Landnutzungseffizienz und Eignung für Verbrauch im Einzelhandel und in der Gastronomie widerspiegelt. Große Produzenten in Indonesien und Malaysia liefern konstante Produktion durch Plantagenmanagement und Mühlenmodernisierung, obwohl Käufer zunehmend zertifizierte nachhaltige Mengen verlangen. Anhaltende Debatten um Entwaldung verstärken Rückverfolgbarkeitsanforderungen, doch Exportströme bleiben robust aufgrund kostenkonkurrenzfähiger Erträge. Sonnenblumenöl, unterstützt durch Ernteerholungen in Osteuropa, verzeichnet die schnellste CAGR von 7,27% von 2025 bis 2030, da Verarbeiter mittlere Premium-Snacks und Fertiggerichte anvisieren, die seinen sauberen Geschmack bevorzugen. Sojaöl behält eine starke Präsenz in Amerika, gestützt durch die Verbindung zwischen Pressmargen und der Nachfrage nach proteinreichen Mahlzeiten für Tierfutter. Oliven- und Kokosnussöle bedienen Premium- bzw. Nischenbedürfnisse und fügen Vielfalt zum Pflanzenöl-Markt hinzu.

Die Pflanzenöl-Marktgröße für Palmderivate soll stetig wachsen, da sich Biodieselmandate in ausgewählten asiatischen Nationen ausweiten und langsamere Adoption in Märkten ausgleichen, die wegen indirekter Landnutzungsänderungen vorsichtig sind. Sonnenblumenöls Anteilsgewinne hängen von klimatischer Stabilität und Logistikwiederaufnahme entlang der Schwarzmeerkorridore ab. Sojaölmengen sind eng mit Biokraftstoff-Mischungsquoten in den Vereinigten Staaten verbunden, wo erneuerbare Dieselkapazitäten schnell skalieren. Spezialöle, einschließlich ölsäurereichen Rapsöls, erzielen Premium-Preise in Säuglingsnahrung und Bäckereiverkürzung und illustrieren, wie funktionale Eigenschaften Sub-Segmentanteile erfassen können.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar bei Berichtskauf

Nach Art: Konventionell dominiert während Bio beschleunigt

Konventionelle Öle machten 93,52% des Pflanzenöl-Markts in 2024 aus, verankert durch etablierte Versorgungsnetze, hohe Hektarerträge und Preissensibilitäten in Massenmarkt-Lebensmittelkategorien. Integrierte Agrarunternehmen betreiben Multi-Saaten-Komplexe, die Logistik rationalisieren und Stückkosten senken. Jedoch erhöhen verschärfende Entwaldungsregeln und Kundenaudits Compliance-Ausgaben und drängen Raffinerien zu rückverfolgbaren Rohstoffprogrammen. Das Bio-Segment, obwohl nur ein Bruchteil des aktuellen Volumens, soll mit einer CAGR von 9,10% bis 2030 expandieren und den breiteren Pflanzenöl-Markt übertreffen. Umstellungssubventionen und Premium-Einzelhandelsmargen fördern Erzeugerinteresse, doch das dreijährige Übergangsfenster beschränkt schnelle Flächengewinne.

Anhaltende Nachfrage erlaubt Verarbeitern, höhere Pro-Tonnen-Margen auf Bio-Produktlinien zu erzielen, die kaltgepresstes Sonnenblumenöl, natives Kokosnussöl und Ghee-Substitute aus Bio-Sojaöl umfassen. Städtische Verbraucher setzen Bio-Labels mit reduzierter Pestizidexposition und Bodengesundheitsvorteilen gleich, was Markentreue stärkt. Versorgungsengpässe führen gelegentlich zu Lagerrationierung und treiben Premium-Differenzen während Spitzenfeiertagen weiter. Parallel pilotieren konventionelle Lieferanten regenerative Landwirtschaftsprogramme, um umweltbewusste Käufer zu behalten, die möglicherweise keine vollständige Zertifizierung benötigen.

Nach Verpackung: Flaschen führen, Beutel beschleunigen

Flaschen blieben 2024 der primäre Verpackungstyp mit 41,22% Anteil des Pflanzenöl-Markts und balancieren Produktschutz mit Verbrauchervertrautheit. Glas dominiert bei Oliven- und Spezial-Avocadoölen, wo Klarheit und wahrgenommene Reinheit Premium-Positionierung stärken. Leichtes recycelbares PET schreitet in hohen Umschlagsraten von Soja- und Sonnenblumenlinien voran, um Frachtkosten zu senken. Innovation fokussiert auf quadratische oder stapelfreundliche Flaschendesigns, die Paletendichte verbessern und Einzelhändlern helfen, Lagerlogistik zu trimmen.

Beutel verzeichnen die schnellste CAGR von 6,51% dank geringerem Materialverbrauch und einfacherer Entsorgung, was sich mit Unternehmensemissionszielen deckt. Fortschritte in Mehrschichtstrukturen verbessern Barriereleistung und gewährleisten Haltbarkeit vergleichbar mit starren Verpackungen. Bag-in-Box-Systeme gewinnen Traktion in Foodservice-Kanälen für frittierstabile Mischungen und reduzieren Arbeitsplatzverletzungen und Abfall. Nachfüllinitiativen entstehen in ausgewählten europäischen Märkten, wo Verbraucher Pflanzenöl zu Hause in wiederverwendbare Gläser umfüllen. Papierbasierte Verbunddosen behalten Relevanz in Säuglingsnahrungsölen und illustrieren fortlaufende Vielfalt in Verpackungen innerhalb des Pflanzenöl-Markts.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar bei Berichtskauf

Nach Vertriebskanal: HoReCa erholt sich stark

Einzelhandelsgeschäfte trugen 61,91% Umsatzanteil zum Pflanzenöl-Markt in 2024 bei, angeführt von Supermärkten, die Eigenmarkenoptionen mit mittelklassigen Markenlinien bündeln. E-Commerce verdoppelt Abonnementmodelle für Kochgrundlagen und erlaubt Marken, Nachfrage zu prognostizieren und Ausverkaufsereignisse zu reduzieren. Spezialitätenhändler heben Herkunft und Kaltpressprozesse hervor und fördern die Entdeckung von Nischenölen. Treueprogramm-Apps und Rezeptinhalte ermutigen zum Warenkorbaufbau und heben den durchschnittlichen Bestellwert.

Der HoReCa/Foodservice-Kanal ist auf eine CAGR von 8,32% bis 2030 ausgerichtet, da sich Außer-Haus-Gewohnheiten post-pandemisch normalisieren und Quick-Service-Marken Filialausrollungen in Sekundärstädten beschleunigen. Großverpackungsformate wie 15-Liter-Kanister und 20-Liter-Bag-in-Box dominieren Beschaffungslisten. Küchenmanager stufen Frittierlebensdauer, Rauchpunkt und Filterbarkeit als Top-Auswahlkriterien ein und spornen Lieferanten an, ölsäurereiche Palm-Sonnenblumen-Mischungen zu entwickeln. Nachhaltigkeitsdienste, einschließlich Altölsammlung für erneuerbaren Diesel, werden Teil von Lieferantenverträgen und betten Kreislaufpraktiken in den Pflanzenöl-Markt ein.

Geografieanalyse

2024 befehligt Asien-Pazifik einen dominanten 48,7% Anteil des Pflanzenöl-Markts und rühmt sich der höchsten Wachstumsrate der Region mit beeindruckenden 8,96% CAGR (2025-2030). Diese Dynamik fördert einen sich selbst verstärkenden Zyklus von Investitionen und Expansion, da Unternehmen weiter das Wachstumspotential der Region kapitalisieren. 2023 sah Indonesien, der weltführende Produzent und Exporteur von Palmöl, seine Ölpalmenproduktion schätzungsweise 47,08 Millionen Tonnen erreichen, wie vom Landwirtschaftsministerium berichtet[3]Ministry of Agriculture Indonesia, "Central Bureau of Statistics", www.bps.go.id. Indien und China zeichnen sich als führende Produzenten von Soja- bzw. Erdnussölen aus und bedienen sowohl inländische als auch internationale Nachfrage. Das robuste Wachstum der Region wird durch eine wachsende Bevölkerung, steigende verfügbare Einkommen und einen Anstieg industrieller Anwendungen jenseits bloßer Lebensmittelverarbeitung angeheizt, einschließlich Biokraftstoffproduktion und Kosmetik.

Europas Pflanzenöl-Landschaft wird durch reife Verbrauchsgewohnheiten und strenge Vorschriften geprägt, die sowohl inländische Produktion als auch Importe steuern. Bemerkenswert führt Europa die Margarine-Konsumcharts an, ein Trend, der größtenteils durch den Lebensmittelverarbeitungssektor angetrieben wird, der stark auf Pflanzenöl als Schlüsselzutaten angewiesen ist. Bemühungen, Transfette auslaufen zu lassen, stärken dieses Marktwachstum weiter und richten sich an Initiativen der öffentlichen Gesundheit und Verbraucherpräferenzen für gesündere Alternativen aus. Nachhaltigkeitsfragen haben bedeutenden Einfluss in Europa, mit Vorschriften wie der Europäischen Entwaldungsverordnung, die eine Neubewertung der Lieferkettenpraktiken für importierte Öle veranlassen. Diese Vorschriften zielen darauf ab, Rückverfolgbarkeit und Compliance mit Umweltstandards sicherzustellen und Marktdynamiken neu zu gestalten.

Südamerika, seine landwirtschaftliche Stärke in Sojaproduktion kapitalisierend, sichert sich einen prominenten Platz in der globalen Pflanzenöl-Arena mit Brasilien und Argentinien als Schlüsselexporteuren. Nachhaltigkeitsbedenken gestalten zunehmend die Produktionslandschaft der Region, da globale Käufer umweltverantwortliche Beschaffung verlangen. Große Agrarunternehmen priorisieren jetzt entwaldungsfreie Soja, besonders aus Brasiliens Cerrado-Region, um diese Erwartungen zu erfüllen.

Wettbewerbslandschaft

Der globale Pflanzenöl-Markt zeigt moderate Fragmentierung, die die Dominanz großer integrierter Akteure hervorhebt, die mit einer Vielzahl regionaler Verarbeiter koexistieren. Unternehmen wie Wilmar International Limited, Bunge Limited, Louis Dreyfus Company B.V., The Savola Group und Patanjali Ayurveda Limited nutzen vertikale Integration und kontrollieren die Reise von landwirtschaftlicher Produktion bis zur Verbraucherverpackung. Dieser Ansatz ermöglicht es diesen Unternehmen, bedeutende Marktanteile zu behalten und gleichzeitig Qualitätskontrolle und Kosteneffizienz über die Lieferkette sicherzustellen.

Diese Schlüsselakteure fokussieren sich aktiv auf die Expansion ihrer Produktionskapazitäten, um der wachsenden globalen Nachfrage nach Pflanzenöl zu entsprechen. Sie priorisieren auch die Verbesserung von Lieferketteneffizienzen, um Betriebskosten zu reduzieren und Lieferzeiten zu verbessern. Weiterhin sind Investitionen in Forschung und Entwicklung für diese Unternehmen entscheidend, da sie innovieren und neue Produkte einführen wollen, die sich mit verändernden Verbraucherpräferenzen decken, wie gesündere Öloptionen und nachhaltige Produktionspraktiken. Strategische Partnerschaften, Fusionen und Akquisitionen werden häufig eingesetzt, um ihre Marktpositionen zu stärken und ihre Präsenz in Schwellenmärkten zu erweitern.

Die Präsenz zahlreicher regionaler Verarbeiter fügt der Marktkonkurrenz eine weitere Ebene hinzu. Diese Verarbeiter bedienen hauptsächlich lokalisierte Nachfragen und bieten Produkte zu wettbewerbsfähigen Preisen an, um regionale Verbraucher zu gewinnen. Ihre Fähigkeit, sich schnell an lokale Markttrends und Präferenzen anzupassen, gibt ihnen einen Vorteil in spezifischen Regionen. Diese dynamische Wettbewerbslandschaft betont den kritischen Bedarf für operative Effizienz, Innovation und Anpassungsfähigkeit für alle Marktteilnehmer, die ihre Marktanteile in einem zunehmend wettbewerbsintensiven Umfeld erhalten und ausbauen möchten.

Führende Unternehmen der Pflanzenöl-Industrie

-

Wilmar International Limited

-

Bunge Limited

-

Louis Dreyfus Company B.V.

-

The Savola Group

-

Patanjali Ayurveda Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Tata Simply Better führte zwei neue Geschmacksrichtungen seiner Clean-Label-Kaltpressöle ein: natives Olivenöl extra und Sesamöl. Verpackt in 1-L-PET-Flaschen, rühmen sich diese Öle eines Bekenntnisses zur Reinheit, frei von versteckten Zusätzen.

- Januar 2025: Borges India führte seine Single Variety Extra Virgin Olivenöle ein, exklusiv aus 100% Arbequina- und Picual-Oliven hergestellt, zugänglich über Online- und Offline-Plattformen in ganz Indien.

- September 2024: Kosterina lancierte zwei Ultra-Premium-Olivenöle in über 600 Target-Geschäften landesweit und markierte eine bedeutende Einzelhandelsexpansion für Premium-Olivenölprodukte und demonstrierte wachsendes Mainstream-Verbraucherinteresse an Spezialitätenölen.

Umfang des globalen Pflanzenöl-Marktberichts

Pflanzenöl werden aus Samen oder, seltener, aus anderen Teilen von Früchten extrahiert. Ähnlich wie Tierfette sind Pflanzenöl auch Mischungen von Triglyceriden. Der globale Pflanzenöl-Markt wurde nach Typ, Anwendung und Geographie segmentiert. Nach Typ ist der untersuchte Markt in Palmöl, Sojaöl, Rapsöl, Sonnenblumenöl, Olivenöl und andere Klassen segmentiert. Der Markt ist basierend auf Anwendung segmentiert: Lebensmittel, Futtermittel und Industrie. Die Studie beinhaltet auch die globale Analyse der zentralen Regionen wie Nordamerika, Europa, Asien-Pazifik, Südamerika sowie Naher Osten & Afrika. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen basierend auf Werten (in USD Millionen) durchgeführt.

| Palmöl |

| Sojaöl |

| Rapsöl |

| Sonnenblumenöl |

| Erdnussöl |

| Kokosnussöl |

| Olivenöl |

| Andere Typen |

| Konventionell |

| Bio |

| Flasche |

| Beutel |

| Glas |

| Dose |

| Andere |

| HoReCa/Foodservice | |

| Einzelhandel | Supermärkte/Hypermärkte |

| Convenience-Stores/Lebensmittelgeschäfte | |

| Online-Einzelhandelsgeschäfte | |

| Andere Vertriebskanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Vereinigtes Königreich | |

| Spanien | |

| Niederlande | |

| Italien | |

| Schweden | |

| Polen | |

| Belgien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Südkorea | |

| Vietnam | |

| Indonesien | |

| Rest von Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Rest von Naher Osten und Afrika |

| Nach Typ | Palmöl | |

| Sojaöl | ||

| Rapsöl | ||

| Sonnenblumenöl | ||

| Erdnussöl | ||

| Kokosnussöl | ||

| Olivenöl | ||

| Andere Typen | ||

| Nach Art | Konventionell | |

| Bio | ||

| Nach Verpackung | Flasche | |

| Beutel | ||

| Glas | ||

| Dose | ||

| Andere | ||

| Nach Vertriebskanal | HoReCa/Foodservice | |

| Einzelhandel | Supermärkte/Hypermärkte | |

| Convenience-Stores/Lebensmittelgeschäfte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Vertriebskanäle | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Spanien | ||

| Niederlande | ||

| Italien | ||

| Schweden | ||

| Polen | ||

| Belgien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Südkorea | ||

| Vietnam | ||

| Indonesien | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Chile | ||

| Peru | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Rest von Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Pflanzenöl-Markt?

Der Pflanzenöl-Markt steht bei USD 418,12 Milliarden im Jahr 2025.

Wie schnell wird der Pflanzenöl-Markt in den nächsten fünf Jahren wachsen?

Er soll mit einer CAGR von 7,27% expandieren und bis 2030 USD 593,76 Milliarden erreichen.

Welche Region trägt den größten Anteil zum Pflanzenöl-Markt bei?

Asien-Pazifik hält 48,73% des globalen Umsatzes und ist auch die am schnellsten wachsende Region.

Welcher Öltyp wächst am schnellsten?

Sonnenblumenöl soll zwischen 2025 und 2030 mit einer CAGR von 7,27% wachsen.

Warum gewinnen Beutel bei Pflanzenöl-Verpackungen an Boden?

Beutel verwenden weniger Material, reduzieren Transportgewicht und bieten jetzt Barriereeigenschaften, die Flaschen entsprechen, was eine CAGR von 6,51% bis 2030 unterstützt.

Seite zuletzt aktualisiert am: