US-Banking-as-a-Service-Marktanalyse

Die Covid-19-Pandemie hat zu einer verstärkten Einführung von Banking-as-a-Service für Nichtbankenunternehmen geführt. Die Menschen haben während der Epidemie zunehmend E-Commerce-Plattformlösungen genutzt, was zu einer Zunahme von Online-Zahlungstechnologien geführt hat. Finanzinstitute haben seit der Pandemie ein starkes Interesse an Banking as a Service gezeigt, um Geschäftsprozesse zu verbessern und sichere kontaktlose Zahlungen zu ermöglichen.

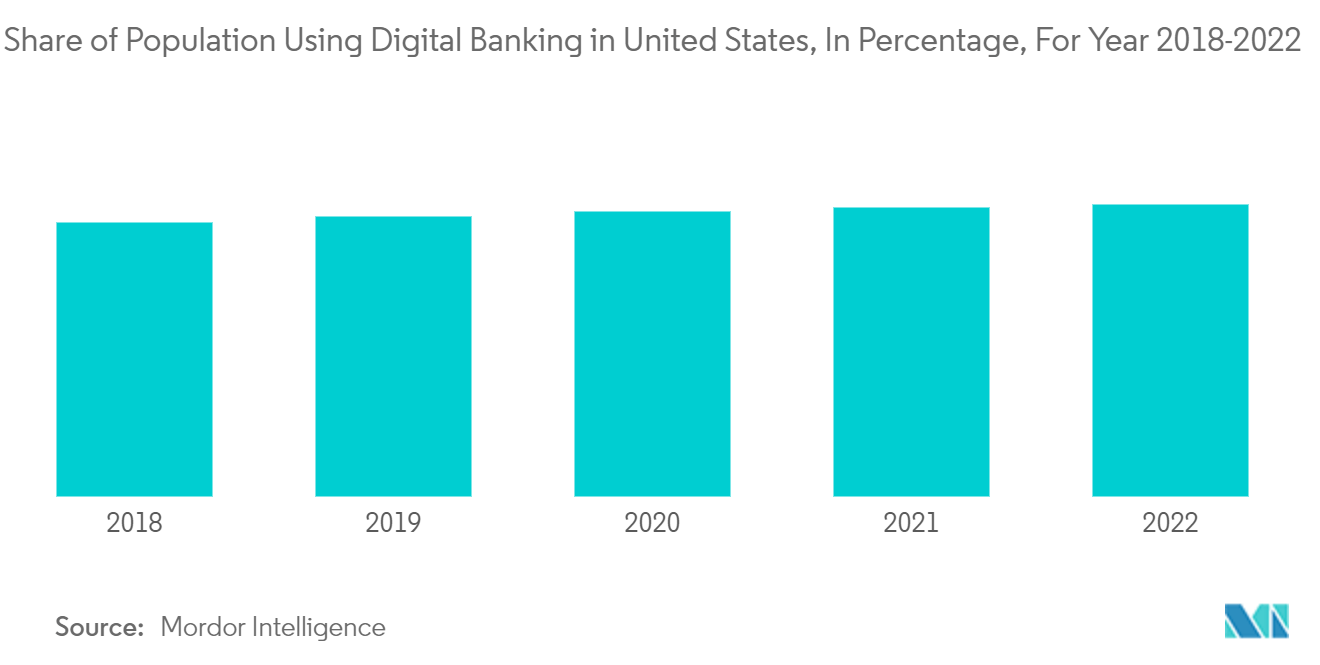

Banking-as-a-Service-Marktsysteme haben sich zu einer Schlüsselkomponente des Open Banking entwickelt, das es Dritten ermöglicht, neue Dienstleistungen über die Anwendungsprogrammierschnittstellen (APIs) der Banken zu etablieren und den Kontoinhabern mehr finanzielle Transparenzoptionen zu bieten. Diese Technologie revolutioniert das Privatkundengeschäft, definiert die Kundenbeziehungen der etablierten Unternehmen neu und erleichtert Fintechs den Markteintritt. Der Bedarf an Banking-as-a-Service (BaaS)-Plattformen steigt in den Vereinigten Staaten aufgrund des expandierenden Finanzmarktes und der expandierenden Versicherungsbranche des Landes rapide an. Das digitale Banking in den Vereinigten Staaten hat in den letzten Jahren eine erhebliche Transformation und Expansion erfahren, wobei seit 2018 über 70 digitale Bankplattformen eingeführt wurden, die das Wachstum der BaaS-Plattformen im Land vorantreiben. Die Nachfrage nach Banking-as-a-Service (BaaS)-Plattformen in den Vereinigten Staaten wird im Prognosezeitraum voraussichtlich rasant wachsen. Big Data, Plattform-Geschäftsmodelle, fortschrittliche Analysen, Smartphone-Technologie und Peer-to-Peer-Netzwerke treiben die US-Wirtschaft rasant voran. Gleichzeitig verändern Innovationen im Finanzsektor den Markt drastisch.

Anwendungsprogrammierschnittstellen (APIs) haben sich als Lebensretter für Banken erwiesen, da sie den digitalen Wandel vereinfacht und schnellere Pivots und Innovationen ermöglicht haben. FinTechs und andere Drittanbieter (TPSP) können Banken dabei unterstützen, Verbrauchern zusätzlich zu ihren herkömmlichen Bankdienstleistungen eine transparente, reibungslose und maßgeschneiderte Finanzdienstleistung anzubieten, indem sie APIs verwenden, was die Nachfrage nach Banking-as-a-Service in Zukunft weiter erhöhen wird.

US-Banking-as-a-Service-Markttrends

Die zunehmende Akzeptanz des digitalen Bankings in den USA treibt den Markt an

BaaS kann Nichtbanken- und Fintech-Organisationen bei der Bereitstellung von Online-Banking-Dienstleistungen für ihre Kunden unterstützen. Sie können sich auf die Verbesserung ihrer Dienstleistungen konzentrieren, anstatt sich um Banklizenzen, regulatorische Vorschriften und andere Integrationen zu kümmern. Für ihre Kunden bieten diese benutzerfreundlichen und technologisch fortschrittlichen Produkte eine bessere Option als das traditionelle Banking. Mit dem Einsatz von Banking-as-a-Service können Nichtbankenorganisationen wie Fluggesellschaften ihren Kunden auch digitale Bankdienstleistungen wie mobile Bankkonten, Debitkarten, Kredite und Zahlungsdienste anbieten, ohne eine eigene Banklizenz erwerben zu müssen, und sich stattdessen auf ihr anderes Kerngeschäft konzentrieren. Diese zunehmende Akzeptanz des digitalen Bankings durch andere Nichtbankenorganisationen in den Vereinigten Staaten treibt den Markt für die Banking-as-a-Service-Branche voran.

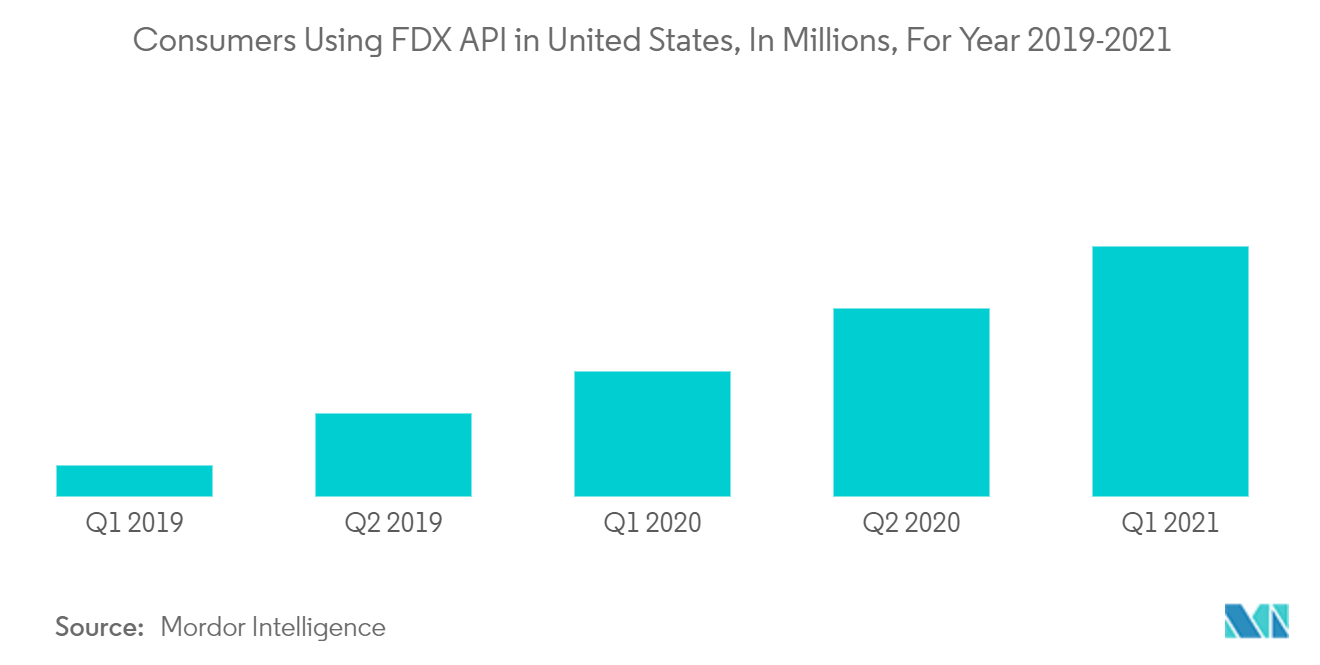

Die Vereinigten Staaten sind führend bei der Einführung von Open Banking und Open Finance API

Um ihre Einnahmequellen zu diversifizieren, können Banken APIs verwenden, um Daten mit externen Finanzorganisationen auszutauschen. Laut dem Blog Cash-free Payment bevorzugen 43 % der Banken das BaaS-Modell, das es ihnen ermöglicht, bei jeder API-Transaktion Gebühren zu erheben. Der BaaS-Ansatz kommt Fintech-Unternehmen zugute, da er es ihnen ermöglicht, ihr Geschäft schneller zu starten und das Vertrauen der Kunden zu stärken. Kunden vertrauen darauf, dass Banken sich im Laufe der Zeit um ihr finanzielles Wohlergehen kümmern, daher arbeiten Fintech-Unternehmen mit Banken zusammen, um dieses Vertrauen zu nutzen und ihren Kundenstamm zu vergrößern. Der Financial Data Exchange (FDX) hat bekannt gegeben, dass seine FDX-API derzeit von 16 Millionen nordamerikanischen Nutzern für Open Banking und Open Finance Datenaustausch genutzt wird.

Überblick über die US-Banking-as-a-Service-Branche

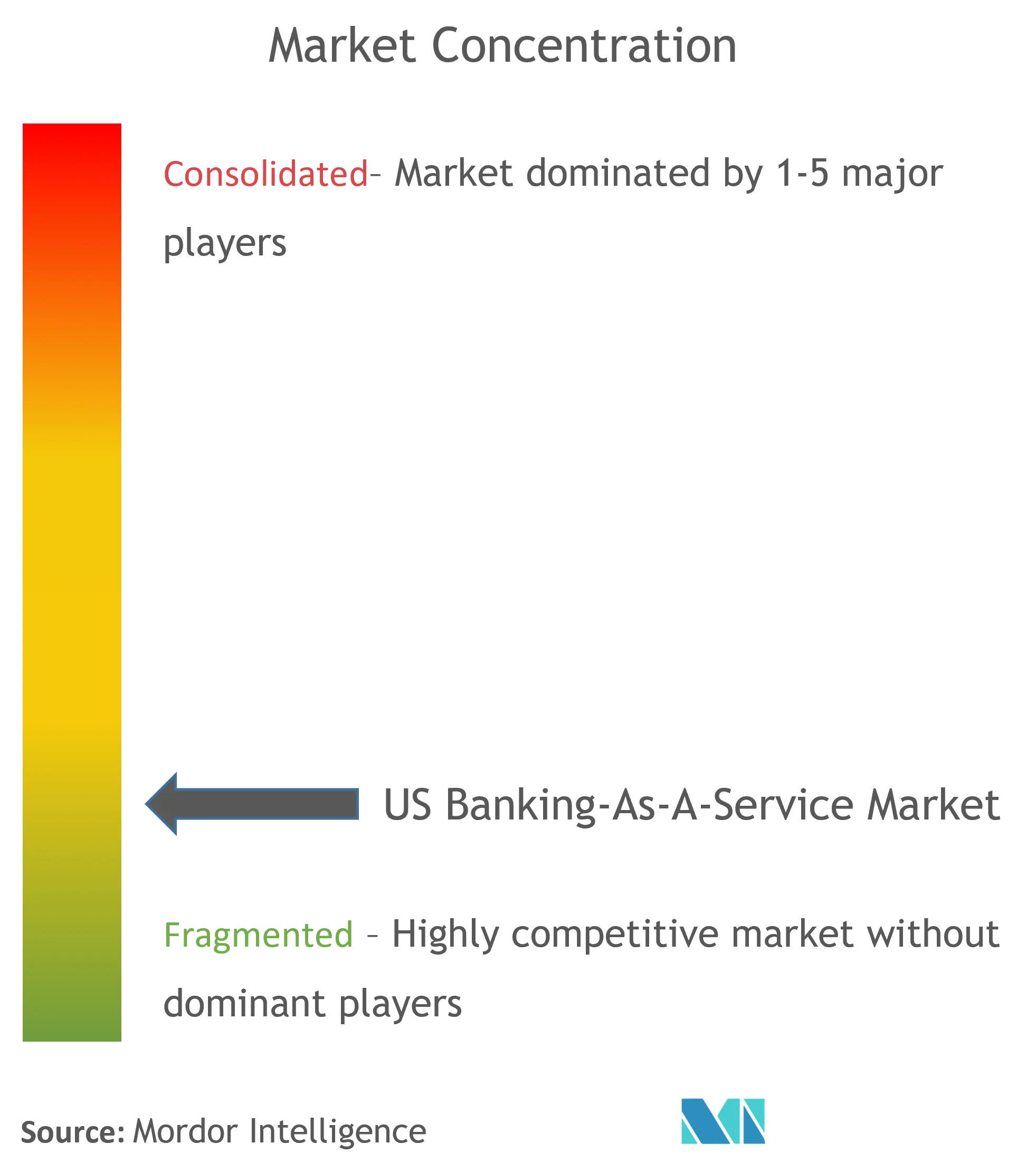

BaaS gewinnt auf dem US-Markt an Bedeutung, da Unternehmen aller Couleur auf der Suche nach neuen Einnahmen, Möglichkeiten für den Datenaustausch und Erkenntnissen, die ihnen helfen, ihre eigenen Angebote in Zukunft zu verbessern, in den Kampf einsteigen. Es dominiert jedoch kein einzelner Akteur die Branche, und die Anbieter versuchen, sich einen Wettbewerbsvorteil in Bezug auf Servicebreite und -tiefe, Reputation, Markteinführungsgeschwindigkeit und Skalierbarkeit zu verschaffen. In den letzten Jahren haben sich BaaS-Unternehmen auf Risikokapitalinvestitionen konzentriert, wobei die Finanzierung es ihnen ermöglicht, ihr Produktangebot und ihre Marktposition zu verbessern. Eine große Anzahl von in den USA ansässigen Akteuren ist auf dem globalen Banking-as-a-Service-Markt vertreten.

US-amerikanische Banking-as-a-Service-Marktführer

Braintree

BOKU

Dwolla

Square Inc

Treasury Prime

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

US-Banking-as-a-Service-Marktnachrichten

- Im Juli 2021 hat Dwolla 21 Millionen US-Dollar an Finanzmitteln aufgebracht, die es verwenden wird, um die Funktionalität seines Dienstes zu erweitern, insbesondere im Hinblick auf die Integration und Reaktionsfähigkeit von Kartenzahlungen, die Einstellung von mehr Talenten und die Ausweitung seiner Schienen auf weitere Märkte außerhalb der Vereinigten Staaten, mit Schwerpunkt auf Kanada. das Vereinigte Königreich und Australien.

- Im Dezember 2021 änderte Payment Gaint Square mit Wirkung zum 10. Dezember seinen Firmennamen in Block. Square expandiert außerhalb seines grundlegenden Kreditkartenlesegeschäfts und konzentriert sich auf neue Technologien wie Blockchain, was zu einer Namensänderung führte.

Segmentierung der US-Banking-as-a-Service-Branche

Banking as a Service (BaaS) ist ein Paradigma, bei dem lizenzierte Banken ihre digitalen Bankdienstleistungen direkt in die Produkte von Nichtbankenunternehmen integrieren. Dies ermöglicht es Nichtbankenunternehmen, ihren Verbrauchern digitale Bankdienstleistungen wie mobile Bankkonten, Debitkarten, Kredite und Zahlungsdienste anzubieten, ohne eine eigene Banklizenz erwerben zu müssen. Dieser Bericht zielt darauf ab, eine detaillierte Analyse des US-amerikanischen Banking-as-a-Service-Marktes bereitzustellen. Es konzentriert sich auf die Marktdynamik, aufkommende Trends in den Segmenten, die Zukunft der Märkte und Einblicke in verschiedene Treiber und Einschränkungen. Außerdem werden die Hauptakteure und die Wettbewerbslandschaft auf dem Markt analysiert. Der US-amerikanische Banking-as-a-Service-Markt kann nach Komponenten (Plattform und Service (Professional Service und Managed Service)), nach Typ (API-basiertes BaaS und Cloud-basiertes BaaS), nach Unternehmensgröße (große Unternehmen und kleine und mittlere Unternehmen) und nach Endbenutzern (Banken, NBFC/Fintech-Unternehmen und andere) unterteilt werden.

| Plattform | |

| Dienstleistungen | Professioneller Service |

| Verwalteter Dienst |

| API-basiertes BaaS |

| Cloudbasiertes BaaS |

| Große Unternehmen |

| Kleine und mittlere Unternehmen |

| Banken |

| Fintech-Unternehmen/NBFC |

| Andere |

| Nach Komponente | Plattform | |

| Dienstleistungen | Professioneller Service | |

| Verwalteter Dienst | ||

| Nach Typ | API-basiertes BaaS | |

| Cloudbasiertes BaaS | ||

| Nach Unternehmen | Große Unternehmen | |

| Kleine und mittlere Unternehmen | ||

| Nach Endbenutzer | Banken | |

| Fintech-Unternehmen/NBFC | ||

| Andere | ||

Häufig gestellte Fragen zur US-Banking-as-a-Service-Marktforschung

Wie groß ist der aktuelle US-Banking-as-a-Service-Markt?

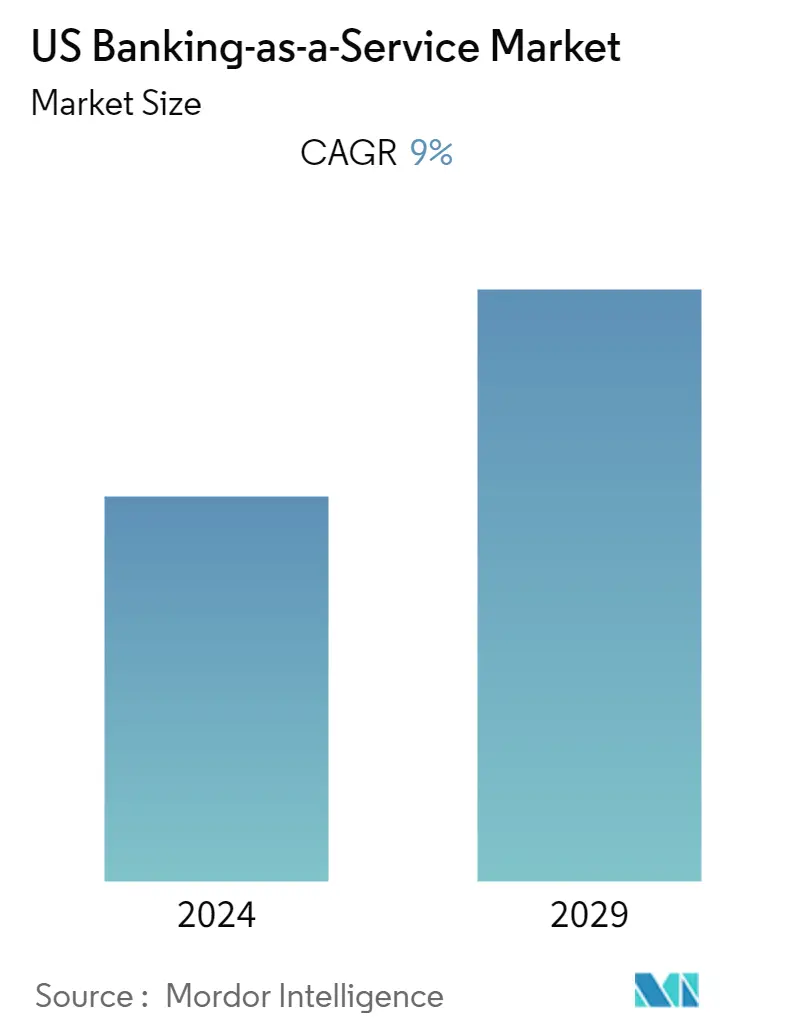

Der US-amerikanische Banking-as-a-Service-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 9 % verzeichnen

Wer sind die Hauptakteure auf dem US-amerikanischen Banking-as-a-Service-Markt?

Braintree, BOKU, Dwolla, Square Inc, Treasury Prime sind die wichtigsten Unternehmen, die auf dem US-amerikanischen Banking-as-a-Service-Markt tätig sind.

Welche Jahre deckt dieser US-Banking-as-a-Service-Markt ab?

Der Bericht deckt die historische Marktgröße des US-Banking-as-a-Service-Marktes für die Jahre ab 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des US-Banking-as-a-Service-Marktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

US-Banking-as-a-Service-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von US-Banking-as-a-Service im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die US-Banking-as-a-Service-Analyse enthält einen Marktprognoseausblick für 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.