US-Automobil-EPS-Marktanalyse

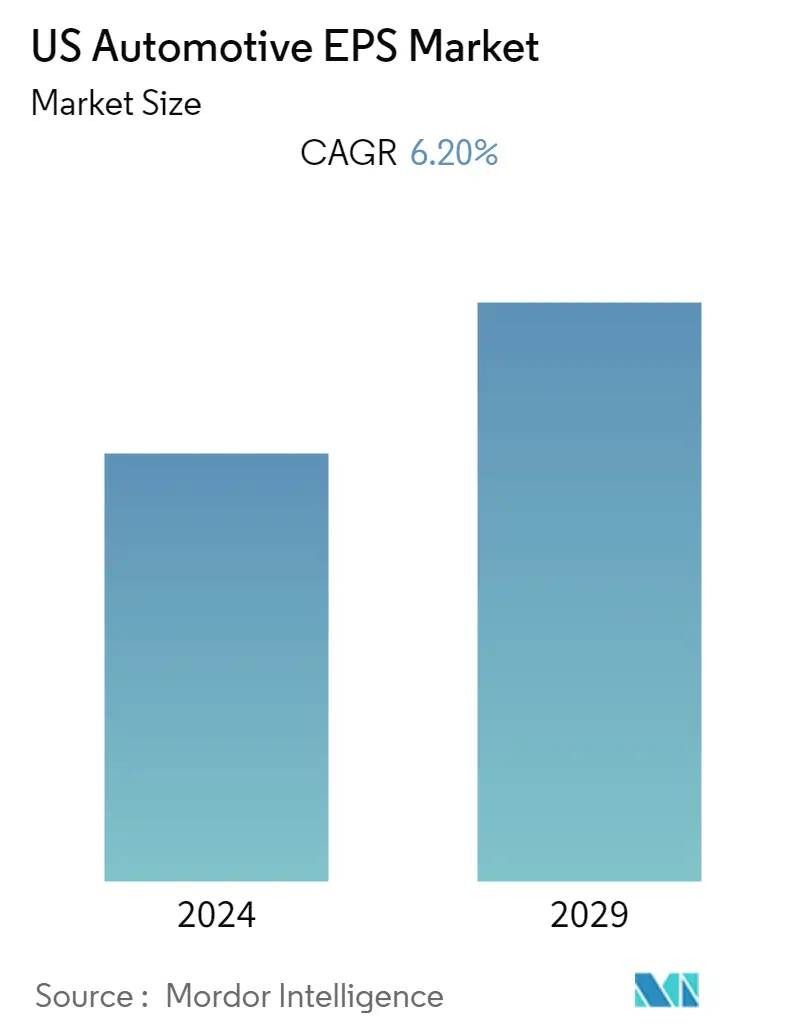

Es wird erwartet, dass der Markt für elektrische Servolenkungen für Kraftfahrzeuge in den USA im Prognosezeitraum (2020 – 2025) eine jährliche Wachstumsrate von etwa 6,2 % verzeichnen wird.

Der EPS-Markt wird in erster Linie durch die wachsende Produktion und den Verkauf von Luxusfahrzeugen angetrieben, da Sicherheit und Komfort immer wichtiger werden. Darüber hinaus wird erwartet, dass die rasche Elektrifizierung von Fahrzeugen und die zunehmend strengeren Emissionsnormen in entwickelten Volkswirtschaften wie den Vereinigten Staaten die Nachfrage nach mit EPS ausgestatteten Fahrzeugen erhöhen werden.

Allerdings ist der Automobil-EPS-Markt in den USA weiterhin von den wirtschaftlichen Turbulenzen des Landes betroffen. Im Jahr 2019 blieb der Gesamtmarkt in den Vereinigten Staaten trotz eines rückläufigen Automarkts stark, mit einem Gesamtabsatz der Branche von bis zu 17 Millionen. Darüber hinaus verfügen die Vereinigten Staaten über den größten EPS-Markt in Nordamerika und weltweit über den zweitgrößten EPS-Markt.

Die zunehmende Beliebtheit selbstfahrender Fahrzeuge steigerte weltweit die Nachfrage nach dem Markt für elektrische Servolenkungssysteme. Mit EPS ausgestattete Fahrzeuge haben tendenziell ein geringeres Gesamtgewicht, was die Kraftstoffeffizienz weiter erhöht.

US-Automobil-EPS-Markttrends

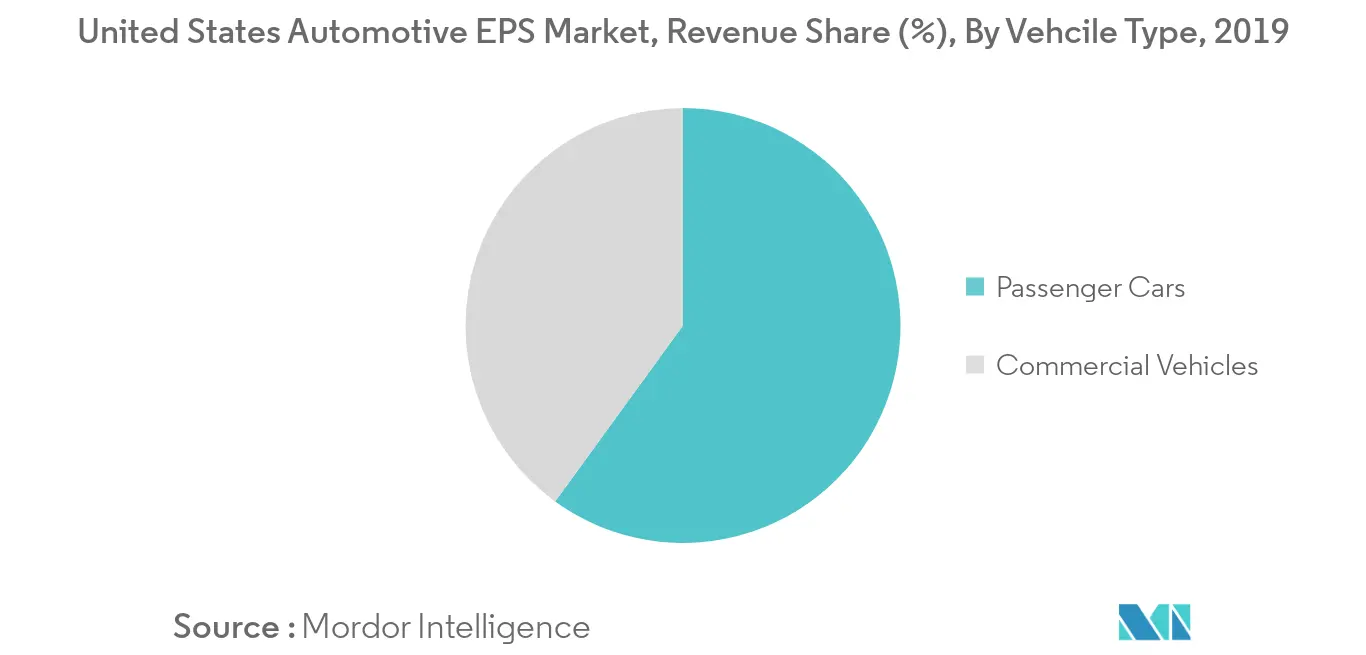

Pkw dominieren den Marktanteil

Der Pkw-EPS-Markt verzeichnet in den Vereinigten Staaten ein deutliches Wachstum. Faktoren wie die steigende Nachfrage nach fortschrittlichen Technologien und Sicherheitssystemen in Fahrzeugen haben dieses Wachstum vorangetrieben.

Die EPS-Implementierung in Personenkraftwagen nimmt ebenfalls zu, mit zusätzlichen Vorteilen wie dem Verzicht auf Schläuche oder Flüssigkeiten im Lenksystem, was die Wartungskosten erheblich senken würde. Mehr als 50 % der Pkw fahren in den USA mit EPS-Technologie.

Die Vorteile von EPS, wie z. B. die Reduzierung des zusätzlichen Kraftaufwands des Fahrers beim Drehen des Lenkrads und das reibungslose und einfache Fahren, haben die EPS-Einführungsrate in Fahrzeugen im Land weiter vorangetrieben.

Technologische Fortschritte bei EPS treiben den Markt voran

Elektrische Servolenkungen sorgen vor allem bei Manövern mit niedriger Geschwindigkeit für ein leichteres Fahrerlebnis, insbesondere beim Einparken oder beim Wenden um 90 Grad. Da sich die Verbraucher mehr Gedanken über Sicherheitssysteme machen, werden Technologien eine wichtige Rolle bei der Entscheidung der Kunden für Fahrzeuge spielen, die mit elektrischen Servolenkungssystemen ausgestattet sind.

Beispielsweise hatte Bosch im Jahr 2020 die Einführung seines neuen elektrischen Servolenkungssystems (ESP) mit einer Fail-Operational-Funktion angekündigt, das es dem Fahrer ermöglicht, im seltenen Fall eines einzelnen Fehlers, der zu einer wichtigen Anforderung werden könnte, sicher anzuhalten um in Zukunft eine vollständig autonome Fahrtechnologie zu entwickeln.

Außerdem kündigte Nexteer Automotive 2019 auf der North American International Auto Show (NAIAS) die Erweiterung seiner fortschrittlichen Lenktechnologie an. Fortschrittliche Technologiefunktionen decken mehrere Schlüsselkomponenten ab Lenkung nach Bedarf, leise Radlenkung, stabile Lenksäule, Steer-by-Wire, hochverfügbare elektrische Servolenkung und Cybersicherheit.

Mit der Einführung neuerer Technologien müssten OEMs in naher Zukunft modernere Methoden einhalten, die in den Federal Automated Vehicles Policy-Dokumenten des US-Verkehrsministeriums (DOT) und der National Traffic Highway Safety Association (NHTSA) festgelegt sind.

Überblick über die US-Automobil-EPS-Branche

Der US-amerikanische Markt für Kfz-Servolenkungen ist konsolidiert, wobei bestehende Akteure wie JTEKT Corporation, ZF Friedrichshafen AG, NSK Ltd, Mitsubishi Electric Corporation und Nexteer Automotive einen bedeutenden Marktanteil halten. Einige der wichtigsten Entwicklungen der Marktteilnehmer sind wie folgt:.

Im August 2019 gab Nexteer Automotive bekannt, dass Dongfeng Nexteer Steering Systems Co., Ltd., ein Joint Venture mit Dongfeng Motor Parts and Components Group Co., Ltd. (Dongfeng Components), mit der Massenproduktion von Single Pinion Assist Electric Power Steering (SPEPS) beginnt ) Systeme. Dongfeng Nexteer Steering Systems (Wuhan) Co., Ltd. produziert SPEPS-Systeme, die derzeit in Fahrzeugen im AC-Segment für Nexteer-Kunden wie BMW und Groupe PSA eingesetzt werden.

US-amerikanische Automobil-EPS-Marktführer

ATS Automation Tooling Systems Inc.

Delphi Automotive Systems

GKN PLC

Hitachi Automotive Systems

Hyundai Mobis Co.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der US-Automobil-EPS-Branche

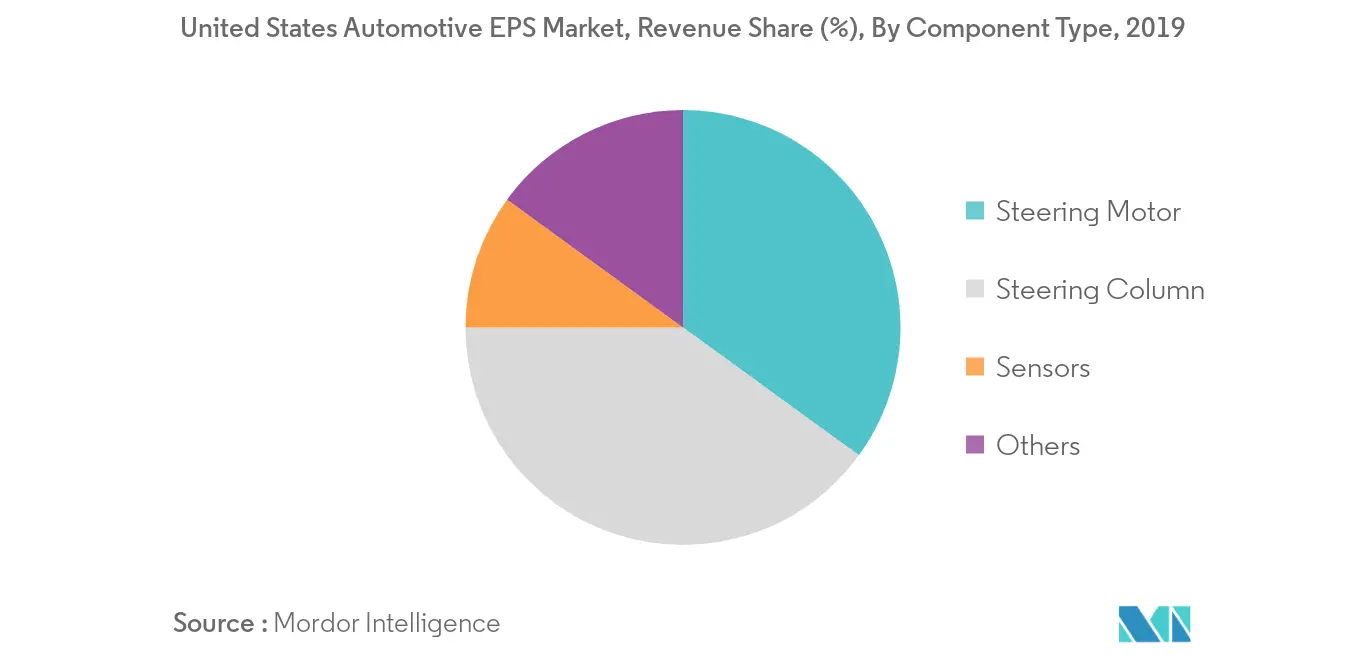

Der US-Marktbericht für elektrische Servolenkungen deckt die neuesten Technologietrends ab und bietet eine Analyse verschiedener Bereiche der Marktnachfrage nach Fahrzeug, EPS und Komponententyp. Der Marktanteil bedeutender Akteure in den Vereinigten Staaten wird im Umfang angegeben.

| Personenkraftwagen |

| Nutzfahrzeug |

| Art der Säulenunterstützung |

| Ritzelunterstützungstyp |

| Rack-Assist-Typ |

| Lenksäule |

| Sensor |

| Lenkmotor |

| Andere Komponenten |

| Fahrzeugtyp | Personenkraftwagen |

| Nutzfahrzeug | |

| EPS-Typ | Art der Säulenunterstützung |

| Ritzelunterstützungstyp | |

| Rack-Assist-Typ | |

| Komponententyp | Lenksäule |

| Sensor | |

| Lenkmotor | |

| Andere Komponenten |

Häufig gestellte Fragen zur US-Automobil-EPS-Marktforschung

Wie groß ist der US-Automobil-EPS-Markt derzeit?

Der US-amerikanische Automobil-EPS-Markt wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 6,20 % verzeichnen.

Wer sind die Hauptakteure auf dem US-Automobil-EPS-Markt?

ATS Automation Tooling Systems Inc., Delphi Automotive Systems, GKN PLC, Hitachi Automotive Systems, Hyundai Mobis Co. sind die wichtigsten Unternehmen, die auf dem US-Automobil-EPS-Markt tätig sind.

Welche Jahre deckt dieser US-Automobil-EPS-Markt ab?

Der Bericht deckt die historische Marktgröße des US-Automobil-EPS-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die US-Automobil-EPS-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

US-Automobil-EPS-Branchenbericht

Statistiken für den US-Automobil-EPS-Marktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die EPS-Analyse für US-Automobile umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.