Marktanalyse für Gewerbebau in der Türkei

Es wird geschätzt, dass der türkische Gewerbebaumarkt im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 5 % verzeichnen wird.

- Der Bausektor in der Türkei schrumpft seit dem dritten Quartal 2021 fünf Quartale in Folge mit steigenden Raten. Der Bausektor schrumpfte um 14,1 %. Der Rückgang im Bausektor betrifft nicht nur das dritte Quartal 2022. Obwohl die türkische Wirtschaft seit vielen Jahren unter der Führung des Baugewerbes wächst, ist der Bausektor bis Dezember 2022 in 14 der letzten 17 Quartale geschrumpft.

- Mit anderen Worten Seit Sommer 2018 konnte die Bautätigkeit nur für drei Quartale wachsen. Auffällig ist eine weitere bauspezifische Veränderung der BIP-Daten. Der Anteil des Bausektors an der Gesamtwirtschaft stieg in den 2000er Jahren von 4 % auf 9 %, verlor jedoch in den letzten Jahren rapide an Gewicht.

- Ab 2017 verlor der Sektor zunächst an Schwung und begann dann zu schrumpfen. Dabei ging auch der Anteil des Baugewerbes an der Wirtschaft zurück und sank in den ersten 9 Monaten des Jahres 2022 auf 4,8 %. Dies ist der niedrigste Wert seit 2003.

- Mit anderen Worten Der Anteil des Sektors an der Wirtschaft ist auf den Stand von vor etwa zwanzig Jahren zurückgekehrt. Um in der Branche wieder auf Wachstumskurs zu kommen, bedarf es einer Wiederbelebung der Bauinvestitionen und einer Lösung des Problems eines Anstiegs der chronischen Inputkosten.

- Zur Jahresmitte 2022 weist Istanbul eine Auslastung von 68,8 % auf, gefolgt von Antalya mit einer Auslastung von 57,2 %. Dadurch entstand in diesen Städten ein größerer Bedarf an Hotelbauten. Für das erste Quartal 2022 wurden 100.700 Quadratmeter Lagergewerbe gemeldet.

- Daher 553.671 qm. betrug das gesamte Transaktionsvolumen in den ersten drei Quartalen des Jahres. Derzeit mangelt es an geeigneten Lagerhallen und es besteht ein erheblicher Bedarf an Einrichtungen mit großen Innenräumen. Dies führt dazu, dass die Bautätigkeit im Industriesektor aufgrund der begrenzten Verfügbarkeit und der steigenden Nachfrage nach geeigneten Lagerhallen zunehmen wird.

- Der gewerbliche Bausektor in der Türkei wird durch die steigende Nachfrage nach Büroflächen, Lagerhallen, Krankenhäusern, Einkaufszentren und Hotels angetrieben. Die Erholung der Beherbergungsbranche erreichte im ersten Halbjahr 2022 trotz zunehmender globaler wirtschaftlicher und geopolitischer Unsicherheit ein neues Niveau. Die Erholung begünstigte weiterhin Freizeit- und Urlaubsziele.

- Auch die städtischen Märkte erlebten eine größere Dynamik, da mit der Aufhebung der Maskenpflicht und -beschränkungen mehr Mitarbeiter ins Büro zurückkehrten und Freizeitreisende in die Innenstädte zurückkehrten. Zur Jahresmitte 2022 besuchten 16,4 Millionen Ausländer die Türkei. Die höchste Zahl ausländischer Besucher wurde im Juni mit mehr als 5 Millionen Besuchern verzeichnet. Zwar stieg die Zahl der ausländischen Besucher im Vergleich zum Vorjahr um 185,7 %, lag damit aber um 9,5 % unter der Zeit vor der Pandemie, signalisierte aber dennoch eine beschleunigte Erholung.

- Aufgrund von COVID-19 war die Bauindustrie in der Türkei die am stärksten betroffene Branche. Aufgrund der Epidemie erlebte die türkische Lokomotivindustrie, also der Bausektor, sehr schwierige Zeiten.

- Auf mehreren Baustellen waren die Arbeiten eingestellt worden und viele Unternehmen versuchten, ihre Projekte aus der Ferne oder im Rotationsverfahren fertigzustellen. Mit der Lockerung der Pandemiebeschränkungen versucht die Branche, ihre frühere Dynamik wiederzugewinnen. Obwohl die Finanzdaten des Sektors durch steigende Preise und rückläufige Umsätze negativ beeinflusst werden, wird je nach den im zweiten Halbjahr 2021 umgesetzten Maßnahmen mit einer Erholung gerechnet.

Markttrends für Gewerbebau in der Türkei

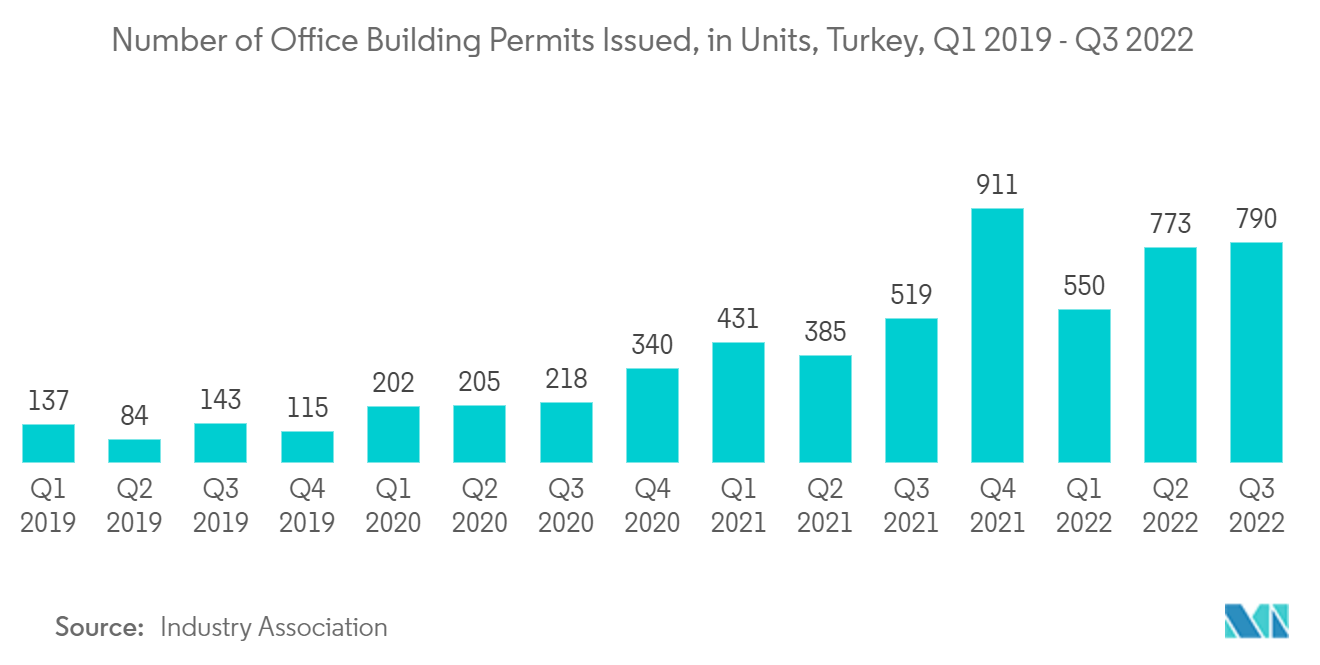

Büroflächennachfrage treibt das Marktwachstum voran

Der Gewerbeimmobilienmarkt in der Türkei ist aufgrund der wachsenden Nachfrage nach Büros seit dem Abklingen der Auswirkungen der Pandemie zu einer attraktiven Option für Investoren geworden. Während das bestehende Büroangebot der Klasse A in Istanbul zur Jahresmitte 2022 stabil bei 5,8 Millionen m² Bruttomietfläche blieb, befinden sich etwa 1,5 Millionen m² Büroflächen im Bau und es wird erwartet, dass das Gesamtangebot an erstklassigen Büros das Angebot übertreffen wird 7,3 Mio. m² Bruttomietfläche bis Ende 2023. Etwa 90 % des künftigen Angebots entfallen auf das Projekt Istanbul International Financial Centre in Ataşehir, dessen Fertigstellung bis Ende 2022 erwartet wird. Die Nachfrage nach Büroflächen bleibt stark Der Leerstand im CBD setzt seinen Abwärtstrend im vierten Quartal in Folge fort. Die Leerstandsquote sank von 18 % zum Jahresende 2021 auf 16,1 % zur Jahresmitte 2022. Da die Nachfrage der Nutzer nach hochwertigen Flächen weiterhin hoch ist, war die Verfügbarkeit von Premium-Bürogebäuden im ersten Halbjahr 2022 weiterhin begrenzt.

Im ersten Halbjahr 2022 wurden insgesamt 37.781 m² Büroflächen umgesetzt. Während das Flächenumsatzvolumen flächenmäßig um 32 % zurückging, lag die Gesamtzahl der Neuvermietungstransaktionen um 9 % höher als im Vorjahreszeitraum. Levent im zentralen Geschäftsviertel sowie Kozyatagi, Libadiye und Ataşehir auf der asiatischen Seite haben sich bei Leasingaktivitäten einen Namen gemacht. Während die Spitzenmiete für Büroflächen im Vergleich zum Vorjahr und zum Vorquartal stabil bei 25 USD pro Quadratmeter blieb, stieg sie ab Jahresmitte 2022 infolge einer Konzentration der Aktivitäten deutlich um 89,2 % gegenüber dem Vorjahr auf 350 TRY (18,65 USD) pro Monat in den zentralsten Lagen und der Aufwärtstrend der Inflation. Im dritten Quartal des Jahres blieb das allgemeine Angebot auf dem Istanbuler Büromarkt bei 6,46 Millionen Quadratmetern. Während die gesamten Leasingtransaktionen im dritten Quartal des Jahres 106.118 m² betrugen. Damit erreichte die Gesamtmiettransaktion im dritten Quartal des Jahres 350.582 m². Dies ist eine Verdoppelung gegenüber dem Vorjahreszeitraum. Diese wachsende Nachfrage nach Büroflächen befeuert das Marktwachstum.

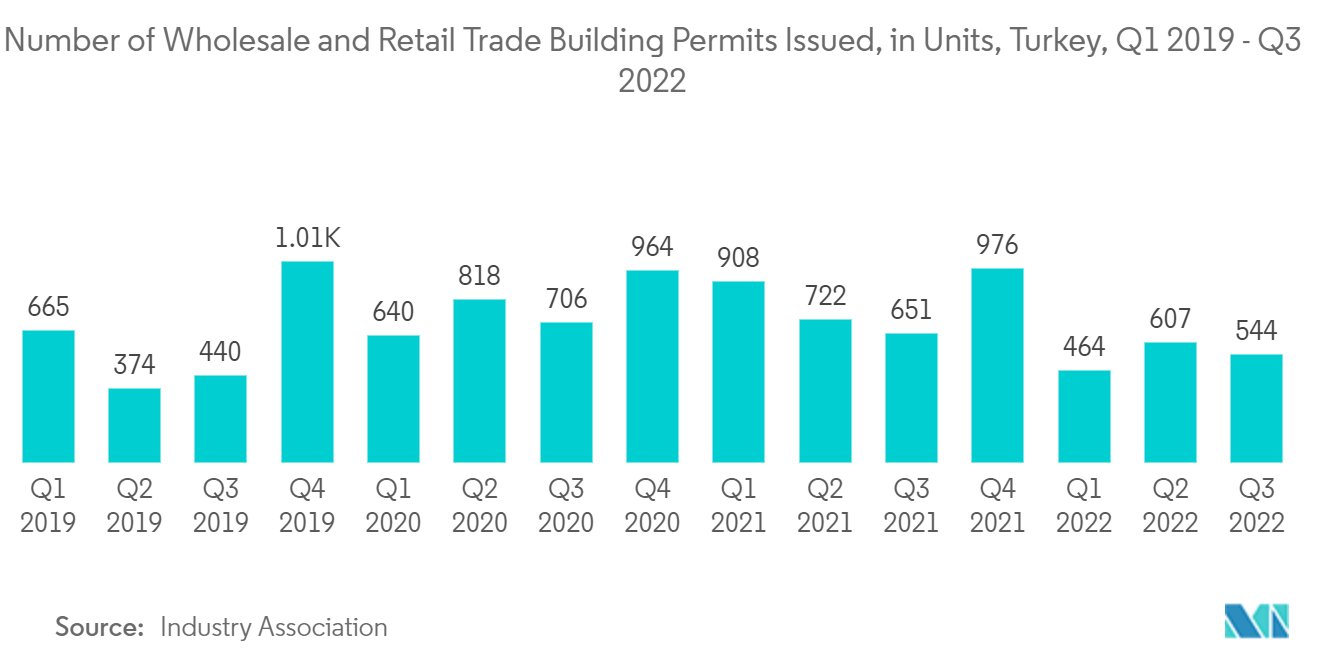

Wachsender Einzelhandelssektor zur Unterstützung der Marktentwicklung

Das bestehende Angebot an Einkaufszentren erreichte zur Jahresmitte 2022 in 448 Zentren in der Türkei das Niveau von 14 Millionen Quadratmetern. Die Zahl der Neueröffnungen von Einkaufszentren, die sich im zweiten Halbjahr 2021 beschleunigten, behielt ihre Dynamik bei. Mit rund 120.000 m² Mietfläche sind im ersten Halbjahr 2022 insgesamt fünf Shopping-Center-Projekte in den Einzelhandelsmarkt eingestiegen. Derzeit befinden sich rund 882.000 m² Gesamtmietfläche in 29 Centern im Bau, was einem Angebot von 14,8 Millionen m² bis Ende 2024 entspricht. Istanbul beherbergt mit einem Anteil von 37 % den Großteil des Angebots, gefolgt von Ankara und Izmir mit Anteilen von 12 % bzw. 6 %. Im ersten Halbjahr 2022 hat sich die Kundenfrequenz in Einkaufszentren im Vergleich zu 2021 verbessert, obwohl sie im Vergleich zu 2019 immer noch niedriger ist. Trotz der geringeren Kundenfrequenz erholte sich die Umsatzentwicklung der Einkaufszentren jedoch vollständig auf das Niveau vor der Pandemie. Insbesondere im April und Mai übertrafen die monatlichen Umsätze vieler Einkaufszentren das Niveau von Bairam und Weihnachtseinkäufen aus dem Jahr 2019.

Zur Jahresmitte 2022 blieb die EUR-basierte Shopping-Center-Miete stabil bei 70 EUR pro m²/Monat (75,62 USD pro m²/Monat). Die Spitzenmiete auf TRY-Basis lag jedoch bei 1.050 TRY (55,95 USD) pro Quadratmeter/Monat, was einem Anstieg von 5 % gegenüber dem Vorquartal bzw. 50 % gegenüber dem Vorjahr entspricht. Im dritten Quartal 2022 macht die steigende Nachfrage im Einzelhandelsmarkt auf sich aufmerksam. Ein weiterer Grund für die steigende Nachfrage ist, dass die Zahl der ausländischen Besucher nach der Pandemie fast die Zahl vor der Pandemie eingeholt hat. Obwohl steigende Kosten aufgrund der Inflation und schwankender Wechselkurse den Sektor weiterhin beeinträchtigten, konnten sowohl in Einkaufszentren als auch auf Hauptstraßen erhebliche Auslastungsraten beobachtet werden. Aufgrund der steigenden Nachfrage auf dem Einzelhandelsmarkt und dem begrenzten Angebot steigen die Mieten sowohl in USD als auch in TL. Im dritten Quartal 2022 war zu beobachten, dass die Anleger trotz der Schwierigkeiten, leere Geschäfte zu finden, ihre Wachstumsstrategien fortsetzten. Somit wird der wachsende Einzelhandelssektor in der Türkei die Marktentwicklung unterstützen.

Überblick über die kommerzielle Baubranche in der Türkei

Der türkische Baumarkt ist ziemlich wettbewerbsintensiv, obwohl die großen lokalen und internationalen Akteure in diesem Sektor genügend Wettbewerbsumfeld geschaffen haben. Dennoch eröffnet der Markt aufgrund zunehmender staatlicher Investitionen in den Sektor Chancen für kleine und mittlere Unternehmen. Der türkische Gewerbebaumarkt bietet im Prognosezeitraum Wachstumschancen, die den Wettbewerb auf dem Markt voraussichtlich weiter ankurbeln werden. Da große Akteure mit anderen um erhebliche Marktanteile konkurrieren, ist auf dem türkischen Gewerbebaumarkt kein Grad der Konsolidierung zu beobachten.

Zu den wichtigsten Marktteilnehmern zählen ENKA Insaat ve Sanayi AS, GAP Insaat, Yapi Merkezi Holding, Ronesans Holding, Albayrak Group, Yenigun Construction und YDA Group. Da zahlreiche private/öffentliche Unternehmen im liberalen Regulierungsumfeld des Bausektors konkurrieren, ist es für jeden Akteur, ob lokal, national oder multinational, ganz einfach, problemlos in den Markt einzusteigen und seinen eigenen Anteil zu schaffen.

Marktführer im türkischen Gewerbebau

ENKA İnsaat ve Sanayi A.S.

GAP Insaat

Yapı Merkezi Holding

Rönesans Holding

Albayrak Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum türkischen Gewerbebaumarkt

- Dezember 2022: Die Europäische Bank für Wiederaufbau und Entwicklung (EBWE) stellt einer Tochtergesellschaft der türkischen Ronesans Holding ein langfristiges Wandeldarlehen in Höhe von 75 Mio. EUR (79,5 Mio. USD) für Investitionen in die Krankenhausinfrastruktur zur Verfügung. Ronesans Saglik Yatirim, die Einheit des Mischkonzerns, die Krankenhäuser betreibt, wird sich verpflichten, das neu erworbene Krankenhausprojekt in ihrem Portfolio abzuschließen. Rönesans betreibt derzeit fünf Krankenhausprojekte mit einer Gesamtbaufläche von 3,2 Millionen m2 und einer Gesamtkapazität von 7.100 Betten. Nach Abschluss aller dieser Projekte wird Rönesans eine Gesamtkapazität von 9.000 Betten erreichen.

- August 2022: Der Bau eines neuen Stadions hat gerade in der türkischen Hauptstadt begonnen, auf dem Gelände des Ankara 19 Mayıs Stadyumu, das 2018 abgerissen wurde. Der Veranstaltungsort war ursprünglich für eine Kapazität von 55.000 Zuschauern geplant. Das Projekt wurde jedoch gekürzt und die Arena wird letztendlich Platz für 45.000 Menschen bieten. Am 13. Juni 2022 wurde ein Vertrag mit dem Auftragnehmer unterzeichnet, der zu einem Konsortium aus Yıldızlar Grup und ASL İnşaat wurde. Der Auftragswert beträgt 4,52 Milliarden TRY (0,24 Milliarden US-Dollar) und stammt vollständig aus öffentlichen Mitteln. Der Bau des Stadions soll spätestens 2025 abgeschlossen sein. Der Zuschauerraum wird aus hohen, zweistufigen Tribünen bestehen, die das Spielfeld von allen Seiten umgeben.

Segmentierung der kommerziellen Bauindustrie in der Türkei

Beim Gewerbebau handelt es sich um Bauvorhaben, die im privaten Bereich vermietet oder verkauft werden können. Diese Räume können alles sein, von Büros und Produktionsstätten bis hin zu medizinischen Zentren und Einzelhandelseinkaufszentren.

Der Bericht bietet eine umfassende Hintergrundanalyse des türkischen Gewerbebaumarkts und deckt die aktuellen Markttrends, Beschränkungen, technologischen Aktualisierungen sowie detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche ab. Darüber hinaus wurden die Auswirkungen von COVID-19 in die Studie einbezogen und berücksichtigt. Der türkische Gewerbebaumarkt ist nach Typ segmentiert (Bürobau, Einzelhandelsbau, Gastgewerbebau, institutioneller Bau und andere). Der Bericht bietet Marktgrößen in Wert (USD) für alle oben genannten Segmente.

| Bürogebäudebau |

| Einzelhandelsbau |

| Gastgewerbebau |

| Institutioneller Aufbau |

| Andere |

| Nach Typ | Bürogebäudebau |

| Einzelhandelsbau | |

| Gastgewerbebau | |

| Institutioneller Aufbau | |

| Andere |

Häufig gestellte Fragen zur türkischen Marktforschung für Gewerbebau

Wie groß ist der Trukey-Werbebaumarkt derzeit?

Der Gewerbebaumarkt von Trukey wird im Prognosezeitraum (2024-2029) voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure im Trukey Commercial Construction-Markt?

ENKA İnsaat ve Sanayi A.S., GAP Insaat, Yapı Merkezi Holding, Rönesans Holding, Albayrak Group sind die wichtigsten Unternehmen, die im Trukey Commercial Construction Market tätig sind.

Welche Jahre deckt dieser Trukey-Markt für Gewerbebau ab?

Der Bericht deckt die historische Marktgröße von Trukey Commercial Construction Market für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe von Trukey Commercial Construction Market für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Trukey-Bericht zur gewerblichen Bauindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Trukey Commercial Construction im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Trukey Commercial Construction umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.