Thiochemicals-Marktgröße und -anteil

Thiochemicals-Marktanalyse von Mordor Intelligence

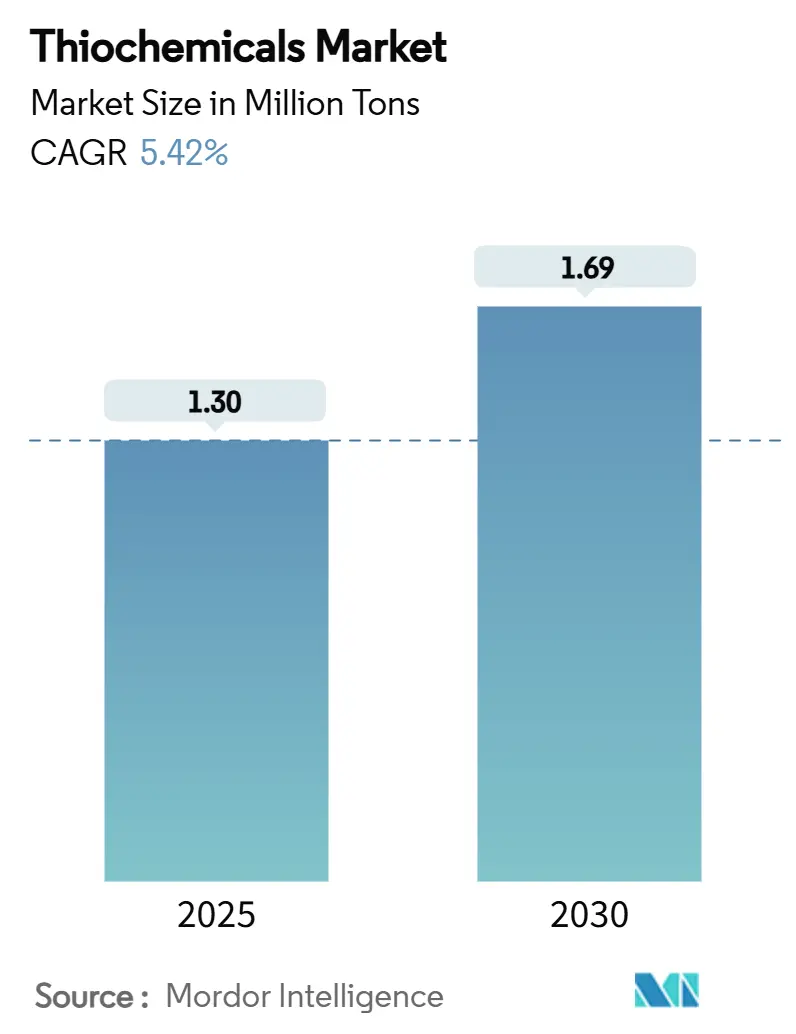

Die Thiochemicals-Marktgröße wird auf 1,30 Millionen Tonnen im Jahr 2025 geschätzt und soll bis 2030 1,69 Millionen Tonnen erreichen, bei einer CAGR von 5,42% während des Prognosezeitraums (2025-2030). Starker Proteinkonsum, stetige Nachfrage nach Raffinerie-Katalysatoren und aufkommende Anwendungen als batterietaugliche Lösungsmittel sind die hauptsächlichen Wachstumsvektoren, die den Thiochemicals-Markt stützen. Die intensivierte Modernisierung der Viehzucht im asiatisch-pazifischen Raum, Raffinerie-Upgrades zur Einhaltung schwefelarmer Dieselvorschriften und die zunehmende Einführung hochreinen Dimethylsulfoxids in der Elektronikfertigung verankern gemeinsam die positive Entwicklung des Marktes. Integrierte Produzenten setzen proprietäre Technologien ein und erweitern regionale Kapazitäten, um Schwefel-Rohstoffe zu sichern, Kosten zu optimieren und die Kundenbeziehungen in den Bereichen Tierernährung, Raffination und Elektronik zu vertiefen. Regulatorische Belastungen für sicherere Sulfidierungsmittel, gekoppelt mit Innovationen in biobasierten Verfahrenswegen, eröffnen neue Möglichkeiten und erhöhen gleichzeitig die Compliance-Ausgaben. Die Widerstandsfähigkeit der Lieferkette, insbesondere bei der Beschaffung von elementarem Schwefel, ist daher zu einem entscheidenden Differenzierungsmerkmal für langfristigen Erfolg im Thiochemicals-Markt geworden.

Wichtige Erkenntnisse des Berichts

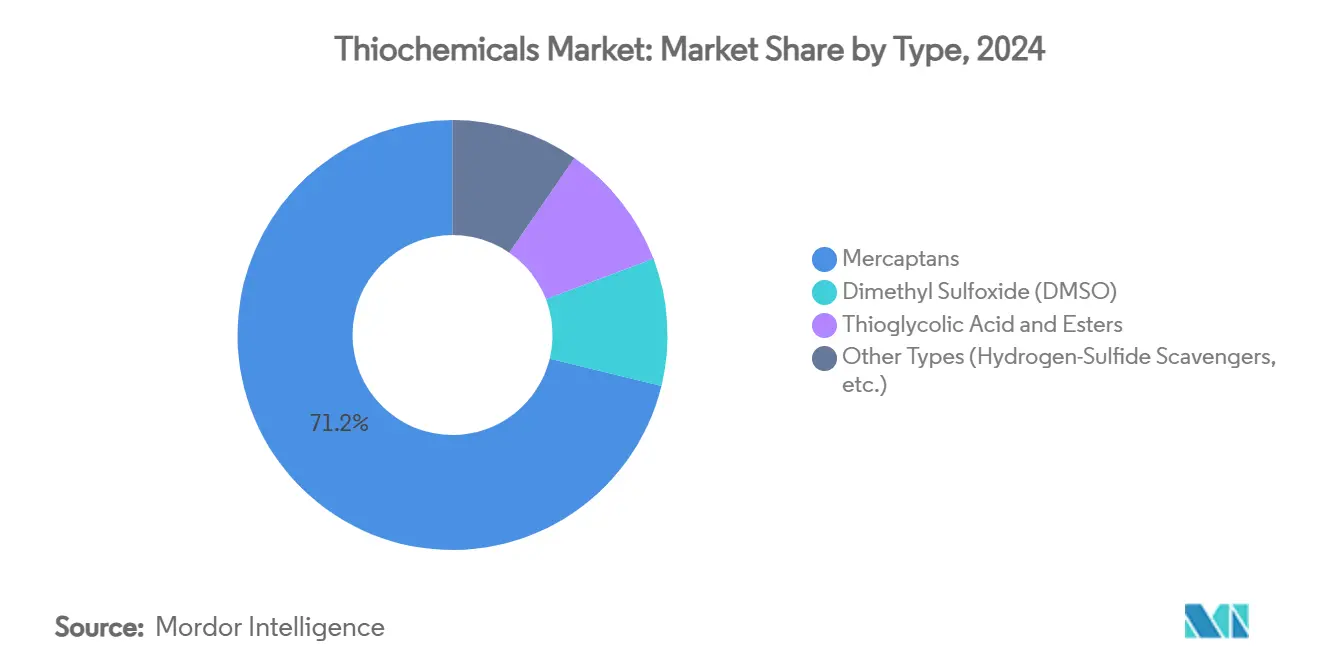

- Nach Produkttyp führten Mercaptane mit 71,19% Thiochemicals-Marktanteil im Jahr 2024 und werden voraussichtlich mit einer CAGR von 5,71% bis 2030 expandieren.

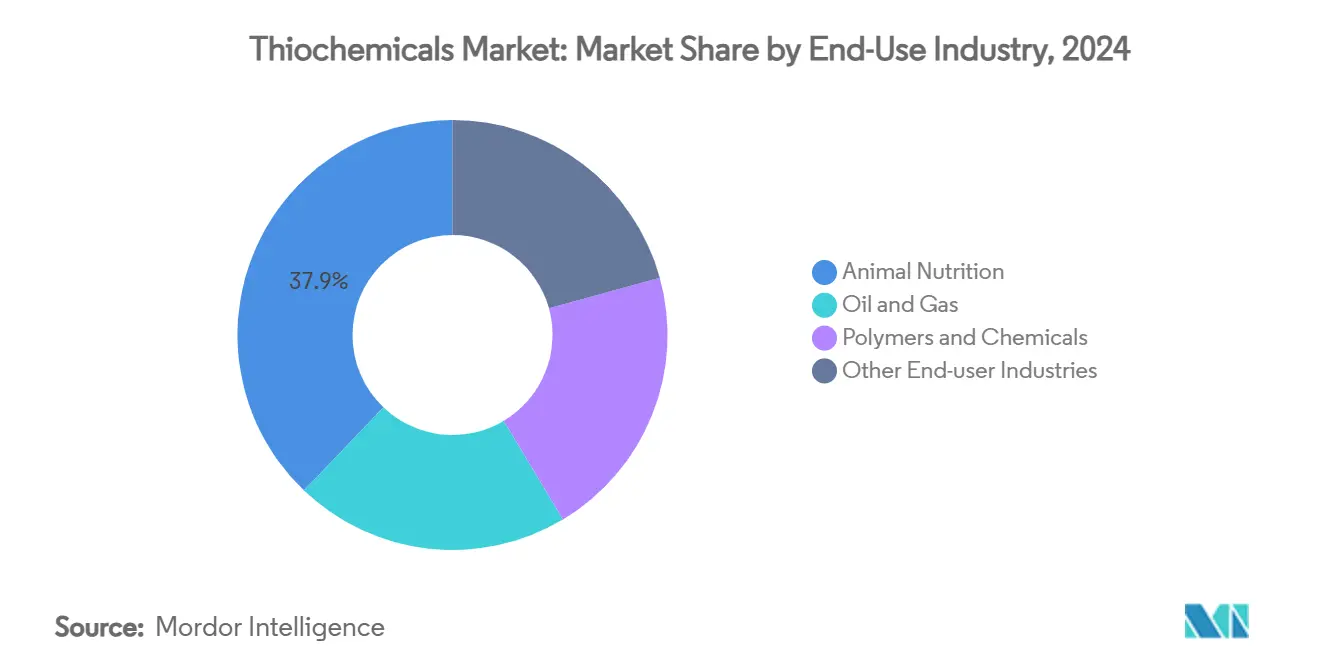

- Nach Endverbrauchsindustrie entfiel auf die Tierernährung 37,88% der Thiochemicals-Marktgröße im Jahr 2024 und wird bis 2030 mit einer CAGR von 6,53% wachsen.

- Nach Geographie kommandierte der asiatisch-pazifische Raum 38,42% des Thiochemicals-Marktes im Jahr 2024 und wird voraussichtlich die schnellste regionale CAGR von 6,41% bis 2030 verzeichnen.

Globale Thiochemicals-Markttrends und Einblicke

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Steigende Methionin-Nachfrage von industriellen Tierfutterproduzenten | +1.80% | Global mit APAC und Nordamerika führend | Mittelfristig (2-4 Jahre) |

| Erweiterte Nutzung von Dimethyldisulfid als Raffinerie-Katalysator-Sulfidierungsmittel | +1.20% | Global, konzentriert in großen Raffinerieregionen | Langfristig (≥ 4 Jahre) |

| Einführung von Thiochemicals in fortschrittlichen Batterien | +0.90% | APAC-Kern, Übertragung auf Nordamerika und EU | Langfristig (≥ 4 Jahre) |

| Wachsende Nutzung von Thiochemicals in der Methionin-Produktion | +0.70% | Global, Schwerpunkt auf integrierten Produktionszentren | Mittelfristig (2-4 Jahre) |

| Wachstum bei schwefelarmem Diesel-Entschwefelungskampagnen | +0.60% | Nordamerika und EU, Ausweitung auf APAC | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Methionin-Nachfrage von industriellen Tierfutterproduzenten

Globale Geflügel- und Aquakulturproduzenten skalieren Premium-Futterformulierungen, die auf aus Thiochemicals gewonnenem Methionin basieren und dadurch zusätzliche Kapazitätsinvestitionen im Thiochemicals-Markt stimulieren. Evonik Industries betreibt integrierte Zentren in Antwerpen, Mobile und Singapur mit einer Gesamtproduktion von über 700.000 t pro Jahr, was die Kapitalintensität dieser Nachfragesteigerung unterstreicht. Das Konsumwachstum bleibt am stärksten ausgeprägt im asiatisch-pazifischen Raum, wo Einkommen und Proteinaufnahme parallel zur kommerziellen Betriebskonsolidierung steigen. Wissenschaftliche Bewertungen zeigen, dass DL-Methionin den Leberstoffwechsel und oxidativen Stress verbessert, während L-Methionin die Gewichtszunahme bei Masthähnchen beschleunigt und differenzierte Zusatzstoff-Nischen schafft, die Premium-Preise unterstützen. Integrierte Thiochemical-zu-Methionin-Komplexe reduzieren Logistikkosten, senken die Schwefel-Input-Volatilität und schützen Margen, was führende Produzenten dazu veranlasst, Rückwärtsintegrationsstrategien zu verstärken. Folglich gewährleistet die anhaltende Methionin-Durchzugs-Nachfrage, dass der Thiochemicals-Markt eine robuste Nachfragebasis beibehält, während sich die Futterindustrien hochskalieren.

Erweiterte Nutzung von Dimethyldisulfid als Raffinerie-Katalysator-Sulfidierungsmittel

Raffinerien bevorzugen zunehmend Dimethyldisulfid (DMDS) zur Aktivierung von Hydrotreating-Katalysatoren, da es volumetrisch mehr Schwefel mit geringeren Sicherheitsbedenken als Schwefelwasserstoff liefert und sich an Arbeiterschutznormen und kontinuierliche Betriebsanforderungen anpasst. Technische Bewertungen zeigen, dass DMDS-basierte Exact-S-Grade die katalytische Aktivität schnell erhöhen und gleichzeitig die gefährliche Handhabung minimieren, was Raffinerien ermöglicht, strengere Kraftstoff-Schwefelgrenzwerte einzuhalten. Der globale Wandel hin zu schwefelarmem Diesel beschleunigt diesen Substitutionstrend, insbesondere in Nordamerika, dem Nahen Osten und aufkommenden asiatischen Raffinerie-Zentren mit Kapazitätserweiterungen. Auf ScienceDirect veröffentlichte Forschung bestätigt, dass DMDS-sulfidierte Katalysatoren die mit H₂S-Vorsulfidierung unter tiefen Entschwefelungsbedingungen erreichte Leistung erfüllen oder übertreffen. Die Mitverarbeitung erneuerbarer Dieselkraftstoffe verstärkt die DMDS-Aufnahme weiter, da gemischte Rohstoffe vielseitige Sulfidierungsmittel erfordern, die Katalysatoren stabilisieren können, die sauerstoffhaltigen Verbindungen ausgesetzt sind. Gemeinsam gewährleisten diese betrieblichen Vorteile ein anhaltendes DMDS-Volumenwachstum innerhalb des breiteren Thiochemicals-Marktes.

Einführung von Thiochemicals in fortschrittlichen Batterien

Dimethylsulfoxid (DMSO) zeigt wünschenswerte Lösungskraft, thermische Stabilität und niedrige Viskosität, Eigenschaften, die Entladekapazität und Zykluslebensdauer in Lithium-Sauerstoff- und Zink-Luft-Batteriechemien erhöhen. Eine 5%ige DMSO-Elektrolytzugabe erhöhte die Zinknutzung und unterdrückte gleichzeitig die Passivierung in Flussbatteriezellen, was klares Potenzial für netzmaßstäbliche Speicherlösungen signalisiert. Gleichzeitig bestellen Halbleiterhersteller hochreine DMSO Electronic-Grade-Lösungsmittel, die 99,99% Reinheit überschreiten, für TFT-LCD- und Ätzprozesse und bieten Lieferanten höhere Margen. Das Wachstum bei Elektrofahrzeugflotten und stationären Speicherbauten wird voraussichtlich die Nachfrage nach Speziallösungsmitteln vergrößern, insbesondere im asiatisch-pazifischen Raum, wo sich Batterie-Gigafabriken clustern. Produzenten verbessern daher Reinigungslinien und führen strenge Kontaminationskontrollen ein, wodurch eine Premium-Produktebene innerhalb des Thiochemicals-Marktes geschaffen wird. Aufkommende Festkörper- und schwefelreiche Kathodendesigns deuten auch auf breitere Thiochemical-Anwendungsfälle hin und positionieren Lieferanten für überzeugende langfristige Möglichkeiten.

Wachsende Nutzung von Thiochemicals in der Methionin-Produktion

Die industrielle Methioninsynthese hängt von Methylmercaptan und verwandten Zwischenprodukten ab, was Unternehmen dazu veranlasst, zusammenhängende Produktionseinheiten zu entwickeln, die elementaren Schwefel bis zur finalen Aminosäureproduktion umwandeln[1]American Chemical Society, "Integrated Methionine Manufacturing Routes," acs.org . Wissenschaftler verfeinern biobasierte Verfahrenswege durch die Umwandlung von Glycerin und anderen erneuerbaren Stoffen in Thiochemical-Rohstoffe, was Dekarbonisierungszielen hilft und die Abhängigkeit von volatilen Schwefelmärkten eindämmt. Entwickelte mikrobielle Systeme haben kürzlich L-Cystein-Titer über 33,8 g L-¹ erreicht und schaffen Aussichten für enzymatische Kaskaden, die sich nahtlos in klassische Methionin-Anlagen integrieren. Diese Innovationen könnten Rohstoffpreisschwankungen dämpfen und gleichzeitig den Umwelt-Fußabdruck der großmaßstäblichen Aminosäureproduktion verringern. Frühe Implementierungen bleiben bescheiden, doch sie unterstreichen die dynamische Entwicklung, die den Thiochemicals-Markt technologisch lebendig und zunehmend nachhaltig hält.

Hemmnisse-Einflussanalyse

| Hemmnis | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Hohe Toxizitäts- und Geruchsmanagementkosten | -0.80% | Global mit strengerer Durchsetzung in entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Volatilität bei elementaren Schwefelpreisen | -0.60% | Global, kostenempfindliche Anwendungen am stärksten betroffen | Kurzfristig (≤ 2 Jahre) |

| Produzentenkonzentrationsrisiko verursacht Versorgungsschocks | -0.40% | Global, APAC-Lieferketten am anfälligsten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Toxizitäts- und Geruchsmanagementkosten

Thiochemicals besitzen starke Gerüche und Toxizitätsprofile, die Produzenten verpflichten, in Eindämmung, Wäscher und spezialisierte Handhabungsinfrastruktur zu investieren und dadurch die Betriebskosten zu erhöhen. Die 2024er Änderungen des U.S. EPA Risk Management Program steigern die jährlichen Compliance-Ausgaben für synthetische organische Chemieanlagen um USD 256,9 Millionen bei einem 3% Diskontsatz, eine Last, die mehrere Thiochemical-Anlagen tragen[2]Federal Register, "Accidental Release Prevention Requirements," federalregister.gov . Patentierte geruchsadsorbierende Kartuschen und Membranbiotreaktoren, die auf 100% DMSO-Entfernung zielen, zeigen verfügbare Lösungen, doch diese Technologien erfordern bedeutende Kapitalausgaben und technische Aufsicht. Halbleiterfabriken in Taiwan und Südkorea wenden aerobe Membranbioraktoren an, die auf DMSO-beladene Abwasserströme zugeschnitten sind und zeigen, dass Endmärkte auch strengere Einleitungskriterien an die Lieferkette weitergeben. Erhöhte Umweltprüfung könnte den Wandel hin zu geruchsarmen Formulierungen beschleunigen, wird aber wahrscheinlich kurzfristige Produktionsausweitung in Legacy-Anlagen zurückhalten und das kurzfristige Wachstum des Thiochemicals-Marktes dämpfen.

Volatilität bei elementaren Schwefelpreisen

Elementare Schwefel-Spotpreise verdreifachten sich über 2024 mehr als und stiegen von USD 69 t-¹ auf USD 216 t-¹ in bestimmten Häfen, angetrieben von Raffinerie-Wartungsausfällen und Düngemittel-Nachfrageerholungen[3]U.S. Geological Survey, "Sulfur Mineral Commodity Summary," usgs.gov . Schienenstörungen in Westkanada kürzten Exporte, verknappten das Angebot und eskalierten Kosten für U.S. Golf-Küsten-Mercaptan-Anlagen, die von importiertem Schwefel abhängen. Da Schwefelbeschaffung bis zu 25% der Bargeldkosten für Methylmercaptan-Produzenten darstellen kann, komprimieren Preisspitzen Margen und komplizieren Vertragsverhandlungen mit Tierfutter- und Raffinationskunden. Einige integrierte Akteure hedgen Volatilität durch langfristige Raffinerie-Abnahmevereinbarungen, doch kleinere, eigenständige Thiochemical-Unternehmen sehen sich schärferer Exposition gegenüber. Solche Schwankungen führen Unsicherheit in die Kapitalbudgetierung ein und können Engpass-Beseitigungsprojekte verzögern und dadurch einen milden aber anhaltenden Dämpfer auf den Thiochemicals-Markt in kostenempfindlichen Anwendungen ausüben.

Segmentanalyse

Nach Typ: Mercaptane erhalten Marktführerschaft aufrecht

Mercaptane eroberten 71,19% des Thiochemicals-Marktanteils im Jahr 2024 aufgrund ihrer Zentralität in der Dimethyldisulfid-Synthese und Methionin-Herstellung. Das Segment expandierte neben neuen asiatischen Raffinerien und Futtermühlen, die zuverlässige Lieferungen von Methylmercaptan und Ethanthiol fordern. DMDS bleibt das Benchmark-Sulfidierungsmittel, da es sicher hohen Schwefelgehalt pro Masseneinheit liefert und Stillstandszeiten während der Katalysatoraktivierung reduziert. Kunden in nahöstlichen Mega-Raffinerien platzieren Großbestellungen Jahre im Voraus und gewährleisten vorhersagbaren Durchsatz für integrierte Mercaptan-DMDS-Produzenten. Fortschritte bei kontinuierlichen Mercaptan-Oxidationsreaktoren haben auch Ausbeuten verbessert, variable Kosten gesenkt und einen 5,71% CAGR-Ausblick für Mercaptane bis 2030 unterstützt. Weitere Aufwärtschancen könnten sich aus Bio-Mercaptan-Initiativen ergeben, die versprechen, die Kohlenstoffintensität zu verringern und Lieferanten einen Marketing-Vorteil in Jurisdiktionen mit aufkommenden Kohlenstoff-Grenzausgleichsmechanismen zu verschaffen.

Dimethylsulfoxid hält einen bedeutenden Anteil am Thiochemicals-Markt nach Volumen. Verbraucherelektronik-Assembler fordern nun höhere Reinheitsbereiche, die Metallionen unter 100 ppt begrenzen, was Produzenten dazu anregt, Doppeldestillationskolonnen und Edelstahlsysteme zu installieren, die Kontamination hemmen. Sichere Beschaffung pharmazeutischer DMSO-Grade für Kryokonservierung und Onkologie-Formulierungen steigt auch in Europa und erweitert die Anwendungsvielfalt. Thioglykolsäure und Ester behalten stabile, wenn auch Nischen-Rollen in Haarpflegekosmetika, PVC-Hitzestabilisatoren und mikroelektronischem Photoresist-Stripping. Andere kleinere Chemikalien wie Polysulfide und Thiazole adressieren Gummivulkanisation und Ölfeld-H₂S-Fängerdienste und bieten ergänzende, margenstarkende Ertragsströme für Innovatoren, die bereit sind, sich auf maßgeschneiderte Synthese einzulassen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbrauchsindustrie: Tierernährung führt Wachstum an

Tierernährung dominierte mit 37,88% der Thiochemicals-Marktgröße im Jahr 2024, da Integratoren immer größere Methionin-Komplexe angrenzend an Mercaptan-Einheiten in Asien und Nordamerika bauen. Mais- und Sojabohnenmehl-Diäten mangelt es an ausreichendem Methionin, was Futterformulierer dazu antreibt, synthetische Formen in kontrollierten Mengen zu dosieren, die Futterverwertungsraten optimieren. Steigender Konsums von Geflügelfleisch in Indonesien, Mexiko und Ägypten speist stetiges Volumenwachstum, während der Wechsel der Aquakultur zu Pflanzenprotein die Methionin-Anforderungen intensiviert, um Fischmehl-Leistung zu erreichen. Forscher publizieren weiterhin Belege für signifikante Verbesserungen bei Körpergewichtszunahme und Antioxidantienstatus, wenn DL-Methionin oder Hydroxyanaloga-Methionin mit 0,15-0,20% des Rations-Gewichts hinzugefügt wird. Die aggregierte Methionin-Nachfrage untermauert daher eine resiliente Grundlage für Gesamtvolumen im Thiochemicals-Markt.

Im Öl- und Gassektor spielen DMDS, Polysulfide und schwefelige Additive eine entscheidende Rolle. Diese Substanzen helfen bei der Korrosionsbekämpfung, erhalten einen ausgewogenen Schwefelgehalt aufrecht und stabilisieren Katalysatoren, insbesondere während der Verarbeitung schwerer Reformate. Globale Hydrotreating-Kapazitätserweiterungen werden einen substanziellen Zug für Sulfidierungsmittel aufrechterhalten, insbesondere im asiatisch-pazifischen Aufstieg sauberer Kraftstoffe. Polymer- und Chemieanwendungen nutzen Thiochemicals als Kettenübertragungsmittel, Vulkanisationsbeschleuniger und Bausteine für hochbrechungsindexreiche Harze, die in Smartphone-Linsen verwendet werden. Elektronik, Halbleiter-Reinigung und Agrochemikalien zeigen gemeinsam mittleres bis hohes einstelliges CAGR-Potenzial, angetrieben von der Nachfrage nach ultra-reinen Lösungsmitteln und schwefelhaltigen Nährlösungen; diese Segmente, obwohl kleiner in Gewichtsbegriffen, liefern attraktive Margen, die Produktspezialisierung fördern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Der asiatisch-pazifische Raum hielt 38,42% des Thiochemicals-Marktanteils im Jahr 2024 und wird voraussichtlich mit einer CAGR von 6,41% bis 2030 expandieren, angetrieben von Fertigungsmaßstab und nachgelagerter Nachfragevielfalt. Chinas Raffinerie-Aufbau kombiniert mit steigender Geflügelproduktion sichert stetige Mercaptan-Abnahmen, während lokale Elektronik-Assembler Premium-DMSO-Grade für LCD- und Speicherfertigung verbrauchen. Indiens Spezialchemie-Segment profitiert von globalen "China + 1"-Beschaffungsmodellen und beschleunigt Investitionen in integrierte Methionin- und DMDS-Kapazitäten. Malaysia und Thailand ziehen fortschrittliche Material-Multinationals an, die Freihandels-Zugang und unterstützende Politik-Rahmen schätzen und dadurch regionale Nachfrageknotenpunkte für Thiochemicals erweitern.

Strenge Umweltstandards in Nordamerika, die schwefelarme Kraftstoffe und fortschrittliche Geruchskontrollen vorschreiben, stärken die Marktposition der Region. Der American Chemistry Council antizipiert 15% inländisches Chemie-Nachfragewachstum bis 2033, aber Kapazitätserweiterungen hinken hinterher, was schwerere Import-Abhängigkeit und Gelegenheit für inkrementelle Thiochemical-Erweiterungen impliziert. Die Golf-Küste beherbergt vertikal integrierte Thiochemical-Parks, die regionale Methionin- und DMDS-Produktion speisen und von reichlich Schiefergas-abgeleitetem Wasserstoff und robuster Logistik profitieren. Kanadas Schwefel-Output macht lokale Raffinerien zu strategischen Lieferanten für Mercaptan-Produzenten, doch Schienen-Staus und Hafenlimitierungen stören gelegentlich Flüsse und veranlassen Inventar-Bevorratungsstrategien.

Europa bleibt technologisch ausgereift und umweltfortschrittlich und fördert biobasierte Thiochemical-Forschung bei gleichzeitiger Bestrafung von Emissionen. Arkema mit Sitz in Frankreich innoviert Vultac-Schwefeldonatoren für Spezial-Gummimärkte, die Premium-Reifenmarken bedienen. Deutsche Chemie-Cluster kanalisieren Finanzierung in Kreislaufwirtschaftsprojekte mit Fokus auf Abfall-zu-Schwefel und kohlenstoffneutrale Prozesswärme, Initiativen, die regionale Versorgungsstrukturen umgestalten könnten. Südamerika und der Nahe Osten & Afrika machen gemeinsam weniger als 10% des globalen Handels heute aus, doch Raffinerie-Upgrades in Brasilien und petrochemische Diversifizierung in Saudi-Arabien deuten auf zukünftige Thiochemicals-Markt-Möglichkeiten hin, da lokalisierte Lieferketten reifen und Umweltpolitiken sich verschärfen.

Wettbewerbslandschaft

Der Thiochemicals-Markt bleibt mäßig fragmentiert. Integrierte Großunternehmen nutzen proprietäres Mercaptan-Oxidations-Know-how, eigene Schwefelquellen und Multi-Anwendungs-Produktportfolios, um Preissetzungsmacht zu behalten. Arkemas jüngste USD 100 Millionen Beaumont-Anlagen-Engpassbeseitigung wird DMDS-Kapazität um 30% erhöhen und Lieferzeiten für nordamerikanische Raffineure verkürzen. Chevron Phillips Chemical betont Kreislaufwirtschafts-Verpflichtungen, die bei Raffinerie-Kunden Anklang finden, die Scope-3-Emissionsreduktionen suchen, und sichert langfristige Lieferverträge, die vom American Chemistry Council's 2024 Sicherheitsauszeichnungen anerkannt wurden.

Rivalität manifestiert sich durch kontinuierliche Prozessoptimierung, wertschöpfenden technischen Service und Kunden-Koentwicklungsprogramme. Patentanmeldungen enthüllen Durchbrüche wie enzymverstärkte Mercaptan-Produktion, die möglicherweise katalytische Effizienzen über 100.000 M-¹ s-¹ liefert, was Energieintensität drastisch senken und stufenweise Kosteneinsparungen antreiben könnte. Kleinere Innovatoren fokussieren auf Nischen-Formulierungen wie Lithium-Grade DMSO und Bio-Thiole aus Fermentation und zielen auf Endverbraucher ab, die bereit sind, Prämien für Nachhaltigkeit oder Reinheit zu zahlen. Fusionen & Akquisitionen konzentrieren sich auf geografische Lückenfüllungen und Rohstoffsicherheit. Insgesamt definieren Produktqualität, regulatorische Compliance und Schwefel-Rohstoff-Optionalität weiterhin Wettbewerbsvorteile.

Thiochemicals-Industrieführer

-

Arkema

-

BRUNO BOCK

-

Chevron Phillips Chemical Company LLC.

-

Daicel Corporation

-

Toray Fine Chemicals

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- August 2024: Der American Chemistry Council hat Chevron Phillips Chemical und andere Industrieführer für ihre herausragende Sicherheitsleistung und ihr Engagement für Nachhaltigkeit anerkannt. Diese Anerkennung unterstreicht die Betonung von Sicherheit und Nachhaltigkeit im Thiochemicals-Markt.

- September 2023: Arkema hat Pläne zur Erweiterung seiner globalen Produktionskapazität von DMDS (Dimethyldisulfid), einem Thiochemical, in seiner Beaumont-Anlage in den Vereinigten Staaten angekündigt. Diese Erweiterung wird voraussichtlich Arkemas Position im Thiochemicals-Markt stärken und die wachsende Nachfrage nach DMDS global erfüllen.

Globaler Thiochemicals-Marktbericht Umfang

Thiochemicals sind eine Art von Chemikalie, in der das Sauerstoffmolekül durch Schwefel ersetzt wird, was zur Bildung einer Thioverbindung führt. Thionierung ist ein chemischer Prozess, der auftritt, wenn Schwefelionen Sauerstoffionen ersetzen. Schwefel ist ein bedeutendes Molekül, das bei der Herstellung von Thiochemicals verwendet wird, hauptsächlich Methylmercaptan, das als Vorläufer für die Aminosäure dient, die in Tierfutterprodukten verwendet wird. Der Thiochemicals-Markt ist nach Typ, Endverbraucher-Industrie und Geographie segmentiert. Nach Typ ist der Markt in Mercaptan, Dimethylsulfoxid, Thioglykolsäure, Ester und andere unterteilt. Nach Endverbraucher-Industrie ist der Markt in Tierernährung, Öl und Gas, Polymere und Chemikalien und andere Endverbraucherindustrien segmentiert. Der Bericht deckt auch Marktgrößen und Prognosen für den Thiochemicals-Markt in 12 Ländern über große Regionen ab. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen basierend auf Volumen (Tonnen) durchgeführt.

| Mercaptane |

| Dimethylsulfoxid (DMSO) |

| Thioglykolsäure und Ester |

| Andere Typen (Schwefelwasserstoff-Fänger, etc.) |

| Tierernährung |

| Öl und Gas |

| Polymere und Chemikalien |

| Andere Endverbraucherindustrien (Elektronik und Halbleiter-Reinigung, Agrochemikalien, etc.) |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| ASEAN-Länder | |

| Rest von Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Nordische Länder | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Typ | Mercaptane | |

| Dimethylsulfoxid (DMSO) | ||

| Thioglykolsäure und Ester | ||

| Andere Typen (Schwefelwasserstoff-Fänger, etc.) | ||

| Nach Endverbrauchsindustrie | Tierernährung | |

| Öl und Gas | ||

| Polymere und Chemikalien | ||

| Andere Endverbraucherindustrien (Elektronik und Halbleiter-Reinigung, Agrochemikalien, etc.) | ||

| Nach Geographie | Asien-Pazifik | China |

| Japan | ||

| Indien | ||

| Südkorea | ||

| ASEAN-Länder | ||

| Rest von Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Nordische Länder | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Thiochemicals-Markt?

Die Thiochemicals-Marktgröße erreichte 1,30 Millionen Tonnen im Jahr 2025 und wird voraussichtlich bis 2030 1,69 Millionen Tonnen erreichen.

Welches Segment erzeugt die höchste Nachfrage nach Thiochemicals?

Tierernährung führt die Nachfrage an und hält 37,88% des Marktes im Jahr 2024 dank Methionin-Anforderungen in Geflügel- und Aquakulturfutter.

Warum wird Dimethyldisulfid in Raffinerien bevorzugt?

DMDS bietet höhere Schwefellieferung pro Einheit und bessere Sicherheit als Schwefelwasserstoff und ermöglicht effiziente Katalysatoraktivierung für schwefelarme Diesel-Compliance.

Welche Region wächst am schnellsten im Thiochemicals-Markt?

Der asiatisch-pazifische Raum zeigt das schnellste Wachstum mit einer CAGR von 6,41%, unterstützt durch expandierende Viehzucht-, Raffinerie- und Elektronikindustrien.

Wie beeinflussen Umweltregulierungen Thiochemicals-Produzenten?

Strengere Toxizitäts- und Geruchsvorschriften erfordern kostspielige Eindämmungssysteme und treiben Innovation hin zu sauberer Produktion an, was Betriebsausgaben und Investitionsprioritäten beeinflusst.

Seite zuletzt aktualisiert am: