Größe und Anteil des Automobilmarkts im subsaharischen Afrika

Automobilmarkt-Analyse für das subsaharische Afrika von Mordor Intelligence

Die Größe des Automobilmarkts im subsaharischen Afrika beträgt 22,45 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 28,42 Milliarden USD erreichen, mit einer Expansion von 4,83% CAGR während des Prognosezeitraums. Beschleunigte Urbanisierung, steigende Fahrdienst-Flotten und staatliche Anreize für die lokale Montage erhalten gemeinsam die Dynamik aufrecht, trotz anhaltender Währungsvolatilität und Infrastrukturlücken. Elektrifizierungsinitiativen in Äthiopien und Südafrika signalisieren eine strukturell diversifizierende Nachfragemischung, während Diesel-Plattformen aufgrund etablierter Kraftstofflogistik und Servicenetzwerke dominant bleiben. Grauimport-Aktivitäten dämpfen weiterhin die Volumen der autorisierten Händler, dennoch erschließen strukturierte Flottenfinanzierungsprogramme die Neuwagen-Penetration bei Fahrdienst-Betreibern. Strategische OEM-Partnerschaften mit lokalen Montagebetrieben, unterstützt durch AfCFTA-Zollreduktionen, verstärken die regionale Lieferkettenintegration.

Wichtige Berichtsergebnisse

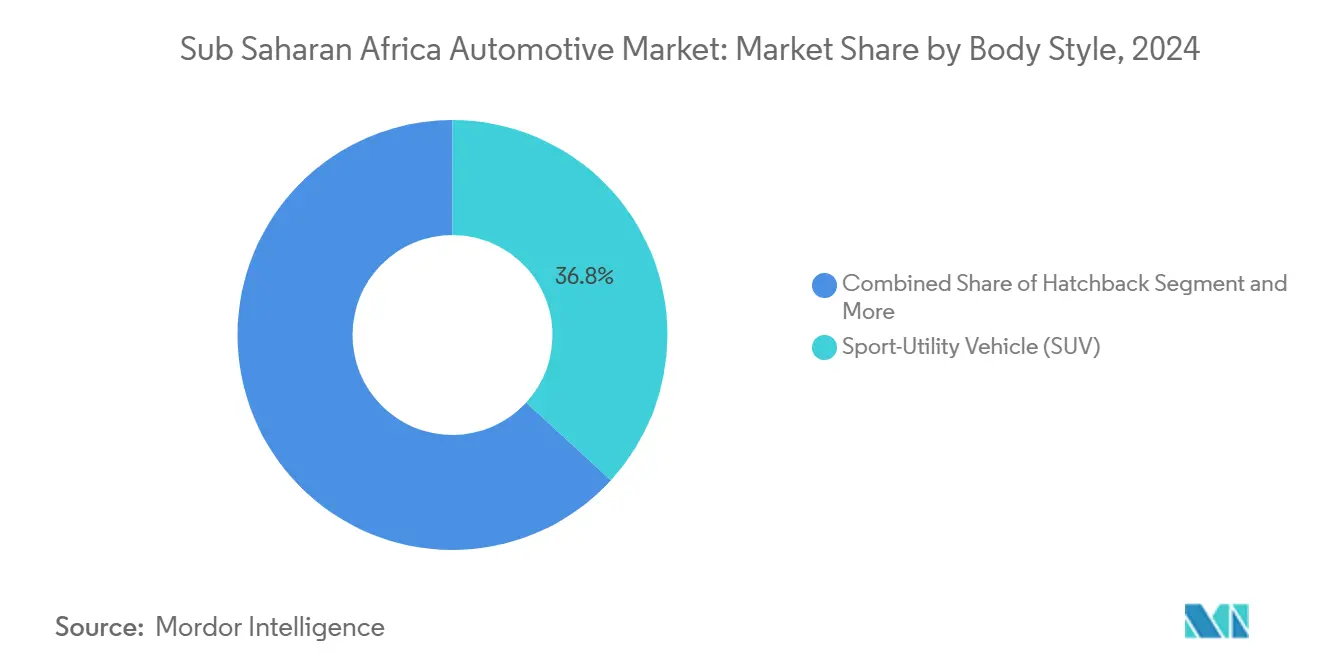

- Nach Karosserietyp führten Sport-Utility-Fahrzeuge mit 36,75% des Marktanteils des subsaharischen Afrika-Automobilmarkts im Jahr 2024 und werden mit einer CAGR von 5,04% bis 2030 expandieren.

- Nach Fahrzeugtyp führten Personenkraftwagen mit 74,33% des Marktanteils des subsaharischen Afrika-Automobilmarkts im Jahr 2024 und werden mit einer CAGR von 5,65% bis 2030 expandieren.

- Nach Kraftstofftyp führte Diesel mit 55,17% des Marktanteils des subsaharischen Afrika-Automobilmarkts im Jahr 2024 und wird mit einer CAGR von 6,13% bis 2030 expandieren.

- Nach Antriebstechnologie hielten Verbrennungsmotor-Plattformen 89,15% der Marktgröße des subsaharischen Afrika-Automobilmarkts im Jahr 2024, während Batterie-Elektrofahrzeuge mit einer CAGR von 19,96% bis 2030 voranschreiten.

- Nach Vertriebskanal erfassten OEM-autorisierte Händler 65,83% des Marktanteils des subsaharischen Afrika-Automobilmarkts im Jahr 2024; Grauimporte verzeichneten die höchste prognostizierte CAGR von 7,05% bis 2030.

- Nach Geographie entfielen auf Südafrika 44,38% des Marktanteils des subsaharischen Afrika-Automobilmarkts im Jahr 2024, während Kenia mit einer CAGR von 6,74% bis 2030 als am schnellsten wachsender Ländermarkt prognostiziert wird.

Trends und Erkenntnisse des Automobilmarkts im subsaharischen Afrika

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geographische Relevanz | Auswirkung Zeithorizont |

|---|---|---|---|

| Mittelschichteinkommen und Urbanisierung | +1.2% | Nigeria, Kenia, Ghana | Langfristig (≥ 4 Jahre) |

| Fahrdienste beschleunigen Flottenerneuerung | +0.8% | Nigeria, Kenia, Südafrika, Ghana | Mittelfristig (2-4 Jahre) |

| Anreize fördern CKD/SKD-Montage | +0.9% | Ghana, Südafrika, Äthiopien, Nigeria | Mittelfristig (2-4 Jahre) |

| Verbesserte Straßen erhöhen Konnektivität | +0.7% | Kenia, Nigeria, Tansania, Angola | Langfristig (≥ 4 Jahre) |

| AfCFTA reduziert Handelszölle | +0.6% | SSA-weit mit frühen EAC- und ECOWAS-Gewinnen | Langfristig (≥ 4 Jahre) |

| Mikro-EV-Importe füllen Nische | +0.5% | Südafrika, Kenia, Nigeria | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigendes Mittelschichteinkommen und Urbanisierung

Ein jährlicher Anstieg der Stadtbevölkerung um 4,1% verlagert die Kaufkraft zu metropolitanen Knotenpunkten, wo Händlernetzwerke, Finanzierungsoptionen und Aftermarket-Services zusammenkommen. Mittelschichthaushalte in Nigeria, Kenia und Ghana tendieren zu erschwinglichen Modellen und intensivieren den Wettbewerb zwischen chinesischen und indischen OEMs. Kompakte SUVs und Schrägheckfahrzeuge finden Gefallen wegen ihrer Manövrierfähigkeit in überlasteten Korridoren, während periurbane Verbraucher auf eingehende Gebrauchtwagenbestände angewiesen sind, die durch steigende städtische Inzahlungnahme-Ströme angetrieben werden. Kreditgeber folgen Beschäftigungsclustern, wodurch Städte mit über 1 Million Einwohnern bis zu fünfmal mehr Autokreditprodukte anbieten als ländliche Distrikte. Obwohl lokale Währungsabwertung die Importerschwinglichkeit erodiert, gleicht das Lohnwachstum, das mit extraktiven Sektoren verbunden ist, teilweise den Preisdruck aus und erhält die Nachfrage aufrecht.

Aufschwung von Fahrdienst-Plattformen beschleunigt Flottenerneuerung

Strukturierte Flottenfinanzierungsprogramme von Anbietern wie Moove ermöglichen es Fahrdienst-Fahrern, konventionelle Kredithürden zu umgehen und heben die mehrjährige Grundnachfrage für den subsaharischen Afrika-Automobilmarkt an. Fahrdienst-Fahrzeuge operieren täglich 8-12 Stunden, was etwa die vierfache private Nutzung bedeutet und die Ersatzzyklen auf 3-4 Jahre verkürzt. Dieser vorhersagbare Rhythmus ermöglicht es OEMs, die Bestandsplanung mit den Beschaffungsplänen der Plattformen abzustimmen und Volumen zu schützen, wenn die Verbraucherstimmung sinkt. Nigeria, Kenia und Südafrika beherbergen zusammen über 450.000 aktive Fahrdienst-Fahrer im Jahr 2025, und die Plattformexpansion in sekundäre Städte vertieft die adressierbare Nachfrage. Regierungsbehörden erkennen solche Flotten zunehmend als Katalysatoren für die Formalisierung von Transportdiensten an und bieten Zollnachlässe auf emissionsarme Fahrzeuge, die für Fahrdienste in Äthiopien und Ghana eingesetzt werden. Das resultierende Flottenwachstum mildert das Risiko der begrenzten Einzelhandelsfinanzierungsreichweite in vielen Märkten.

Staatliche CKD/SKD-Montageanreize

Fiskalische Stimuli von achtjährigen Importzollbefreiungen für EVs in Ghana bis zu Südafrikas 150% EV-Produktionssteuerabzug transformieren importabhängige Märkte in entstehende Fertigungszentren. Äthiopiens 5% Zoll auf teilweise montierte EVs dreht Landkostengleichungen zugunsten der lokalen Montage um. Die resultierende Anlagenpipeline fügt zwischen 2025 und 2028 mehr als 65.000 Einheiten jährlicher Kapazität hinzu und schafft qualifizierte Arbeitsplätze und Lieferanten-Spillover-Effekte. Erfolgreiche Umsetzung hängt von parallelen Investitionen in Logistik und Personalweiterbildung ab. Länder, die Anreize an minimale lokale Inhaltschwellen knüpfen, fördern auch die Komponentenlokalisierung und verankern langfristige industrielle Wettbewerbsfähigkeit.

Infrastruktur-Upgrades verbessern Straßenkonnektivität

Jüngste Autobahn- und Brückeninvestitionen senken Betriebskosten und verkürzen Reisezeiten, erweitern den realistischen Reiseradius für private und kommerzielle Mobilität über regionale Korridore. Die 15,6 Milliarden USD Abidjan-Lagos-Autobahn, geplant für stufenweise Fertigstellung zwischen 2026 und 2030, wird voraussichtlich die End-zu-End-Transitdauer halbieren und die grenzüberschreitende Logistiknachfrage für leichte Nutzfahrzeuge ankurbeln. Kenias 27 km Nairobi Expressway reduzierte die Reisezeit vom Flughafen zum zentralen Geschäftsviertel von 60 Minuten auf 15 Minuten und veranlasste einen 12%igen Anstieg der täglichen Fahrzeugzahlen auf angrenzenden Straßen innerhalb eines Jahres nach Eröffnung. Bessere Straßenoberflächen senken Flottenunterhaltskosten um bis zu 18% und ermutigen zu schnelleren Ersatzzyklen bei Fahrdienst- und Lieferbetreibern. Händler entlang rehabilitierter Fernstraßen verzeichnen zweistelliges Wachstum des Showroom-Verkehrs, da ehemals abgelegene Städte verlässlichen Zugang erhalten. Regierungen koppeln diese Projekte auch mit strengeren Achslast- und Emissionskontrollen, was die Nachfrage nach neueren Fahrzeugen antreibt, die aktualisierte Achslast- und Umweltstandards erfüllen.

Hemmnisse-Wirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geographische Relevanz | Auswirkung Zeithorizont |

|---|---|---|---|

| Gebrauchtwagen-Importe dominieren | -1.1% | Kenia, Nigeria, Ghana, Tansania | Kurzfristig (≤ 2 Jahre) |

| Begrenzter Kreditzugang, hohe Zinsen | -0.9% | Nigeria, Angola, Sambia | Mittelfristig (2-4 Jahre) |

| Volatile Währung erhöht Kosten | -0.8% | Nigeria, Angola, Ghana, Sambia | Kurzfristig (≤ 2 Jahre) |

| Fragmentierte Homologationsstandards | -0.4% | ECOWAS, EAC-Koordinationsherausforderungen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Dominanz der Gebrauchtwagen-Importe

Gebrauchte Fahrzeuge repräsentierten 83% aller Neuzulassungen von leichten Nutzfahrzeugen im subsaharischen Afrika im Jahr 2024, laut der African Association of Automotive Manufacturers [1]`SSA Vehicle Market Commentary 2025,` African Association of Automotive Manufacturers, aaamafrica.com. Daten des South African Revenue Service Zolls zeigen, dass 45-60% Preislücken zwischen gebrauchten und neuen Modellen die Käuferpräferenz neigen, eine Diskrepanz, die sich verstärkt, wenn lokale Währungsabwertung Showroom-Preise aufbläht. Prognostizierte Abmeldungen von VKM-Autos in wohlhabenderen Volkswirtschaften könnten bis 2030 jährlich 15 Millionen exportierbare Einheiten hinzufügen und die hohe Emissionsflotte der Region verlängern, es sei denn, strengere Importqualitätsregeln greifen. UNECE-Verkehrstauglichkeitsprotokolle zielen darauf ab, substandard Ströme zu stoppen, aber uneinheitliche Durchsetzung an Grenzposten verwässert immer noch die Wirksamkeit.

Begrenzter Verbraucherkreditzugang und hohe Zinssätze

Die Fahrzeugkredit-Penetration betrug durchschnittlich 12% in den wichtigsten Märkten im Jahr 2024, eingeschränkt durch dünne Kreditakten und volatile Währungen. Daten der Central Bank of Nigeria setzen den durchschnittlichen Autokreditzins bei 24,6% im Q1 2025 [2]`Monetary & Credit Statistics Q1 2025,` Central Bank of Nigeria, cbn.gov.ng, während die Bank of Ghana 28,1% listet. Anzahlungsanforderungen reichen von 30-50%, und Laufzeiten überschreiten selten fünf Jahre, was die Berechtigung für Fahrzeuge über 20.000 USD begrenzt. Kreditgeber mildern Ausfallrisiken, indem sie Sicherheiten über das Fahrzeug selbst hinaus verlangen. Alternative Schemata - Fahrdienst-Leasing-to-Own, Arbeitgeber-Flottenprogramme und Fintech-Mikrokredite - bedienten nur 4% der potenziellen Käufer im Jahr 2024.

Segmentanalyse

Nach Karosserietyp: SUVs führen Multi-Terrain-Nachfrage

Sport-Utility-Fahrzeuge machten 36,75% des subsaharischen Afrika-Automobilmarkts im Jahr 2024 aus, untermauert von einer vielseitigen Sitzhöhe, die für gemischte Straßenqualitäten geeignet ist, und einem 5,04% CAGR-Ausblick bis 2030. Limousinen behalten Relevanz bei professioneller und Flottenbeschaffung, dennoch hält die Anteilserosion an, da Verbraucher zu Crossover-Silhouetten migrieren. Chinesische Newcomer wie BYD und Chery intensivieren die Rivalität durch die Einführung lokal montierter PHEV-SUVs mit Rabatten gegenüber japanischen Platzhirschen und erweitern die Adoption bei ambitionierten Käufern. Schrägheckfahrzeuge dominieren Einstiegsklassen in Kenia und Ghana, wo überlastete Netze kompakte Grundflächen belohnen. Mehrzweck-Vans füllen kommerzielle Personentransportlücken in periurbanen Distrikten ohne formale Massentransitsysteme und verstärken das Karosserietyp-Mosaik über den subsaharischen Afrika-Automobilmarkt.

Infrastrukturrealitäten erhalten die Attraktivität höherer Bodenfreiheitsmodelle aufrecht: die Dichte befestigter Straßen außerhalb der Hauptstädte bleibt niedrig, und periodische Überschwemmungsereignisse machen Unterboden-Robustheit zu einem entscheidenden Kauffilter. Sicherheitsüberlegungen begünstigen ebenfalls SUV-Adoption, da erhöhte Fahrersichtlinien die Verwundbarkeit bei Verkehrsverlangsamungen reduzieren. Die Marktgröße des subsaharischen Afrika-Automobilmarkts für SUV-Derivate wird voraussichtlich bis 2030 wachsen, unterstützt sowohl durch privaten Besitz als auch Fahrdienst-Flottenaufnahme.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Fahrzeugtyp: Personenkraftwagen erhalten Dominanz

Personenkraftwagen bewahrten einen 74,33% Anteil am Volumen des subsaharischen Afrika-Automobilmarkts im Jahr 2024 und werden voraussichtlich mit einer 5,65% CAGR wachsen, da sich Mittelschichtgruppen erweitern. Leichte Nutzfahrzeuge (LNF) profitieren von E-Commerce-Beschleunigung, besonders in Nigeria und Kenia, wo Last-Mile-Lieferanbieter kleine Vans mieten, die für dichte städtische Routen optimiert sind. Mittlere und schwere Lkw hinken dem Gesamtmarktwachstum hinterher, gebunden an Rohstoffexportzyklen in Südafrika, Sambia und Angola. Fahrdienst-Flotten untermauern stetige Personenwagen-Nachfrage und absorbieren Limousinen- und Schrägheckbestände durch strukturierte Finanzierungsprogramme, die Vorabkostenbelastungen senken.

Politikgetriebene Elektrifizierung in Äthiopien formt die Personenwagen-Mischung um: 60% der neu registrierten Autos müssen EVs sein, was dedizierte Montageunternehmen und öffentliche Beschaffung katalysiert. Umgekehrt hinkt die Nutzfahrzeug-Elektrifizierung aufgrund von Nutzlast-Reichweiten-Beschränkungen hinterher, obwohl Pilotprogramme in Johannesburg batterie-elektrische Vans unter städtischen Logistik-Arbeitszyklen testen. Anhaltende Dynamik innerhalb des Personenwagen-Segments bleibt von Währungsstabilität und progressiven Kreditzugangsreformen über den subsaharischen Afrika-Automobilmarkt abhängig.

Nach Kraftstofftyp: Diesel-Dominanz steht unter Elektrifizierungsdruck

Diesel-Plattformen hielten 55,17% der Verkäufe im Jahr 2024, unterstützt von überlegener Kraftstoffökonomie und umfangreicher Serviceinfrastruktur, und sie werden voraussichtlich eine 6,13% CAGR bis 2030 verzeichnen. Benzin-Penetration steigt in städtischen Zentren, wo sich Kostenlücken verengen und Emissionsrichtlinien verschärfen. Alternative Kraftstoffe wie CNG und LPG erfassen Nischen-Flotteneinsätze, hervorgehoben durch Nigerias Erdgas-Schema, das Taxi- und Bus-Umrüstungen incentiviert. Biokraftstoff-Initiativen keimen in Ghana und Kenia unter Verwendung lokaler Rohstoffe, aber Skalierung hängt von Politikkonsistenz und Investitionen in Mischungsanlagen ab.

Die Marktgröße des subsaharischen Afrika-Automobilmarkts für Diesel-Antriebe expandiert neben Bau- und Bergbaufahrzeug-Nachfrage. Dennoch erodiert sein Anteil allmählich, da EV-Anreize inkrementelle Nachfrage zu elektrifizierten Plattformen umleiten. Regierungsderegulierungstrajektorien für Kraftstoffpreise beeinflussen ebenfalls Adoptionskurven; Länder, die Dieselsubventionen früher abbauen, können schnellere Benzin- oder Hybrid-Aufnahme veranlassen.

Nach Antriebstechnologie: VKM-Dominanz inmitten EV-Beschleunigung

Verbrennungsmotoren erfassten 89,15% der 2024-Lieferungen, aber Batterie-Elektrofahrzeuge lieferten die schnellste Trajektorie mit einer 19,96% CAGR, wenn auch von einer niedrigen Basis. Hybridfahrzeuge funktionieren als Zwischenlösungen, besonders unter wohlhabenden südafrikanischen Käufern, die Kraftstoffeinsparungen mit begrenzter Ladeinfrastruktur balancieren. Plug-in-Hybride adressieren Reichweitenangst und gewinnen Fuß in periurbanen Korridoren, wo Netzstabilität sporadisch bleibt.

Äthiopiens präferentieller 5% Zoll auf semi-knocked-down EVs unterbietet die Landkosten vergleichbarer VKM-Autos um 18-22% und beschleunigt die elektrifizierte Adoption. Südafrikas 150% Produktionssteuerabzug, wirksam ab März 2026, wird voraussichtlich zusätzliche EV-Endmontage-Investitionen von globalen OEMs locken. Dennoch dämpft die eingeschränkte öffentliche Ladedichte von durchschnittlich einem Ladegerät pro 350 km Hauptstraße die Massenmarkt-Penetration und unterstreicht den mehrjährzehntelangen Zeitrahmen für vollständige Antriebsumstellung innerhalb des subsaharischen Afrika-Automobilmarkts.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Vertriebskanal: Händlernetzwerke stehen Grauimport-Konkurrenz gegenüber

OEM-autorisierte Händler repräsentierten 65,83% der 2024-Verkäufe und kapitalisierten auf Garantieabdeckung und geplante Wartungspläne, die bei Flottenbetreibern Anklang finden. Grauimporte werden voraussichtlich mit einer 7,05% CAGR wachsen, angetrieben von 15-25% Preissparnissen und sofortiger Bestandsverfügbarkeit für gesuchte Ausstattungen. Sekundäre Städte ohne formale Händler-Präsenz verlassen sich stark auf unabhängige Importeure und verstärken geographische Disparitäten.

Kenias Entwurfsregulierung, die das Fahrzeugimportalter auf acht Jahre begrenzt, sieht sich anhaltender rechtlicher Anfechtung durch Grauimport-Lobbygruppen gegenüber, die Verbrauchererschwinglichkeitsbedenken anführen. UNECE-Qualitätsstandard-Harmonisierungsbemühungen zielen darauf ab, minderwertige Fahrzeuge einzudämmen, dennoch perpetuiert fragmentierte Durchsetzung ungleichen Wettbewerb. Händlergruppen reagieren mit abonnementbasierten Eigentumsmodellen, die Versicherung, Wartung und Telematik bündeln, um Wertversprechen über den subsaharischen Afrika-Automobilmarkt zu erhöhen.

Geographische Analyse

Südafrika kommandiert 44,38% der Einnahmen des subsaharischen Afrika-Automobilmarkts und nutzt reife Montage-Ökosysteme, tiefe Lieferantenbasen und robuste Händlernetzwerke, die benachbarte Exportziele erreichen. Investitionen wie Stellantis' 165 Millionen USD Anlagen-Upgrade und Volkswagens 210 Millionen USD Lackiererei-Modernisierung untermauern Volumenstabilität und zukünftige EV-Lokalisierung. Fiskalische Anreize, einschließlich des 150% EV-Produktionssteuerabzugs, signalisieren Politikkontinuität, die OEM-Kapitalzuteilungen bis 2030 sichert.

Nigeria ist ebenfalls einer der größten Märkte, dennoch komprimiert Währungsabwertung die Neuwagen-Erschwinglichkeit und kanalisiert Nachfrage zu Gebrauchtimporten. Regierungsgeführte Montageanreize und der National Automotive Industry Development Plan zielen darauf ab, Importabhängigkeit durch Mandatierung progressiver lokaler Inhaltschwellen umzukehren. Dennoch bläst die 70% Abwertung der Naira seit Mai 2023 CKD-Kit-Kosten auf, die in USD denominiert sind, und dämpft die Dynamik. Aufkommende E-Commerce-Logistiknachfrage hebt LCV-Aufnahme an und gleicht gedämpfte Einzelhandels-Personenwagen-Volumen teilweise aus.

Kenia liefert die schnellste Wachstumstrajektorie mit einer 6,74% CAGR bis 2030, verankert von Infrastruktur-Upgrades wie der Nairobi Expressway und stringenter Importqualitätsdurchsetzung, die die Messlatte für Gebrauchtwagen-Zuflüsse erhöht [3]`Motor Vehicle Import Quality Standards 2025,` Kenya Bureau of Standards, kebs.org. Ghana positioniert sich als westafrikanischer Verteilungsknotenpunkt, unterstützt durch achtjährige EV-Importzollbefreiungen und optimierte Hafenabfertigungsverfahren, die Fahrzeuglandungszeiten um 25% verkürzen. Äthiopien emergiert als Elektrifizierungsavantgarde der Region, während Korridorprojekte wie die 15,6 Milliarden USD Abidjan-Lagos-Autobahn versprechen, Transitzeiten über fünf Küstenstaaten zu senken und Logistikeffizienzen zu katalysieren, während die AfCFTA-Umsetzung sich vertieft.

Wettbewerbslandschaft

Der subsaharische Afrika-Automobilmarkt bleibt mäßig fragmentiert. Toyota, Volkswagen und Hyundai nutzen langjährige Händlerinfrastrukturen und diversifizierte Modellpaletten, um Führung über Karosserietyp-Cluster zu erhalten. Chinesische Herausforderer, einschließlich BYD, Chery und Geely, expandieren aggressiv durch preiskonkurrenzfähige elektrifizierte SUVs gepaart mit digital-first Verkaufskanälen und erodieren Platzhirsch-Bastionen im urbanen Mittelklassesegment.

Strategische Betonung konzentriert sich auf CKD/SKD-Montagepartnerschaften, die Währungsexposition abfedern und Zollkonzessionen ausnutzen. Stellantis' Coega-Werk, geplant für 2026-Start, fügt 50.000-Einheiten-Kapazität hinzu, die auf inländische Nachfrage und SADC-Exporte abzielt. BYD koordiniert mit äthiopischen Staatsbehörden, um Batteriepacks lokal zu montieren und präferentielle Zollsätze zu sichern. Händlergruppen experimentieren mit Abonnementmodellen, die Versicherung, Wartung und Telematik integrieren und auf Flottenbetreiber und technikaffine urbane Professionals abzielen.

Weiße-Raum-Gelegenheiten spannen Ladestations-Deployment, ländliche Vertriebsknoten und Fintech-ermöglichte Mikrokredite. Telematik-Adoption beschleunigt, da Versicherer nutzungsbasierte Abdeckung ausrollen, während Fahrdienst-Aggregatoren in Flotten-Management-Software investieren, um Nutzung und Wartung zu optimieren. Wettbewerbsintensität steigt innerhalb der elektrifizierten Crossover-Klasse, wo sich Preisdifferenziale komprimieren, da Batteriekostensenkungen beschleunigen. Insgesamt werden strategische Agilität bei lokaler Beschaffung, digitalem Verkauf und alternativer Finanzierung Anteilsgewinne diktieren, während der subsaharische Afrika-Automobilmarkt zu saubereren Antrieben und formalisierten Vertriebsnetzwerken übergeht.

Branchenführer der subsaharischen Afrika-Automobilindustrie

Toyota Motor Corporation

Volkswagen AG

Hyundai Motor Company

Nissan Motor Corporation

Isuzu Motors Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Chery startete Omoda und Jaecoo Hybrid-SUVs in Südafrika und markierte sein Premium-Segment-Debüt mit lokal montierten Modellen.

- April 2025: BYD führte Sealion 6 PHEV, Sealion 7 EV und Shark 6 PHEV in Südafrika ein und erweiterte sein elektrifiziertes Portfolio.

- September 2024: Innoson Vehicle Manufacturing enthüllte Afrikas erstes indigenes Elektroauto und unterstrich die lokale EV-Produktionskapazität.

- März 2024: Honda Manufacturing Ghana Limited begann mit der Automobilmontage in seinem Tema-Werk, seiner zweiten Anlage auf dem Kontinent.

Berichtsumfang des subsaharischen Afrika-Automobilmarkts

Der Ausblick des subsaharischen Automobilmarkts untersucht die wachsende Nachfrage der Region nach Personenwagen, Nutzfahrzeugen und Zweirädern, OEM-Investitionen zum Aufbau einer Präsenz in Ländern, Entwicklungen im Elektrofahrzeugmarkt und Marktanteile sowohl von OEMs als auch OES. Regulierungen zum Import neuer und gebrauchter Fahrzeuge, von der Regierung erhobene Steuern für neue & gebrauchte Fahrzeuge, Regierungsinitiativen zur Förderung der Automobilindustrie und die Zukunft der subsaharischen Afrika-Automobilindustrie.

Der subsaharische Afrika-Automobilmarkt ist nach Karosserietyp, Kraftstofftyp, Fahrzeugtyp und Geographie segmentiert.

Nach Karosserietyp ist der Markt in Schrägheck, Limousine, Sport-Utility-Fahrzeuge und andere segmentiert. Nach Kraftstofftyp ist der Markt in Benzin, Diesel und andere alternative Kraftstoffe segmentiert. Nach Fahrzeugtyp ist der Markt in Personenwagen, Nutzfahrzeuge und Zweiräder segmentiert. Nach Geographie ist der Markt in Südafrika, Kenia, Nigeria, Äthiopien, Ghana und andere Länder segmentiert. Für jedes Segment wurden Marktgröße und Prognose auf Basis des Werts (Millionen USD) erstellt.

| Schrägheck |

| Limousine |

| Sport-Utility-Fahrzeug (SUV) |

| Mehrzweck-/Minivan |

| Personenkraftwagen |

| Leichte Nutzfahrzeuge |

| Mittlere und schwere Nutzfahrzeuge |

| Benzin |

| Diesel |

| Alternative Kraftstoffe (CNG, LPG, Biokraftstoff) |

| Verbrennungsmotor (VKM) |

| Hybrid-Elektrofahrzeug (HEV) |

| Batterie-Elektrofahrzeug (BEV) |

| Plug-in-Hybrid-Elektrofahrzeug (PHEV) |

| OEM-autorisierter Händler |

| Grauimport / Parallel |

| Südafrika |

| Nigeria |

| Kenia |

| Äthiopien |

| Ghana |

| Tansania |

| Angola |

| Sambia |

| Nach Karosserietyp | Schrägheck |

| Limousine | |

| Sport-Utility-Fahrzeug (SUV) | |

| Mehrzweck-/Minivan | |

| Nach Fahrzeugtyp | Personenkraftwagen |

| Leichte Nutzfahrzeuge | |

| Mittlere und schwere Nutzfahrzeuge | |

| Nach Kraftstofftyp | Benzin |

| Diesel | |

| Alternative Kraftstoffe (CNG, LPG, Biokraftstoff) | |

| Nach Antriebstechnologie | Verbrennungsmotor (VKM) |

| Hybrid-Elektrofahrzeug (HEV) | |

| Batterie-Elektrofahrzeug (BEV) | |

| Plug-in-Hybrid-Elektrofahrzeug (PHEV) | |

| Nach Vertriebskanal | OEM-autorisierter Händler |

| Grauimport / Parallel | |

| Nach Land | Südafrika |

| Nigeria | |

| Kenia | |

| Äthiopien | |

| Ghana | |

| Tansania | |

| Angola | |

| Sambia |

Im Bericht beantwortete Schlüsselfragen

Was ist der 2025-Wert des subsaharischen Afrika-Automobilmarkts?

Der Markt steht bei 22,45 Milliarden USD im Jahr 2025, unterstützt durch Urbanisierung und Politikanreize.

Wie schnell wird der subsaharische Afrika-Automobilmarkt voraussichtlich wachsen?

Er wird voraussichtlich mit einer 4,83% CAGR zwischen 2025 und 2030 expandieren und 28,42 Milliarden USD erreichen.

Welches Land hält den größten Anteil bei regionalen Fahrzeugverkäufen?

Südafrika führt mit 44,38% Anteil, verankert durch etablierte Fertigung und Händlernetzwerke.

Welches Segment zeigt das schnellste Wachstum innerhalb regionaler Antriebstechnologien?

Batterie-Elektrofahrzeuge registrieren die höchste CAGR von 19,96%, angetrieben durch Politikanreize und chinesische OEM-Expansion.

Warum dominieren SUVs Karosserietyp-Präferenzen?

Hohe Bodenfreiheit und Vielseitigkeit passen zu gemischten Straßenqualitäten und geben SUVs einen 36,75% Anteil der 2024-Verkäufe.

Seite zuletzt aktualisiert am: