Marktanalyse für Mischfutter in Spanien

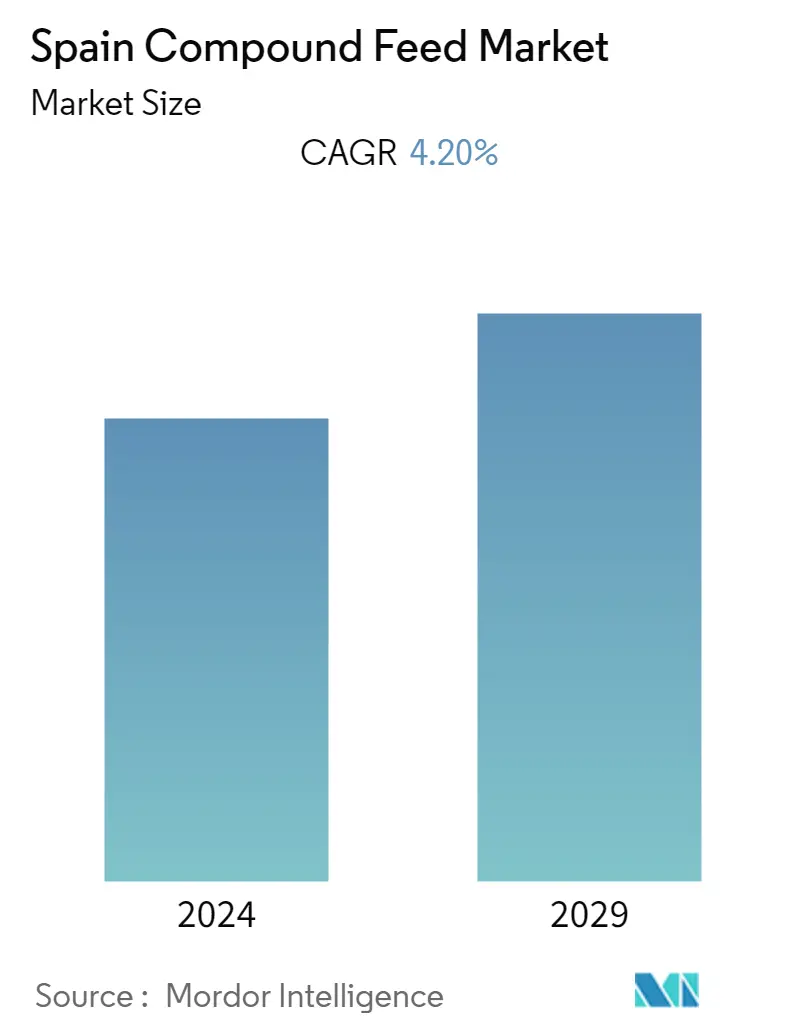

Die Größe des spanischen Mischfuttermarkts wird im Jahr 2023 auf 23,14 Milliarden US-Dollar geschätzt und soll bis 2028 28,42 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 4,20 % im Prognosezeitraum (2023–2028) entspricht.

- Die technologische Revolution in der Tierfutterindustrie hat zu einer Steigerung der Produktion von Mischfuttermitteln geführt. Nach Angaben des Europäischen Futtermittelherstellerverbandes (FEFAC) lag Spanien im Jahr 2021 mit 25,56 Millionen Tonnen Mischfutterproduktion im Vergleich zu 25,37 Millionen Tonnen im Jahr 2020 an erster Stelle bei der gesamten Mischfutterproduktion für Nutztiere in Europa. Industriell Die Viehhaltung, die zu einer erhöhten Futtermittelproduktion führt, führt in Verbindung mit der Nachfrage nach spanischem Fleisch zu einem höheren Export und treibt den Futtermittelmarkt an.

- Das expandierende Mischfuttergeschäft des Landes hat globale Giganten dazu veranlasst, ihre Präsenz auf dem spanischen Markt zu stärken. Darüber hinaus wurde der Markt durch technische Fortschritte im Tierfuttergeschäft vorangetrieben. Einige der führenden Player, wie Cargill Inc, Trouw Nutrition España SA, Alltech Inc., ForFarmers und Nutreco NV., dominieren den Markt.

- Die Geschäftsbeziehung zwischen spanischen Landwirten und Futtermittelherstellern ist ein weiterer Aspekt, der zum Erfolg der Branche beiträgt. In der Futtermittelherstellung, der Verarbeitung tierischer Proteine und der Vermarktung besteht eine enge strategische Partnerallianz zwischen großen Schweine- und Hühnerproduzenten. Dieser Ansatz erzeugt qualitativ hochwertiges, kostengünstiges spanisches tierisches Protein, was dazu beigetragen hat, die Wettbewerbsfähigkeit der Schweine- und Hühnerexporte aufrechtzuerhalten.

Markttrends für Mischfutter in Spanien

Wachsender Fleischexport treibt den Futtermittelmarkt an

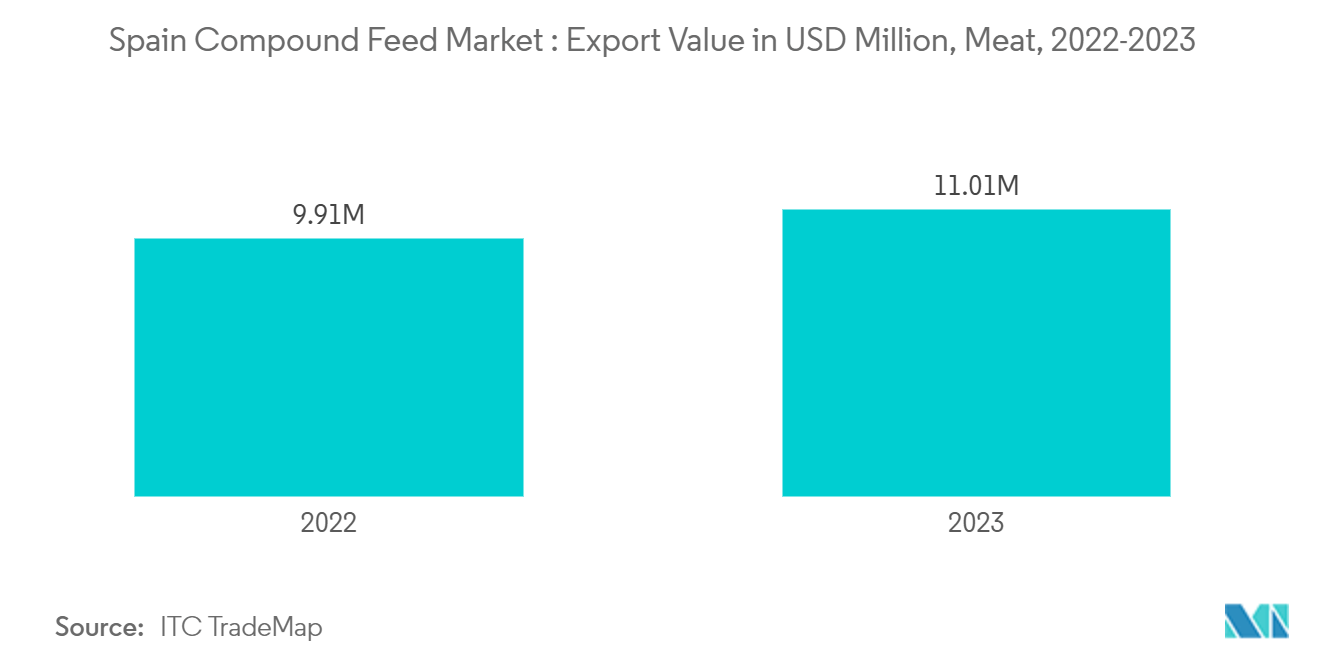

- Die zunehmende kommerzielle Produktion von Nutztieren hat zu einem Anstieg des Exportmarktes geführt, da in anderen Ländern eine wachsende Nachfrage nach tierischen Produkten wie Fleisch, Milch und Eiern besteht. Nach Angaben des International Trade Center (ITC) Trade erreichte der Exportmarktwert für Fleisch in Spanien im Jahr 2021 10,43 Milliarden US-Dollar, was vor allem auf die gestiegene Nachfrage aus China, Frankreich, Portugal und Italien zurückzuführen ist.

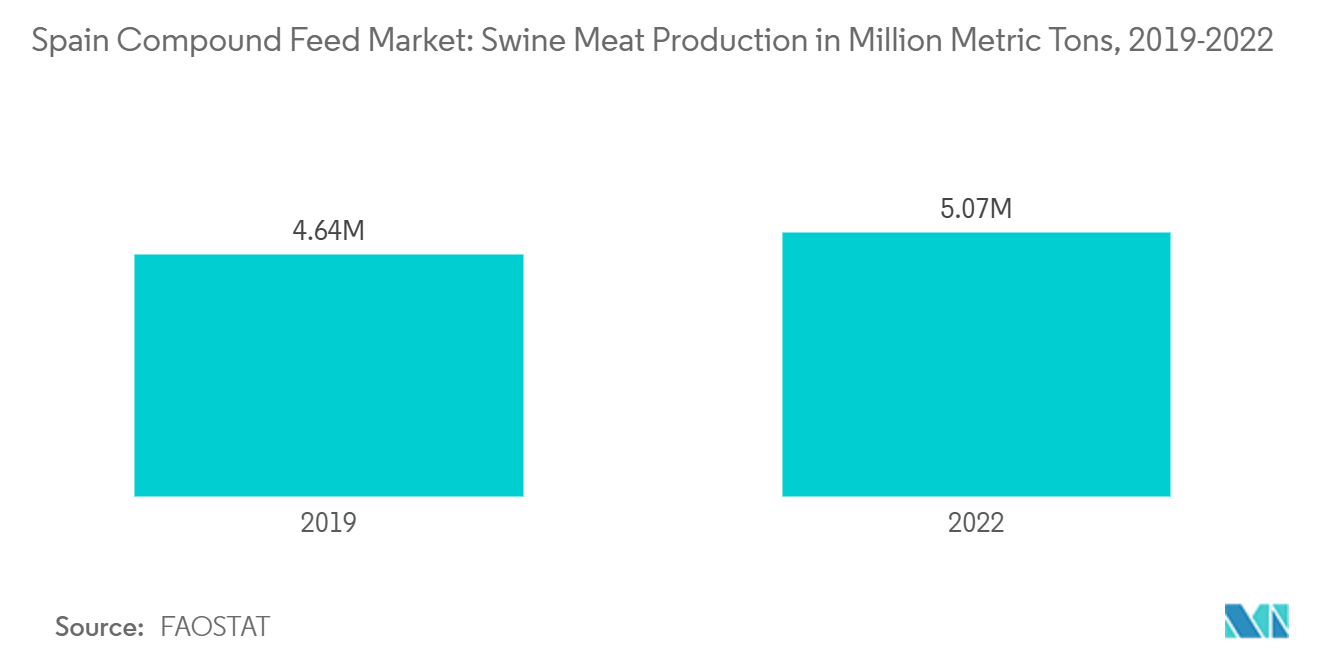

- Spanien ist der viertgrößte Schweinefleischproduzent der Welt und bekannt für seinen hochwertigen Schinken und andere Wurstwaren. Weitere beliebte Fleischexporte aus Spanien sind Rind-, Geflügel- und Lammfleisch. Die spanische Fleischindustrie und insbesondere die Schweineproduktionsindustrie haben erhebliche Fortschritte bei der Modernisierung und Automatisierung von Produktionsprozessen gemacht. Dies hat zu einer Steigerung der Effizienz, Produktivität und Kosteneffizienz geführt und die Branche zu einer der fortschrittlichsten in Europa gemacht. Dies erfordert eine erhöhte Nachfrage nach spanischem Fleisch in Europa und weltweit.

- Beispielsweise wurde der Schweinefleischexport Spaniens im Jahr 2021 auf 6,5 Milliarden US-Dollar geschätzt, verglichen mit 6,45 Milliarden US-Dollar im Vorjahr. Von den 6,5 Milliarden US-Dollar, die im Jahr 2021 exportiert wurden, ist China mit einem Anteil von 2,31 Milliarden US-Dollar der größte Importeur von Schweinefleisch, gefolgt von Japan mit einem Wert von 0,63 Millionen US-Dollar. Nach Angaben des Nationalen Verbands der spanischen Fleischverarbeitungsindustrie (ANICE) für die ersten drei Quartale des Jahres machen die Verkäufe von Schweinefleisch, Schlachtnebenerzeugnissen und Schweinefett in Drittländer mittlerweile 68,05 % des Gesamtumsatzes aus, mit einem Wachstum von 21 % im Volumen und 22 % im Wert.

Steigerung der Effizienz in der Futtermittelproduktion, um der Marktnachfrage gerecht zu werden

- Die Futtermittelindustrie in Spanien beschäftigt 11.700 Mitarbeiter in über 800 Futtermittelunternehmen. Nach Angaben des Europäischen Futtermittelherstellerverbandes (FEFAC) lag Spanien bei der gesamten Mischfutterproduktion für Nutztiere in Europa an erster Stelle. Von den insgesamt 25,56 Millionen Tonnen Futtermitteln, die im Jahr 2021 produziert wurden, entfielen 11,55 Millionen Tonnen auf Schweinefutter. Außerdem wurden 9,60 Millionen Tonnen Viehfutter produziert.

- Ein wesentlicher Faktor für den Erfolg der spanischen Futtermittelindustrie ist die Beziehung zwischen dem Landwirt und dem Futtermittelhersteller. Der Landwirt lässt das Futter produzieren. Sie kaufen die gesamte Produktion zu vorher vereinbarten Preisen ab. Darüber hinaus werden veterinärmedizinische Dienstleistungen sowie andere damit verbundene Produktionsleistungen erbracht. Außerdem sind spanische Futtermittelhersteller geschickt im Umgang mit Marktunsicherheiten wie Preisschwankungen und können die einzigartigen Instrumente des Finanzrisikomanagements nutzen, über die das Land verfügt.

- Die steigende Nachfrage nach tierischem Eiweiß, insbesondere in Entwicklungsländern, ist ein weiterer Faktor, der das Wachstum der Futtermittelindustrie in Spanien vorantreibt. Spanien ist ein bedeutender Produzent tierischer Produkte, darunter Fleisch, Milchprodukte und Eier, was die Nachfrage nach Futtermitteln im Land ankurbelt.

- Das zunehmende Wachstum der Mischfutterindustrie im Land hat globale Giganten dazu veranlasst, ihre Position auf dem spanischen Markt zu stärken. Darüber hinaus haben technologische Entwicklungen in der Tierfutterindustrie den Markt vorangetrieben. Die Mischfutterindustrie in Spanien setzt digitale Technologien ein, um die Effizienz zu steigern, Abfall zu reduzieren und die Rückverfolgbarkeit von Futtermittelzutaten zu verbessern. Dazu gehört der Einsatz von Sensoren und Datenanalysen zur Überwachung des Produktionsprozesses und zur Optimierung von Futterformulierungen. Weitere Bereiche, in denen sich die Technologie verbessert hat, sind Digitalisierung, Automatisierung, der Einsatz von Biotechnologie, Präzisionsfütterung usw. Daher wird erwartet, dass eine Kombination all dieser Faktoren das Marktwachstum im Prognosezeitraum weiter vorantreiben wird.

Überblick über die spanische Mischfutterindustrie

Der spanische Mischfuttermarkt ist fragmentiert und verfügt über führende Akteure wie Cargill Inc, Trouw Nutrition España SA, Alltech Inc., Royal Agrifirm Group, ForFarmers und Nutreco NV. Die führenden Unternehmen konzentrieren sich darauf, ihr Geschäft überregional auszuweiten und neue Werke zu errichten, um ihre Produktionskapazitäten zu erhöhen. Die Unternehmen konzentrieren sich außerdem auf die Stärkung und Diversifizierung ihrer Produktlinien.

Spaniens Marktführer für Mischfuttermittel

Cargill Inc.

ForFarmers.

Royal Agrifirm Group

Trouw Nutrition España SA

Alltech Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum spanischen Mischfuttermarkt

- Juni 2022 Cargill und Innovafeed haben sich zusammengeschlossen, um insektenbasiertes Futter für alle Tiergruppen, insbesondere Aquafeed, in ganz Europa, einschließlich Spanien, zu entwickeln und zu vermarkten. Die Vereinbarung vereint die Expertise von Innovafeed bei der Formulierung präziser Insekteninhaltsstoffe mit den globalen Tierernährungskapazitäten von Cargill, um den Einsatz von Insekteninhaltsstoffen in verschiedenen Arten von Tierfutter zu steigern.

- März 2022 Um möglichen Engpässen bei Tierfutter aufgrund der russischen Invasion in der Ukraine entgegenzuwirken und die Verfügbarkeit von Rohstoffen für Unternehmen, die Tierfutter herstellen, aufrechtzuerhalten, hat die spanische Regierung im März 2022 die Einfuhrbeschränkungen für Mais aus Argentinien und Brasilien gelockert. Spanien ist ein Hauptabnehmer von Mais für Viehfutter, und normalerweise kauft es ein Viertel dieses Mais aus der Ukraine.

Segmentierung der spanischen Mischfutterindustrie

Mischfutter ist eine Mischung aus Rohstoffen und Zusatzstoffen, die an Nutztiere verfüttert werden und entweder aus pflanzlichen, tierischen, organischen oder anorganischen Stoffen oder aus industrieller Verarbeitung stammen, unabhängig davon, ob sie Zusatzstoffe enthalten oder nicht.

Der spanische Mischfuttermarkt ist nach Tierart (Wiederkäuer, Geflügel, Schweine und andere Tierarten) und Zutaten (Getreide, Kuchen und Mahlzeiten, Nebenprodukte und Nahrungsergänzungsmittel) segmentiert.

Der Bericht bietet Markteinschätzungen und Wertprognosen (USD) für die oben genannten Segmente.

| Wiederkäuer |

| Geflügel |

| Schwein |

| Andere Tierarten |

| Getreide |

| Kuchen und Mahlzeiten |

| Nebenprodukte |

| Ergänzungen |

| Tiertyp | Wiederkäuer |

| Geflügel | |

| Schwein | |

| Andere Tierarten | |

| Zutat | Getreide |

| Kuchen und Mahlzeiten | |

| Nebenprodukte | |

| Ergänzungen |

FAQs zur Marktforschung für Mischfuttermittel in Spanien

Wie groß ist der spanische Mischfuttermarkt derzeit?

Der spanische Mischfuttermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,20 % verzeichnen.

Wer sind die Hauptakteure auf dem spanischen Mischfuttermarkt?

Cargill Inc., ForFarmers., Royal Agrifirm Group, Trouw Nutrition España SA, Alltech Inc. sind die größten Unternehmen, die auf dem spanischen Mischfuttermarkt tätig sind.

Welche Jahre deckt dieser spanische Mischfuttermarkt ab?

Der Bericht deckt die historische Marktgröße des spanischen Mischfuttermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des spanischen Mischfuttermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der spanischen Mischfutterindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Mischfutter in Spanien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der spanischen Mischfuttermittel umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.