Marktanalyse für Third Party Logistics (3PL) in Südkorea

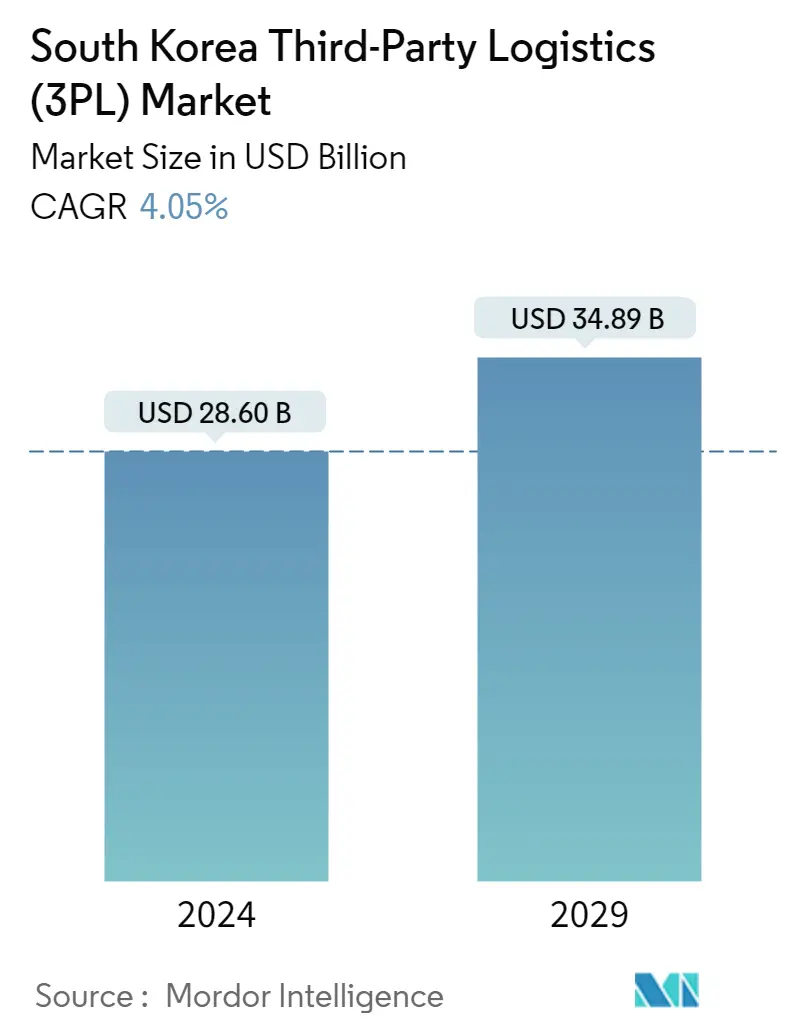

Die Größe des südkoreanischen Drittlogistikmarkts wird im Jahr 2024 auf 28,60 Milliarden US-Dollar geschätzt und soll bis 2029 34,89 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,05 % im Prognosezeitraum (2024–2029) entspricht.

- Südkorea liegt vorteilhaft zwischen zwei Weltklasse-Importeuren China im Westen und Japan, einer weiteren asiatischen Wirtschaftsmacht, im Osten. Für den Handel ist es auf die Logistik Dritter angewiesen.

- Südkorea ist einer der fünf größten 3PL-Märkte im asiatisch-pazifischen Raum. Die Logistikbranche in Korea ist in den letzten zehn Jahren rasant gewachsen. Multinationale, große Fertigungs- und Großhandelsunternehmen konzentrieren sich auf die interne und externe Effizienz und Effektivität von Lieferketten, um die Logistikkosten zu senken.

- Mit der Entwicklung des E-Commerce stieg das Versandvolumen und es besteht die Notwendigkeit, die Nachfrage nach 3PL-Unternehmen für die kontinuierliche Auftragsabwicklung zu verbessern. Dies führte zu einem Wettbewerb um die Lieferung qualitativ hochwertiger Waren, was Einzelhändler dazu veranlasste, nach Logistikzentren im Großraum Seoul zu suchen.

- Aufgrund der Ausbreitung von COVID-19 stellten Exportunternehmen im Jahr 2020 vor große logistische Herausforderungen für Drittparteien, da sowohl die Luft- als auch die Seefrachtgebühren angehoben wurden. Es war ein Jahr, in dem die Luftfrachtraten einen deutlichen Anstieg verzeichneten. Dies ist auf die gestiegene Nachfrage bei Angebotsknappheit zurückzuführen, während im Seefrachtbereich die Frachtraten anstiegen. Die logistischen Probleme waren kompliziert, beispielsweise eine Überlastung des Hafens aufgrund des erhöhten Frachtvolumens und des Mangels an leeren Containern.

- Vor dem Ausbruch von COVID-19 erhoben die Regierungen hohe Zölle auf traditionelle Grundnahrungsmittel (7,9 %), wobei mehr als 90 % der Lebensmittel nichttarifären Handelshemmnissen ausgesetzt waren. Die Quarantänepolitik in den frühen Stadien des COVID-19-Ausbruchs führte zu einem Personalabbau in der landwirtschaftlichen Produktion, der Schließung von Verarbeitungsunternehmen für Agrar- und Fischereiprodukte sowie der Einstellung von Logistik und Transport. Dies führte dazu, dass Chinas Angebot an Agrar- und Meeresprodukten und -präparaten hinter der Nachfrage zurückblieb.

Markttrends für Third Party Logistics (3PL) in Südkorea

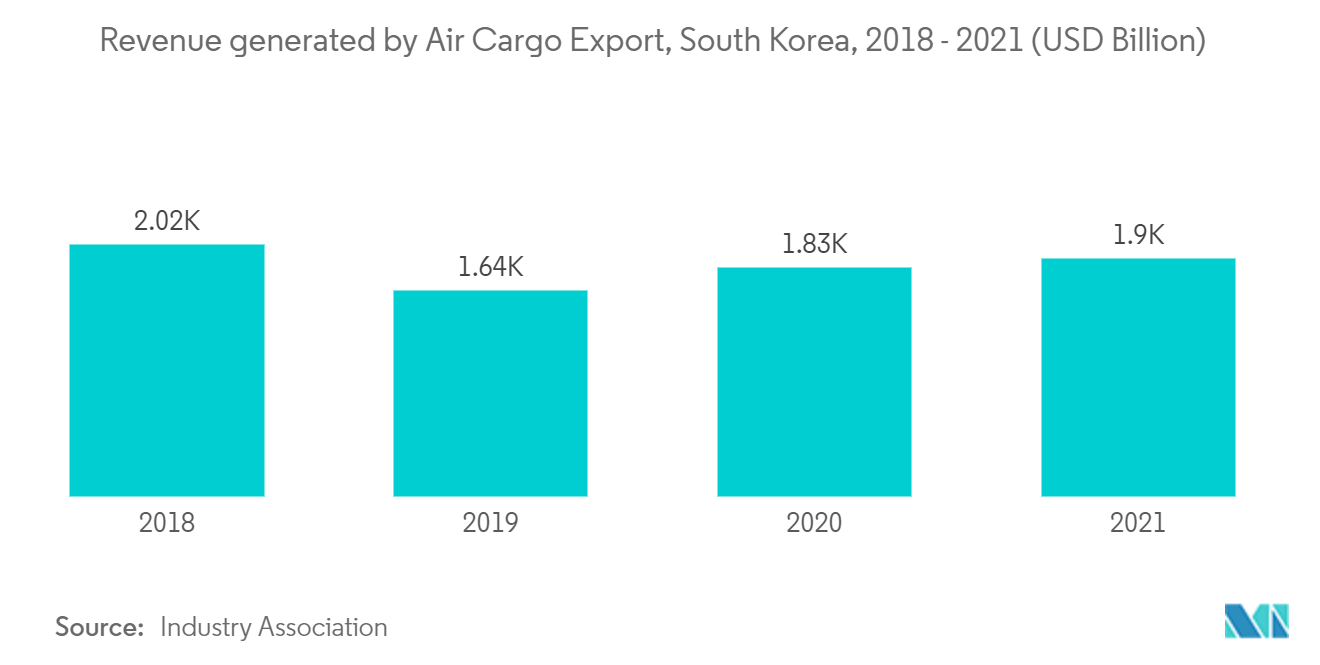

Boom in der Luftfracht trägt zum 3PL-Markt in Südkorea bei

Die Exportentwicklung auf dem Luft- und Seeweg im Jahr 2020 war gemischt, da es zu einem deutlich größeren Rückschlag kam. Die durch die Luftfahrt generierten Einnahmen stiegen im Jahr 2020 um 11,4 % auf insgesamt 183 Milliarden US-Dollar und unterstützten den 3PL-Markt des Landes während der Pandemie. Die Exporte von Luftfracht stiegen im Jahr 2021 weiter deutlich an. Im Jahr 2021 verzeichneten die Exporte von Produkten mit hoher Wertschöpfung wie Displays (OLEDs), Computern (SSDs), Halbleitern und Pharmazeutika ein deutliches Wachstum, so der Ruf für höhere Luftfracht Exporte. Obwohl die Seefrachtexporte im Allgemeinen langsam waren, zeigten die Exporte von Sekundärbatterien andererseits einen auffälligen Aufwärtstrend.

Der Anteil der Luftfrachtexporte stieg. Insbesondere bei den Exporten nach Deutschland stieg der Anteil der Luftfrachtexporte.

Im August 2021 meldete Korean Air (die größte Fluggesellschaft und Flaggschiff-Fluggesellschaft Südkoreas) einen Gewinnanstieg von 31 % im zweiten Quartal, der auf Rekordumsätze im Frachtgeschäft zurückzuführen ist, das die Fluggesellschaft angesichts des Mangels an Passagierflügen weiterhin stützt. Die koreanische Fluggesellschaft gab bekannt, dass der Umsatz im zweiten Quartal 2021 gegenüber dem Vorjahr um 16 % auf 1,95 Billionen KRW (1,7 Milliarden US-Dollar) gestiegen sei und der Betriebsgewinn auf 196,9 Milliarden KRW (0,15 Milliarden US-Dollar) gestiegen sei. Seine Frachtsparte erzielte einen Umsatz von 1,51 Milliarden KRW (1,19 Millionen US-Dollar), was nach Angaben Südkoreas der höchste in seiner Geschichte war, was auf die Aufstockung der Lagerbestände der Unternehmen in Erwartung einer wirtschaftlichen Erholung und einen Kapazitätsmangel in der Schifffahrtsbranche zurückzuführen ist.

Das Wachstum des E-Commerce im Land treibt den Markt an

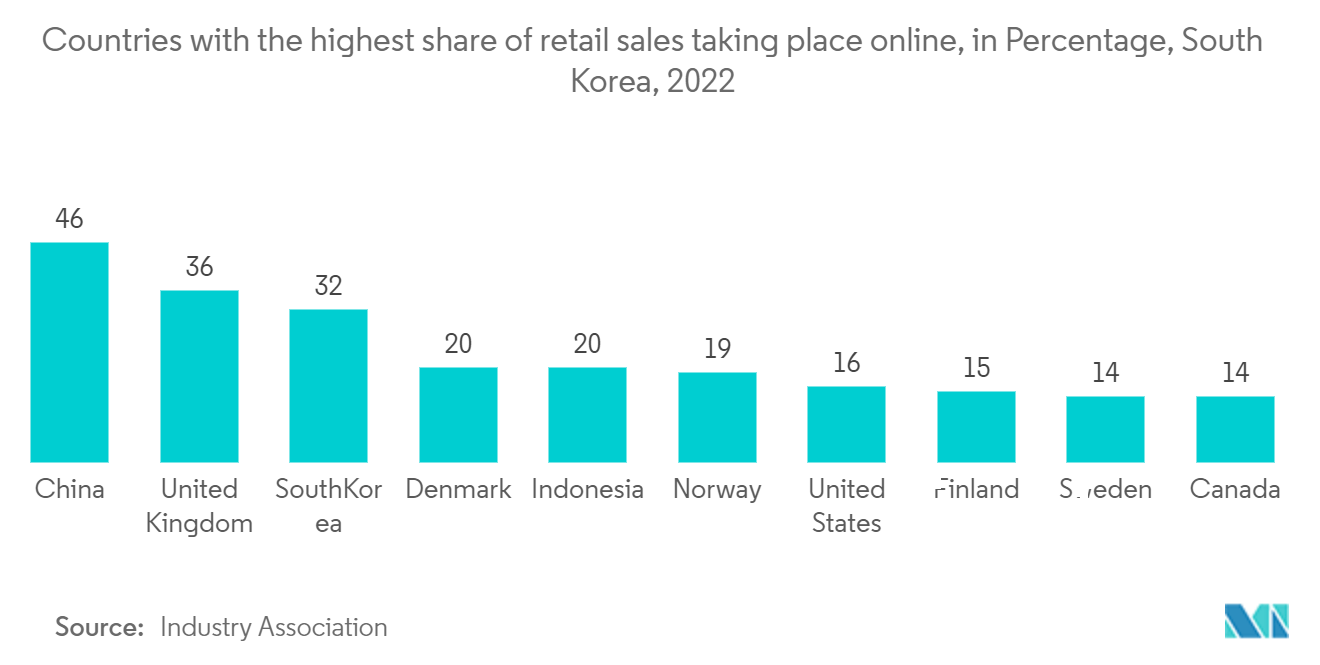

Südkorea ist nach China, den USA, Japan, Deutschland und dem Vereinigten Königreich der sechstgrößte E-Commerce-Markt der Welt mit einem prognostizierten Umsatz von 118 Milliarden US-Dollar für das Gesamtjahr 2022. Mit der Vertiefung der wirtschaftlichen Globalisierung weiteten sich die Streitigkeiten zwischen Russland und der Ukraine allmählich auf Südkorea aus.

Südkoreas Online-Einzelhandelsumsätze machten 32 % des gesamten Einzelhandelsumsatzes aus und liegen damit an zweiter Stelle hinter China (46 %) und dem Vereinigten Königreich (36 %). Länder mit entwickelten E-Commerce-Branchen wie Indonesien (20 %) und die Vereinigten Staaten (16 %).

Nach Kategorien geordnet machen Modeprodukte den Großteil des koreanischen E-Commerce-Marktumsatzes aus, mit einem geschätzten Umsatz von 41 Milliarden US-Dollar im Jahr 2025, gefolgt von Elektronik (27 Milliarden US-Dollar), Schönheit und Gesundheit sowie Körperpflege und Haushaltspflege (19 US-Dollar). Milliarden), Spielzeug Hobbys Heimwerken (17 Milliarden US-Dollar).

Laut Branchenexperten wird erwartet, dass der südkoreanische E-Commerce-Umsatz in den nächsten Jahren eine jährliche Wachstumsrate von 4 % beibehalten wird, während der weltweite Umsatz im gleichen Zeitraum voraussichtlich um 10 % und im Jahr um 12 % steigen wird 2025. Es wird erwartet, dass der Anteil des Online-Shoppings in Südkorea relativ stabil bei 39 % im Jahr 2025 bleibt, gegenüber 37 % im Jahr 2022.

Überblick über die südkoreanische Third Party Logistics (3PL)-Branche

Der Drittanbieter-Logistikmarkt (3PL) in Südkorea ist fragmentiert, wobei eine Mischung aus ausländischen und lokalen Unternehmen wie CJ Logistics, Pants Logistics und Lotte Global Logistics zu den führenden Wettbewerbern zählt. Das anhaltende Wirtschaftswachstum, die schnelle Expansion von E-Commerce-Einzelhändlern wie Coupang, Wemakeprice, 11street, G-Market und TMON sowie der Wunsch nach einem klimaneutralen Betrieb führen zu einer steigenden Nachfrage nach Logistikunternehmen von Drittanbietern. Unternehmen konzentrieren sich darauf, Automatisierung in ihre Prozesse zu integrieren und ihre Energiequellen zu verbessern, um ihren CO2-Fußabdruck zu reduzieren.

Südkoreanische Tankstellen haben sich mit Kurierdienstleistern zusammengetan, ihre Gebäude als Logistikzentren untervermietet und dem lokalen Liefergeschäft neue Dynamik verliehen. Hyundai Oil Bank Co., ein großer Raffinierer in Südkorea, ist eine strategische Beziehung mit Coupang Inc., einem E-Commerce-Unternehmen, eingegangen, um ein tankstellenbasiertes Logistiksystem aufzubauen.

Marktführer im Bereich Third Party Logistics (3PL) in Südkorea

DSV

CJ Logistics Corporation

Pantos Logistics

Kuehne + Nagel

Toll Holdings Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

_Market__-_Market_concentration.webp)

Marktnachrichten für Third Party Logistics (3PL) aus Südkorea

- November 2022: DSV und Gymshark sind eine strategische Partnerschaft eingegangen, um Gymshark in die Lage zu versetzen, wachsende internationale Umsätze, komplexe Lieferkettenanforderungen und Kundenerwartungen zu erfüllen. Als offizieller Logistik- und Transportpartner der britischen Fitness-Community und Bekleidungsmarke Gymshark wird DSV eine Schlüsselrolle bei der Unterstützung der ehrgeizigen Wachstumsstrategie des Unternehmens spielen. In dieser Funktion wird DSV internationale multimodale Transportlösungen für Fitnessbekleidung, Bekleidung und Accessoires von Gymshark bereitstellen.

- August 2022: Daewoo Logistics eröffnete am 24. August einen Containerhof für den Busan New Port, der täglich 3.580 TEU umschlagen kann. Die 45.608 Quadratmeter große Anlage befindet sich im Bezirk Jinhae in Changwon in der Provinz Süd-Gyeongsam. Die Busan-Jinhae Economic Free Economic Zone ist ein Logistikzentrum in Nordostasien.

Südkorea Third Party Logistics (3PL)-Branchensegmentierung

Third-Party-Logistik, oft auch als 3PL bezeichnet, ist ein System, bei dem ein Unternehmen einem anderen Unternehmen Bestandsverwaltungs- und Lieferdienste anbietet. Ein 3PL-Unternehmen wird häufig von einem Unternehmen (Kunden) genutzt, das über keine eigene Logistikabteilung verfügt. Im Gegenzug kümmert sich 3PL um einige oder alle logistischen Anforderungen des Kunden.

Der südkoreanische Markt für Drittlogistik (3PL) ist nach Dienstleistungen (inländisches Transportmanagement, internationales Transportmanagement sowie Mehrwertlagerung und -verteilung) und nach Endverbrauchern (Fertigung und Automobilindustrie, Öl und Gas sowie Chemikalien, Vertriebshandel) segmentiert (Groß- und Einzelhandel, einschließlich E-Commerce), Pharma und Gesundheitswesen, Bauwesen und andere Endverbraucher. Der Bericht bietet die Marktgrößen und Prognosen für den südkoreanischen Markt für Drittlogistik (3PL) im Wert (USD) für alle oben genannten Segmente.

| Inländisches Transportmanagement |

| Internationales Transportmanagement |

| Mehrwertige Lagerung und Distribution |

| Fertigung und Automobil |

| Öl & Gas und Chemikalien |

| Vertriebshandel (Groß- und Einzelhandel einschließlich E-Commerce) |

| Pharma & Gesundheitswesen |

| Konstruktion |

| Andere Endbenutzer |

| Nach Dienstleistungen | Inländisches Transportmanagement |

| Internationales Transportmanagement | |

| Mehrwertige Lagerung und Distribution | |

| Vom Endbenutzer | Fertigung und Automobil |

| Öl & Gas und Chemikalien | |

| Vertriebshandel (Groß- und Einzelhandel einschließlich E-Commerce) | |

| Pharma & Gesundheitswesen | |

| Konstruktion | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für Third Party Logistics (3PL) in Südkorea

Wie groß ist der südkoreanische Markt für Drittlogistik (3PL)?

Es wird erwartet, dass der südkoreanische Drittlogistikmarkt (3PL) im Jahr 2024 28,60 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,05 % auf 34,89 Milliarden US-Dollar wachsen wird.

Wie groß ist der südkoreanische Third-Party-Logistics-Markt (3PL)?

Im Jahr 2024 wird die Größe des südkoreanischen Third-Party-Logistics-Marktes (3PL) voraussichtlich 28,60 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem südkoreanischen Third-Party-Logistics-Markt (3PL)?

DSV, CJ Logistics Corporation, Pantos Logistics, Kuehne + Nagel, Toll Holdings Limited sind die größten Unternehmen, die auf dem südkoreanischen Markt für Drittlogistik (3PL) tätig sind.

Welche Jahre deckt dieser südkoreanische Third-Party-Logistics-Markt (3PL) ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des südkoreanischen Third-Party-Logistics-Marktes (3PL) auf 27,49 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des südkoreanischen Marktes für Drittlogistik (3PL) für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des südkoreanischen Marktes für Drittlogistik (3PL) für die Jahre 2024, 2025 , 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Südkoreanischer 3PL-Branchenbericht

Statistiken für den südkoreanischen 3PL-Marktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die 3PL-Analyse für Südkorea umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.