Marktanalyse für rauchfreien Tabak

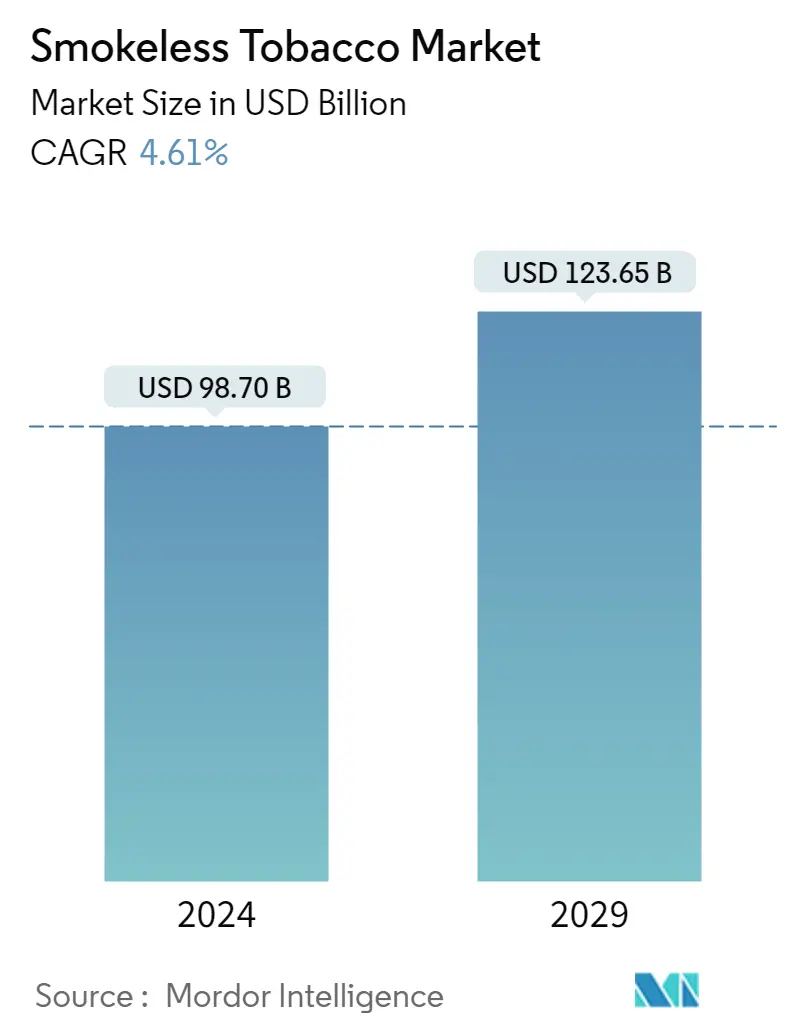

Die Größe des Marktes für rauchfreien Tabak wird im Jahr 2024 auf 98,70 Milliarden US-Dollar geschätzt und soll bis 2029 123,65 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,61 % im Prognosezeitraum (2024–2029) entspricht.

Alle bisherigen COVID-19-Studien haben ergeben, dass die am stärksten betroffene Kohorte mindestens eine der mit dem Tabakkonsum verbundenen komorbiden Erkrankungen aufwies. Darüber hinaus wird Spucken aufgrund laxer Gesetze und Durchsetzung sowie mangelnder Infrastruktur am häufigsten an öffentlichen Orten durchgeführt, wodurch der Rest der Gemeinschaft einer Vielzahl übertragbarer Krankheiten, einschließlich COVID, ausgesetzt ist. Dies ist nicht nur in Ländern mit niedrigem und mittlerem Einkommen ein Problem. Aufgrund dieser Faktoren kam es im Zeitraum 2019–2020 zu einem Rückgang des Verkaufs von rauchlosem Tabak um etwa 4 %.

Es wird erwartet, dass der Markt für rauchfreien Tabak aufgrund der zunehmenden Rauchverbote und des zunehmenden Bewusstseins für den Zigarettenkonsum wachsen wird. Es wird erwartet, dass sich die Produktauswahl auf der Grundlage von Benutzerfreundlichkeit, Kosten und regulatorischen Gesichtspunkten weiterentwickeln wird. In verschiedenen Ländern haben Regierungsbehörden die Verbrauchsteuer auf Zigaretten erhöht. Verbraucher neigen dazu, sich für Alternativen wie rauchfreie Tabakprodukte zu entscheiden, da sie es sich nicht leisten können, regelmäßig Zigaretten zu kaufen.

Die Bequemlichkeit beim Konsum von Tabak-Kaubeuteln ist einer der Hauptgründe, warum Verbraucher rauchfreie Tabakprodukte gegenüber Zigaretten bevorzugen.

Markttrends für rauchfreien Tabak

Steigende Nachfrage nach aromatisierten und innovativen rauchfreien Tabakprodukten

Obwohl die Verbreitung von rauchlosem Tabak wie Kautabak, Schnupftabak, Snus und gelöstem Tabak im Vergleich zum normalen Rauchen gering ist, wird erwartet, dass der Markt im Laufe der Jahre aufgrund der Vorteile, die er mit sich bringt, wie z. B. dem zusätzlichen Geschmack, ein beträchtliches Wachstum verzeichnen wird Pfirsich, Apfel, Honigtau, Erdbeere, Ananas, Geißblatt, Champagner und Pflaume. Die Verteilung von rauchfreiem Tabak war sehr ungleichmäßig, wobei sich der Konsum auf bestimmte Bevölkerungsgruppen (Landbewohner, Männer, Weiße und Personen mit niedrigem Bildungsniveau) konzentrierte. Vor kurzem wurde es von der neuen Bevölkerungsgruppe übernommen, einschließlich der jungen und einkommensstarken Gruppen.

Steigender Konsum von trockenem, rauchfreiem Tabak im asiatisch-pazifischen Raum

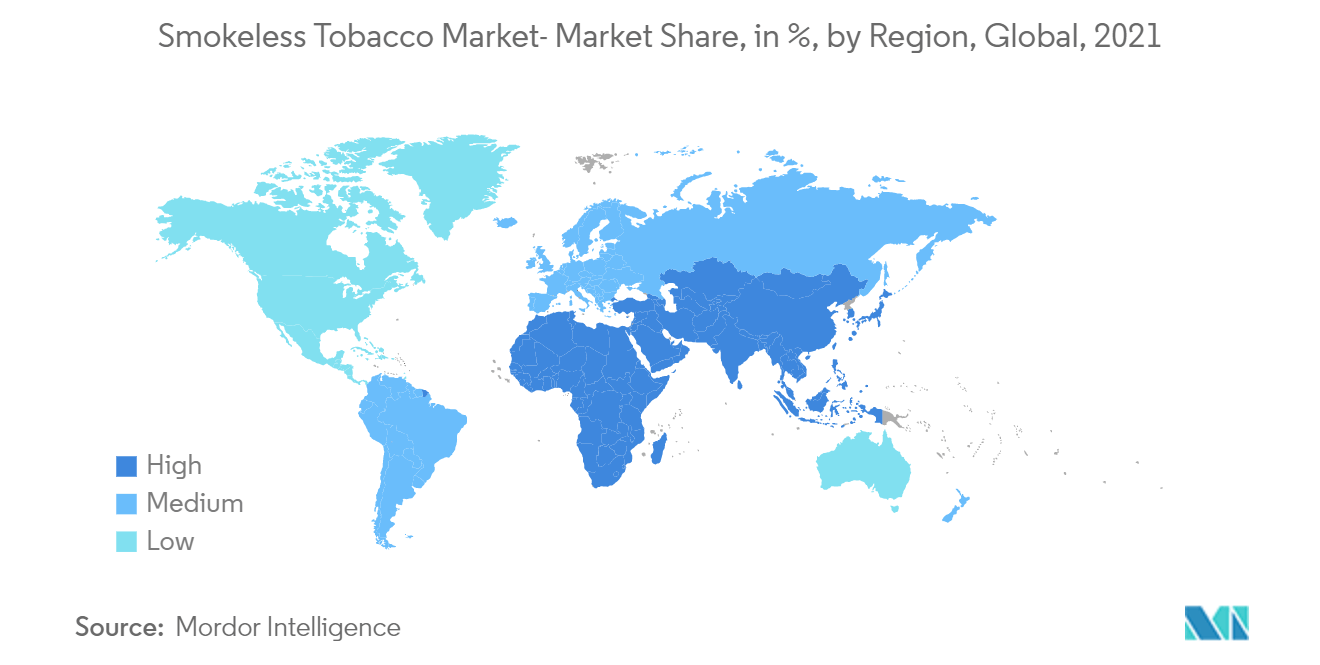

Das Wachstum des Marktes im asiatisch-pazifischen Raum wird voraussichtlich durch die Initiativen der Regierung zur Reduzierung des Zigarettenkonsums durch Preiserhöhungen und die Erhebung zusätzlicher Steuern auf Zigaretten vorangetrieben. Beispielsweise wirkt sich die bevorstehende Steuererhöhung in Japan und Indien auf den Verkauf traditioneller Zigaretten aus und bietet eine große Chance für das Wachstum rauchloser Tabakprodukte. Im asiatisch-pazifischen Raum ist Indien eines der wichtigsten Ziele für den Markt für rauchfreien Tabak. In Indien ist rauchloser Tabak in einigen Formen illegal, in ländlichen Gebieten ist der Konsum von rauchlosem Tabak jedoch hoch. Berichten zufolge ist China weltweit der größte Produzent von rauchlosem Tabak und wird auch in Zukunft das Marktwachstum dominieren.

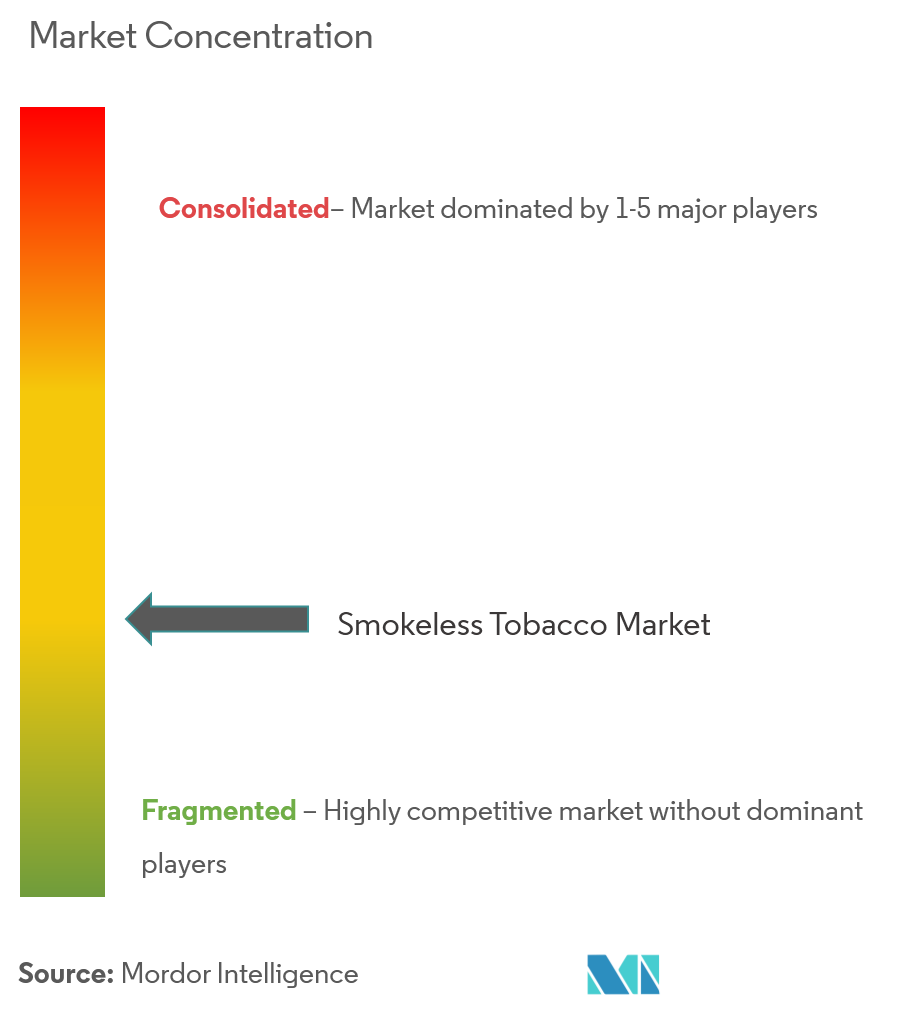

Überblick über die Industrie für rauchfreien Tabak

Der Markt für rauchlose Tabake ist fragmentiert. Führende Hauptakteure auf dem Markt für rauchlose Tabakprodukte konzentrieren sich darauf, ihre Kundenbasis zu vergrößern, indem sie die Chancen nutzen, die ihnen die aufstrebenden Märkte Südostasiens bieten, um ihre Umsatzbasis zu erweitern. Es wird erwartet, dass neue Produktangebote sowohl im feuchten als auch im trockenen rauchfreien Tabakbereich und die Akquisition kleinerer Anbieter die Marktdynamik während der Besetzungsperiode verändern werden. Zu den prominenten Akteuren des rauchfreien Tabakunternehmens zählen unter anderem Altaris Group, Inc., British American Tobacco PLC, Swedish Match AB, Japan Tobacco Inc. und Imperial Brand PLC.

Marktführer für rauchfreien Tabak

Altria Group, Inc.

British American Tobacco plc

Swedish Match AB

Japan Tobacco Inc.

Imperial Brand PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für rauchfreien Tabak

Im Jahr 2021 erwarb Phillip Morris International Inc., ein Tabakunternehmen, den in Dänemark ansässigen Snushersteller AG Snus Aktieselskab und dessen Sortiment an Snusmarken.

Im Jahr 2021 brachte die United States Smokeless Tobacco Company LLC vier neue rauchlose Tabakprodukte auf den Markt Verve Discs Blue Mint, Verve Discs Green Mint, Verve Chews Blue Mint und Verve Chews Green Mint.

Im Jahr 2021 erwarb die Scandinavian Group AS eine Mehrheitsbeteiligung an Moderno Opificio del Sigaro Italiano, das über Produktionsstätten in Orsago im Norden Italiens verfügt.

Segmentierung der rauchfreien Tabakindustrie

Eine Tabaksorte, die nicht geraucht oder verbrannt wird, wird als rauchloser Tabak bezeichnet. Es umfasst Produkte wie Kautabak, Tauchtabak, löslichen Tabak, Schnupftabak und andere. Der Markt ist seiner Form nach in trocken und feucht unterteilt. Nach Vertriebskanal ist der Markt in Supermärkte/Hypermärkte, Tabakläden und andere unterteilt. Darüber hinaus bietet die Studie eine Analyse des Marktes für rauchfreien Tabak in den aufstrebenden und etablierten Märkten auf der ganzen Welt, einschließlich Nordamerika, Europa, Asien-Pazifik, Südamerika sowie dem Nahen Osten und Afrika. Der Bericht bietet Marktgrößen und Prognosen zum Wert (in Mio. USD) für die oben genannten Segmente.

| Kautabak |

| Tabak eintauchen |

| Auflösbarer Tabak |

| Schnupftabak |

| Andere |

| Trocken |

| Feucht |

| Supermärkte/Hypermärkte |

| Tabakläden |

| Andere |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Spanien |

| Großbritannien | |

| Deutschland | |

| Frankreich | |

| Italien | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Rest des Nahen Ostens und Afrikas |

| Nach Typ | Kautabak | |

| Tabak eintauchen | ||

| Auflösbarer Tabak | ||

| Schnupftabak | ||

| Andere | ||

| Nach Form | Trocken | |

| Feucht | ||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | |

| Tabakläden | ||

| Andere | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Spanien | |

| Großbritannien | ||

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für rauchfreien Tabak

Wie groß ist der Markt für rauchfreien Tabak?

Die Größe des Marktes für rauchfreien Tabak wird im Jahr 2024 voraussichtlich 98,70 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,61 % auf 123,65 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für rauchfreien Tabak derzeit?

Im Jahr 2024 wird der Markt für rauchfreien Tabak voraussichtlich ein Volumen von 98,70 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für rauchfreien Tabak?

Altria Group, Inc., British American Tobacco plc, Swedish Match AB, Japan Tobacco Inc., Imperial Brand PLC sind die wichtigsten Unternehmen, die auf dem Markt für rauchfreien Tabak tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für rauchfreien Tabak?

Es wird geschätzt, dass Südostasien im Prognosezeitraum (2024–2029) mit der höchsten CAGR wächst.

Welche Region hat den größten Anteil am Markt für rauchfreien Tabak?

Im Jahr 2024 hat Asien den größten Marktanteil am Markt für rauchfreien Tabak.

Welche Jahre deckt dieser Markt für rauchfreien Tabak ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für rauchfreien Tabak auf 94,35 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für rauchfreien Tabak für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für rauchfreien Tabak für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Schnupftabakindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Schnupftabak im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Schnupftabak umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.