Marktanalyse für Rechenzentrumsserver in Saudi-Arabien

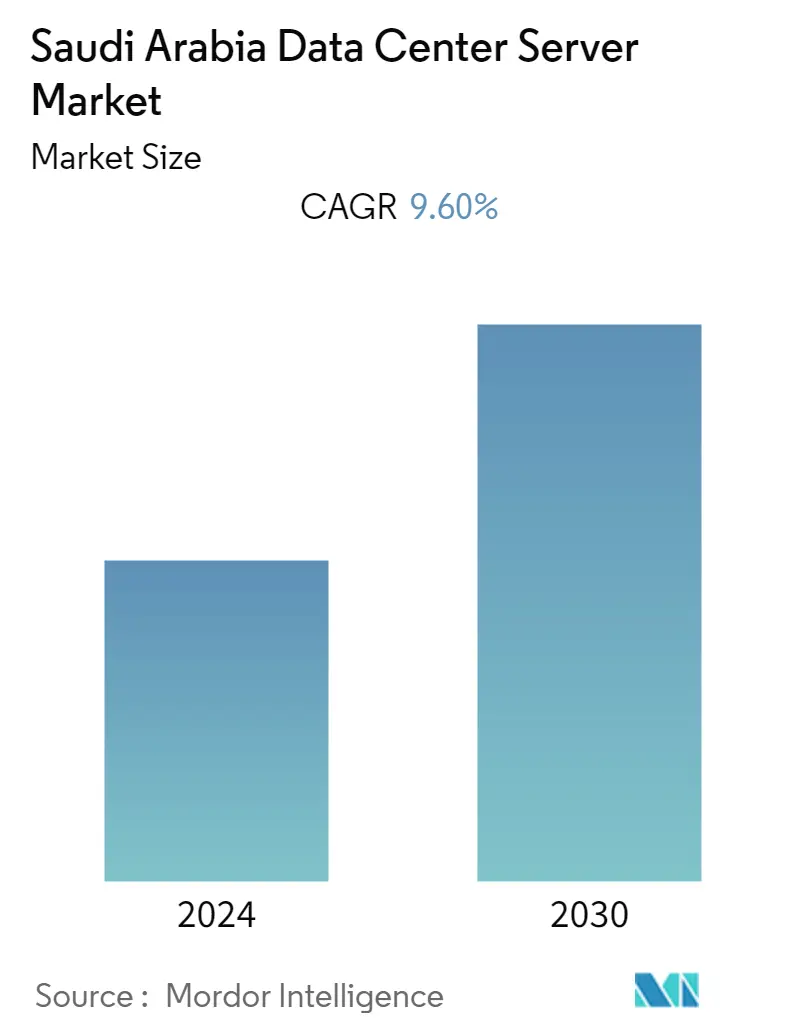

Der Markt für Rechenzentrumsserver in Saudi-Arabien erreichte im Vorjahr einen Wert von 715 Mio. USD und wird im Prognosezeitraum voraussichtlich eine CAGR von 9,6 % verzeichnen. Die steigende Nachfrage nach Cloud Computing bei KMU, staatliche Vorschriften für die lokale Datensicherheit und wachsende Investitionen inländischer Akteure sind einige der Hauptfaktoren, die die Nachfrage nach Rechenzentren im Land antreiben.

Im Bau befindliche IT-Belastbarkeit Die bevorstehende IT-Belastbarkeit des saudi-arabischen Rechenzentrums-Rack-Marktes wird bis 2029 voraussichtlich 855 MW erreichen.

Im Bau befindliche Doppelbodenfläche Es wird erwartet, dass der Bau von Doppelbodenflächen im Land bis 2029 auf 3,4 Millionen Quadratfuß steigen wird.

Geplante Racks Die Gesamtzahl der zu installierenden Racks des Landes wird bis 2029 voraussichtlich über 1.70.000 Einheiten erreichen. Es wird erwartet, dass Riad bis 2029 die maximale Anzahl von Racks beherbergen wird.

Geplante Seekabel Es gibt fast 4 Seekabelsysteme, die Saudi-Arabien verbinden, und viele befinden sich im Bau. Im August 2022 kündigte STC die Eröffnung des Saudi Vision Cable, des ersten Hochgeschwindigkeitskabels des Roten Meeres, über eine Landestation in Dschidda an.

Markttrends für Rechenzentrumsserver in Saudi-Arabien

Blade-Server werden in den kommenden Jahren schneller wachsen

- Reduzierter Stromverbrauch und hohe Rechenleistung tragen zu den Blade-Servern in Rechenzentren bei.

- Ein oder mehrere Server-Blades können eingesetzt oder entfernt werden, ohne ein anderes laufendes System zu beschädigen. Es senkt die Hardwarekosten, was die Branchenakteure wahrscheinlich dazu verleiten wird, die Technologie zu übernehmen, und damit das Marktwachstum ankurbelt. Darüber hinaus besteht jedes Server-Blade nicht aus einer eigenen Infrastruktur und einem Gehäuse, wodurch das Produkt im Vergleich zu anderen Lösungen relativ billiger ist.

- Um den Bedürfnissen der Endbenutzer gerecht zu werden, konzentrieren sich die Top-Unternehmen auf Blade-Server in Rechenzentren. Die zunehmende Einführung von Technologien wie Cloud Computing, KI und IT-Services durch Unternehmen treibt den Einsatz von Servern in Rechenzentren voran.

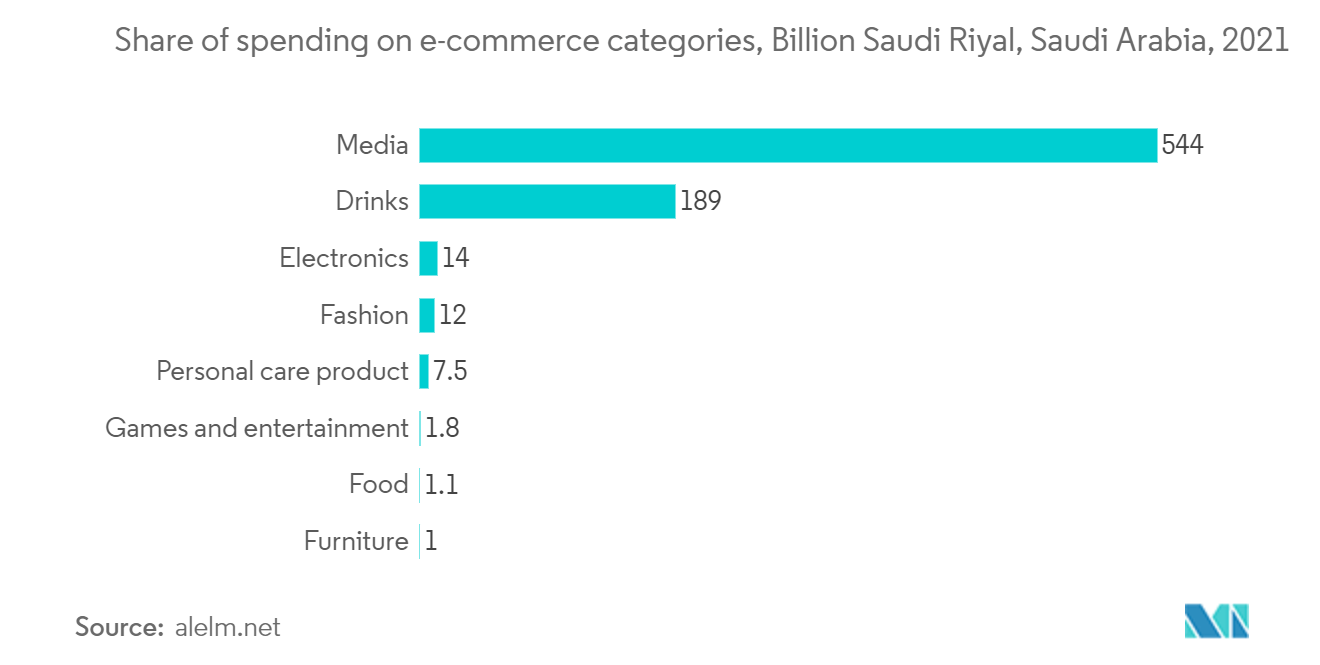

- Saudische Kunden verbringen mehr Zeit und Geld online, was den Appetit der Region auf E-Commerce erhöht. Digitale Zahlungsmethoden steuern diesen Anstieg. Folglich verwenden derzeit 26 % der saudischen Verbraucher digitale Geldbörsen für Transaktionen. Nachnahme macht zwischen 69 % und 85 % der Online-Bestellungen in Saudi-Arabien aus, während elektronische Geldbörsen wie PayPal, Amazon Payments und Google Wallet 24 % aller Verkäufe ausmachen. Es wird erwartet, dass Rechenzentren im Land von der Digitalisierung des E-Commerce-Sektors profitieren werden, da mehr Daten verarbeitet und gespeichert werden müssten.

- In der kommenden Zukunft wird sich die Entwicklung des E-Commerce auf die Neugestaltung der Echtzeitnutzung von Daten und fortschrittlichen Analysen konzentrieren, um diese Ziele zu erreichen. Solche Errungenschaften würden die Speicherung einer großen Datenmenge erfordern, was den Bedarf an Rechenzentrums-Blade-Servern im Prognosezeitraum erhöhen würde.

IT & Telekommunikation ist der größte Markt des Landes

- Basierend auf den Bemühungen der Regierung um die digitale Transformation und Spitzentechnologien wie IoT und künstlicher Intelligenz (KI) in allen Unternehmen wird erwartet, dass der IKT-Markt in Saudi-Arabien im Prognosezeitraum stetig wachsen wird. Die Betreiber investieren erhebliche Anstrengungen in die Entwicklung unternehmensorientierter oder anwendungsspezifischer Serviceportfolios, um Investitionen in 5G-Netze zu nutzen, die voraussichtlich die Einnahmen aus Telekommunikationsdiensten in der Region steigern werden.

- Um die Visionsziele der digitalen Transformation für 2030 durch E-Commerce, digitale Bildung, digitale Gesundheit, intelligente Städte, nationale Daten und E-Government voranzutreiben, zielt MCIT darauf ab, eine leistungsstarke und hochmoderne digitale Infrastruktur zu entwickeln. Die IKT-Strategie Saudi-Arabiens in diesem Jahr sieht die Schaffung von mehr als 25.000 neuen Arbeitsplätzen, das Wachstum der IT-Branche und neuer Technologien um 50 Prozent und die Steigerung des Beitrags des Sektors zum Bruttoinlandsprodukt (BIP) um 13,3 Milliarden US-Dollar vor.

- Da die Daten exponentiell wachsen und sich alle zwei Jahre verdoppeln, sind Informationsverarbeitungs- und Analysetools sowie Speichertechnologie zu wichtigen Voraussetzungen für jede Nation mit einer definierten Strategie für die digitale Transformation geworden. Die schnelle Einführung von Cloud-basierter Technologie wird dazu beitragen, den digitalen Wandel des Landes zu beschleunigen und gleichzeitig Berge von Daten zu schützen. Mit verlockenden Investitionen von Cloud-Anbietern wie Google und Oracle hat das Rechenzentrumsgeschäft an Fahrt aufgenommen. So wird Oracle beispielsweise mit NEOM Tech & Digital Holding Co. als erstem Mieter im Hyperscale-Rechenzentrum von NEOM zusammenarbeiten, um die Saudi Vision 2030 zu erfüllen. Das Rechenzentrum wird Oracle Cloud Infrastructure (OCI) beherbergen, das eine leistungsstarke, belastbare Plattform für Cloud-Services bieten würde.

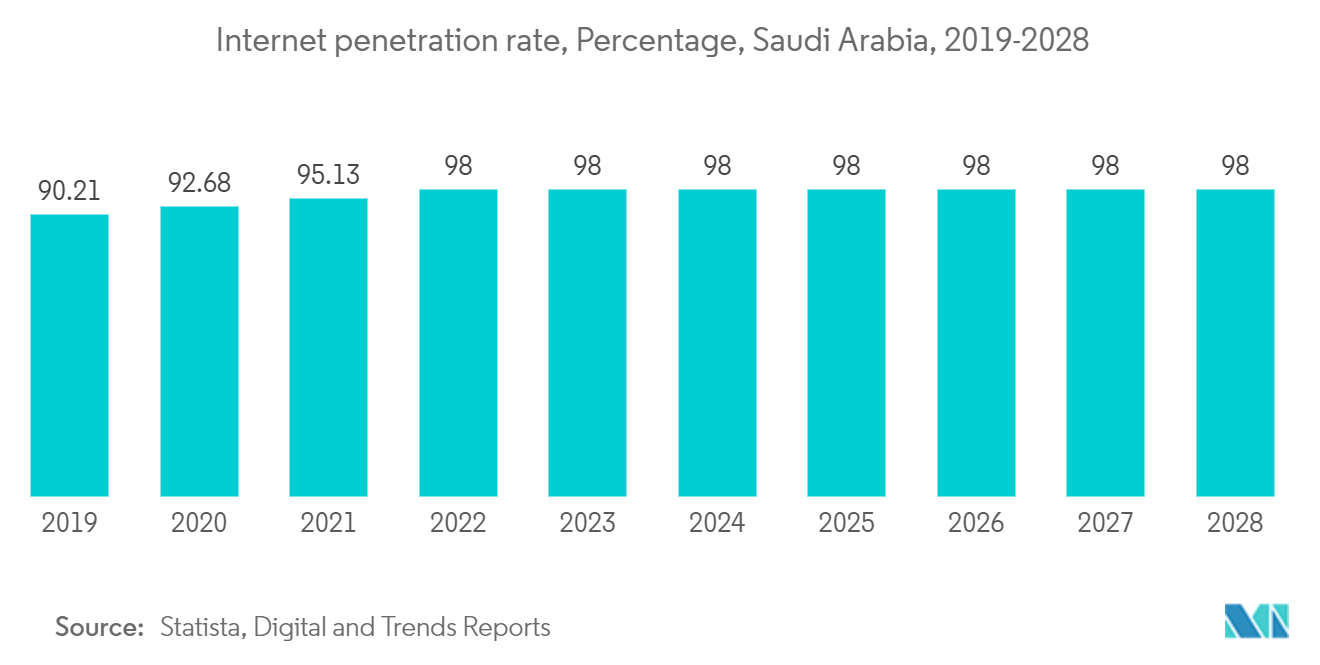

- Saudi-Arabien ist eines der ersten MENA-Länder (Naher Osten/Nordafrika), das ein 5G-Netz aufbaut. Nach Angaben der saudi-arabischen Kommission für Kommunikations- und Informationstechnologie (CITC) lag die Gesamtzahl der von 5G bedienten Provinzen am Ende des zweiten Quartals bei 60 von 118 Provinzen, sieben mehr als im ersten Quartal 2021. Medien, Video-Downloads und der Anstieg von Online-Spielen und -Streaming aufgrund der Pandemie haben in den letzten Jahren zum starken Wachstum des Festnetz-Internetmarktes beigetragen.

Überblick über die Rechenzentrumsserver-Branche in Saudi-Arabien

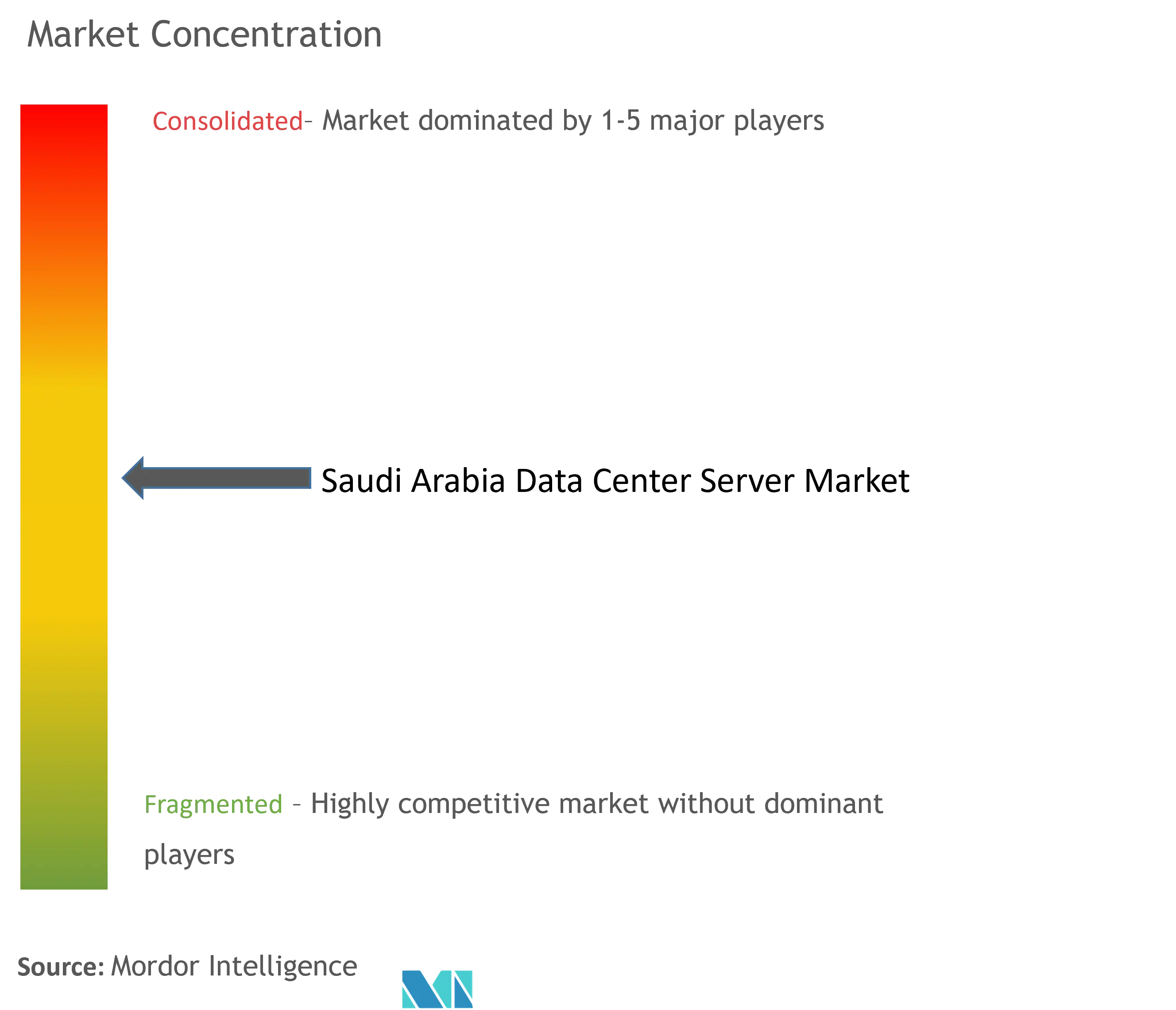

Der Markt für Rechenzentrumsserver in Saudi-Arabien ist mäßig wettbewerbsintensiv und hat sich in den letzten Jahren einen Wettbewerbsvorteil verschafft. In Bezug auf den Marktanteil dominieren derzeit einige große Akteure wie Dell Inc., International Business Machines (IBM) Corporation, Hewlett Packard Enterprise (HPE), Lenovo Group Limited und Cisco Systems Inc. den Markt.

Im August 2023 boten Dell, Intel und VMware eine aktualisierte ReadyNode-Infrastrukturlösung namens vSAN 8.0 mit Express Storage Architecture (ESA) an. Diese Version enthält Leistungs- und Effizienzverbesserungen, um den sich entwickelnden Rechenzentrumsanforderungen der Kunden gerecht zu werden.

Im August 2023 gab Hewlett Packard Enterprise bekannt, dass der globale IT-Dienstleister phoenixNAP seine Bare-Metal-Cloud-Plattform um Cloud-native HPE ProLiant RL300 Gen11-Server erweitert, die von energieeffizienten Prozessoren von Ampere Computing angetrieben werden.

Marktführer für Rechenzentrumsserver in Saudi-Arabien

Dell Inc.

International Business Machines (IBM) Corporation

Hewlett Packard Enterprise (HPE)

Lenovo Group Limited

Cisco Systems Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Rechenzentrumsserver in Saudi-Arabien

- Mai 2023 Durch die Kombination der Intersight-Infrastrukturmanagementplattform mit Servern der X-Serie des Unified Computing System (UCS) kann Cisco den Energieverbrauch des Rechenzentrums nach eigenen Angaben um bis zu 52 Prozent bei einem Serverkonsolidierungsverhältnis von vier zu eins (4:1) senken.

- März 2023 Supermicro hat einen neuen Server auf den Markt gebracht, der ein eigenständiges Flüssigkeitskühlsystem verwendet und als Plattform für die Entwicklung und den Betrieb von KI-Software konzipiert ist. Der SYS-751GE-TNRT-NV1-Server ist überhitzt. Es verfügt über vier NVIDIA A100-GPUs, die jeweils 300 W verbrauchen und von einem eigenständigen System flüssigkeitsgekühlt werden.

Segmentierung der Rechenzentrumsserver-Branche in Saudi-Arabien

Ein Rechenzentrumsserver ist im Grunde ein Computer mit hoher Kapazität ohne Peripheriegeräte wie Monitore und Tastaturen. Es handelt sich um eine Hardwareeinheit, die in einem Rack installiert ist und über eine Zentraleinheit (CPU), Speicher und andere elektrische und Netzwerkgeräte verfügt, was sie zu leistungsstarken Computern macht, die Anwendungen, Dienste und Daten an Endbenutzergeräte liefern.

Der Markt für Rechenzentrumsserver in Saudi-Arabien ist nach Formfaktor (Blade-Server, Rack-Server und Tower-Server) und nach Endbenutzern (IT und Telekommunikation, BFSI, Regierung, Medien und Unterhaltung und andere Endbenutzer) unterteilt. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Blade-Server |

| Rack-Server |

| Tower Server |

| IT und Telekommunikation |

| BFSI |

| Regierung |

| Medien & Unterhaltung |

| Anderer Endbenutzer |

| Formfaktor | Blade-Server |

| Rack-Server | |

| Tower Server | |

| Endbenutzer | IT und Telekommunikation |

| BFSI | |

| Regierung | |

| Medien & Unterhaltung | |

| Anderer Endbenutzer |

Häufig gestellte Fragen

Wie groß ist der aktuelle Markt für Rechenzentrumsserver in Saudi-Arabien?

Der Markt für Rechenzentrumsserver in Saudi-Arabien wird im Prognosezeitraum (2024-2030) voraussichtlich eine CAGR von 9,60 % verzeichnen

Wer sind die Hauptakteure auf dem Markt für Rechenzentrumsserver in Saudi-Arabien?

Dell Inc., International Business Machines (IBM) Corporation, Hewlett Packard Enterprise (HPE), Lenovo Group Limited, Cisco Systems Inc. sind die wichtigsten Unternehmen, die auf dem Markt für Rechenzentrumsserver in Saudi-Arabien tätig sind.

Welche Jahre deckt dieser Markt für Rechenzentrumsserver in Saudi-Arabien ab?

Der Bericht deckt die historische Marktgröße des Marktes für Rechenzentrumsserver in Saudi-Arabien für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Marktgröße für Rechenzentrumsserver in Saudi-Arabien für Jahre 2024, 2025, 2026, 2027, 2028, 2029 und 2030.

Seite zuletzt aktualisiert am:

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Rechenzentrumsservern in Saudi-Arabien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Rechenzentrumsservern in Saudi-Arabien enthält einen Marktprognoseausblick für 2024 bis 2030 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.