Marktanalyse für Kettenlogistik in Saudi-Arabien

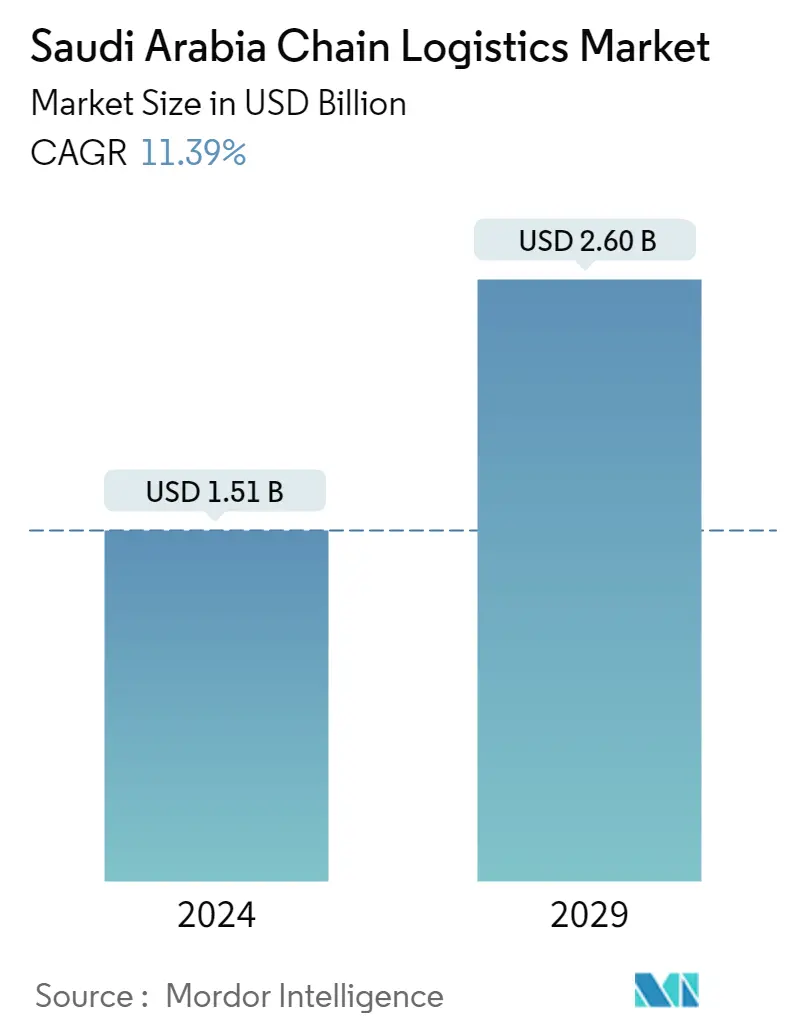

Die Größe des Kettenlogistikmarkts in Saudi-Arabien wird im Jahr 2024 auf 1,51 Milliarden US-Dollar geschätzt und soll bis 2029 2,60 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 11,39 % im Prognosezeitraum (2024–2029) entspricht.

- Die wachsende städtische Bevölkerung und die veränderte Wahrnehmung der Verbraucher haben die Nachfrage nach gekühlter Lagerung und Transport erhöht. Der Markt für Kühl-/Tiefkühlprodukte wächst in Saudi-Arabien rasant. Die Umsetzung der Kühlkette in Saudi-Arabien bringt jedoch mehrere Herausforderungen mit sich. Eine der größten Herausforderungen ist das Fehlen integrierter Lieferketten oder die begrenzte Anzahl integrierter Lieferketten vom Bauernhof bis zum Tisch, gepaart mit der mangelnden Standardisierung.

- Die COVID-19-Pandemie hat den Kühlkettenlogistiksektor durch massive Veränderungen in den Abläufen, Lieferketten, Vorschriften und Arbeitskräfteanforderungen auf den Kopf gestellt. Es hat auch den Markt verändert und die Zukunft nachhaltig beeinflusst. Der saudi-arabische Markt für Halal-Lebensmittel ist aufgrund der gestiegenen Nachfrage von Nicht-Muslimen nach verpackten Halal-Lebensmitteln, strenger Import- und Exportvorschriften und -richtlinien für Halal-Lebensmittel und -Produkte sowie einer wachsenden muslimischen Bevölkerung im Land gewachsen.

- Ein weiterer Schlüsselsektor, der Kühlkettenlogistik erfordert, ist die Pharmaindustrie, die in Saudi-Arabien schnell wächst. Verschiedene staatlich geförderte Anreizprogramme ermöglichten mehreren inländischen Akteuren die Bildung von Joint Ventures und Kooperationen mit globalen und regionalen Pharmakonzernen mit dem Ziel, die inländische Produktion und Lieferung in verschiedene Teile des Landes zu steigern.

Markttrends für Kettenlogistik in Saudi-Arabien

Wachstum von Arzneimitteln zur Unterstützung der Kühlkettenlogistik

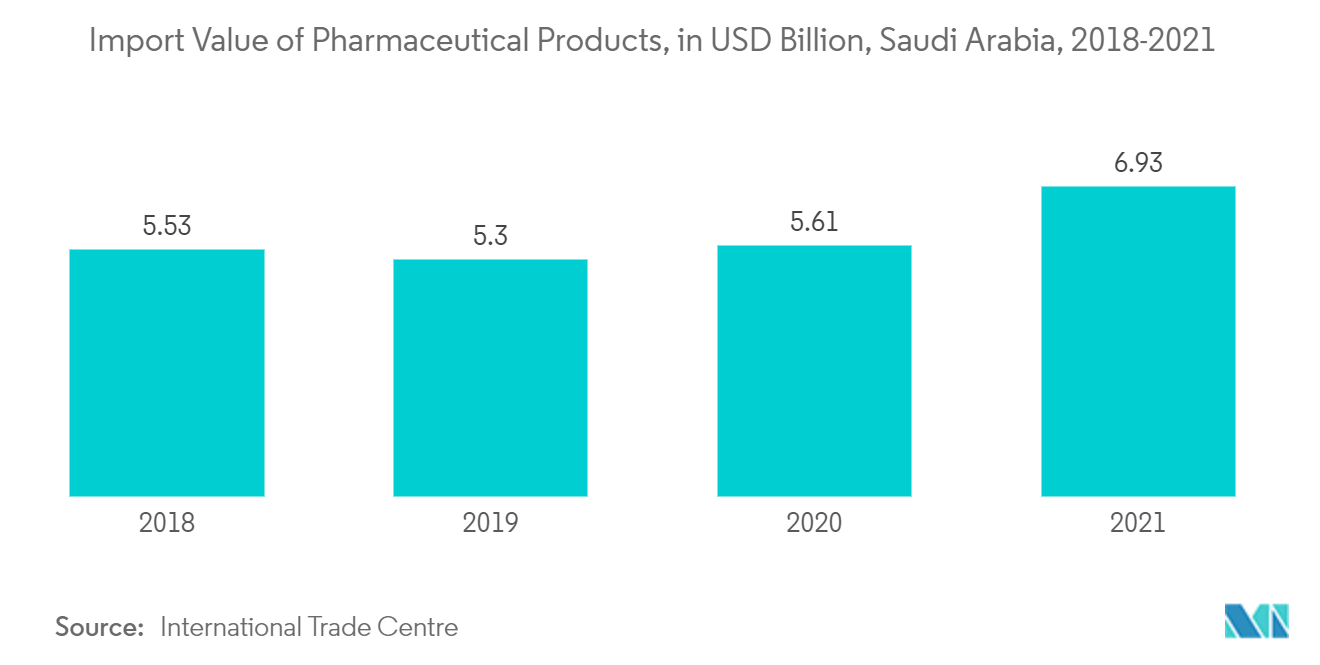

Der saudi-arabische Pharmamarkt gilt heute als einer der am schnellsten wachsenden Märkte und verfügt über ein starkes Exportpotenzial für die MENA- und OIC-Region (Organisation Islamischer Länder) mit einem Gesamtmarkt von 120 Milliarden US-Dollar. Es wird erwartet, dass die Nachfrage nach Arzneimitteln in Saudi-Arabien aufgrund der zunehmenden Verbreitung von Krankenversicherungen und der steigenden Inzidenzrate nicht übertragbarer Krankheiten deutlich steigen wird.

Darüber hinaus wird erwartet, dass der außergewöhnliche Anstieg des Pro-Kopf-Einkommens in Saudi-Arabien auch die Nachfrage nach Markenarzneimitteln steigern wird. Ein weiterer Schlüsselfaktor für das Wachstum des Pharmamarktes in Saudi-Arabien ist der strategische Schritt des Landes, 100 % ausländische Direktinvestitionen im Pharmasektor zuzulassen.

Der Pharmamarkt Saudi-Arabiens belief sich im Jahr 2021 auf 10.849,4 Millionen US-Dollar. Saudi-Arabien verfügt über mehr als 40 registrierte Pharmafabriken, die 36 % des Arzneimittelbedarfs des lokalen Marktes decken. Der Pharmasektor des Königreichs erzielte im Jahr 2021 einen Export im Wert von 402,59 Millionen US-Dollar.

Es wird erwartet, dass rasche Reformen der Regierung und multinationaler Unternehmen im Gesundheitssektor in Saudi-Arabien das Wachstum des saudi-arabischen Arzneimittelmarktes vorantreiben werden. Derzeit importiert Saudi-Arabien alle seine biologischen Moleküle und ist somit zu 100 % von externen Produkten abhängig. Um dieses Problem anzugehen, zielt der Nationale Transformationsplan darauf ab, 40 % des Pharmasektors zu lokalisieren und seine Importabhängigkeit zu verringern.

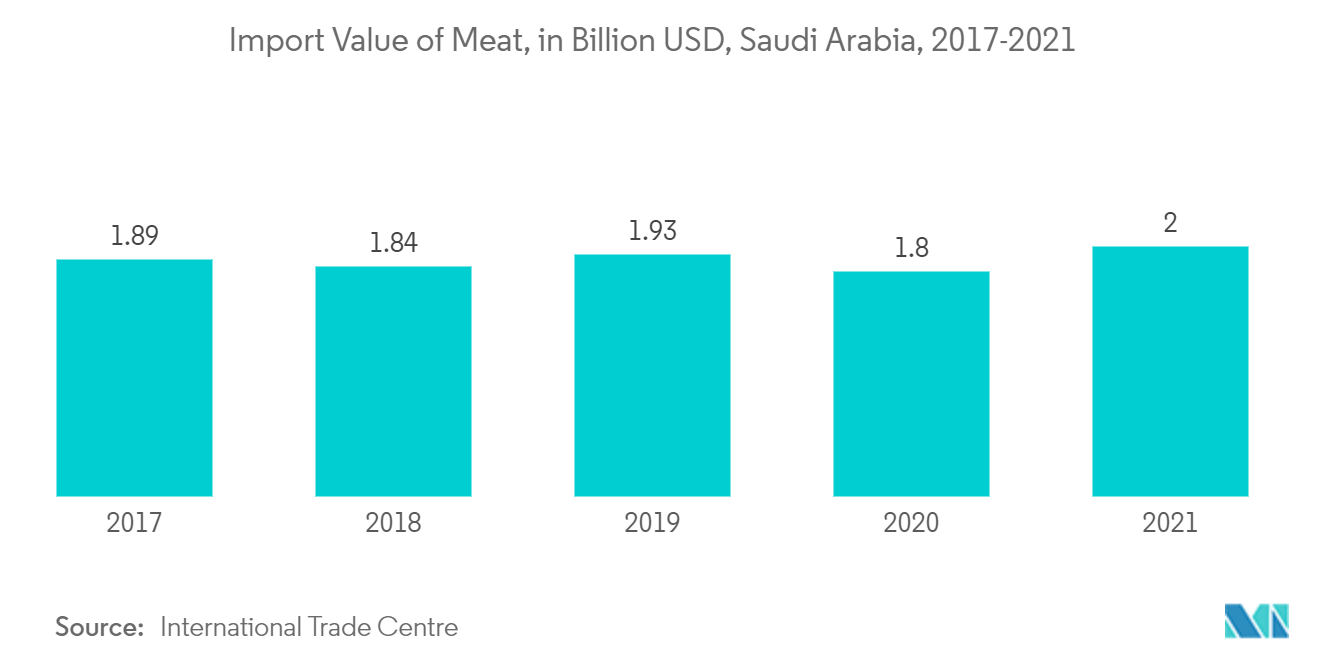

Wachstum von importiertem Fleisch, das eine Kühllagerung erfordert

Saudi-Arabien ist der größte Importeur von Nahrungsmitteln und Agrarprodukten unter den Ländern des Golf-Kooperationsrates (GCC) mit einer Bevölkerung, die mehr als doppelt so groß ist wie die der fünf GCC-Staaten (Vereinigte Arabische Emirate, Kuwait, Katar, Oman und Bahrain) zusammen. Der saudi-arabische Geflügelsektor verzeichnete in den letzten Jahren ein starkes Produktionswachstum.

Saudi-Arabien ist Brasiliens zweitwichtigster Exportmarkt für Hühnerfleisch weltweit. Bemerkenswert ist, dass Brasilien mit einem Anteil von mehr als 70 % an den Gesamtimporten die meisten Geflügelprodukte des Landes herstellte, gefolgt von Frankreich, der Ukraine und den Vereinigten Arabischen Emiraten.

Das Königreich Saudi-Arabien hat einen hohen Bedarf an Geflügelfleisch und war auf Importe aus anderen Ländern angewiesen, um seinen Bedarf zu decken. Daher hat das Land im Laufe der Jahre mehrere Handelsabkommen mit großen Fleisch produzierenden Ländern abgeschlossen. Die vollständigen Exportdaten für die wichtigsten Exportländer für Januar bis Mai 2021 zeigen, dass Saudi-Arabien 304.564 Tonnen Hühnerfleisch importierte, was einem Anstieg von etwa 34 Prozent gegenüber dem gleichen Zeitraum des Vorjahres entspricht.

Saudi-Arabien ist der größte Verbraucher von rotem Fleisch unter den GCC-Ländern, wobei das Fleisch hauptsächlich aus Australien, den Vereinigten Staaten, Brasilien und anderen Ländern importiert wird. Der Pro-Kopf-Fleischkonsum Saudi-Arabiens ist der höchste der Welt und belief sich auf fast 50 kg. Der Anstieg des Konsums von rotem Fleisch, die Produktion und der Import von lebenden Tieren für ihren glückverheißenden Anlass, z. B. das Eid al-Adha-Fest, die Verwendung von Hadsch-Fleisch, das von der Islamischen Entwicklungsbank verwaltet wird, der Anstieg des Imports von rotem Fleisch und die staatliche Unterstützung sind einige davon Hauptfaktoren für die Kühlkettenlogistik in Saudi-Arabien, da diese Produkte eine kurze Haltbarkeitsdauer haben.

Überblick über die Kettenlogistikbranche in Saudi-Arabien

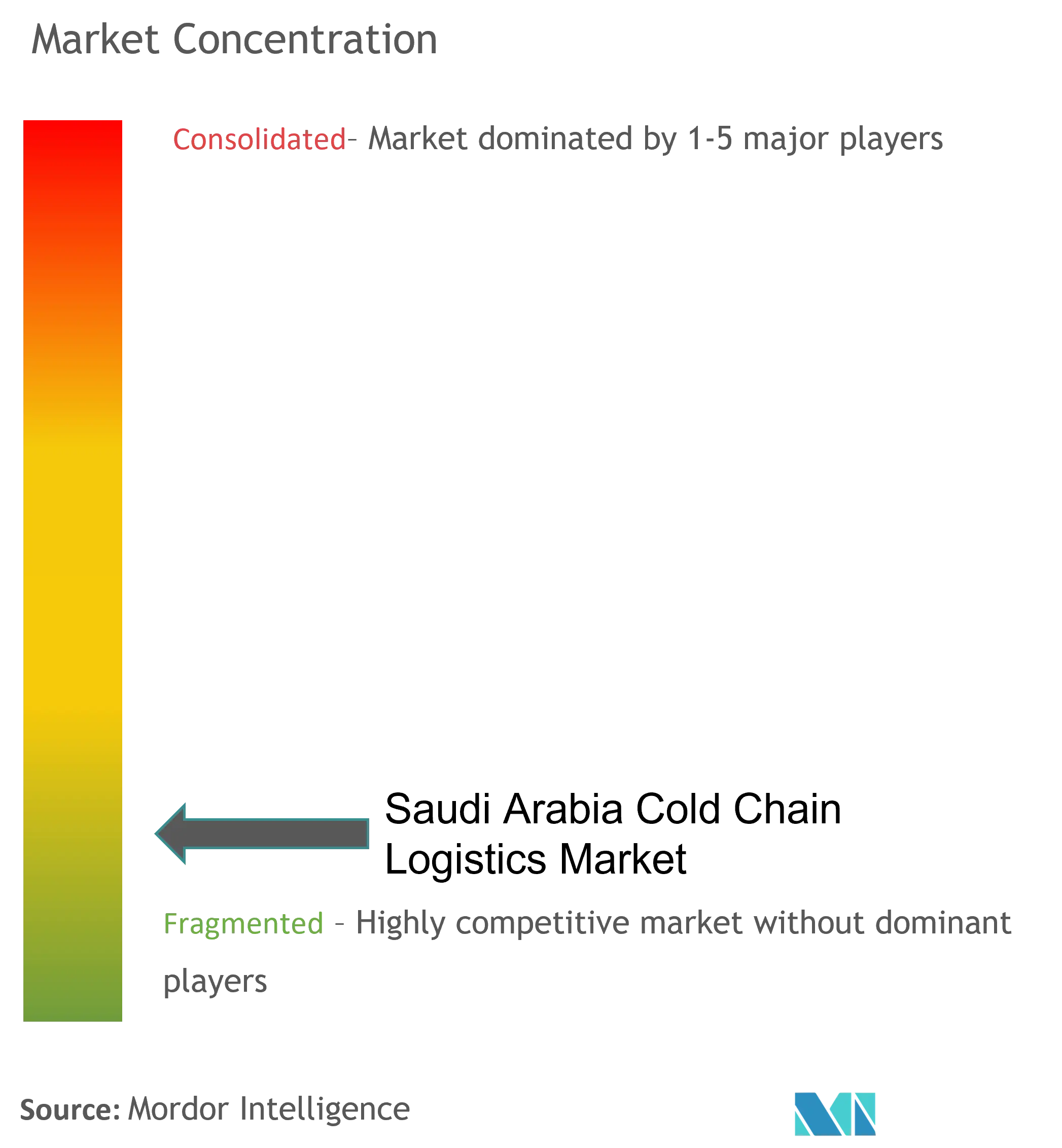

Der saudi-arabische Markt für Kühlkettenlogistik ist fragmentiert. Die Kosten für Arbeit, Land und Energie steigen in Saudi-Arabien kontinuierlich. Daher implementieren Unternehmen, die ihren Kunden Kühllagereinrichtungen anbieten, Automatisierungstechnologien wie automatisierte Lager- und Bereitstellungssysteme, Cloud-Speicher und das Internet der Dinge, um sich einen Wettbewerbsvorteil zu verschaffen. Zu den wichtigsten Akteuren auf dem Kühlkettenmarkt zählen unter anderem Agility Logistics, Mosanada Logistics, Takhzeen Logistics, Wared Logistics, United Warehouse Company, Almajdouie und AL Jelaidan. Riad verfügt derzeit über die größte Anzahl an Kühllagern und die Stadt fungiert als Drehscheibe für den Transport von Produkten in andere Regionen des Landes.

Marktführer für Kettenlogistik in Saudi-Arabien

Coldstores Group of Saudi Arabia

NAQEL Express

Mosanada Logistics Services

Agility Logistics

Tamer Logistics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kettenlogistik in Saudi-Arabien

- Februar 2023 – AP Moller – Maersk und die Saudi Ports Authority Mawani haben den Grundstein für Saudi-Arabiens größten integrierten Logistikpark im islamischen Hafen Jeddah gelegt. Die Zolllager- und Nichtzolllager- und Distributionsanlage (WD) wird mehr als 70 % der Gesamtfläche des Integrierten Logistikparks abdecken, während der verbleibende Teil als Drehscheibe für Umschlag, Luftfracht und LCL-Fracht fungieren wird. Der WD-Bereich wird mehrere verschiedene Bereiche haben, um die allgemeine Lagerhaltung und Kühlkettenlagerung (Obst und Gemüse, Eiweiß sowie Süßwaren und Verbrauchsgüter) zu ermöglichen. Um der schnellen Verbreitung des E-Commerce in Saudi-Arabien gerecht zu werden, wird die Anlage auch über ein eigenes E-Commerce-Fulfillment-Center verfügen. Der Integrierte Logistikpark wird in der Lage sein, jährliche Volumina von fast 200.000 TEU verschiedener Produkte zu bewältigen.

- November 2022 – Im Rahmen eines von der Generalverwaltung für Staatsimmobilien in Saudi-Arabien angekündigten Landkonzessionsvertrags wird Agility, ein Unternehmen für Lieferkettendienstleistungen, Infrastruktur und Innovation, einen riesigen Logistikpark für Lagerung und Vertrieb in der Nähe von Jeddah entwickeln. Agility wird 611 Millionen SAR (163 Millionen US-Dollar) in den Park investieren und hat im Rahmen seines Vertrags mit SPGA das Recht, ihn 25 Jahre lang zu betreiben.

Segmentierung der Kettenlogistikbranche in Saudi-Arabien

Die Kühlkettenlogistik umfasst Betriebe, die sich hauptsächlich mit dem Betrieb von Kühllagern, Lagereinrichtungen und dem Transport von Waren in temperaturgeführten Fahrzeugen befassen. Zu den von diesen Betrieben angebotenen Dienstleistungen gehören Schockgefrieren, Temperieren und Lagerung in modifizierter Atmosphäre. Eine vollständige Hintergrundanalyse des Kühlkettenlogistikmarktes in Saudi-Arabien, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommender Trends in den Marktsegmenten, der Marktdynamik und der geografischen Lage Trends und die Auswirkungen von COVID-19 werden im Bericht behandelt.

Der saudi-arabische Markt für Kühlkettenlogistik ist nach Service (Lagerung, Transport und Mehrwertdienste), nach Temperatur (gekühlt und gefroren) und nach Endverbraucher (Gartenbau, Milchprodukte, Fleisch, Fisch und Geflügel, verarbeitete Lebensmittel) segmentiert Produkte, Pharma und Biowissenschaften sowie andere Endbenutzer). Der Bericht bietet die Marktgrößen und Prognosen für den saudi-arabischen Kühlkettenlogistikmarkt im Wert (in Mio. USD) für alle oben genannten Segmente.

| Lagerung |

| Transport |

| Mehrwertdienste (Schockfrostung, Etikettierung, Bestandsverwaltung usw.) |

| Gekühlt |

| Gefroren |

| Gartenbau (frisches Obst und Gemüse) |

| Milchprodukte (Milch, Eis, Butter usw.) |

| Fleisch, Fisch und Geflügel |

| Verarbeitete Lebensmittel |

| Pharma und Biowissenschaften |

| Andere Endbenutzer |

| Durch Service | Lagerung |

| Transport | |

| Mehrwertdienste (Schockfrostung, Etikettierung, Bestandsverwaltung usw.) | |

| Nach Temperatur | Gekühlt |

| Gefroren | |

| Vom Endbenutzer | Gartenbau (frisches Obst und Gemüse) |

| Milchprodukte (Milch, Eis, Butter usw.) | |

| Fleisch, Fisch und Geflügel | |

| Verarbeitete Lebensmittel | |

| Pharma und Biowissenschaften | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für Kettenlogistik in Saudi-Arabien

Wie groß ist der Kettenlogistikmarkt in Saudi-Arabien?

Es wird erwartet, dass die Größe des Kettenlogistikmarkts in Saudi-Arabien im Jahr 2024 1,51 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 11,39 % bis 2029 auf 2,60 Milliarden US-Dollar wachsen wird.

Wie groß ist der Kettenlogistikmarkt in Saudi-Arabien derzeit?

Im Jahr 2024 wird die Größe des Kettenlogistikmarktes in Saudi-Arabien voraussichtlich 1,51 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Kettenlogistikmarkt in Saudi-Arabien?

Coldstores Group of Saudi Arabia, NAQEL Express, Mosanada Logistics Services, Agility Logistics, Tamer Logistics sind die wichtigsten Unternehmen, die auf dem Kettenlogistikmarkt in Saudi-Arabien tätig sind.

Welche Jahre deckt dieser Kettenlogistikmarkt in Saudi-Arabien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Kettenlogistikmarktes in Saudi-Arabien auf 1,36 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des saudi-arabischen Kettenlogistikmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des saudi-arabischen Kettenlogistikmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Kühlkettenlogistikdienstleistungen in Saudi-Arabien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kühlkettenlogistikdienstleistungen in Saudi-Arabien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Kühlkettenlogistikdienste in Saudi-Arabien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.