Analyse des Öl- und Gas-Upstream-Marktes der Russischen Föderation

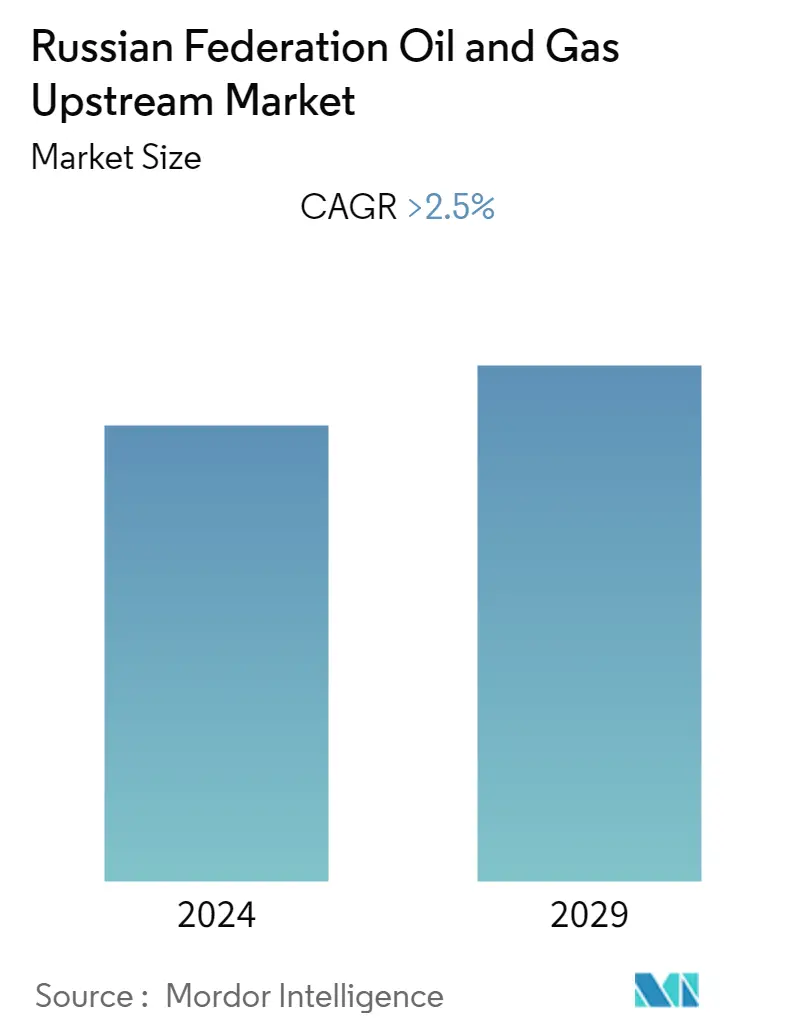

Der Öl- und Gas-Upstream-Markt der Russischen Föderation wird im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von mehr als 2,5 % wachsen.

Der Markt wurde durch COVID-19 negativ beeinflusst. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Es wird erwartet, dass Faktoren wie die Reduzierung der Offshore-Bohrkosten um 40 % und die zunehmenden Explorations- und Produktionsaktivitäten in der Offshore-Region den Öl- und Gas-Upstream-Markt der Russischen Föderation im Prognosezeitraum antreiben werden.

- Allerdings dürften die Sanktionen der USA und Europas gegen den russischen Energiesektor den Öl- und Gas-Upstream-Markt der Russischen Föderation bremsen.

- Die russische Regierung bietet Steuererleichterungen in Höhe von einer Billion Rubel und verschiedene Anreize für Offshore-Betreiber in der Arktis, was in Zukunft wahrscheinlich mehrere Chancen für den Öl- und Gas-Upstream-Markt der Russischen Föderation schaffen wird.

Upstream-Markttrends für Öl und Gas in der Russischen Föderation

Das Onshore-Segment dürfte den Markt dominieren

- Russland gehört seit einigen Jahren zu den drei größten Öl- und Gasproduzenten der Welt. Der Großteil des Öls und Gases des Landes wird in andere Länder exportiert, was Öl und Gas zu einer bedeutenden Einnahmequelle macht.

- Russland verfügt über die größten Gasreserven der Welt, die 19,9 % der weltweiten Gasreserven ausmachen, und ist nach den Vereinigten Staaten auch der zweitgrößte Gasproduzent. Da Länder auf der ganzen Welt versuchen, den CO2-Ausstoß durch den Ausstieg aus Kohlekraftwerken zu reduzieren, wird erwartet, dass der Erdgasbedarf zur Stromerzeugung steigen wird.

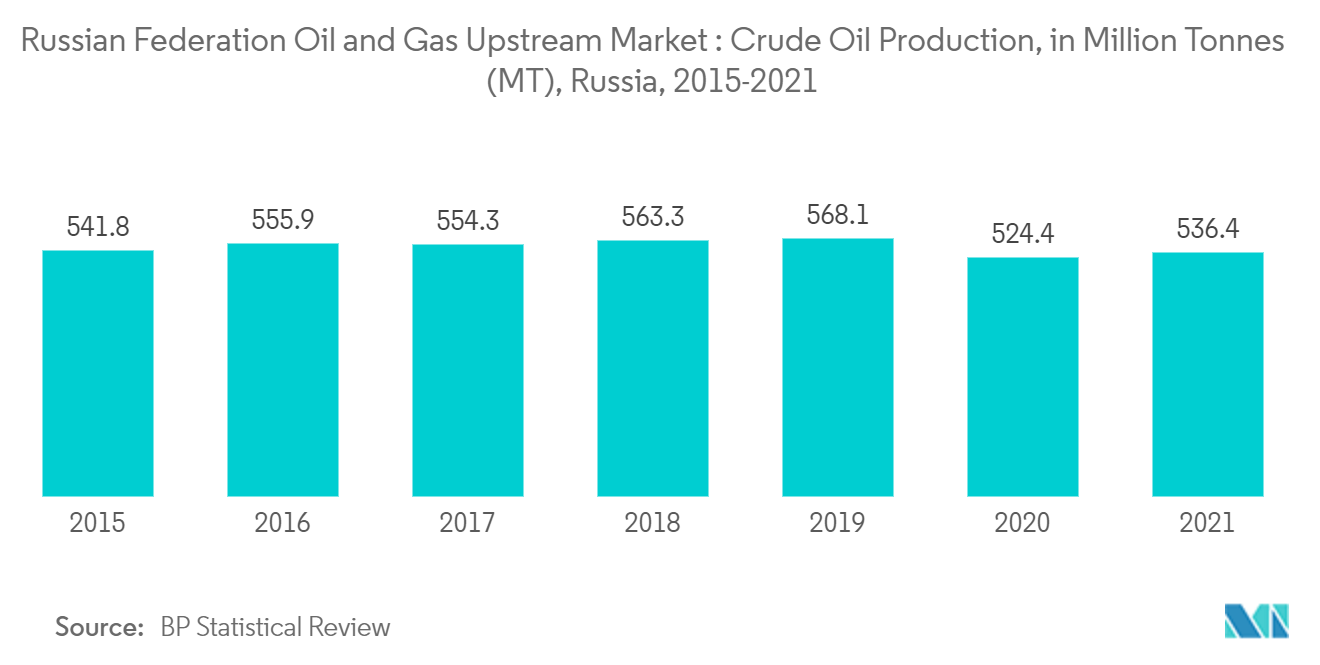

- Im Jahr 2021 betrug die gesamte Rohölproduktion in Russland 536,4 Millionen Tonnen (MT) und war damit höher als im Jahr 2020, als es 524,4 Tonnen waren. Nach dem Russland-Ukraine-Krieg erschwerten die vom Westen auferlegten Finanzbeschränkungen die Abwicklung russischer Öltransaktionen über westliche Banken. Normalerweise stammen 10 % der weltweiten Ölversorgung aus Russland. Es besteht ein Angebotsdefizit; es wird immer noch gehandelt, aber nicht mehr im gleichen Umfang.

- Im Jahr 2022 ist das Sachalin-2-Projekt auf der Insel Sachalin in Russland eines der weltweit größten integrierten Öl- und Flüssigerdgasprojekte (LNG). Darüber hinaus handelt es sich um die erste LNG-Anlage und das erste Offshore-Gasprojekt in Russland. Das Projekt wird von der Sakhalin Energy Investment Company (Sakhalin Energy) betrieben, einem Joint Venture der russischen Staatsunternehmen Gazprom (50 %), Shell (27,5 %), Mitsui (12,5 %) und Mitsubishi (10 %). Es besteht sowohl aus Offshore- als auch aus Onshore-Anlagen.

- Aufgrund der oben genannten Punkte dürfte das Onshore-Segment im Prognosezeitraum den Öl- und Gas-Upstream-Markt der Russischen Föderation dominieren.

Zunehmende Offshore-Aktivitäten dürften den Markt antreiben

- Obwohl der Großteil der Öl- und Gasproduktion des Landes aus den Onshore-Feldern stammt, verzeichnete das Land in den letzten Jahren einen Rückgang der Produktion und eine Verringerung der Onshore-Reserven. Aufgrund zunehmender Aktivitäten in der Arktisregion haben Offshore-Öl und -Gas in letzter Zeit erheblich zur Kohlenwasserstoffproduktion des Landes beigetragen.

- Die Vereinigten Staaten haben nach dem Russland-Ukraine-Krieg den Import von Öl aus Russland sowie von raffinierten Erdölprodukten, Erdgas und Kohle sowie den Kauf von Technologie verboten. Das Verbot von Technologiekäufen aus den USA hatte es dem Land schwer gemacht, komplexe Schiefer- und Offshore-Projekte zu entwickeln; Dies hat zu einer Verlagerung von westlichen Technologiepartnern in den Süden und Osten geführt, um Hilfe und technische Unterstützung zu erhalten. Chinesische Unternehmen waren in den letzten Jahren in Russland bei der Exploration von Offshore-Feldern aktiv, und Gazprom Neft hat aktiv mit chinesischen Unternehmen über die Entwicklung des Chona-Projekts in Ostsibirien gesprochen.

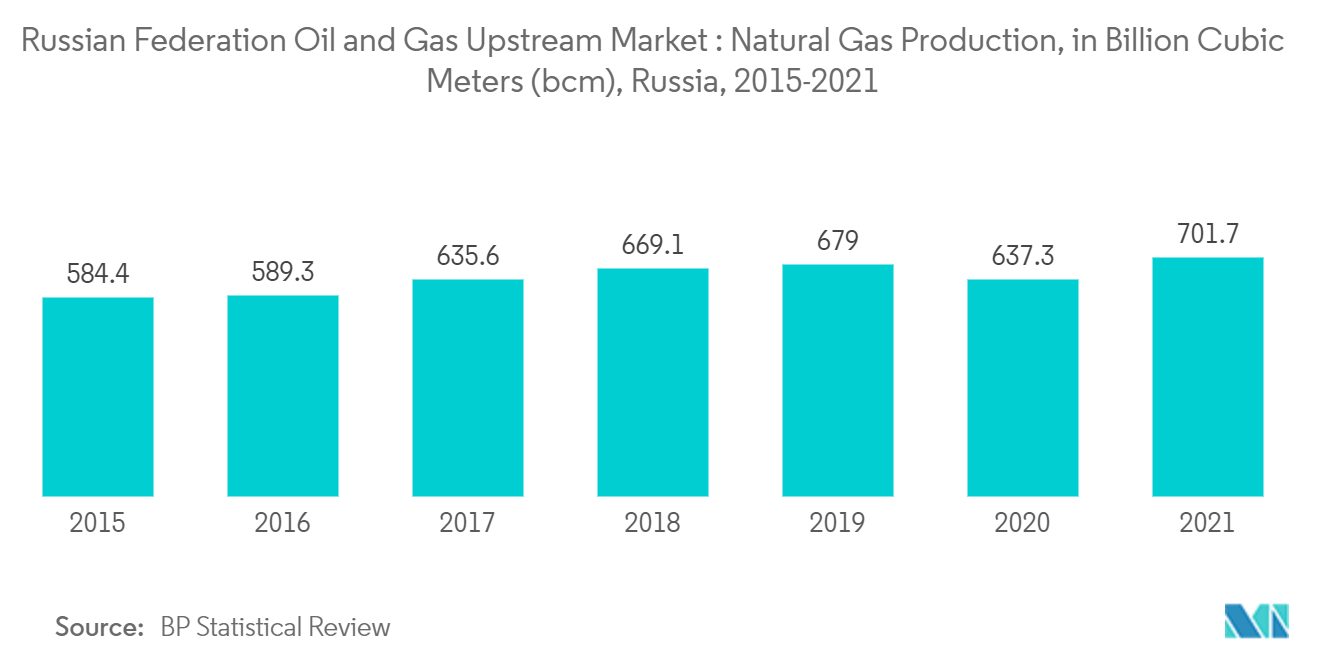

- Darüber hinaus belief sich die gesamte Gasproduktion in Russland im Jahr 2021 auf 701,7 Milliarden Kubikmeter (cm) und war damit höher als im Jahr 2020 (637,3 Milliarden Kubikmeter). Die steigende Gasproduktion im Land dürfte sich positiv auf den Öl- und Gas-Upstream-Markt der Russischen Föderation auswirken.

- Darüber hinaus begann Rosneft im August 2022 im Payakhskoye-Feld auf der Taimyr-Halbinsel mit Produktionsbohrungen. Bis Ende 2022 will der russische Energiekonzern dort rund 80 Brunnen bohren. Das strategische Projekt Vostok Oil von Rosneft umfasst das Payakhskoye-Feld. Sein Lizenzfonds besteht aus 52 unterirdischen Grundstücken, von denen 13 nachweislich Felder enthalten; Vier davon wurden bereits mit modernster Technologie entwickelt.

- Aufgrund der oben genannten Punkte wird daher erwartet, dass die zunehmenden Offshore-Aktivitäten den Öl- und Gas-Upstream-Markt der Russischen Föderation im Prognosezeitraum antreiben werden.

Überblick über die Öl- und Gas-Upstream-Industrie der Russischen Föderation

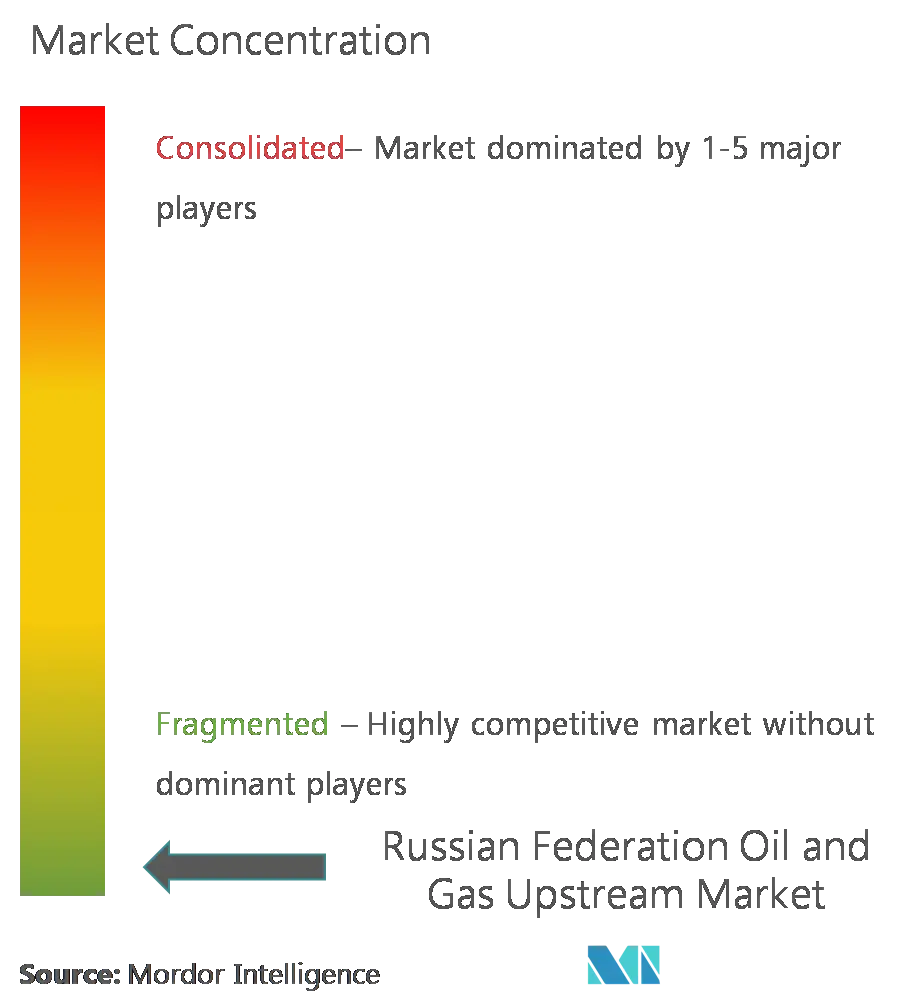

Der Öl- und Gas-Upstream-Markt der Russischen Föderation ist fragmentiert. Zu den Hauptakteuren auf diesem Markt (nicht in bestimmter Reihenfolge) gehören Rosneft Oil Company PJSC, PJSC Gazprom, PJSC Lukoil Oil Company, Novatek PAO und Surgutneftegas PJSC.

Russische Föderation Öl- und Gas-Upstream-Marktführer

Rosneft Oil Company PJSC

PJSC Gazprom

PJSC Lukoil Oil Company

Novatek PAO

Surgutneftegas PJSC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Öl- und Gas-Upstream-Markt der Russischen Föderation

- November 2022 Nach Angaben des japanischen Kabinettschefs hat die russische Regierung die Beteiligung der Sachalin Oil and Gas Development Co. am neuen Betreiber des Öl- und Gasprojekts Sachalin 1 akzeptiert. Tokio betrachtet dies als eine wichtige Entwicklung für die Energiesicherheit des Landes.

- Mai 2022 Der mögliche Kauf der 20-prozentigen Beteiligung von BP an Rosneft war Gegenstand von Sondierungsgesprächen zwischen ONGC, Bharat Petroleum und Oil India. Der 30-prozentige Anteil von ExxonMobil am Sachalin-I-Projekt und der 27,5-prozentige Anteil von Shell am Sachalin-II-Projekt stehen beide zur Ausschreibung, und ONGC prüft beide.

Segmentierung der Öl- und Gas-Upstream-Industrie der Russischen Föderation

Die Betriebsphasen des Öl- und Gassektors, die Exploration und Produktion beinhalten, werden als Upstream bezeichnet. Upstream, Midstream und Downstream sind die typischen Geschäftsbereiche von Öl- und Gasunternehmen. Die Upstream-Geschäfte konzentrieren sich auf die Explorations- und ersten Produktionsstufen der Öl- und Gasindustrie.

Der Öl- und Gas-Upstream-Markt der Russischen Föderation ist nach Einsatzort segmentiert. Je nach Einsatzort ist der Markt in Onshore und Offshore unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Öl- und Gas-Upstream-Markt der Russischen Föderation in den wichtigsten Ländern. Die Marktgröße und Prognosen für jedes Segment basieren auf der Rohölproduktion in Tausenden Barrel pro Tag und der Erdgasproduktion in Milliarden Kubikfuß pro Tag.

Häufig gestellte Fragen zur Öl- und Gas-Upstream-Marktforschung der Russischen Föderation

Wie groß ist der Öl- und Gas-Upstream-Markt der Russischen Föderation derzeit?

Der Öl- und Gas-Upstream-Markt der Russischen Föderation wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 2,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Öl- und Gas-Upstream-Markt der Russischen Föderation?

Rosneft Oil Company PJSC, PJSC Gazprom, PJSC Lukoil Oil Company, Novatek PAO, Surgutneftegas PJSC sind die größten Unternehmen, die im Öl- und Gas-Upstream-Markt der Russischen Föderation tätig sind.

Welche Jahre deckt dieser Öl- und Gas-Upstream-Markt der Russischen Föderation ab?

Der Bericht deckt die historische Marktgröße des Öl- und Gas-Upstream-Marktes der Russischen Föderation für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Öl- und Gas-Upstream-Marktes der Russischen Föderation für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Öl- und Gas-Upstream-Industrie der Russischen Föderation

Statistiken für den Öl- und Gas-Upstream-Marktanteil, die Größe und die Umsatzwachstumsrate der Russischen Föderation im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Öl- und Gas-Upstream-Analyse der Russischen Föderation umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.