Marktanalyse für Paraxylol

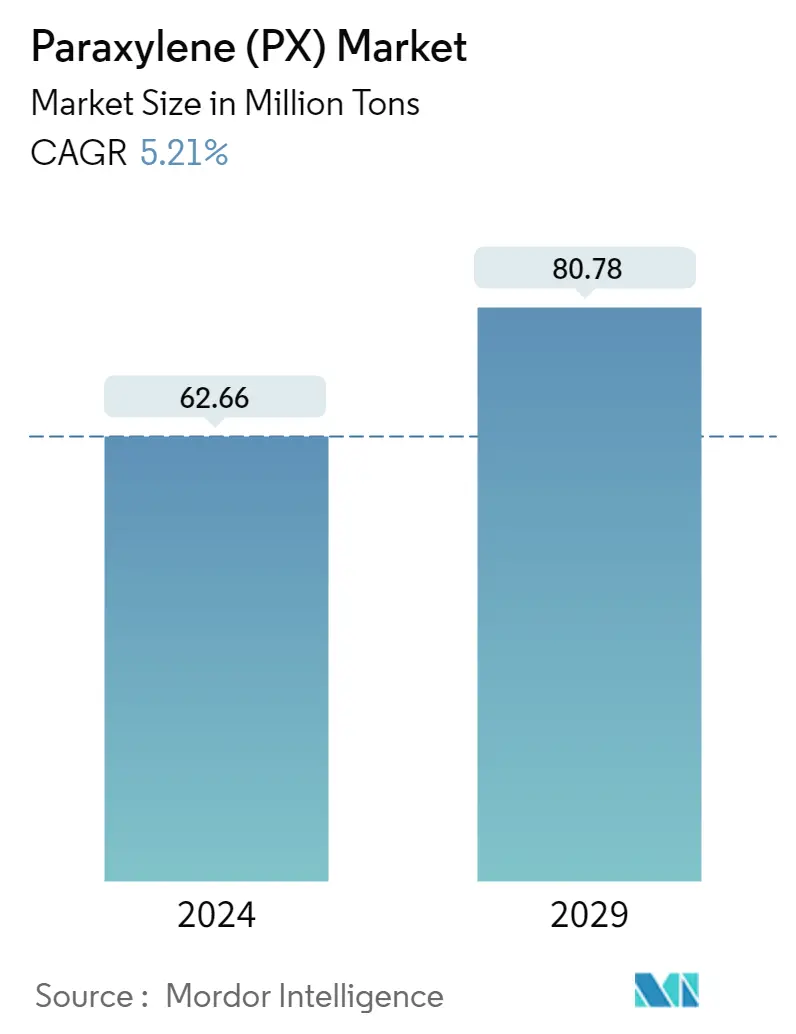

Die Größe des Paraxylol-Marktes wird im Jahr 2024 auf 62,66 Millionen Tonnen geschätzt und soll bis 2029 80,78 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 5,21 % im Prognosezeitraum (2024-2029) entspricht.

Der Markt wurde im Jahr 2020 durch COVID-19 mäßig beeinträchtigt. Gereinigte Terephthalsäure, ein Paraxylolprodukt, wurde zur Herstellung von Polyesterbeschichtungsharzen für die Formulierung von Autolacken verwendet. Die rückläufige Automobilindustrie und die vorübergehende Schließung der Automobilproduktion wirkten sich negativ auf den Markt aus. Allerdings nahm die Nutzung von Gesichtsschutz, transparenten Masken, Lebensmitteln und E-Commerce-Verpackungen zu, was die Nachfrage nach Paraxylol-Derivaten steigerte. Dazu gehören auch gereinigte Terephthalatsäure, Dimethylterephthalat und Polyethylenterephthalat, was die Nachfrage nach Paraxylol weiter steigert.

- Kurzfristig dürfte die hohe Nachfrage nach Polyethylenterephthalat (PET) aus der Kunststoffindustrie im asiatisch-pazifischen Raum das Marktwachstum vorantreiben.

- Das zunehmende Bewusstsein der Verbraucher für plastikfreie Produkte sowie die PET-Sammel- und Recyclingquoten in Europa behindern jedoch das Wachstum des Marktes.

- Innovationen bei der Verwendung von biobasiertem Paraxylol in Biokunststoff-PET-Flaschen (Bio-PET) und anderen Biokunststoffprodukten werden in den kommenden Jahren wahrscheinlich Chancen für den Markt schaffen.

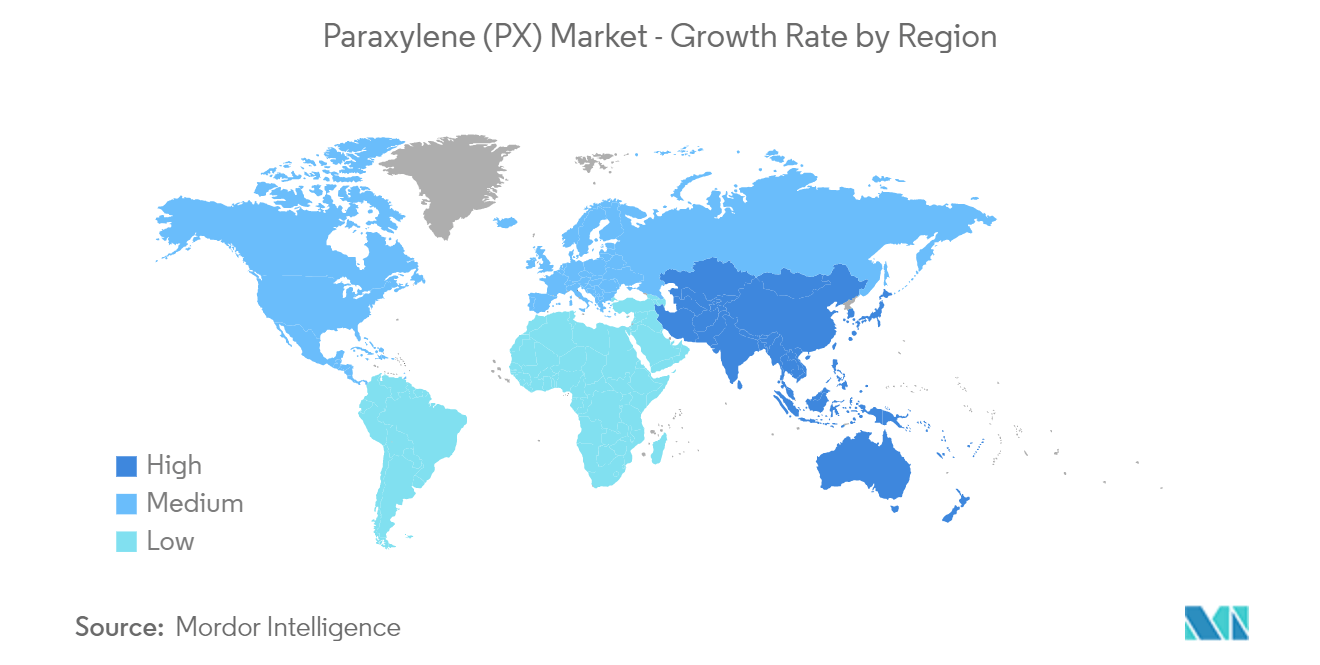

- Es wird erwartet, dass die Region Asien-Pazifik den Markt dominieren und im Prognosezeitraum die höchste CAGR verzeichnen wird.

Markttrends für Paraxylol

Steigende Nachfrage aus der Kunststoffindustrie

- Paraxylol ist ein Baustein für die Herstellung von Polyethylenterephthalat (PET)-Kunststoffen, Polyestergeweben und anderen Stoffen.

- Gereinigte Terephthalsäure (PTA) ist eine organische Verbindung, die durch die Reaktion des sekundären Erdölprodukts Paraxylol (PX) und Essigsäure entsteht.

- PTA wird hauptsächlich zur Herstellung von Polyestern wie Polyesterfolien, PET-Flaschen und Möbeln verwendet. Es wird auch bei der Herstellung von Hochleistungskunststoffen wie Polybutylenterephthalat (PBT) und Dimethylterephthalat (DMT) verwendet.

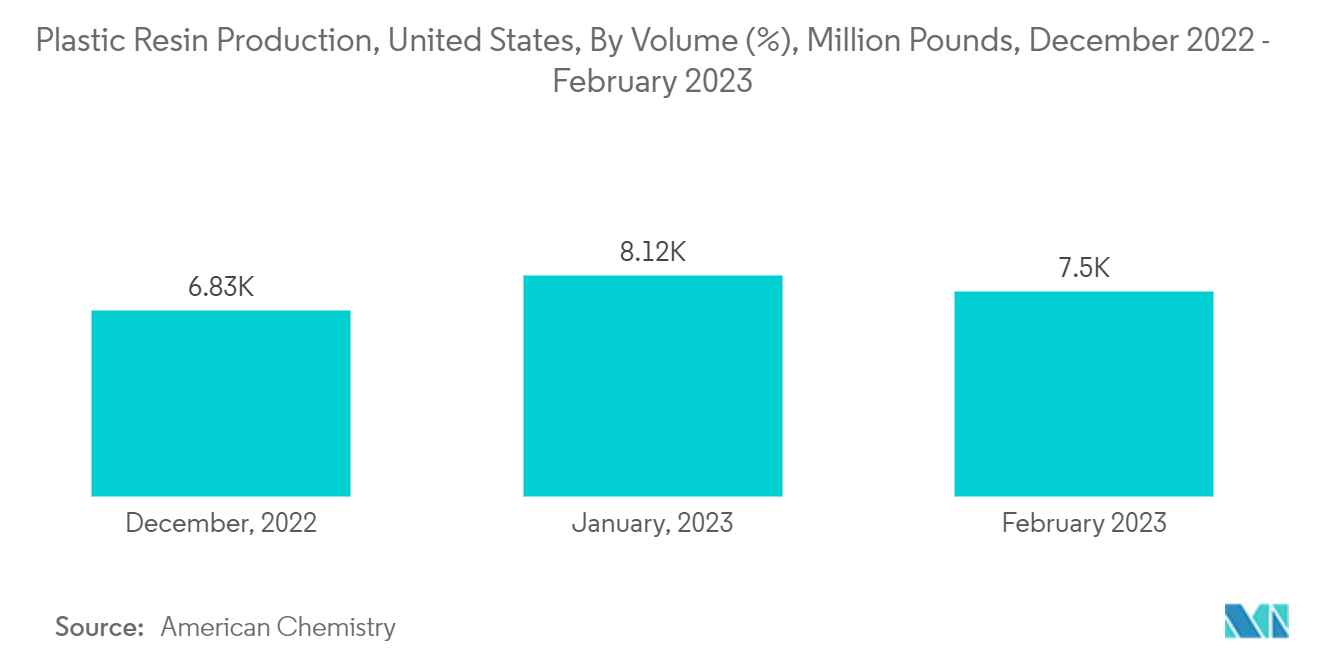

- Die zunehmende Produktion in der Automobil-, Lebensmittel- und Getränke-, Elektronik- und Bauindustrie steigert die Nachfrage nach Kunststoffen wie PET und PBT. Dies erhöht die Nachfrage nach Hochleistungskunststoffen und erhöht wahrscheinlich deren Produktion.

- Nach Angaben des National Bureau of Statistics of China wurden im ersten Halbjahr 2022 rund 38,21 Millionen Tonnen Kunststoffprodukte produziert. Im Jahr 2021 stieg die Produktion von Kunststoffprodukten um rund 5,27 % gegenüber dem Vorjahr.

- Im Mai 2021 gab Indo Rama Synthetics (India) Limited (IRSL), eine Tochtergesellschaft des petrochemischen Herstellers Indorama Ventures Ltd, seine Pläne bekannt, bis zu 6 Milliarden INR (~72,43 Millionen US-Dollar) in die Kapazitätserweiterung von PET-Harz zu investieren. Es verfügt über eine zusätzliche Kapazität von 700 Tonnen pro Tag und ein Programm zur Modernisierung der Ausrüstung in der Produktionsstätte in Nagpur, Indien, um die Produktion im letzten Quartal 2022 aufzunehmen.

- Aufgrund der oben genannten Faktoren wird der Paraxylol (PX)-Markt im Prognosezeitraum wahrscheinlich wachsen.

China wird die Asien-Pazifik-Region dominieren

- Im asiatisch-pazifischen Raum entwickelte sich China zu einem der größten Produktionshäuser der Welt. Derzeit ist es auch der größte Hersteller und Verbraucher von Paraxylol.

- Die China National Petroleum Corporation ist mit einer jährlichen Produktionsmenge von 1 Million Tonnen einer der größten Produzenten von Paraxylol. Die CNPC PTA-Technologie ist effektiv bei der Verwendung von Paraxylol als Ausgangsmaterial für die kostengünstige Herstellung von PET.

- Die wachsende Nachfrage nach PET in China beschleunigt die PET-Wertschöpfungskette und treibt den Markt für Paraxylol rasch voran. Im Jahr 2022 entfielen rund 38 % der weltweiten PET-Produktionskapazität auf China. Aufgrund der wachsenden Nachfrage nach PET aus der Verpackungs- und Textilindustrie baute China im Laufe der Jahre zusätzliche Kapazitäten ein.

- China ist ein bedeutender Hersteller von PET-Harzen, wobei die PetroChina Group und Jiangsu Sangfangxiang mit einer Kapazität von mehr als 2 Millionen Tonnen volumenmäßig zu den weltweit größten Herstellern gehören. Daher treibt die steigende Nachfrage der Endverbraucherindustrien nach PET die Nachfrage nach Paraxylol an.

- Chinas Textilindustrie ist einer der wichtigsten Wirtschaftszweige und das Land ist der größte Bekleidungsexporteur weltweit. Nach Angaben des National Bureau of Statistics of China belief sich die Textilproduktion des Landes im Jahr 2022 auf 38,20 Milliarden m3. In den ersten beiden Monaten des Jahres 2023 produzierte das Land 5 Milliarden m3 Textilien.

- Aufgrund des zunehmenden E-Commerce und der zunehmenden Technologiekompetenz der wachsenden chinesischen Bevölkerung wird erwartet, dass auch die Nachfrage nach Kunststoffharzen steigt. Dieser Nachfrageanstieg wird unter anderem insbesondere durch Chinas E-Commerce, die Lebensmittelproduktion und den Getränkekonsum vorangetrieben.

- Daher wird der Markt für Paraxylol aufgrund der steigenden Nachfrage aus der Endverbraucherindustrie im Prognosezeitraum wahrscheinlich wachsen.

Überblick über die Paraxylol-Branche

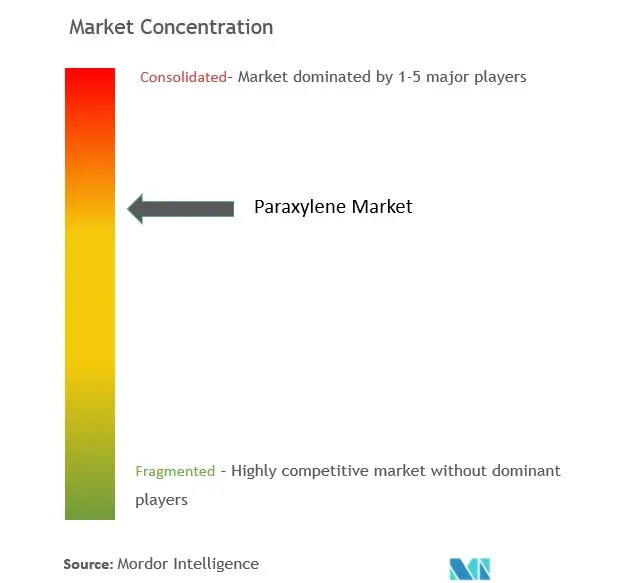

Der Paraxylol (PX)-Markt ist teilweise konsolidiert. Gemessen am Marktanteil dominieren derzeit nur wenige große Player den Markt. Zu den wichtigsten Marktteilnehmern (nicht in einer bestimmten Reihenfolge) gehören ENEOS Corporation, INEOS, Reliance Industries Limited, S-OIL Corporation und China National Petroleum Corporation.

Marktführer für Paraxylol

ENEOS Corporation

INEOS

Reliance Industries Limited

S-OIL CORPORATION

China National Petroleum Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Paraxylol-Marktnachrichten

- März 2023: Chiyoda Corporation, die Universität Toyama und HighChem geben die erste erfolgreiche Produktion und Reinigung von p-Xylol aus CO2 bekannt.

- Februar 2023: Godrej Boyce arbeitete mit Tecnimont zusammen, um die Ausrüstung für das integrierte Paraxylol-gereinigte Terephthalsäure-Projekt (PX-PTA) der Indian Oil Corporation Limited (IOCL) in der Paradip-Raffinerie in Odisha zu liefern.

- Januar 2022: Shenghong Petrochemical in China startet die kommerzielle Paraxylolproduktion in der neu in Betrieb genommenen Anlage in Lianyungang.

Segmentierung der Paraxylol-Industrie

Paraxylol, auch bekannt als 1,4-Dimethylbenzol, ist ein farbloser und brennbarer aromatischer Kohlenwasserstoff, der hauptsächlich durch katalytische Reformierung oder thermisches Cracken von Naphtha entsteht. Paraxylen produziert Polyethylenterephthalat (PET), das weiter als Polyesterfaser, Harz und Folie verwendet wird. Der Paraxylol (PX)-Markt ist nach Anwendung, Endverbraucherindustrie und Geografie segmentiert. Der Markt ist nach Anwendung in gereinigte Terephthalatsäure (PTA), Dimethylterephthalat (DMT) und andere Anwendungen unterteilt. Nach Endverbraucherindustrie ist der Markt in Kunststoff-, Textil- und andere Endverbraucherindustrien unterteilt. Der Bericht deckt auch die Marktgröße und -prognose in 15 Ländern in den wichtigsten Regionen ab. Die Marktgröße und Prognosen basieren auf dem Volumen jedes Segments (Millionen Tonnen).

| Gereinigte Terephthalsäure (PTA) |

| Dimethylterephthalat (DMT) |

| Andere Anwendungen |

| Kunststoffe |

| Textil |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Anwendung | Gereinigte Terephthalsäure (PTA) | |

| Dimethylterephthalat (DMT) | ||

| Andere Anwendungen | ||

| Endverbraucherindustrie | Kunststoffe | |

| Textil | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Paraxylol-Marktforschung

Wie groß ist der Paraxylol (PX)-Markt?

Die Marktgröße für Paraxylol (PX) wird im Jahr 2024 voraussichtlich 62,66 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,21 % auf 80,78 Millionen Tonnen wachsen.

Wie groß ist der Markt für Paraxylol (PX)?

Im Jahr 2024 wird die Marktgröße für Paraxylol (PX) voraussichtlich 62,66 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Paraxylol (PX)-Markt?

ENEOS Corporation, INEOS, Reliance Industries Limited, S-OIL CORPORATION, China National Petroleum Corporation sind die wichtigsten Unternehmen, die auf dem Paraxylol (PX)-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Paraxylol (PX)-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Paraxylol (PX)-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Paraxylol (PX)-Markt.

Welche Jahre deckt dieser Paraxylol (PX)-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Paraxylol (PX) auf 59,56 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße von Paraxylol (PX) für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße von Paraxylol (PX) für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Paraxylol-Industriebericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Paraxylol im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Paraxylol-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.