Marktanalyse für thermische Energie in Nordamerika

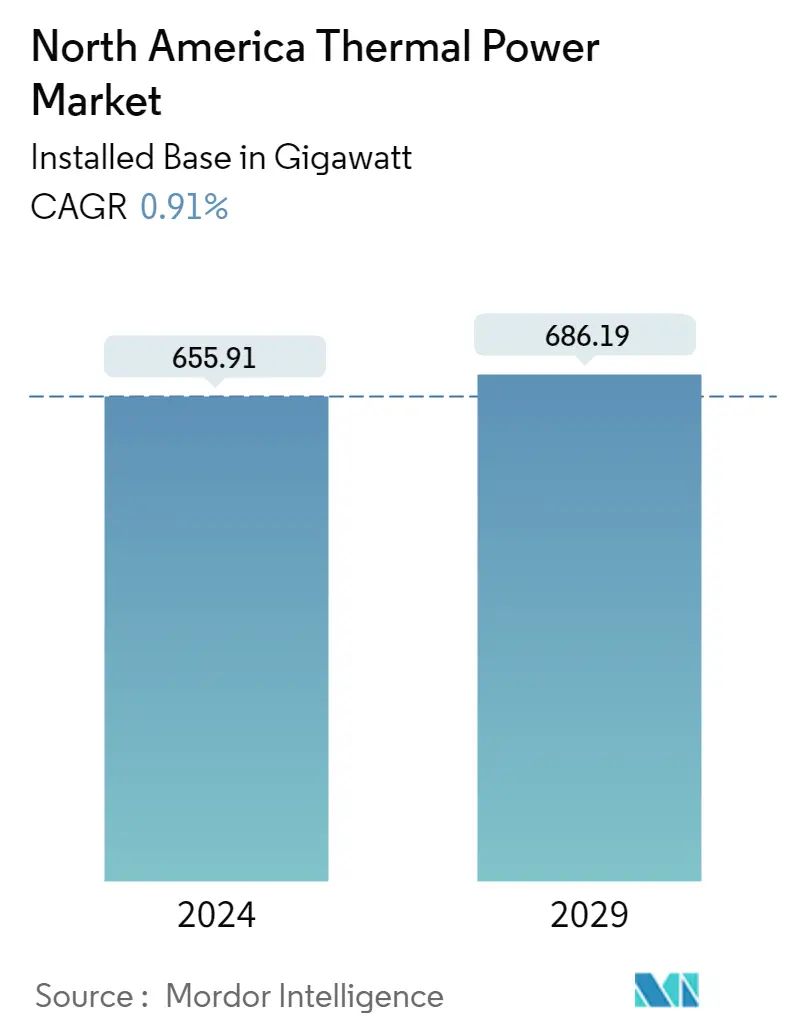

Es wird erwartet, dass die Größe des nordamerikanischen Marktes für Wärmeenergie in Bezug auf die installierte Basis von 655,91 Gigawatt im Jahr 2024 auf 686,19 Gigawatt im Jahr 2029 wachsen wird, was einem CAGR von 0,91 % im Prognosezeitraum (2024-2029) entspricht.

- Mittelfristig dürften Faktoren wie steigende Investitionen in thermische Kraftwerke den Markt treiben.

- Andererseits wird erwartet, dass eine Erhöhung des Anteils erneuerbarer Energien am gesamten Stromerzeugungsmix und als wirtschaftlich sinnvolle, sauberere Alternative das Wachstum des Marktes bremsen wird.

- Dennoch wird erwartet, dass die technologischen Fortschritte bei der Effizienz und der Reduzierung schädlicher Emissionen aus Wärmekraftprojekten den Marktteilnehmern zahlreiche Chancen bieten.

Markttrends für thermische Energie in Nordamerika

Erdgas soll den Markt dominieren

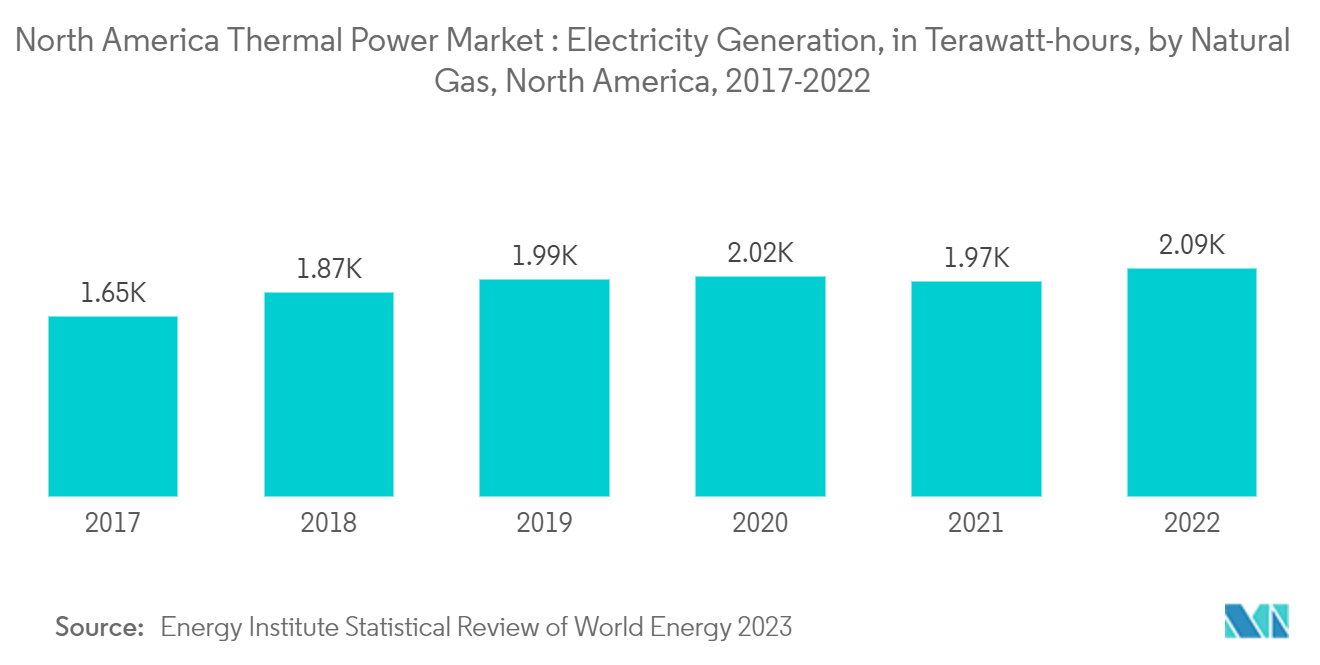

- Erdgas gehört zu den saubersten Brennstoffen und kann Strom im industriellen Maßstab liefern. Es wird erwartet, dass die Stromerzeugung aus Gas in den kommenden Jahrzehnten die Kohlekapazität in der Region verdrängen wird. Darüber hinaus wird erwartet, dass die Investitionen in erneuerbare Energien deutlich zunehmen und die Flexibilität der Gasstromerzeugung weiterhin gefragt sein wird.

- Zu den wichtigsten Treibern von Erdgas-Wärmekraftwerken gehört ihre Verwendung als Ersatzstrom für die Unzuverlässigkeit erneuerbarer Energiequellen wie Wind und Sonne. Erdgasanlagen können kurzfristig in Betrieb genommen werden, was die Zuverlässigkeit des Versorgungsnetzes erhöhen kann. Dadurch wird das Wachstum des Marktes gefördert.

- Die durch Erdgas bereitgestellte Primärenergie in der Region stieg von 37,80 Exajoule im Jahr 2021 um 4,7 % auf 39,58 Exajoule im Jahr 2022. Dieser Trend eines Anstiegs des Erdgas-Primärenergieverbrauchs dürfte den Markt antreiben. Darüber hinaus erreichte die Stromerzeugung durch Erdgas in der Region im Jahr 2022 2089,4 TWh.

- Im Februar 2022 vergab die Federal Electricity Commission (CFE) Mexikos die Entwicklung der neuen Erdgas-Kombikraftwerke Valladolid und Mérida, beide in Yucatán, an ein Konsortium bestehend aus den spanischen Unternehmen Técnicas Reunidas und TSK, das gemeinsam entwerfen und entwickeln wird Diese Anlagen werden gebaut, ebenso wie Mitsubishi Power, das die Turbinentechnologie liefern wird.

- Der Primärenergieverbrauch in der Region stieg von 115,23 Exajoule im Jahr 2021 um 3 % auf 118,78 Exajoule im Jahr 2022. Es wird erwartet, dass der Anstieg des Primärenergieverbrauchs im Land das Wachstum des Marktes vorantreiben wird.

- Daher wird erwartet, dass Erdgas im Prognosezeitraum aufgrund steigender Investitionen in diesem Bereich den Markt dominieren wird.

Die Vereinigten Staaten werden den Markt dominieren

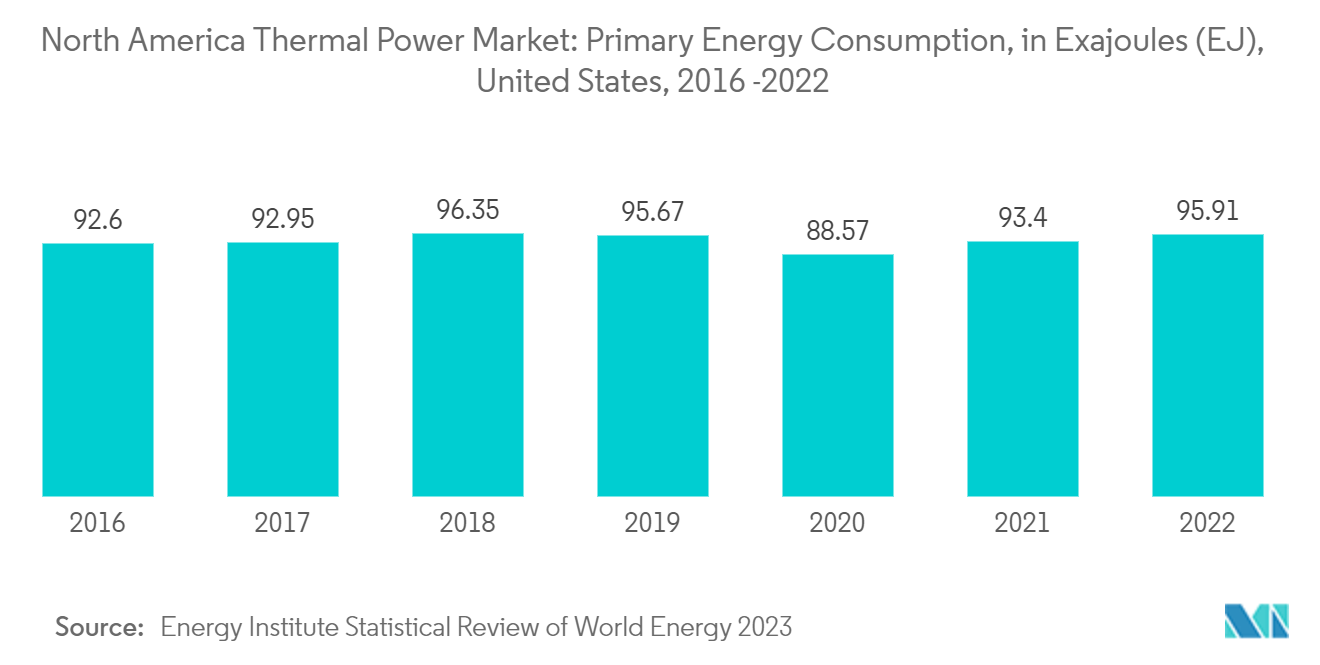

- Es wird erwartet, dass Gas in den Vereinigten Staaten eine entscheidende Rolle spielen wird, selbst in Staaten, die eine vollständige Dekarbonisierungspolitik verfolgen. Darüber hinaus wird in den kommenden Jahren eine Zunahme der Reingastechnologien sowie eine Steigerung der Effizienz von Kraftwerken erwartet.

- Der Primärenergieverbrauch im Land stieg um 2,6 % auf 95,91 Exajoule im Jahr 2022 von 93,40 Exajoule im Jahr 2021. Der Anstieg des Primärenergieverbrauchs im Land dürfte das Wachstum des Marktes vorantreiben.

- In den Vereinigten Staaten verfolgen verschiedene Bundesstaaten unterschiedliche Wege zur Errichtung von Wärmekraftwerken. Beispielsweise dominiert Erdgas im Bundesstaat Kalifornien, aber der Staat drängt seine Energieversorger, Erdgaskraftwerke durch erneuerbare Energien und andere Ressourcen zu ersetzen. Andere Bundesstaaten, beispielsweise im Mittleren Westen, verfolgen zur Deckung ihres Energiebedarfs einen eher erdgasbasierten Ansatz.

- Im Dezember 2022 gab Competitive Power Ventures (CPV) den Bau eines neuen Gaskraftwerks in Doddridge County, West Virginia, bekannt. Das Erdgas-Kombikraftwerk wird voraussichtlich über eine Kohlenstoffabscheidungstechnologie mit einer Leistung von 1800 MW verfügen. Die Kosten des Projekts würden 3 Milliarden US-Dollar betragen.

- Das Land verzeichnete einen deutlichen Anstieg der Schieferöl- und -gasproduktion, was seine Abhängigkeit von globalen Energieversorgungsketten drastisch verringert hat. Eine Senkung des Erdgaspreises hat das Wachstum des Wärmekraftmarktes weiter gefördert.

- Daher wird erwartet, dass die Vereinigten Staaten aufgrund erheblicher Investitionen in diesem Sektor den nordamerikanischen Markt für Wärmekraft dominieren werden.

Überblick über die nordamerikanische Wärmeenergiebranche

Der nordamerikanische Markt für thermische Energie ist halbkonsolidiert. Zu den Hauptakteuren auf diesem Markt (in keiner bestimmten Reihenfolge) gehören unter anderem NextEra Energy, Inc., Dominion Energy, Inc., Duke Energy Corporation, Southern Company und American Electric Power Company Inc.

Im April 2022 kündigte NextEra Energy Real Zero an, das CO2-Reduktionsziel, das sich jemals ein Energieerzeuger gesetzt hat, um die CO2-Emissionen aus seinem Betrieb bis 2045 zu eliminieren. Um dieses Ziel zu erreichen, wären erhebliche Investitionen des Unternehmens und die Umstellung seiner Stromerzeugungsflotte erforderlich durch die Eliminierung aller Scope-1- und Scope-2-Kohlenstoffemissionen im gesamten Betrieb von NextEra Energy und gleichzeitiger Verbesserung der Erschwinglichkeit, Zuverlässigkeit, Belastbarkeit und Kostensicherheit für die vielen Kundengruppen, die das Unternehmen bedient.

Marktführer für thermische Energie in Nordamerika

NextEra Energy, Inc.

Dominion Energy, Inc.

Duke Energy Corporation

Southern Company

American Electric Power Company Inc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum nordamerikanischen Markt für Wärmeenergie

- November 2023 Das Gas Power-Geschäft von GE Vernova gab bekannt, dass es die Entwicklung eines durchgängigen grünen Wasserstoffsystems unterstützen wird, das Duke Energy in seinem DeBary-Werk im Volusia County, Florida, in der Nähe von Orlando bauen und betreiben will. Wenn das neue Wasserstoffsystem im Jahr 2024 in Betrieb geht, wird es die Kunden von Duke in Zeiten erhöhten Strombedarfs mit Spitzenstrom versorgen. Es wird erwartet, dass die Anlage die erste in den Vereinigten Staaten und eines der ersten Kraftwerke weltweit ist, die grünen Wasserstoff produziert und nutzt, um eine Gasturbine für Spitzenlastanwendungen anzutreiben, wenn das Netz zusätzliche Stromerzeugung benötigt, um den Bedarf zu decken. Produktion, Lagerung und Endverbrauch werden im DeBary-Kraftwerk untergebracht. GE Vernova wird die Integration der Turbine mit grünem Wasserstoff unterstützen, einschließlich der Modernisierung einer der vier am Standort installierten GE 7E-Gasturbinen, um Wasserstoff-Brennstoffmischungen in großen Mengen aufzunehmen.

- November 2022 Die Regierung der Vereinigten Staaten gab bekannt, dass in den Vereinigten Staaten acht erdgasbetriebene GuD-Kraftwerke (GuD-Kraftwerke) ans Netz gegangen sind. Basierend auf Schätzungen und Daten aus dem United States Monthly Electric Generator Inventory wurde erwartet, dass diese neuen Kraftwerke 7.775 Megawatt (MW) Stromerzeugungskapazität zum Stromnetz der Vereinigten Staaten hinzufügen würden.

- Mai 2022 JERA Co., Inc. hat über seine Tochtergesellschaft JERA Americas Inc. einen Aktienkaufvertrag mit einer Tochtergesellschaft von von Stonepeak verwalteten Fonds über den Erwerb einer 100-prozentigen Beteiligung an den thermischen Stromerzeugungsprojekten in Massachusetts und Maine abgeschlossen in den Vereinigten Staaten. Bei den beiden Projekten mit einer Gesamtkapazität von etwa 1,63 GW handelt es sich um das Canal Thermal Power Station in Massachusetts und das Bucksport Thermal Power Station in Maine.

Segmentierung der nordamerikanischen Wärmekraftindustrie

Unter thermischer Stromerzeugung versteht man den Prozess der Stromerzeugung unter Verwendung direkter Wärme aus brennendem Brennstoff oder Dampf, der durch die Verbrennung von Öl, Erdgas, Kohle usw. erzeugt wird, um Generatoren in Rotation zu versetzen und Strom zu erzeugen.

Der nordamerikanische Wärmekraftmarkt ist nach Quelle und Geografie (USA, Kanada und Mexiko) segmentiert. Nach Quellen ist der Markt in Kohle, Erdgas, Kernkraft und andere unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den nordamerikanischen Wärmekraftmarkt in den wichtigsten Ländern der Region. Für jedes Segment wurden Marktgrößen und Prognosen auf Basis der Kapazität (GW) erstellt.

| Kohle |

| Gas |

| Nuklear |

| Andere Kraftstoffarten |

| Vereinigte Staaten |

| Kanada |

| Mexiko |

| Treibstoffart | Kohle |

| Gas | |

| Nuklear | |

| Andere Kraftstoffarten | |

| Erdkunde | Vereinigte Staaten |

| Kanada | |

| Mexiko |

Häufig gestellte Fragen zur Marktforschung für Wärmeenergie in Nordamerika

Wie groß ist der nordamerikanische Markt für Wärmeenergie?

Die Größe des nordamerikanischen Marktes für Wärmeenergie wird im Jahr 2024 voraussichtlich 655,91 Gigawatt erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 0,91 % auf 686,19 Gigawatt wachsen.

Wie groß ist der Markt für thermische Energie in Nordamerika derzeit?

Im Jahr 2024 wird die Größe des nordamerikanischen Marktes für Wärmeenergie voraussichtlich 655,91 Gigawatt erreichen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für Wärmeenergie?

NextEra Energy, Inc., Dominion Energy, Inc., Duke Energy Corporation, Southern Company, American Electric Power Company Inc sind die größten Unternehmen, die auf dem nordamerikanischen Markt für Wärmeenergie tätig sind.

Welche Jahre deckt dieser nordamerikanische Markt für Wärmeenergie ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des nordamerikanischen Marktes für Wärmeenergie auf 650 Gigawatt geschätzt. Der Bericht deckt die historische Marktgröße des nordamerikanischen Marktes für thermische Energie für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Marktes für thermische Energie für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die nordamerikanische Wärmekraftindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Wärmeenergie in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der nordamerikanischen Wärmeenergie umfasst eine Marktprognose (Aussichten für 2024 bis 2029) und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.