Marktanalyse für Kraft-Wärme-Kopplung in Mexiko

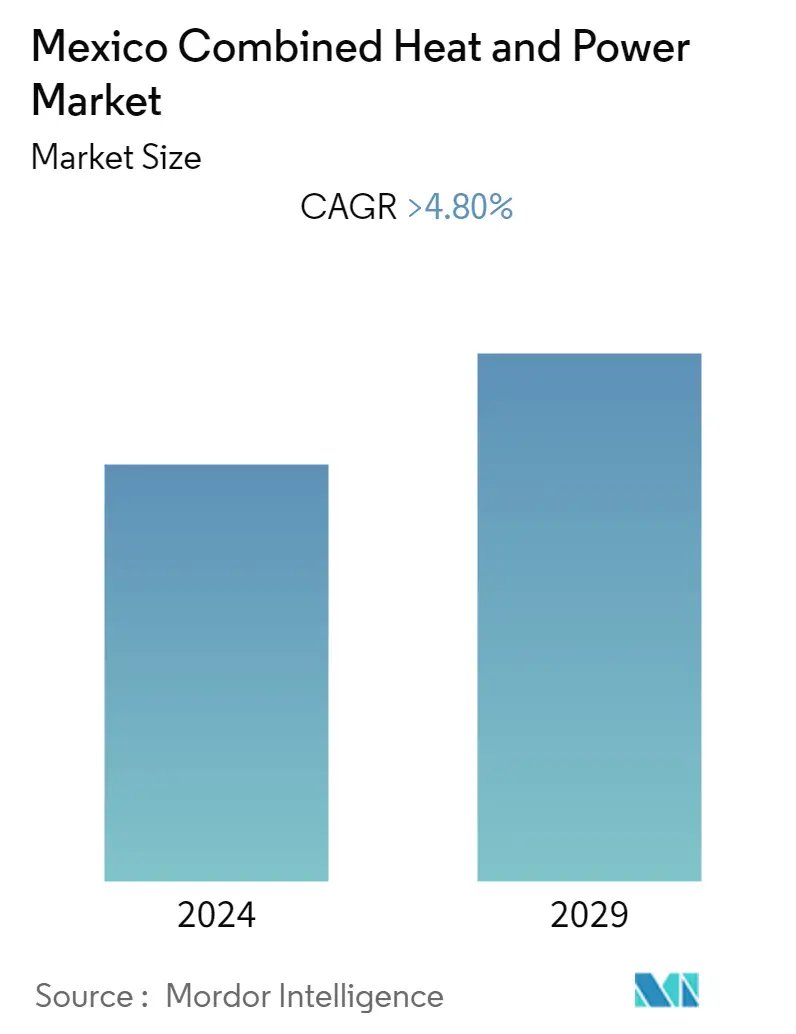

Es wird erwartet, dass der Markt für Kraft-Wärme-Kopplung in Mexiko im Prognosezeitraum 2020–2025 mit einer jährlichen Wachstumsrate von mehr als 4,8 % wachsen wird. Faktoren wie die steigende Stromnachfrage und staatliche Maßnahmen, die die Einführung von Kraft-Wärme-Kopplung (KWK) unterstützen werden voraussichtlich den Markt in Mexiko im Prognosezeitraum antreiben. Andererseits war die mexikanische Wirtschaft schleppend, hauptsächlich aufgrund der geringeren Ölproduktion, einer strengeren Finanzpolitik, niedrigeren Ölpreisen und einem geringen Produktivitätswachstum, das das Marktwachstum wahrscheinlich behindern dürfte.

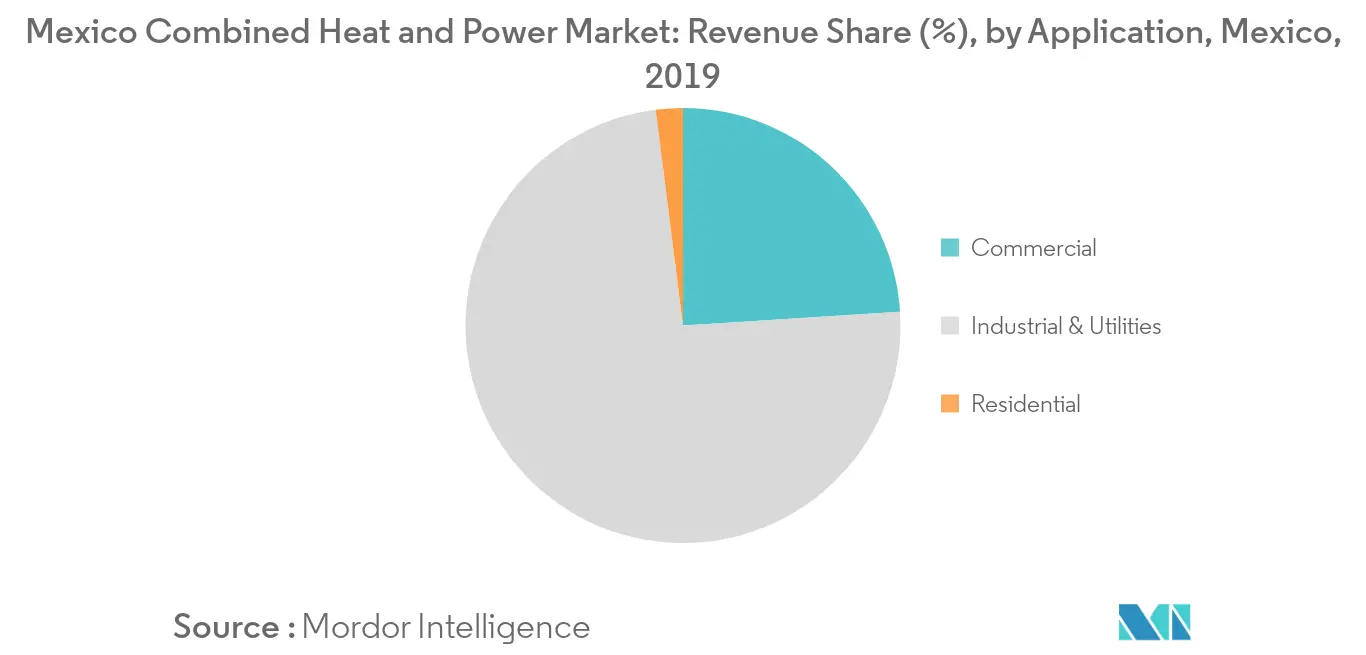

- Für die Kraft-Wärme-Kopplung auf Industrie- und Versorgungsbasis wird im Prognosezeitraum mit einer erheblichen Nachfrage gerechnet.

- Das zunehmende Stromangebot und der zunehmende Einsatz von KWK in verschiedenen Branchen wie Zucker, Chemie und Petrochemie, Papier und Zellstoff usw. dürften zusammen mit staatlicher Unterstützung enorme Chancen für den untersuchten Markt schaffen.

- Es wird erwartet, dass günstige Energiereformen, die durch die Einführung neuer Stromerzeugungsmöglichkeiten erhebliche Chancen bieten, den Kraft-Wärme-Kopplungsmarkt vorantreiben werden.

Markttrends für Kraft-Wärme-Kopplung in Mexiko

Der Industrie- und Versorgungssektor verzeichnet ein deutliches Wachstum

- Der mexikanische Industrie- und Versorgungssektor befindet sich aufgrund der Regierungspolitik, die auf den Ausbau der industriellen Infrastruktur und Versorgungsdienstleistungen abzielt, um der wachsenden Nachfrage gerecht zu werden, in einer Wachstumsphase. Der Industriesektor bietet vielfältige Möglichkeiten für die Entwicklung von Kraft-Wärme-Kopplungsanlagen.

- Mexiko erzeugt rund 300 TWh Strom und der Industriesektor ist der größte Stromverbraucher, d. h. fast 60 % der gesamten Stromerzeugung im Jahr 2017. Eisen und Stahl, Chemie, Zement und Bergbau sind die Hauptenergieverbraucher in Mexiko.

- Im April 2018 betrug die gesamte KWK-Betriebskapazität etwa 4,1 GW und machte fast 5,4 % der gesamten Stromerzeugungskapazität Mexikos aus. Der KWK-Markt in Mexiko wird hauptsächlich vom Industriesektor (insbesondere Öl- und Gasindustrie sowie Chemieindustrie) dominiert, gefolgt vom Gewerbe- und Privatsektor.

- Darüber hinaus hat die Öl- und Gasindustrie des Landes im Jahr 2019 die meisten KWK-Anlagen und -Kapazitäten installiert. Andere Branchen wie Petrochemie und Chemie, Zellstoff und Papier, Lebensmittelindustrie usw. sind die anderen großen KWK-Endnutzer in Mexiko.

- Industrielle KWK-Anlagen in Raffinerien, Zuckerfabriken sowie in der Papier- und Zellstoffindustrie gelten oft als technisch und finanziell rentablere Option. Darüber hinaus tragen groß angelegte, firmeneigene KWK-Projekte durch die Reduzierung der Netznachfrage dazu bei, die Energiepreise zu stabilisieren und die Belastung des Stromnetzes zu verringern.

- Im März 2019 gab die in Kalifornien ansässige Capstone Turbine Corp. bekannt, dass sie Aufträge für zwei C200- und zwei C65-Mikroturbinensysteme erhalten hat, die in zwei industriellen Kraft-Wärme-Kopplungsprojekten (KWK) in Mexiko installiert werden sollen.

- Darüber hinaus wird der in Spanien ansässige Ingenieur- und Technologiekonzern SENER im Juli 2019 eine Kraft-Wärme-Kopplungsanlage für Gondi, einen führenden Papierhersteller in Mexiko, bauen. In der ersten Phase dieses Projekts wird SENER ein Dampfkraftwerk mit zwei Kesseln und einem Umspannwerk bauen, das Anfang 2020 in Betrieb gehen soll. Es besteht dann die Option, in Zukunft eine zweite Phase zur Entwicklung des KWK-Systems durchzuführen 2021-2022.

- Basierend auf den oben genannten Faktoren und laufenden Projekten dürfte daher der Industriesektor im Prognosezeitraum den KWK-Markt in Mexiko antreiben.

Günstige Energiereformen zur Steigerung der Marktnachfrage

- Energiereformen brachten Konkurrenz in die seit langem geschlossenen Öl-, Gas- und Elektrizitätssektoren in Mexiko. Energiereformen in Mexiko haben die Notwendigkeit eines stärker diversifizierten Energieportfolios hervorgehoben, um die Energiesicherheit zu verbessern, die Umweltzerstörung zu verringern und die wirtschaftliche Wettbewerbsfähigkeit Mexikos zu steigern.

- Über 75 Jahre lang genossen die beiden staatlichen Energiekonzerne Mexikos, Mexican Petroleum (PEMEX), die staatliche Ölgesellschaft, und die Federal Electricity Commission (CFE), der Elektrizitätsversorger, ein Monopol auf den Energiemärkten des Landes.

- Aufgrund des erheblichen Einflusses des Brennstoffpreises auf die Stromkosten, des niedrigeren Erdgaspreises (aufgrund der Schiefergasexporte aus den Vereinigten Staaten) und der Einstufung der Kraft-Wärme-Kopplung als saubere Energie stoßen Kraft-Wärme-Kopplungszyklen auf großes Interesse. Im Juni 2015 nutzte PEMEX das wachsende Potenzial der Kraft-Wärme-Kopplung und gründete eine Tochtergesellschaft für Kraft-Wärme-Kopplung mit dem Namen PEMEX Cogeneration and Services.

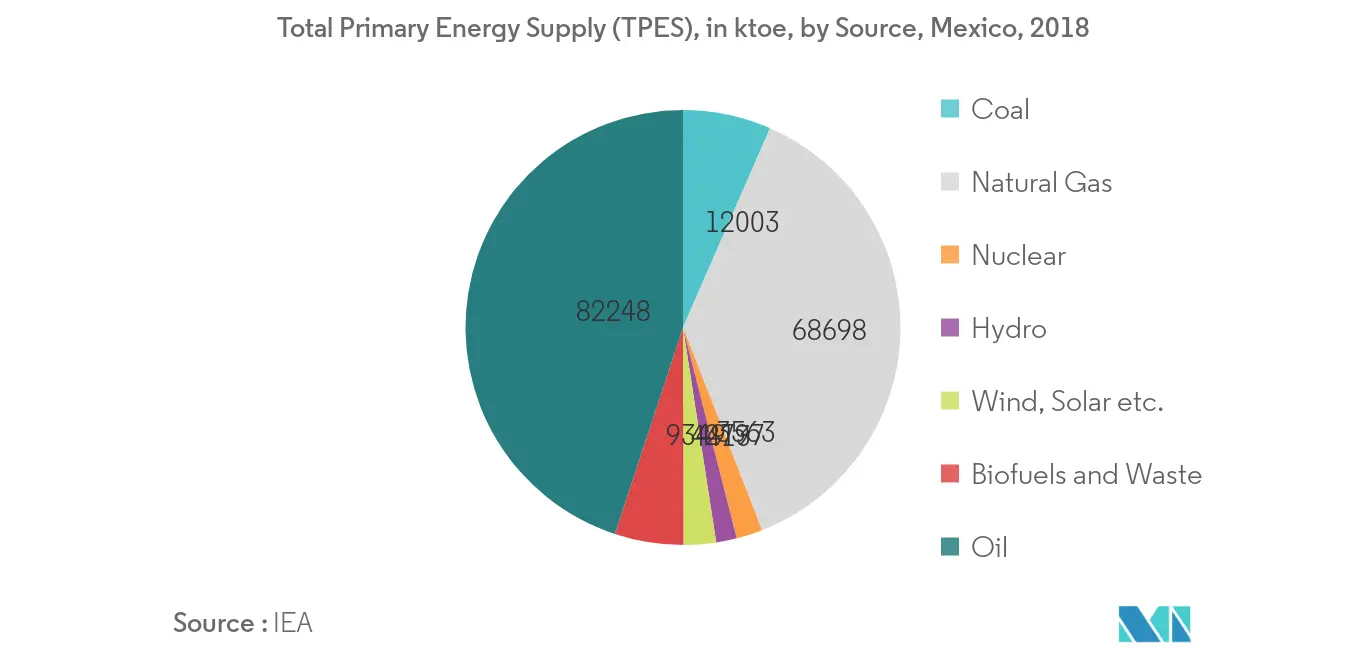

- Es wird erwartet, dass der mexikanische Primärenergiebedarf bis 2040 um etwa 20 % (gegenüber dem Bedarf von 2014) steigen wird, während der Strombedarf voraussichtlich um 85 % steigen wird. Es wird erwartet, dass Kraft-Wärme-Kopplungssysteme zwischen 2018 und 2032 3,6 % der installierten elektrischen Kapazität ausmachen werden (Energieminister 2018); Weitere daraus resultierende zusätzliche Investitionen in Kraft-Wärme-Kopplung und Abwärmenutzung.

- Die Energiereform Mexikos hat die Elektrizitätswirtschaft des Landes verbessert, indem sie private Investitionen in der gesamten Energiewertschöpfungskette ermöglicht. Angesichts der parallelen Reformbemühungen zur Steigerung der Erdgasproduktion in Mexiko wird erwartet, dass die Kraftwerksanlage der Wahl mit Erdgas betrieben wird.

Überblick über die Kraft-Wärme-Kopplungsbranche in Mexiko

Der Markt für Kraft-Wärme-Kopplung in Mexiko ist mäßig fragmentiert und umfasst zahlreiche Akteure, darunter General Electric Company, Santos CMI, Siemens AG, Capstone Turbine Corporation und MAN Energy Solutions.

Marktführer für Kraft-Wärme-Kopplung in Mexiko

General Electric Company

Santos CMI

Siemens AG

Capstone Turbine Corporation

MAN Energy Solutions

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Kraft-Wärme-Kopplungsindustrie in Mexiko

Der mexikanische Marktbericht für Kraft-Wärme-Kopplung enthält Folgendes:.

| Wohnen |

| Industrie und Versorgung |

| Kommerziell |

| Erdgas |

| Kohle |

| Öl |

| Andere Kraftstoffarten |

| Anwendung | Wohnen |

| Industrie und Versorgung | |

| Kommerziell | |

| Treibstoffart | Erdgas |

| Kohle | |

| Öl | |

| Andere Kraftstoffarten |

Häufig gestellte Fragen zur Marktforschung für Kraft-Wärme-Kopplung in Mexiko

Wie groß ist der mexikanische Kraft-Wärme-Kopplungsmarkt derzeit?

Der mexikanische Markt für Kraft-Wärme-Kopplung wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4,80 % verzeichnen.

Wer sind die Hauptakteure auf dem mexikanischen Markt für Kraft-Wärme-Kopplung?

General Electric Company, Santos CMI, Siemens AG, Capstone Turbine Corporation, MAN Energy Solutions sind die größten Unternehmen, die auf dem mexikanischen Markt für Kraft-Wärme-Kopplung tätig sind.

Welche Jahre deckt dieser mexikanische Markt für Kraft-Wärme-Kopplung ab?

Der Bericht deckt die historische Marktgröße des mexikanischen Marktes für Kraft-Wärme-Kopplung für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Kraft-Wärme-Kopplung in Mexiko für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Mexiko-Branchenbericht zur Kraft-Wärme-Kopplung

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kraft-Wärme-Kopplung in Mexiko im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Kraft-Wärme-Kopplung in Mexiko umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.