Marktanalyse für Container-Rechenzentren in Nordamerika

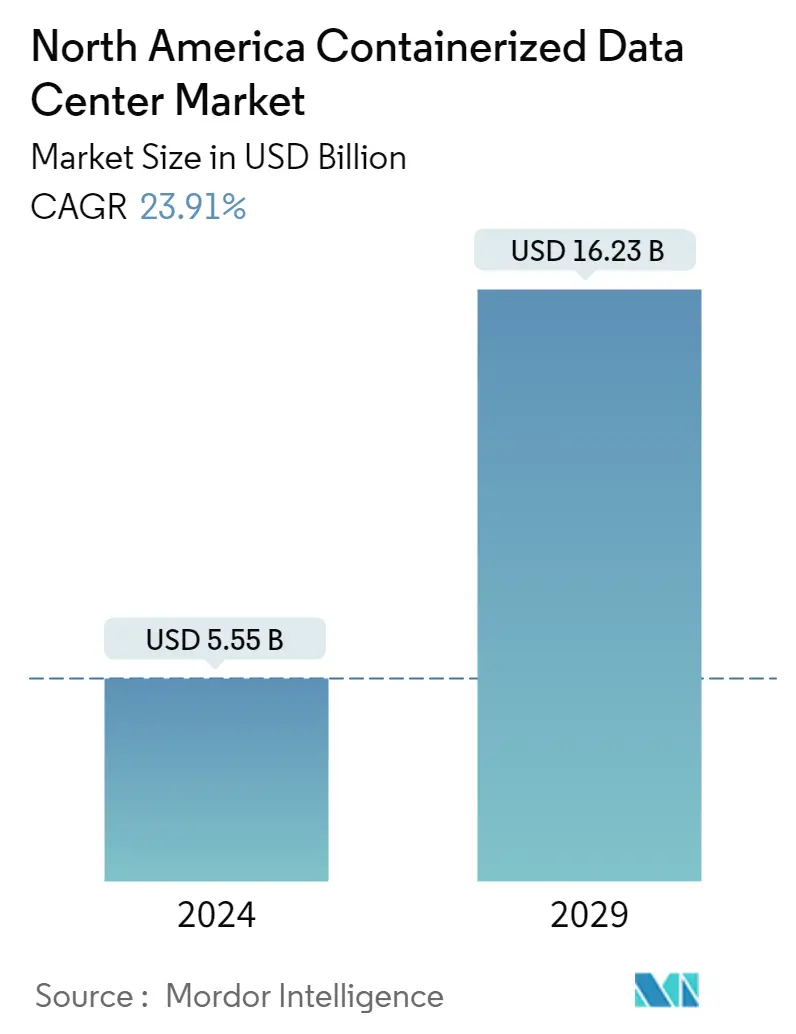

Die Marktgröße für Container-Rechenzentren in Nordamerika wird im Jahr 2024 auf 5,55 Milliarden US-Dollar geschätzt und soll bis 2029 16,23 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 23,91 % im Prognosezeitraum (2024–2029) entspricht.

- Mit der zunehmenden Akzeptanz der Cloud und der zunehmenden Datengenerierung ist die Nachfrage nach Container-Rechenzentren in der Region in den letzten Jahren drastisch gestiegen. Diese Rechenzentren werden in einer Produktionsanlage hergestellt und im Container an den Endbenutzer versendet. Die meisten Komponenten in dieser Art von Rechenzentrum sind vorinstalliert und bieten nur begrenzte Flexibilität beim Austausch und Upgrade von Komponenten.

- Containerisierte Rechenzentrumslösungseinheiten erleichtern die physische IT-Infrastruktur. Der modulare Ansatz kann sich auf das Rechenzentrum oder eine detailliertere Ebene konzentrieren. Granularere Ansätze können beispielsweise bis auf Rackebene reichen. Da der Markt für x86-basierte Server, Speicher und Netzwerkgeräte gewachsen ist, suchen Endbenutzer in einem breiten Spektrum vertikaler Märkte nach Möglichkeiten, effektivere Methoden zur Installation und Verwaltung von Rechenzentrumsgeräten zu finden.

- Darüber hinaus wird erwartet, dass die Verbreitung von Big Data und dem Internet der Dinge (IoT) in der Region die Größe und den Umfang der modularen Rechenzentren der nächsten Generation erheblich verändern wird. Angesichts der bestehenden Konkurrenz stehen Unternehmen unter dem Druck, die Skalierbarkeit und Kapazität ihrer IT weiterzuentwickeln. Mit dem exponentiellen Wachstum von Daten, Hybrid Clouds und der Auslagerung von Rechenzentren Dritter gewinnen Container-Rechenzentren aufgrund ihrer Flexibilität bei der Installation eines Zentrums innerhalb kürzester Zeit an Bedeutung.

- Darüber hinaus haben die zunehmende Digitalisierung in allen industriellen Schwerpunktbereichen, stetige technologische Fortschritte und die zunehmende Verbreitung intelligenter vernetzter Geräte zum Wachstum des IoT in der nordamerikanischen Region beigetragen.

- Unternehmen suchen nach modularen Diensten, um ihre Infrastruktur zu optimieren, indem sie die gewünschten Dienste aus dem verfügbaren integrierten Portfolio auswählen. Darüber hinaus werden mit dem standardisierten Liefereinsatz mehrere Serviceoptionen aus Online-Katalogen verfügbar gemacht. Diese Optionen bieten die Möglichkeit, die Vorabinvestitionen für Unternehmen zu senken. Ein Beispiel für diese Situation ist der integrierte verwaltete Infrastrukturdienst von IBM.

- Allerdings sind höhere Anfangsinvestitionen und eine geringe Ressourcenverfügbarkeit einige Faktoren, die diesen Markt vor Herausforderungen stellen. Darüber hinaus sind diese Rechenzentren in Containern untergebracht. Sie sind klein und können von einem Ort zum anderen transportiert werden. Infolgedessen verfügen sie über eine begrenzte Rechenleistung.

- Während des COVID-19-Lockdowns wuchs die Nachfrage nach Rechenzentren, da immer mehr Menschen anfingen, aus der Ferne zu arbeiten. Der erhöhte Datenverkehr wirkte sich aufgrund der zunehmenden Nutzung von Cloud-Diensten auf den untersuchten Markt aus.

Markttrends für Container-Rechenzentren in Nordamerika

Der Regierungssektor wird voraussichtlich ein deutliches Wachstum verzeichnen

- Auch Regierungsbehörden setzen zunehmend auf Container-Rechenzentren, um die Sicherheit zu erhöhen. Die sensiblen Daten wie die Sozialversicherungsnummern der Mitarbeiter, Adressen von Militärangehörigen und Bürgerinformationen werden für einen zusätzlichen Schutz in modularen Rechenzentren gespeichert, die von KI-Systemen betrieben werden.

- Regierungsinitiativen und die Digitalisierung öffentlich zugänglicher Plattformen sind weltweit die größten Nachfragequellen für Container-Rechenzentren. Dadurch steigt die Nachfrage nach modularen Rechenzentren.

- Beispielsweise gab das US-Energieministerium im September 2022 bekannt, dass es 42 Mio.

- Darüber hinaus hat Amazon Web Services (AWS) im Februar 2023 der US-Regierung ein modulares Rechenzentrum (MDC) vorgeschlagen, um den Einsatz von von AWS verwalteten provisorischen Bitscheunen an abgelegenen Standorten zu erleichtern. AWS MDC ist eine eigenständige modulare Rechenzentrumseinheit für Behörden des US-Verteidigungsministeriums (DoD), die durch den Einsatz zusätzlicher Einheiten skaliert werden kann. Jedes ist in einem robusten Versandcontainer für den Gütertransport per Schiff, Bahn, LKW oder sogar für den Lufttransport mit militärischen Frachtflugzeugen untergebracht.

- Mit Blick auf das kanadische Umfeld hat die kanadische Regierung (GC) in ihrer Cloud-First-Strategie dargelegt, dass Cloud-Dienste als wichtigste Bereitstellungsoption bei der Initiierung von Investitionen, Initiativen, Strategien und Projekten in der Informationstechnologie (IT) identifiziert und bewertet werden.

In den USA wird ein deutliches Wachstum erwartet

- Unternehmen in der nordamerikanischen Region haben begonnen, Hyperkonvergenz als praktikable Alternative zum traditionellen Rechenzentrum zu betrachten. Es kombiniert Speicher, Netzwerk und Datenverarbeitung in einem einzigen System, reduziert die Komplexität des Rechenzentrums und erhöht die Skalierbarkeit. Infolgedessen treibt die zunehmende Einführung einer hyperkonvergenten Infrastrukturplattform den Markt für Container-Rechenzentren voran.

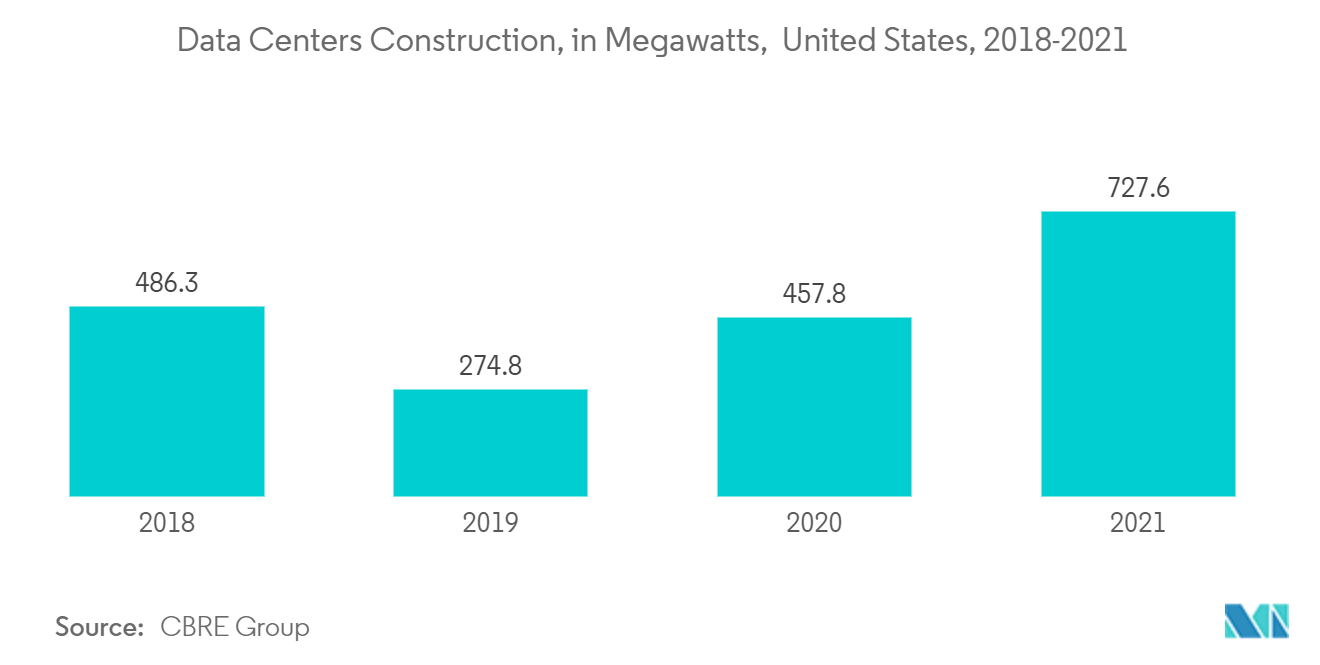

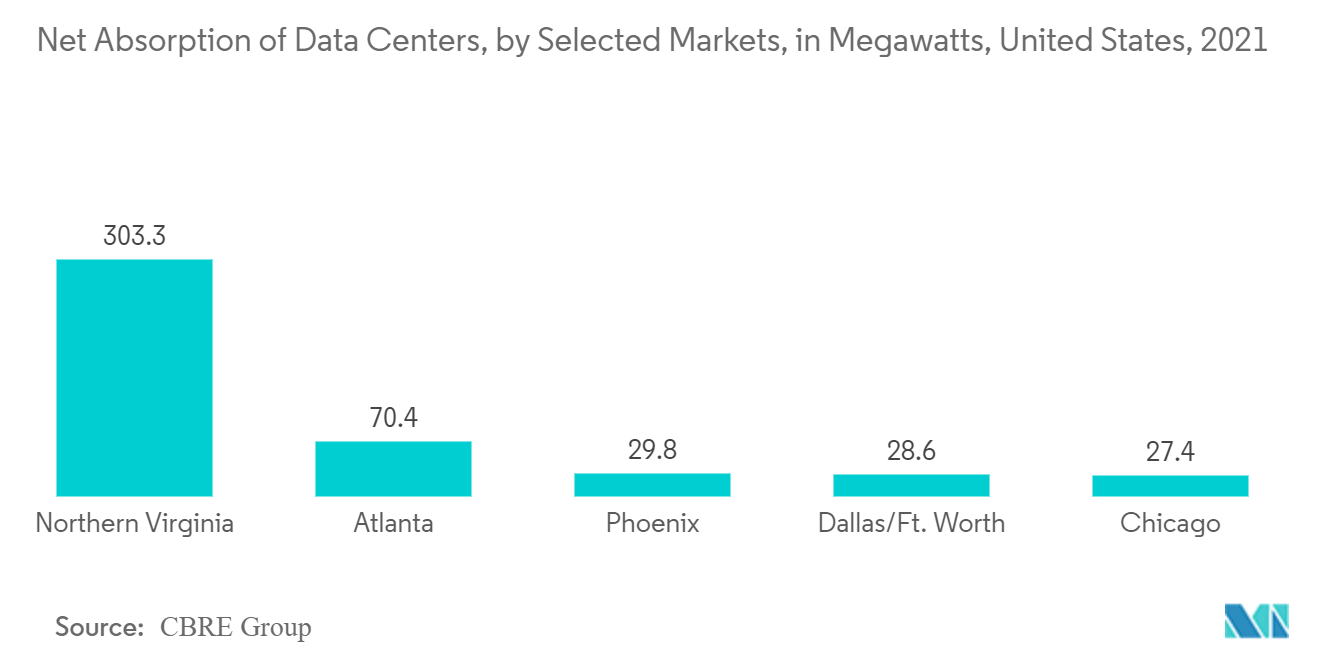

- Laut einem Bericht des Coldwell-Bankers Richard Ellis (CBRE) wuchs die Gesamtkapazität der primären Rechenzentrumsmärkte in den USA im ersten Halbjahr 2022 um 352,9 Megawatt (MW) oder 10,5 %. Das Land erweitert seine Kapazität derzeit um mehr als 1600 MW Bauarbeiten im Gange. Infolgedessen verzeichnete der primäre US-Großhandelsmarkt für Rechenzentren im ersten Halbjahr 2022 eine kombinierte Nettoabsorption von 453,4 MW, mehr als das Dreifache des Niveaus im ersten Halbjahr 2021 und fast 60 % davon in Nord-Virginia.

- Die Entwicklung von Edge-Rechenzentren ist ausschließlich auf Container-Rechenzentren zurückzuführen, da diese tendenziell den neuen Anforderungen eines Unternehmens gerecht werden. Darüber hinaus erfreut es sich aufgrund seines portablen Formats großer Beliebtheit, ist schnell zu installieren, skalierbar und verfügt über Serverfunktionen zu einem bestimmten Zeitpunkt, unabhängig vom Standort. Daher wird beobachtet, dass Marktteilnehmer Server herstellen, die mit Container-Rechenzentren kompatibel sind.

- Im September 2022 kündigte Subsea Cloud, das Unternehmen, das die Errichtung kommerzieller Rechenzentren in Tiefseegewässern vorschlägt, seinen Plan an, eine Kapsel in der Nähe von Port Angeles im US-Bundesstaat Washington zu installieren. Der Pod wird mit einem 6 m (20 Fuß) langen Schiffscontainer beginnen, der etwa neun Meter unter Wasser liegt und 800 Server fasst, und schließlich auf 100 solcher Pods erweitert werden.

- Darüber hinaus verfügt die Region über eine starke Präsenz modularer Rechenzentrumsanbieter, was zu ihrem Wachstum beiträgt. Dazu gehören IBM Corporation, HPE, Vertiv Co., Cisco Systems und Dell EMC.

- So kündigte Google seinen Plan an, bis Ende 2022 9,5 Milliarden US-Dollar in neue Büros und Rechenzentren in den USA zu investieren. Darüber hinaus hat Google über 37 Milliarden US-Dollar für seine Büros und Rechenzentren in 26 US-Bundesstaaten ausgegeben. Es wird erwartet, dass solche bedeutenden Investitionen der wichtigsten Akteure in der Region die Entwicklung von Container-Rechenzentren vorantreiben werden.

Überblick über die Branche für Container-Rechenzentren in Nordamerika

Der nordamerikanische Markt für Container-Rechenzentren umfasst große Akteure wie unter anderem IBM Corporation, Hewlett Packard Enterprise, Dell Inc., Cisco Systems Inc., Rittal GmbH Co. KG und Huawei Technologies Co. Ltd. Diese Akteure führen Fusionen und Übernahmen sowie Produkteinführungen durch, um neue Technologien und Produkte zu entwickeln und auf den Markt zu bringen. Dadurch wird die Marktkonzentration mittelmäßig sein.

Im Oktober 2022 kündigte IBM an, Red Hat-Speicherprodukt-Roadmaps und Red Hat-Partnerteams in die IBM Storage-Geschäftseinheit aufzunehmen, um eine konsistente Anwendungs- und Datenspeicherung über die gesamte lokale Infrastruktur und Cloud hinweg zu ermöglichen. Mit diesem Schritt wird IBM die Speichertechnologien der Red Hat OpenShift Data Foundation (ODF) als Grundlage für IBM Spectrum Fusion integrieren. Dies kombiniert die Containerspeichertechnologien von IBM und Red Hat für Datendienste und trägt dazu bei, die Fähigkeiten von IBM im aufstrebenden Kubernetes-Plattformmarkt zu beschleunigen.

Darüber hinaus kündigte Oracle im Oktober 2022 die Einführung neuer Dienste zur Vereinfachung von Verwaltung, Sicherheit und Entwicklung in der Cloud an, darunter ein verwalteter serverloser Kubernetes-Dienst für Kunden, die containerisierte Anwendungen erstellen möchten, ohne die Kubernetes-Infrastruktur verwalten zu müssen.

Marktführer für Container-Rechenzentren in Nordamerika

IBM Corporation

Huawei Technologies Co. Ltd.

Hewlett Packard Enterprise Company

Cisco Systems Inc.

Schneider Electric SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Container-Rechenzentren in Nordamerika

- Februar 2023 Amazon Web Services (AWS) hat einen neuen Typ von Rechenzentrum entwickelt, mit dem überall auf der Welt militärische Vorteile erzielt werden können. Es handelt sich in erster Linie um einen Versandcontainer mit der Möglichkeit, auf viele der Cloud-basierten Dienste von Amazon zuzugreifen und ihn problemlos um weitere (Versandcontainer-)Module zu erweitern. Jedes modulare Rechenzentrum (MDC) beherbergt ein eigenständiges Rechenzentrum mit interner Netzwerk-, Kühl- und Stromverteilungsausrüstung.

- September 2022 Dell gibt seine Partnerschaft mit Red Hat bekannt, um eine Reihe von Containerlösungen auf den Markt zu bringen, die die Verwaltung und Bereitstellung von Multi-Cloud-Umgebungen vor Ort vereinfachen. Diese Partnerschaft bietet drei neue Angebote, die die Bereitstellung und Verwaltung einer Container-Infrastruktur vor Ort in Multi-Cloud-Umgebungen und über Rechenzentren hinweg erleichtern sollen.

Branchensegmentierung für Container-Rechenzentren in Nordamerika

Ein Container-Rechenzentrum ist definiert als ein modulares Rechenzentrum, das in Standard-Transportcontainer oder ähnliche Container integriert ist. Die Container werden mit allen Komponenten des Rechenzentrums hergestellt, einschließlich Kühlung, Stromversorgung und Racks.

Der nordamerikanische Markt für Container-Rechenzentren ist nach Endverbraucherbranche (IT und Telekommunikation, Verteidigung, BFSI, Regierung) und Geografie (USA und Kanada) segmentiert.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben.

| IT & Telekommunikation |

| BFSI |

| Regierung |

| Andere Endbenutzer |

| Die Vereinigten Staaten |

| Kanada |

| Nach Endverbraucherbranche | IT & Telekommunikation |

| BFSI | |

| Regierung | |

| Andere Endbenutzer | |

| Land | Die Vereinigten Staaten |

| Kanada |

Häufig gestellte Fragen zur Marktforschung für Container-Rechenzentren in Nordamerika

Wie groß ist der nordamerikanische Markt für Container-Rechenzentren?

Es wird erwartet, dass der nordamerikanische Markt für Container-Rechenzentren im Jahr 2024 5,55 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 23,91 % auf 16,23 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Container-Rechenzentren in Nordamerika derzeit?

Im Jahr 2024 wird die Größe des Marktes für Container-Rechenzentren in Nordamerika voraussichtlich 5,55 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für Container-Rechenzentren?

IBM Corporation, Huawei Technologies Co. Ltd., Hewlett Packard Enterprise Company, Cisco Systems Inc., Schneider Electric SE sind die größten Unternehmen, die auf dem nordamerikanischen Markt für Container-Rechenzentren tätig sind.

Welche Jahre deckt dieser nordamerikanische Markt für Container-Rechenzentren ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des nordamerikanischen Marktes für Container-Rechenzentren auf 4,48 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Nordamerika-Marktes für Container-Rechenzentren für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Nordamerika-Marktes für Container-Rechenzentren für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Container-Rechenzentren in Nordamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Container-Rechenzentren in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Container-Rechenzentren in Nordamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.