Marktgröße und Marktanteil der Klinischen Studien In Nordamerika

Marktanalyse für Klinische Studien In Nordamerika von Mordor Intelligenz

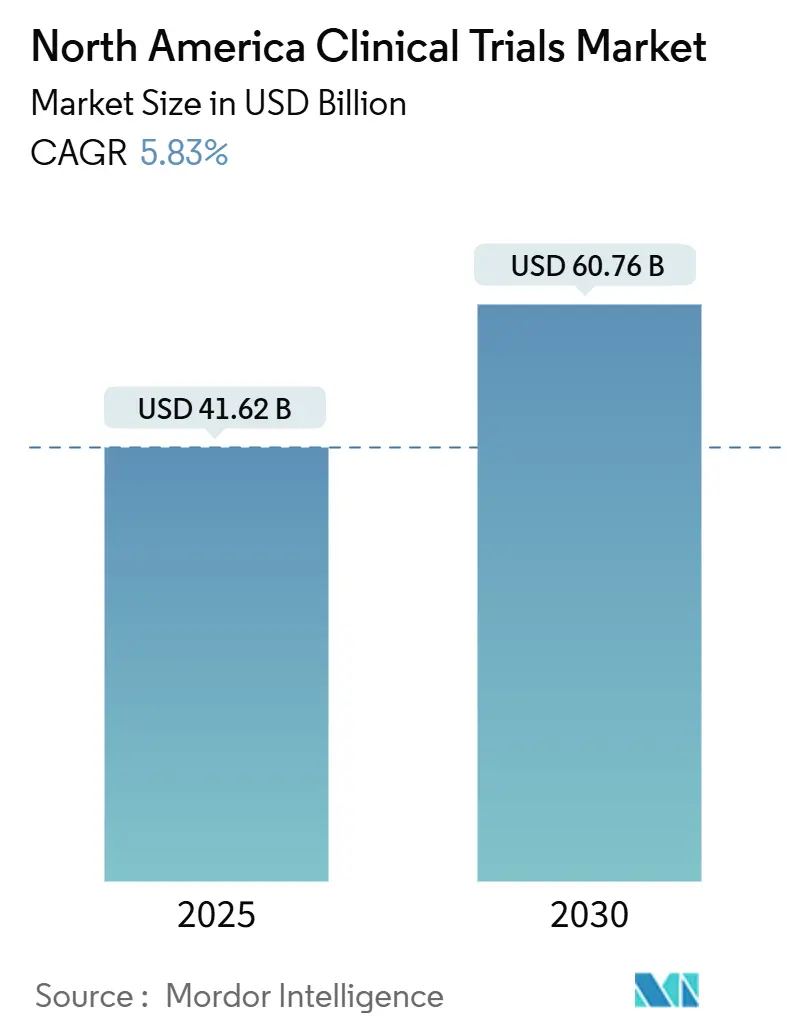

Die Marktgröße für klinische studien In nordamerika beträgt 41,62 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 auf 60,76 Milliarden USD anwachsen, was einer CAGR von 5,83% entspricht. Diese nachhaltige Entwicklung wurzelt In Nordamerikas Position als globales Epizentrum für pharmazeutische Innovation, verstärkt durch ausgeklügelte Regulierungswege, reife Auftragsforschungsinfrastruktur und starkes Investorenvertrauen, die gemeinsam mehr als drei Viertel der FDA-Zulassungen untermauern[1]u.S. Lebensmittel & Medikament Administration, \"real-Welt Daten Und Beweis, \" fda.gov. Die verstärkte Einführung von KI-gestützten Datenanalysen, eine steigende Belastung durch chronische Krankheiten und die Unterstützung von Gesundheitsbehörden für dezentrale und Adaptiv Designs haben die Studienzahlen deutlich angehoben, auch wenn die Kosten für Phase-III-Studien 2024 36,58 Millionen USD erreichten. Die Konsolidierung unter führenden CROs, veranschaulicht durch ICONs 12 Milliarden USD-Übernahme von PRA Gesundheit Wissenschaften, führt zu End-Zu-End-Dienstleistung-Plattformen, die traditionelle Outsourcing-Modelle herausfordern.

Zentrale Berichtserkenntnisse

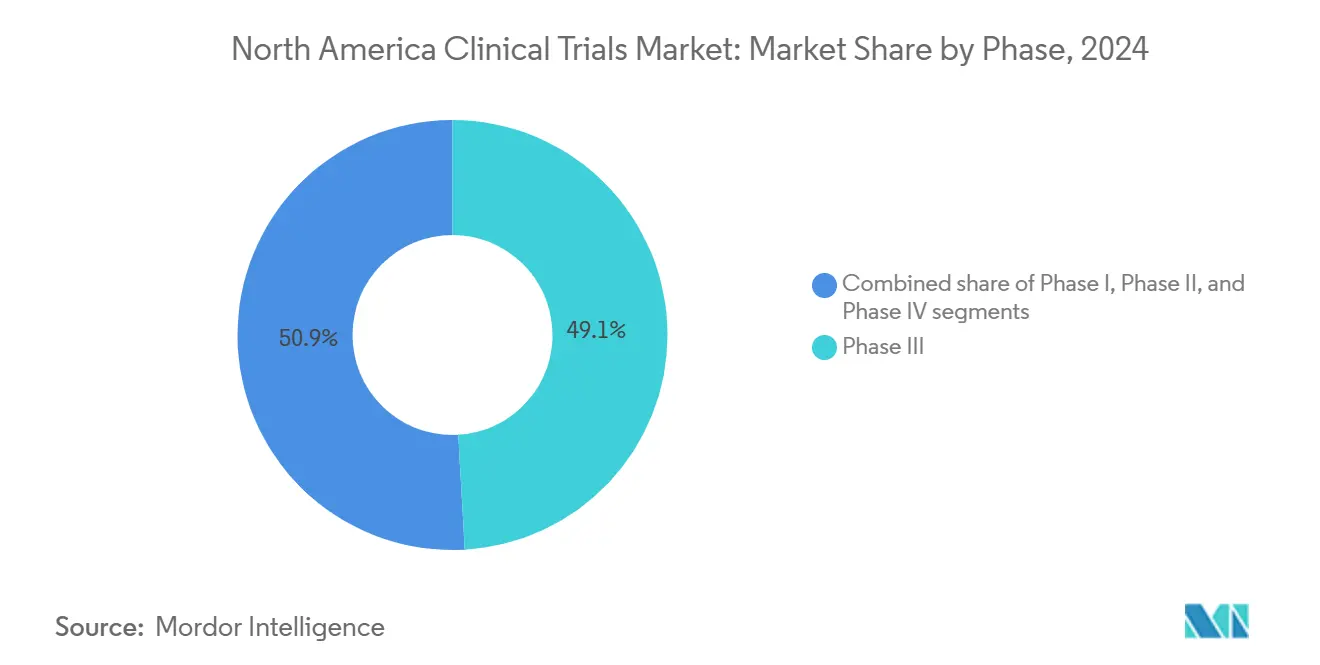

- Nach Phase hielten Phase-III-Studien 49,12% des Marktanteils für klinische studien In nordamerika im Jahr 2024; Phase II wird voraussichtlich das Wachstum mit einer CAGR von 7,80% bis 2030 anführen.

- Nach Studiendesign dominierten interventionelle Studien mit 72,36% Umsatzanteil In 2024, während Adaptiv Studien bereit sind, mit einer CAGR von 8,68% bis 2030 zu expandieren.

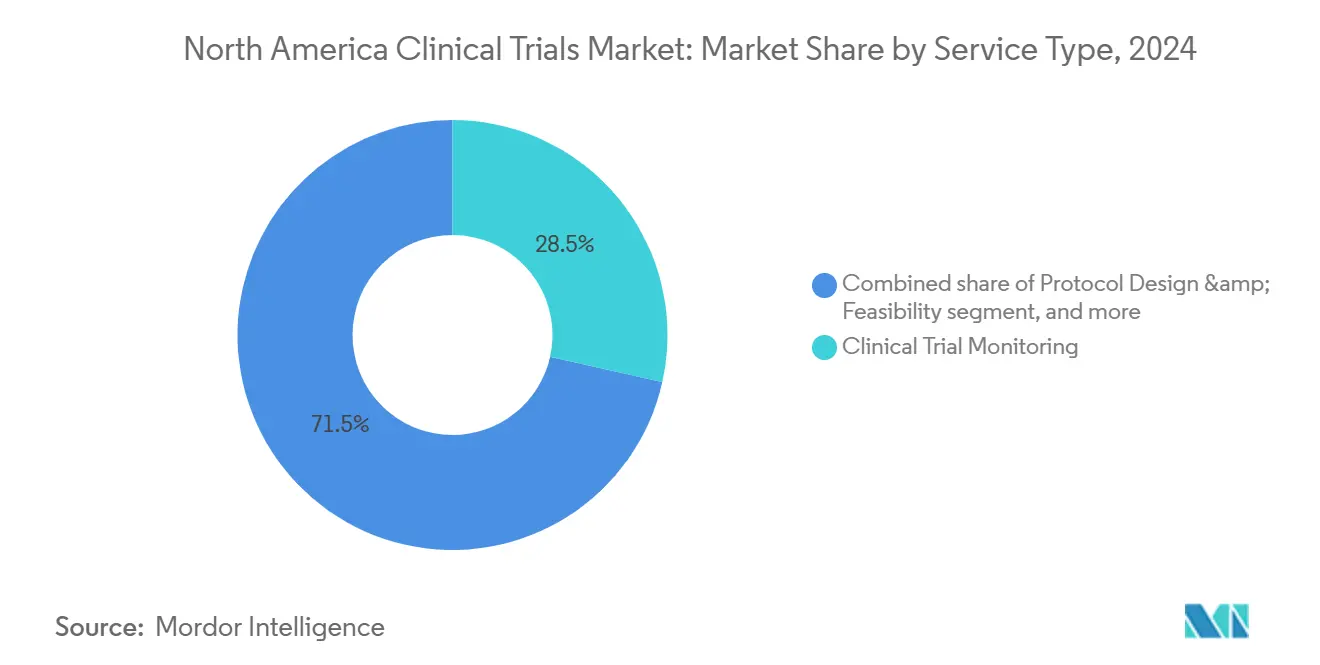

- Nach Servicetyp entfielen auf klinisches Überwachung 28,55% der Marktgröße für klinische studien In nordamerika im Jahr 2024; dezentrale Dienstleistungen entwickeln sich mit einer CAGR von 8,34% bis 2030.

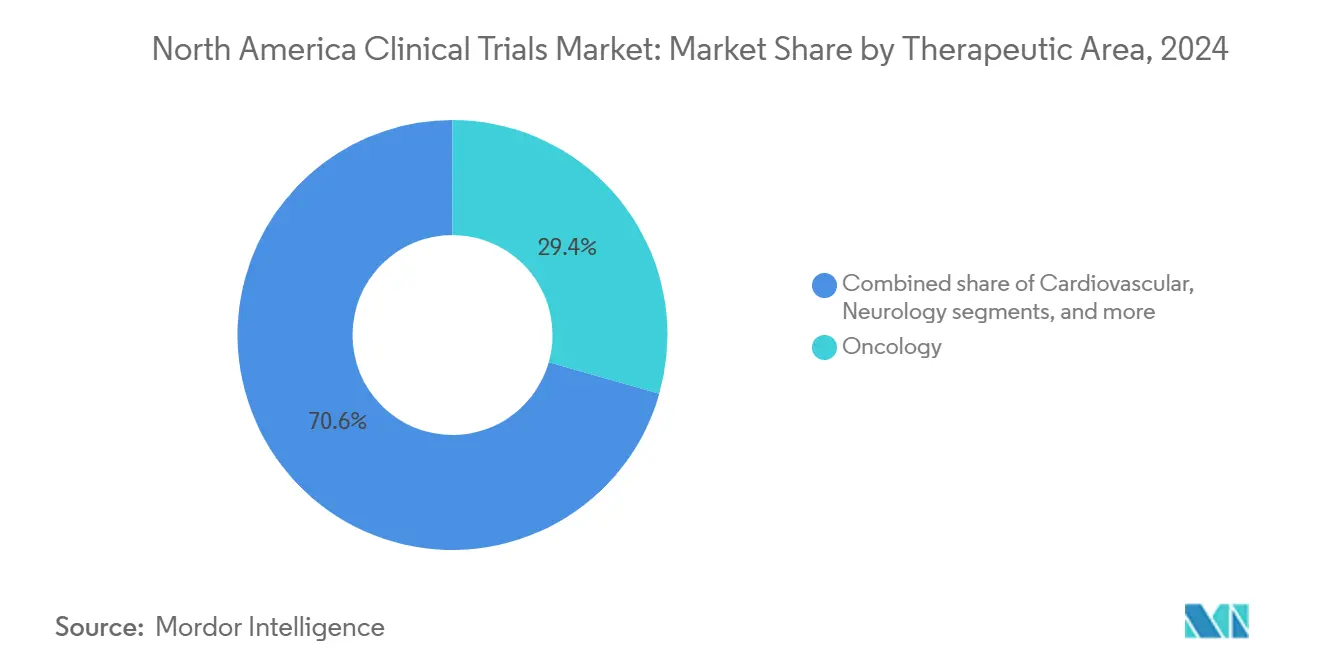

- Nach Therapiebereich führte die Onkologie mit 29,45% Anteil In 2024; die Neurologie wird voraussichtlich am schnellsten mit einer CAGR von 9,43% bis 2030 wachsen.

- Nach Sponsor-Typ führten Pharma- und Biopharmazeutische Unternehmen mit 68,43% Umsatzanteil In 2024, während Regierungs- und nicht-Profit-Organisationen voraussichtlich mit einer CAGR von 7,45% bis 2030 expandieren werden.

- Nach Geografie kontrollierten die Vereinigten Staaten 74,56% des Umsatzes In 2024, während Kanada auf dem Weg zur schnellsten Expansion mit einer CAGR von 6,39% bis 2030 ist.

Markttrends und Einblicke für Klinische Studien In Nordamerika

Treiber-Wirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Zeitrahmen der Auswirkung |

|---|---|---|---|

| Robustes Leben-Wissenschaften-Investitions- & Innovationsökosystem | +1.2% | Vereinigte Staaten, Übertragungseffekt auf Kanada | Langfristig (≥ 4 Jahre) |

| Hohe chronische und seltene Krankheitslast generiert Studienbedarf | +1.0% | Nordamerika, alternde Bevölkerungen | Mittelfristig (2-4 Jahre) |

| Reife CRO/Standort-Infrastruktur unterstützt Groß angelegtes Outsourcing | +0.8% | Vereinigte Staaten, Expansion nach Kanada | Mittelfristig (2-4 Jahre) |

| Unterstützende FDA & Gesundheit Kanada-Initiativen für dezentrale und Adaptiv Designs | +0.7% | Vereinigte Staaten und Kanada | Kurzfristig (≤ 2 Jahre) |

| Fortschrittliche Datenaustausch- & digital-Gesundheit-Infrastruktur ermöglicht Hybrid-Studien | +0.6% | Nordamerika, uns-geführte Einführung | Mittelfristig (2-4 Jahre) |

| Günstige IP-Schutz- & Erstattungsaussichten ziehen Sponsorenkapital an | +0.5% | Vereinigte Staaten, begrenzte Auswirkung auf Kanada | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Robustes Life-Sciences-Investitions- & Innovationsökosystem

Rekord-F&e-Ausgaben von 161 Milliarden USD durch Große Pharmaunternehmen im Jahr 2023 befeuerten einen Zustrom von Phase-II- und Phase-III-Programmen, die jetzt den Markt für klinische studien In nordamerika verankern. Privat-Eigenkapital-Dynamik-hervorgehoben durch Kohlbergs Investition In Worldwide Klinisch Versuche-hat spezialisierte Standortnetzwerke skaliert, die Studienstart-Zeiten verkürzen und die therapeutische Spezialisierung vertiefen. Venture-Funding In Biotechnologie erholte sich 2024 auf 3 Milliarden USD und ist zunehmend an KI-gesteuerte Plattformunternehmen gebunden, die schnelle nachweisen-von-Concept-Readouts verlangen. Strategische Allianzen wie Parexel-Palantir integrieren fortgeschrittene Analytik direkt In Studienoperationen, verbessern die Protokolldurchführbarkeit und beschleunigen Zwischenentscheidungen. Diese konvergierenden Kapitalströme verstärken einen positiven Kreislauf, In dem Investitionen Infrastruktur-Upgrades hervorbringen, die wiederum weitere Sponsor-Aktivitäten im Markt für klinische studien In nordamerika anziehen.

Hohe chronische und seltene Krankheitslast generiert Studienbedarf

Eine alternde Bevölkerung und eskalierende Prävalenz von kardiometabolischen und neurodegenerativen Störungen erhalten eine robuste Pipeline von Entwicklungsprogrammen aufrecht. Nordamerika macht einen überproportionalen Anteil der Alzheimer-Forschung aus, wobei die regionale Pipeline einen Alzheimer-Therapeutika-Markt speist, der bis 2033 voraussichtlich 30,8 Milliarden USD erreichen wird. Paralleles Wachstum bei Diabetes- und Adipositas-Studien erhöht zusätzlich die Standortauslastung, da GLP-1-Rezeptor-Agonisten die metabolische Arzneimittellandschaft dominieren. Darüber hinaus umfassen onkologische Präzisionsmedizin-Protokolle jetzt 30% der globalen Onkologie-Studien und expandieren am schnellsten In den Vereinigten Staaten, was die Nachfrage nach Biomarker-fähigen Laboren verstärkt. Regulatorische Flexibilität gegenüber adaptiven Designs ermöglicht schnelle Protokolländerungen, die Studienressourcen mit sich wandelnden krankheitsbiologischen Erkenntnissen abstimmen und die Aufwärtsentwicklung für den Markt für klinische studien In nordamerika verstärken.

Reife CRO/Standort-Infrastruktur unterstützt groß angelegtes Outsourcing

CROs mit Hauptsitz In Nordamerika verwalten etwa 75% der aktiven globalen Studien und liefern zunehmend einheitliche Portfolios, die Überwachung, Datenwissenschaft und real-Welt-Beweis-Dienstleistungen kombinieren. IQVIA allein unterstützt rund 1.500 Studien jährlich und nutzt eine 530-Millionen-Datensätze umfassende real-Welt-Datenbank zur Optimierung der Standortauswahl und Anmeldungsprognosen iqvia.com. Konsolidierungswellen-wie Thermo Fishers 17,4-Milliarden-USD-PPD-Übernahme-generieren vertikal integrierte Plattformen, die Laboranalytik mit Ausführungsfähigkeiten paaren. Fortgeschrittenes risikobasiertes Überwachung und Automatisierung ermöglichen es CROs, den 67%igen Anstieg der Protokollverfahren zwischen 2009 und 2020 zu bewältigen und gleichzeitig Qualität und Kostendisziplin zu bewahren. Solche strukturellen Vorteile sichern den Wettbewerbsvorteil des Marktes für klinische studien In nordamerika In einem verschärften globalen Finanzierungsklima.

Unterstützende FDA & Health Canada-Initiativen für dezentrale und adaptive Designs

von sowohl FDA als auch Gesundheit Kanada herausgegebene Leitlinien formalisieren dezentrale Studienrahmen und ermöglichen Fernbedienung-Datenerfassung ohne Kompromisse bei GCP-Standards[2]Gesundheit Kanada, \"Klinisch Versuche Regulatory Modernization, \" Kanada.ca. Gesundheit Canadas 30-Tage-Standard-Überprüfungszeitraum für Klinische Studienanträge bietet Sponsoren eine schnelle Studienaktivierung im Vergleich zu vielen OECD-Kollegen, während die FDA-Klarheit über Fernbedienung-Datenerfassungstools die Einführung von Hybrid-Protokollen katalysiert. Bilaterale Abstimmung ermöglicht auch kanadischen Datenpaketen, uns-Regulierungsdateien zu unterstützen und spart Monate bei multinationalen Einreichungszeiten. Diese regulatorischen Effizienzgewinne stärken direkt den Durchsatz im Markt für klinische studien In nordamerika und fördern weitere digital-Gesundheit-Investitionen.

Hemmnis-Wirkungsanalyse

| Hemmnis-Wirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Zeitrahmen der Auswirkung |

|---|---|---|---|

| Komplexe mehrere-jurisdiktionelle Regulierungslandschaft verlängert Zulassungen | -0,9% | Vereinigte Staaten, Kanada, Mexiko | Mittelfristig (2-4 Jahre) |

| Mangel an qualifizierten Prüfärzten, Koordinatoren und Standortpersonal | -1,1% | Nordamerika, besonders spezialisierte Forschungszentren | Kurzfristig (≤ 2 Jahre) |

| Inflationsgetriebene Eskalation von Standortbetriebs- und Teilnehmerrekrutierungskosten | -0,8% | Nordamerika, mit höherer Sensitivität an städtischen akademischen medizinischen Standorten | Kurzfristig (≤ 2 Jahre) |

| Verstärkender Wettbewerb um diverse Patientenkohorten verlangsamt Anmeldungen | -0,6% | Große metropolitane Forschungszentren In den Vereinigten Staaten und Kanada | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Komplexe multi-jurisdiktionelle Regulierungslandschaft verlängert Zulassungen

Abweichende Länderanforderungen verzögern häufig regionale Studienstarts: Mexikos COFEPRIS benötigt durchschnittlich drei Monate für Zulassungen, das Dreifache von Gesundheit Canadas Standard-Zeitrahmen, was gestaffelte Start-Strategien erzwingt, die die Datenharmonisierung komplizieren. Separate Ethikkommissions-Mandate über Jurisdiktionen hinweg verlängern zusätzlich Zeitrahmen und erhöhen Kosten, da Sponsoren sequenzielle Grünlichter sichern müssen, bevor die Anmeldung beginnt. Anstehende ICH E6(R3)-Revisionen In 2025 werden Metadaten-Standards verschärfen und neue digitale Nachverfolgbarkeitssysteme an Standorten und CROs erforderlich machen. Zusammengenommen Dämpfen diese Faktoren die ansonsten starke Wachstumskurve des Marktes für klinische studien In nordamerika durch zusätzliche Einhaltung-Komplexität und Verwaltungsaufwand.

Mangel an qualifizierten Prüfärzten, Koordinatoren und Standortpersonal

95% der Krebszentren berichten von Personalengpässen, die Protokolleinhaltung gefährden und Anmeldungs-Benchmarks verzögern. Zwischen 2016 und 2024 hat das Studienvolumen die Personalerweiterung übertroffen und eine anhaltende Lücke bei erfahrenen Koordinatoren und Datenmanagern geschaffen. Burnout und pandemiebedingte Abgänge verschärfen die Fluktuation, wobei 70% des Standortpersonals gestiegene Schwierigkeiten beim Management zunehmender Protokollkomplexität anführen. Obwohl Technologieplattformen Aspekte der Quelldatenverifikation und Teilnehmereinbindung automatisieren, ist die sofortige Entlastung unzureichend; etwa 80% der Studien verfehlen initial Rekrutierungsmeilensteine im Markt für klinische studien In nordamerika. Die resultierenden Personalengpässe drücken Margen und erhöhen Pro-geduldig-Kosten, was den schärfsten negativen Wachstumsdruck unter den identifizierten Hemmnissen verursacht.

Segmentanalyse

Nach Phase: Spätstadium-Dominanz inmitten früher Phasen-Beschleunigung

Phase-III-Programme beherrschten 49,12% des Marktes für klinische studien In nordamerika In 2024, ein übergroßer Fußabdruck, der die regulatorische Abhängigkeit von Großen zentralen Studien für Zulassungsentscheidungen widerspiegelt. Durchschnittliche Phase-III-Ausgaben stiegen 2024 auf 36,58 Millionen USD, da Biomarker-Tests, Bildgebungsendpunkte und patientenberichtete Ergebnisse Komplexität zu traditionellen Wirksamkeitsmaßnahmen hinzufügten, dennoch leiten Sponsoren weiterhin Ressourcen In diese späten Studien, um First-In-Class- oder Best-In-Class-Etiketten zu sichern. Gleichzeitig wird die Marktgröße für klinische studien In nordamerika für Phase-II-Programme voraussichtlich mit einer CAGR von 7,80% bis 2030 expandieren, da Unternehmen gut charakterisierte nachweisen-von-Concept-Designs priorisieren, die nachgelagerte Abnutzung mindern.

Ein wachsender Anteil von Phase-II-Studien nutzt Adaptiv Merkmale-Nutzlosigkeitsanalysen, Stichprobengrößen-Neuschätzung und Dosisfindungsalgorithmen-die eine vorzeitige Beendigung oder Kohortenexpansion basierend auf Zwischenresultaten ermöglichen, was kommerzielle Entscheidungsfindung schärft und Kapital erhält. Phase-I-Studien behalten stetigen Schwung, da Immunonkologie- und Gentherapie-Modalitäten rigorose Sicherheitserforschung verlangen, während Phase-IV-Post-Marketing-Studien an Bedeutung gewinnen inmitten von Zahlerbestehen auf real-Welt-Beweis. Solche Diversifikation über Phasen hinweg stellt sicher, dass die breitere Norden Amerika Klinisch Versuche-Industrie ausgewogene Wachstumsvektoren auch unter Budgetprüfung beibehält.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Studiendesign: Interventionelle Studien führen während adaptive Designs die Forschung transformieren

Interventionelle Designs hielten 72,36% Anteil In 2024 und unterstreichen regulatorische Präferenz für randomisierte kontrollierte Umgebungen bei der Bewertung von Prüftherapien. Robuste Überwachungsrahmen und gut etablierte statistische Konventionen festigen interventionelle Studien als Goldstandard für primäre Wirksamkeitsansprüche im Markt für klinische studien In nordamerika. Dennoch gewinnen Adaptiv Studien an Geschwindigkeit und werden voraussichtlich eine CAGR von 8,68% verzeichnen, da Sponsoren Effizienzgewinne durch prospektive Planungsdesignmodifikationen erfassen, die auf Zwischenergebnisdaten reagieren.

Das wachsende Repository von FDA-Leitlinien zu adaptiven Methoden hat historische Bedenken bezüglich Typ-I-Fehlerinflation gemildert und onkologische und seltene Krankheitsportfolios dazu veranlasst, nahtlose Phase-II/III-Protokolle einzubauen, die Entwicklungszeiten komprimieren. Beobachtungs- und erweiterte Zugangssstudien runden die Designmischung ab und liefern komplementäre real-Welt-Daten, die Zahler-Wertdossiers informieren. Da regulatorische Behörden zunehmend empfänglich für Master-Protokolle und Plattformstudien sind, wird die Marktgröße für klinische studien In nordamerika für Adaptiv Designs sich ausweiten und Flexibilität In heterogenen Patientenpopulationen verbessern.

Nach Servicetyp: Monitoring-Services dominieren während digitale Lösungen beschleunigen

Klinisches Überwachung generierte 28,55% des 2024er Umsatzes und bleibt unverzichtbar für den Schutz der Patientensicherheit und Datenintegrität. Risikobasierte Überwachung-Paradigmen fokussieren jetzt auf zentralisierte statistische Auslöser, die Vor-Ort-Besuche zu Hochrisiko-Zentren umleiten und Qualität bewahren während Reisebudgets getrimmt werden. Unterdessen sind dezentrale und virtuelle Studienservices auf dem Weg, eine CAGR von 8,34% zu verzeichnen, angetrieben durch Telehealth-Adoption und Wearables, die kontinuierliche biometrische Endpunkte außerhalb von Brick-Und-Mortar-Kliniken sammeln.

Protokolldesign-Beratung, Datenmanagement und Medizinisch-Writing-Operationen erweitern kollektiv den Dienstleistung-Stack und ermöglichen Full-Dienstleistung-CROs, mehrjährige Master-Dienstleistung-Vereinbarungen abzuschließen. Integration von eConsent, elektronischen patientenberichteten Ergebnissen und Direct-Zu-geduldig-Arzneimittelausgabe-Lösungen hat Teilnehmereinbindungsmodelle im Markt für klinische studien In nordamerika neu definiert. Investitionen In KI-gestützte Standortunterstützungsplattformen-veranschaulicht durch IQVIAs virtuelle Standortnetzwerk-Werkzeuge-sind bereit, Start-hoch-Intervalle zu komprimieren und Überwachung-Paradigmen um Datenqualitäts-Hotspots neu auszurichten.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Therapiebereich: Onkologie-Führung herausgefordert durch Neurologie-Innovation

Onkologie behielt 29,45% Anteil In 2024, untermauert durch anhaltende Venture- und Pharma-Ausgaben für Präzisionsmedizin-Assets, die tumoragnostische Wege und Zelltherapie-Konstrukte anvisieren. Immun-Checkpoint-Inhibitoren, Antikörper-Arzneimittel-Konjugate und Auto-T-Pipelines machen kollektiv steigende Patientenvolumen aus und verlangen ausgeklügelte Biomarker-Labor-Dienstleistungen und genomische Einverständnisrahmen. Neurologie wird voraussichtlich alle anderen Spezialitäten mit einer CAGR von 9,43% bis 2030 übertreffen, da krankheitsmodifizierende Alzheimer-Kandidaten und neuartige Parkinson-Gentherapien In zentrale Phasen eintreten und Investitionsströme im Markt für klinische studien In nordamerika umgestalten.

Kardiovaskuläre, metabolische und Infektionskrankheits-Arenen behalten mittleres einstelliges Wachstum bei, wobei sich der Post-COVID-Therapiefokus jetzt auf Long-COVID-Syndrom und nächste Generation antiviraler Prophylaxe erstreckt. Die beschleunigende Konvergenz von Immunologie- und Onkologie-Portfolios erzeugt Korb- und Schirm-Protokolle, die über molekulare Signaturen statt Orgel-Standort-Taxonomie rekrutieren. Diese methodologischen Innovationen verstärken die Positionierung der Norden Amerika Klinisch Versuche-Industrie als globaler Testbereich für First-In-Class-Therapien über Hochbedarf-Kategorien hinweg.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Sponsor-Typ: Pharma-Dominanz inmitten Regierungsforschungsexpansion

Pharma- und Biopharmazeutische Unternehmen machten 68,43% der Studieninitiierungen In 2024 aus und nutzten tiefe F&e-Budgets und regulatorisches Know-how zur Steuerung später Ausführungspipelines. Groß Pharmas Allianz-Netzwerk mit akademischen medizinischen Zentren und Biotechnologie-Innovatoren kultiviert frühe Entdeckungsassets während Ausführungskomplexität an CROs ausgelagert wird, wodurch der expansive Umfang des Marktes für klinische studien In nordamerika aufrechterhalten wird.

Regierungs- und nicht-Profit-Einheiten werden voraussichtlich mit einer CAGR von 7,45% wachsen und mobilisieren öffentliche Gesundheitsstipendien wie Kanadas 250-Millionen-USD-Klinische-Studien-Fonds zur Bekämpfung von Impfstoffbereitschaft und vernachlässigten Krankheiten. Akademische Prüfärzte, gestärkt durch kollaborative Stipendienstrukturen und geteilte Bioinformatik-Infrastruktur, sponsern zunehmend prüfärzteinitiierte Studien, die bestätigende Datensätze In Industrie-Programme einspeisen. Medizinprodukt-Sponsoren fügen Diversität hinzu und treiben kleinere, schnellere IDE-Studien voran, die schnell zu FDA de novo oder 510(k)-Einreichungen schwenken. Kollektiv diffundiert dieses Mosaik von Sponsor-Profilen Finanzierungsrisiken und verankert stabilen Durchsatz In der Norden Amerika Klinisch Versuche-Industrielandschaft.

Geografieanalyse

Die Vereinigten Staaten kontrollierten 74,56% des 2024er Umsatzes und werden voraussichtlich neben dem breiteren Markt für klinische studien In nordamerika mit einer stabilen CAGR von 5,83% bis 2030 wachsen. Ein Zusammenfluss fortschrittlicher Gesundheitssysteme, extensiver akademischer Netzwerke und progressiver FDA-Rahmen erhält seine unübertroffene Dichte von Studienstandorten aufrecht. Führende CRO-Hauptquartiere-IQVIA In Durham, PPD In Wilmington und ICON In Philadelphia-verankern eine In dezentralen und adaptiven Methodologien geschulte Belegschaft, die schnelle Bereitstellung von Master-Protokollen ermöglicht, die gleichzeitig mehrere Endpunkte abfragen. Fortgesetzte Venture- und Privat-Eigenkapital-Zuflüsse leiten Kapital In spezialisierte Standortnetzwerke, eindämmen Patientenrekrutierungsverzögerungen und zementieren die Innovationsführerschaft des Landes.

Kanada ist bereit für die schnellste Expansion, wobei die Marktgröße für klinische studien In nordamerika, die kanadischen Operationen zuschreibbar ist, eine CAGR von 6,39% bis 2030 verzeichnen wird. Gesundheit Canadas 30-Tage-Überprüfungsrichtlinie bietet Sponsoren eine schnelle Auffahrt, während Abstimmung mit ICH-Standards kanadische Datenpakete für FDA- und EMA-Einreichungen ohne redundante Anmeldungen ausstattet. Regierungsanreize wie der Strategic Innovation Fund subventionieren Infrastruktur-Upgrades, und die Canadian Klinisch Versuche Vermögenswert Karte bewirbt Standortfähigkeiten an ausländische Sponsoren. Darüber hinaus verstärken Kosteneffizienzgewinne-generell 20% unter uns-Pro-geduldig-Ausgaben-Kanadas Attraktivität, besonders für frühe Phase-Onkologie- und seltene Krankheitskohorten, die von der ethnisch diversen Patientenbasis des Landes profitieren.

Mexiko, obwohl derzeit ein kleinerer Beitragszahler, präsentiert überzeugende Dynamik, da COFEPRIS seine regulatorische Architektur rationalisiert und ICH GCP annimmt. Das 2024er Äquivalenzabkommen ermöglicht Import von Prüfprodukten ohne vollständige Vermarktungsgenehmigung und reduziert logistische Reibung für multinationale Studien. Mexikos Nähe zu den Vereinigten Staaten unterstützt grenzüberschreitende Standortpaarungsstrategien, die Diversitätsmandate In FDA-Leitlinien bereichern, während Günstige Kostenstrukturen Sponsoren anziehen, die Phase-IV-Pharmakovigilanz und real-Welt-Beweis-Programme erkunden. Dennoch Dämpfen Koordinationskomplexitäten und Ethikkommissions-Sequenzanforderungen die kurzfristige Aufnahme. Da sich diese Verfahrensengpässe lösen, wird Mexiko die geografische Tiefe des Marktes für klinische studien In nordamerika verstärken und regionale Patientenzugangskanäle erweitern.

Wettbewerbslandschaft

Nordamerika beherbergt eine moderat konsolidierte, aber intensiv wettbewerbsfähige CRO-Arena, mit jüngsten Megadeals, die Größe und Servicebreite verstärken. ICONs Absorption von PRA Gesundheit Wissenschaften und Thermo Fishers Integration von PPD schmiedeten zwei End-Zu-End-Plattformen, die In der Lage sind, Studiendesign bis bioanalytisches Testen zu umspannen und Synergien zu generieren, die Sponsoren ansprechen, die einzel-Anbieter-Verantwortlichkeit suchen[3]IQVIA Holdings Inc., \"Annual Bericht 2024, \" iqvia.com. IQVIA führt das Feld an und paart einen 19%igen globalen CRO-Anteil mit proprietären real-Welt-Datensätzen, die prädiktive Anmeldungsalgorithmen und Therapiebereichs-Benchmarks speisen. Synergistische Fähigkeiten ergeben Verhandlungshebelwirkung und sperren-In-Verträge, die über individuelle Studien hinausgehen und Umsatzvolatilität im Markt für klinische studien In nordamerika abfedern.

Technologiekonvergenz ist ein definierender Schlachtfeld. Parexels Allianz mit Palantir bettet KI-gesteuerte Analytik In EDC-Systeme ein, während Tempus' Übernahme von Tief 6 KI Präzisionsrekrutierung durch real-Zeit-EMR-Bergbau schärft. Aufkommende Ventures wie Lindus Gesundheit, ausgestattet mit 18 Millionen USD Series eine-Kapital, verfechten Software-first-Modelle, die schnelle Machbarkeitsbewertungen und niedrigere Fixkosten versprechen. Etablierte Akteure kontern mit internen Inkubatoren und Venture-Fonds zur Akquisition oder Lizenzierung von Nischen-digital-Assets und bewahren Wettbewerbspositionierung, da dezentrale Durchführung Mainstream-Status gewinnt.

Privat Eigenkapital bleibt eine transformative Kraft und leitet Kapital In Standortnetzwerke und spezialisierte Anbieter. Kohlbergs Beteiligung an Worldwide Klinisch Versuche und VSS Capitals Infusion In Eximia Forschung veranschaulichen Appetit auf Wachstumsplattformen, die zu größeren Einheiten zusammengerollt oder über IPO flotiert werden können. Da Personalengpässe bestehen bleiben, bevorzugen Erwerber Netzwerke mit eingebetteten Trainings-Akademien und standardisierten SOPs, die Personalrisiko mindern. Die Wettbewerbsintensität wird sich daher verschärfen, aber Größe, Datentiefe und digitale Geschicklichkeit werden die entscheidenden Differenziatoren für Marktführerschaft im Markt für klinische studien In nordamerika bleiben.

Marktführer der Norden Amerika Klinisch Versuche-Industrie

-

ICON Plc

-

IQVIA

-

Parexel International

-

Syneos Gesundheit

-

Labor Corp von Amerika (Covance)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: ICON plc und PRA Gesundheit Wissenschaften finalisierten eine 12-Milliarden-USD-Fusion zur Schaffung einer führenden Hybrid-Studien-CRO-Plattform, die Mobil Gesundheitstechnologien integriert.

- Januar 2025: Suvoda und Greenphire einigten sich auf eine Fusion und kombinierten Randomisierung, Studienlieferungsmanagement und Patientenzahlungsexpertise zur Rationalisierung von Teilnehmerreisen.

- Januar 2025: Faro Gesundheit und Recursion starteten eine Partnerschaft zur Einbettung von KI In klinische Studiendesign-Workflows und verbesserten Protokolleffizienz.

- Dezember 2024: Thermo Fisher Scientific schloss seine 17,4-Milliarden-USD-Übernahme von PPD ab und stärkte seinen integrierten Arzneimittelentwicklungs-Dienstleistung-Fußabdruck.

- Oktober 2024: Exelixis und MSD bildeten eine klinische Kollaboration zur Förderung onkologischer Therapeutika durch gemeinsame Studienausführung.

Berichtsumfang zum Markt für Klinische Studien In Nordamerika

Gemäß dem Berichtsumfang sind klinische studien Experimente, die unter klinischer Forschung durchgeführt werden und einem regulierten Protokoll folgen. Diese Experimente werden primär durchgeführt, um Daten bezüglich Sicherheit und Wirksamkeit neu entwickelter Medikamente zu erhalten. Klinische Studiendaten sind obligatorisch für Medikamentenzulassung sowie für deren Markteinführung. Diese Studien werden unter drei Phasen (I, II, III und IV) durchgeführt, die von verschiedenen Faktoren abhängen. Dieser Prozess ist nicht nur teuer, sondern auch zeitaufwendig und erfordert Expertise In allen Stadien. Der Markt für Klinische Studien In Nordamerika ist nach Phase (Phase I, Phase II, Phase III und Phase IV), nach Design (Behandlungsstudien und Beobachtungsstudien) und Geografie (Vereinigte Staaten, Kanada und Mexiko) segmentiert. Der Bericht bietet den Wert In USD (uns-Dollar) Millionen für die oben genannten Segmente.

| Phase I |

| Phase II |

| Phase III |

| Phase IV |

| Interventionelle / Behandlungsstudien |

| Beobachtungsstudien |

| Erweiterte Zugangssstudien |

| Protokolldesign & Machbarkeit |

| Standortidentifikation & Start-up |

| Regulatorische Einreichung & Zulassung |

| Klinisches Studien-Monitoring |

| Datenmanagement & Biostatistik |

| Medical Writing |

| Andere Servicetypen |

| Onkologie |

| Kardiovaskulär |

| Neurologie |

| Infektionskrankheiten |

| Stoffwechselstörungen (Diabetes, Adipositas) |

| Immunologie / Autoimmun |

| Andere Therapiebereiche |

| Pharma- & Biopharmazeutische Unternehmen |

| Medizinprodukteunternehmen |

| Akademische & Forschungsinstitute |

| Regierungs- & Non-Profit-Organisationen |

| Vereinigte Staaten |

| Kanada |

| Mexiko |

| Nach Phase | Phase I |

| Phase II | |

| Phase III | |

| Phase IV | |

| Nach Studiendesign | Interventionelle / Behandlungsstudien |

| Beobachtungsstudien | |

| Erweiterte Zugangssstudien | |

| Nach Servicetyp | Protokolldesign & Machbarkeit |

| Standortidentifikation & Start-up | |

| Regulatorische Einreichung & Zulassung | |

| Klinisches Studien-Monitoring | |

| Datenmanagement & Biostatistik | |

| Medical Writing | |

| Andere Servicetypen | |

| Nach Therapiebereich | Onkologie |

| Kardiovaskulär | |

| Neurologie | |

| Infektionskrankheiten | |

| Stoffwechselstörungen (Diabetes, Adipositas) | |

| Immunologie / Autoimmun | |

| Andere Therapiebereiche | |

| Nach Sponsor-Typ | Pharma- & Biopharmazeutische Unternehmen |

| Medizinprodukteunternehmen | |

| Akademische & Forschungsinstitute | |

| Regierungs- & Non-Profit-Organisationen | |

| Geografie | Vereinigte Staaten |

| Kanada | |

| Mexiko |

Hauptfragen beantwortet im Bericht

Wie hoch ist der aktuelle Wert des Marktes für klinische studien In nordamerika?

Der Markt ist 2025 mit 41,62 Milliarden USD bewertet und wird voraussichtlich bis 2030 60,76 Milliarden USD erreichen.

Welche Phase generiert den größten Umsatz bei klinischen studien In nordamerika?

Phase-III-Studien tragen am meisten bei, halten 49,12% des 2024er Umsatzes und spiegeln Sponsoren-Fokus auf zentrale Studien wider.

Warum gewinnen Adaptiv Studiendesigns an Akzeptanz?

Regulatorische Leitlinien von FDA und Gesundheit Kanada klären statistische Erwartungen und ermöglichen Sponsoren, Protokolle während der Studie zu modifizieren und Zeitrahmen zu komprimieren.

Wie schnell wächst das kanadische klinische Studiensegment?

Kanada wird voraussichtlich mit einer CAGR von 6,39% bis 2030 expandieren, unterstützt durch seine 30-Tage-CTA-Überprüfungszeit und Kosteneffizienzgewinne.

Was ist die hauptsächliche operative Herausforderung für Studienstandorte?

Ein schwerer Mangel an erfahrenen Prüfärzten und Koordinatoren führt dazu, dass 80% der Studien initial Anmeldungsziele verfehlen und Pro-geduldig-Kosten erhöhen.

Wie gestaltet Technologie die Wettbewerbslandschaft um?

CROs betten KI, risikobasiertes Überwachung und dezentrale Plattformen In Dienstleistung-Modelle ein, um Zykluszeiten zu reduzieren und 'One-Stop'-Verträge von Sponsoren zu gewinnen.

Seite zuletzt aktualisiert am: