Marktanalyse für Medien und Unterhaltung im Nahen Osten

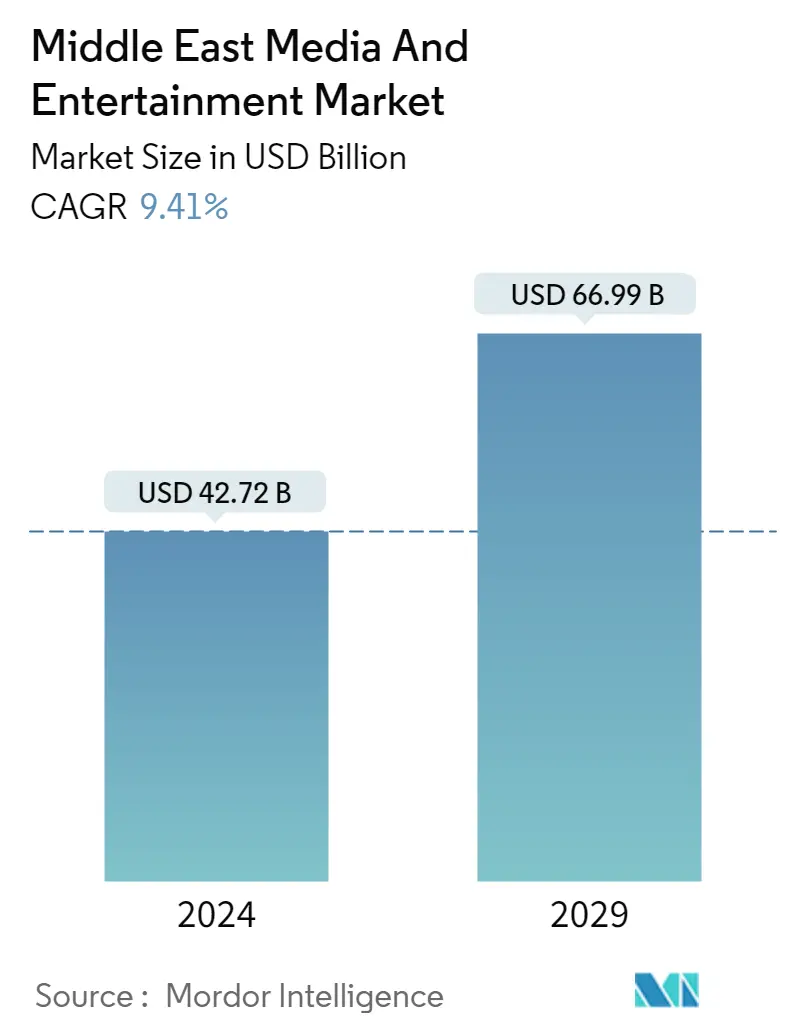

Die Größe des Medien- und Unterhaltungsmarkts im Nahen Osten wird im Jahr 2024 auf 42,72 Milliarden US-Dollar geschätzt und soll bis 2029 66,99 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,41 % im Prognosezeitraum (2024–2029) entspricht.

Die Medien- und Unterhaltungsindustrie der Region befindet sich in einem erheblichen Wandel. Der kulturelle Wandel unter den jungen Menschen in der Region hat für erhebliche Resonanz gesorgt, und die ungenutzte Nachfrage nach lokalen arabischen Inhalten wird die regionalen Medien erheblich wachsen lassen.

- Die Medien- und Unterhaltungsbranche (ME) war einer der ersten Wirtschaftszweige, die den digitalen Wandel vorangetrieben haben, und ihre Transformation ist noch lange nicht abgeschlossen. Da wichtige Netzwerke und Studios im Jahr 2021 weiterhin ihre Direct-to-Consumer-Streaming-Angebote einführen, werden sich die Akteure wahrscheinlich darum bemühen, Inhaltsbibliotheken anzubieten, die breit genug sind, um sowohl Kunden anzulocken als auch zu binden, was Medien- und Unterhaltungsunternehmen Chancen und Möglichkeiten bietet, sich weiterzuentwickeln - ihre Inhaltsbibliotheken mit einer umfassenden Sammlung von Angeboten zusammenfassen, von Musik-, Video- und Spielediensten bis hin zu werbefinanzierten Inhalten.

- Die zunehmende Verbreitung mobiler Internetdienste unterstützt das Wachstum des untersuchten Marktes zusätzlich. Laut GSMA beispielsweise überstieg die Zahl der mobilen Internetnutzer in der MENA-Region im Jahr 2021 300 Millionen, wobei die Verbreitung bis Ende 2022 voraussichtlich 50 % der Bevölkerung erreichen wird.

- Auch die Nutzung sozialer Medien hat in ganz Saudi-Arabien zugenommen, ein Trend, der für Agenturen, Marken und Medienunternehmen gleichermaßen für Werbung von Interesse ist. Laut der World Association of News Publishers verbringen die Menschen in der MENA-Region beispielsweise viel Zeit in sozialen Medien, durchschnittlich etwa 3,5 Stunden pro Tag, plattformübergreifend.

- Darüber hinaus haben die Weiterentwicklung der bezahlten und digitalen Medien neue Gründe für Investitionen geschaffen. Diese Veränderungen geben regionalen Medienakteuren die Chance, ihre Geschäftsmodelle neu zu gestalten, Investitionen in hochwertige lokale Inhalte zu prüfen und bieten insbesondere Global Playern einen Grund, ihre Präsenz in der Region neu zu bewerten.

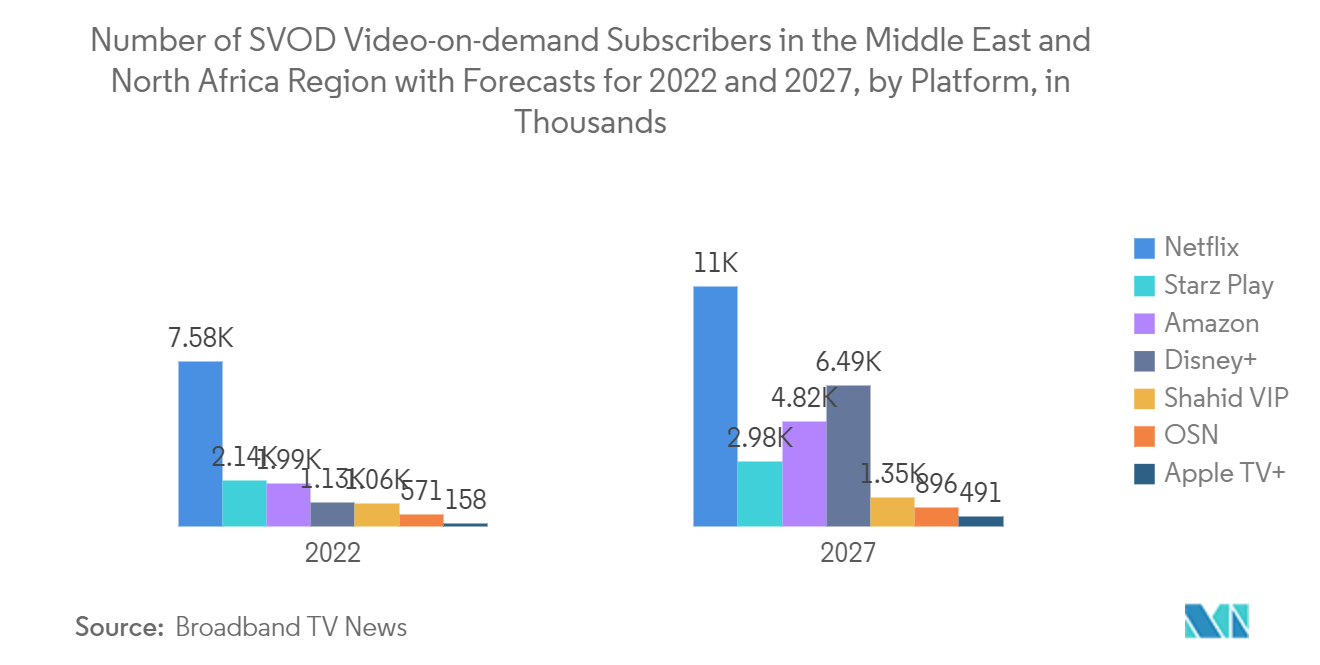

- Darüber hinaus bevölkern die neuen Pay-TV- und OTT-Anbieter zunehmend den Markt, der bisher von frei empfangbaren Direct-to-Home-Übertragungen (DTH) dominiert wird. Aufgrund der Breitbandinitiativen verschiedener Länder zur Unterstützung von OTT-Plattformen investieren die GCC-Länder erheblich in die Modernisierung der Technologie. Immer mehr Rundfunksender wie Influx, Starz Play, Istikana und Netflix, die weltweit und lokal tätig sind, bieten abonnementbasierte VOD-Dienste für Zuschauer in der Region an.

- Allerdings ist die Region im Vergleich zu anderen Teilen der Welt relativ eingeschränkter. Traditionell handelt es sich immer noch um reine Beförderungsverträge, was bedeutet, dass Rundfunkveranstalter und Betreiber nicht die volle Freiheit haben, ihre Einnahmen aus Bereichen wie der Kreativität im Hinblick auf die Erstellung von Inhalten und die Einfügung von Werbung zu optimieren.

- Aufgrund der COVID-19-Pandemie hat die Medien- und Unterhaltungsbranche in der Region erheblich gelitten. Allerdings verzeichnete der Konsum von Medien- und Unterhaltungsinhalten in digitalen Medien einen Aufwärtstrend, da die Menschen mehr Zeit zu Hause verbrachten. Die Beschränkung von Outdoor-Aktivitäten hatte jedoch erhebliche Auswirkungen auf das Geschäft eines Teils der Medien- und Unterhaltungsbranche, beispielsweise der Kinos.

Trends im Medien- und Unterhaltungsmarkt im Nahen Osten

SVOD wird das Marktwachstum miterleben

- Die Nutzung einer vollständigen Sammlung von Inhalten wird über ein Abonnement für Video-on-Demand (SVOD) ermöglicht, für das normalerweise einmal pro Monat eine feste Abonnementgebühr erhoben wird. Dieses Geschäftsmodell ähnelt einem All-you-can-eat-Buffet, bei dem Abonnenten Zugriff auf eine endlose Menge an werbefreien Inhalten haben.

- SVOD macht den größten Teil des OTT-Geschäfts aus und gilt heute als die lukrativste Monetarisierungsstrategie. Das SVOD-Modell wird von den führenden OTT-Anbietern verwendet, darunter Netflix, Amazon Prime Video, Hulu und Newcomern wie Disney+, Apple TV+, HBO Max usw.

- Telekommunikationsunternehmen haben eine Lösung eingeführt, die Informationen über die beim Streamen von Videos über ein Mobilfunknetz verbrauchte Datenmenge bereitstellt. Vodacom hat beispielsweise Video Play Time und Video Play Time-Bundles eingeführt, eine einzigartige, weltweit erste Lösung, die das Rätselraten bei der Datennutzung beim Streamen von Videos über ein Mobilfunknetz überflüssig macht und Kunden bei der effektiven Nutzung ihrer Daten unterstützt.

- Abonnenten von Apple TV-Kanälen können On-Demand-Inhalte online ansehen oder ihre Lieblingssendungen herunterladen, um sie offline in der Apple TV-App anzusehen. Bis zu sechs Freunde oder Familienmitglieder können Apple TV-Kanalabonnements über Family Sharing teilen, indem sie nur ihre Apple-ID und ihr Passwort verwenden. Es wird erwartet, dass sich durch die Aufnahme solcher Vergünstigungen in das Abonnement mehr Verbraucher für den Dienst entscheiden und der Marktanteil von SVOD-Anbietern wie STARZPLAY steigt.

Saudi-Arabien wird bedeutenden Marktanteil halten

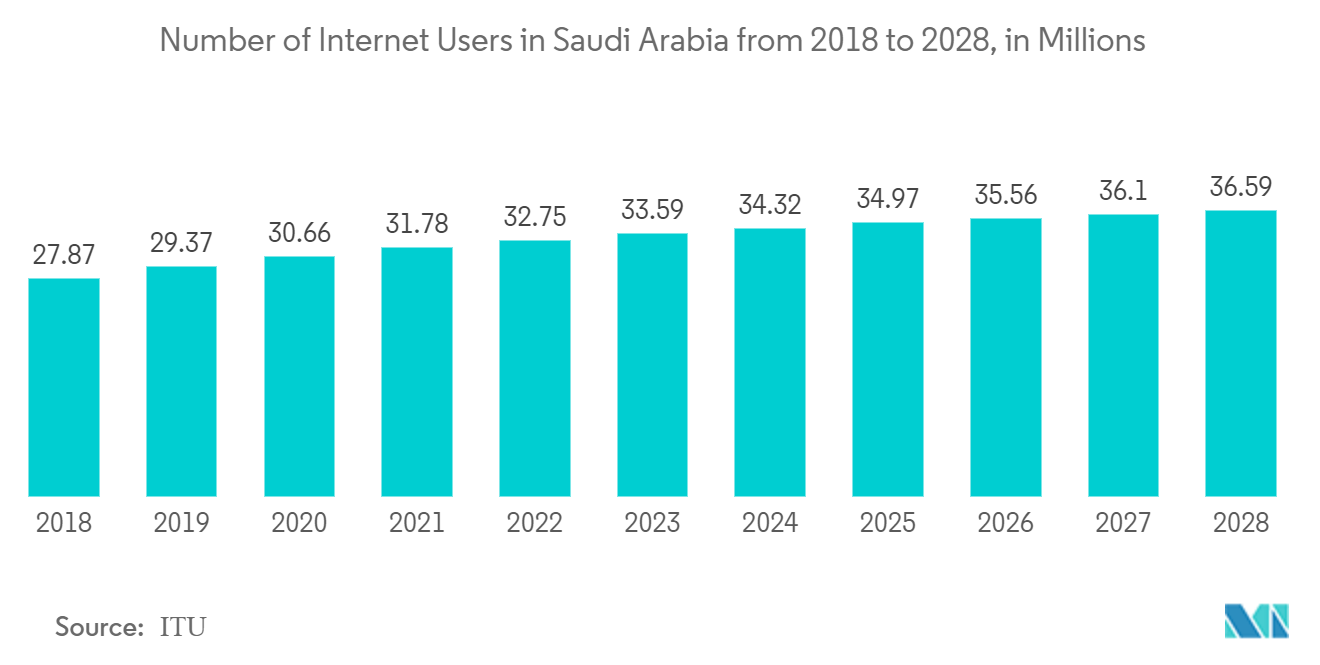

- Digitale Formate werden in Saudi-Arabien häufig für den Medienkonsum genutzt. Dank der zunehmenden Anzahl von Geräten, die OTT-Plattformen und digitale Medien unterstützen, sowie eines schnelleren Internetzugangs haben Benutzer nun die Möglichkeit, auf das Medienmaterial ihrer Wahl zuzugreifen. Der Medienkonsum des Landes hat dramatisch zugenommen und sich von traditionellen Medien zu digitalen Medien verlagert. Die Expansion dieser Branche wird durch das Aufkommen von OTT- und digitalen Medienunternehmen wie Netflix, Amazon und Intigral und anderen vorangetrieben.

- Da Kunden über Heimkino- und andere Audiosysteme ein echtes Gefühl für Filme gewinnen möchten und ihre Neigung, Filme über OTT-Plattformen anzusehen, zunimmt, wird dies dazu beitragen, dass der untersuchte Marktsektor in den kommenden Jahren wächst.

- Das Wachstum des Internets hat einen disruptiven Effekt auf die Kanäle gehabt, die für die Verbreitung und den Konsum digitaler Medien genutzt werden. Die Datennutzung des Landes ist aufgrund der verbesserten Netzabdeckung und modernster Kommunikationstechnologie (5G/LTE) gestiegen.

- Durch Jawwy TV und Dawri Plus stehen der saudischen Öffentlichkeit einige wichtige Optionen für die digitale Unterhaltungsgeneration zur Verfügung. Diese digitalen Medienprodukte richten sich an eine große tausendjährige Nutzerbasis und bieten einladende Benutzeroberflächen und unverwechselbare digitale Inhalte, die über zahlreiche Plattformen zugänglich sind. In den kommenden Jahren suchen diese Menschen nach angereicherten Unterhaltungsinhalten, die leicht verfügbar sind.

- Indem sie das Wachstum des Unterhaltungssektors des Landes unterstützen, gelten die Akteure digitaler Medieninhalte als eine wichtige Säule des Vision-2030-Plans Saudi-Arabiens, der letztendlich zum Aufbau einer wissensbasierten Wirtschaft beitragen wird.

Überblick über die Medien- und Unterhaltungsbranche im Nahen Osten

Der Medien- und Unterhaltungsmarkt im Nahen Osten ist hart umkämpft und weist bedeutende regionale und internationale Akteure auf. Im erwarteten Zeitrahmen wird die Branche wahrscheinlich ein Wachstum verzeichnen, was den Wettbewerb wahrscheinlich verstärken wird. Der Markt weist einen erkennbaren Grad der Konsolidierung auf, da nur wenige Unternehmen einen beträchtlichen Teil kontrollieren. Arab Media Group, Abu Dhabi Media, Orbit Showtime Network und Intigral Inc. sind einige der wichtigsten Unternehmen, die in diesem Geschäft tätig sind.

Im April 2023 erstellte die Behörde für Sozialbeiträge Ma'an eine neue mobile App, Abu Dhabi MAAN, die sowohl auf Apple- als auch auf Android-Smartphones heruntergeladen werden kann. Mit der App können Mitwirkende schnell und einfach ihre Zusagen für ihre bevorzugten Projekte machen. Es ist Teil der Initiative Abu Dhabi Gives Back, die die Abu Dhabi-Gemeinschaft dazu aufruft, während des Ramadan tief zu graben und einen dauerhaften sozialen Effekt zu erzielen, indem sie soziale Ziele unterstützt, die ihren Prioritäten und Werten am besten entsprechen.

Im März 2023 gab OSN bekannt, dass es seine marktführende Position mit seinem unschlagbaren Programmangebot und seinen erstklassigen Angeboten durch die Verlängerung und Erweiterung seiner Partnerschaft mit Warner Brosa durch eine mehrjährige Lizenzvereinbarung gestärkt hat. Discovery mit einer Reihe von Komponenten, einschließlich einer exklusiven Lizenzvereinbarung mit HBO, die OSN als einzige Heimat für HBO-Programme in der gesamten MENA-Region etabliert.

Marktführer im Medien- und Unterhaltungsbereich im Nahen Osten

Orbit Showtime Network

MBC Group

Abu Dhabi Media

Arab Media Group

beIN Media Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

.webp)

Nachrichten zum Medien- und Unterhaltungsmarkt im Nahen Osten

- Mai 2023 Abu Dhabi Mediah gibt die Nutzung des Microsoft Azure OpenAI Service im Rahmen seiner Partnerschaft mit Microsoft bekannt, um das Kundenerlebnis zu verbessern. Mit dem Azure OpenAI Service erweitert das Unternehmen die Fähigkeiten seiner Chatbots und bietet Besuchern der Themenparks und Erlebnisse auf Yas Island individuelle Anleitung und Informationen. Das Unternehmen wird dies als erstes Unternehmen in der MENA-Region tun, das generative KI nutzt, um das Kundenerlebnis im Unterhaltungs- und Freizeitsektor zu verbessern.

- Mai 2023 ITV Studios, die Produktionseinheit des britischen Fernsehsenders ITV, und Orbit Showtime Network (OSN) erweitern ihre Zusammenarbeit. Mit der Ergänzung einer breiten Palette an geskripteten und nicht geskripteten Programmen exklusiv für OSN+ und OSN TV dürfte die neue Partnerschaft die Unterhaltungsoptionen von OSN erweitern.

Segmentierung der Medien- und Unterhaltungsindustrie im Nahen Osten

Die Marktstudie konzentriert sich auf die Trends, die die Medien- und Unterhaltungsindustrie in den wichtigsten Ländern des Nahen Ostens beeinflussen. Die Studie verfolgt die wichtigsten Marktparameter, die zugrunde liegenden Wachstumsbeeinflusser und die wichtigsten in der Branche tätigen Anbieter. Die Studie untersucht auch die Auswirkungen von COVID-19 auf die gesamte Medien- und Unterhaltungsindustrie der Region.

Der Medien- und Unterhaltungsmarkt im Nahen Osten ist nach Typ segmentiert (digitale Musik (Musik-Downloads und Musik-Streaming), Videospiele, Video-on-Demand (SvoD und TVoD), E-Publishing, Werbung (digitale Werbung, Zeitung, Zeitschrift, Fernsehen). , Radio und Außenwerbung) und Internetzugang) und Land (Saudi-Arabien, Vereinigte Arabische Emirate, Katar und der Rest des Nahen Ostens). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Digitale Musik | Musik-Downloads |

| Musik Streaming | |

| Videospiele | |

| Video auf Nachfrage | SvoD |

| TVoD | |

| Video-Downloads | |

| E-Publishing | |

| Werbung | Digitale Werbung |

| Zeitung | |

| Zeitschrift | |

| Fernsehen | |

| Radio | |

| Aussenwerbung | |

| Internet Zugang |

| Saudi-Arabien |

| Vereinigte Arabische Emirate |

| Katar |

| Rest des Nahen Ostens |

| Nach Typ | Digitale Musik | Musik-Downloads |

| Musik Streaming | ||

| Videospiele | ||

| Video auf Nachfrage | SvoD | |

| TVoD | ||

| Video-Downloads | ||

| E-Publishing | ||

| Werbung | Digitale Werbung | |

| Zeitung | ||

| Zeitschrift | ||

| Fernsehen | ||

| Radio | ||

| Aussenwerbung | ||

| Internet Zugang | ||

| Nach Land | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Katar | ||

| Rest des Nahen Ostens | ||

Häufig gestellte Fragen zur Medien- und Unterhaltungsmarktforschung im Nahen Osten

Wie groß ist der Medien- und Unterhaltungsmarkt im Nahen Osten?

Die Größe des Medien- und Unterhaltungsmarkts im Nahen Osten wird im Jahr 2024 voraussichtlich 42,72 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 9,41 % auf 66,99 Milliarden US-Dollar wachsen.

Wie groß ist der Medien- und Unterhaltungsmarkt im Nahen Osten derzeit?

Im Jahr 2024 wird die Größe des Medien- und Unterhaltungsmarkts im Nahen Osten voraussichtlich 42,72 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Medien- und Unterhaltungsmarkt im Nahen Osten?

Orbit Showtime Network, MBC Group, Abu Dhabi Media, Arab Media Group, beIN Media Group sind die größten Unternehmen, die auf dem Medien- und Unterhaltungsmarkt im Nahen Osten tätig sind.

Welche Jahre deckt dieser Medien- und Unterhaltungsmarkt im Nahen Osten ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Medien- und Unterhaltungsmarkts im Nahen Osten auf 39,05 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Medien- und Unterhaltungsmarkts im Nahen Osten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Medien- und Unterhaltungsmarkts im Nahen Osten für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur Medien- und Unterhaltungsindustrie im Nahen Osten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Medien und Unterhaltung im Nahen Osten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Medien und Unterhaltung im Nahen Osten umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.