Mexiko In-Vitro-Diagnostika Marktgröße und -anteil

Mexiko In-Vitro-Diagnostika Marktanalyse von Mordor Intelligence

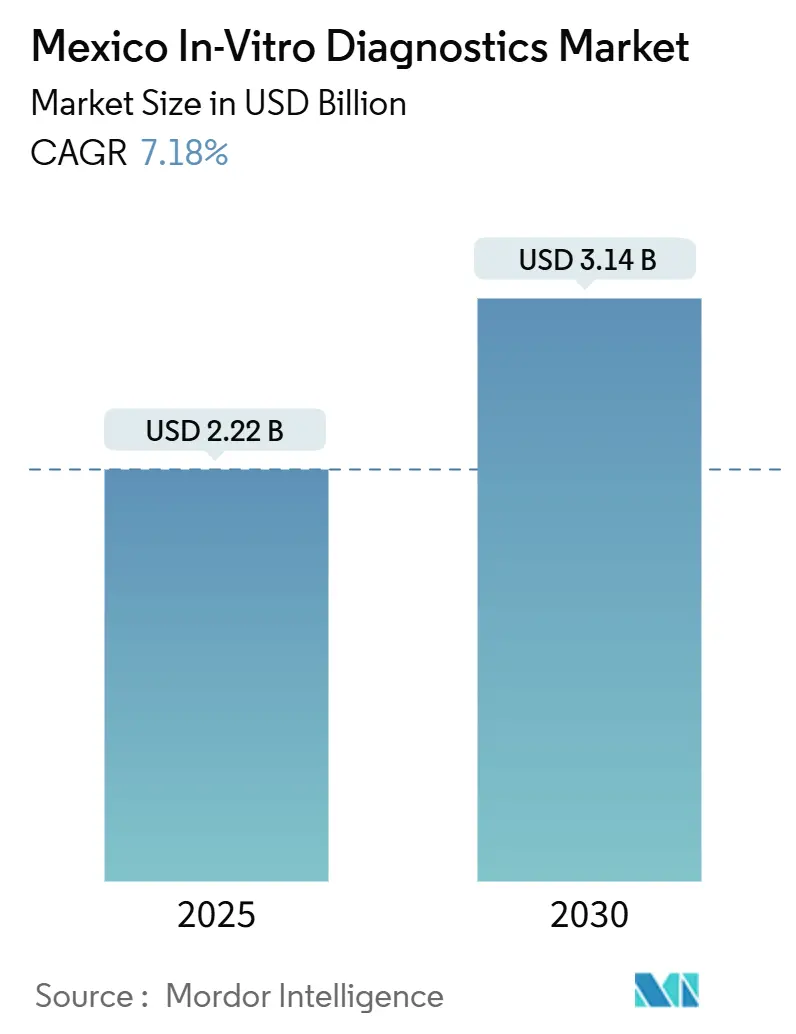

Die Marktgröße des Mexiko In-Vitro-Diagnostika Marktes wird auf USD 2,22 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 3,14 Milliarden erreichen, mit einer CAGR von 7,18%. Das Wachstum spiegelt die kontinuierliche Modernisierung der öffentlichen Beschaffung, steigende Testvolumen für chronische Krankheiten und die beschleunigte Einführung von Point-of-Care-Plattformen mit Fokus auf unterversorgte Regionen wider. Das Neue Konsolidierte Beschaffungsmodell lenkt MXN 130 Milliarden (USD 6,86 Milliarden) in Richtung medizinischer Versorgung für 26 öffentliche Gesundheitseinrichtungen und verschafft Skalenvorteile für Anbieter, die Großausschreibungen erfüllen können. Multinationale Unternehmen mit FDA-, Health Canada- oder Japan-Zulassungen profitieren von kürzeren regulatorischen Wegen unter COFEPRIS-Äquivalenzbestimmungen, während sich inländische Akteure auf kostengünstige Nischen konzentrieren. Die Nachfrage wird durch 12,4 Millionen Diabetes-Fälle verstärkt, die die kontinuierliche Glukoseüberwachung vorantreiben, und durch die rasche technologische Konvergenz, die künstliche Intelligenz-Analytik in alltägliche Laborabläufe integriert.

Wichtige Berichterkenntnisse

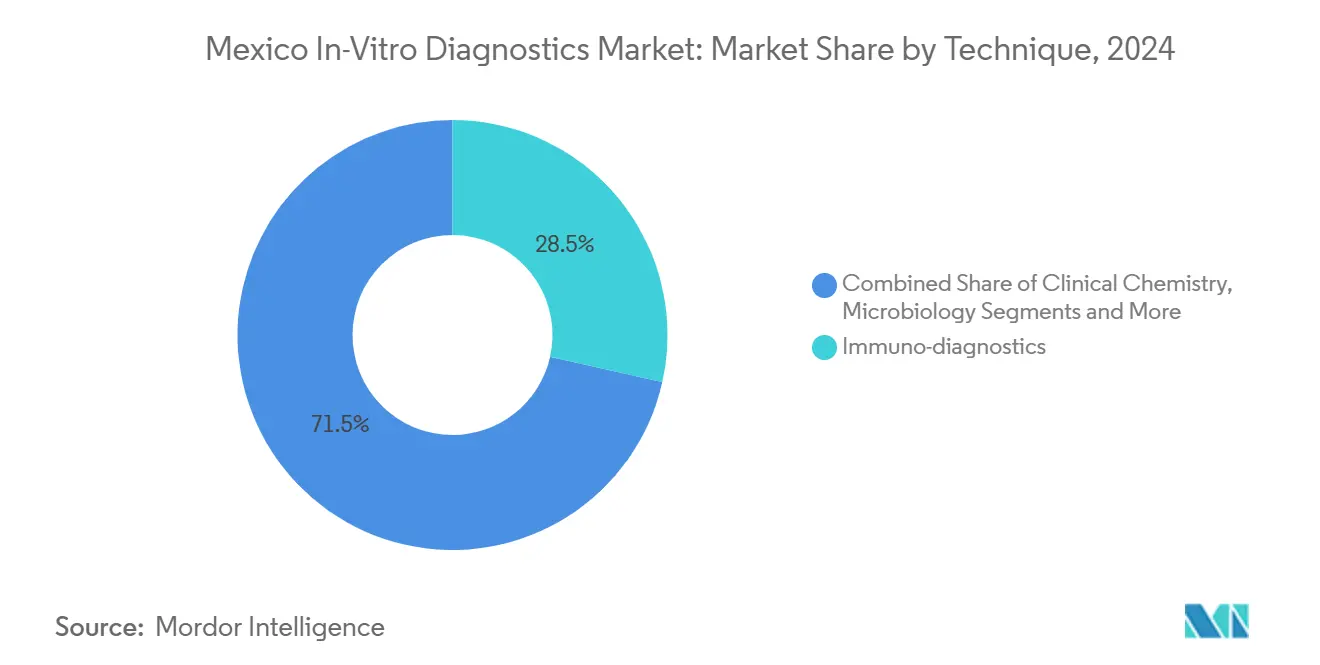

- Nach Technik führte die Immundiagnostik mit 28,52% des Mexiko In-Vitro-Diagnostika Marktanteils im Jahr 2024, während die Molekulardiagnostik bis 2030 mit einer CAGR von 8,25% voranschreiten soll.

- Nach Produkt & Service machten Reagenzien & Kits 55,53% der Mexiko In-Vitro-Diagnostika Marktgröße im Jahr 2024 aus, während Software & Services mit einer CAGR von 9,35% bis 2030 am schnellsten wachsen soll.

- Nach Nutzbarkeit eroberten Einweggeräte 57,82% Anteil der Mexiko In-Vitro-Diagnostika Marktgröße im Jahr 2024; Wiederverwendbare Systeme sollen zwischen 2025-2030 mit einer CAGR von 8,26% expandieren.

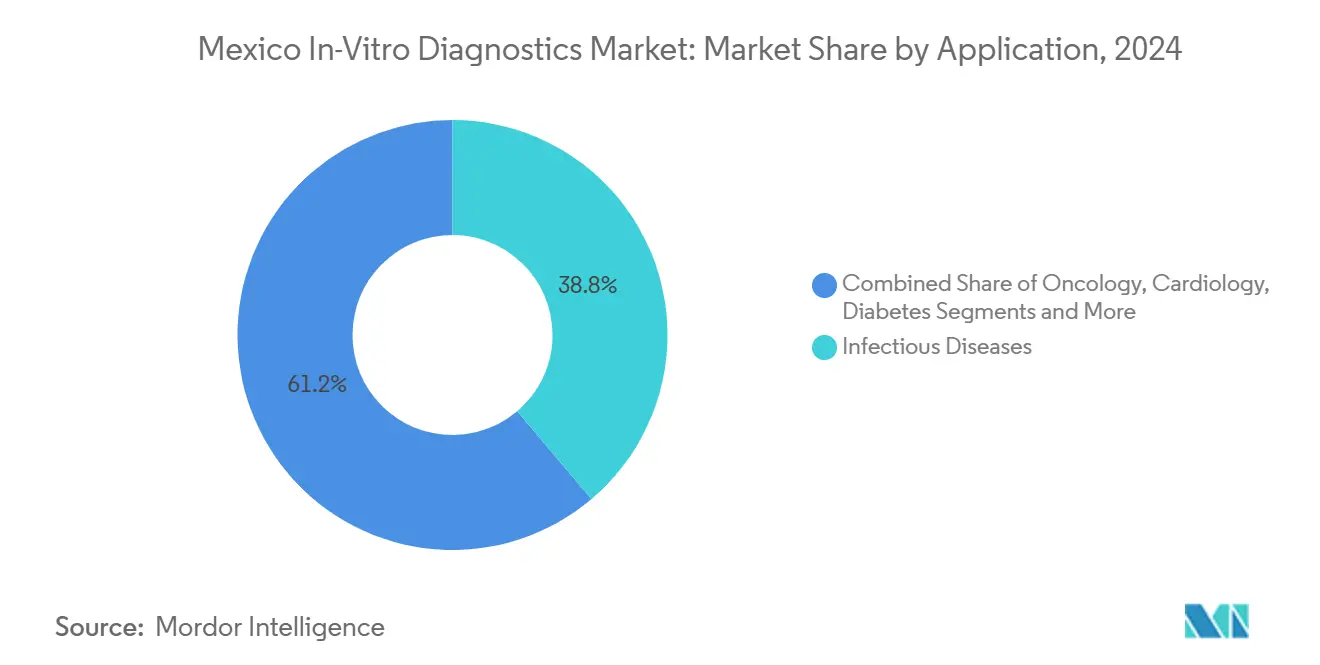

- Nach Anwendung behielten Infektionskrankheiten 38,82% Umsatzanteil im Jahr 2024, und Onkologie soll bis 2030 die höchste CAGR von 8,62% verzeichnen.

- Nach Endbenutzer beherrschten Krankenhäuser & Kliniken 38,82% der Ausgaben im Jahr 2024, während Häusliche Pflege/Selbsttests bis 2030 mit einer CAGR von 8,32% steigen sollen.

Mexiko In-Vitro-Diagnostika Markttrends und Einblicke

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Steigende Belastung durch chronische Krankheiten | +1.8% | National, konzentriert in städtischen Zentren | Langfristig (≥ 4 Jahre) |

| Expandierende Einführung von Point-of-Care und dezentralen Tests | +1.2% | National, mit frühen Gewinnen in Mexiko-Stadt, Guadalajara, Monterrey | Mittelfristig (2-4 Jahre) |

| Anstieg der staatlichen universellen Gesundheitsausgaben & Reform der Massenbeschaffung | +0.9% | National, Priorisierung unterversorgter Regionen | Kurzfristig (≤ 2 Jahre) |

| KI-gestützte Diagnosealgorithmen integriert in IVD-Arbeitsabläufe | +0.7% | Tier-1-Städte, schrittweise Expansion zu sekundären Märkten | Langfristig (≥ 4 Jahre) |

| Expansion privater Laborketten & Retail-Gesundheitskliniken | +0.6% | Stadtzentren mit Ausbreitung in Vorstadtgebiete | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Belastung durch chronische Krankheiten

Mexikos 12,4 Millionen Diabetes-Population und kardiovaskuläres Mortalitätsprofil befeuern hochfrequente Glukose-, Lipid- und HbA1c-Tests und treiben nachhaltigen Reagenzienverkauf im Mexiko In-Vitro-Diagnostika Markt an. Eine Krebsinzidenz von 140,9 pro 100.000, gekoppelt mit Brustkrebsraten von 39,9 pro 100.000 Frauen, erhöht die Nachfrage nach Tumormarkern und molekularer Profilierung[1]International Agency for Research on Cancer, "Country Fact Sheet: Mexico," canscreen5.iarc.fr. Post-COVID-Syndrome, die 37% der Überlebenden betreffen, erfordern langfristige Entzündungs- und Lungenpanels und erweitern die Testmenüs. Städtische Ballungsräume liefern hohe Probenvolumen an große Labore, während ländliche Regionen noch auf Outreach-Programme angewiesen sind. Einzigartige genomische Merkmale, wie eine 17%ige KRAS-Mutationsprävalenz bei mexikanischem Darmkrebs gegenüber 40% weltweit, unterstreichen den Bedarf für lokalisiertes Assay-Design.

Expandierende Einführung von Point-of-Care und dezentralen Tests

Die COVID-19-Reaktion normalisierte Schnellantigen-Plattformen in öffentlichen Kliniken und legte den Grundstein für eine breitere POCT-Nutzung in der Kardiologie, Geburtshilfe und Infektionskrankheits-Triage. Notaufnahmen in Mexiko-Stadt dokumentierten Durchlaufzeit-Rückgänge, die den Patientendurchsatz direkt verbesserten. Für die 52% der Bürger, die in Städten unter 100.000 Einwohnern leben, liefern Handheld-Analysegeräte laborqualitative Antworten ohne größere Infrastruktur. Private Innovatoren wie Examedi, in Partnerschaft mit Laboratorios Chopo, versenden nun Heimkits, die telemedizinische Überwachung integrieren. KI-erweiterte POCT-Prototypen wie der Buazduino-001 kardiovaskuläre Klassifizierer erreichen 87% Genauigkeit und reduzieren die Diagnosezeit auf zwei Minuten, was das Potenzial der nächsten Generation veranschaulicht.

Anstieg der staatlichen universellen Gesundheitsausgaben & Reform der Massenbeschaffung

Die zentrale Beschaffung bündelt MXN 130 Milliarden (USD 6,86 Milliarden) in 2025-2026 und aggregiert 4.454 Diagnostik-SKUs und 4,934 Milliarden Einheiten, was die Ausschreibungsvolumen für den Mexiko In-Vitro-Diagnostika Markt erheblich vergrößert. Der Wandel verspricht berechenbarere Nachfrage, kürzere Zahlungszyklen und transparente Bewertungsmetriken. ISSSTEs gleichzeitige Infrastruktur-Überholung signalisiert zusätzliche Kapitalbudgets für Analysegeräte und Automatisierungslinien. Dennoch unterstreichen Erinnerungen an die 70%ige Reduktion der UNOPS-Käufe nach Vertragsausfällen das Ausführungsrisiko[2]Roberto Cortez, "Tras fallida compra, acotan en 70% adquisiciones de medicinas vía ONU," La Razon, razon.com.mx. Anbieter mit bewährten pünktlichen Lieferaufzeichnungen und kosteneffizienten Verbrauchsmaterialien sind positioniert, um mehrjährige Vereinbarungen zu gewinnen.

KI-gestützte Diagnosealgorithmen integriert in IVD-Arbeitsabläufe

Machine-Learning-Modelle, die auf mexikanische Datensätze zugeschnitten sind, prognostizieren nun COVID-19-Schweregrade ohne Nachschulung über neue Wellen hinweg. Ähnliche Ansätze beschleunigen die Netzhautbild-Interpretation mit 97% Genauigkeit für Glaukom, Katarakt und diabetische Retinopathie. Keirón Méxicos Krankenhaus-Betriebsplattform, von Investoren für ihre Triage- und Planungsmodule hervorgehoben, zeigt kommerziellen Appetit für KI-geschichtete Diagnostik. COFEPRIS entwirft Regeln für Software als Medizinprodukt und schafft sowohl Klarheit als auch zusätzliche Dossierarbeit für frühe Anwender. Die Integration von Cloud-Analytik in Benchtop-Analysegeräte verspricht dynamische Leistungsüberwachung und autonome Kalibrierungsroutinen, die die Ergebniskonsistenz verbessern können.

Beschränkungen-Einflussanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Strenger & sich entwickelnder COFEPRIS-Regulierungsweg | -0.8% | Landesweit | Kurzfristig (≤ 2 Jahre) |

| Niedrige Erstattungssätze für fortgeschrittene molekulare Tests | -0.6% | National; privater Sektor akut | Mittelfristig (2-4 Jahre) |

| Regionale Ungleichheit in der Laborinfrastruktur außerhalb der Tier-1-Städte | -0.4% | Ländliche & sekundäre städtische Gebiete | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenger & sich entwickelnder COFEPRIS-Regulierungsweg

Die überarbeiteten NOM-137-SSA1-2024 Kennzeichnungsregeln verlangen nun explizite Selbsttest-Anweisungen, Entsorgungsrichtlinien und Herkunftsland-Daten, wodurch sich die Dossier-Erstellungszeiten verlängern. Neue Einreichungen dauern immer noch durchschnittlich 10-18 Monate, und Mängelbriefe verlängern den Zyklus auf 26 Monate und binden Betriebskapital. Fünfjährige Lizenzverlängerungen mit 150-Tage-Vorlauf-Dossierfristen setzen wiederkehrende Kosten durch. Während Äquivalenzprogramme Prüfungen für in den Vereinigten Staaten, Kanada oder Japan zugelassene Geräte verkürzen, stehen inländische Innovatoren ohne ausländische Zulassungen vor einem steileren Markteintritt.

Niedrige Erstattungssätze für fortgeschrittene molekulare Tests

Eigenausgaben machen 41,4% der gesamten Gesundheitsausgaben aus, was den adressierbaren Patientenpool für hochwertige genomische Tests begrenzt. Präzisionsmedizin-Assays für erblichen Brustkrebs stehen vor begrenzter Abdeckung, obwohl 32,7% der Patienten klinisch relevante Nicht-BRCA-Varianten aufweisen, die prophylaktische Therapie leiten könnten. Screening-Piloten für Darmkrebs kämpfen mit der Skalierung, da FIT-Erstattungen Logistik- und Follow-up-Koloskopie-Kosten nicht vollständig ausgleichen. Die Lücke schließt sich nur, wenn sie in öffentliche Beschaffungen gebündelt wird, aber die private Versicherungsdurchdringung bleibt unzureichend, um Investitionen in komplexe molekulare Infrastrukturen zu entschärfen.

Segmentanalyse

Nach Technik: Molekulardiagnostik treibt Innovation

Die Immundiagnostik generierte den größten Umsatzanteil von 28,52% im Jahr 2024, unterstützt von hochvolumigen Infektionskrankheits- und Hormon-Assays. Im Gegensatz dazu soll die Molekulardiagnostik eine CAGR von 8,25% bis 2030 verzeichnen, die schnellste innerhalb des Mexiko In-Vitro-Diagnostika Marktes. Der Anstieg des Segments ist an Onkologie-Sequenzierung, erbliche Krebs-Panels und Pathogen-Erkennungsworkflows gebunden. Programme für erblichen Brustkrebs zeigen, dass 32,7% der mexikanischen Patienten Nicht-BRCA-pathogene Varianten tragen, die breitere Gen-Panels erfordern. KRAS-Mutationstests zeigen nur 17% Positivität bei mexikanischem Darmkrebs, weit unter den globalen Durchschnitten, was den Bedarf für bevölkerungsspezifische Assay-Designs verstärkt. Die Klinische Chemie bleibt vital für das Diabetes-Management, während die Hämatologie vom PRONAII-Fahrplan profitiert, der die Kinderleukämie-Diagnostik in Oaxaca, Puebla und Tlaxcala stärkt. Mikrobiologie-Labore erweitern Atemwegs- und Post-COVID-Überwachungspanels, was 37% Prävalenz anhaltender Symptome unter COVID-Überlebenden widerspiegelt. Schnelltest-Formate schreiten in ländlichen Zonen voran und nutzen KI-gestützte Ablesungen, um Bedienfehler zu reduzieren und die Rückverfolgbarkeit zu verbessern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Produkt & Service: Software-Lösungen beschleunigen das Wachstum

Reagenzien & Kits verankerten 55,53% des 2024-Umsatzes dank kontinuierlicher Nachfrage nach Verbrauchsmaterialien in Diabetes-, Infektionskrankheits- und Routine-Chemietests. Software & Services soll jedoch alle anderen Kategorien mit einer CAGR von 9,35% überholen, was Mexikos digitale Gesundheitswende innerhalb des Mexiko In-Vitro-Diagnostika Marktes widerspiegelt. Cloud-basierte Middleware bietet nun Echtzeit-QC-Dashboards und standortübergreifende Konnektivität, während KI-Module wie Keiróns Engine Triage und vorausschauende Wartung unterstützen. Regierungsausschreibungen reservieren bereits Mittel für LIS-Upgrades unter dem konsolidierten Beschaffungsantrieb. Instrumente/Analysegeräte genießen aufgefrischte Ersatzzyklen in öffentlichen Krankenhäusern, unterstützt durch Finanzierungsmodelle, die Reagenzien-Mietverträge bündeln. BiotecMols PCR-Kits, die zwischen USD 10.000-30.000 für verschiedene Reaktionsvolumen kosten, beweisen die Nachfrage nach spezialisierten Reagenzien, besonders wenn sie mit Laborautomatisierung gepaart werden. Die Konvergenz von Hardware und Software fördert integrierte Ökosysteme, die Akkreditierung und Datenexport zu nationalen Krebsregistern vereinfachen.

Nach Nutzbarkeit: Einweggeräte behalten Dominanz

Einweggeräte hielten 57,82% Umsatz im Jahr 2024, bevorzugt für Infektionskontroll-Compliance, vereinfachte Logistik und minimale Kalibrierung. Abbotts Libre Rio und Lingo-Systeme verkörpern sensorbasierte Einwegartikel, die Selbsttests unter Mexikos Diabetes-Kohorte fördern. Wiederverwendbare Systeme sind für eine CAGR von 8,26% vorgesehen, angetrieben von Hochdurchsatz-Laboren, die günstige Pro-Test-Ökonomie über mehrjährige Horizonte extrahieren. Die Modernisierung öffentlicher Krankenhäuser fördert den Erwerb vollautomatischer Hämatologie- und Chemielinien, die sich bei täglichen Volumina von über 1.000 Tests schnell amortisieren. Umwelt-Stewardship-Programme fördern auch das Interesse an wiederverwendbaren Küvetten und folienbasierten Systemen zur Reduzierung von Medizinabfall. Dennoch werden Point-of-Care-Szenarien Einwegartikel weiterhin an der Spitze halten, besonders bei nationalen Impfkampagnen oder Notfall-Einsätzen.

Nach Anwendung: Onkologie-Tests beschleunigen

Infektionskrankheits-Diagnostik bewahrte einen 38,82%-Anteil im Jahr 2024, da Atemwegs-Panels, HIV und Hepatitis-Assays Routine bleiben. Onkologie zeigt jedoch das steilste Wachstum mit 8,62% CAGR, angetrieben durch steigende Krebsinzidenz und breitere Erstattung für gezielte Therapien, die Begleitdiagnostik erfordern. PSA-Screening durch das Can.Prost-Register verbessert die organgebundene Prostatakrebs-Erkennung und hebt den klinischen Wert früher molekularer Marker hervor. Liquid-Biopsy-Forschung mit Oxford Nanopore Long-Read-Sequenzierung unterstreicht zukünftiges Momentum für minimalinvasive Mutationsüberwachung. Diabetes-Tests bleiben widerstandsfähig, unterstützt durch CGM-Sensor-Einführung. Kardiologie-Assays profitieren von KI-Klassifizierern, die in ländlichen Umgebungen eingesetzt werden, während Autoimmun- und Nephrologie-Panels neben der NCD-Prävalenz expandieren. Pharmakogenomische Tests bleiben im Anfangsstadium, gewinnen aber Mindshare, da personalisierte Medizin-Narrative unter Onkologen und Rheumatologen verbreitet werden.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Endbenutzer: Häusliche Pflegetests entstehen

Krankenhäuser & Kliniken absorbierten 38,82% der 2024-Ausgaben, verankert durch Tertiärzentren in Mexiko-Stadt, Guadalajara und Monterrey, die umfassende Testmenüs durchführen. Unabhängige Diagnostiklabore dienen als Überweisungszentren und setzen Kuriernetzwerke zu sekundären Städten ein. Häusliche Pflege/Selbsttests sollen am schnellsten mit 8,32% CAGR klettern, was die Verbraucherakzeptanz von Heimkits und smartphone-verknüpften Analysegeräten innerhalb des Mexiko In-Vitro-Diagnostika Marktes widerspiegelt. Examedis Einführung mit Laboratorios Chopo zeigt beispielhaft, wie digitale Terminplanung und Haustür-Phlebotomie die Reichweite erweitern. Einzelhandels-Gesundheitskliniken, die in Apotheken eingebettet sind, liefern niedrig-akute Tests, während KI-basierte Triage-Tools wie Mediktor umgekehrte Überweisungen zwischen Notaufnahmen und Urgent-Care-Zentren unterstützen. COFEPRIS passt weiterhin Richtlinien für Selbsttests an und gewährleistet Qualität bei gleichzeitiger Förderung des breiten Zugangs.

Geografische Analyse

Städtische Ballungsräume dominieren die Verkaufsvolumen im Mexiko In-Vitro-Diagnostika Markt. Der Großraum Mexiko-Stadt beherbergt Top-Private-Labore, föderale Referenzzentren und das COFEPRIS-Hauptquartier und bietet Anbietern direkten regulatorischen Zugang und hohen Probendurchsatz. Doch COVID-19-Mobilitätsstudien zeigten, dass marginalisierte Nachbarschaften längere Reisezeiten hatten, was auf Lücken selbst innerhalb der Hauptstadt hinweist. Guadalajara und Monterrey folgen als regionale Zentren mit etablierten Lehrkrankenhäusern und wachsender privater Versicherungsabdeckung. Nördliche Grenzstaaten profitieren vom grenzüberschreitenden Medizintourismus; Patienten, die niedrigere Verfahrenskosten in Mexiko suchen, treiben die Nachfrage nach fortgeschrittener Bildgebung und Begleitdiagnostik vor Operationen an.

Baja Californias Fertigungskorridor nutzt die Nähe zu Kaliforniens Lebenswissenschafts-Cluster und unterstützt Komponentenbeschaffung und Exportlogistik für die Mexiko In-Vitro-Diagnostika Branche[3]Oscar Hernandez, "Nuevas Inversiones Extranjeras en México 2025," Digitalysum, digitalysum.com. Zentrale Hochebenen-Staaten wie Querétaro und Guanajuato ziehen Logistikunternehmen an, die die Lieferzeit für Reagenzien mit Kälteketten verkürzen. Krebsversorgung-Ressourcen-Kartierung zeigt jedoch, dass nur 5% der nationalen Einrichtungen umfassende Onkologie-Services anbieten, mit bemerkenswerten Engpässen in Lungen- und Brustkrebs-Diagnostik in peripheren Regionen.

Ländliche Gebiete, Heimat von 52% der Einwohner, stehen immer noch vor Engpässen in der Arztdichte von 2,3 bis 10,5 pro 1.000 Einwohner. Regierungs-Outreach-Programme wie PRONAII setzen mobile Labore für Leukämie-Screening in Oaxaca, Puebla und Tlaxcala ein. Point-of-Care-Blutchemie-Geräte und solarbetriebene Zentrifugen werden pilotiert, um Netzinstabilität zu umgehen. Südstaaten-Chiapas, Guerrero und Oaxaca-repräsentieren hohen ungedeckten Bedarf aber begrenzte Kaufkraft; Finanzierungsinitiativen priorisieren gebündelte Beschaffung, um Preisparität mit städtischen Krankenhäusern zu erreichen. Indigene Gemeinschaften erhalten kulturell angepasste Bildungsmaterialien, die Selbsttestkits begleiten, um Compliance und Follow-up-Raten zu verbessern.

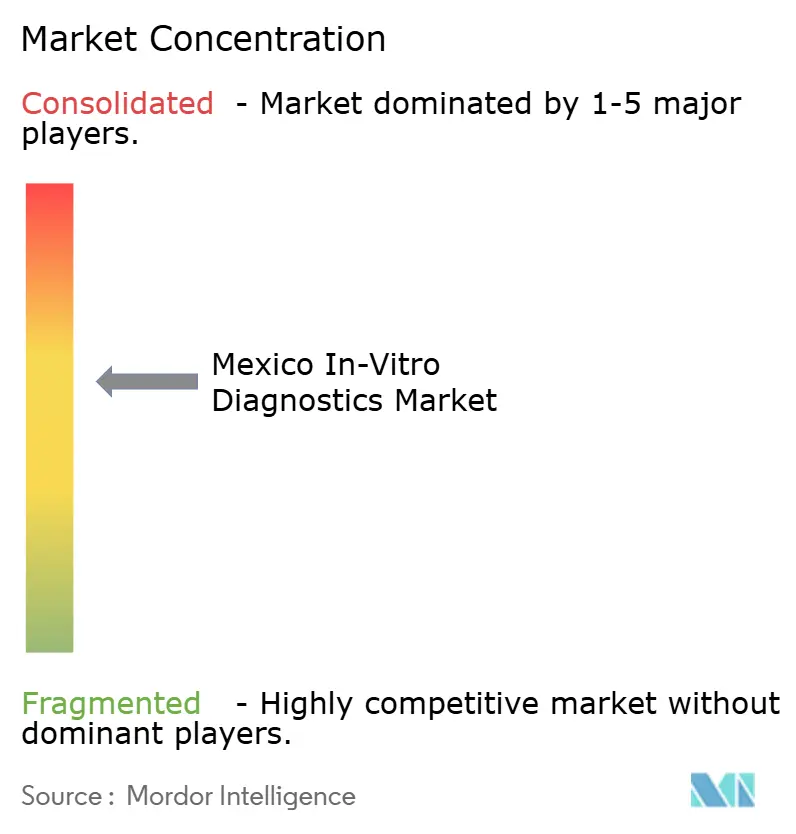

Wettbewerbslandschaft

Die Marktkonzentration ist moderat, wobei multinationale Unternehmen Äquivalenzwege nutzen, um schnellere COFEPRIS-Zulassungen zu sichern und einen Technologievorsprung im Mexiko In-Vitro-Diagnostika Markt zu behalten. Abbott nutzt chronische Krankheits-Referenzen und ein differenziertes Sensor-Portfolio, um Marktanteile unter den 12,4 Millionen Diabetes-Patienten zu festigen. Roche und Thermo Fisher betonen Onkologie-Sequenzierungs-Partnerschaften mit großen Krebszentren, während Siemens Healthineers Hämatologie-Analysegeräte unter Leasingmodellen ausbaut, die zu Budgetzyklen öffentlicher Institutionen passen.

Inländische Unternehmen konzentrieren sich auf wettbewerbsfähig bepreiste Reagenzien und Nischen-Assays, die auf lokale Epidemiologie zugeschnitten sind. BiotecMol liefert PCR-Kits, die für endemische Pathogene optimiert sind, und bietet flexible Chargengrößen, die mittelgroßen Laboren entsprechen. KI-zentrische Störer wie Keirón México differenzieren sich durch Cloud-Plattformen, die Bildgebung, Labordaten und Terminplanung in vereinheitlichte Dashboards knüpfen und die Entscheidungsfindung von Klinikern beschleunigen. Laborketten, insbesondere Laboratorios Chopo, erweitern ihre Präsenz über Heimsammlungs-Allianzen und treiben Volumen durch direkte Verbrauchermarketing an.

Der bevorstehende MXN 130 Milliarden (USD 6,86 Milliarden) konsolidierte Beschaffungszyklus setzt eine Wettbewerbslatte bei Preis, Lieferzuverlässigkeit und Post-Market-Überwachung. Anbieter, die Analysegeräte, Reagenzien und LIS-Upgrades in schlüsselfertige Vorschläge bündeln können, haben einen Vorteil. Gleichzeitig wird COFEPRISs sich entwickelnder KI-Geräte-Rahmen Genehmigungszeiten und Dokumentationsanforderungen umgestalten und Unternehmen mit robusten klinischen Validierungsdatensätzen begünstigen.

Mexiko In-Vitro-Diagnostika Branchenführer

-

Bio-Rad Laboratories, Inc.

-

Sysmex Corporation

-

Thermo Fisher Scientific Inc.

-

bioMerieux SA

-

Abbott Laboratories

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2024: Abbott startete Mexikos ersten HIV-Selbsttest. Im Einklang mit seinem Engagement für die Verbesserung des Zugangs zu wesentlichen Diagnostiktools und die Stärkung des Kampfes gegen HIV in Mexiko führte Abbott zwei Selbsttest-Lösungen ein: den Panbio HIV-Selbsttest, der der Öffentlichkeit in prominenten Apotheken im ganzen Land zugänglich sein wird.

- Mai 2024: COFEPRIS veröffentlichte den Entwurf NOM-137-SSA1-2024 mit neuen Kennzeichnungsregeln für In-Vitro-Diagnostika, die explizite Selbsttest-Entsorgungsanweisungen und Herkunftsland-Offenlegung vorschreiben.

Mexiko In-Vitro-Diagnostika Marktbericht Umfang

Gemäß dem Umfang dieses Berichts umfassen In-Vitro-Diagnostika medizinische Geräte und Verbrauchsmaterialien, die zur Durchführung von In-vitro-Tests an verschiedenen biologischen Proben verwendet werden. Sie werden zur Diagnose verschiedener medizinischer Zustände wie chronische Krankheiten eingesetzt.

Der mexikanische In-Vitro-Diagnostika Markt ist nach Technik, Produkt, Nutzbarkeit, Anwendung und Endbenutzern segmentiert. Nach Technik ist der Markt in klinische Chemie, Molekulardiagnostik, Immundiagnostik, Hämatologie und andere Techniken segmentiert. Nach Produkt ist der Markt in Instrumente, Reagenzien und andere Produkte segmentiert. Nach Nutzbarkeit ist der Markt in Einweg-IVD-Geräte und wiederverwendbare IVD-Geräte segmentiert. Nach Anwendung ist der Markt in Infektionskrankheiten, Krebs/Onkologie, Kardiologie, Autoimmunkrankheiten, Diabetes, Nephrologie und andere Anwendungen segmentiert. Nach Endbenutzern ist der Markt in Diagnostiklabore, Krankenhäuser und Kliniken sowie andere Endbenutzer segmentiert. Der Bericht bietet den Wert (in USD) für die oben genannten Segmente.

| Klinische Chemie |

| Immundiagnostik |

| Molekulardiagnostik |

| Hämatologie |

| Mikrobiologie |

| Koagulation & Hämostase |

| Urinanalyse |

| Point-of-Care-Schnelltests |

| Andere Techniken |

| Instrumente/Analysegeräte |

| Reagenzien & Kits |

| Software & Services |

| Einweg-IVD-Geräte |

| Wiederverwendbare Systeme |

| Infektionskrankheiten |

| Onkologie |

| Kardiologie |

| Autoimmunerkrankungen |

| Diabetes |

| Nephrologie |

| Genetisch / Pränatal / Neonatal |

| Drogentests & Pharmakogenomik |

| Andere Anwendungen |

| Unabhängige Diagnostiklabore |

| Krankenhäuser & Kliniken |

| Häusliche Pflege / Selbsttests |

| Andere Endbenutzer |

| Nach Technik | Klinische Chemie |

| Immundiagnostik | |

| Molekulardiagnostik | |

| Hämatologie | |

| Mikrobiologie | |

| Koagulation & Hämostase | |

| Urinanalyse | |

| Point-of-Care-Schnelltests | |

| Andere Techniken | |

| Nach Produkt & Service | Instrumente/Analysegeräte |

| Reagenzien & Kits | |

| Software & Services | |

| Nach Nutzbarkeit | Einweg-IVD-Geräte |

| Wiederverwendbare Systeme | |

| Nach Anwendung | Infektionskrankheiten |

| Onkologie | |

| Kardiologie | |

| Autoimmunerkrankungen | |

| Diabetes | |

| Nephrologie | |

| Genetisch / Pränatal / Neonatal | |

| Drogentests & Pharmakogenomik | |

| Andere Anwendungen | |

| Nach Endbenutzer | Unabhängige Diagnostiklabore |

| Krankenhäuser & Kliniken | |

| Häusliche Pflege / Selbsttests | |

| Andere Endbenutzer |

Wichtige im Bericht beantwortete Fragen

Wie groß ist der Mexiko In-Vitro-Diagnostika Markt im Jahr 2025?

Die Mexiko In-Vitro-Diagnostika Marktgröße beträgt USD 2,22 Milliarden im Jahr 2025 und ist auf Kurs, bis 2030 USD 3,14 Milliarden zu erreichen.

Welches Techniksegment expandiert am schnellsten?

Die Molekulardiagnostik weist das höchste Wachstum auf, mit erwarteten 8,25% CAGR bis 2030 aufgrund steigender Präzisionsmedizin- und Onkologie-Testnachfrage.

Warum gewinnt häusliche Pflegetests an Schwung?

Post-pandemische Verbrauchergewohnheiten und neue digitale Plattformen wie Examedi ermöglichen bequeme Probensammlung zu Hause und treiben das Segment Häusliche Pflege/Selbsttests mit einer CAGR von 8,32% an.

Wie beeinflusst die COFEPRIS-Regulierung die Produkteinführungszeiten?

Standardregistrierungen erfordern 10-18 Monate, aber in den Vereinigten Staaten, Kanada oder Japan zugelassene Geräte können Äquivalenzwege nutzen, um Prüfungen auf etwa 6-12 Monate zu verkürzen.

Welche Regionen außerhalb von Mexiko-Stadt bieten hohes Wachstumspotenzial?

Guadalajara, Monterrey und nördliche Grenzstaaten kombinieren bessere Infrastruktur und grenzüberschreitende Patientenströme, während südliche Staaten unterversorgt bleiben, aber von Regierungs-Outreach-Programmen anvisiert werden.

Seite zuletzt aktualisiert am: