Spanien Lebens- und Sachversicherung Marktgröße und -anteil

Spanien Lebens- und Sachversicherung Marktanalyse von Mordor Intelligence

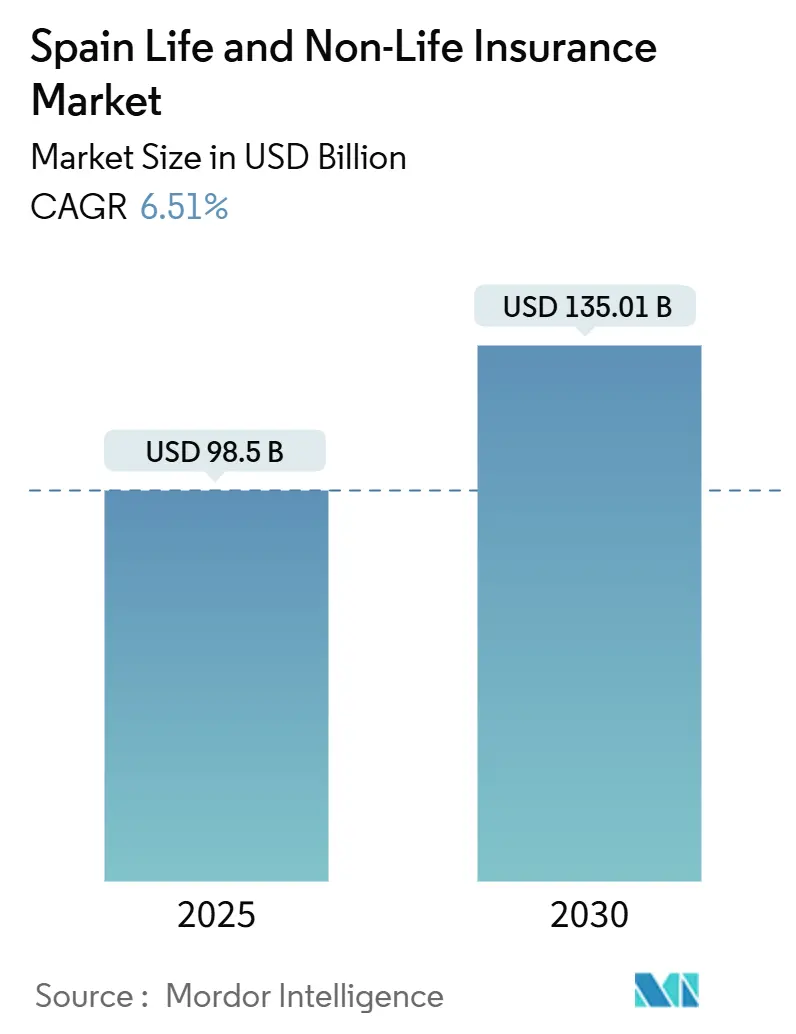

Der Spanien Lebens- und Sachversicherung Markt ist mit 98,50 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich bis 2030 135,01 Milliarden USD erreichen, unterstützt durch eine CAGR von 6,51 %. Starkes Prämienwachstum signalisiert tiefere Versicherungspenetration, steigende verfügbare Einkommen und eine stetige Migration von Sparprodukten zu Schutz- und Altersvorsorgeprodukten. Obligatorische Deckungen bei Kraftfahrzeugen, schnelle Aufnahme privater Krankenversicherungen und ein Anstieg der Nachfrage nach Sachkatastrophenversicherungen untermauern die Dynamik im Sachversicherungsbereich, während Rentenreformen und Langlebigkeitstrends frisches Kapital in Richtung Rentenversicherungen lenken. Die Digitalisierung verändert die Vertriebsökonomie, wobei Bankversicherungen die Reichweite erweitern und mobile Plattformen die Preistransparenz verbessern. Skalenvorteile, robuste Risikopreismodelle und Zugang zu granularen Kundendaten entwickeln sich zu den entscheidenden Wettbewerbshebeln im Spanien Lebens- und Sachversicherung Markt.

Wichtige Berichtsergebnisse

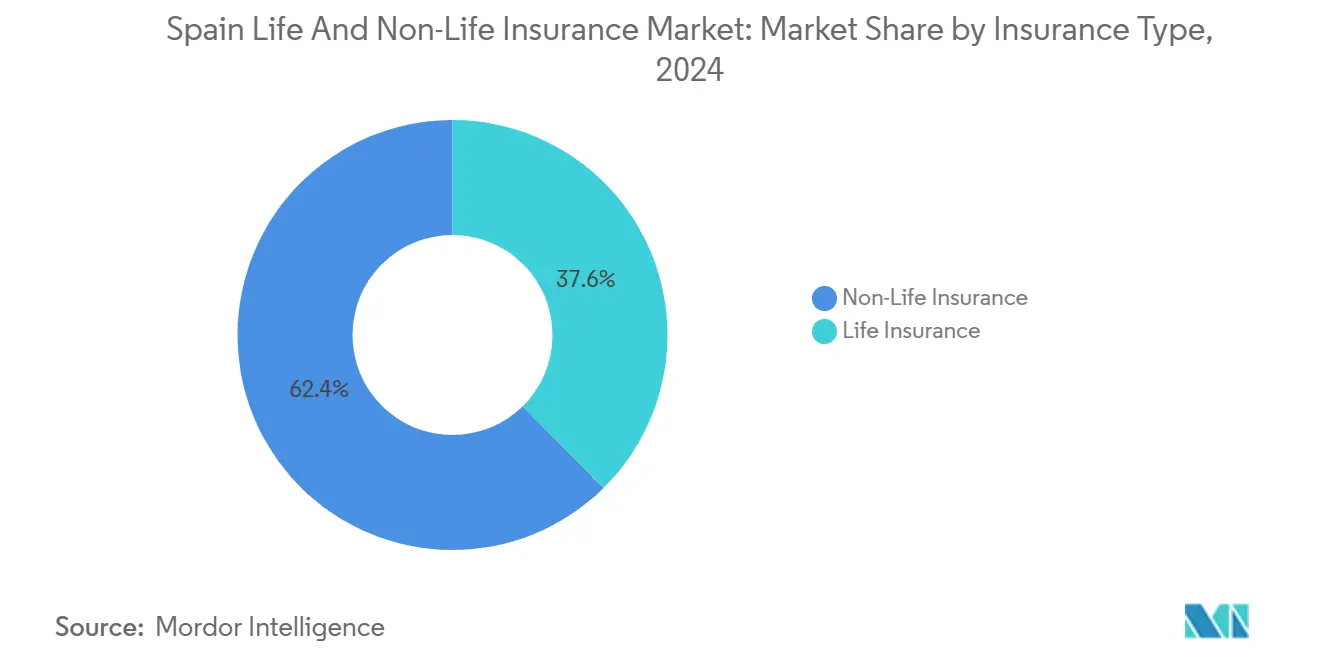

- Nach Versicherungsart hielt die Sachversicherung 62,1 % des Spanien Lebens- und Sachversicherung Marktanteils im Jahr 2024, während Renten- und Rentenversicherungssparten voraussichtlich mit einer CAGR von 5,82 % bis 2030 wachsen werden.

- Nach Vertriebskanal kontrollierte die Bankversicherung 44,3 % des Spanien Lebens- und Sachversicherung Marktes im Jahr 2024, während Online- und Mobilverkäufe voraussichtlich eine CAGR von 12,24 % bis 2030 verzeichnen werden.

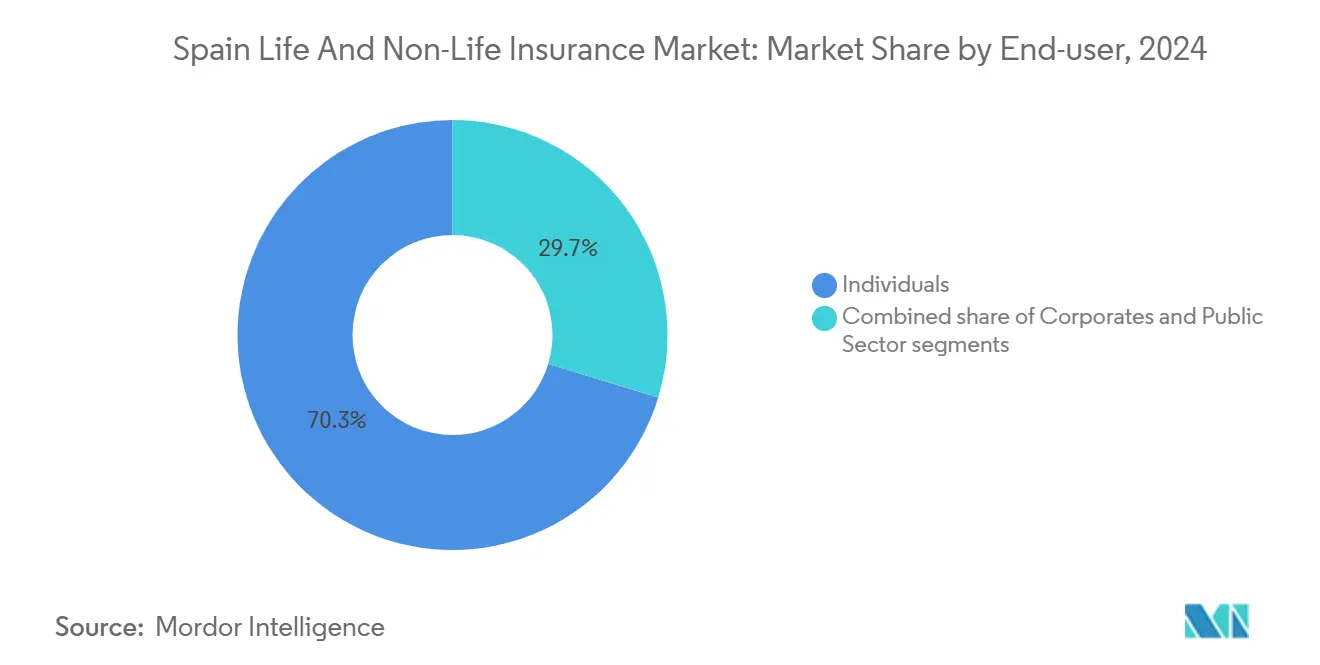

- Nach Endnutzer machten Privatpersonen 70,2 % der Spanien Lebens- und Sachversicherung Marktgröße im Jahr 2024 aus; KMU stellen das am schnellsten wachsende Segment dar und expandieren mit 7,32 % CAGR während 2025-2030.

- Nach Geografie führte Madrid mit einem Anteil von 22,3 % der Spanien Lebens- und Sachversicherung Marktgröße im Jahr 2024, während die Valencianische Gemeinschaft die schnellste regionale CAGR von 6,51 % über 2025-2030 verzeichnen soll.

Spanien Lebens- und Sachversicherung Markttrends und -erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Alternde Bevölkerung treibt Nachfrage nach Renten- & Rentenversicherungsprodukten in Spanien voran | +1.8% | National; höchste Auswirkung in Madrid, Katalonien, Baskenland | Langfristig (≥ 4 Jahre) |

| Wachstum digitaler Bankversicherungspartnerschaften beschleunigt Policenverkäufe | +1.2% | Landesweit, mit früher Traktion in großen städtischen Zentren | Mittelfristig (2-4 Jahre) |

| Obligatorische Kfz-Versicherungsvorschriften erhöhen Sachversicherungsprämien | +0.7% | National | Kurzfristig (≤ 2 Jahre) |

| Steigende klimabedingte Katastrophen erhöhen Nachfrage nach Immobilien- & Ernteversicherungen | +1.1% | Valencia, Andalusien, Katalonien; Ausbreitung landesweit | Mittelfristig (2-4 Jahre) |

| Integration von Krankenversicherung mit privaten Gesundheitsnetzwerken erweitert Penetration | +0.9% | Madrid, Katalonien, Balearen | Mittelfristig (2-4 Jahre) |

| EU-Solvabilität-II-Reformen ermöglichen Kapitaloptimierung für spanische Versicherer | +0.5% | National | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Alternde Bevölkerung treibt Nachfrage nach Renten- und Rentenversicherungsprodukten in Spanien voran

Jeder fünfte Spanier ist bereits älter als 65, und dieser Anteil wird bis 2035 26 % übersteigen[1]OECD, "OECD Capital Market Review of Spain 2024," oecd.org. Der demografische Wandel drängt Lebensversicherer dazu, Altersvorsorgeprodukte zu priorisieren, wobei Renten- und Rentenversicherungsprämien zwischen 2025 und 2030 mit einer CAGR von 5,86 % expandieren. CaixaBanks "Generation+"-Suite bündelt Rentenversicherungen, Seniorenschutz und Eigenkapital-Freigabe-Hypotheken in einem einzigen Beratungsangebot und erschließt eine Kohorte, die nahezu 40 % des Haushaltsvermögens kontrolliert. Überarbeitete Sterbetafeln (PER2020) schärfen die Preisgenauigkeit und heben den Bedarf an Langlebigkeitsrisiko-Absicherung hervor. Versicherer, die langfristige Verbindlichkeiten mit höher rentierlichen Vermögenswerten abgleichen können, sind darauf eingestellt, Marktanteile im Spanien Lebens- und Sachversicherung Markt zu gewinnen.

Wachstum digitaler Bankversicherungspartnerschaften beschleunigt Policenverkäufe

Im Jahr 2024 entfielen 14,2 % der inländischen Gewinne aus Versicherungen auf Banken, was die integrale Rolle der Bankversicherung im täglichen Bankgeschäft unterstreicht. Dieser Kanal kontrolliert 44,1 % der gesamten gebuchten Prämien und verbessert nun seine mobilen Apps mit Funktionen wie Robo-Beratung, datengetriebenen Cross-Selling und sofortiger Policenausstellung. SegurCaixa Adeslas zeigt die Macht der Skalierung, indem es CaixaBanks 21 Millionen Privatkunden nahtlos mit rechtzeitigen Angeboten für Kranken-, Hausrat- und Kfz-Versicherungen integriert. Mit reduzierten Akquisitionskosten und verbesserten Konversionsraten wird die Bankversicherung produktiver und treibt das Wachstum in Spaniens Lebens- und Sachversicherungssektoren voran.

Obligatorische Kfz-Versicherungsvorschriften erhöhen Sachversicherungsprämien

Das spanische Gesetz verpflichtet jedes zugelassene Fahrzeug, eine Haftpflichtversicherung zu führen, und verbesserte Durchsetzungstools wie Echtzeit-Verkehrspolizeidatenbanken verkleinern den Pool der Unversicherten. Kfz-Prämien machen über ein Viertel der Sachversicherungserlöse aus. Trotz einer Combined Ratio über 100 % im Jahr 2024 helfen telematikbasierte Preisgestaltung und schärfere Betrugskontrollen den Versicherern, Tarife anzupassen. Neuwagenzulassungen erholten sich Anfang 2024, unterstützen das Volumen und regulatorische Sicherheit sollte Kraftfahrzeuge zu einem Eckpfeiler des Spanien Lebens- und Sachversicherung Marktes halten.

Steigende klimabedingte Katastrophen erhöhen Nachfrage nach Immobilien- und Ernteversicherungen

Überschwemmungen, Waldbrände und Dürren steigern versicherte Verluste und schärfen die Risikowahrnehmung. Das Consorcio de Compensación de Seguros (CCS) hat seit 1987 11,04 Milliarden USD für außergewöhnliche Ereignisse gezahlt und dämpft damit die Volatilität des Privatsektors[2]Fitch Ratings, "Spain's CCS aids re/insurance stability amid climate risks," fitchratings.com. Nach der Valencia-Überschwemmung 2024 blieben kombinierte Mehrgefahren-Immobilienverhältnisse unter 95 %, was die Widerstandsfähigkeit des Modells beweist. Prämien in überschwemmungsgefährdeten Gebieten steigen um niedrige einstellige Werte, und die Nachfrage nach Landwirtschaftsversicherungen klettert, da Ernteerträge unregelmäßiger werden. Klimarisiko fügt daher dem Spanien Lebens- und Sachversicherung Markt einen strukturellen Rückenwind hinzu.

Hemmfaktoren-Auswirkungsanalyse

| Hemmfaktor | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Anhaltend niedrige Zinsumgebung komprimiert Lebensversicherungsmargen | -0.8% | National | Kurzfristig (≤ 2 Jahre) |

| Hohe Combined Ratios in Kfz-Sparte begrenzen Rentabilität für Sachversicherer | -0.6% | National | Mittelfristig (2-4 Jahre) |

| Zunehmende Konkurrenz von Insurtechs erodiert Marktanteil traditioneller Agenten | -0.4% | Städtische Zentren, insbesondere Madrid und Barcelona | Mittelfristig (2-4 Jahre) |

| Strengere IFRS-17-Berichtspflichten erhöhen Compliance-Kosten | -0.5% | National | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltend niedrige Zinsumgebung komprimiert Lebensversicherungsmargen

Garantierte Rendite-Sparblöcke sitzen immer noch in vielen Lebensbilanzen, und extrem niedrige Renditen komprimieren Spread-Einkommen. Obwohl die Europäische Zentralbank 2024 mit der Straffung begann, bleiben Wiederanlagerenditen hinter Mindest-Crediting-Raten bei Legacy-Policen zurück. Lebensversicherungsunternehmen schwenken zu unit-linked Verträgen um, die Investitionsrisiko übertragen, aber Übergangskosten belasten die kurzfristige Rentabilität im Spanien Lebens- und Sachversicherung Markt.

Hohe Combined Ratios in Kfz-Sparte begrenzen Rentabilität für Sachversicherer

Lieferketteninflation, teurere Ersatzteile und größere Körperverletzungsauszeichnungen drückten die Kfz-Combined-Ratio 2024 über 100 %. Versicherer beantragen schärfere Tariferhöhungen und setzen KI-gesteuerte Schadenstriagen ein, doch die Schadenschwere bleibt klebrig. Bis das Underwriting die Gewinnschwelle erreicht, könnte die Kapitalallokation zu schneller wachsenden Sparten wie Gesundheit und KMU-Paketen den Wachstumsbeitrag von Kraftfahrzeugen im Spanien Lebens- und Sachversicherung Markt verwässern.

Segmentanalyse

Nach Versicherungsart: Sachversicherung dominiert, während Rentenprodukte steigen

Sachversicherung generierte 62,1 % der gesamten gebuchten Prämien im Jahr 2024, eine Position, die durch die obligatorische Kfz-Deckung, klimabedingte Immobiliennachfrage und eine 30%ige Krankenversicherungspenetration in mehreren städtischen Provinzen verstärkt wird. Der Spanien Lebens- und Sachversicherung Markt ist weiterhin auf Kraftfahrzeuge für das Volumen angewiesen, doch Immobilien- und Erntesparten steigen stetig nach den Valencia-Überschwemmungen im Oktober 2024. Lebensprodukte eroberten die verbleibenden 38 % der Prämieneinkommen, wobei Renten- und Rentenversicherungsverträge um 5,8 % pro Jahr bis 2030 steigen, da Haushalte vorhersagbare Nachruhestandsgeldflüsse suchen. Überarbeitete PER2020-Sterbetafeln erhöhen Kapital für Langlebigkeitsrisiko, geben aber Preisgenauigkeit, die neue Rentenversicherungsausgaben unterstützt.

Das Wachstum in Lebensersparnissen hat sich zu unit-linked Programmen verschoben, die Versicherer vor Investitionsgarantie-Belastungen isolieren, während sie den Appetit der Kunden auf Aktienexposure erfüllen. Inzwischen bleiben Lebensversicherungen ein Nischenwerkzeug für Vermögenstransfer für vermögende Privatpersonen in Madrid und Katalonien. Die Spanien Lebens- und Sachversicherung Marktgröße, die an Sachversicherung gebunden ist, übertrumpft immer noch die Lebensversicherung, doch der Margenbeitrag von Rentenverträgen klettert, unterstützt durch solvenzfreundliche Rückversicherung. Versicherer, die kapitalintensive traditionelle Reserven mit gebührenbasierten asset-light Produkten ausbalancieren können, sollten ROE-Spreads erweitern. Schadenautomatisierung und Verhaltenspreisgestaltung bei Kfz- und Hausratsparten verbessern weiter die Kostenquoten und geben diversifizierten Gruppen einen strukturellen Vorteil.

Nach Vertriebskanal: Bankversicherung führt, während Digital disrupted

Bankversicherung schrieb 44,3 % der Prämien im Jahr 2024 und nutzte 30.000+ spanische Bankfilialen und den Vertrauenshalo etablierter Kreditgeber. Der Spanien Lebens- und Sachversicherung Markt hängt von diesen Allianzen ab, um Massenmärkte-Sparer zu erreichen, insbesondere für Rentenpläne, die neben Girokonten verkauft werden. Eingebettete Application-Programming-Interface (API)-Links lassen jetzt Bank-Mobile-Apps sofortige Angebote ausgeben, Krankenhauskasse-Policen quersellen und Verlängerungserinnerungen pushen, die Verfallsraten unter 3 % schneiden.

Dennoch skalieren Online- und mobile Direktplattformen mit einer CAGR von 12,24 % bis 2030, der schnellsten aller Kanäle, da Vergleichsseiten und digitale Aggregatoren preisfokussiertes Einkaufen fördern. Agenten und Makler behalten einen Beratungsvorteil in komplexen Haftpflicht- und Seetransportversicherungen für Exporteure, obwohl Gebührendruck zunimmt. Da Omnichannel-Verhalten Fuß fasst, berichten Versicherer mit nahtlosen Übergaben vom Web zur Filiale zum Call Center höhere Net Promoter Scores und niedrigere Abwanderung. Der Spanien Lebens- und Sachversicherung Marktanteilsmix migriert daher zu digital, aber Bankversicherung wird wahrscheinlich Kern in Lebensprodukten bleiben wegen Bankeinlagenstabilität und Big-Data-Underwriting.

Nach Endnutzer: Privatpersonen dominieren, während KMU beschleunigen

Einzelhaushalte machten 70,2 % des Prämienvolumens im Jahr 2024 aus, untermauert durch obligatorische Autopolicen und den Reiz privater Gesundheitsversorgung, da Wartelisten in öffentlichen Krankenhäusern länger werden. Der Spanien Lebens- und Sachversicherung Markt profitiert von umfangreichen Verbraucheraufklärungs-Kampagnen und Steueranreizen für Altersvorsorgeprodukte. Innerhalb der Einzelhandelsbasis fordern wohlhabende Kunden universelle Lebenswrapper für Vermögenstransfer, während Millennials zu nutzungsbasierten Auto- und Mikrodauer-Reiseversicherungen neigen, die über Smartphones gekauft werden.

KMU, die mehr als 99 % der spanischen Firmen umfassen, sind jetzt das am schnellsten wachsende Segment mit 7,32 % CAGR, da Versicherer gebündelte Mehrsparten-Pakete ausrollen, die Immobilien, Haftpflicht und Mitarbeitervorteile abdecken. VidaCaixas MyBox Vida Negocios bietet selbständigen Fachkräften flexible Deckung und Steuerabzugsfähigkeit, während MAPFRE Cross-Selling durch Bankinter-Filialen verfolgt. Digitale Underwriting-Portale verkürzen Bearbeitungszeiten von Tagen auf Minuten, ein wichtiger Anziehungspunkt für ressourcenbeschränkte Kleinunternehmer. Großunternehmen versichern weiterhin hohe Selbstbehalte selbst, beziehen aber immer noch katastrophale Risikotransfers und Expatriate-Medizinpläne von den kommerziellen Armen großer Versicherer.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Kreuzsegmentierung: Vertriebskanal formt Versicherungsart-Dynamiken um

Vertriebspräferenzen variieren stark nach Produkt. Bankversicherung erobert fast zwei Drittel der individuellen Rentenverkäufe, da Bankberater Rentenfonds und Rentenversicherungen mit Hypotheken bündeln. Umgekehrt gewinnen Direct-to-Consumer-Digitalportale bei standardisierten Kfz- und Geräteschutzversicherungen, wo sofortige Erfüllung und transparente Preisgestaltung persönliche Interaktion übertrumpfen. Dieses Muster zeigt, wie die Spanien Lebens- und Sachversicherung Branche beratungsintensive Produkte mit menschlichen Kanälen ausrichtet, während Commodity-Risiken an Algorithmen weitergeleitet werden.

Eingebettete Versicherung, eine Flugbuchungsseite, die Reiseschutz verkauft, oder ein Kreditgeber, der Zahlungsschutzprämien in ein Darlehen bündelt, erweitert die Reichweite ohne zusätzliche Vertriebskosten. Doch Produktkomplexität kann sich beschleunigen, wenn Deckungen zum Kanal fehlabgestimmt sind, was Versicherer Reputationsverlusten aussetzt. Komparative-Vorteil-Analyse bestätigt die Kostenwirksamkeit der Bankversicherung, deutet aber auf Service-Qualitäts-Trade-offs hin und drängt einige Amtsinhaber dazu, Co-Branding mit Insurtechs zu betreiben, um Erfahrungswerte zu heben. Strategische Kanalorchestration wird daher zukünftige Gewinner im Spanien Lebens- und Sachversicherung Markt definieren.

Geografieanalyse

Madrid trug 22,3 % der Prämieneinkommen im Jahr 2024 bei, basierend auf einem dichten Unternehmensfußabdruck, dem höchsten BIP pro Kopf der Nation und einer 40,46%igen privaten Krankenversicherungspenetration[3]UNESPA, "Nota de prensa - Seguro de Salud," unespa.es. Ausländischer Direktinvestitionsbestand von 379,82 Milliarden EUR (395,60 Milliarden USD) vergrößert Risikotransferbedürfnisse und katalysiert ausgeklügelte Mitarbeitervorsorge und hochsummenversicherte Lebensverträge. Katalonien rangiert an zweiter Stelle; Barcelonas Tech-Cluster und Fertigungsbasis begünstigen Cyber-, See- und Supply-Chain-Policen, die maßgeschneidertes Underwriting erfordern. Die Penetration bleibt hoch, mit 34,16 % der Bewohner, die private Krankenversicherung halten, und Versicherer pflegen Insurtech-Partnerschaften, um urbane digitale Nachfrage zu erfüllen.

Andalusien mit seiner großen Bevölkerung und wachsenden Tourismusbranche hinkt bei der Penetration hinterher, bietet aber bedeutendes Aufwärtspotential, da verfügbare Einkommen klettern. Gesundheits- und Immobiliensparten dominieren neue Prämienaufnahmen, während landwirtschaftliche Mikroversicherungen von der umfangreichen landwirtschaftlichen Präsenz der Region profitieren. Das Baskenland verfügt über ein genossenschaftliches Versicherungsökosystem und überdurchschnittliche Einkommen, die Mehrgefahren-Geschäftspakete für Industrieexporteure unterstützen.

Die Valencianische Gemeinschaft wird als am schnellsten wachsendes Territorium mit einer prognostizierten CAGR von 6,51 % bis 2030 eingestuft, angetrieben durch Wiederaufbaunachfrage nach den Überschwemmungen 2024 und einer lebhaften KMU-Basis in Keramik und Agrar-Nahrung. Das staatlich unterstützte CCS-System sorgte für prompte Schadenszahlungen, steigerte Verbrauchervertrauen und Bereitschaft, Deckung zu erneuern. Schließlich zeigen die Balearen und Kanarischen Inseln hohe Reise- und Krankenversicherungsaufnahme verbunden mit Tourismuswirtschaften, während ländliche Binnenprovinzen unterpenetriert bleiben, aber sich durch mobile Verkaufsplattformen öffnen, was den Spanien Lebens- und Sachversicherung Marktfußabdruck vertieft.

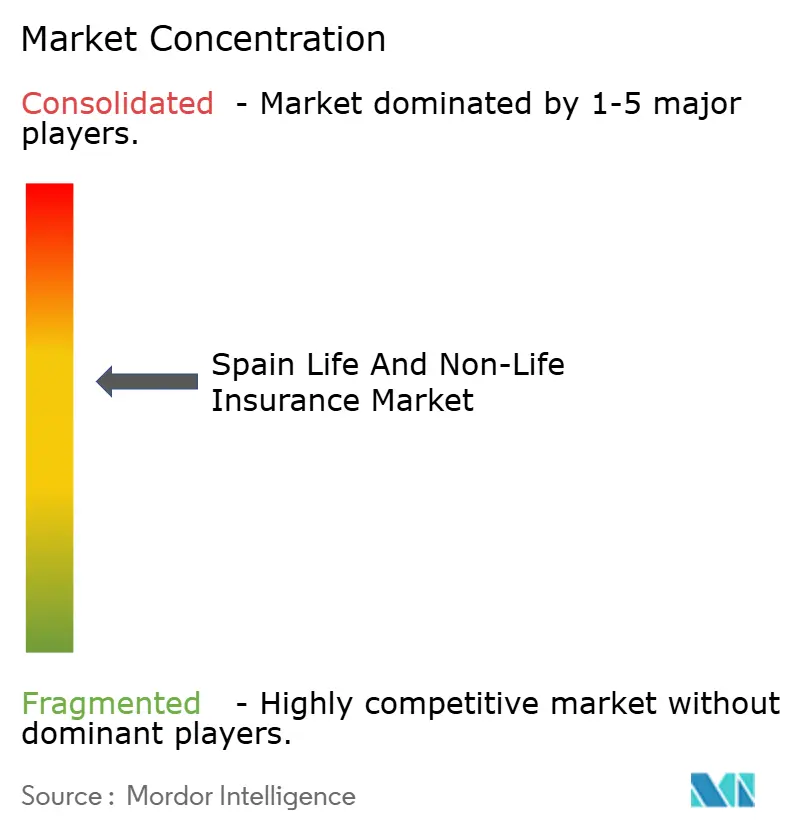

Wettbewerbslandschaft

Die Top-Fünf-Akteure, VidaCaixa, Mapfre, Mutua Madrileña, Zurich und AXA, kontrollieren den Löwenanteil der gebuchten Prämien und reflektieren einen mäßig konzentrierten Spanien Lebens- und Sachversicherung Markt. VidaCaixa exzelliert in Lebens- und Rentensparten durch CaixaBanks Filialnetzwerk und erreicht eine Skalierung, die kurze Amortisation digitaler Investitionen unterstützt. Mapfre kombiniert 3.000+ Einzelhandelsbüros mit einer der meistgeladenen Versicherungsapps des Landes und plant, weitere 300 Filialen bis 2028 hinzuzufügen.

Krankenversicherung ist enger gehalten: SegurCaixa Adeslas, Sanitas, Asisa, DKV und Mapfre machen einen Mehrheitsanteil aus und nutzen vertikale Integration mit privaten Krankenhausketten. Bei Immobilienkatastrophen nivelliert die CCS-Rückversicherung das Spielfeld, aber Versicherer mit ausgeklügelten Katastrophenmodellfähigkeiten können granuläre Risiken genauer bepreisen und Combined Ratios unter 100 % halten.

Digitale Aufständische wie Prima Seguros und Simple fokussieren auf Auto- oder KMU-Nischen und verwenden Straight-Through-Processing und Kundenerfahrungsdesign, um Amtsinhaber-Anteile zu erodieren. Internationale Spezialisten, zum Beispiel Munich Re Specialty, werden ab 2025 underwriten und könnten Tarife in fakultativen Rückversicherungsschichten senken. M&A setzt sich fort: BMS kaufte Rasher für Kredit- und Bürgschaftsexpansion, während MEDVIDA Partners VidaCaixas Legacy-Bücher absorbierte, um Skalierung aufzubauen und Rentenversicherungsflüsse zu verfolgen. Akteure, die sowohl Akquisitionskostenkontrolle als auch kapitalleichtes Produktdesign meistern, scheinen am besten positioniert, um Margen zu behalten.

Spanien Lebens- und Sachversicherung Branchenführer

-

Mapfre S.A.

-

VidaCaixa (CaixaBank Group)

-

Mutua Madrileña

-

AXA Seguros S.A.

-

Allianz Seguros

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: MAPFRE verpflichtet sich, 300 zusätzliche Büros innerhalb von drei Jahren zu eröffnen und die Rentabilität der Autoversicherung zu verbessern, während das Lebenswachstum von KMU angestrebt wird.

- März 2025: Inocsa erwarb Grupo Catalana Occidente für 1,94 Milliarden GBP und markierte eine der größten jüngsten spanischen Versicherungsübernahmen.

- November 2024: Die CCS zahlte Ansprüche nach den schweren Überschwemmungen in Valencia und Malaga aus, schöpfte aus 10 Milliarden EUR (10,41 Milliarden USD) Reserven und demonstrierte systemische Widerstandsfähigkeit.

- Mai 2024: MEDVIDA Partners erwarb VidaCaixas Lebensportfolio, um Skalierung im Closed-Book-Management zu erreichen.

- Mai 2024: AM Best veränderte Spaniens Sachversicherungsausblick von negativ zu stabil, da sich die Tariadadäquatheit verbesserte.

Spanien Lebens- und Sachversicherung Marktberichtsumfang

Lebensversicherung bietet eine Pauschalsumme der Versicherungssumme bei Fälligkeit oder im Falle des Todes des Versicherungsnehmers. Sachversicherungen bieten finanziellen Schutz für eine Person bei Gesundheitsproblemen oder Verlusten durch Schäden an einem Vermögenswert. Dieser Bericht zielt darauf ab, eine detaillierte Analyse des spanischen Lebens- und Sachversicherungsmarktes zu liefern. Er konzentriert sich auf die Marktdynamik, aufkommende Trends in den Segmenten und regionalen Märkten und Einblicke in verschiedene Produkt- und Anwendungstypen. Außerdem analysiert er die Hauptakteure und die Wettbewerbslandschaft im Lebens- und Sachversicherungsmarkt in Spanien.

Der Spanien Lebens- und Sachversicherung Markt ist nach Versicherungsart und Vertriebskanal segmentiert. Nach Versicherungsart ist der Markt in Lebens- und Sachversicherung untersegmentiert, und nach Vertriebskanälen ist der Markt in Direktvertretung, Bank und andere untersegmentiert. Der Bericht bietet die Marktgrößen und Prognosen in Wert (USD) für alle oben genannten Segmente.

| Lebensversicherung | Risikolebensversicherung |

| Kapitallebensversicherung | |

| Volllebens- / Universallebensversicherung | |

| Renten- & Rentenversicherungen | |

| Sachversicherung | Kraftfahrzeug |

| Immobilien- & Unfallversicherung | |

| Krankenversicherung | |

| Haftpflichtversicherung | |

| Kredit- & Bürgschaftsversicherung | |

| See-, Luft- & Transportversicherung |

| Agenten & Makler |

| Bankversicherung |

| Direktvertrieb |

| Online & Mobil |

| Affinität & Partnerschaften |

| Privatpersonen | Massenmarkt |

| Vermögende Privatpersonen | |

| Unternehmen | KMU |

| Großunternehmen | |

| Öffentlicher Sektor |

| Madrid |

| Katalonien |

| Andalusien |

| Valencianische Gemeinschaft |

| Baskenland |

| Rest von Spanien |

| Nach Versicherungsart (Gebuchte Bruttoprämie, USD Milliarden) | Lebensversicherung | Risikolebensversicherung |

| Kapitallebensversicherung | ||

| Volllebens- / Universallebensversicherung | ||

| Renten- & Rentenversicherungen | ||

| Sachversicherung | Kraftfahrzeug | |

| Immobilien- & Unfallversicherung | ||

| Krankenversicherung | ||

| Haftpflichtversicherung | ||

| Kredit- & Bürgschaftsversicherung | ||

| See-, Luft- & Transportversicherung | ||

| Nach Vertriebskanal | Agenten & Makler | |

| Bankversicherung | ||

| Direktvertrieb | ||

| Online & Mobil | ||

| Affinität & Partnerschaften | ||

| Nach Endnutzer | Privatpersonen | Massenmarkt |

| Vermögende Privatpersonen | ||

| Unternehmen | KMU | |

| Großunternehmen | ||

| Öffentlicher Sektor | ||

| Nach Region (Spanien) | Madrid | |

| Katalonien | ||

| Andalusien | ||

| Valencianische Gemeinschaft | ||

| Baskenland | ||

| Rest von Spanien | ||

Wichtige im Bericht beantwortete Fragen

Wie ist der aktuelle Wert des spanischen Lebens- und Sachversicherungsmarktes und wie schnell wächst er?

Prämien belaufen sich auf 98,50 Milliarden USD im Jahr 2025 und werden voraussichtlich auf 135,01 Milliarden USD bis 2030 bei einer CAGR von 6,51 % expandieren.

Welche Produktsparten verzeichnen das schnellste Wachstum?

Renten- und Rentenversicherungsprämien steigen mit einer CAGR von 5,82 % (2025-2030), dem schnellsten Tempo unter allen Lebensversicherungskategorien.

Wie wichtig ist Bankversicherung im Vergleich zu digitalen Kanälen?

Bankversicherung kontrolliert 44,3 % der gesamten gebuchten Prämien, während Online- und Mobilverkäufe der am schnellsten wachsende Kanal sind, mit einer prognostizierten CAGR von 12,24 % bis 2030.

Welche Regionen halten die größten und am schnellsten wachsenden Anteile der Prämieneinkommen?

Madrid führt mit einem Anteil von 22,3 % der Gesamtprämien im Jahr 2024; die Valencianische Gemeinschaft wird voraussichtlich das höchste regionale Wachstum mit einer CAGR von 6,51 % bis 2030 verzeichnen.

Welche regulatorischen Änderungen prägen die Marktdynamik?

Laufende Solvabilität-II-Updates und IFRS-17-Implementierung verbessern Kapitaloptimierung, erhöhen aber Compliance-Kosten und begünstigen größere Versicherer mit stärkeren Risikomanagement-Systemen.

Warum stehen Kfz-Versicherer unter Rentabilitätsdruck?

Inflation bei Reparaturkosten und höhere Körperverletzungsansprüche drückten die Kfz-Combined-Ratio 2024 über 100 %, was Tariferhöhungen und breiteren Einsatz telematikbasierter Preisgestaltung zur Wiederherstellung der Margen veranlasste.

Seite zuletzt aktualisiert am: