Marktgröße und -anteil des asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarktes

Analyse des asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarktes von Mordor Intelligence

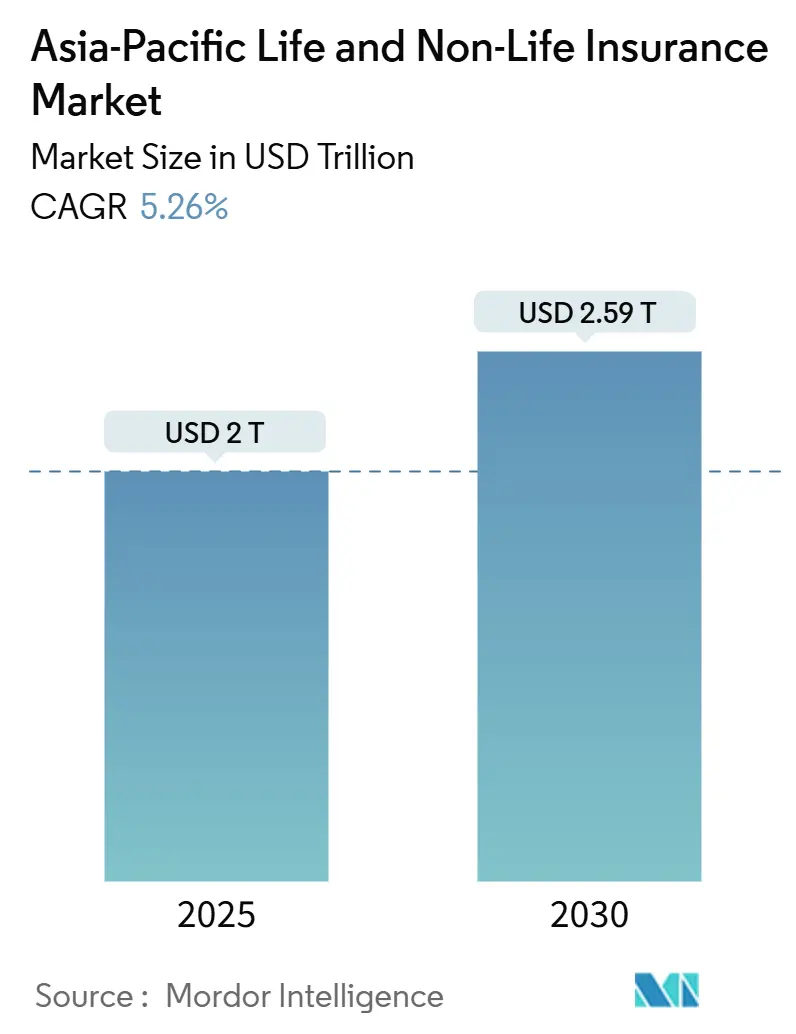

Der asiatisch-pazifische Lebens- und Nicht-Lebensversicherungsmarkt wird auf 2,00 Billionen USD im Jahr 2025 bewertet und soll bis 2030 2,59 Billionen USD erreichen, bei einem Wachstum von 5,26 % CAGR. Demografische Verschiebungen, regulatorische Liberalisierung und schnelle Digitalisierungsadoption untermauern diese Aussichten, während sich Versicherer von traditionellen Agenturmodellen hin zu eingebetteten, ökosystembasierten Vertriebsmodellen bewegen, die Schutz mit alltäglichen Finanzdienstleistungen bündeln. Beschleunigende Smartphone-Penetration, Open-API-Regulierung und die Einführung nationaler digitaler Identitätsprogramme senken Onboarding-Kosten und erschließen ungenutzte Mikrosegmente, während klimabedingte Schadensereignisse Versicherer dazu drängen, Risikomodelle neu zu kalibrieren und parametrische Deckungen zu lancieren, die innerhalb von Tagen statt Monaten auszahlen. Der asiatisch-pazifische Lebens- und Nicht-Lebensversicherungsmarkt profitiert auch von steigenden verfügbaren Einkommen der Mittelschicht in Indien, Indonesien und Vietnam, da neue Kaufkraft generell in erstmalige Gesundheits- und Sparversicherungen umgewandelt wird, die über den Kundenlebenszyklus erneuert werden. Die Wettbewerbsintensität steigt, da globale Versicherer durch Fusionen Skalierung anstreben und Technologieplattformen nutzungsbasierte Versicherungen in Fahrdienst-, E-Commerce- und OEM-Ökosysteme einbetten, wodurch traditionelle Provisionsstrukturen komprimiert werden.

Zentrale Berichtsergebnisse

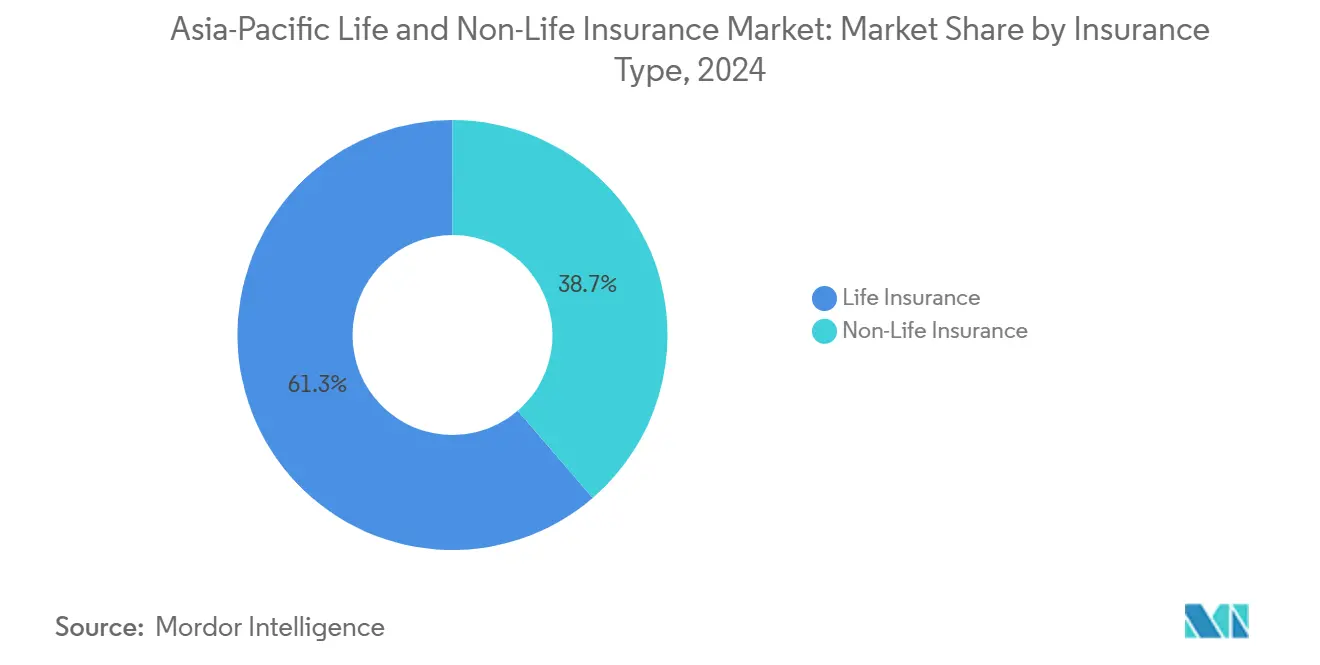

- Nach Versicherungsart führte die Lebensversicherung mit 61,3 % Marktanteil am asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarkt im Jahr 2024, während die Gesundheits- und Medizin-Nicht-Lebensversicherung mit 7,89 % CAGR bis 2030 expandiert.

- Nach Vertriebskanal behielten Agenturnetzwerke einen 42,6 %-Anteil an der Marktgröße des asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarktes im Jahr 2024, aber Digital-Direkt-Kanäle wachsen am schnellsten mit 6,74 % CAGR bis 2030.

- Geografisch entfiel auf China 54,8 % der Marktgröße des asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarktes im Jahr 2024, während Indien die höchste prognostizierte CAGR von 8,43 % bis 2030 verzeichnete.

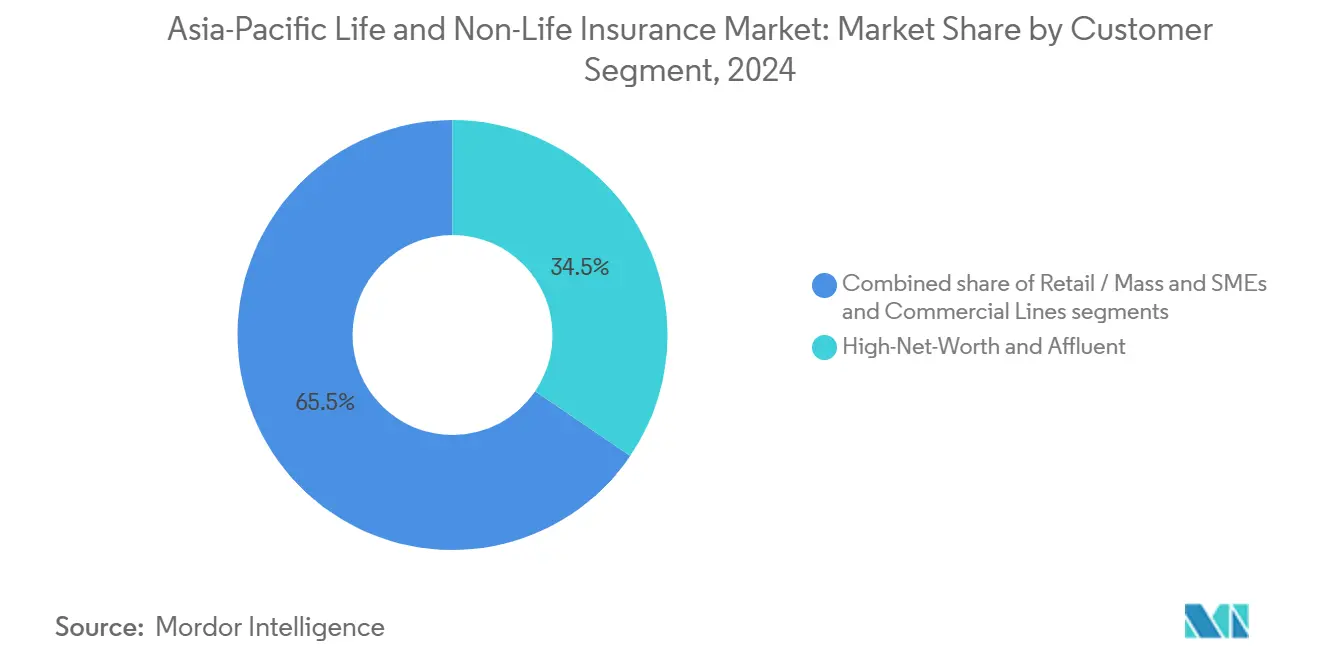

- Nach Kundensegment hielten vermögende Kunden einen 34,5 %-Anteil am asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarkt im Jahr 2024, während Versicherungen für KMU und gewerbliche Sparten voraussichtlich mit 7,65 % CAGR bis 2030 expandieren werden.

Trends und Einblicke des asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarktes

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende verfügbare Einkommen der Mittelschicht | +1.2% | Indien, Vietnam, Indonesien | Mittelfristig (2-4 Jahre) |

| Alternde Bevölkerung & wachsende Renten-/Gesundheitslücken | +0.9% | Japan, Südkorea, China, Singapur | Langfristig (≥ 4 Jahre) |

| Regulatorische Liberalisierung & Lockerung von Eigentumsobergrenzen | +0.8% | Indien, Indonesien, Vietnam, Thailand | Kurzfristig (≤ 2 Jahre) |

| Beschleunigende Digital-/InsurTech-Vertriebsadoption | +0.7% | China, Singapur, Südkorea | Mittelfristig (2-4 Jahre) |

| Eingebettete Versicherung über Super-Apps & OEMs | +0.6% | China, Südostasien, Indien | Kurzfristig (≤ 2 Jahre) |

| Klimarisiko-Nachfrage nach parametrischen Deckungen | +0.4% | Philippinen, Indonesien, Taiwan | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende verfügbare Einkommen der Mittelschicht

Wachsende städtische Einkommen in Schwellenländern fließen direkt in den asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarkt, da neu wohlhabende Haushalte Gesundheits- und Sparschutz priorisieren. Der Inlandsverbrauch beschleunigt sich in Vietnam, wo 8 % BIP-Wachstum 2025 und ein 48,6 %-Sprung bei eingehenden Auslandsinvestitionen persönliche Finanzanlagen stärken[1]White & Case, "Vietnam FDI Q1 2025," whitecase.com. Höhere Einkommen verbessern die Versicherungsbeständigkeit und ermöglichen es Versicherern, schwere Krankheiten und Rentenversicherungen zu verkaufen, die auf obligatorischen digitalen Zahlungsschienen basieren, die in ASEAN eingeführt wurden. Starke E-Commerce-Penetration setzt Verbraucher auch Cyber-Risiken aus und schafft einen Einstiegspunkt für gebündelte Personal-Cyber-Deckungen. Zusammengenommen beeinflusst das steigende verfügbare Einkommen nun den Prämienmix, indem es Käufer von Mindestsummen-Zeitplänen zu Mehrfachnutzen-Produkten verschiebt, die Wellness-Belohnungen beinhalten.

Alternde Bevölkerung & wachsende Renten-/Gesundheitslücken

Fertilitätsrückgang und steigende Langlebigkeit in Japan, Südkorea und dem chinesischen Küstengebiet vergrößern Renten- und Gesundheitsfinanzierungslücken und verstärken die Nachfrage nach Renten, Langzeitpflege und ergänzenden Medizinversicherungen. Singapur prognostiziert, dass bis 2030 jeder vierte Bürger mindestens 65 Jahre alt sein wird, was Versicherer dazu veranlasst, traditionelle Dotierungspläne in lebenslange Einkommensprodukte umzugestalten. Eine medizinische Inflation von 11%-12% in größeren asiatischen Städten motiviert Haushalte zusätzlich, sich Deckung zu sichern, bevor altersbedingte Ausschlüsse greifen, was das Prämienwachstum im asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarkt weit über die nominalen BIP-Raten hinaus antreibt. Langlebigkeitsverknüpfte Wertpapiere, die von Rückversicherern ausgegeben werden, gewinnen auch regulatorische Akzeptanz und ermöglichen es primären Schreibern, Überschussbelastungen durch verlängerte Lebenserwartung abzusichern. Diese Demografie beschleunigt eine Schwenkung von sparorientierten Lebensversicherungen hin zu reinen Risikoprodukten und verbessert die Kapitaleffizienz.

Regulatorische Liberalisierung & Lockerung ausländischer Eigentumsobergrenzen

Regierungen werben um ausländisches Kapital zur Vertiefung der heimischen Kapazität. Indiens Entscheidung, Grenzen für ausländische Direktinvestitionen auf 100% zu erhöhen, hat die Joint-Venture-Obergrenze aufgehoben und sowohl Kapitalzuflüsse als auch operatives Know-how freigesetzt. Indonesiens neue POJK 8/2024 verkürzt Produktanmeldungszyklen und erkennt digitale Marketingkanäle formell an, wodurch Go-to-Market-Reibungen für Cloud-native Neueinsteiger reduziert werden. Gelockerte Kapitalregeln helfen dem asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarkt, steigende Katastrophenexposition ohne Überabhängigkeit von staatlichen Rückstopps zu absorbieren. Schnellere Produktgenehmigungen fördern Sandbox-Piloten für nutzungsbasierte Deckungen und ermöglichen es Versicherern, versicherungsmathematische Modelle zu testen, bevor sie volle Bilanzkapazität einsetzen. Liberalisierung spornt auch Spezialanbieter an, die sich auf Nischrisiken wie Ernte oder Mikromobilität konzentrieren und die Verbraucherauswahl erweitern.

Beschleunigende Digital-/InsurTech-Vertriebsadoption

Die Region beherbergt nun mehr als 250 lizenzierte InsurTechs, deren Kernplattform-APIs es Versicherern ermöglichen, Underwriting, Versicherungsausgabe und KYC in Tagen statt Monaten in Super-Apps zu integrieren. Manulife berichtet von einem 45%-Rückgang der durchschnittlichen Underwriting-Zeit nach Einsatz generativer KI-Triage-Engines in Singapurer Kontaktzentren. Solche Produktivitätsgewinne unterstützen Produkte mit niedrigeren Tickets, die Dutzende Millionen Erstkäufer erreichen und sicherstellen, dass der asiatisch-pazifische Lebens- und Nicht-Lebensversicherungsmarkt skalieren kann, ohne proportionales Wachstum der Belegschaft. Blockchain-basierte Zahlungsschienen reduzieren auch grenzüberschreitende Überweisungskosten für Expatriate-Gesundheitsdeckungen. Während Conversational Bots reifen, sehen Versicherer einen Rückgang der Stornorates im ersten Jahr, da Onboarding-Anfragen sofort gelöst werden, was den Lebenszeitkundenwert erhöht.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Niedrige Finanzbildung & Vertrauensdefizite | -0.8% | Ländliches Indien, Indonesien, Vietnam | Langfristig (≥ 4 Jahre) |

| Fragmentierte Multi-Jurisdiktions-Regulierung | -0.6% | ASEAN grenzüberschreitende Operationen | Mittelfristig (2-4 Jahre) |

| Volatile Investitionsrenditen belasten Lebensversicherungs-Spreads | -0.4% | Japan, Südkorea | Mittelfristig (2-4 Jahre) |

| Big-Tech-Selbstversicherung drückt Margen | -0.3% | China, Singapur | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Niedrige Finanzbildung & Vertrauensdefizite

Die Penetration bleibt unter 2% des BIP in bevölkerungsreichen Märkten wie Indonesien, wo weniger als 60% der Versicherer vollständiges digitales Marketing nutzen, was die ländliche Reichweite behindert. Behörden haben Massenerziehungskampagnen und universelle Deckungsziele gestartet, doch Vertrauensbildung braucht Zeit und begrenzt kurzfristige Traktion für den asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarkt. Der Mangel an zweisprachigen Versicherungsdokumenten behindert zusätzlich die Akzeptanz unter ländlichen Bevölkerungsgruppen, die hauptsächlich in lokalen Dialekten handeln. Ohne konzertierte Agentenausbildung und digitale Alphabetisierungsinitiativen können Abwanderungsraten erhöht bleiben und die langfristige Profitabilität verwässern.

Fragmentierte Multi-Jurisdiktions-Regulierung & Compliance-Kosten

Jede der 19 wichtigsten asiatisch-pazifischen Jurisdiktionen unterhält maßgeschneiderte Solvenz-, Datenlokalisierungs- und Produktgenehmigungsregeln. Hongkongs 2024 M&A-Änderungen erfordern nun Käufer-Geschäftspläne und Post-Akquisitions-Eignungstests[2]Slaughter and May, "Hong Kong Insurance M&A Regulatory Update," slaughterandmay.com. Solche Heterogenität zwingt regionale Versicherer, parallele Compliance-Teams zu betreiben, verwässert Skalenvorteile und verlangsamt grenzüberschreitende Produkteinführungen. Versicherer stehen auch divergierenden ESG-Offenlegungsvorlagen gegenüber, die Kapitalmarkt-Berichterstattung komplizieren. Doppelte Auditzyklen verbrauchen bis zu 4% der bruttogezeichneten Prämien in Betriebskosten und untergraben wettbewerbsfähige Preisgestaltung.

Segmentanalyse

Nach Versicherungsart: Lebensversicherungsdominanz sieht sich Gesundheitsdisruption gegenüber

Lebensversicherungen generierten 61,3% der Prämieneinnahmen 2024 und verankern den asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarkt. Doch das Gesundheits- und Medizinsegment soll mit 7,89% CAGR bis 2030 übertreffen, da Haushalte nach der Pandemie medizinische Deckung als wesentliche Ausgaben behandeln. Personal-Morbiditätsprodukte bündeln nun Telemedizin und Wellness-Apps, wobei Versicherer 30% höhere Cross-Sells in kritische Krankheitsreiter berichten. Wachstum in Gesundheitssparten hat bereits 54 Milliarden USD der Marktgröße des asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarktes 2025 herausgeschnitten. Kfz und Immobilien bleiben zyklisch, profitieren aber von EV-Adoption und parametrischen Endorsements, die Schadenabwicklung nach Klimaereignissen beschleunigen. Neue Multi-Line-Plattformen lassen Verbraucher auch Reise-, Haustier- oder Gadget-Deckungen zu einem einzigen mobilen Wallet hinzufügen und steigern die Retention durch Komfort. Versicherer preisen traditionelle sparorientierte Pläne hin zu Zeitprodukten um, setzen Kapital frei und richten sich nach IFRS 17-Richtlinien aus.

Fortsetzender Schwenk von sparreichen Dotierungen hin zu risikoorientierten Zeit- und Rentenlösungen schützt Spread-Margen, besonders unter neuer IFRS-basierter Vertragsklassifikation. Während Produktdesign zu modularen Reitern migriert, die in Echtzeit bepreist werden, diversifizieren Lebensversicherer Einkommen durch Vermögensverwaltungsgebühren auf beteiligte Fonds und reduzieren Sensibilität für Zinssatzschocks. Krankenversicherer experimentieren mit wertbasierten Erstattungsmodellen, die Auszahlungen an klinische Ergebnisse statt an Fee-for-Service-Abrechnung koppeln. Solche Innovation verankert Gesundheitsdeckung weiter als Wachstumsmotor innerhalb des asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarktes.

Nach Vertriebskanal: Agenturnetzwerke widerstehen digitaler Disruption

Trotz schneller Online-Penetration eroberten Agenturkräfte noch 42,6% Prämienanteil in 2024, was eine tiefe kulturelle Präferenz für persönliche Beratung in Märkten wie Japan und Südkorea widerspiegelt. Augmented-Advisor-Modelle integrieren CRM-Dashboards, die KI-generierte Next-Best-Offer-Prompts anzeigen und Konversionen um 18% verbessern. Direct-to-Consumer-Portale verzeichneten währenddessen 6,74% CAGR und fügten 27 Milliarden USD zur Marktgröße des asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarktes 2025 hinzu. Bancassurance bleibt relevant in Wealth-Hub-Volkswirtschaften, wo Privatbanken wohlhabende Kundenströme verwalten. Versicherer geben nun digitale Lizenzen aus, die es Agenten ermöglichen, Versicherungen über Video abzuschließen und durchschnittliche Akquisitionskosten um 15% zu senken. Hybrid-Provisionsrahmen belohnen Agenten, die einfachere Verlängerungen zu Self-Service-Portalen überführen und sie befreien, sich auf komplexe Fälle zu konzentrieren.

Gebundene Agenten führen nun hybride Praktiken, hosten Video-Konsultationen und nutzen E-Signaturen, um Versicherungen am selben Tag abzuschließen. Eingebettete Kanäle gewinnen Boden, da Smartphone-OEMs Schutz-Applets vorinstallieren und Mikro-Deckungskäufe in weniger als drei Klicks ermöglichen. Diese Fragmentierung verpflichtet Versicherer, Omnichannel-Orchestrierung zu unterhalten, damit Underwriting-Engines eine einzige Risikosicht ziehen, unabhängig vom Einstiegspunkt, wodurch Profitabilität bewahrt wird, während Kunden auf ihrem bevorzugten Kanal getroffen werden. Cross-Channel-Datenpools speisen auch Anti-Betrugs-Engines, die falsch-positive Schadenmeldungen um 22% reduziert haben und die Kundenerfahrung verbessern.

Nach Kundensegment: KMU-Wachstum fordert HNW-Dominanz heraus

Vermögende Privatpersonen machten 34,5% der Prämieneinnahmen 2024 aus, gestützt von maßgeschneiderter Legacy-Planung und Universal-Life-Allokationen. Doch KMU- und Gewerbekunden werden schneller mit 7,65% CAGR bis 2030 wachsen und repräsentieren eine 112-Milliarden-USD-Chance innerhalb des asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarktes. Digitale Pakete bündeln Immobilien-, Cyber- und Mitarbeiter-Benefit-Reiter unter einem einzigen monatlichen Abonnement und machen Deckung für Unternehmen mit 5-200 Mitarbeitern erschwinglich. Onboarding nutzt Open-Banking-APIs, reduziert Underwriting-Zeit auf Minuten und hält Kostenquoten unter 25%. Peer-to-Peer-Gruppenschemata entstehen auch, wo Freelancer-Cluster Risiken auf Blockchain-basierten Plattformen poolen und traditionelle Gruppenversicherungen weiter disruptieren.

Massenmarkt-Mikroversicherung skaliert auch über mobile Wallets, die unter 5 USD Prämien sammeln und Gig-Economy-Arbeiter gegen Hospitalisierung oder Einkommensunterbrechung schützen. Da Underwriting zu verhaltensbasierten Analysen mit IoT-Telematik und Payroll-APIs wechselt, wird Risikobewertung genauer und regt Versicherer an, Segmente zu underwriten, die historisch als unprofitabel galten. Corporate-Wellness-Bundles, die Prämien zurückerstatten, wenn biometrische Ziele erreicht werden, gewinnen an Popularität, stärken Engagement und senken Schadensquoten. Zusammen diversifizieren diese Trends Einnahmequellen jenseits von Legacy-Wohlhabendensegmenten und verbreitern Marktresilienz.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Chinas 54,8%-Anteil unterstreicht die strukturelle Bedeutung seines Inlandsmarktes, gestützt von 685 Milliarden USD Prämieneinnahmen während 2023[3]W&H Law Firm, "China Insurance Sector 2024 Overview," whlaw.com. Regulatorischer Fokus hat sich auf Solvenzqualität unter C-ROSS-II verlagert und schwächere Akteure zur Konsolidierung gedrängt. Ping An nutzt sein integriertes Finanz- und Gesundheitsökosystem, um 232 Millionen Privatkunden zu bedienen, generiert 136 Milliarden USD Umsatz 2024 und setzt KI-Triage für 70% der Kfz-Schäden ein. Trotz seiner Größe verlangsamt sich das Wachstum auf mittlere einstellige Zahlen und veranlasst Versicherer, zu Vermögensverwaltungsrenten und Pensionsplattformrollen zu schwenken.

Indien ist die am schnellsten wachsende Arena und expandiert mit 8,43% CAGR, da Versicherungspenetration von einer niedrigen Basis steigt. Liberalisierte ausländische Eigentumsregeln ermutigen Multinationale, Kapital in digitale Schäden, Kundenerziehung und ländliche Reichweite zu investieren. Swiss Re erwartet, dass Indiens Wirtschaft bis Jahrzehntsende die drittgrößte der Welt wird und langfristige Prämiendynamik verstärkt. Die Roadmap "Versicherung für alle" des Regulierers, die Altersobergrenzen für Gesundheitsversicherungen 2025 aufhob, erweitert den adressierbaren Markt und unterstützt private Sektorinnovation.

Japan und Südkorea bleiben reife, aber profitable Nischen. Japanische Versicherer diversifizieren ins Ausland, exemplifiziert durch Meiji Yasudas 2-Milliarden-USD-Akquisition eines amerikanischen freiwilligen Benefit-Geschäfts 2025, um stagnierende inländische Volumina auszugleichen. Südkoreas Sozialversicherungsreformen, die Mitte 2025 wirksam werden, senken Rentenbeitragsschwellen und setzen Haushaltsliquidität für ergänzende private Deckung frei.

Südostasien bietet übergroßes Aufwärtspotenzial. Vietnams Nicht-Lebensversicherungsprämieneinnahmen stiegen um 5,4% Jahr-für-Jahr auf 3,06 Milliarden USD in den ersten vier Monaten 2025. Indonesiens OJK-Modernisierung hat vollständig digitale Versicherer grünes Licht gegeben, Produktgenehmigungszeiten verkürzt und eingebettete Versicherungsstarts innerhalb von E-Commerce-Checkouts katalysiert. Singapur fungiert als Innovationshub der Region, beherbergt über 80 InsurTechs und pilotiert grenzüberschreitende Re-Domizilierungsregeln, die Kapitalkosten für regionale Expansion senken.

Australien, unterstützt von stabiler Prudential-Aufsicht und einem offenen Rückversicherungsmarkt, zieht Nischen-Katastrophenrisikokapital an. Die 2024-Fusion von MLC Life und Resolution Life zur Gründung von Acenda signalisiert einen Skalenspielzug zur Back-Office-Extraktion bei gleichzeitiger Bereitstellung einer modernisierten digitalen Erfahrung für 2 Millionen Kunden.

Wettbewerbslandschaft

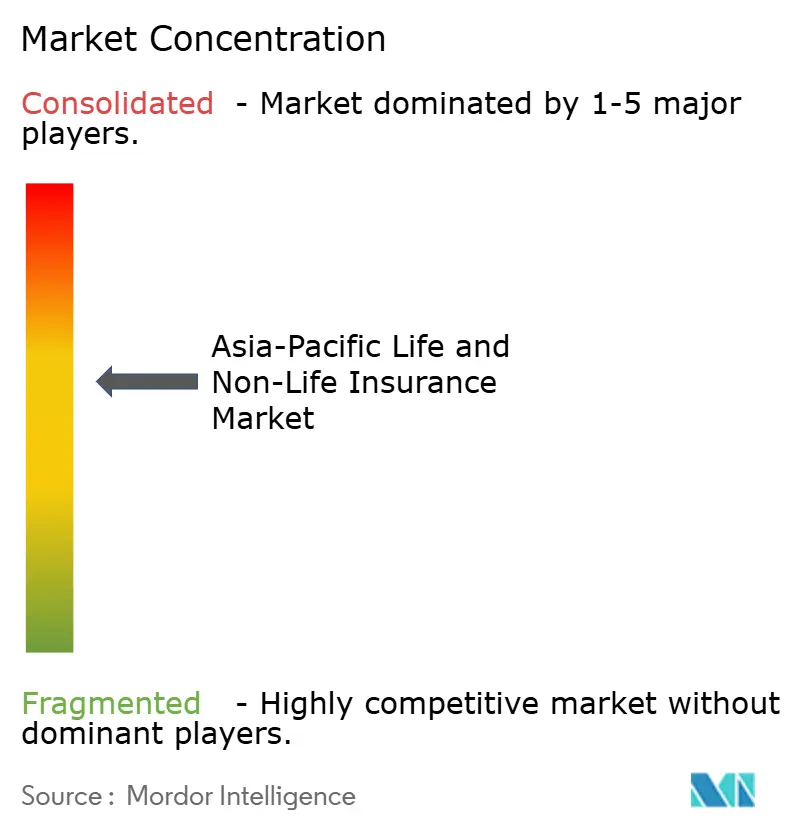

Der Wettbewerb im asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarkt ist moderat. Die Top-Fünf-Akteure kommandieren etwa die Hälfte der regionalen Prämie und lassen Raum für agile lokale Spezialisten. Traditionelle Versicherer kaufen Wachstum: Allianz' Akquisition von Income Insurance in Singapur gibt ihr eine sofortige Kfz- und Gesundheitspräsenz, während Zurichs 70%-Anteil an Kotak General Insurance eine indische Nicht-Lebensversicherungsplattform sichert. Technologievorsprung ist nun zentral; AIA Groups Cloud-Migration reduzierte Produkteinführungszeit um 40%, und 92% der vietnamesischen Versicherer betten bereits KI in Schadenstriage ein, mehr als eine Verdopplung Jahr-für-Jahr.

White-Space-Segmente umfassen parametrische Klimadeckungen, Cyberhaftung und Mikrogesundheitsprodukte für selbständige Gig-Arbeiter. Rückversicherer wie Swiss Re und Munich Re bieten Quote-Share-Kapazität, die primäre Schreiber ermutigt, mit kurzzyklischen Produkten zu experimentieren. Währenddessen nutzen Big-Tech-Einsteiger First-Party-Daten, um Pay-as-you-go-Schutz anzubieten, belasten Legacy-Provisionsstrukturen und zwingen Amtsinhaber, Vertrieb zu entbündeln und neu zu bepreisen.

Konsolidierung wird voraussichtlich fortgesetzt, da Solvenzreformen Kapitalschwellen erhöhen. Versicherer ohne digitale Muskeln oder Spezialist-Underwriting-Tiefe werden wahrscheinlich Bolt-on-Allianzen mit InsurTechs suchen oder Märkte verlassen, wo ihnen Skalierung fehlt. In diesem Kontext bestimmen operative Effizienz, Ökosystem-Partnerschaften und fortschrittliche Analysen nachhaltigen Vorteil mehr als Bilanzgröße allein.

Branchenführer der asiatisch-pazifischen Lebens- und Nicht-Lebensversicherung

-

Ping An Insurance Group

-

China Life Insurance Co.

-

AIA Group

-

Japan Post Insurance

-

Life Insurance Corp. of India

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Chubb Limited stimmte zu, Liberty Mutuals P&C-Operationen in Thailand und Vietnam zu erwerben und ihre südostasiatische Präsenz zu erweitern.

- Januar 2025: Prudential Financial und Dai-ichi Life kündigten eine Japan-fokussierte Vertriebs- und Vermögensverwaltungsallianz an.

- Dezember 2024: Nippon Life vollendete die Akquisition des verbleibenden Anteils an MLC Limited und fusionierte es mit Resolution Life Australasia zur Bildung von Agenda.

- November 2024: Pacific Life Re unterzeichnete ein MoU mit Kakao Pay Insurance zur gemeinsamen Entwicklung App-exklusiver Gesundheitsprodukte in Südkorea.

- August 2024: Meiji Yasuda Life erwarb Allstates American Heritage-Geschäft für 2 Milliarden USD, vorbehaltlich regulatorischer Genehmigung.

Berichtsumfang des asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarktberichts

Dieser Bericht zielt darauf ab, eine detaillierte Analyse des asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarktes zu liefern. Er konzentriert sich auf Marktdynamik, aufkommende Trends in den Segmenten und regionalen Märkten sowie Einblicke in verschiedene Produkt- und Anwendungstypen. Außerdem analysiert er die Schlüsselakteure und die Wettbewerbslandschaft im Lebens- und Nicht-Lebensversicherungsmarkt im asiatisch-pazifischen Raum.

Der Lebens- und Nicht-Lebensversicherungsmarkt im asiatisch-pazifischen Raum ist segmentiert nach Versicherungsart, Vertriebskanal und Geografie. Nach Versicherungsart ist der Markt untersegmentiert in Lebensversicherung (Einzel-, Gruppen-) und Nicht-Lebensversicherung (Heim-, Kfz-, andere). Nach Vertriebskanal ist der Markt untersegmentiert in Direkt-, Agentur-, Bank- und andere Vertriebskanäle. Nach Geografie ist der Markt untersegmentiert in China, Japan, Indien und den Rest des asiatisch-pazifischen Raums. Der Bericht bietet Marktgröße und Prognosen für den asiatisch-pazifischen Lebens- und Nicht-Lebensversicherungsmarkt in Wert (USD) für alle oben genannten Segmente.

| Lebensversicherung | Risikolebensversicherung |

| Ganze/beteiligte Lebensversicherung | |

| Dotierung | |

| Unit-Linked/Investment-Linked | |

| Gruppenlebensversicherung | |

| Nicht-Lebensversicherung | Kfz |

| Immobilien & Katastrophe | |

| Gesundheit & Medizin | |

| Unfall & Reise | |

| Marine, Luftfahrt & Transport | |

| Ernte & Parametrisch |

| Agenturkräfte |

| Bancassurance |

| Makler & IFAs |

| Direct-to-Consumer (Digital/Televerkauf) |

| Affinity & eingebettete Partnerschaften |

| Privat-/Massenmarkt |

| Vermögende & wohlhabende Kunden |

| KMU & gewerbliche Sparten |

| China |

| Indien |

| Japan |

| Südkorea |

| Australien |

| Indonesien |

| Vietnam |

| Singapur |

| Rest des asiatisch-pazifischen Raums |

| Nach Versicherungsart | Lebensversicherung | Risikolebensversicherung |

| Ganze/beteiligte Lebensversicherung | ||

| Dotierung | ||

| Unit-Linked/Investment-Linked | ||

| Gruppenlebensversicherung | ||

| Nicht-Lebensversicherung | Kfz | |

| Immobilien & Katastrophe | ||

| Gesundheit & Medizin | ||

| Unfall & Reise | ||

| Marine, Luftfahrt & Transport | ||

| Ernte & Parametrisch | ||

| Nach Vertriebskanal | Agenturkräfte | |

| Bancassurance | ||

| Makler & IFAs | ||

| Direct-to-Consumer (Digital/Televerkauf) | ||

| Affinity & eingebettete Partnerschaften | ||

| Nach Kundensegment | Privat-/Massenmarkt | |

| Vermögende & wohlhabende Kunden | ||

| KMU & gewerbliche Sparten | ||

| Nach Region | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Indonesien | ||

| Vietnam | ||

| Singapur | ||

| Rest des asiatisch-pazifischen Raums | ||

Schlüsselfragen, die im Bericht beantwortet werden

Wie groß ist der aktuelle asiatisch-pazifische Lebens- und Nicht-Lebensversicherungsmarkt?

Der Markt ist 2,00 Billionen USD wert in 2025 und soll bis 2030 2,59 Billionen USD erreichen.

Welches Segment wächst am schnellsten innerhalb des Marktes?

Gesundheits- und medizinische Nicht-Lebensversicherungen expandieren mit 7,89% CAGR aufgrund erhöhten Bewusstseins nach der Pandemie und medizinischer Inflation.

Warum wird Indien als die attraktivste Wachstumsgeografie betrachtet?

Liberalisierte ausländische Eigentumsregeln, niedrige Versicherungspenetration und eine junge, wohlhabende Bevölkerung treiben einen 8,43% CAGR-Ausblick an.

Wie verändern digitale Plattformen den Versicherungsvertrieb?

Super-Apps und OEM-Ökosysteme betten Mikro-Deckung beim Checkout ein und ermöglichen Pay-per-Use-Schutz, der Erstkäufer erreicht.

Welche Innovationen adressieren Asiens klimabezogene Schutzlücke?

Parametrische Versicherung zahlt feste Leistungen, sobald vorab vereinbarte Wetterschwellen erreicht werden und beschleunigt Hilfe für katastrophenbetroffene Gemeinden.

Werden traditionelle Agenten verschwinden, während digitale Kanäle wachsen?

Unwahrscheinlich; Agenturnetzwerke halten noch 42,6% Prämienanteil und entwickeln sich zu hybriden Beratern, die KI-Tools für Kundenengagement nutzen.

Seite zuletzt aktualisiert am: