Analyse des japanischen Baumarktes

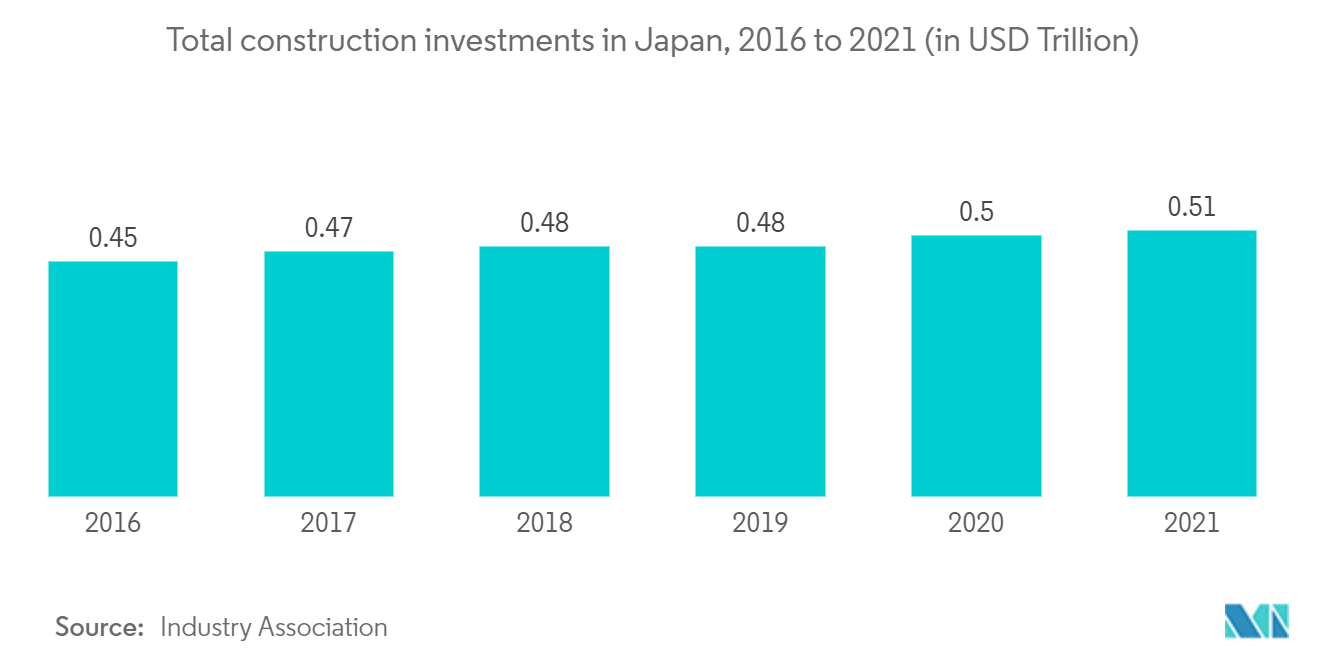

Die Größe des japanischen Baumarktes wird im Jahr 2024 auf 609,27 Milliarden US-Dollar geschätzt und soll bis 2029 716,66 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,30 % im Prognosezeitraum (2024–2029) entspricht.

- Die Bauindustrie ist eine wichtige Säule der japanischen Wirtschaft, die im Jahr 2021 rund 5,5 % des Bruttoinlandsprodukts (BIP) erwirtschaftete. Der Wiederaufbau nach dem großen Erdbeben in Ostjapan und den Olympischen Spielen in Tokio hat zum allgemeinen Aufwärtstrend der Branche in den letzten zehn Jahren beigetragen Jahre. Während es in Japan mehr als 470.000 registrierte Baufirmen gibt, wird die Branche von Super Zenecon dominiert, einer Gruppe von fünf großen Generalunternehmern, nämlich Obayashi Corporation, Tasei Corporation, Kajima Corporation, Shimizu Corporation und Taneka Corporation. Sie haben einen gemeinsamen Jahresumsatz von mehr als 1 Billion JPY und sind in verschiedenen Branchen tätig, darunter Bauwesen, Architekturdesign sowie Forschung und Entwicklung.

- Die japanische Bauindustrie hat sich in den letzten zehn Jahren von einer Phase der Stagnation erholt, die seit dem Platzen der Wirtschaftsblase in den 1990er Jahren andauerte. Die Erholung wurde teilweise durch die Wiederaufbaubemühungen nach dem großen Erdbeben in Ostjapan im Jahr 2011 unterstützt. Die Olympischen Spiele 2021 in Tokio waren in den letzten Jahren ein wichtiger Nachfragemotor. Es wird erwartet, dass sowohl die Entwicklung der Chuo-Shinkansen-Magnetschwebebahn als auch andere Bauprojekte, die für die Osaka World Expo 2025 geplant sind, einen ähnlichen Effekt haben werden.

- Die Regierung wird im Rahmen ihres fünfjährigen Beschleunigungsplans für Katastrophenprävention, -minderung und nationale Widerstandsfähigkeit rund 15 Billionen JPY (0,12 Billionen USD) investieren, was die Nachfrage nach Bauarbeiten in den kommenden Jahren voraussichtlich ankurbeln wird.

- Die starke internationale Nachfrage nach japanischen Exporten und das von der Regierung genehmigte Konjunkturpaket in Rekordhöhe von 55,7 Billionen JPY (490 Milliarden US-Dollar) unterstützen die Bauproduktion des Landes. Die japanische Regierung investiert 774 Milliarden JPY (6,8 Milliarden US-Dollar) in den Halbleitersektor, unterstützt das Wachstum und priorisiert den Ausbau der lokalen Produktion von Halbleitern der nächsten Generation.

Trends auf dem japanischen Baumarkt

Zunahme der Infrastrukturentwicklungen, die den Markt ankurbeln

Die städtische Infrastruktur Japans gehört zu den besten der Welt. Japans Strategie für die Infrastrukturentwicklung war eine Reaktion auf viele Phasen, in denen jeweils die Bedeutung der Herstellung eines Gleichgewichts zwischen Wirtschaftswachstum und Nachhaltigkeit betont wurde. Im August 2022 ordnete die japanische Regierung den Bau eines neuen Atomkraftwerks an. Insbesondere der Bau und die Entwicklung des neuen Kernkraftwerks werden dem Land helfen, seine Abhängigkeit von Energieimporten inmitten der globalen Energiekrise zu verringern.

Tokio erwägt eine Partnerschaft mit Indien bei internationalen Initiativen zur Infrastrukturentwicklung. Die gemeinsame Planung, Gestaltung und Umsetzung von Infrastrukturprojekten in Ländern wie Nepal, wo beide Länder bereits an Projekten beteiligt sind, könnte Neu-Delhi und Tokio dabei helfen, ihre Wirkung zu maximieren. Indiens weniger innovative und erschwinglichere digitale Lösungen eignen sich für Entwicklungsländer, insbesondere in Südostasien. Die Entwicklung der Infrastruktur hat für japanische Unternehmen und Regierungsbehörden in Ostafrika, Vietnam, Indonesien und Kambodscha Priorität.

Peking hat seinen Einfluss in der Region durch die Nutzung infrastruktureller Hilfe im Rahmen der chinesischen Belt-and-Road-Initiative erhöht. Behauptungen über eine Schuldenfallendiplomatie haben jedoch das chinesische Sponsoring geplagt. Das aus vier Nationen bestehende Quad gründete eine Arbeitsgruppe zum Thema Infrastruktur, da diese mittlerweile ein entscheidender Aspekt der wachsenden diplomatischen Rivalität in der Region ist.

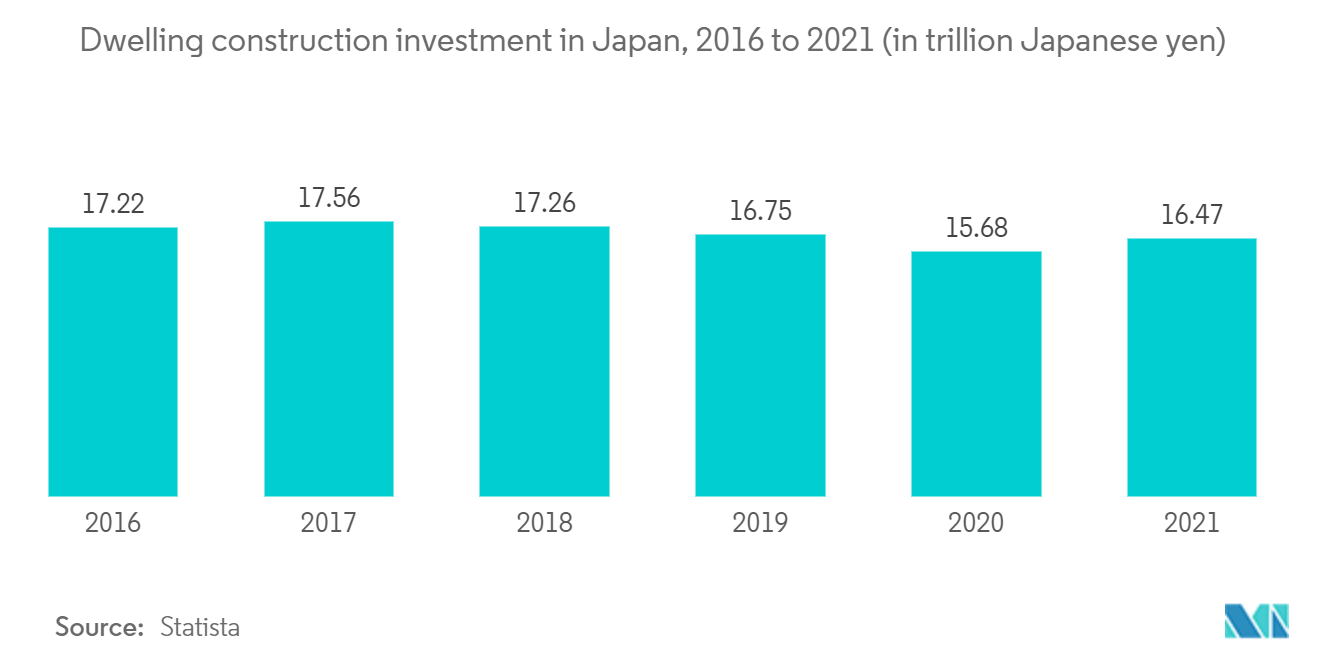

Staatliche Mittel werden als Entwicklungsmotor für den japanischen Wohnungsbausektor genutzt

Die japanische Regierung gewährt Familien mit Kindern seit einigen Jahren Wohnbauzuschüsse. Im Jahr 2022 dürfte sich diese Tendenz verstärken. Das Landministerium beabsichtigt, die Palette der Maßnahmen zu erweitern, nachdem es eine Reihe von Richtlinien und Maßnahmen eingeführt hat, wie z. B. Steueranreize für Einzelpersonen, die Hypotheken aufnehmen, um beim Hauskauf zu helfen, um die finanzielle Belastung durch Wohneigentum in Japan zu verringern.

Die Regierung hat im Jahr 2021 Maßnahmen ergriffen, um Familien mit Kindern durch Anreize für den Neubau von Häusern beim Hauskauf zu unterstützen. Insbesondere bot die Regierung Anreize für das Programm an, die zwischen 600.000 und 1.000.000 JPY pro Einheit lagen. Die Initiative begann im November 2021, nachdem sie im Rahmen des Zusatzhaushalts für das Geschäftsjahr 2021 eine Finanzierung in Höhe von 54,2 Milliarden JPY (0,42 Milliarden US-Dollar) erhalten hatte.

Im Jahr 2022 stellte die Regierung zusätzliche 60 Milliarden JPY (0,46 Milliarden US-Dollar) für das Programm bereit. Die Regierung verlängerte außerdem die Frist von Ende Oktober 2022 auf Ende März 2023, da erwartet wird, dass 120.000 Anträge für die Zuschüsse eingereicht werden. In den nächsten drei bis vier Jahren könnten diese Regierungsinitiativen die Expansion des Wohnungsbausektors steigern, indem sie die Nachfrage japanischer Hauskäufer verringern.

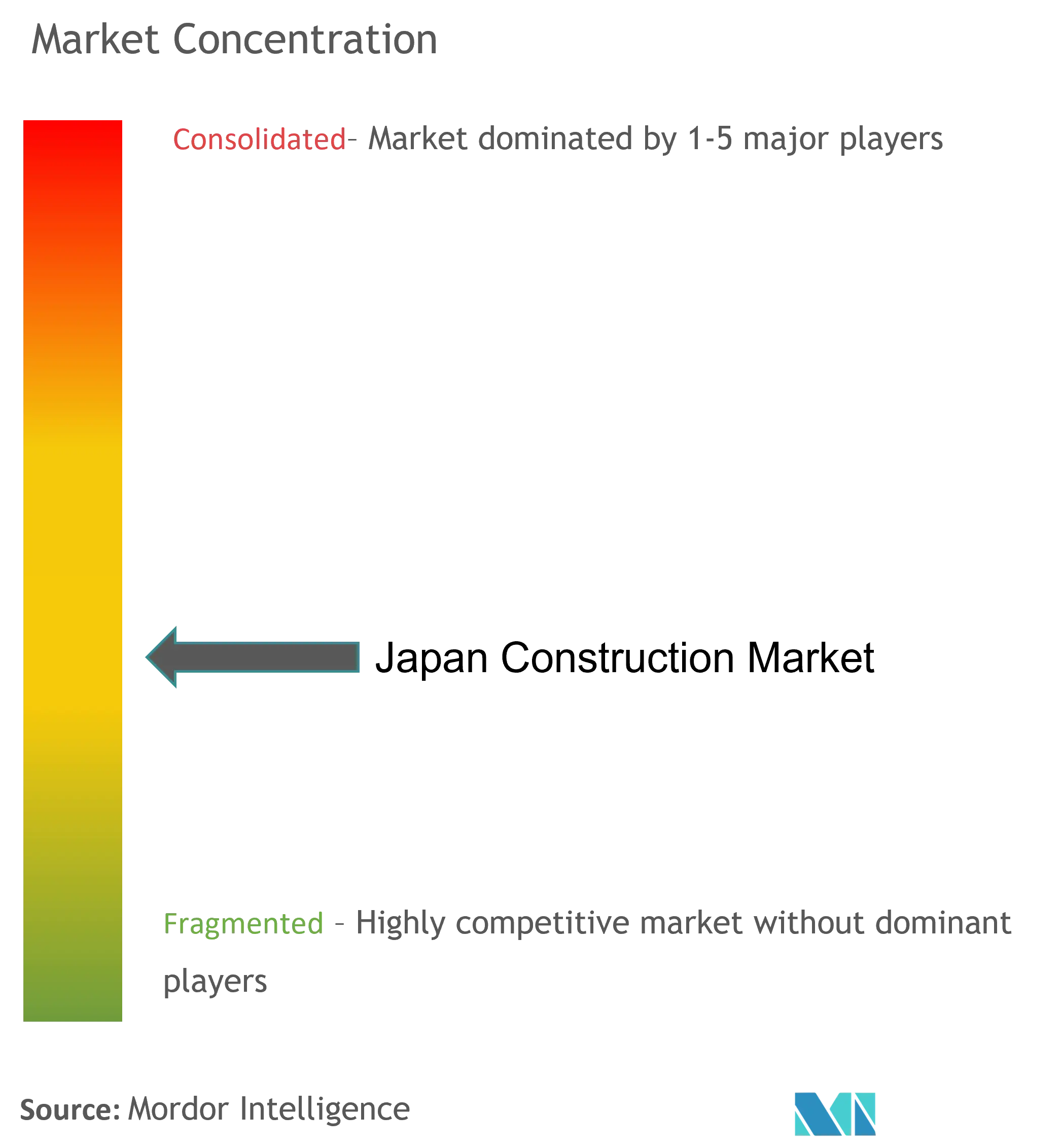

Überblick über die japanische Bauindustrie

Der Markt ist fragmentiert und wird im Prognosezeitraum aufgrund der steigenden Bauinvestitionen und bevorstehenden Großprojekte im Land voraussichtlich wachsen. Aufgrund der steigenden Staatsausgaben in der Branche bietet der Markt jedoch Chancen für kleine und mittlere Unternehmen. Im Prognosezeitraum verfügt der japanische Baumarkt über Expansionspotenzial, was die Wettbewerbsfähigkeit des Marktes erhöhen könnte.

Die Hauptakteure auf dem japanischen Baumarkt sind Obayashi Corp., Mitsubishi Heavy Industries Ltd, Nippon Concrete Industries, Takada Corporation, The Zenitaka Corp., Sumitomo Mitsui Construction Co. Ltd und Toshiba Corp.

Japans Marktführer im Baugewerbe

Obayashi Corp.

Mitsubishi Heavy Industries Ltd

Nippon Concrete Industries

Takada Corporation,

The Zenitaka Corp.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum japanischen Baumarkt

Oktober 2022: Mit Kansai Electric Power Co., Hokkaido Electric Power Co., Shikoku Electric Power Co. und Kyushu Electric Power Co. kündigt Mitsubishi Heavy Industries Ltd Pläne zur Schaffung eines Kernreaktors der nächsten Generation an. Alle vier Energieversorger betreiben in ihren Nuklearanlagen Mitsubishi-Heavy-Reaktoren. Die fünf Unternehmen werden eine neue Form eines Druckwasserreaktors (PWR) entwickeln, einen sogenannten fortschrittlichen Leichtwasserreaktor, der als sicherer als aktuelle Typen gilt und bis Mitte der 2030er Jahre in Betrieb genommen werden soll.

Juni 2022: Für die Obayashi Corporation haben SafeAI und Siemens eine Partnerschaft zur Entwicklung einer Flotte autonomer, emissionsfreier Schwerfahrzeuge bekannt gegeben. SafeAI und Siemens werden mit Obayashi Corp., einem weltweit führenden Bauunternehmen mit Hauptsitz in Japan, zusammenarbeiten, um intelligentere, sicherere, nachhaltigere und effektivere Baustellen zu bauen. Anfang 2022 wurde festgestellt, dass eine Flotte von Baufahrzeugen der Obayashi Corp. mit einem Gewicht zwischen 45 und 65 Tonnen im Hinblick auf Autonomie und Nullemissionen umgebaut werden musste.

Mai 2022: Eine öffentlich-private Partnerschaft, die das Projekt konzipiert, hat die Ingenieur- und Bauunternehmen identifiziert, die an der 1,35 Milliarden US-Dollar teuren Uinta Basin Railway arbeiten werden, und signalisiert damit die Umsetzung der lang erwarteten Pläne für einen Zug in Utah. Am 13. Mai gab Rio Grande Pacific Corp. bekannt, dass AECOM abgesehen von den Tunneln den endgültigen Entwurf für die 88 Meilen lange Eisenbahnstrecke präsentieren werde. Die Eisenbahn wird von einem Joint Venture zwischen Skanska und WW Clyde gebaut, wobei Obayashi Corp. für die endgültige Planung und den Bau der Tunnel verantwortlich ist.

Segmentierung der japanischen Bauindustrie

Unter Bau versteht man den Bau kommerzieller, institutioneller oder Wohninfrastrukturen wie Brücken, Gebäude, Straßen und andere Bauwerke. Zu den verschiedenen Materialien, die im modernen Bauwesen verwendet werden, gehören unter anderem Ton, Stein, Holz, Ziegel, Beton, Metalle und Kunststoffe.

Der japanische Baumarkt ist nach Sektoren segmentiert (Wohnen, Gewerbe, Industrie, Infrastruktur (Transport) sowie Energie und Versorgung).

Der Bericht bietet die Marktgrößen und Wertprognosen (USD) für alle oben genannten Segmente. Der Bericht befasst sich auch mit den Auswirkungen von COVID-19 auf den Markt.

| Wohnen |

| Kommerziell |

| Industriell |

| Infrastruktur (Transport) |

| Energie und Versorgung |

| Nach Sektor | Wohnen |

| Kommerziell | |

| Industriell | |

| Infrastruktur (Transport) | |

| Energie und Versorgung |

Häufig gestellte Fragen zur japanischen Baumarktforschung

Wie groß ist der japanische Baumarkt?

Es wird erwartet, dass der japanische Baumarkt im Jahr 2024 609,27 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,30 % auf 716,66 Milliarden US-Dollar wachsen wird.

Wie groß ist der japanische Baumarkt derzeit?

Im Jahr 2024 wird der japanische Baumarkt voraussichtlich 609,27 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem japanischen Baumarkt?

Obayashi Corp., Mitsubishi Heavy Industries Ltd, Nippon Concrete Industries, Takada Corporation,, The Zenitaka Corp. sind die größten Unternehmen, die auf dem japanischen Baumarkt tätig sind.

Welche Jahre deckt dieser japanische Baumarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des japanischen Baumarktes auf 589,81 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des japanischen Baumarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des japanischen Baumarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der japanischen Bauindustrie

Statistiken für den japanischen Baumarktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des japanischen Baugewerbes umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.