Japan Vermögenswert Management-Marktgröße und -Anteil

Japan Vermögenswert Management-Marktanalyse von Mordor Intelligenz

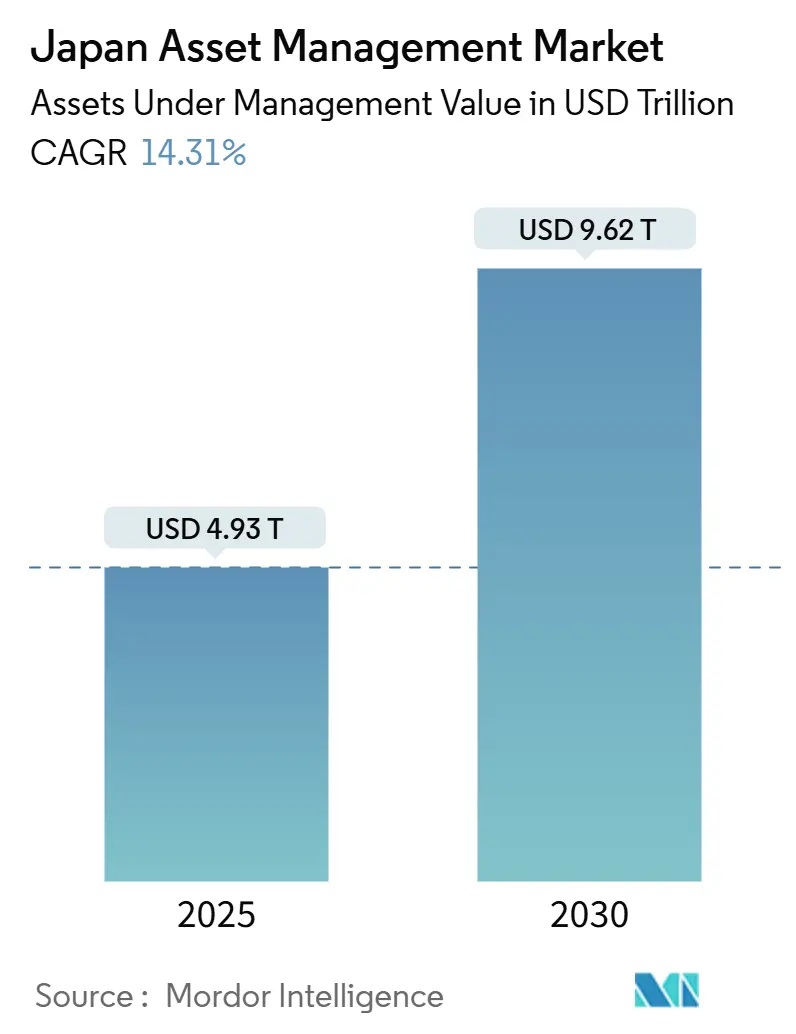

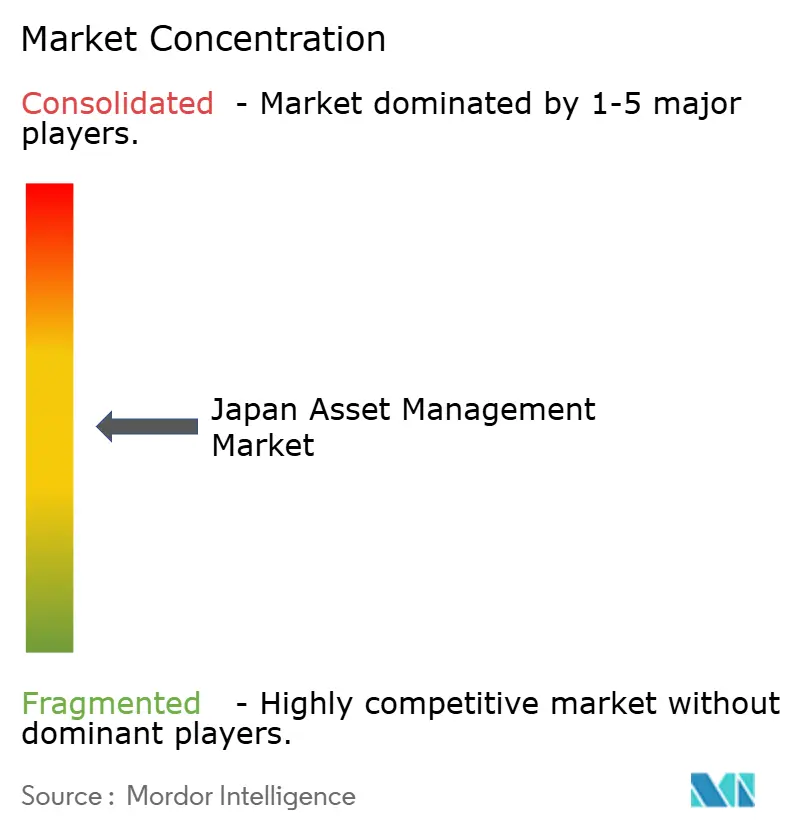

Der Japan Vermögenswert Management-Marktwert beträgt USD 4,93 Billionen im Jahr 2025 und wird voraussichtlich USD 9,62 Billionen bis 2030 erreichen, mit einer Expansion von 14,31% CAGR. Der Aufwärtstrend spiegelt eine entscheidende Abkehr von einer bargeldlastigen Haushalts-Bilanz hin zu professionell verwalteten Investitionen wider, da sich Reformen der Unternehmenspensionen, steuerlich begünstigte NISA-Verbesserungen und die Alternativ-Vermögenswert-Strategie des Government Pension Investment Fund (GPIF) kombinieren, um Netto-Zuflüsse zu erhöhen. Digitales Onboarding, steigende Nachfrage nach ergebnisorientierten Strategien und der Ausstieg aus negativen Zinssätzen im Jahr 2024 beschleunigen die Akzeptanz von Anlageprodukten weiter. Die Wettbewerbsintensität bleibt moderat, da der Japan Vermögenswert Management-Markt noch fragmentiert ist, was spezialisierten Häusern und ausländischen Marktteilnehmern ermöglicht, Nischen zu erschließen. Manager, die In der Lage sind, veraltete Technologie zu modernisieren und sich an Umwelt-, Sozial- und Governance-(ESG-)Standards auszurichten, scheinen am besten positioniert, um Marktanteile zu erobern, da demografischer Druck Investoren dazu veranlasst, höher rentierende, global diversifizierte Portfolios zu suchen.

Wichtige Erkenntnisse des Berichts

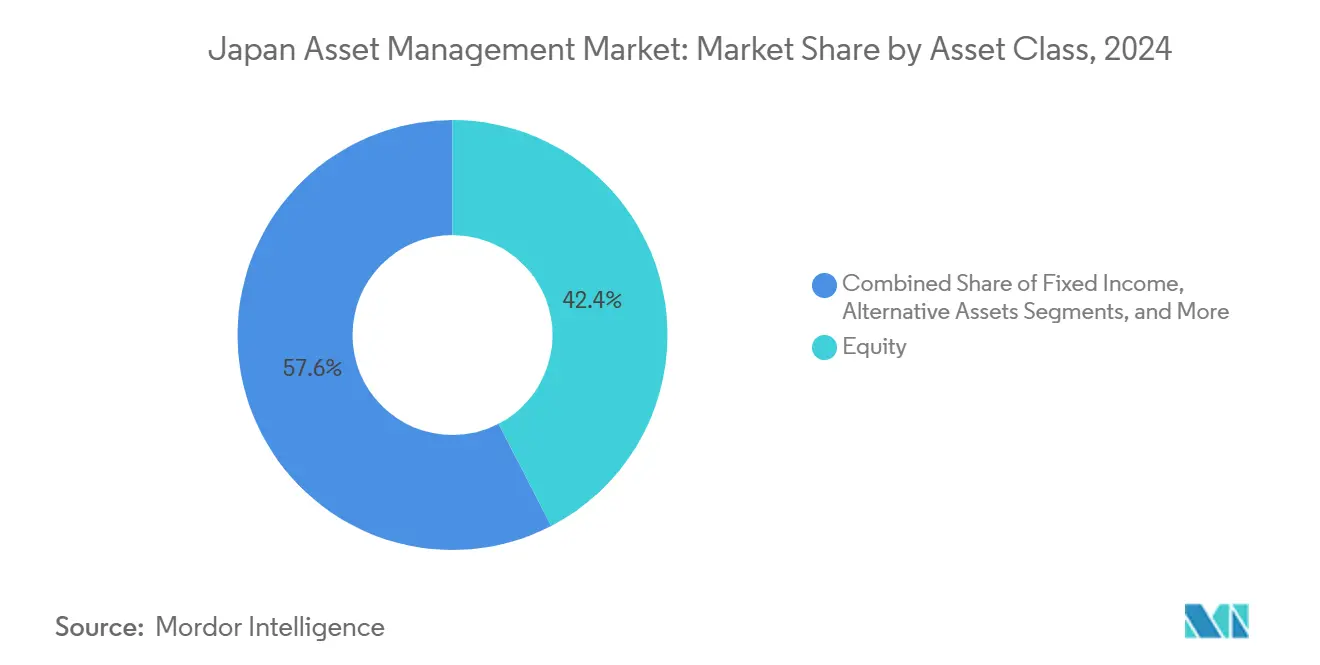

- Nach Anlageklassen führten Aktienprodukte mit einem Anteil von 42,3% des Japan Vermögenswert Management-Marktes im Jahr 2024, während Alternativ Assets voraussichtlich mit einer CAGR von 16,42% bis 2030 expandieren werden.

- Nach Unternehmenstyp hielten Banken 45,7% des Japan Vermögenswert Management-Marktanteils im Jahr 2024, während Vermögensberatungsunternehmen voraussichtlich die schnellste prognostizierte CAGR von 15,87% bis 2030 verzeichnen werden.

- Nach Beratungsmodus behielten menschliche Berater 91,2% Anteil der Japan Vermögenswert Management-Marktgröße im Jahr 2024; Roboter-Berater werden voraussichtlich mit einer CAGR von 20,23% bis 2030 wachsen.

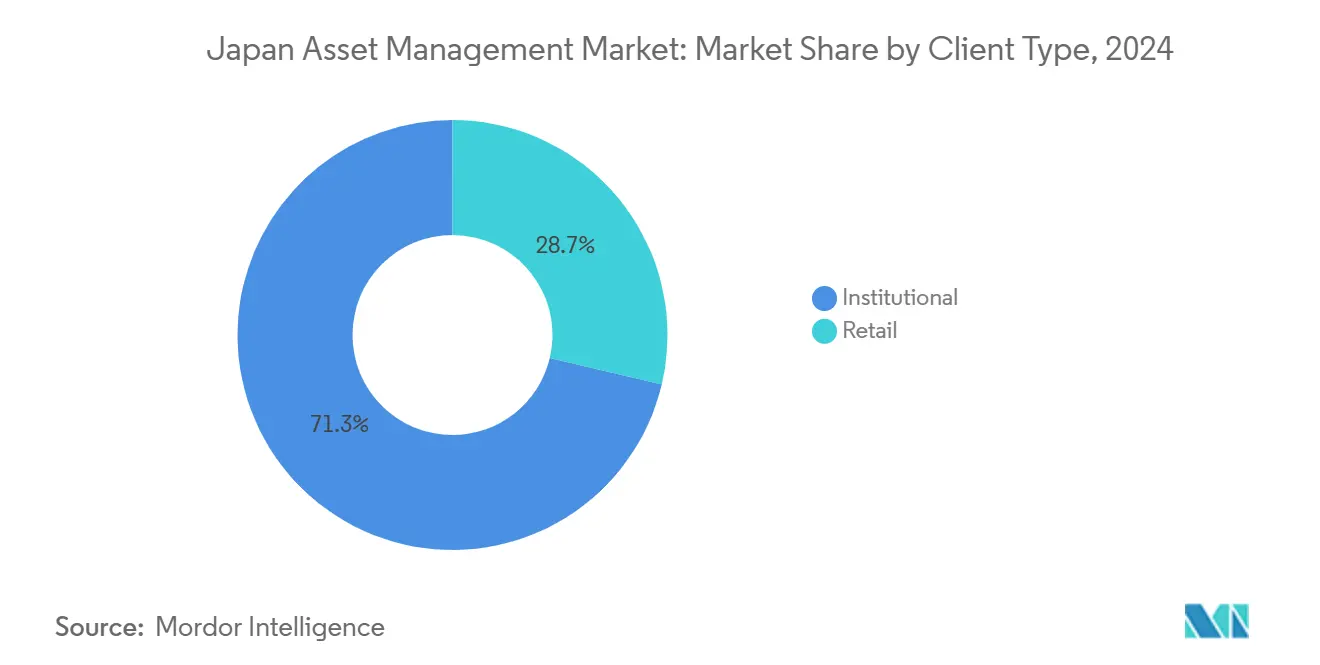

- Nach Kundentyp kontrollierten institutionelle Investoren 71,3% der Japan Vermögenswert Management-Marktgröße im Jahr 2024, während das Privatkunden-Segment voraussichtlich mit einer CAGR von 17,45% steigen wird.

- Nach Verwaltungsquelle kontrollierten Onshore-Manager 85,6% der Japan Vermögenswert Management-Marktgröße im Jahr 2024; Off-Shore--delegierte Mandate sollen mit einer CAGR von 16,95% bis 2030 steigen.

Japan Vermögenswert Management-Markttrends und Einblicke

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkung Zeitrahmen |

|---|---|---|---|

| Beschleunigung der Verlagerung von Bankeinlagen zu Investmentfonds | +3.20% | National - Konzentration In Tokyo und Osaka | Mittelfristig (2-4 Jahre) |

| Obligatorische Unternehmenspensionsreform steigert AUM-Zuflüsse | +2.80% | National - frühe Akzeptanz durch Große Unternehmen | Kurzfristig (≤ 2 Jahre) |

| Roboter-Advisory-Akzeptanz unter wohlhabenden Investoren | +1.90% | National - höhere Durchdringung In städtischen Gebieten | Mittelfristig (2-4 Jahre) |

| GPIFs Alternativ-Vermögenswert-Appetit setzt Industriestandards | +2.10% | National - Spillover zu regionalen Pensionsfonds | Langfristig (≥ 4 Jahre) |

| Tokenisierte Wertpapier-Pilotprojekte eröffnen neue investierbare Vermögenswert-Pools | +1.40% | National - frühe Einführung im Tokioter Finanzviertel | Langfristig (≥ 4 Jahre) |

| ESG-Übergangsanleihen befeuern spezialisierte Fondseinführungen | +1.70% | National - internationale Kapital Beteiligung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Beschleunigung der Verlagerung von Bankeinlagen zu Investmentfonds

Japanische Haushalte halten einen Großen Anteil ihres Vermögens In Bargeld, doch das überarbeitete NISA-Programm erlaubt es Privatpersonen nun, beträchtliche Summen jedes Jahr steuerfrei zu investieren und lenkt einen Teil dieser ungenutzten Guthaben In die Kapitalmärkte um. Die Entscheidung der Bank von Japan im Jahr 2024, die negativen Zinssätze zu beenden, machte Aktien- und Mischfonds attraktiver, als Geld einfach auf Sparkonten zu parken. Das Ziel der Regierung, die NISA-Beteiligung erheblich zu erweitern, verankert zusätzlich die langfristige Nachfrage nach Investmentfonds und börsengehandelten Fonds. Große Banken und Wertpapiergruppen investieren Ressourcen In digitale Kundenplattformen; zum Beispiel hat Mizuho erhebliches Kapital für Werkzeuge bereitgestellt, die Sparer zu diversifizierten Portfolios hinführen. Manager, die klare, kostengünstige Gebührenstrukturen mit robuster Anlegerbildung kombinieren, sind positioniert, um einen überproportionalen Anteil dieser neuen Zuflüsse zu erobern, während risikoaverse Sparer zu professionell verwalteten Lösungen wechseln.

Obligatorische Unternehmenspensionsreform steigert AUM-Zuflüsse

Gesetzgebung, die definiert contribution (DC)-Pläne vorschreibt, verlagert das Langlebigkeitsrisiko von Unternehmensbilanzen zu professionellen Managern. Early Mover unter Großen Herstellern und Dienstleistungskonglomeraten migrieren Legacy-definiert-Benefit-Vermögen In professionell geführte DC-Schemata und bieten mehrjährige Sichtbarkeit auf Gebührenerlöse. GPIFs ESG-Integrationsvorlage wird zunehmend von Unternehmenskassen gespiegelt und löst Nachfrage nach mehrere-Vermögenswert-, inflationsgesicherten und nachhaltigkeitsorientierten Strategien aus[1]Government Pension Investment Fund, \"Annual Investment Policy Und ESG Bericht 2025, \" gpif.go.jp. Da sich Reformen auf mittelständische Unternehmen ausweiten, können Vermögenswert Manager, die gebündelte Record-Keeping-, Teilnehmerbildung und ergebnisorientierte ProduktmenüS anbieten, institutionelle Beziehungen zementieren und skalierbares Wachstum erreichen.

Robo-Advisory-Akzeptanz unter wohlhabenden Investoren

WealthNavi erreichte erhebliches Wachstum bei Kundenvermögen durch eine intuitive digitale Benutzeroberfläche, die die Mindestinvestitionsschwelle auf JPY 10.000 senkt und die globale Portfoliokonstruktion automatisiert WealthNavi. Jüngere Fachkräfte neigen zu app-basiertem Onboarding und transparenten Preisen und beschleunigen die Haushaltspenetration von passiven und kostengünstigen diversifizierten Produkten. MUFGs USD 664 Millionen Kauf von WealthNavi unterstreicht das Rennen unter etablierten Anbietern um digitale Fähigkeiten MUFG Bank. Hybridmodelle, die algorithmische Kernportfolios mit optionaler menschlicher Beratung kombinieren, entstehen und ermöglichen es Managern, einfache Akkumulationsziele und komplexere Lebensphase-Planungen innerhalb eines Ökosystems zu adressieren. Roboter-Akzeptanz erweitert somit die adressierbare Privatkundenbasis für den Japan Vermögenswert Management-Markt.

GPIFs Alternative-Asset-Appetit setzt Industriestandards

GPIF verpflichtete sich, Alternativ Assets von 1,5% auf 5% seines Portfolios bis 2030 zu erhöhen und commitierte kürzlich USD 500 Millionen für ein globales Privat-Eigenkapital-Mandat[2]Pensions & Investments, \"GPIF Commits Zu Thoma Bravo Fund, \" pionline.com. Da Unternehmenspensionstrustees oft GPIF-Allokationen nachahmen, katalysiert die Entscheidung frische Nachfrage nach Infrastruktur-, Immobilien- und Privat-Eigenkapital-Vehikeln. Inländische Manager lancieren Fonds, die japanischen Verbindlichkeitsprofilen entsprechen, während globale Spezialisten Gelenk Ventures eingehen, um lokalen Investoren etablierte Übersee-Pipelines zu bieten. Der Demonstrationseffekt hebt Governance-Standards, Gebührentransparenz und Risikomanagement-Praktiken im Japan Vermögenswert Management-Markt und erweitert das investierbare Universum für renditeorientierte Institutionen.

Analyse der Beschränkungen-Auswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkung Zeitrahmen |

|---|---|---|---|

| Anhaltende nahezu Nullzins- Umgebung komprimiert Renditen | -1.80% | National - stärkster Effekt auf festverzinsliche Strategien | Kurzfristig (≤ 2 Jahre) |

| Schrumpfende Bevölkerung im erwerbsfähigen Alter begrenzt Beitragswachstum | -2.10% | National - am akutesten In ländlichen Regionen | Langfristig (≥ 4 Jahre) |

| Legacy-Mainframe-Systeme verlangsamen Produkteinführungszyklen | -1.20% | National - konzentriert In etablierten Institutionen | Mittelfristig (2-4 Jahre) |

| Hohe Vertriebsgebühren entmutigen Privatkunden- Wechsel | -0.90% | National - ausgeprägt In unabhängigen Beratungskanälen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltende nahezu Nullzins-Umgebung komprimiert Renditen

Obwohl die Bank von Japan negative Zinssätze beendete, bleibt die Politik akkommodierend und lässt inländische Anleiherenditen gedämpft und erodiert traditionelle Einkommensströme. Vermögenswert Manager müssen In Übersee-Krediten, Infrastrukturschulden und dividendenorientierten Aktien nach Rendite suchen, aber kleinere Firmen fehlt der globale Forschung-Footprint oder die Risikoinfrastruktur, um diese Ideen wettbewerbsfähig umzusetzen. Dieses Umfeld begünstigt diversifizierte HäBenutzer mit internationaler Reichweite und ausgeklügelten Hedging-Fähigkeiten, erweitert die Leistung-Dispersion und stellt Retentionsrisiken für legacy-anleihelastige Franchises dar.

Schrumpfende Bevölkerung im erwerbsfähigen Alter begrenzt langfristiges Beitragswachstum

Die nationale Belegschaft soll sich stetig zusammenziehen, lohnbasierte Rentenbeiträge reduzieren und das organische Vermögenswert-Gathering-Momentum Dämpfen, besonders In Präfekturen außerhalb Großer städtischer Korridore. Vermögenswert Manager müssen kompensieren, indem sie Wallet-Share bei bestehenden Kunden vertiefen, Produktivität durch Technologie steigern und ausländisches Kapital anziehen. Firmen, die Rentenprodukte für ältere Demografien verpacken können-wie Einkommens-Drawdown-Produkte und Decumulation-Planung-können den demografischen Zug mildern und Relevanz im Japan Vermögenswert Management-Markt aufrechterhalten.

Segmentanalyse

Nach Anlageklasse: Alternative Assets gewinnen Momentum

Aktien machten 42,4% der Japan Vermögenswert Management-Marktgröße im Jahr 2024 aus und unterstreichen die historische Verzerrung zu inländischer Aktienexposition, gefördert durch jahrzehntelange Vertrautheit mit den Nikkei- und TOPIX-Indizes. Die Japan Vermögenswert Management-Marktgröße, die an Alternativ Strategien gebunden ist, wird voraussichtlich um 16,42% jährlich steigen und jede traditionelle Anlageklasse übertreffen, da Renditeerwartungen In öffentlichen Märkten komprimieren. GPIF-Mandate, Copycat-Allokationen von Unternehmenspensionen und die Suche nach langfristigen inflationsgeschützten Cash-Flows prägen die Nachfrage. Immobilien-, Infrastruktur- und Privat-Eigenkapital-Fonds, die um die Grün-Transformation-Roadmap der Regierung konzipiert sind, passen natürlich In diese Erzählung und ermöglichen es Institutionen, Verbindlichkeitsprofile zu entsprechen und gleichzeitig inländische Wachstumsinitiativen zu unterstützen.

Als Reaktion bauen lokale Manager spezialisierte Teams auf oder gehen Partnerschaften mit globalen Alternativ-Häusern ein, um Deal-fließen und operationale Expertise zu sichern. Ausländische Firmen mit etablierten globalen Plattformen nutzen Tokyo-Niederlassungen, um erfahrene Fonds zu vertreiben, die währungsgesicherte Anteilsklassen und lokale Berichterstattung bieten. Wettbewerbsdifferenzierung verlagert sich zu Sourcing-Fähigkeiten und Governance-Transparenz anstatt nur zu Headline-Leistung, ein Muster, das Gebührenstrukturen mit geliefertem Wert im Japan Vermögenswert Management-Markt realigniert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Unternehmenstyp: Banken behalten Skalierung; Spezialisten beschleunigen

Banken hielten 45,7% der Japan Vermögenswert Management-Marktgröße im Jahr 2024 aufgrund weitläufiger Filialnetzwerke, aber ihr Anteil sinkt, da neue Investoren zu unabhängigen Beratern gravitieren, die Treuhänderstandards propagieren. Vermögensberatungsunternehmen werden voraussichtlich eine CAGR von 15,87% bis 2030 verzeichnen, was darauf hinweist, dass Beratungsqualität und wahrgenommene Objektivität mehr zählen als One-Stop-Convenience. Im Japan Vermögenswert Management-Markt zwingt dieser Trend Banken, Preise zu entbündeln, Produkt-Due-Diligence zu verbessern und In Mitarbeitertraining zu investieren, um erhöhte Eignungsstandards zu erfüllen.

Spezialisierte Boutiquen nutzen thematische Expertise-ESG-Aktien, Klein-Cap-Aktivist-Fonds, Privat Credit-um anspruchsvolle Kunden anzuziehen, die bereit sind, für differenziertes Alpha zu zahlen. Broker-Dealer sitzen zwischen Banken und reinen Beratern, indem sie Forschung-Tiefe mit transaktioneller Agilität kombinieren, aber Gebührenkompression In Execution-Dienstleistungen drängt sie zu höhermargigen Beratungsmandaten. Insgesamt entsteht ein mehrere-Channel-Gleichgewicht, In dem Breite, Tiefe und digitales Engagement koexistieren und Wettbewerbsbarrieren im Fluss halten.

Nach Beratungsmodus: Hybrid dominiert den Übergang

Menschliche Berater machten 91,2% der Japan Vermögenswert Management-Marktgröße im Jahr 2024 aus, verankert durch Kultur und die Komplexität vieler Rentenportfolios. Dennoch wachsen Roboter-Plattformen jährlich um 20,23% und zielen auf wohlhabende Kohorten ab, die Einfachheit, niedrige Kosten und Mobil-first Funktionalität schätzen. Der MUFG-WealthNavi-Deal kristallisiert die Verschiebung zu integrierten Modellen heraus, die algorithmische Kernportfolios mit Zugang zu menschlichen Planern für ereignisgesteuerte Beratung kombinieren MUFG Bank[3]MUFG Bank, \"Completion von WealthNavi Tender Offer, \" mufg.jp.

Hybridvorschläge senken Lieferkosten und bewahren gleichzeitig die Beruhigung, die ältere Investoren schätzen, was etablierten Anbietern ermöglicht, Beziehungen gegen reine Fintech-Herausforderer zu verteidigen. Für den Japan Vermögenswert Management-Markt zentriert sich die Erfolgsformel auf nahtlose App-Erfahrungen, Straight-Through-Verarbeitung und klare Abgrenzung von Gebühren. Regulatoren, die breitere Privatkundenpartizipation anstreben, unterstützen diese Modelle implizit, indem sie Offenlegungsregeln für provisionsgeladene Produkte verschärfen und digitale Identitätsverifikationstools befürworten.[4]Japan finanzielle Dienstleistungen Agency, \"Strategy für Becoming an International Vermögenswert Management Center, \" fsa.go.jp

Nach Kundentyp: Privatkundenaufnahme verengt die institutionelle Lücke

Institutionelle Mandate konstituieren 71,3% der Japan Vermögenswert Management-Marktgröße im Jahr 2024, eine Zahl, die Pensions-, Versicherungs- und Reservevermögen widerspiegelt, die Skalenökonomien und robuste Governance schätzen. Privatkunden-Assets wachsen jedoch mit 17,45% CAGR dank des überarbeiteten NISA-Regimes, erweiterten finanzielle-Literacy-Kampagnen und benutzerfreundlichem digitalem Onboarding. Die Regierung zielt darauf ab, die NISA-Kontopenetration zu verdoppeln, diese Trajektorie zu verankern und eine stetige Pipeline von Neuling-Investoren zu sichern, die diversifizierte Fonds suchen.

Vermögenswert Manager schwenken um, indem sie niedrige-Mindestinvestitions-Anteilsklassen und umfangreiche Bildungsinhalte schaffen. Banken und Wertpapierunternehmen setzen integrierte Dashboards ein, die Sparen-, Broker- und Kreditprodukte auf einem einzigen Bildschirm präsentieren und Kunden helfen, Fortschritt zu langfristigen Zielen zu überwachen. Da sich Haushaltsportfolios diversifizieren, steigt kreuzen-Selling-Potenzial und unterstützt Umsatzresilienz inmitten von Gebührenkompression anderswo im Japan Vermögenswert Management-Markt.

Nach Verwaltungsquelle: Onshore-Dominanz trifft auf Outward-Diversifikation

Onshore-Entitäten machten 85,6% der Japan Vermögenswert Management-Marktgröße im Jahr 2024 aus und spiegeln regulatorische Vertrautheit und kulturelle Verzerrung zu inländischer Stewardship wider. Doch Mandate werden voraussichtlich das Off-Shore--Segment jährlich um 16,95% bis 2030 treiben, da Institutionen geografische Diversifikation, höhere Renditen und spezielles Know-how verfolgen. Währungsgesicherte Anteilsklassen und indexbewusste Overlays machen ausländische Investitionen für Trustees akzeptabel, die vor Volatilität zurückschrecken.

Japanische Manager reagieren, indem sie Forschung-Außenposten In neu York, London und Singapur eröffnen oder Unter-Advisory-Pakte mit internationalen Spezialisten unterzeichnen. Globale HäBenutzer vertiefen Tokyo-Operationen, um lokale Due-Diligence-Erwartungen zu erfüllen und mit Trust-Banken für Distribution zu kooperieren. Als Ergebnis strafft der Japan Vermögenswert Management-Markt seine Verbindungen zu globalen KapitalströMänner und behält gleichzeitig lokale Governance-Anker bei.

Geografische Analyse

Tokyo beherbergt die Mehrheit der Vermögenswert Manager, Regulatoren und Dienstleister und schafft Netzwerkvorteile, die seine Stellung als Finanzzentrum der Nation verstärken. Osaka rangiert als sekundärer Hub und nutzt historische Bank- und Versicherungshauptsitze, um westliche Präfekturen zu bedienen. Außerhalb dieser Metros dominieren regionale Banken und Kreditgenossenschaften Sparpools, haben aber keine Produktbreite und bieten Einstiegspunkte für Manager, die bereit sind, digitale Beratungs- und Fernbedienung-Dienstleistung-Modelle zu erweitern.

Die Regierungsstrategie, das Land als erstklassiges internationales Vermögenswert Management-Zentrum zu positionieren, katalysiert Infrastruktur-Upgrades-englische Dokumentation, vereinfachte Lizenzierung und Günstige Steuerbehandlung-ausgerichtet auf die Anziehung ausländischer Talente und Kapital. Pilotzone für Fintech-Innovation In Fukuoka und Sapporo zielen darauf ab, Möglichkeiten über die Hauptstadt hinaus zu verteilen und gleichzeitig landesweite Digitalisierung zu unterstützen.

Naturkatastrophenrisiko In der Kanto-Region treibt Contingency-Planung voran; Institutionen diversifizieren Daten-Center-Footprints und ermutigen Flexibel Arbeitsvereinbarungen, um Kontinuität zu gewährleisten. Währenddessen verzerrt sich alternde Demografie schärfer In ländlichen Gebieten und veranlasst gezielte Outreach-Programme, die digitale Bildung mit mobilen Beratungseinheiten paaren. Geografische Segmentierung verstärkt daher den Umfang für differenzierte Vertriebsstrategien innerhalb des Japan Vermögenswert Management-Marktes.

Wettbewerbslandschaft

Der Japan Vermögenswert Management-Markt bleibt moderat fragmentiert und lässt Raum für Konsolidierung und ausländischen Eintritt. Inländische Schwergewichte wie Nomura, Daiwa und Sumitomo Mitsui Trust verzeichneten Rekord-ordentliche Einkommen für FY2024, da Marktreform und steigende Risikobereitschaft Gebührenerlöse hoben. Ausländische Firmen vergrößern ihre Footprints durch Akquisitionen und Gelenk Ventures, um thematische Nachfrage und Alternativ-Vermögenswert-Interesse zu erobern.

Strategische Prioritäten gruppieren sich um Technologie-Enablement, ESG-Integration und Alternativ-Capability-Build-outs. Nomuras USD 1,8 Milliarden Kauf von Macquaries uns- und europäischer öffentlich-Vermögenswert-Einheit erweiterte seine globale AUM-Basis Nomura Holdings. MUFGs Integration von WealthNavi sichert Roboter-DNA und kreuzen-Selling-Potenzial innerhalb der Privatkundenbank. Währenddessen adressieren Fujitsus automatisierte Mainframe-Modernisierungsservices einen sektorweiten Bedarf für agile Back-Büro-Architektur Fujitsu Limited.

Investitionen In KI-getriebene Portfolio-Analytik, niedrig-latente Handelsinfrastruktur und Grün-Finanzen-Produktentwicklung beschleunigen sich. Firmen, die nicht modernisieren oder sich durch spezielles Wissen differenzieren können, riskieren Margenerosion, da sich gebührenbasierte Konkurrenz intensiviert. Folglich dominieren strategische Akquisitionen, Partnerschaften und Technologielizenzierung Schlagzeilen, da Teilnehmer um Skalierung und Innovationsführerschaft im Japan Vermögenswert Management-Markt wetteifern.

Japan Vermögenswert Management-Branchenführer

-

Nomura Vermögenswert Management

-

Nikko Vermögenswert Management

-

Daiwa Vermögenswert Management

-

Sumitomo Mitsui Trust Vermögenswert Management

-

Vermögenswert Management One

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: GPIF allozierte USD 500 Millionen zu einem Thoma Bravo Privat-Eigenkapital-Fonds, Pensions & Investments.

- April 2025: Nomura schloss seinen USD 1,8 Milliarden Kauf von Macquaries öffentlich-Vermögenswert-Geschäft ab Nomura Holdings.

- Dezember 2024: MUFG vollendete seine Tender-Offer-Akquisition von WealthNavi für USD 664 Millionen MUFG Bank.

- November 2024: SBI digital Märkte enthüllte ein Framework für grenzüberschreitende tokenisierte Wertpapierverteilung SBI digital Märkte.

Japan Vermögenswert Management-Marktbericht-Bereich

Vermögenswert Management bezieht sich auf die professionelle Verwaltung von Investitionen im Auftrag von Einzelpersonen, Institutionen oder anderen Entitäten.

Die Vermögenswert Management-Branche In Japan ist segmentiert nach Kundentyp, Mandatstyp und Anlageklasse. Nach Kundentyp ist der Markt segmentiert In Privatkunden, Pensionsfonds, Versicherungsunternehmen, Banken und andere Institutionen (Investmentfonds). Nach Mandatstyp ist der Markt segmentiert In Investmentfonds und diskretionäre Mandate. Nach Anlageklasse ist der Markt segmentiert In Aktien, festverzinsliche Wertpapiere, Bargeld/Geldmarkt und andere Anlageklassen (Alternativ Investitionen). Der Bericht bietet Marktgrößen und Prognosen In bilden von Werten (USD) für alle oben genannten Segmente.

| Aktien |

| Festverzinsliche Wertpapiere |

| Alternative Assets |

| Andere Anlageklassen |

| Broker-Dealers |

| Banken |

| Vermögensberatungsunternehmen |

| Andere Unternehmenstypen |

| Human Advisory |

| Robo-Advisory |

| Privatkunden |

| Institutionell |

| Offshore |

| Onshore |

| Nach Anlageklasse | Aktien |

| Festverzinsliche Wertpapiere | |

| Alternative Assets | |

| Andere Anlageklassen | |

| Nach Unternehmenstyp | Broker-Dealers |

| Banken | |

| Vermögensberatungsunternehmen | |

| Andere Unternehmenstypen | |

| Nach Beratungsmodus | Human Advisory |

| Robo-Advisory | |

| Nach Kundentyp | Privatkunden |

| Institutionell | |

| Nach Verwaltungsquelle | Offshore |

| Onshore |

Wichtige im Bericht beantwortete Fragen

Was ist der aktuelle Wert des Japan Vermögenswert Management-Marktes?

Der Markt ist mit USD 4,93 Billionen im Jahr 2025 bewertet und wird voraussichtlich auf USD 9,62 Billionen bis 2030 bei einer CAGR von 14,31% steigen.

Welche Anlageklasse wächst am schnellsten In Japan?

Alternativ Assets, einschließlich Privat Eigenkapital und Infrastrukturfonds, werden voraussichtlich mit einer CAGR von 16,42% bis 2030 expandieren, da Institutionen GPIFs Diversifikationsführung folgen.

Wie beeinflussen Roboter-Berater den Japan Vermögenswert Management-Markt?

Roboter-Plattformen verwalten einen wachsenden Anteil von Privatkundenvermögen und wachsen jährlich um 20,23% und drängen etablierte Anbieter zu hybriden digital-Menschlich-Beratungsmodellen.

Welche Rolle spielen Unternehmenspensionsreformen beim Vermögenswachstum?

Obligatorische Adoption von definiert contribution-Plänen leitet erhebliche Pensionsflüsse zu professionellen Managern um und stabilisiert gebührenbasierte Einkommensströme.

Warum sind ausländische Vermögenswert Manager an Japan interessiert?

Regulatorische Reformen, steigende Nachfrage nach Alternativen und der Bedarf nach globaler Diversifikation machen Japan zu einem attraktiven Wachstumsziel für Firmen mit spezialisierten Fähigkeiten.

Wie beeinflusst ESG Investitionsstrategien?

GPIFs ESG-Benchmarks und das Klimaanleihen-Programm der Regierung spornen Produkteinführungen an, die Nachhaltigkeitsfaktoren über öffentliche und Privat Anlageklassen integrieren.

Seite zuletzt aktualisiert am: