Marktgröße und -anteil für Diabetes-Geräte Italien

Marktanalyse für Diabetes-Geräte Italien von Mordor Intelligence

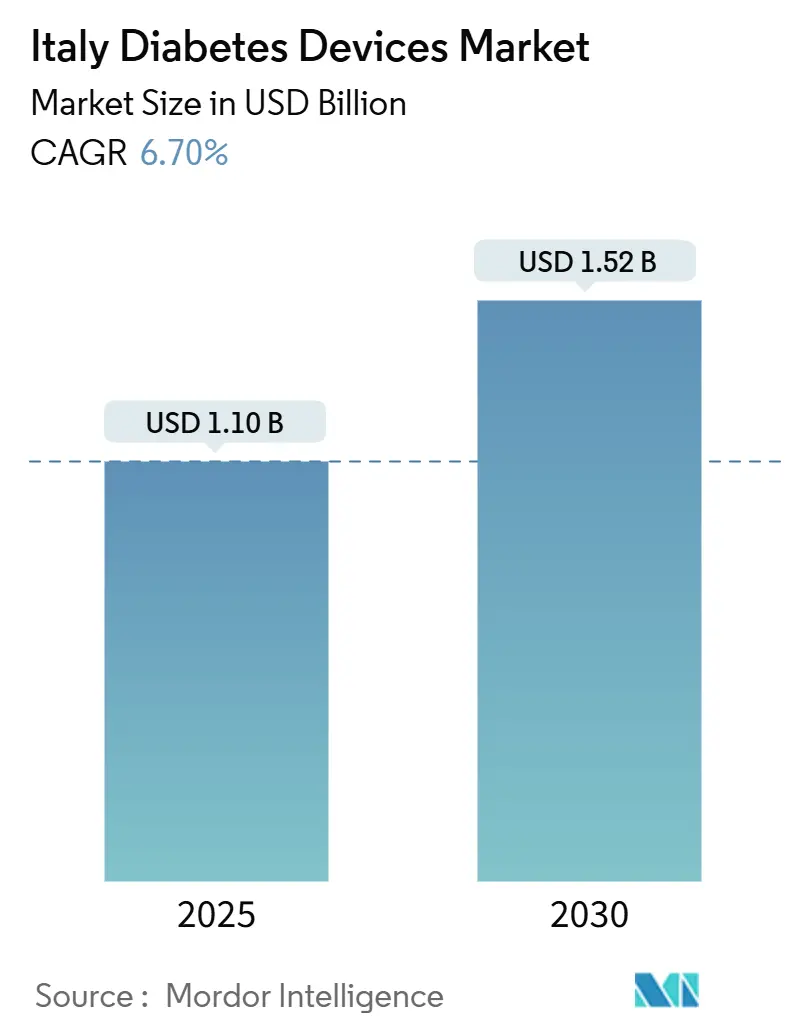

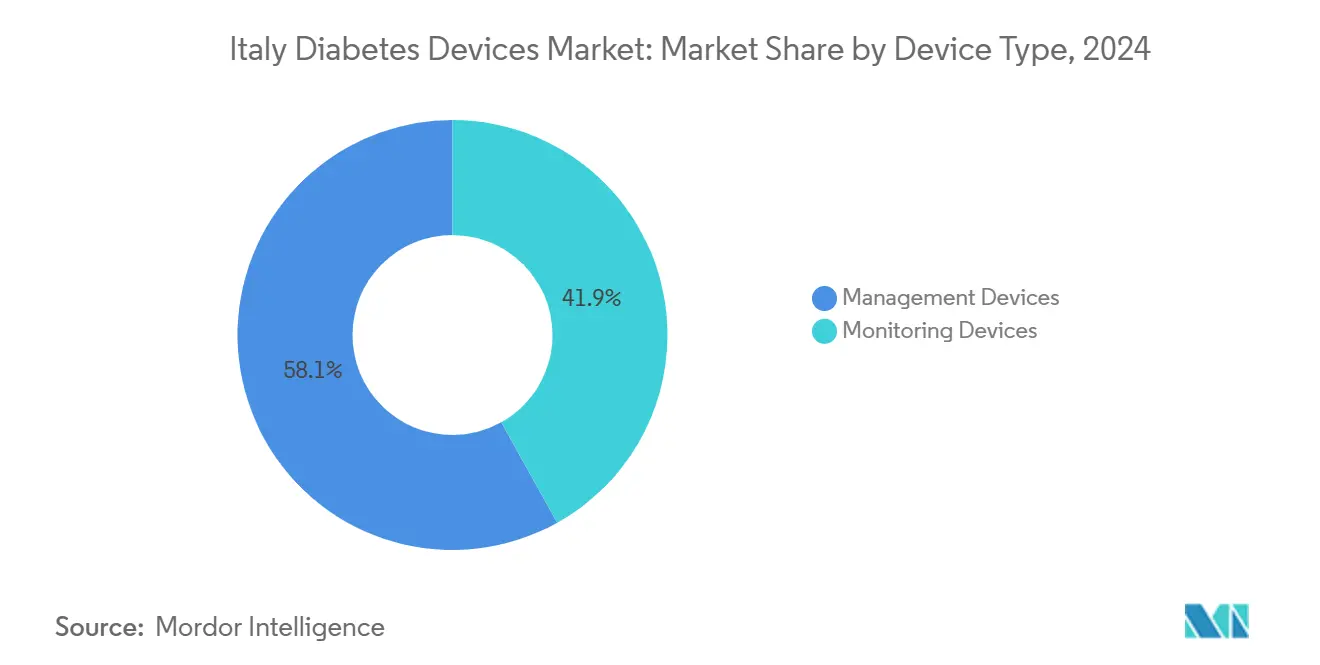

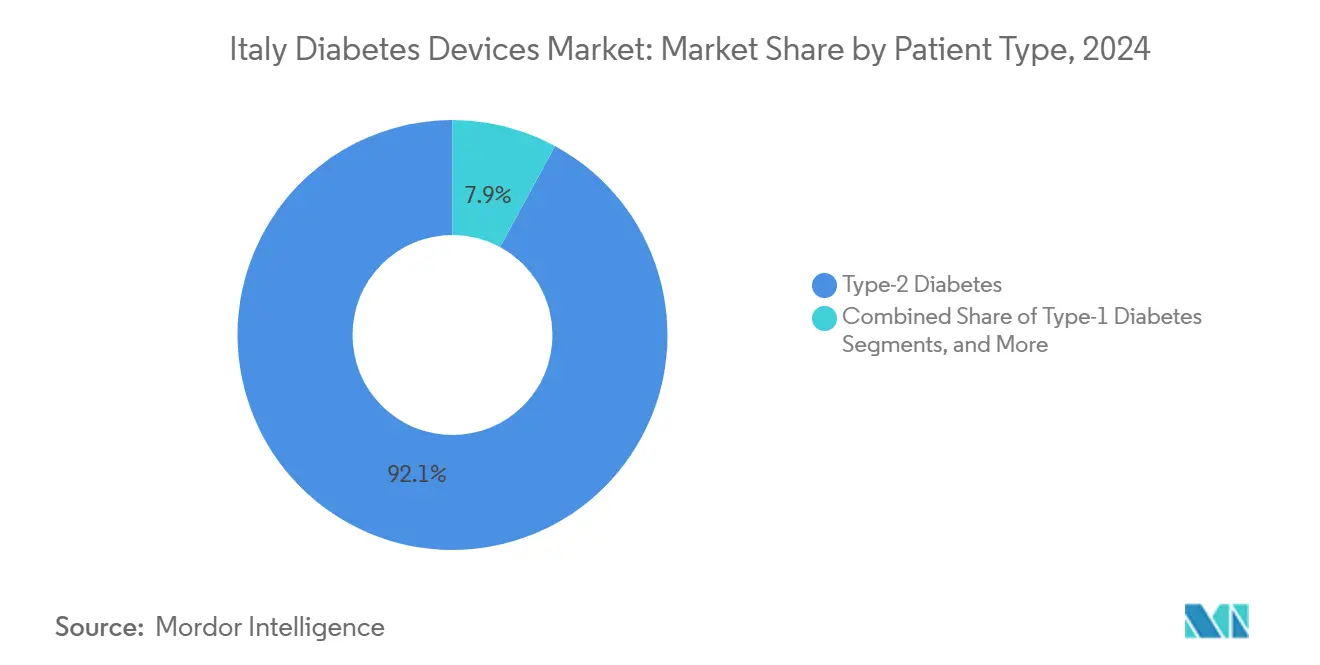

Der Markt für diabetes geräte italien belief sich 2025 auf USD 1,1 Milliarden und wird voraussichtlich bis 2030 USD 1,52 Milliarden erreichen, mit einer CAGR von 6,7%. Der stetige Anstieg spiegelt eine alternde Bevölkerung, eine 92,14%ige Dominanz von Typ-2-Fällen und ein politisches Umfeld wider, das die kontinuierliche Glukoseüberwachung (CGM) für prioritäre Gruppen unter dem nationalen Gesundheitsdienst erstattet. Die Einführung beschleunigt sich weiter, da Apotheken zu klinischen Zentren werden, Telemedizin-Tools auf 72% der Einrichtungen ausgeweitet werden und Hybrid-Closed-Loop-Pumpen in die Erstattungsformulare aufgenommen werden. Management-Produkte profitieren von einer 7,14% CAGR aufgrund von wöchentlichem Insulin und schlauchloser automatisierter Abgabe-Einführungen, während Überwachungsgeräte die Marktführerschaft mit 58,12% Anteil im Jahr 2024 behalten. Nord-Süd-Finanzierungslücken und strenge europäische Genauigkeitsregeln dämpfen den Schwung, dennoch hält gezielte digitale Ausgaben von EUR 1,6 Milliarden Italien unter Europas attraktivsten Pilotprojekten für fortschrittliche Diabetes-Technologie.

Wichtige Berichterkenntnisse

- Nach Gerätetyp hielten Überwachungslösungen 58,12% des Marktanteils für diabetes geräte italien im Jahr 2024; Management-Geräte zeigen die schnellste 7,14% CAGR bis 2030.

- Nach Endnutzer dominierten häusliche Pflegeeinrichtungen 67,85% der Marktgröße für diabetes geräte italien im Jahr 2024; Krankenhäuser und Kliniken führen das Wachstum mit einer 7,38% CAGR an.

- Nach Patientengruppe machten Typ-2-Fälle 92,14% der Marktgröße für diabetes geräte italien im Jahr 2024 aus und wachsen mit 7,85% CAGR bis 2030.

Markttrends und Erkenntnisse für Diabetes-Geräte Italien

Treiberwirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Rahmen der Auswirkung |

|---|---|---|---|

| Erstattung von CGM-Sensoren für T1- & pädiatrische Patienten | +1.2% | National, mit stärkerem Uptake in nördlichen Regionen | Mittelfristig (2-4 Jahre) |

| Wachsende Telemedizin-Einführung & häuslicher Pflegedrang nach PNRR | +1.8% | National, mit digitalen Lücken in Süditalien | Langfristig (≥ 4 Jahre) |

| Erweiterung von apothekengeführten Diabetes-Kliniken (Farmacie dei Servizi) | +1.1% | National, beschleunigt in städtischen Zentren | Mittelfristig (2-4 Jahre) |

| Steigende Prävalenz von Adipositas bei Jugendlichen erhöht früheren Diabetes-Beginn | +1.5% | National, mit höheren Raten in südlichen Regionen | Langfristig (≥ 4 Jahre) |

| KI-gestützte Entscheidungsunterstützung in Hybrid-Closed-Loop-Pumpen | +0.9% | Zunächst Norditalien, national expandierend | Langfristig (≥ 4 Jahre) |

| Steigende Prävalenz & früherer Beginn von Typ-2-Diabetes | +1.7% | National, mit regionalen Variationsmustern | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Erstattung von CGM-Sensoren für T1- & pädiatrische Patienten

Das Parlamentsgesetz 130/2023 schreibt nationales Screening für Bürger im Alter von 1-17 Jahren vor und leitet neu diagnostizierte Kinder schnell zur CGM-Einführung [1]The Lancet Diabetes & Endocrinology, "Italy introduces nationwide paediatric diabetes screening," thelancet.com. Das Gesundheitsministerium finanziert bereits FreeStyle Libre für sowohl Typ-1- als auch insulinintensive Typ-2-Nutzer und beseitigt damit eine wichtige Kostenhürde. Multizentrische Studien in der Lombardei, Emilia Romagna und Toskana berichten von HbA1c-Rückgängen von 0,4% nach drei Monaten und 0,6% nach sechs Monaten mit intermittierend gescanntem CGM. Frühe CGM-Gewöhnung in der Kindheit wird voraussichtlich die lebenslange Adhärenz steigern und langfristige Sensor-Einnahmen vergrößern. Umsetzungsverzögerungen treten in Kalabrien und Sardinien auf, dennoch geben nationale Erstattungsregeln den Anbietern ein klares Nachfragesignal.

Wachsende Telemedizin-Einführung & häuslicher Pflegedrang nach PNRR

EUR 1,6 Milliarden aus dem Wiederaufbauplan modernisiert elektronische Gesundheitsakten und ermöglicht 72% der Krankenhäuser, Tele-Konsultationen zu aktivieren, die Glukosedaten direkt in klinische Portale einspeisen. Umfragen unter 600 Klinikern zeigen, dass 82% Tele-Follow-up für routinemäßige glykämische Überprüfungen befürworten, während 80% Infektionskontrollvorteile in einer Post-COVID-Ära anführen. Die Connected Care-Plattform und Resilia-App ermöglichen sichere Weitergabe von Sensor-Feeds, obwohl 66% der Praktiker warnen, dass digitale Pflege kritische persönliche Titrationsbesuche nicht ersetzen kann. Breitband-Blackspots im Landesinneren der Basilicata verlangsamen Echtzeit-Uploads, aber Apotheken-WLAN-Stationen überbrücken zunehmend die Lücke. Insgesamt spart Fernüberwachung Reisezeit für ältere Patienten und fördert kontinuierlichen Datenfluss, der Closed-Loop-Dosierungsalgorithmen untermauert.

Erweiterung von apothekengeführten Diabetes-Kliniken

Reformen vom Juni 2024 autorisieren 19.000 Gemeinde-Apotheken, Kapillar-Bluttests durchzuführen, Geräte abzugeben und chronische Verschreibungen vor Ort zu erneuern. Städtische Pilotprogramme in Mailand und Turin senkten die Krankenhaus-Wiederbesuchsraten um 14% innerhalb eines Jahres, laut regionalen Gesundheitsakten. Apotheken müssen Hygiene- und Datenschutzkriterien erfüllen, dennoch können sich die meisten Ketten schnell anpassen aufgrund bestehender Mischräume. Gerätehersteller profitieren von einem breiteren Einzelhandelsregal, besonders in Regionen, wo öffentliche Krankenhäuser Endokrinologie-Termine drei Monate im Voraus planen. Das Modell unterstützt auch Wochenend-Zugang, eine Lücke, die zuvor von Patientengruppen hervorgehoben wurde. Der Erfolg hängt letztendlich von strukturierter Apotheker-Schulung in Geräteproblembehandlung ab.

Steigende Prävalenz & früherer Beginn von Typ-2-Diabetes

Italiens Adipositas-Rate bei Jugendlichen stieg 2024 auf 14,2%, was frühere Insulinresistenz antreibt und ein verschobenes Beginn-Alter zur Mitte der 30er Jahre zur Folge hat. Höhere Inzidenz-Cluster in Kampanien und Sizilien spiegeln sozioökonomische Gradienten wider und verstärken die Nachfrage sowohl nach CGM als auch vereinfachten Pen-Nadeln. Das Italienische Statistikinstitut prognostiziert, dass die 65+-Demografie bis 2030 24 Millionen übersteigen wird, was den Pool von Multi-Morbiditäts-Patienten vergrößert, die nahtlose Glukosekontrolle benötigen. Arbeitgeber sehen sich auch USD 5,2 Milliarden Produktivitätsverlusten durch Diabetes-Absentismus gegenüber, was Unternehmensversicherungspläne dazu veranlasst, Sensoren für gefährdete Mitarbeiter zu subventionieren. Früherer Beginn verlängert die Therapiedauer und führt zu kumulierten Geräte-Einnahmen über Jahrzehnte.

Hemmnisauswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Rahmen der Auswirkung |

|---|---|---|---|

| Regionale Finanzierungsdisparität zwischen Nord & Süd | -1.3% | Primär Süditalien, nationale Spillover-Effekte | Langfristig (≥ 4 Jahre) |

| Strenge eCGM-Genauigkeitsregeln verzögern neue Marktteilnehmer | -0.8% | EU-weit, betrifft italienischen Marktzugang | Mittelfristig (2-4 Jahre) |

| Supply-Chain-Exposition gegenüber Einwegkunststoff-Gesetzgebung | -0.5% | National, mit EU-regulatorischer Angleichung | Mittelfristig (2-4 Jahre) |

| Datenschutz-Beschränkungen bei Cloud-Glukose-Plattformen | -0.7% | National, mit DSGVO-Compliance-Anforderungen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Regionale Finanzierungsdisparität zwischen Nord & Süd

Sieben Regionen, einschließlich Kalabrien und Sardinien, verfehlten 2021 Mindestpflege-Benchmarks, was zu rationierten CGM-Zuteilungen und längeren Wartelisten führte. Neue Autonomiegesetzgebung vom Juni 2024 erlaubt wohlhabenderen Regionen, erweiterte Leistungen selbst zu finanzieren, was potenziell Zugangs-Lücken erweitert. Out-of-Pocket-Arzneimittelausgaben entsprechen 23% der nationalen Gesundheitskosten, wiegen aber schwerer bei Haushalten mit niedrigem Einkommen, die im Süden vorherrschen. Kliniker-Migration nach Norden verstärkt Kapazitätsengpässe. Geräteanbieter müssen daher Preisklassen und Co-Pay-Unterstützungsprogramme kalibrieren, um Volumenverluste in unterfinanzierten Gebieten zu vermeiden.

Strenge eCGM-Genauigkeitsregeln verzögern neue Marktteilnehmer

Nach unerwünschten Sensor-Ereignissen in Kampanien verlangen europäische Regulierungsbehörden schärfere Mean Absolute Relative Difference-Schwellenwerte und größere pädiatrische Datensätze vor Marktfreigabe. Start-ups ohne Längsschnittdaten sehen sich Genehmigungszyklen von 24-30 Monaten gegenüber, was Kapitalverbrennungsraten erhöht. Abbott, Dexcom und Roche haben einen Vorteil durch die Nutzung umfangreicher Real-World-Evidence und etablierter Qualitätssysteme. Während sich die Patientensicherheit verbessert, können langsamere Launch-Tempos Preiskonkurrenz einschränken und die Vormachtstellung der Etablierten im markt für diabetes geräte italien verlängern.

Segmentanalyse

Nach Gerätetyp: Fortlaufende Innovation befeuert Management-Segment-Expansion

Die Überwachungskategorie behielt 58,12% des Marktanteils für diabetes geräte italien 2024, untermauert von der eingewurzelten Selbsttest-Kultur des Landes und vollständiger Erstattung von FreeStyle Libre für intensive Insulin-Nutzer. Die marktgröße für diabetes geräte italien für Überwachungslösungen betrug USD 0,64 Milliarden 2025 und wird voraussichtlich mit 5,9% CAGR steigen aufgrund von Sensor-Upgrades und breiterer pädiatrischer Abdeckung. Blutzucker-Streifen verkaufen sich weiterhin, da viele Senioren Fingerstich-Verifikation vertrauen, dennoch zeigten Libre 2-Nutzer HbA1c-Rückgänge von 0,6% nach sechs Monaten in einer 2.000-Patienten-Lombardei-Kohorte [2]Abbey C., "Real-world FreeStyle Libre outcomes in Italian adults," mdpi.com. Krankenhäuser setzen zunehmend professionelles CGM für stationäre Titration ein und erweitern das adressierbare Volumen von Einwegsensoren.

Management-Geräte, bewertet mit USD 0,46 Milliarden 2025, übertreffen die Überwachung mit 7,14% CAGR bis 2030, da automatisierte Abgabe-Plattformen proliferieren. Insulets Omnipod 5-Launch im Januar 2025 führte das erste schlauchlose System mit Dual-Sensor-Kompatibilität ein und erweiterte die Auswahl für die 300.000 italienischen Typ-1-Nutzer, die für öffentliche Erstattung berechtigt sind. Das wöchentliche Insulin Icodec-Debüt im Juni 2025 reduziert Injektionsereignisse um 86%, löst Nadel-Spritze-Ersatzzyklen aus und ermutigt zu Pumpen-Versuchen für Dosierungsgenauigkeit. Italienische Vergleichsstudien zeigen, dass MiniMed 780G 71% Time-in-Range erreicht und Tandem Control-IQs 68%-Ergebnis übertrifft, was das Verschreibungsverhalten von Endokrinologen beeinflusst. Pen-Nadel-Hersteller folgen SIMDO-Richtlinien, die 4 mm 32G-Formate bevorzugen, um Lipohypertrophie-Risiko zu minimieren. Management-Innovationen festigen somit eine höhere Wachstumsstrecke innerhalb des marktes für diabetes geräte italien.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Endnutzer: Digitale Infrastruktur unterstützt Häusliche Pflege-Dominanz

Die marktgröße für diabetes geräte italien für häusliche Pflege erreichte USD 0,75 Milliarden 2025 und repräsentiert 67,85% des Gesamtumsatzes. Senioren profitieren von EUR 1,6 Milliarden digitalen Investitionen, die Breitbandverbindungen für Echtzeit-Datenübertragung bereitstellen. Gemeinde-Apotheker, jetzt autorisiert CGM-Trends zu interpretieren, verbessern Adhärenz-Beratung während routinemäßiger Nachfüllungen. Tele-Konsult-Volumina wuchsen 58% zwischen 2022 und 2024, dennoch bestehen 66% der Kliniker noch auf vierteljährlichen persönlichen Überprüfungen für Therapieanpassung. Geräte mit Bluetooth Low Energy vereinfachen Daten-Push von ländlichen Dörfern, wo 4G-Abdeckung lückenhaft ist.

Krankenhäuser und Kliniken erfassen 32,15% des Umsatzes, wachsen aber schneller mit 7,38% CAGR bis 2030. Das Marche-Diabetes-Netzwerk bündelt 15 Kliniken auf einer einzigen elektronischen Akte und ermöglicht gemeinsame Analytik, die suboptimale Sensor-Nutzung in Echtzeit hervorhebt. Nicht-ICU-Stationen in Mailand übernehmen professionelles CGM, um verdeckte nächtliche Hypoglykämie zu erkennen und die durchschnittliche Aufenthaltsdauer um 0,6 Tage zu verkürzen. Closed-Loop-Pumpen, die für stationären Gebrauch zugelassen sind, helfen perioperative Glukosekontrolle zu standardisieren. Krankenhäuser fungieren somit als Technologie-Schaufenster und beschleunigen nachfolgende häusliche Pflege-Übernahme, sobald Patienten entlassen werden.

Nach Patiententyp: Typ-2-Segment dominiert und wächst am schnellsten

Typ-2-Fälle hielten 92,14% Marktanteil, unterstützt durch früheren Beginn und Adipositas-Trends. Bariatrische Programme in Kampanien verbinden jetzt entlassene Patienten direkt mit CGM-Follow-ups, um Rückfälle zu verhindern und Sensor-Penetration zu erweitern. Arbeitgeber übernehmen steuerbegünstigte Wellness-Pakete, die Libre-Reader für Mitarbeiter mit gestörter Glukosetoleranz abdecken, eine Taktik, die bis 2030 USD 140 Millionen an verlorener Produktivität einsparen soll. Wöchentliches Basalinsulin vereinfacht die Komplexität für schlecht kontrollierte Typ-2-Patienten und sät Nachfrage nach Smart-Pens, die Dosen automatisch protokollieren.

Typ-1 wächst mit 7,86% CAGR und profitiert von Politik- und Technologie-Rückenwind. Nationales pädiatrisches Screening identifiziert jährlich 2.000 neue Kinder, und 74% der neu diagnostizierten Familien entscheiden sich innerhalb von drei Monaten für CGM. Hybrid-Closed-Loop-Adoption ist auch hoch; 68% der berechtigten Jugendlichen in der Lombardei wechselten während der ersten sechs Monate zu Omnipod 5, unterstützt durch Schulkrankenschwester-Trainingskampagnen [3]Insulet Corporation, "Omnipod 5 gains reimbursement in Italy," insulet.com. Kontinuierliche Datenströme speisen maschinelle Lernalgorithmen, die Glukose-Exkursionen 30 Minuten voraussagen und elterliche Angst reduzieren. Infolgedessen verbessern sich klinische Ergebnisse und die Befürwortung für breitere Erstattung steigt, was indirekt allen Gerätesegmenten innerhalb des marktes für diabetes geräte italien zugute kommt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Geografische Analyse

Nördliche Regionen tragen mehr als 55% des nationalen Umsatzes bei und nutzen robuste digitale Gesundheitsökosysteme und stärkere fiskalische Kapazität. Die Lombardei verarbeitet 12 Millionen E-Überweisungen jährlich mit 99,9% Routing-Genauigkeit, was Endokrinologen ermöglicht, 1,4 Millionen Terminslots für komplexe Fälle freizugeben. Emilia Romagna pilotiert gleichtägige Apotheken-CGM-Einleitung und verkürzt durchschnittliche Sensor-Start-Verzögerungen auf zwei Tage von der früheren dreiwöchigen Wartezeit. Toskana skaliert Fernüberwachung von Fußgeschwüren durch 120 Tele-Kliniken und reduziert komplikationsbedingte Einweisungen um 11% im Jahr 2024. Solche integrierten Pfade machen den Norden zu einer bevorzugten Frühstart-Zone für Innovatoren in der diabetes geräte industrie italien.

Mittelitalien zeigt gemischte Leistung. Toskana entspricht nördlichen Metriken, dennoch kämpfen Umbrien und Marken mit ländlichen Breitband-Lücken, die Daten-Uploads verlangsamen. Das Marche-Diabetes-Netzwerk integriert dennoch 15 Zentren mit gemeinsamen Akten und erreicht 4,4% Prävalenz, jedoch überlegene Kontrollmetriken im Vergleich zu nationalen Durchschnitten. Lazios öffentlich-private Pilotprojekte statten kommunale Apotheken mit CGM-Download-Stationen aus und stärken Adhärenz unter Stadtpendlern. Diese Initiativen illustrieren, wie mittlere Regionen gezielte Fonds nutzen, um die Technologie-Lücke zu verringern.

Südliche Gebiete bleiben herausfordernd. Kalabrien, Sizilien und Sardinien versäumten es 2021, alle wesentlichen Gesundheitsleistungen zu garantieren, was CGM-Wartelisten von sechs Monaten hinterlässt. Out-of-Pocket-Kosten beeinträchtigen die Übernahme; in Kampanien erreichen mittlere jährliche Sensor-Co-Pays USD 210, dreimal den nationalen Durchschnitt. Kliniker-Engpässe begrenzen auch fortgeschrittene Pumpen-Trainingssitzungen. Dennoch zeichneten Telepharmazie-Pilotprojekte in Bari eine 9%ige HbA1c-Reduktion unter 600 Eingeschriebenen auf, indem Sensoren direkt nach Hause versendet wurden, was auf skalierbare Workarounds hindeutet. Mit der Zeit könnte differenzierte regionale Autonomie entweder maßgeschneiderte Innovation fördern oder Ungleichheiten erweitern, abhängig von fiskalischen Transfers und Arbeitskraft-Mobilität.

Wettbewerbslandschaft

Der Wettbewerb ist moderat, mit globalen multinationalen Konzernen und ausgewählten Newcomern, die auf integrierten Ökosystemen konvergieren. Abbott, Medtronic und Dexcom kommandieren gemeinsam mehr als 60% Umsatz durch komplementäre Sensor- und Pumpen-Portfolios. Ihr August 2024-Interoperabilitätspakt verschmilzt Libre-Sensing mit Medtronic-Dosierungsalgorithmen und zielt auf die 11 Millionen europäischen intensiven Insulin-Nutzer. Dexcoms G7-Sensor-Launch im Februar 2025 erhöht Tragekomfort, während seine offene API-Strategie italienische Start-ups lockt, die Entscheidungsunterstützungs-Apps entwickeln. Roche steigt wieder in den Sensor-Bereich ein mit einem CE-zertifizierten CGM vom Juli 2024 mit verbesserter Lag-Zeit und positioniert sich als vierter großer Überwachungsanbieter.

Insulet erweitert die Pumpen-Arena. Omnipod 5 debütierte im Januar 2025 mit Dual-CGM-Kompatibilität und zog starkes Apotheker-Interesse an, da es ohne dauerhafte Controller versendet wird. Tandem kontert durch Ausrollen von Control-IQ-Software-Upgrades, die Time-in-Range um 6 Prozentpunkte in vorläufigen italienischen Studien erhöhen. Währenddessen arbeitet Senseonics mit Ascensia zusammen, um Erstattung für seinen 180-Tage-implantierbaren Sensor zu erkunden und nadel-averse Nutzer anzusprechen.

Strategische M&A formt Supply-Chains um. Becton Dickinson gliedert Embecta aus, das dann einen mediterranen Distributionsvertrag mit dem italienischen Großhändler Comifar im März 2025 unterzeichnet und Pen-Nadel-Verfügbarkeit in 30.000 Apotheken sichert. Ypsomed verhandelt lokale Produktion seiner Insulin-Pen-Kappen, um EU-Nachhaltigkeitsregeln für Einwegkunststoffe zu erfüllen. Start-ups sehen sich regulatorischen Gegenwind gegenüber, dennoch schließen solche, die KI-Analytik wie GlucoMinds anbieten, Seed-Runden ab, die von Krankenhaus-Inkubatoren in Mailand und Neapel unterstützt werden. Kollektiv halten diese Bewegungen den markt für diabetes geräte italien auf einer Innovations-Überholspur.

Branchenführer für Diabetes-Geräte Italien

-

Abbott Diabetes Care

-

Roche Diabetes Care

-

LifeScan Inc.

-

Medtronic PLC

-

Dexcom Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Insulet Corporation startete das Omnipod 5 Automated Insulin Delivery System in Italien, Dänemark, Finnland, Norwegen und Schweden und markierte das erste schlauchlose automatisierte Insulinabgabesystem, das sowohl mit Abbott FreeStyle Libre 2 Plus als auch Dexcom G6-Sensoren integriert ist und den adressierbaren Markt um etwa 300.000 Typ-1-Diabetes-Patienten in diesen Regionen erweitert.

- Juni 2022: Cequr, der Marktführer für tragbare Diabetes-Technologie, veröffentlichte sein neuestes und innovativstes Insulinabgabegerät, den Insulin Pen 2.0TM. Der Pen ist klein genug, um immer am Körper des Benutzers getragen zu werden. Er verfügt auch über ein eingebautes Blutzuckermessgerät, damit Benutzer ihren Blutzucker den ganzen Tag über verfolgen können.

- Januar 2022: Roche startete seinen neuen Point-of-Care-Blutzuckermessgerät, das für Krankenhausprofis entwickelt wurde, mit einem Begleitgerät in Form eines Touchscreen-Smartphones, das seine Apps ausführt. Das handgehaltene Cobas pulse beinhaltet einen automatisierten Glukose-Teststreifen-Reader, eine Kamera und einen Touchscreen zum Protokollieren anderer diagnostischer Ergebnisse. Es ist für Patienten aller Altersgruppen konzipiert, einschließlich Neugeborener und Personen auf Intensivstationen.

Berichtsumfang für Markt für Diabetes-Geräte Italien

Diabetes-Pflegegeräte sind die Hardware, Ausrüstung und Software, die von Diabetes-Patienten verwendet werden, um Blutzuckerspiegel zu regulieren, Diabetes-Komplikationen zu verhindern, die Belastung durch Diabetes zu verringern und die Lebensqualität zu verbessern. Der markt für diabetes-pflegegeräte italien ist segmentiert in Management-Geräte (Insulinpumpen (Insulinpumpen-Gerät, Insulinpumpen-Reservoir und Infusionsset), Insulinspritzen, Insulinpatronen in wiederverwendbaren Pens, Einweg-Insulinpens und Jet-Injektoren) und Überwachungsgeräte (Selbstüberwachung des Blutzuckers (Glukometer-Geräte, Blutzucker-Teststreifen und Lanzetten) und kontinuierliche Glukoseüberwachung (Sensoren und Dauerhafte)). Der Bericht bietet den Wert (in USD) und das Volumen (in Einheiten) für die oben genannten Segmente.

| Management-Geräte | Insulinpumpe | Insulinpumpen-Gerät |

| Insulinpumpen-Reservoir | ||

| Infusionsset | ||

| Insulinspritzen | ||

| Patronen in wiederverwendbaren Pens | ||

| Einweg-Insulinpens | ||

| Jet-Injektoren | ||

| Überwachungsgeräte | Selbstüberwachung des Blutzuckers | Glukometer-Geräte |

| Blutzucker-Teststreifen | ||

| Lanzetten | ||

| Kontinuierliche Glukoseüberwachung | Sensoren | |

| Dauerhafte | ||

| Krankenhäuser & Kliniken |

| Häusliche Pflegeeinrichtungen |

| Spezialisierte Diabetes-Zentren & Apotheken |

| Typ-1-Diabetes |

| Typ-2-Diabetes |

| Gestationsdiabetes & andere spezifische Typen |

| Nach Gerätetyp | Management-Geräte | Insulinpumpe | Insulinpumpen-Gerät |

| Insulinpumpen-Reservoir | |||

| Infusionsset | |||

| Insulinspritzen | |||

| Patronen in wiederverwendbaren Pens | |||

| Einweg-Insulinpens | |||

| Jet-Injektoren | |||

| Überwachungsgeräte | Selbstüberwachung des Blutzuckers | Glukometer-Geräte | |

| Blutzucker-Teststreifen | |||

| Lanzetten | |||

| Kontinuierliche Glukoseüberwachung | Sensoren | ||

| Dauerhafte | |||

| Nach Endnutzer | Krankenhäuser & Kliniken | ||

| Häusliche Pflegeeinrichtungen | |||

| Spezialisierte Diabetes-Zentren & Apotheken | |||

| Nach Patiententyp | Typ-1-Diabetes | ||

| Typ-2-Diabetes | |||

| Gestationsdiabetes & andere spezifische Typen | |||

Schlüsselfragen beantwortet im Bericht

Wie groß ist der Markt für Diabetes-Geräte Italien?

Die Marktgröße für Diabetes-Geräte Italien wird voraussichtlich USD 1,10 Milliarden im Jahr 2025 erreichen und mit einer CAGR von 6,70% auf USD 1,52 Milliarden bis 2030 wachsen.

Welches Gerätesegment expandiert am schnellsten?

Management-Geräte, einschließlich Pumpen und Smart-Pens, wachsen mit 7,14% CAGR aufgrund von Markteinführungen wie Omnipod 5 und wöchentlichen Insulinformulierungen.

Wer sind die Hauptakteure im Markt für Diabetes-Geräte Italien?

Abbott Diabetes Care, Roche Diabetes Care, LifeScan Inc., Medtronic PLC und Dexcom Inc. sind die wichtigsten Unternehmen, die im Markt für Diabetes-Geräte Italien tätig sind.

Was treibt die häusliche Pflege-Dominanz an?

Telemedizin-Plattformen, die von 72% der Einrichtungen übernommen wurden, kombiniert mit apothekenbasierten Kliniken und digitaler Erstattung, machen Überwachung zu Hause für Senioren und berufstätige Erwachsene bequem.

Seite zuletzt aktualisiert am: