Marktanalyse für Kühlkettenlogistik in Italien

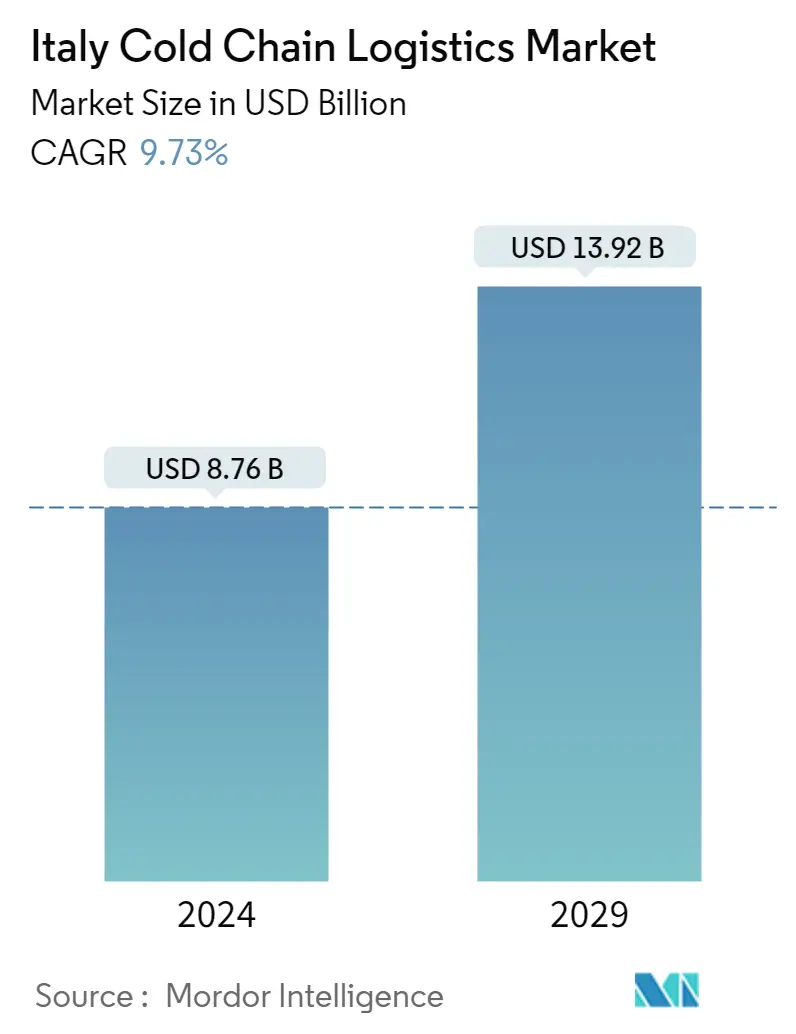

Die Größe des italienischen Kühlkettenlogistikmarkts wird im Jahr 2024 auf 8,76 Milliarden US-Dollar geschätzt und soll bis 2029 13,92 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,73 % im Prognosezeitraum (2024–2029) entspricht.

- Die Auswirkungen von COVID-19 waren bei allen logistikabhängigen Transportarten weltweit deutlich sichtbar. Obwohl einige Branchen aufgrund der Pandemie zu kämpfen hatten, florierten andere, wie z. B. das Gesundheitswesen und die Pharmaindustrie, der E-Commerce und die Industrie für Güter des täglichen Bedarfs, von denen erwartet wurde, dass sie sich während des weltweiten COVID-19-Ausbruchs positiv auf die Logistikbranche auswirken würden. Für den italienischen Kühlkettenlogistikmarkt war das Jahr 2020 jedoch von einem Umsatz- und Wachstumsrückgang geprägt, was auf die negativen Nachfrage- und Angebotsaussichten aufgrund von COVID-19-Beschränkungen für Endverbraucher, einschließlich Hersteller und Lieferanten von Lebensmitteln und Getränken, zurückzuführen ist. Gesundheits- und Ernährungsprodukte, Backwaren, Blumenprodukte und viele andere. Die Gesamtproduktionstätigkeit dieser Branchen ging aufgrund von Betrieben mit begrenzter Personalkapazität und unzureichenden Gesundheitsschutzmaßnahmen zurück. Diese erwartete schwache Geschäftsentwicklung wirkte sich direkt auf den Gesamtumsatz des Systems und der Dienstleistung der Kühlkettenlogistik in den europäischen Ländern aus.

- Der italienische Markt für Fracht- und Kühlkettenlogistik nimmt weltweit einen Spitzenplatz ein. Italien verfügt nach Deutschland über den zweitgrößten inländischen Markt für kombinierten Schienenverkehr in Europa. Italien verfügt über etwa 1,6 Millionen TEU (Twenty Foot Equivalent Units) und 12,3 Millionen Tonnen kombinierten Transport pro Jahr über Schiene und Straße. COVID-19 hatte positive Auswirkungen auf die italienische Kühlkettenlogistik. Während des Lockdowns trug die hohe Nachfrage nach Tiefkühlkost und pharmazeutischen Produkten zum Wachstum des Marktes für Kühlkettenlogistik bei.

- Nach Jahren der Stagnation befindet sich die Kühlkettenlogistikbranche aufgrund der positiven Erholung der Exporte des Landes und der erneuten Anzeichen eines Wachstums in einer Trendwende. Das Land verfügt insbesondere in den nördlichen und zentralen Regionen über ein hochentwickeltes und effizientes Transport- und Logistiknetzwerk und verfügt aufgrund seiner strategischen Lage in Mitteleuropa über einen riesigen nationalen und internationalen Markt. Der Kühlkettenmarkt hat im Prognosezeitraum ein enormes Potenzial.

- Zu den wichtigsten Branchen in Italien zählen Textilien und Bekleidung, Lebensmittel und Getränke, Metalle und Metallprodukte, Chemikalien, Schiffbau, Pharmazeutika und medizinische Geräte. Die wachsende Nachfrage nach einem organisierten Einzelhandel und das zunehmende Bewusstsein der Verbraucher, Lebensmittelverschwendung zu reduzieren, haben die Nachfrage nach Kühlkettenlogistik vorangetrieben. Mit der Weiterentwicklung neuer Technologien kann der Einsatz von Kühlketten im Lebensmittel- und Getränkesektor dazu beitragen, eine Verschlechterung der Lebensmittelqualität zu verhindern.

Markttrends für Kühlkettenlogistik in Italien

Die zunehmende Verwendung von Milchprodukten im Land treibt den Markt an

Die Milchproduktion in der Europäischen Union wird auf rund 155 Millionen Tonnen pro Jahr geschätzt. Deutschland, Frankreich, Polen, die Niederlande, Italien und Irland sind die Hauptproduktionsländer. Zusammen machen sie fast 70 % der Milchproduktion der EU aus. Italien ist einer der führenden Akteure in der weltweiten Milchindustrie. Die Landesschau vereint Qualität, Volumen und Tradition. Modernste Milchverarbeitungstechnologien haben sie zu einem beliebten Getränk (frisch, UHT, LSL) gemacht, das mit speziellen Diäten kompatibel ist und für Kunden mit Unverträglichkeiten zugänglich ist.

Der Milchsektor ist mit einem Umsatz von 14,2 Milliarden Euro die wichtigste italienische Lebensmittelsparte. 75 % der Milch werden in den norditalienischen Bezirken Lombardei, Emilia Romagna, Venetien und Piemont produziert. In Italien werden 11 Millionen Tonnen Milch hergestellt und 13 Millionen Tonnen Milch zu einer Million Tonnen Käse (mehr als 440.000 Tonnen sind DOP-Käse), fast drei Millionen Tonnen pasteurisierter Trinkmilch (1.300.000 Tn) und UHT-Milch verarbeitet (1.600.000 Tn) und 190.000 Tn Joghurt und fermentierte Milch.

Die italienische Milchproduktion stieg im Jahr 2021 auf 13 Millionen Tonnen (+3 % im Vergleich zu 2020). Dank der erreichten Selbstversorgung des Sektors gingen die Importe aus dem Ausland zurück (die Importe von Massenmilch verzeichneten einen Rückgang um 30 %). In einem Bericht für den italienischen Verband der Landwirte und Züchter Alleanza Cooperative Agroalimentari wird erwartet, dass die Kuhmilchproduktion in Italien in den nächsten fünf Jahren um +10/+15 % steigen wird, mit einer durchschnittlichen jährlichen Schwankungsrate von + 2/+3 %. , die bis 2030 andauern soll. Die italienische Produktion von Milchprodukten wird im Jahr 2026 21,5 Milliarden Euro erreichen, gegenüber 20,39 Milliarden Euro (1 Euro = 1,06 USD) im Jahr 2021, mit einem durchschnittlichen Wachstum von 0,8 % gegenüber dem Vorjahr. Seit 2013 ist das italienische Angebot im Jahresvergleich um 2,6 % gestiegen. Der Verbrauch von Milchprodukten wird bis 2026 voraussichtlich 11.043.000.000 Kilogramm erreichen, gegenüber 11.000.000.000 Kilogramm im Jahr 2020, mit einem durchschnittlichen jährlichen Wachstum von 0,1 %.

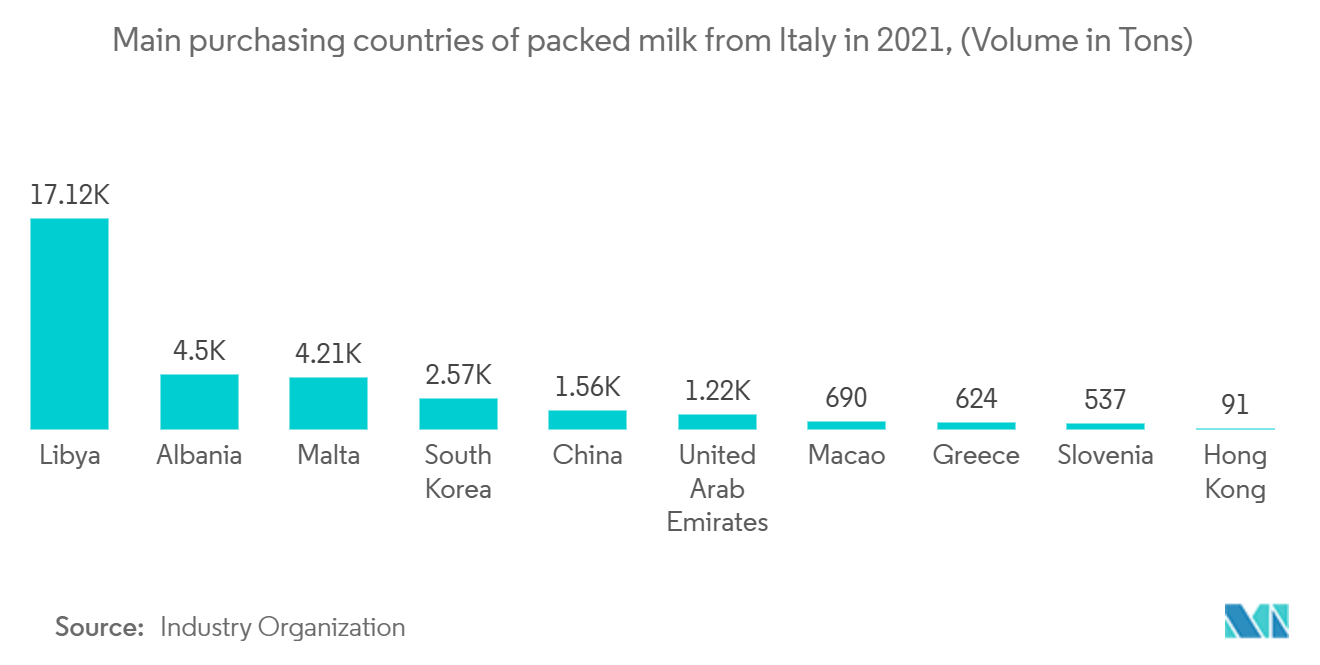

Bis Ende 2021 importierte Libyen über 17.000 Tonnen verpackte Milch aus Italien. Albanien und Malta belegten mit etwa 4,5 bzw. 4,2.000 Tonnen verpackter Milch den zweiten und dritten Platz als Top-Importländer. Die oben genannten Faktoren erhöhen alle den Markt für Kühlkettenlogistik in Italien.

Steigende Investitionen im Logistiksektor treiben den Markt an

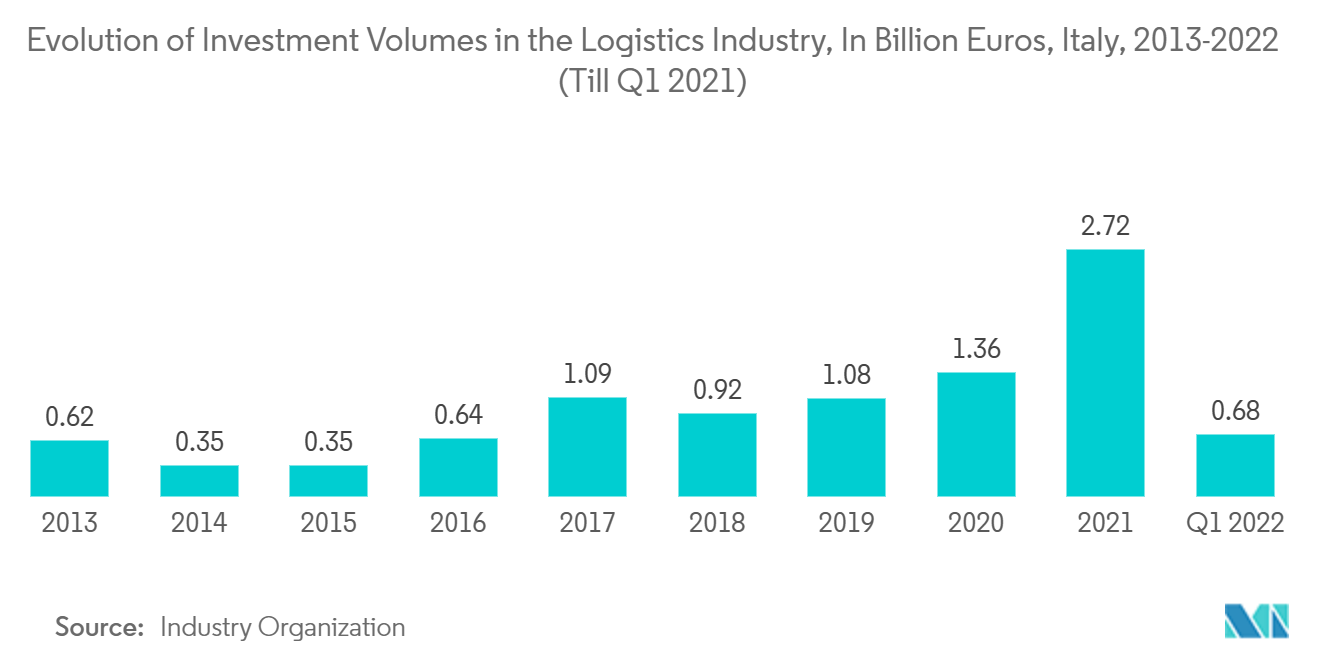

Der Logistiksektor bestätigt seinen positiven Trend im Jahr 2022 und erweist sich als einer der aufstrebenden Sektoren, die den Appetit der Anleger wecken. Gemessen an den Kapitalmarktvolumina erreichte die Logistik einen neuen Rekordwert und erreichte im ersten bis dritten Quartal 2022 mit fast 2,7 Mrd. Euro (+53 % im Jahresvergleich) die höchste jemals verzeichnete Anzahl an Investitionen. Darüber hinaus wurden mehrere Grundstücke und Entwicklungsprojekte auf dem Markt umgesetzt Investoren mit langjähriger Präsenz sowie große europäische und globale Immobilienunternehmen sehen Italien als vielversprechendes neues europäisches Logistikziel. Bezogen auf mehrere Deals wurden 51 Transaktionen auf dem Markt verzeichnet, die sich durch eine bemerkenswerte durchschnittliche Dealgröße (53 Millionen Euro) auszeichnen. Einzelne Asset-Deals dominierten den Markt, obwohl der größte Deal eine Übernahme der paneuropäischen Stadtlogistikplattform Crossbay durch Prologis'inverstors für etwa 1,6 Milliarden Euro war, wobei der italienische Anteil sehr groß war. Die zunehmende Bedeutung internationaler Anleger hat die Marktliquiditätsbedingungen erleichtert, indem sie die Renditen über viele Jahre hinweg nach unten gedrückt hat. Dennoch beginnen die Renditen seit dem zweiten Quartal 2022 zu sinken, was auf eine größere makroökonomische Unsicherheit und steigende Finanzierungskosten zurückzuführen ist.

Überblick über die Kühlkettenlogistikbranche in Italien

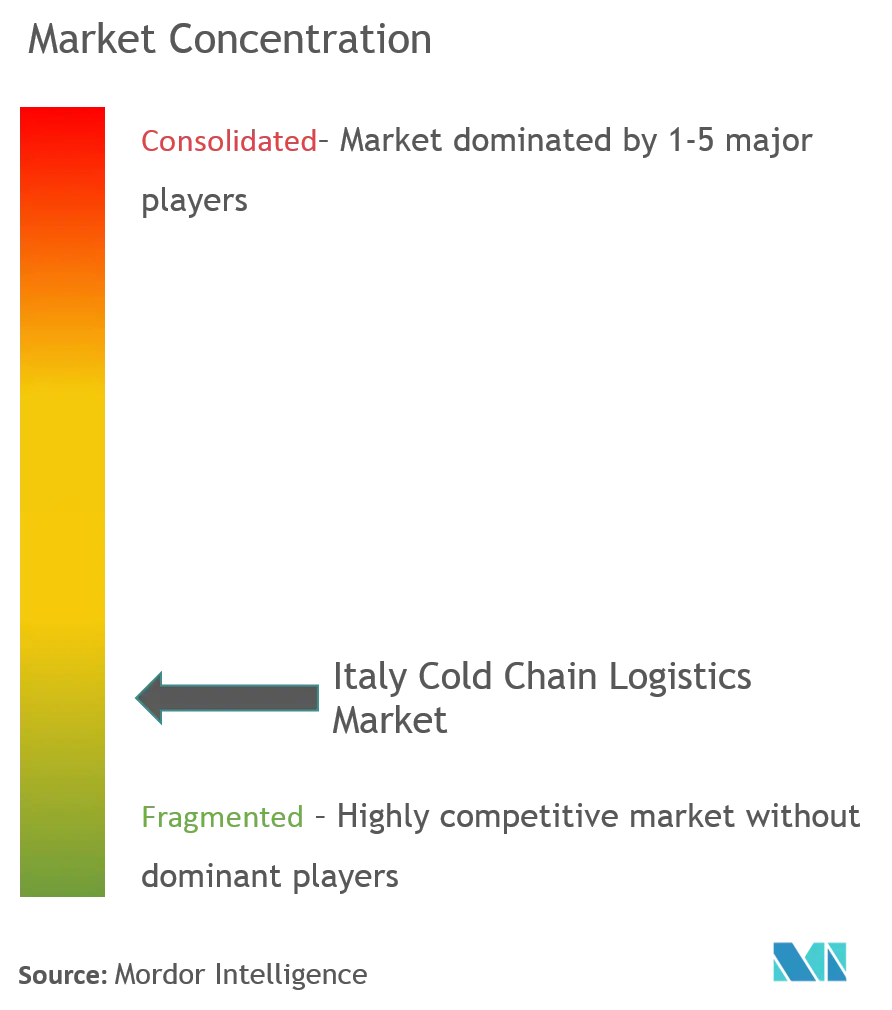

Der italienische Markt für Kühlkettenlogistik ist fragmentiert, da auf dem untersuchten Markt mehrere inländische und internationale Unternehmen vertreten sind. Der Markt erlebt Kooperationen und Neueintritte von Unternehmen, um sich einen festen Stand zu verschaffen. Die Nachfrage nach Kühlkettenanlagen hat dazu geführt, dass viele kleine Akteure einen geringen Spezialisierungsgrad aufweisen, was zu Problemen wie hohen Betriebskosten und einer unausgewogenen und unzureichenden Entwicklung führt. Zu den bestehenden Hauptakteuren auf dem Markt gehören Safim Logistics, Frigocaserta SRL, Eurofrigo Vernate SRL, Frigoscandia SPA und DRS Depositi Regionali Surgelati SRL.

Italiens Marktführer in der Kühlkettenlogistik

Safim Logistics

Frigocaserta SRL

Eurofrigo Vernate SRL

Frigoscandia SPA

DRS Depositi Regionali Surgelati SRL

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kühlkettenlogistik in Italien

- Mai 2022 Die Bomi Group kündigt über die Marke Picking Farma die bevorstehende Eröffnung des neuen Logistikzentrums in der Nähe von Madrid für den Gesundheitssektor an. Das Lager, dessen Arbeiten bereits begonnen haben, wird eine Investition von 15 Millionen Euro und die Schaffung von 150 Arbeitsplätzen erfordern. Die neue Logistikplattform wird zu den sieben bereits in Spanien bestehenden Logistikplattformen hinzukommen, darunter eine in der Nähe von Madrid, vier in Katalonien und zwei auf den Kanarischen Inseln. Das neue Logistikzentrum wird über eine Fläche von 25.000 m² und eine Kapazität von 60.000 Palettenplätzen verfügen und ist damit eines der unverzichtbaren Referenzlager für die Pharmabranche in Europa.

- April 2022 Die Bomi Group, ein multinationaler Marktführer für integrierte Logistik im Gesundheitssektor, hat die Übernahme von Tendron Pharma durch ihre französische Niederlassung bekannt gegeben, der Abteilung von Tendron Transports – einem 1963 gegründeten unabhängigen Unternehmen, das sich dem Transport von pharmazeutischen Produkten widmet. Tendron Pharma verfügt über eine Flotte von 25 eigenen Fahrzeugen – bestehend aus Transportern und Lastwagen – alle mit einer kontrollierten Temperatur von +15+25° C und transportiert Medikamente und Geräte von der Pharmafabrik zu Händlern in der Region Ile-de-France, darunter Apotheken, Krankenhäuser und Kliniken.

Branchensegmentierung der Kühlkettenlogistik in Italien

Der Markt für Kühlkettenlogistik umfasst den Transport temperaturempfindlicher Produkte entlang einer Lieferkette durch thermische und gekühlte Verpackungsmethoden sowie die logistische Planung zum Schutz der Integrität dieser Sendungen. Transportmittel sind Kühl-LKWs, Triebwagen, Kühlfracht und Luftfracht. Darüber hinaus bietet der Bericht wichtige Einblicke in den italienischen Kühlkettenlogistikmarkt. Es umfasst technologische Entwicklungen, Trends und staatliche Vorschriften in der Branche. Außerdem konzentriert es sich auf die Marktdynamik. Darüber hinaus wird die Wettbewerbslandschaft des italienischen Kühlkettenlogistikmarktes anhand der Profile aktiver, wichtiger Akteure dargestellt.

Der italienische Markt für Kühlkettenlogistik ist nach Dienstleistungen (Lagerung, Transport und Mehrwertdienste), Temperaturtyp (Umgebungstemperatur, gekühlt und gefroren) und Anwendung (Gartenbau (frisches Obst und Gemüse), Milchprodukte (Milch, Eis) segmentiert (Sahne, Butter usw.), Fleisch und Fisch, verarbeitete Lebensmittel, Pharma, Biowissenschaften und Chemikalien sowie andere Anwendungen. Der Bericht bietet Marktgröße und prognostizierte Werte (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Lagerung |

| Transport |

| Mehrwertdienste (Schockfrostung, Etikettierung, Bestandsverwaltung usw.) |

| Umgebungs |

| Gekühlt |

| Gefroren |

| Gartenbau (frisches Obst und Gemüse) |

| Milchprodukte (Milch, Eis, Butter usw.) |

| Fleisch und Fisch |

| Verarbeitete Lebensmittel |

| Pharma, Biowissenschaften und Chemie |

| Andere Anwendungen |

| Nach Dienstleistungen | Lagerung |

| Transport | |

| Mehrwertdienste (Schockfrostung, Etikettierung, Bestandsverwaltung usw.) | |

| Nach Temperaturtyp | Umgebungs |

| Gekühlt | |

| Gefroren | |

| Auf Antrag | Gartenbau (frisches Obst und Gemüse) |

| Milchprodukte (Milch, Eis, Butter usw.) | |

| Fleisch und Fisch | |

| Verarbeitete Lebensmittel | |

| Pharma, Biowissenschaften und Chemie | |

| Andere Anwendungen |

Häufig gestellte Fragen zur Marktforschung für Kühlkettenlogistik in Italien

Wie groß ist der italienische Markt für Kühlkettenlogistik?

Es wird erwartet, dass der italienische Markt für Kühlkettenlogistik im Jahr 2024 ein Volumen von 8,76 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 9,73 % auf 13,92 Milliarden US-Dollar wachsen wird.

Wie groß ist der italienische Markt für Kühlkettenlogistik derzeit?

Im Jahr 2024 wird die Größe des italienischen Marktes für Kühlkettenlogistik voraussichtlich 8,76 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem italienischen Markt für Kühlkettenlogistik?

Safim Logistics, Frigocaserta SRL, Eurofrigo Vernate SRL, Frigoscandia SPA, DRS Depositi Regionali Surgelati SRL sind die wichtigsten Unternehmen, die auf dem italienischen Markt für Kühlkettenlogistik tätig sind.

Welche Jahre deckt dieser italienische Markt für Kühlkettenlogistik ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des italienischen Marktes für Kühlkettenlogistik auf 7,98 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des italienischen Marktes für Kühlkettenlogistik für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des italienischen Marktes für Kühlkettenlogistik für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Kühlkettenlogistik in Italien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Kühlkettenlogistik in Italien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der italienischen Kühlkettenlogistik umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.