Marktanalyse für InGaAs-Kameras

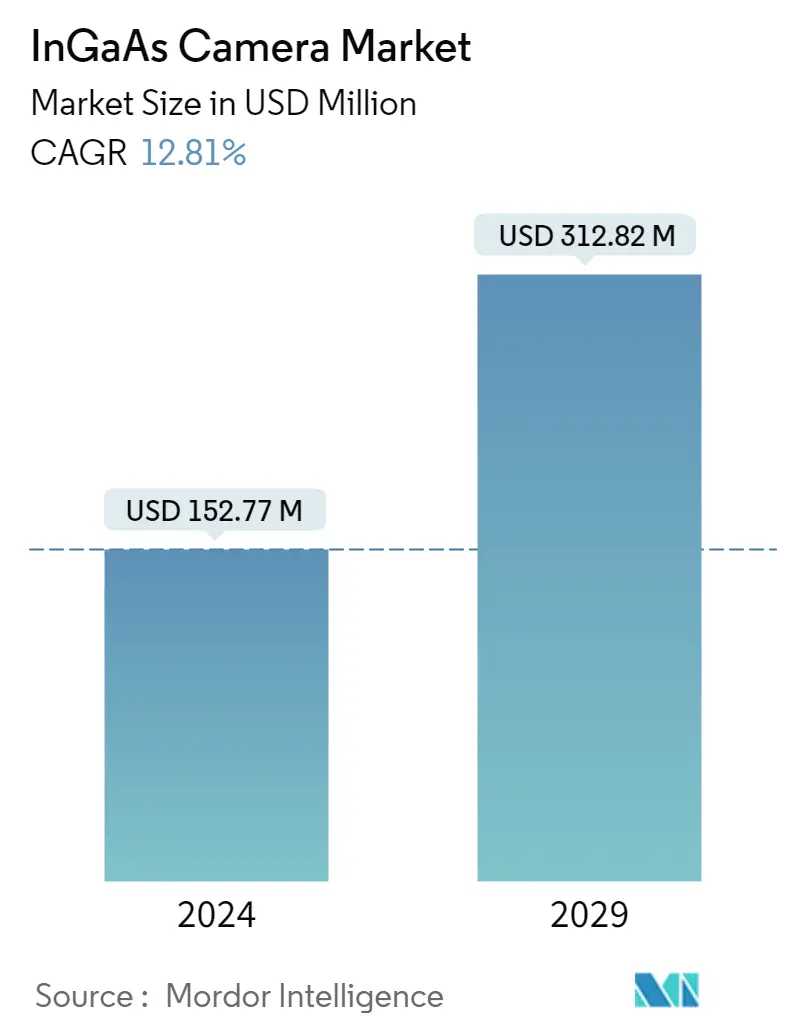

Die Marktgröße für InGaAs-Kameras wird im Jahr 2024 auf 152,77 Millionen US-Dollar geschätzt und soll bis 2029 312,82 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 12,81 % im Prognosezeitraum (2024–2029) entspricht.

Der zunehmende Einsatz von Automatisierungslösungen, wie etwa visionsgesteuerten Robotersystemen, und der zunehmende Einsatz dieser Kameras zur Kontaminations- und Defekterkennung gehören zu den wesentlichen Faktoren, die das Wachstum des untersuchten Marktes vorantreiben.

- InGaAs ist ein III-V-Verbindungshalbleiter mit hoher Lichtempfindlichkeit im nahen Infrarot (NIR) und kurzwelligen Infrarot (SWIR). Die InGaAs-Kamera nutzt diese Funktion in verschiedenen Anwendungen, einschließlich der zerstörungsfreien Inline-Inspektion in Echtzeit. Die steigende Nachfrage nach InGaAs-Zeilenkameras für Bildverarbeitungsanwendungen ist ein entscheidender Treiber des InGaAs-Kameramarktes.

- InGaAs sind kühlungsbasierte Kameras, die in der Luft- und Raumfahrt, im Militär, in der Telekommunikation, bei industriellen Inspektionen und in der Spektroskopie eingesetzt werden. Es verfügt über Infrarot (IR)-Technologie, die Nachtsicht oder Sichtbarkeit durch atmosphärischen Dunst ermöglicht und hauptsächlich von Militär- und Verteidigungskräften eingesetzt wird. Aufgrund ihrer Leistungsmerkmale wie kleine, ungekühlte, leichte Bauweise, hochwertige Nachtsicht, verdeckt angebrachte, augensichere Laser, Zielerkennung und Empfindlichkeit gegenüber Nachtlichtern finden diese Kameras viele Anwendungen in der Verteidigung.

- InGaAs-Kameras schließen die Lücke zwischen den NIR-Wellenlängen 950–1700 nm, wo Siliziumdetektoren nicht mehr funktionieren, und 950–1700 nm, wo Siliziumdetektoren nicht mehr empfindlich sind. Aufgrund der geringeren Bandlücke bieten InGaAs eine Empfindlichkeit über einen umfassenderen NIR-Bereich. Im Vergleich zu Si-CCDs ist die geringere Bandlücke auch für einen deutlich höheren Dunkelstrom (thermisch erzeugtes Signal) verantwortlich. Daher benötigen wissenschaftliche InGaAs-FPA-Kameras eine intensive Kühlung (bis zu -85 °C), um einige unerwünschte Rauschquellen zu reduzieren.

- Darüber hinaus bot InGaAs als Detektormaterial eine kostengünstige Alternative für industrielle Anwendungen im Nahinfrarotbereich (NIR), wie z. B. Feuchtigkeitsmessung, Oberflächenfilmverteilung und Sortieraufgaben wie die Trennung von Polymeren von natürlichen Materialien. Infolgedessen nimmt der Einsatz von Technologie in der industriellen Fertigung und Automatisierung zu.

- Industrie 4.0 beschleunigte die Entwicklung von Technologien wie Robotern, die heute eine entscheidende Rolle in der industriellen Automatisierung spielen, da Roboter viele Kernvorgänge in der Industrie verwalten. Zu den neuen Anwendungen für InGaAs-Kameras gehören visionsgesteuerte Robotik und automatisiertes Schlachten. Diese visionsgesteuerten Roboter bestehen aus IR-Bildgebern, die zufällige Teile aus einem Behälter finden und auswählen, gefolgt von einer Kamera, die die Ausrichtung jedes Teils analysiert und es auf ein Förderband legt.

- Darüber hinaus nimmt der Einsatz maschineller Bildverarbeitung von Jahr zu Jahr zu. In einigen Regionen sind die Umsätze mit Bildverarbeitungssystemen so hoch wie nie zuvor. Nach Angaben der Association for Advancing Automation setzte die Bildverarbeitung für automatisierte Inspektion und Führung ihren positiven Wachstumskurs in Nordamerika im ersten Halbjahr 2022 fort, wobei für das ganze Jahr ein positives Marktwachstum prognostiziert wurde. Es wird erwartet, dass dies die Nachfrage nach InGaAs-Kameras in solchen Anwendungen im Prognosezeitraum ankurbeln wird.

- Allerdings sind die höheren Kosten von InGaAs-Kameras einer der Hauptfaktoren, die das Wachstum des untersuchten Marktes behindern. Darüber hinaus hemmt eine Zunahme strenger Import- und Exportvorschriften in verschiedenen Ländern die Entwicklung des untersuchten Marktes.

- Während des ersten COVID-19-Ausbruchs war bei InGaAs-Kameras ein Nachfragerückgang aus verschiedenen Fertigungsindustrien zu verzeichnen, beispielsweise in der Halbleiter-, Automatisierungs- und Sicherheitsbranche, da der weltweite Lockdown erhebliche Auswirkungen auf den Industriesektor hatte. Allerdings steigerte die Pandemie das Bewusstsein und trieb die Einführung von Automatisierungslösungen voran, was sich voraussichtlich langfristig positiv auf das Wachstum des untersuchten Marktes auswirken würde.

Markttrends für InGaAs-Kameras

Industrielle Automatisierung wird voraussichtlich den größten Marktanteil einnehmen

- Einer der Schlüsselfaktoren für das Marktwachstum ist die steigende Nachfrage nach InGaAs-Kameras in verschiedenen Anwendungen. Ein weiterer Faktor, der das Marktwachstum vorantreibt, ist der zunehmende Einsatz von InGaAs-Kameras im Bereich der industriellen Automatisierung. InGaAs-Kameras werden in industriellen Automatisierungsanwendungen wie Wärmebildtechnik, Bildverarbeitung und Qualitätskontrolle eingesetzt, da sie anderen Kameratypen überlegen sind.

- Es wird erwartet, dass die zunehmende Einführung von Bildverarbeitungssystemen die Nachfrage nach InGaAs-Kameras im Segment der industriellen Automatisierung steigern wird. In einer Bildverarbeitungsumgebung wird ein Kamerasystem zum Scannen von Produkten in einer Produktionslinie verwendet. Die Kamera erfasst das Bild und vergleicht es mit vordefinierten Kriterien.

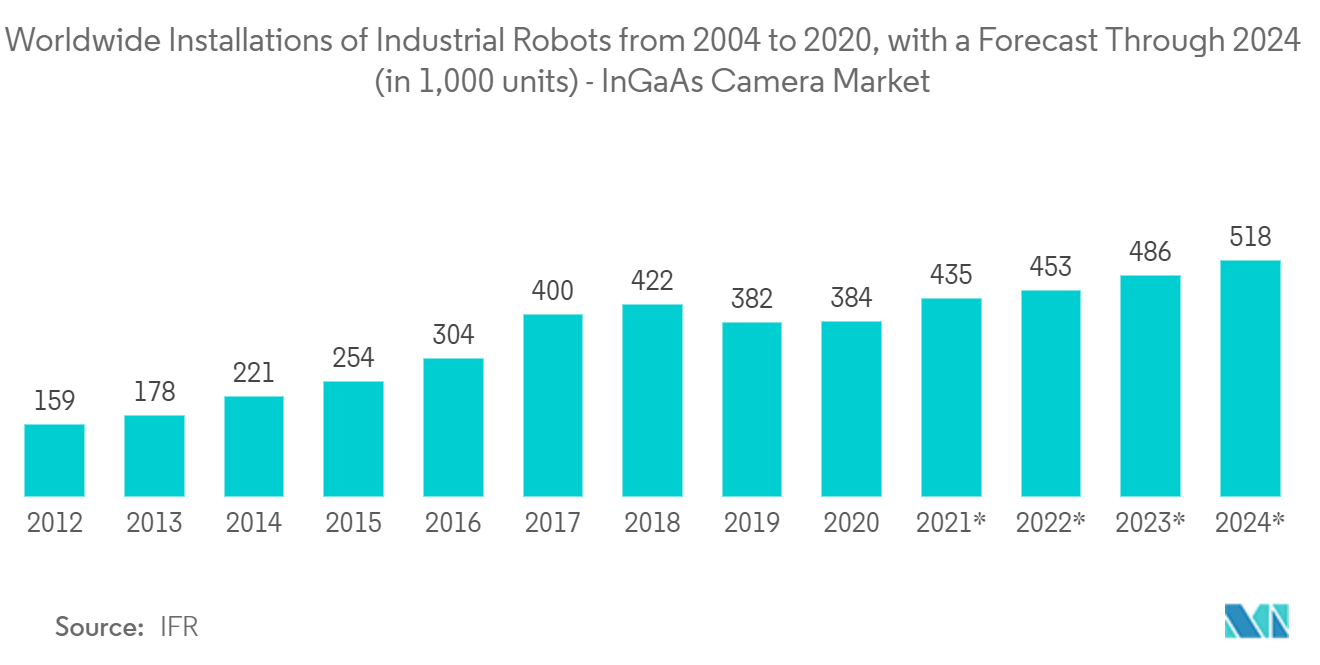

- Darüber hinaus wird maschinelles Sehen zunehmend in Verbindung mit Robotern eingesetzt, um deren Effektivität und Gesamtwert für das Unternehmen zu verbessern. Bei diesen Robotern ist an der Handposition eine Kamera angebracht, die sie durch die jeweilige Aufgabe führt. So soll laut IFR-Bericht 2023 der weltweite Bestand an einsatzbereiten Robotern im Jahr 2022 einen neuen Höchstwert von rund 3,5 Millionen Einheiten erreichen. Der Wert der Installationen erreichte inzwischen geschätzte 15,7 Milliarden US-Dollar.

- Darüber hinaus wird erwartet, dass der untersuchte Markt einen positiven Anstieg der Nachfrage aus dem Industriesegment verzeichnen wird, da die Einführung von Industrierobotern im Prognosezeitraum voraussichtlich zunehmen wird. Laut IFR wird die jährliche Installation von Industrierobotern bis 2024 voraussichtlich 518.000 Einheiten erreichen.

- Verschiedene Branchen nutzen diese Technologie, um die Produktion zu automatisieren und die Produktqualität und -geschwindigkeit zu verbessern. Der wachsende Bedarf an qualitativ hochwertiger Inspektion und Automatisierung in verschiedenen Branchen treibt die Nachfrage nach Bildverarbeitung voran und beflügelt letztendlich den Markt für InGaAs-Kameras. Darüber hinaus treiben verstärkte Forschung und Entwicklung sowie die Einführung neuer Produkte durch Marktteilnehmer für InGaAs-Kameras den Markt für InGaAs-Kameras erheblich voran.

- Beispielsweise stellte Lucid Vision Labs im Januar 2023 seine brandneuen industriellen Vision-Kameras mit 1,3 MP und 0,3 MP Triton SWIR IP67 vor. Die Triton SWIR ist eine GigE-PoE-Kamera mit breitbandigen und hochempfindlichen Sony SenSWIR 1,3 MP IMX990- und 0,3 MP IMX991 InGaAs-Sensoren, die Bilder in sichtbaren und unsichtbaren Lichtspektren und einer Pixelgröße von 5 m erfassen können.

Nordamerika wird voraussichtlich den größten Marktanteil haben

- Der zunehmende Einsatz von Robotik wie UAVs und UGVs in Militär- und Verteidigungsanwendungen dürfte die Nachfrage nach InGaAs-Kameras in Nordamerika erhöhen. Darüber hinaus begünstigt eine höhere Durchdringung der Automatisierung und fortschrittlicher Technologien im Industriebereich das Wachstum des untersuchten Marktes in der Region.

- Die Produktion von Bildverarbeitungssystemen wird durch staatliche Programme wie die Advanced Manufacturing Partnership gesteigert, die darauf abzielt, Unternehmen, akademische Einrichtungen und die Bundesregierung zu Investitionen in modernste Automatisierungstechnologien zu ermutigen. Dies wird positive Aussichten für das Marktwachstum schaffen.

- Da InGaAs-Kameras im Militär- und Verteidigungsbereich häufig eingesetzt werden, um ungünstige Bedingungen wie Rauch, Nebel, Dunst und Wasserdampf zu durchschauen, haben Länder wie die Vereinigten Staaten ihre Verteidigungsbudgets und Ausgaben für moderne Ausrüstung erhöht. Beispielsweise wurde in den Vereinigten Staaten für das Haushaltsjahr 2023 ein Budgetantrag in Höhe von 813,3 Milliarden US-Dollar für die Landesverteidigung gestellt. Es wird erwartet, dass solche Verteidigungsausgaben die Marktnachfrage ankurbeln werden.

- Darüber hinaus gewinnt die Halbleiterindustrie in der nordamerikanischen Region, insbesondere in den Vereinigten Staaten, an Bedeutung, wo die Nachfrage nach InGaAs-Kameras für Anwendungen wie die Musterinspektion von Siliziumwafern steigt. Es wird daher erwartet, dass günstige staatliche Investitionen wie das US-amerikanische CHIPS-Gesetz und Anbieterinvestitionen in die Chipindustrie die Nachfrage nach InGaAs-Kameras im Prognosezeitraum ankurbeln.

- InGaAs-Kameras bieten hohe Empfindlichkeit und geringes Rauschen in medizinischen Bildgebungsanwendungen wie der optischen Kohärenztomographie (OCT) und Spektroskopie. Länder wie die Vereinigten Staaten, Kanada und andere investieren ständig in die Weiterentwicklung ihrer Medizinindustrie, was voraussichtlich Wachstumschancen durch den zunehmenden Einsatz von InGaAs-Kameras in medizinischen Bildgebungsanwendungen eröffnen wird.

- Es wird erwartet, dass der InGaAs-Kameramarkt in Nordamerika im erwarteten Zeitraum aufgrund der stetig steigenden Nachfrage verschiedener in der Region tätiger Endbenutzer nach fortschrittlichen und effektiven Bildgebungssystemen günstige Wachstumsraten verzeichnen wird. Darüber hinaus wird erwartet, dass Fortschritte in der industriellen Automatisierung mit der weit verbreiteten Einführung von Robotern und Staatsausgaben in der Verteidigungs- und Militärindustrie den Markt in den kommenden Jahren antreiben werden.

Überblick über die InGaAs-Kamerabranche

Der Markt für InGaAs-Kameras ist wettbewerbsintensiv, da der Markt sowohl aus vielen großen als auch neuen Anbietern besteht. Unternehmen versuchen, ihre bestehenden Produkte zu erneuern, um der steigenden Verbrauchernachfrage gerecht zu werden und den Markt wettbewerbsfähig zu machen. Darüber hinaus zieht die wachsende Nachfrage neue Akteure an, was zu einer Fragmentierung des Marktes führt. Zu den Hauptakteuren zählen unter anderem Allied Vision Technologies GmbH, Acal BFI Limited Company, Coherent Inc. und Flir Systems Inc.

Im Dezember 2022 kündigte JAI die Einführung der SW-4010Q-MCL an, einer neuen industriellen Zeilenkamera auf Prismenbasis mit 4-Sensor-Zeilenscantechnologie bestehend aus mehreren CMOS-Sensoren und einem Sensor auf Basis der Indium-Gallium-Arsenid-Technologie (InGaAs) zum Sammeln Bilddaten aus dem kurzwelligen Infrarotspektrum (SWIR).

Im November 2022 kündigte Allied Vision die Einführung von vier neuen Goldeye SWIR-Kameramodellen an, die mit einer erweiterten Palette von InGaAs-Sensoren ausgestattet sind und Wellenlängen von bis zu 1,9 μm oder 2,2 μm bei hoher Quanteneffizienz erfassen können. Die integrierte zweistufige Sensorkühlung und mehrere integrierte Bildkorrekturfunktionen gehören zu den Schlüsselfaktoren, um bestimmte spektrale Merkmale in hervorragender Bildqualität sichtbar zu machen.

Marktführer bei InGaAs-Kameras

Allied Vision Technologies GmbH

Acal BFI Limited Company

Coherent Inc.

Flir Systems Inc.

FluxData Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

.webp)

Marktnachrichten für InGaAs-Kameras

- April 2022 3D PLUS erweitert seine Familie der Weltraumkameraköpfe um einen hochdichten, leistungsstarken 1,31-Mpixel-SWIR-Kamerakopf für Weltraumanwendungen. Der 3DCM830 SWIR-Weltraumkamerakopf integriert einen SWIR-InGaAs-Bildsensor mit zugehörigen Speichern und einer leistungsstarken FPGA-basierten elektronischen Architektur, was einen effizienten Sensorbetrieb und die Integration von Bildverarbeitung und -formatierung nahe am Bildsensor ermöglicht.

- Januar 2022 LUCID Vision Labs, Inc., ein Entwickler und Hersteller einzigartiger und innovativer industrieller Vision-Kameras, stellt die neuen Atlas SWIR IP67-zertifizierten 1,3 MP- und 0,3 MP-Kameras vor. Die Atlas SWIR ist eine GigE-PoE+-Kamera mit Sony SenSWIR 1,3 MP IMX990 und 0,3 MP IMX991 InGaAs-Sensoren, die Bilder sowohl über sichtbare als auch unsichtbare Lichtspektren und eine miniaturisierte Pixelgröße von 5 m aufnehmen kann.

Segmentierung der InGaAs-Kameraindustrie

InGaAs sind kühlungsbasierte Kameras, die in der Luft- und Raumfahrt, im Militär, in der Telekommunikation, bei industriellen Inspektionen und in der Spektroskopie eingesetzt werden. Aufgrund ihrer Leistungsmerkmale wie kleine, ungekühlte, leichte Bauweise, hochwertige Nachtsicht, verdeckt angebrachte, augensichere Laser, Zielerkennung und Empfindlichkeit gegenüber Nachtlichtern finden diese Kameras viele Anwendungen in der Verteidigung.

Der InGaAs-Kameramarkt ist nach Anwendung (Militär und Verteidigung, industrielle Automatisierung, Sicherheit und Überwachung) und Geografie (Nordamerika, Europa, Asien-Pazifik und Rest der Welt) segmentiert.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Militär und Verteidigung |

| Industrielle Automatisierung |

| Überwachung und Sicherheit |

| Andere Anwendungen |

| Nordamerika | UNS |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Südostasien | |

| Rest der Asien-Pazifik-Region | |

| Rest der Welt |

| Auf Antrag | Militär und Verteidigung | |

| Industrielle Automatisierung | ||

| Überwachung und Sicherheit | ||

| Andere Anwendungen | ||

| Nach Geographie | Nordamerika | UNS |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Südostasien | ||

| Rest der Asien-Pazifik-Region | ||

| Rest der Welt | ||

Häufig gestellte Fragen zur Marktforschung zu InGaAs-Kameras

Wie groß ist der InGaAs-Kameramarkt?

Die Marktgröße für InGaAs-Kameras wird im Jahr 2024 voraussichtlich 152,77 Millionen US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 12,81 % auf 312,82 Millionen US-Dollar wachsen.

Wie groß ist der Markt für InGaAs-Kameras derzeit?

Im Jahr 2024 wird die Marktgröße für InGaAs-Kameras voraussichtlich 152,77 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem InGaAs-Kameramarkt?

Allied Vision Technologies GmbH, Acal BFI Limited Company, Coherent Inc., Flir Systems Inc., FluxData Inc. sind die wichtigsten Unternehmen, die auf dem InGaAs-Kameramarkt tätig sind.

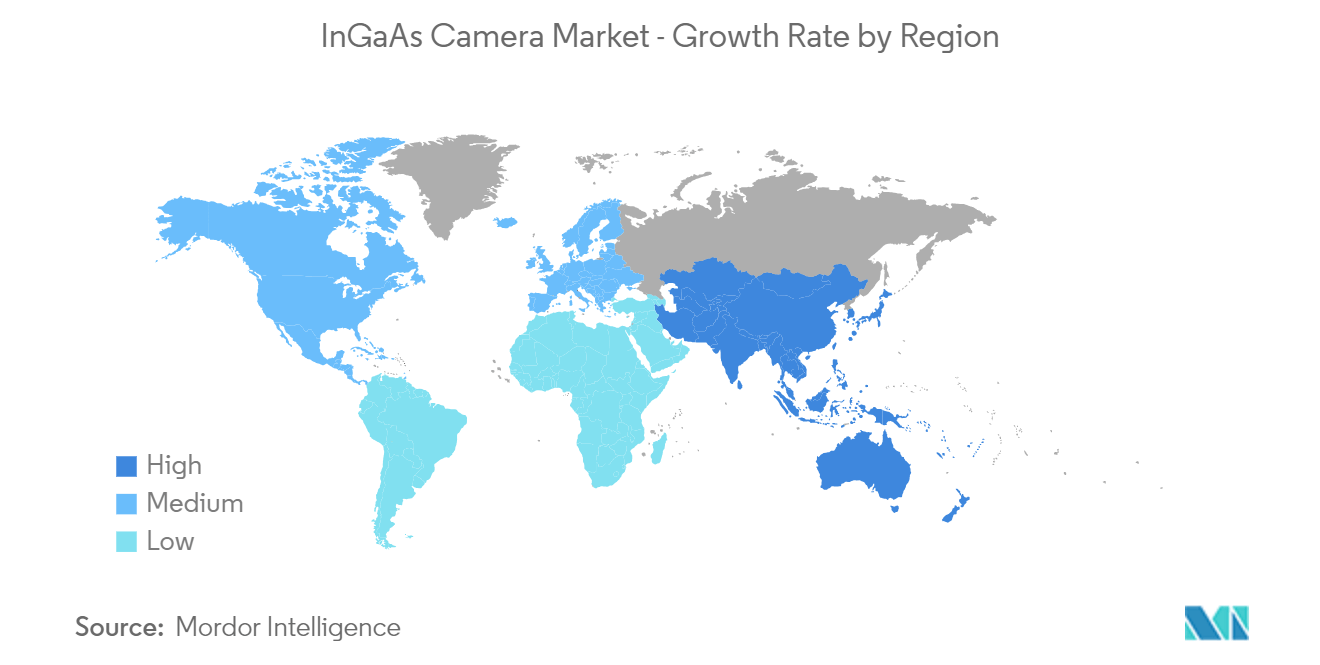

Welches ist die am schnellsten wachsende Region im InGaAs-Kameramarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am InGaAs-Kameramarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am InGaAs-Kameramarkt.

Welche Jahre deckt dieser InGaAs-Kameramarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des InGaAs-Kameramarktes auf 135,42 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des InGaAs-Kameramarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des InGaAs-Kameramarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

InGaAs-Kamera-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von InGaAs-Kameras im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die InGaAs-Kameraanalyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)