Südkorea Infrastruktur Marktgröße und Anteil

Südkorea Infrastruktur Marktanalyse von Mordor Intelligence

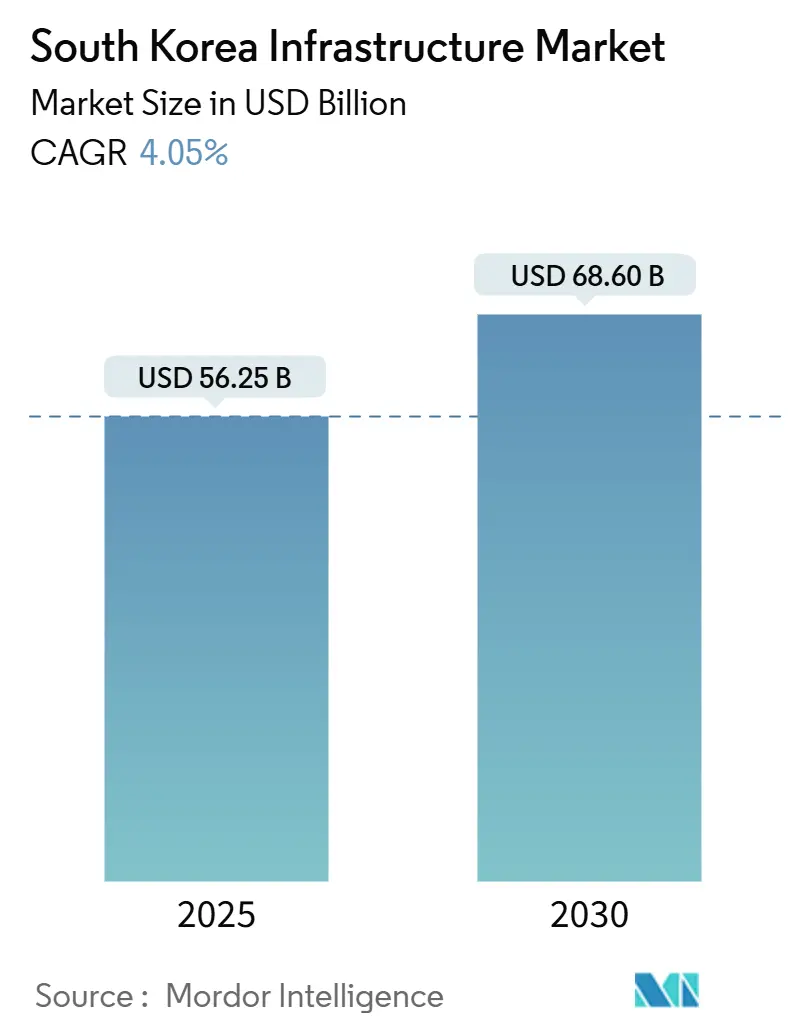

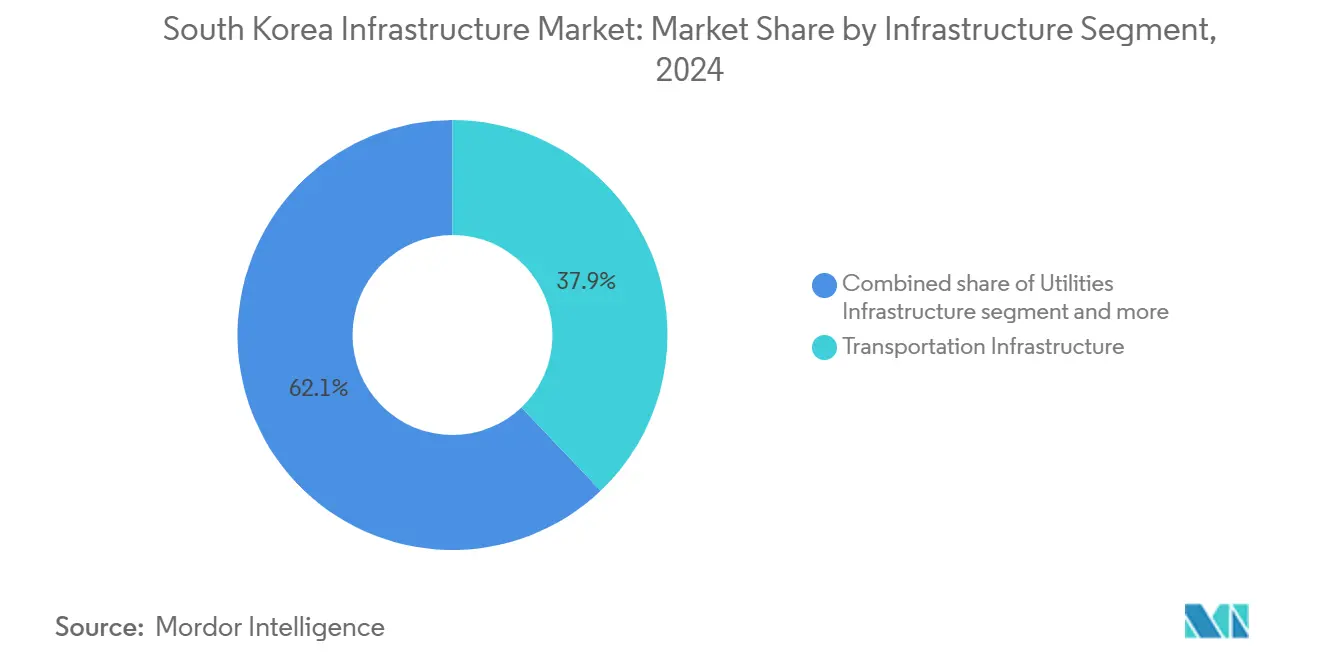

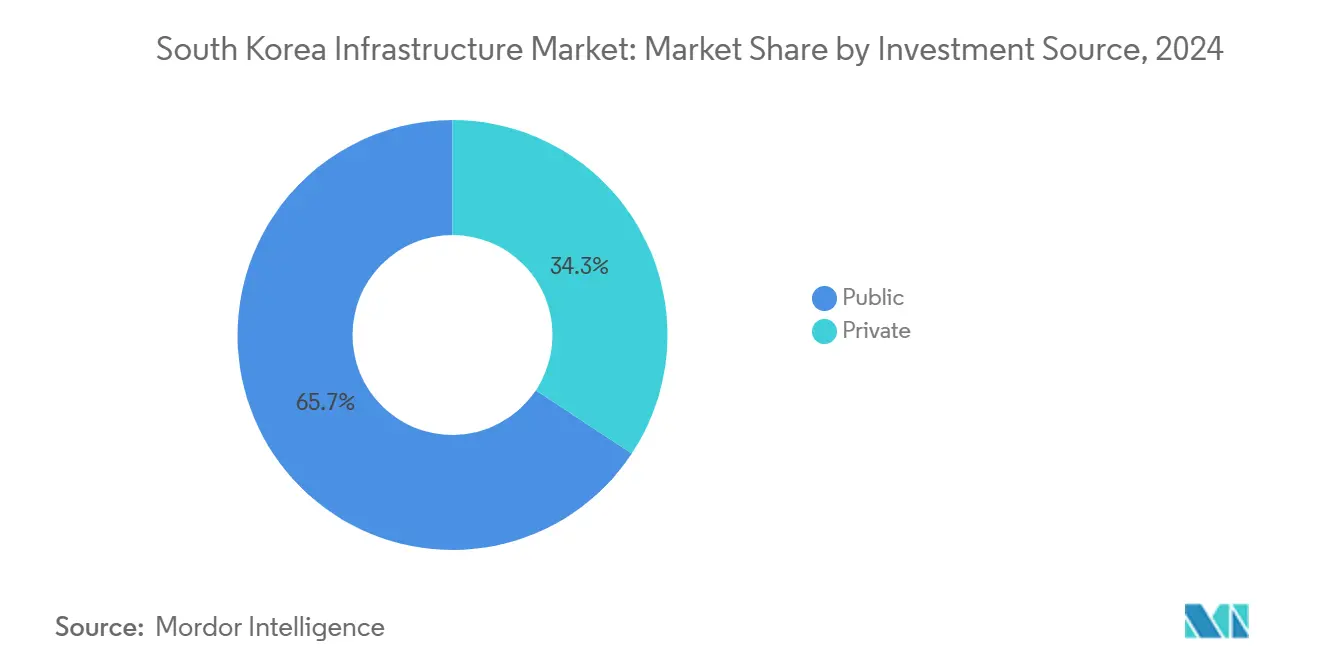

Die Südkorea Infrastruktur Marktgröße belief sich 2025 auf insgesamt 56,25 Milliarden USD und ist auf Kurs, bis 2030 68,6 Milliarden USD zu erreichen, unterstützt von einer stabilen CAGR von 4,05%, die den Wandel der Regierung hin zu technologiezentrierter Modernisierung und ausgewogenen regionalen Wachstumsinitiativen widerspiegelt. Öffentliche Ausgaben von 58,2 Billionen KRW (0,042 Billionen), die bereits für 2025 vorgesehen sind, untermauern 65,7% der aktuellen Ausgaben, dennoch expandiert privates Kapital mit einer schnelleren CAGR von 4,72%, da Public-Private-Partnership (PPP) Strukturen reifen. Verkehrsinfrastruktur führt den Südkorea Infrastruktur Markt mit einem Anteil von 37,9% an, katalysiert durch das Great Train Express (GTX) Programm, das regionsübergreifende Reisezeiten komprimiert und neue Arbeitskräftepools für wissensintensive Branchen erschließt. Neubauprojekte beherrschen noch immer 64,4% der Investitionen, obwohl Renovierung die stärkste Wachstumsnische mit 4,89% CAGR ist, da Entscheidungsträger darauf abzielen, alternde Anlagen zu modernisieren, anstatt nach außen zu expandieren. Multiple Gegenwind-Faktoren-volatile Baumaterialpreise, eine schrumpfende Facharbeiterzahl und engere Haushaltsspielräume-dämpfen die Aussichten, aber die beschleunigte Einführung von KI-fähigen Inspektionsdrohnen, vorgeschriebenem Building Information Modeling (BIM) und digitalen Zwillings-Asset-Management-Plattformen heben die Lieferproduktivität genug an, um Kostendruck auszugleichen.

Wichtige Berichtszusammenfassungen

- Nach Infrastruktursegment führte Verkehr mit einem Südkorea Infrastruktur Marktanteil von 37,9% im Jahr 2024. Der Südkorea Infrastruktur Markt für Versorgungseinrichtungen wird voraussichtlich zwischen 2025-2030 mit einer CAGR von 4,61% expandieren.

- Nach Bautyp entfielen 64,4% der Südkorea Infrastruktur Marktgröße 2024 auf Neubau. Der Südkorea Infrastruktur Markt für Renovierung entwickelt sich zwischen 2025-2030 mit einer CAGR von 4,89%.

- Nach Investitionsquelle hielt öffentliche Investition 65,7% des Südkorea Infrastruktur Marktanteils 2024. Der Südkorea Infrastruktur Markt für privates Kapital wird voraussichtlich zwischen 2025-2030 mit einer CAGR von 4,72% wachsen.

- Nach Schlüsselstadt eroberte Seoul 26,1% der Südkorea Infrastruktur Marktgröße 2024. Der Südkorea Infrastruktur Markt für Daegu verzeichnet die höchste CAGR von 5,01% zwischen 2025-2030.

Südkorea Infrastruktur Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Landesweite Smart City und urbane Erneuerungsinitiativen | +0.8% | Seoul, Busan, Daegu | Mittelfristig (2-4 Jahre) |

| Ausbau von Schienen- und U-Bahn-Netzen | +1.2% | Hauptstadtregion, Chungcheong, Gyeongsang | Langfristig (≥ 4 Jahre) |

| Regierungsfokus auf grüne Infrastruktur | +0.6% | National mit Schwerpunkt auf erneuerbaren Netzaufrüstungen | Langfristig (≥ 4 Jahre) |

| Technologieintegration im Bauwesen | +0.4% | National, frühe Einführung in großen Metropolen | Kurzfristig (≤ 2 Jahre) |

| Öffentlich-private Partnerschaften für Großprojekte | +0.7% | National, Autobahnen und Häfen | Mittelfristig (2-4 Jahre) |

| Vorbereitung auf große globale Veranstaltungen | +0.3% | Busan, Seoul, Yeosu | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Smart City und urbane Erneuerung treiben Infrastrukturmodernisierung voran

Die Südkorea Infrastruktur Marktdynamik gewinnt durch die Zuteilung von 101 Millionen USD des Nationalen Strategischen Smart City Programms an Pilotstädte wie Daegu und Siheung an Schwung, wodurch datenzentrischen Governance-Modelle etabliert werden, die IoT-Sensoren mit vereinheitlichten Analysezentren integrieren. Seouls Seoullo 7017 Viadukt-Neugestaltung und die Sewoon-Komplex-Wiederbelebung veranschaulichen, wie Denkmalschutz mit umsatzgenerierenden gemischten Bezirken koexistiert. Die Programmskalierbarkeit ist klar: Busan gewann die Smart City Challenge und repliziert nun Seouls Spielbuch für bezirksweite digitale Zwillinge, die Verkehr, Abfall und Hochwassermanagement informieren. Bürgerengagement-Apps speisen Echtzeitnutzungsmusterdaten zurück in Asset-Betriebsalgorithmen und straffen die Feedback-Schleife zwischen Infrastrukturangebot und Gemeindebedarf. Das Ergebnis ist eine agile Kapitalalokation, die Sanierung gegenüber Grünfeldbauten priorisiert und den Südkorea Infrastruktur Markt in Richtung leistungsbasierter Beschaffung drängt. Diese Smart-City-Investitionen haben begonnen, private Technologieunternehmen in PPP-Konsortien zu ziehen, wodurch Finanzierungskanäle erweitert und die Asset-Lebenszykluseffizienz erhöht wird.

Schienen- und U-Bahn-Netzausbau formt regionale Konnektivität neu

Das sechslinige GTX-Programm-budgetiert mit 38,6 Billionen KRW (0,027 Billionen USD)-verankert die langfristige Nachfragekurve für den Südkorea Infrastruktur Markt, indem es Seoul-zentrischen Pendelzeiten auf unter 30 Minuten für 13 Millionen Einwohner reduziert. GTX-As Start im März 2024 verkürzte die Seoul-Dongtan-Fahrt von 90 Minuten auf 19 Minuten, validierte Hochgeschwindigkeitstunneling-Ökonomie und verstärkte Immobilienwerte entlang des Korridors[1]Ministerium für Land, Infrastruktur und Verkehr, "Great Train Express (GTX) Projektübersicht," Ministerium für Land, Infrastruktur und Verkehr, molit.go.kr. GTX-B begann mit 6,84 Billionen KRW (0,004 Billionen USD) Finanzierung und wird Incheon in einen integrierten Seehafen-Flughafen-Schienen-Hub verwandeln, unterstützt durch Ausrichtung mit KTX Intercity-Hochgeschwindigkeitszügen. Jenseits der Hauptstadt halbiert Chungcheongs neue CTX-Schnellverkehrslinie Daejeon-Cheongju Flughafen-Fahrten durch ein Build-Operate-Transfer-Modell, das Risikoallokation für private Investoren klärt. Parallele Netzstärkungspläne, eingebettet in den 9. Langfristigen Übertragungsanlagen-Blueprint, verpflichten 29,3 Billionen KRW (0,021 Billionen USD), um sicherzustellen, dass der Stromfluss mit der schienengetriebenen urbanen Ausdehnung Schritt hält. Folglich steigt regionale Arbeitsmobilität, Logistikkosten fallen und periphere Städte gewinnen Wettbewerbsfähigkeit-Ergebnisse, die die Arbeitsplatzschaffungserzählung des Sektors untermauern.

Grüne Infrastrukturinvestition beschleunigt Energiewende

Der 11. Grundstromversorgungsplan zielt auf 121,9 GW erneuerbare Energien bis 2038 ab-das Vierfache der heutigen Basis-während Kernenergie auf 35,2% des Erzeugungsmixes steigt, was eine grundlegende Neugestaltung der Übertragungskapazität und Nebeninfrastruktur erzwingt. Mehr als 10.173 Stromkreiskilometer neuer Hochspannungsleitungen und 123.520 MVA Transformator-Upgrades sind budgetiert, mit 12,3 Billionen KRW (0,008 Billionen USD) ausschließlich für erneuerbare Integration vorgesehen[2]Ministerium für Handel, Industrie und Energie, "11. Grundplan für langfristige Stromversorgung und -nachfrage," Ministerium für Handel, Industrie und Energie, motie.go.kr. Rechenzentren- und Halbleitercluster treiben Spitzenlastprognosen bis 2034 auf 101,17 GW, was Jeju dazu führt, HVDC-Verbindungen zu pilotieren, die variable Windindel-Erzeugung in Festlandnetze glätten. Speicherausbau auf 138 GWh und ein nationales EV-Ladeinfrastrukturnetz machen Energiesektorprojekte zur fruchtbarsten Pipeline außerhalb der Schiene und sichern mehrjährige EPC-Arbeitslasten für den Südkorea Infrastruktur Markt. Nachgelagerte Gelegenheiten entstehen in fortschrittlicher Messung, virtueller Kraftwerkorchestration und Microgrid-Management-Bereichen, in denen einheimische Konglomerate Technologie in südostasiatische Belt-and-Road-Außenposten exportieren können.

Technologieintegration transformiert Baumethodik

Verpflichtendes BIM bei öffentlichen Projekten ab 2025 institutionalisiert einen digital-first Workflow, verbessert Kollisionserkennung vor Baubeginn und reduziert Nacharbeit, die historisch bis zu 10% der Projektbudgets verbrauchte. KI-fähige Drohnen, entwickelt vom Korea Institute of Civil Engineering and Building Technology, scannen nun Tunnelauskleidungen und generieren 3D-Schadensmaps; prädiktive Algorithmen simulieren Rissausbreitungsszenarien, ermöglichen schnelle Reparaturzyklen mit minimalen Fahrbahnschließungen. Digitale Zwillinge erstrecken sich über Vertikalbauten hinaus: Autobahnen integrieren faseroptische Sensoren, die Spannungsdaten in Cloud-Dashboards streamen und zustandsbasierte Wartung unterstützen. Große-Sprachmodell-Schätzungswerkzeuge erreichen 97,17% Genauigkeit bei Mengenauswertungen, komprimieren Vorbauzeitpläne und mildern den akuten Schätzermangel der Branche. Diese Produktivitätsgewinne gleichen teilweise Materialinflation und Lohnsteigerung aus und helfen dem Südkorea Infrastruktur Markt, Biettungswettbewerbsfähigkeit zu behalten, auch wenn globale Lieferketten instabil bleiben.

Beschränkungen Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Alternde Belegschaft und Fachkräfte- mangel | -0.9% | National, akut in spezialisierten Gewerken | Mittelfristig (2-4 Jahre) |

| Enge Haushaltslage und steigende öffentliche Verschuldung | -0.6% | National, kommunale Einnahmen- lücken variieren | Kurzfristig (≤ 2 Jahre) |

| Komplexe Umwelt- und Regulierungsgenehmigungen | -0.4% | National, höher in ökologisch sensiblen Zonen | Mittelfristig (2-4 Jahre) |

| Volatile Materialpreise und Lieferkettenunterbrechungen | -0.7% | National, hohe Abhängigkeit von importierten Inputs | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Arbeitsmarktbeschränkungen bedrohen Projektlieferkapazität

Die erwerbsfähige Bevölkerung sinkt von 52 Millionen auf 47 Millionen bis 2050, während Immigration nur 4,5% der Einwohner gegenüber dem G7-Durchschnitt von 13% ausmacht, wodurch der Facharbeitstalentpool schrumpft. Lohnprämien für Kranführer, Bewehrungsleger und Tunnelbohrspezialisten blähen Budgets auf, dennoch kämpfen Auftragnehmer immer noch darum, Zeitpläne zu erfüllen: Seoul erteilte nur 26.000 Wohngenehmigungen 2023 gegen ein 80.000-Ziel, wobei Arbeitsengpässe neben Finanzhürden zitiert wurden[3]Ji-Hoon Lee, "Arbeitskräftemangel in der koreanischen Bauindustrie: Demografische Treiber und Politikoptionen," Journal of Asian Labor Studies, springer.com. Stahlwerke wie Dongkuk fahren nun nur Nachtschichten, reduzieren die Auslastung auf 60% und beschränken die Materialverfügbarkeit. Regierungsreaktionen umfassen erweiterte Fremdarbeiterquoten, beschleunigte Visabearbeitung und Subventionen für Robotik in Schalungsbau und Bewehrungsbindung, aber kulturelle Barrieren verlangsamen die Adoption. Folglich bleiben Lieferrisikoprämien über die gesamte Südkorea Infrastruktur Marktpipeline hinweg erhöht.

Komplexe regulatorische Genehmigungen und Umweltprüfungen verlängern Zeitpläne

Koreas dreistufiges Genehmigungsregime umfasst nationale, provinzielle und kommunale Prüfpunkte, die jeweils unabhängige Auswirkungsbewertungen erfordern; überlappende Zuständigkeiten verlangsamen sogar Prioritätsprojekte in Küstenaufschüttungs- und Bergtunnelkorridoren. Umwelt-Zivilgesellschaftsgruppen nutzen gerichtliche Verfügungen, um UVP-Erkenntnisse anzufechten und fügen Rechtsstreitrisikoprämien hinzu. Küstenprojekte in der Nähe ökologisch sensibler Wattflächen-kritisch für Zugvogelrouten-durchlaufen routinemäßig mehrere Neugestaltungszyklen. Der langwierige Zeitplan entmutigt kleinere EPC-Unternehmen, denen die Bilanzstärke fehlt, um Kostenüberschreitungen zu absorbieren, wodurch die Dominanz Chaebol-affiliierter Bauunternehmen in der Südkorea Infrastruktur Branche verstärkt wird.

Segmentanalyse

Nach Infrastruktursegment: Verkehr beherrscht Marktführerschaft

Verkehrsanlagen machten fast 38% des Südkorea Infrastruktur Marktes 2024 aus und werden voraussichtlich bis 2030 stabiles Wachstum mit einer CAGR von 4,61% beibehalten. Diese Dominanz ist im GTX-Programm mit erwarteten 500.000 Arbeitsplätzen und 135 Billionen KRW (0,09 Billionen USD) wirtschaftlichen Spillover-Effekten verankert, zusammen mit Flughafenerweiterungen, die Passagier-Fracht-Synergien speisen. Die Südkorea Infrastruktur Marktgröße für Versorgungseinrichtungen rangiert an zweiter Stelle, steigt aber stark durch erneuerbare Netzausgaben, während soziale und Extraktionsanlagen kleinere, aber stabile Anteile beanspruchen. Intelligente Verkehrsmanagementsoftware, kontaktlose Fahrkartenerfassung und EV-Ladeplätze werden nun in Verkehrsangebote gebündelt, wodurch Bewertungskriterien in Richtung Lebenszyklusservice-Exzellenz genauso wie Betonmenge verschoben werden. Multimodale Knoten-die KTX, GTX, U-Bahn und Bushaltestellen kombinieren-treiben Immobilienaufwertung voran, die kommunale Steuergrundlagen speist und dadurch öffentliche Unterstützung für kapitalintensive Korridore verstärkt. Schwerlast-Schienenelektrifizierungsprojekte verzahnen sich auch mit Koreas Dekarbonisierungsfahrplan und festigen die Rolle des Verkehrs als Politikflaggschiff des Südkorea Infrastruktur Marktes.

Das Luftfahrt-Subsegment wendet sich Grünfeld-Gateways wie dem Gadeok Flughafen zu, der einen automatisierten People Mover, maritime Fährverbindung und 5G-fähige biometrische Passagierflows integrieren wird. Hafenmodernisierung packt Smart-Kran-Automatisierung, KI-geführte Hofstapelung und On-Dock-Kühlkettenstromanschlüsse für exportgebundene Halbleiter. Straßenverbesserungen integrieren Faserbackbones und ermöglichen Echtzeit-Fahrzeug-zu-Infrastruktur-Kommunikation, bereiten Korridore für Level-4-autonome Fahrzeuge vor. Folglich entwickelt sich der Verkehrsteil des Südkorea Infrastruktur Marktes von betonzentrischen Bauten zu datenreichen Plattformen, die nachgelagerte Serviceerlöse erfassen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Bautyp: Neubau dominiert trotz Renovierungsaufschwung

Neubauten eroberten 64,4% der gesamten Infrastrukturausgaben in Südkorea 2024, während das Renovierungssegment mit 4,89% CAGR wächst und eine schrittweise Verschiebung hin zur Optimierung bestehender Anlagen widerspiegelt. Urbane Kernbezirke unternehmen systematische Nachrüstungen von Abwasser-, Strom- und Fernwärmeleitungen, die ursprünglich in den 1980ern verlegt wurden, ersetzen sie durch modulare, sensorausgestattete Rohre, die Lecks in Echtzeit erkennen. Die Jamsil Sports Complex-Modernisierung veranschaulicht Kulturerbe-Erneuerungen, die Anlagenlebensdauer verlängern und gleichzeitig Landnutzungsintensität und Touristenertrag erhöhen. Renovierungen kosten 30-50% weniger als Grünfeld-Äquivalente und erfordern weniger Genehmigungen, ermöglichen glattere Cashflow-Profile für Investoren. Digitale Zwillinge scannen Bestandszustände und benchmarken Belastungslasten, ermöglichen prädiktive Wartungsplanungen, die Benutzerunterbrechungen minimieren und freigesetztes Kapital zu neuen Mobilitätskorridoren umleiten. Da CO₂-Bilanzierung sich verschärft, erhalten sanierte Strukturen mit niedrigen embodied Emissionen politische Anreize wie Steuergutschriften, wodurch die Attraktivität von Renovierungen innerhalb des Südkorea Infrastruktur Marktes weiter expandiert.

Neubaumomentum bleibt robust in Satellitenstädten, wo Grünfeld-Industrieparks Halbleiterfertigung und KI-Rechenzentrumscluster bedienen. Vorgefertigte volumetrische Module, 3D-gedruckte Brückenkomponenten und automatisierte Bewehrungsbindungsroboter komprimieren Bauzyklen und reduzieren Handarbeitsabhängigkeit. Vor-Ort-erneuerbare Microgrids ergänzen nationale Stromversorgungen und verbessern Widerstandsfähigkeit gegen Netzstauungen. Beide Bautypen konvergieren zunehmend auf digital-first Workflows, sichern, dass Entwurfsdaten ungestört in Anlagenmanagement-Systeme fließen und langfristige Serviceerlöse in EPC-Verträge einschließen.

Nach Investitionsquelle: Führung des öffentlichen Sektors steht vor privater Beschleunigung

Öffentliche Haushaltszuweisungen machten 65,7% von Südkoreas Infrastruktur Markt 2024 aus, während private Beiträge in einem schnelleren Tempo expandieren, mit stabilem Wachstum, das bis 2030 projiziert wird. Konzessionsmodelle wenden sich nun von Volumenrisiko zu Verfügbarkeitszahlungsplänen, ziehen Pensionsfonds an, die vorhersagbare inflationsgebundene Cashflows suchen. Ausländische Infrastrukturinvestoren, angelockt von Koreas Staatskreditrating und transparentem Rechtssystem, kofinanzieren Rechenzentren-Campus, Mautstraßen und Offshore-Windverbindungen. Inländische Lebensversicherungsunternehmen erweitern Realanlagen-Allokationen auf der Suche nach laufzeitangepassten Verbindlichkeiten, injizieren Liquidität in den Südkorea Infrastruktur Markt. Regierungsunterstützungsinstrumente wie Landwertabschöpfungsmechanismen und Machbarkeits-Gap-Finanzierung mildern Frühphasen-Risiken und reduzieren die gewichteten durchschnittlichen Kapitalkosten für PPPs.

Dennoch behält der öffentliche Sektor eine einzigartige Orchestrierungsrolle: er koordiniert Multi-Behörden-Genehmigungen, alloziert Land und emittiert langfristige Anleihen mit unter 3% Kupons, die Kapitalisierungstabellen verankern. Joint-Special-Purpose-Vehicles mischen Ministerien, Gemeindeunternehmen und private Ingenieursunternehmen, verteilen Governance-Rechte proportional zum Kapitalanteil. Da kommunale Bilanzen engeren Beschränkungen gegenüberstehen, erweitern strukturierte Finanzierungstechniken-grüne Anleihen, islamische Sukuk-Varianten und Klimaresilienzfonds-die Investorenbasis. Das Ergebnis ist ein Finanzierungsökosystem, das flexibel genug ist, um die Südkorea Infrastruktur Marktpipeline trotz makroökonomischer Volatilität solvent zu halten.

Geografieanalyse

Seoul setzt weiterhin die Politikvorlage für den Südkorea Infrastruktur Markt, nicht nur weil es 26,1% der Ausgaben beherrscht, sondern auch weil seine komplexe urbane Form integrierte Lösungen erfordert, die kleinere Städte später nachahmen. Projekte reichen von der Umwandlung achtspuriger Autobahnen in lineare Parks, die als Hochwasserrückhaltebecken dienen, bis zur Bereitstellung KI-ausgerüsteter CCTV für prädiktive Menschenmassen-Management während Festivals. Regierungsmandate für BIM über kommunale Projekte 2025 schaffen eine stadtweite digitale Baseline, die dynamische Zonierung und Energiebedarfsprognosen unterstützt. Die Projekte der Hauptstadt koppeln regelmäßig öffentliche Bereichsverbesserungen mit kommerziellen Flächenboni und richten dadurch Entwickleranreize mit bürgerlichen Zielen aus. Dieses holistische Framework sichert kontinuierliche Innovationszuflüsse in den Südkorea Infrastruktur Markt.

Busan wendet seine Identität zu einem öko-smarten Logistikhub; jenseits des 203-Liegeplatz New Port reduzieren Automatisierungskräne, Strom-zu-Schiff-Versorgung und satellitengestützte Verkehrssysteme Schiffsverweilzeiten, während der 13,7 Billionen KRW (0,009 Billionen USD) Gadeok Flughafen Fracht direkt in Freihandelszonen leiten wird und nahtlose Luft-See-Intramodalität schafft. Im Stadtkern verbindet die North Port-Redevelopment CO₂-neutrale Fernwärme, Bus-Rapid-Transit (BRT) und begehbare Esplanaden. Diese Kombination verschiebt Busan von Bulk-Port-Abhängigkeit hin zu diversifizierten Service-Einnahmequellen und fügt dem weiteren Südkorea Infrastruktur Markt Widerstandsfähigkeit hinzu.

Daegus Infrastrukturschub ist im Halbleiterkorridor verankert, der sich nach Gyeongbuk erstreckt. Spezialisierte Stromverteilungsleitungen, Ultrareinwasseranlagen und Reinraum-HVAC-Stationen werden zusammen mit industriellen Schienenzweigen installiert, die Vorlaufzeiten für Chipexporte verkürzen. Kommunale Budgets priorisieren Berufsbildungskomplexe neben Fabs und sichern Arbeitsangebotskontinuität und verstärken einen Teufelskreis fertigungsgebundener Infrastruktur. Incheon dagegen nutzt die Nähe zu Seoul und dem transpacifischen Luftfahrtraster, verdoppelt Terminalkapazität und verbindet sich mit GTX-B, um einen 30-Minuten-Zugriffsradius für 8 Millionen Einwohner zu schaffen. Sekundärregionen, einschließlich Chungcheong und Gyeonggi, verlassen sich auf Ost-West-Verbindungen wie die 3,8 Billionen KRW (0,0027 Billionen USD) Southern Cross Line, integrieren Binnencontainer-Depots mit Jeongok Port, um multimodale Frachtdreiecke zu vervollständigen, die die Reichweite des Südkorea Infrastruktur Marktes ausdehnen.

Wettbewerbslandschaft

Die Rivalität der Südkorea Infrastruktur Branche bleibt moderat, weil drei Chaebol-affiliierte Majors-Samsung C&T, Hyundai E&C und GS E&C-noch immer den Löwenanteil von Megaprojekten durch ihre gebündelten Ingenieurswesen-, Finanzierungs- und internationalen Projektmanagement-Referenzen sichern. Mid-Tier-Spezialisten dringen in Nischenbereiche wie Tunnel-Mikro-TBM-Bohrungen, Schrägseilbrücken-Design und Fernkühlung-EPC ein, oft in Partnerschaft mit globalen Technologieanbietern für gemeinsame Ausschreibungen. Profitabilität wird gequetscht, da Zement- und Bewehrungspreise schneller steigen als Kostendurchgabeklauseln erlauben, wodurch Unternehmen zur Digitalisierung der Lieferketten-Planung und Einführung dynamischer Preisalgorithmen gedrängt werden, um Margen innerhalb des Südkorea Infrastruktur Marktes zu erhalten.

Strategische Züge konzentrieren sich zunehmend auf Auslandsdiversifizierung: HanmiGlobal verdient nun 57,7% des Umsatzes offshore über 60 Länder und rangiert weltweit an achter Stelle im Baumanagement. Hyundai E&Cs 6 Milliarden EUR (6,90 Milliarden USD) Kozloduy-Nuklearvertrag in Bulgarien unterstreicht koreanischer Firmen exportierbare Expertise in hochcodierten nuklearen Sicherheit. Inländisch koaleszieren Konsortien um ICT-Winkel: Telekommunikationsanbieter liefern 5G-Edge-Knoten, Autohersteller integrieren EV-Ladenetze und Fintechs entwerfen Transitbezahlplattformen. Dieses konvergente Ökosystem beschleunigt Innovationsdiffusion über Projektklassen hinweg und zementiert den Ruf des Südkorea Infrastruktur Marktes für technologiereiche Lieferung.

Trotz eines fragmentierten Tails von 3.200 registrierten Tiefbau-KMU ist die Konsolidierung schrittweise aufgrund von Legacy-Familieneigentum und regionalen Lizenzierungsbeschränkungen. Größere Spieler etablieren Venture-Capital-Arme, um Robotik-, digitale Zwillings- und Kohlenstoffabscheidungs-Start-ups zu inkubieren und sich gegen disruptive Schocks abzusichern. Öffentliche Beschaffungskriterien haben sich vom niedrigsten Gebot zur Best-Value-Bewertung verschoben und betonen Sicherheitsaufzeichnungen, BIM-Reife und ESG-Offenlegungen. Diese qualitativen Metriken begünstigen kapitalstarke Amtsinhaber, öffnen aber auch Türen für agile Technologie-Einsteiger, die digitale-fähige Kosteneinsparungen beweisen können.

Führende Unternehmen der Südkorea Infrastruktur Branche

-

Samsung C&T Corporation

-

Hyundai E&C

-

GS E&C Corp.

-

DL E&C

-

Daewoo Engineering & Construction Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Amazon Web Services und SK Group verpflichten sich zu 4 Milliarden USD bzw. 2,5 Milliarden USD für den Bau eines 1 GW KI-Rechenzentrum-Campus in Ulsan und liefern 60.000 GPUs in der ersten Phase.

- April 2025: POSCO signalisiert potenzielle 6 Milliarden USD Investition zusammen mit Hyundai Steel für eine wasserstoffbasierte grüne Stahlanlage in Louisiana, ihr erstes gemeinsames Auslandsvorhaben.

- März 2025: Regierung finalisiert den 11. Grundstromversorgungsplan, vervierfacht erneuerbare Kapazitätsziele auf 121,9 GW bis 2038 und erhöht Nuklearerzeugung auf 35,2%.

- Januar 2025: Seoul Metropolitan Government enthüllt ein 330,6 Milliarden KRW (0,239 Billionen USD) Fiskalpaket, das KMU-Entlastung, gefährdete Gruppen und spatenfertige Infrastruktur zur Wachstumsstabilisierung anvisiert.

Umfang des Südkorea Infrastruktur Marktberichts

Infrastruktur wird als das grundlegende physische Framework einer Organisation, Region oder eines Landes bezeichnet. Es bezieht sich häufig auf die Schaffung öffentlicher Güter oder industrieller Aktivitäten. Eine vollständige Hintergrundanalyse des südkoreanischen Infrastruktur Marktes, einschließlich der Bewertung der Wirtschaft und des Beitrags von Sektoren in der Wirtschaft, Marktübersicht, Marktgrößenschätzung für Schlüsselsegmente und aufkommende Trends in den Marktsegmenten, Marktdynamik und geografische Trends sowie die COVID-19-Auswirkung ist im Bericht enthalten.

Der südkoreanische Infrastruktur Markt ist nach Typ segmentiert (soziale, Transport-, Extraktions- und Fertigungsinfrastruktur). Der Bericht bietet Marktgröße und Prognosen für den südkoreanischen Infrastruktur Markt in Wert (USD) für alle oben genannten Segmente.

| Verkehrsinfrastruktur |

| Versorgungsinfrastruktur |

| Soziale Infrastruktur |

| Extraktionsinfrastruktur |

| Neubau |

| Renovierung |

| Öffentlich |

| Privat |

| Seoul |

| Busan |

| Daegu |

| Incheon |

| Sonstiges Südkorea |

| Nach Infrastruktursegment | Verkehrsinfrastruktur |

| Versorgungsinfrastruktur | |

| Soziale Infrastruktur | |

| Extraktionsinfrastruktur | |

| Nach Bautyp | Neubau |

| Renovierung | |

| Nach Investitionsquelle | Öffentlich |

| Privat | |

| Nach Schlüsselstädten | Seoul |

| Busan | |

| Daegu | |

| Incheon | |

| Sonstiges Südkorea |

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Südkorea Infrastruktur Markt?

Der Markt steht bei 56,25 Milliarden USD 2025 und wird voraussichtlich bis 2030 68,6 Milliarden USD erreichen.

Welches Segment führt den Südkorea Infrastruktur Markt an?

Verkehrsinfrastruktur trägt den größten Anteil von 37,9% bei, angetrieben vom GTX-Hochgeschwindigkeitsschienennetzes.

Wie schnell wächst private Investition im Südkorea Infrastruktur Markt?

Privates Kapital expandiert mit einer CAGR von 4,72% bis 2030, da PPP-Frameworks reifen.

Warum gewinnt Renovierung im Südkorea Infrastruktur Markt an Schwung?

Renovierungsprojekte steigen mit einer CAGR von 4,89%, weil die Modernisierung bestehender Anlagen oft 30-50% weniger als Grünfeld-Bau kostet und politische Anreize anzieht.

Welche Stadt zeigt das schnellste Wachstum bei Infrastrukturausgaben?

Daegu verzeichnet die höchste CAGR von 5,01% bis 2030, was halbleitergebundene Entwicklung und ausgewogene Wachstumspolitiken widerspiegelt.

Was sind die Hauptherausforderungen für die Südkorea Infrastruktur Branche?

Schlüsselherausforderungen umfassen Fachkräftemangel, volatile Materialpreise, enge Haushaltslage und langwierige Umweltgenehmigungsprozesse.

Seite zuletzt aktualisiert am: