Marktgröße und -anteile des indischen Marktes für Stärke und Stärkederivate

Marktanalyse für Stärke und Stärkederivate in Indien von Mordor Intelligence

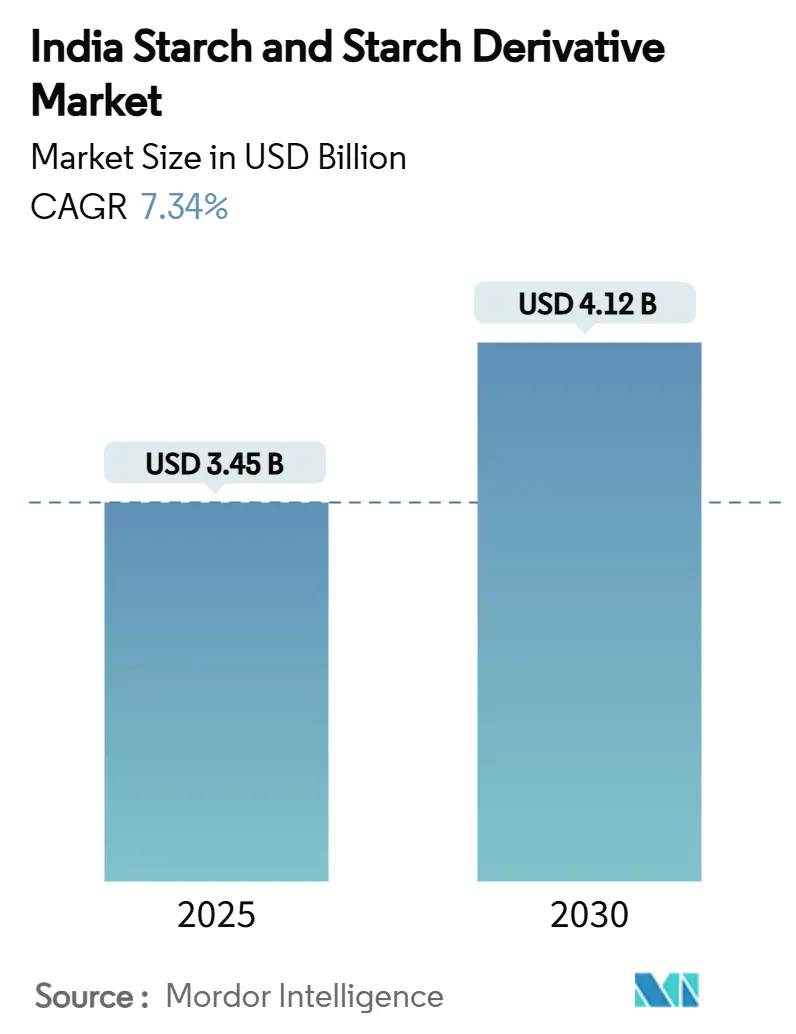

Die Marktgröße für Stärke und Stärkederivate in Indien beläuft sich auf 3,45 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 auf 4,12 Milliarden USD anwachsen, was einer CAGR von 7,34 % entspricht. Das Wachstum resultiert aus Ethanol-Beimischungsrichtlinien, die die Maisnachfrage angekurbelt haben, der steigenden Akzeptanz von Clean-Label-modifizierten Stärken in Lebensmittel- und Getränkekategorien sowie politischen Verschiebungen hin zu stärkebasierten Biokunststoffen nach dem Verbot von Einwegkunststoffen. Die parallele Expansion in der pharmazeutischen Produktion, wo Cyclodextrine die Arzneimittelabgabe-Leistung verbessern, und im E-Commerce-Verpackungsbereich, wo Stärkeklebstoffe synthetische Kleber ersetzen, stärkt zusätzlich die Umsatzmöglichkeiten. Zu den wichtigsten Erfolgsfaktoren gehören Indiens integrierte Mais-Lieferkette, die von der Regierung bis Februar 2025 erreichte Ethanol-Beimischungsrate von 17,98 % und stetige Investitionen in neue Polylactid-Projekte (PLA), die latente Stärkenachfrage verankern. Dennoch stellen Maispreis-Volatilität, GVO-bedingte Qualitätsprüfungen und unzureichende Nassmahl-Kapazitäten kurzfristige Margen in Frage und unterstreichen die Notwendigkeit von Rohstoff-Absicherung und Prozessverbesserungen.

Wichtige Erkenntnisse des Berichts

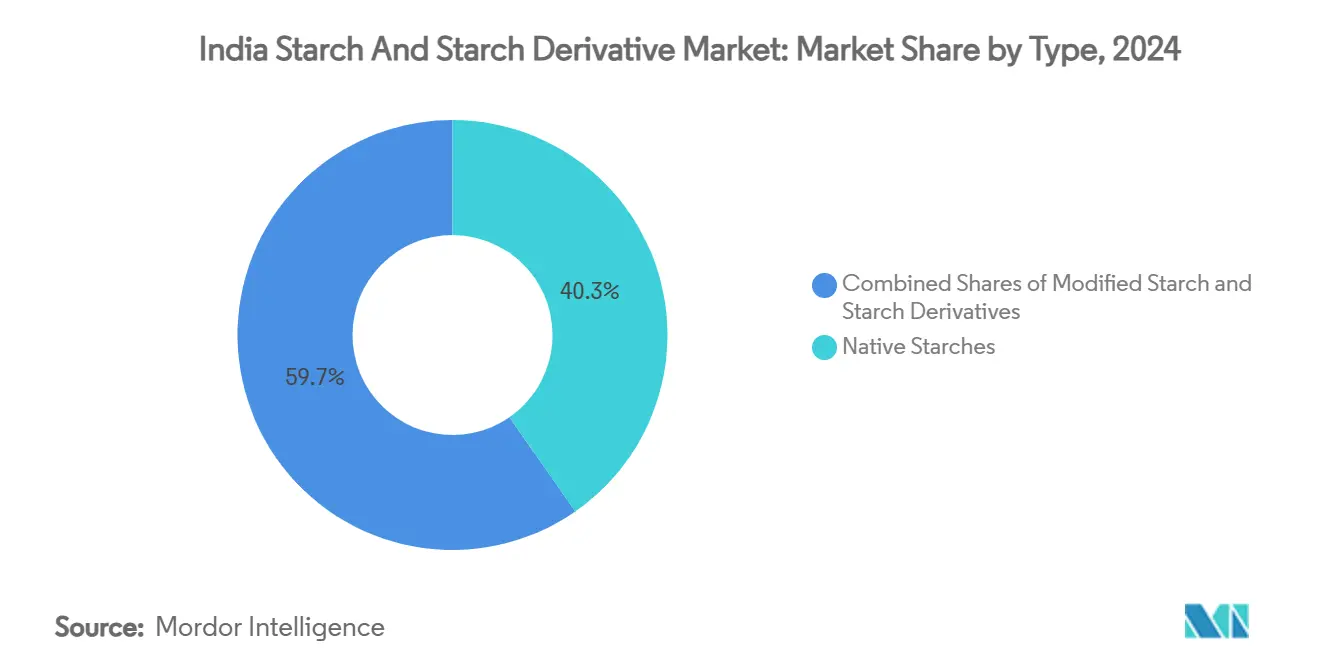

- Nach Typ führten native Stärken mit 40,34 % des indischen Marktanteils für Stärke und Stärkederivate im Jahr 2024, während modifizierte Stärken voraussichtlich mit einer CAGR von 8,02 % bis 2030 wachsen werden.

- Nach Quelle kommandierte Mais einen Anteil von 62,34 % des indischen Marktes für Stärke und Stärkederivate im Jahr 2024; weizenbasierte Stärken sind bereit, mit einer CAGR von 8,55 % zu expandieren.

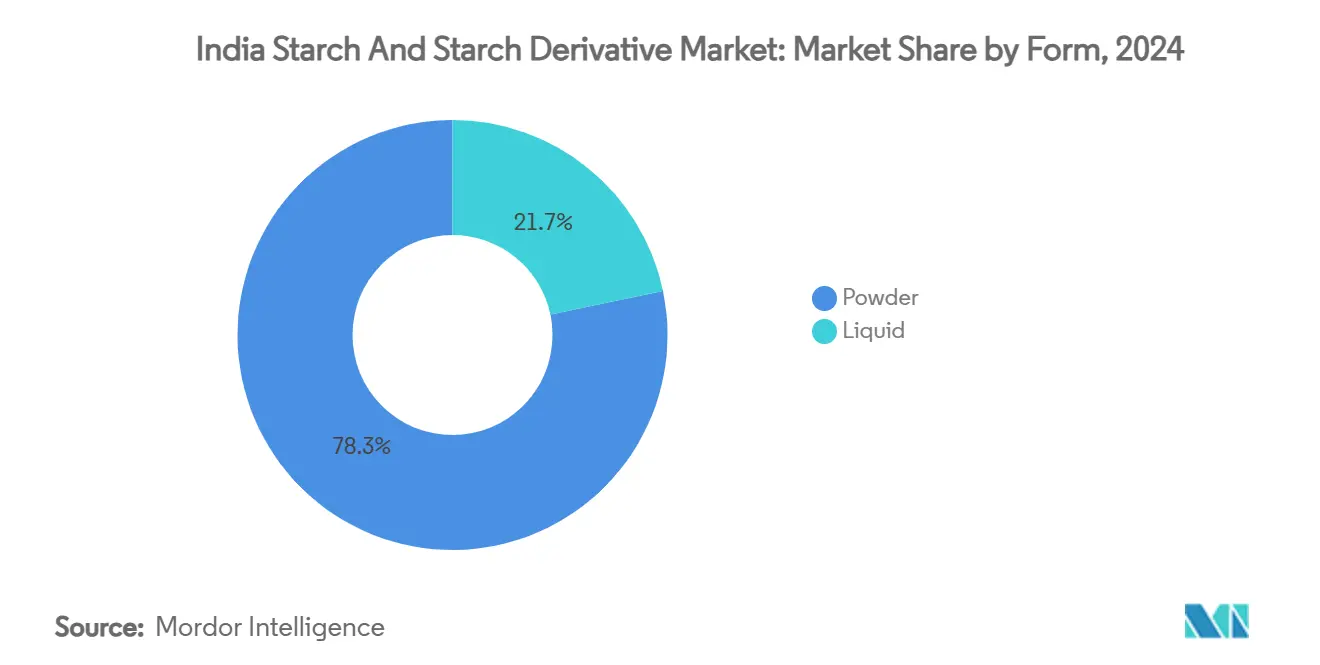

- Nach Form entfielen 78,28 % Marktanteil auf Pulver im Jahr 2024, während flüssige Stärke voraussichtlich mit einer CAGR von 5,03 % steigen wird.

- Nach Anwendung hielten Lebensmittel und Getränke 53,37 % des indischen Marktanteils für Stärke und Stärkederivate im Jahr 2024, während die pharmazeutische Nutzung mit einer CAGR von 8,80 % voranschreitet.

Trends und Einblicke des indischen Marktes für Stärke und Stärkederivate

Analyse der Treiber-Auswirkungen

| Treiber | ~(%) Auswirkung auf CAGR-Prognosen | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Reichhaltige inländische Mais-Lieferketten-Integration | +1.2% | National, mit Konzentration in Madhya Pradesh, Karnataka, Maharashtra | Mittelfristig (2-4 Jahre) |

| Anstieg der Nachfrage nach Clean-Label-modifizierten Stärken | +1.5% | Städtische Zentren, FMCG-Produktionsstätten | Kurzfristig (≤ 2 Jahre) |

| E-Commerce-getriebene Papier- und Verpackungsstärke-Nachfrage | +1.8% | National, mit frühen Gewinnen in Delhi NCR, Mumbai, Bangalore | Kurzfristig (≤ 2 Jahre) |

| Regierungsbetriebener Ethanol-Beimischungs-Schub zur Steigerung von Glukosesirups | +2.1% | National, mit Fokus auf zuckerproduzierenden Bundesstaaten | Mittelfristig (2-4 Jahre) |

| Entstehung stärkebasierter Biokunststoffe als Ersatz für Einwegkunststoffe | +0.9% | National, mit Fokus auf regulatorische Compliance | Langfristig (≥ 4 Jahre) |

| Cyclodextrin-Einführung in indischen Pharma-Arzneimittelabgabesystemen | +0.8% | Pharmazeutische Produktionscluster in Gujarat, Hyderabad, Pune | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Reichhaltige inländische Mais-Lieferketten-Integration

In 2024/25 wird Indiens Maisproduktion voraussichtlich 37 Millionen Tonnen erreichen, wie vom USDA Foreign Agriculture Service berichtet [1]USDA Foreign Agriculture Service, "Production volume of corn across India", www.fas.usda.gov. Diese robuste Maisproduktion bietet strategische Vorteile für Stärkehersteller. Durch die Integration inländischer Lieferketten reduziert Indien nicht nur seine Abhängigkeit von Importen, sondern gewinnt auch einen Kostenvorteil, insbesondere vor dem Hintergrund schwankender globaler Maispreise. In Indien werden etwa 14 % der Maisproduktion für die Stärkeherstellung verwendet, was eine solide Grundlage für die Expansion der Branche schafft. Dieses Segment profitiert erheblich von Regierungsinitiativen wie der Digital Agriculture Mission, die darauf abzielt, den Agrarsektor durch Technologieintegration zu modernisieren. Darüber hinaus haben Fortschritte in der Nachernteinfrastruktur, einschließlich Lager- und Verarbeitungsanlagen, die Lieferkette gestärkt. Diese Entwicklungen steigern nicht nur die landwirtschaftliche Produktivität, sondern positionieren auch inländische Hersteller vorteilhaft gegenüber ihren importabhängigen Konkurrenten und fördern langfristiges Wachstum in der Stärkeherstellungsindustrie.

Anstieg der Nachfrage nach Clean-Label-modifizierten Stärken

In Indien transformiert eine Verlagerung zu Clean-Label-Produkten den Lebensmittelverarbeitungssektor, der bis 2025-26 535 Milliarden USD erreichen soll, laut dem US-Landwirtschaftsministerium. Städtische Verbraucher, die gesundheitsbewusster werden, wenden sich modifizierten Stärken als natürlichen Ersatz für synthetische Zusatzstoffe zu. Unternehmen priorisieren nun Clean-Label-Formulierungen und setzen stark auf modifizierte Stärkesysteme zur Verbesserung von Textur und Mundgefühl, laut Food Ingredients First. Bemerkenswert ist, dass vernetzte Stärken aufgrund ihrer überlegenen Stabilität und funktionalen Vorteile in verarbeiteten Lebensmitteln als Favoriten hervorgehen und bessere Resistenz gegen Retrogradation und Gefrier-Tau-Herausforderungen zeigen. Lebensmittelhersteller übernehmen diese modifizierten Stärken nicht nur zur Einhaltung regulatorischer Standards, sondern auch zur Aufrechterhaltung der Produktqualität, was konsistentes Nachfragenwachstum in den Bereichen Bäckerei, Molkerei und Convenience-Food vorantreibt.

E-Commerce-getriebene Papier- und Verpackungsstärke-Nachfrage

Indiens Papier- und Verpackungsindustrie erlebt einen bemerkenswerten Aufschwung, mit Exporten, die sich von 2015-16 bis 2021-22 versechsfacht haben, hauptsächlich angetrieben durch den E-Commerce-Boom und einen Nachhaltigkeitsdrang, wie Invest India berichtet. Der Wellpappensektor profitiert von der Hinwendung der Branche zu papierbasierter Verpackung, insbesondere mit einer Verschiebung von synthetischen zu stärkebasierten Klebstoffen. Cargill ist führend und bietet modifizierte Stärken wie C☆iGum™ und C☆iBond™ an, die nicht nur die Produktionseffizienz steigern, sondern auch als umweltfreundliche Ersatzstoffe für chemische Zusätze in Verpackungen dienen, wie Cargill hervorhebt. Mit der Branche, die nun 70 % Nicht-Holzfaser-Quellen priorisiert, gibt es eine aufblühende Nachfrage nach spezialisierten Stärkeanwendungen in der Papierherstellung. Da E-Commerce seinen Aufstieg fortsetzt und Verbraucher zunehmend nachhaltige Verpackungen bevorzugen, steigt die Nachfrage nach biobasierten Barrierebeschichtungen aus Stärke. Dieser Trend positioniert das Segment für robustes Wachstum während des Prognosezeitraums.

Regierungsbetriebener Ethanol-Beimischungs-Schub zur Steigerung von Glukosesirups

Bis September 2024 ist Indiens Ethanol-Beimischungsprogramm mit seiner Produktionskapazität auf 1.623 Crore Liter angestiegen, wie das Ministerium für Erdöl und Erdgas berichtet[2]Press Information Bureau, "India's Ethanol Push: A Path to Energy Security", www.pib.gov.in. Das überarbeitete Ethanol-Zinssubventionssystem der Regierung lenkt genossenschaftliche Zuckermühlen zu Multi-Rohstoff-Anlagen, die nun Mais und beschädigte Lebensmittelkörner nutzen. Diese Verschiebung ist ein Segen für Glukosesirup-Produzenten, wie PRS India hervorhebt. Mit einem bemerkenswerten Anstieg der maisbasierten Ethanolproduktion hat die Regierung mit einer Erhöhung der Beschaffungspreise um 29 % reagiert und den Fokus auf getreidebasiertes Ethanol gelenkt, wodurch die zuckerbasierte Alternative in den Hintergrund rückt, laut dem US-Landwirtschaftsministerium. Diese strategische Wende eröffnet zwei Wege für Stärkehersteller: Sie können entweder Glukosesirup direkt an Ethanolproduzenten verkaufen oder sich in die Produktion wertschöpfender Derivate aus Verarbeitungsrückständen vertiefen.

Analyse der Beschränkungs-Auswirkungen

| Beschränkungen | (~)% Auswirkung auf CAGR-Prognosen | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Maispreis-Volatilität durch steigende Ethanol-Umleitung | -1.8% | National, mit akuten Auswirkungen auf Verarbeitungszentren | Kurzfristig (≤ 2 Jahre) |

| Qualitätsbedenken aufgrund genetisch veränderter Zutaten-Verfälschung | -1.1% | National, mit strengerer Durchsetzung in exportorientierten Einheiten | Mittelfristig (2-4 Jahre) |

| Unzureichende Nassmahl-Anlagen begrenzen Qualitätskonsistenz | -0.9% | Regionale Produktionscluster, insbesondere in Punjab, Gujarat | Langfristig (≥ 4 Jahre) |

| Regulatorische Unsicherheit bezüglich Einführung von Einwegkunststoff-Alternativen | -0.7% | National, mit variierender bundesstaatlicher Umsetzung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Maispreis-Volatilität durch steigende Ethanol-Umleitung

Indiens Wandel vom Maisexporteur zum Nettoimporteur hat zu erheblichen Preisschwankungen geführt. Die Maispreise sind auf 27,35 USD pro Doppelzentner gestiegen, angetrieben durch die Ethanol-Nachfrage, die jährlich 6-7 Millionen Tonnen verbraucht. Dieser Preisanstieg wirkt sich direkt auf die Rohstoffkosten für Stärkehersteller aus und trifft kleinere Akteure mit begrenzter Beschaffungsmacht am härtesten. Als Reaktion auf diese Herausforderungen erwägt die Regierung den Import genetisch veränderter Mais zu reduzierten Zöllen, um Versorgungsengpässe zu beheben. Die Zeitachse für regulatorische Genehmigungen bleibt jedoch unklar. Währenddessen drängen Geflügelproduzenten auf zollfreie Maisimporte und verdeutlichen die Belastung der breiteren Lieferkette und deren Auswirkungen auf die Wettbewerbsfähigkeit der Stärkeindustrie. Da Mais 60-70 % der Produktionskosten für viele Stärkederivate ausmacht, stellt diese Volatilität erhebliche Planungshürden für Hersteller dar. Infolgedessen greifen Unternehmen entweder auf fortgeschrittene Absicherungsstrategien zurück oder geben die erhöhten Kosten an ihre nachgelagerten Kunden weiter.

Qualitätsbedenken aufgrund genetisch veränderter Zutaten-Verfälschung

Trotz regulatorischer Verbote fand die Food Safety and Standards Authority of India (FSSAI) genetisch veränderte Zutaten in 32 % der getesteten Lebensmittelproben, was Qualitätssicherungsherausforderungen für Stärkehersteller darstellt, wie das Centre for Science and Environment berichtet[3]Centre for Science and Environment, "Genetically Modified Processed Foods in India", www.cdn.cseindia.org. FSSAIs Entwurfsregulierungen vom November 2022, wie das US-Landwirtschaftsministerium hervorhebt, erfordern strenge Tests und Kennzeichnung für GM-abgeleitete Zutaten, was zu erhöhten Compliance-Kosten für Hersteller führt. Während die regulatorische Mehrdeutigkeit bezüglich GM-Maisimporten Versorgungsengpässe lindern könnte, verkompliziert sie die Qualitätskontrolle für Stärkeproduzenten, die lebensmitteltaugliche Anwendungen bedienen. Hersteller mit Exportfokus sehen sich intensiverer Prüfung durch globale Kunden gegenüber, die Nicht-GM-Zertifizierung fordern. Diese Anforderung zwingt sie, getrennte Lieferketten zu etablieren und rigorose Testprotokolle zu übernehmen. Solche strengen Qualitätssicherungsmaßnahmen erhöhen die Betriebskosten und stellen Herausforderungen für kleinere Hersteller dar, insbesondere jene ohne fortgeschrittene Testfähigkeiten. Dieses Szenario könnte zu Marktkonsolidierung führen und größere Akteure mit besseren Ressourcen bevorzugen.

Segmentanalyse

Nach Typ: Native Stärken führen trotz modifiziertem Wachstum

Im Jahr 2024 kommandieren native Stärken einen dominierenden Marktanteil von 40,34 % und nutzen Kostenvorteile sowie weit verbreitete Anwendungen in der Lebensmittelverarbeitung und Industriesektoren. Modifizierte Stärken sind das am schnellsten wachsende Segment und sollen bis 2030 mit einer CAGR von 8,02 % expandieren. Dieser Aufschwung wird durch ihre spezialisierten Anwendungen angetrieben, die verbesserte funktionale Eigenschaften wie erhöhte Stabilität, Texturmodifikation und Einhaltung von Clean-Label-Standards erfordern. Stärkederivate wie Glukosesirup und Maltodextrin erleben starke Nachfrage sowohl von der Ethanol- als auch der Lebensmittelverarbeitungsindustrie. Bemerkenswert ist, dass Glukosesirup von Regierungsmandaten zur Ethanolbeimischung profitiert.

Diese Segmentdynamiken unterstreichen Indiens sich entwickelnde Industrielandschaft. Während traditionelle native Stärken in Textilien und Papier Fuß fassten, gibt es eine bemerkenswerte Verschiebung zu höherwertigen modifizierten Produkten für Pharmazeutika und Speziallebensmittel. Vernetzte Stärken werden aufgrund ihrer Stabilität in verarbeiteten Lebensmitteln beliebt. Gleichzeitig erleben Cyclodextrin-Derivate einen Anstieg in Arzneimittelabgabesystem-Anwendungen, wie RSC Pharm hervorhebt. Obwohl High Fructose Corn Syrup (HFCS) und Dextrine Nischenmärkte bedienen, kämpfen sie mit Konkurrenz durch natürliche Süßstoffe, was eine breitere Verbraucherverschiebung zu Clean-Label-Produkten widerspiegelt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Quelle: Mais-Dominanz mit aufkommenden Alternativen

Im Jahr 2024 entfallen 62,34 % des Marktanteils auf Mais, unterstützt durch Indiens Position als viertgrößter globaler Produzent nach Fläche und eine robuste Nassmahl-Infrastruktur konzentriert in Gujarat, Punjab und Maharashtra. Kartoffelbasierte Stärken sind das am schnellsten wachsende Segment mit einer erwarteten CAGR von 8,55 % bis 2030. Dieses Wachstum wird durch ihre überlegenen funktionalen Eigenschaften und zunehmende Verwendung in pharmazeutischen Hilfsstoffen und Speziallebensmittelprodukten angetrieben. Weizenbasierte Stärken erleben weiterhin stetige Nachfrage in traditionellen Anwendungen, während Tapioka-Stärken spezialisierte industrielle Bedürfnisse bedienen, die spezifische Viskositätseigenschaften erfordern.

Die Diversifizierung der Stärkequellen verdeutlicht die Bemühungen der Hersteller, Risiken zu managen und die Abhängigkeit von einzelnen Rohstoffen angesichts von Preisvolatilitätsbedenken zu reduzieren. Zum Beispiel betreibt Anil Limited eine von Indiens größten Mais-Nassmahl-Anlagen mit einer Kapazität von 550 Tonnen pro Tag und zeigt die Skalenvorteile in der Maisverarbeitung. Darüber hinaus werden alternative Quellen wie Barnyard Millet-Stärke für ihre Nachhaltigkeit und einzigartigen physikochemischen Eigenschaften erforscht, obwohl ihre kommerzielle Skalierbarkeit begrenzt bleibt.

Nach Form: Pulver-Dominanz mit Flüssigkeitswachstum

Im Jahr 2024 kommandiert Pulverform einen dominierenden Marktanteil von 78,28 % und unterstreicht eine etablierte Lieferkette und Kundenpräferenz für ihre Bequemlichkeit und Lagerstabilität. Flüssige Stärke entwickelt sich als das am schnellsten wachsende Segment mit einer CAGR von 5,03 % bis 2030. Dieser Aufschwung wird größtenteils industriellen Anwendungen zugeschrieben, die Direktnutzungskomfort priorisieren, insbesondere in der Papierherstellung und Textilausrüstung. Die flüssige Form rationalisiert nicht nur die Handhabung, sondern steigert auch die Prozesseffizienz in industriellen Hochvolumen-Umgebungen.

Anwendungsspezifische Präferenzen sind evident: pharmazeutische Hersteller neigen zu Pulverformen für ihre Dosierungspräzision und strenge Qualitätskontrolle. Im Gegensatz dazu wechseln Papierhersteller zu Flüssigkeitssystemen und nutzen die Vorteile für ihre kontinuierlichen Verarbeitungsanforderungen. Diese Hinwendung zu flüssigen Formen zeugt von der wachsenden Sophistikation und Automatisierung in Industrien. Direktinjektionssysteme, ein Markenzeichen dieses Trends, versprechen reduzierte Arbeitskosten und verbesserte Prozesskonsistenz. Bemerkenswert ist, dass während die Industrie sich zu Flüssigkeiten wendet, traditionelle Praktiken bestehen bleiben. Zum Beispiel verlassen sich natürliche Stärken, die in der Textilausrüstung verwendet werden, insbesondere im altehrwürdigen Prozess der traditionellen Sari-Fertigung, immer noch auf vor Ort gemischte Pulverformen, um die perfekte Konzentration zu erreichen.

Nach Anwendung: Führung von Lebensmitteln & Getränken mit Pharma-Wachstum

Im Jahr 2024 kommandieren Lebensmittel- und Getränkeanwendungen einen dominierenden Marktanteil von 53,37 % und unterstreichen das robuste Wachstum von Indiens Lebensmittelverarbeitungssektor, der bis 2025-26 535 Milliarden USD erreichen soll. Der pharmazeutische Sektor entwickelt sich als das am schnellsten wachsende Segment mit einer CAGR von 8,80 % bis 2030. Dieser Aufschwung wird größtenteils Indiens Status als globale pharmazeutische Produktionsmacht und dem steigenden Trend der Einbindung stärkebasierter Hilfsstoffe in Arzneimittelformulierungen zugeschrieben. Da Verbraucherpräferenzen zunehmend zu natürlichen Zutaten neigen, erleben Körperpflege- und Kosmetikanwendungen einen bemerkenswerten Anstieg. Umgekehrt kämpft der Tierfuttersektor mit Herausforderungen, insbesondere der Volatilität der Maispreise, die erhebliche Auswirkungen auf die Ökonomie der Geflügelindustrie hat.

Indiens aufblühenden Einfluss in der globalen Arzneimittelherstellungsarena widerspiegelnd, wird das Wachstum des pharmazeutischen Segments durch strategische Schritte unterstrichen, wie Ingredions Akquisition von Amishi Drugs & Chemicals, die ihr Hilfsstoff-Portfolio stärkt. Textilanwendungen zeigen weiterhin konsistente Nachfrage nach Ausrüstungsmitteln, obwohl sie nun mit Wettbewerbsdruck von synthetischen Alternativen konfrontiert sind. Erneutes Wachstum in Papier- und Wellpappenanwendungen wird durch die steigende Nachfrage nach E-Commerce-Verpackungen und eine Verschiebung zur Nachhaltigkeit angetrieben. Diese Verschiebung bevorzugt stärkebasierte Klebstoffe gegenüber ihren synthetischen Gegenstücken. Solche Diversifizierung über Anwendungen hinweg mildert nicht nur die Marktabhängigkeit von einzelnen Sektoren, sondern ebnet auch den Weg für spezialisierte Produktentwicklungsmöglichkeiten.

Geografische Analyse

Indiens Markt für Stärke und Stärkederivate zeigt starke regionale Konzentrationsmustern, die landwirtschaftliche Produktionszonen und Industriecluster widerspiegeln. Die nördlichen Bundesstaaten Punjab und Haryana führen in der weizenbasierten Stärkeproduktion und nutzen die Nähe zu Getreidelieferungen und etablierte Mühleninfrastruktur. Gujarat und Maharashtra dominieren die maisbasierte Stärkeherstellung, mit Unternehmen wie Anil Limited, die großangelegte Nassmahl-Anlagen betreiben, die sowohl inländische als auch Exportmärkte bedienen. Diese Bundesstaaten profitieren von Hafenkonnektivität für Rohstoffimporte und Fertigproduktexporte, wodurch logistische Vorteile entstehen, die Marktführungspositionen unterstützen.

Die südlichen Bundesstaaten Karnataka, Andhra Pradesh und Tamil Nadu entwickeln sich als bedeutende Wachstumszentren, angetrieben durch expandierende pharmazeutische Herstellungscluster und Lebensmittelverarbeitungsindustrien. Karnatakas Biotechnologie-Hub um Bangalore treibt die Nachfrage nach spezialisierten Stärkederivaten in pharmazeutischen Anwendungen an, während Andhra Pradeshs landwirtschaftliche Basis sowohl Rohstoffversorgung als auch Verarbeitungskapazitätserweiterung unterstützt. Der Fokus der Region auf hochwertige Anwendungen schafft Möglichkeiten für Premium-Produktentwicklung und exportorientierte Herstellungsstrategien.

Östliche Bundesstaaten einschließlich Westbengalen und Odisha repräsentieren aufkommende Möglichkeiten, insbesondere in tapioka-basierter Stärkeproduktion und traditionellen Lebensmittelanwendungen. Diese Regionen profitieren von niedrigeren Arbeitskosten und Regierungsanreizen für industrielle Entwicklung, obwohl Infrastrukturbegrenzungen großangelegte Herstellungsexpansion einschränken. Die geografische Diversifizierung spiegelt Indiens föderale Struktur wider, wo bundesstaatliche Politiken erheblich industrielle Entwicklungsmustern beeinflussen und regionale Wettbewerbsvorteile in spezifischen Stärkeanwendungen und Derivatprodukten schaffen.

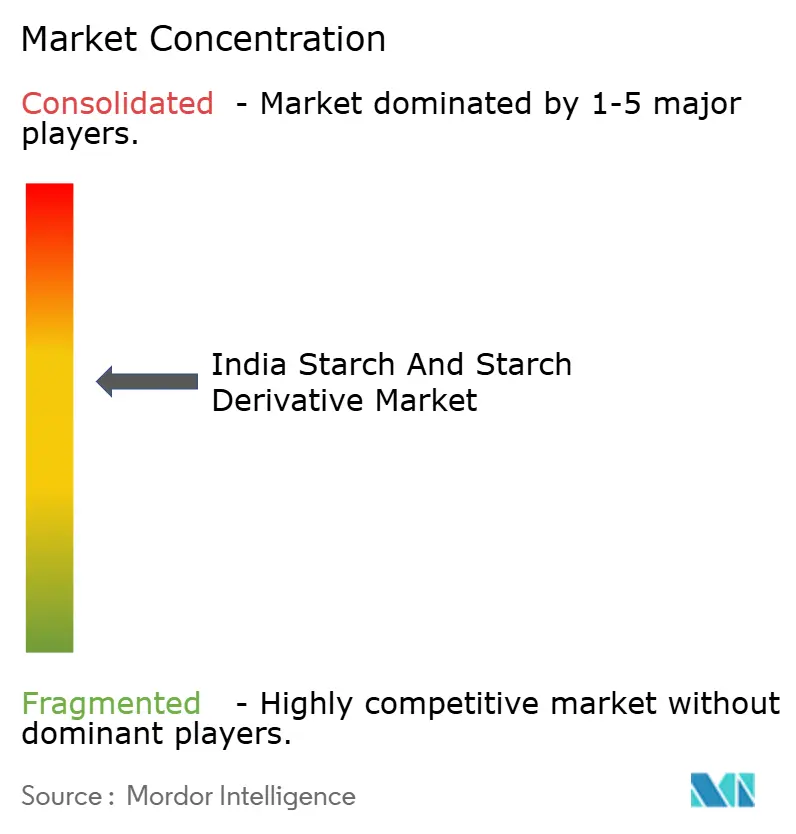

Wettbewerbslandschaft

Der indische Markt für Stärke und Stärkederivate zeigt moderate Konzentration und deutet auf ausgeglichenen Wettbewerb zwischen etablierten multinationalen Akteuren und spezialisierten inländischen Herstellern hin. Globale Marktführer wie Archer Daniels Midland, Cargill und Ingredion nutzen technologische Expertise und integrierte Lieferketten zur Bedienung hochwertiger Anwendungen, während inländische Akteure wie Gulshan Polyols, Tirupati Starch und Sukhjit Starch Wettbewerbspositionen durch regionales Marktwissen und Kostenvorteile aufrechterhalten.

Die Wettbewerbsintensität hat sich erhöht, da Ethanol-Beimischungsrichtlinien neue Nachfragemuster schaffen und traditionelle Stärkehersteller zwingen, Produktportfolios und Lieferkettenstrategien anzupassen. Strategische Muster zeigen eine Verschiebung zu vertikaler Integration und anwendungsspezifischer Spezialisierung, wobei Unternehmen in nachgelagerte Verarbeitungsfähigkeiten investieren, um höhere Margen zu erzielen.

Gulshan Polyols' Ethanol-Liefervertrag über 994 Crore Rupien mit großen Ölvermarktungsunternehmen veranschaulicht diesen Trend zu direkten industriellen Kundenbeziehungen. Die Technologieadoption konzentriert sich auf Prozessoptimierung und Qualitätsverbesserung, wobei Unternehmen fortgeschrittene Testprotokolle implementieren, um GVO-Kontaminationsbedenken anzugehen und Exportqualitätsstandards zu erfüllen. White-Space-Möglichkeiten existieren in Biokunststoffanwendungen und pharmazeutischen Hilfsstoffen, wo spezialisierte technische Expertise Eintrittsbarrieren schafft und Premium-Preisstrategien unterstützt.

Branchenführer für Stärke und Stärkederivate in Indien

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

Gulshan Polyols Ltd

-

Tirupati Starch & Chemicals Ltd

-

Sukhjit Starch & Chemicals Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Cargill Inc. eröffnete eine neue Maismühlenanlage in Gwalior, Indien. Das Unternehmen eröffnete diese Anlage in Zusammenarbeit mit Satvik Agro Processors. Diese Anlage wurde speziell gebaut, um Rohstoffe für die Produktion von Stärkederivaten bereitzustellen.

- Dezember 2024: Ingredion, Inc. führte Novation Indulge 2940 Stärke in ihr Clean-Label-Texturiererportfolio ein, mit einer Nicht-GVO-funktionalen nativen Maisstärke. Die Stärke bietet verbesserte Texturfähigkeiten für Gelierung und Co-Texturierung in Milchprodukten, Milchalternativen und Desserts.

Berichtsumfang des indischen Marktes für Stärke und Stärkederivate

Stärke ist ein Kohlenhydrat, das aus landwirtschaftlichen Rohstoffen gewonnen wird und Anwendung in buchstäblich Tausenden von alltäglichen Lebensmittel- und Nicht-Lebensmittelprodukten findet.

Der indische Markt für Stärke und Stärkederivate ist nach Typ, Quelle und Anwendung segmentiert. Nach Typ ist der Markt in Maltodextrin, Cyclodextrin, Glukosesirup, Hydrolysate, modifizierte Stärke und andere segmentiert. Nach Quelle ist der untersuchte Markt in Mais, Weizen, Maniok und andere Quellen segmentiert. Nach Anwendung ist der untersuchte Markt in Lebensmittel und Getränke, Futtermittel, Papierindustrie, pharmazeutische Industrie, Bioethanol, Kosmetik und andere industrielle Anwendungen segmentiert.

Die Marktgrößenbestimmung erfolgte in Wertbegriffen in USD für alle oben genannten Segmente.

| Native Stärke | |

| Modifizierte Stärke | |

| Stärkederivate | Glukosesirup |

| High Fructose Corn Syrup (HFCS) | |

| Maltodextrin | |

| Dextrine | |

| Sonstige |

| Mais |

| Weizen |

| Tapioka |

| Sonstige |

| Pulver |

| Flüssig |

| Lebensmittel und Getränke |

| Pharmazeutika |

| Körperpflege & Kosmetik |

| Tierfutter |

| Textilien |

| Papier und Wellpappe |

| Sonstige |

| Nach Typ | Native Stärke | |

| Modifizierte Stärke | ||

| Stärkederivate | Glukosesirup | |

| High Fructose Corn Syrup (HFCS) | ||

| Maltodextrin | ||

| Dextrine | ||

| Sonstige | ||

| Nach Quelle | Mais | |

| Weizen | ||

| Tapioka | ||

| Sonstige | ||

| Nach Form | Pulver | |

| Flüssig | ||

| Nach Anwendung | Lebensmittel und Getränke | |

| Pharmazeutika | ||

| Körperpflege & Kosmetik | ||

| Tierfutter | ||

| Textilien | ||

| Papier und Wellpappe | ||

| Sonstige | ||

Wichtige Fragen, die im Bericht beantwortet werden

Wie hoch ist der aktuelle Wert von Indiens Stärke- und Derivatesektor?

Die Marktgröße für Stärke und Stärkederivate in Indien beträgt 3,45 Milliarden USD im Jahr 2025.

Wie schnell wird die Nachfrage bis 2030 voraussichtlich wachsen?

Der Umsatz soll mit einer CAGR von 7,34 % steigen und bis 2030 4,12 Milliarden USD erreichen.

Welcher Produkttyp expandiert am schnellsten?

Modifizierte Stärken zeigen die stärkste Dynamik und entwickeln sich mit einer CAGR von 8,02 % basierend auf Clean-Label- und Funktionalitätstrends.

Warum sind Maispreise kritisch für Stärkeverarbeiter?

Mais macht etwa zwei Drittel der Umwandlungskosten aus; Ethanol-Umleitung verengt das Angebot und drückt direkt die Margen.

Seite zuletzt aktualisiert am: