Marktgröße und Marktanteil für landwirtschaftliche Traktoren in Indien

Marktanalyse für landwirtschaftliche Traktoren in Indien von Mordor Intelligence

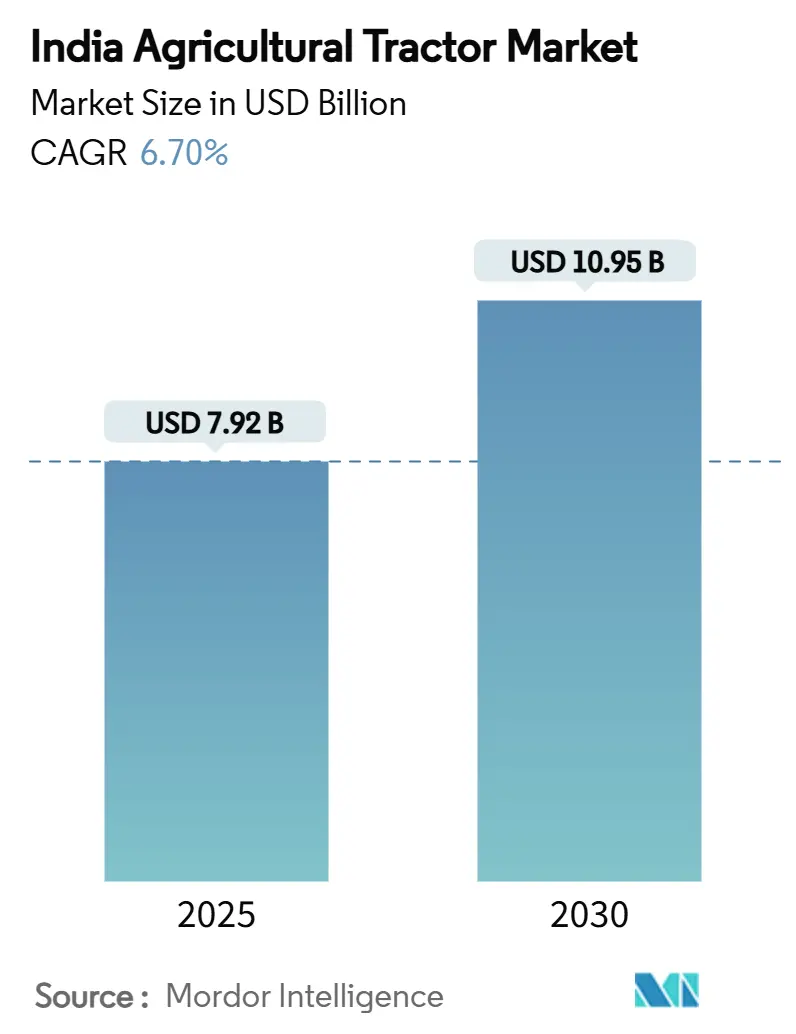

Die Marktgröße für landwirtschaftliche Traktoren in Indien beträgt 7,92 Milliarden USD im Jahr 2025 und wird voraussichtlich 10,95 Milliarden USD bis 2030 erreichen, mit einem Wachstum von 6,70% CAGR. Das Wachstum ist an Programme für direkte Leistungsübertragungen, Emissionseinhaltungsfristen und staatlich unterstützte Mechanisierungsfonds gebunden, die Beschaffungszyklen prägen. Die Ausweitung der Solarwasserpumpen-Abdeckung, die rasche Digitalisierung von Gebrauchtgeräte-Plattformen und die Einführung von Präzisionslandwirtschaft erweitern die Kundenbasis, während ein allmählich strengeres Kreditumfeld die Dynamik dämpft. Die regionale Nachfrage konzentriert sich stark auf die nördlichen Ebenen, und westliche Bundesstaaten verzeichneten kürzlich die schnellste Expansion, da diversifizierte Fruchtfolgen-Portfolios Premium-Ausrüstung rechtfertigen.

Wichtige Berichtsergebnisse

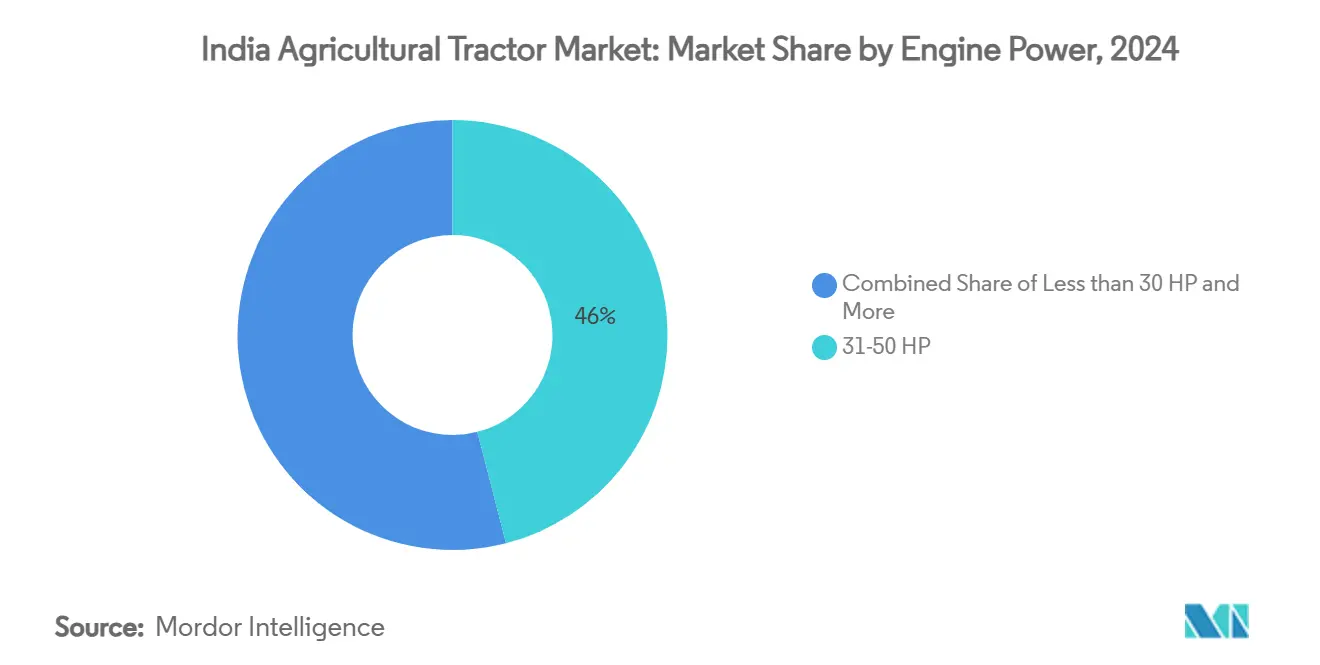

- Nach Motorleistung führte die Kategorie 31-50 PS mit 46% des Marktanteils im Jahr 2024, und das Segment 51-80 PS wird voraussichtlich eine CAGR von 9,3% bis 2030 verzeichnen.

- Nach Antriebsart hielten Zweiradantrieb-Einheiten 87% der Marktgröße im Jahr 2024, und Vierradantrieb-Einheiten sind auf Kurs für eine CAGR von 11,1% bis 2030.

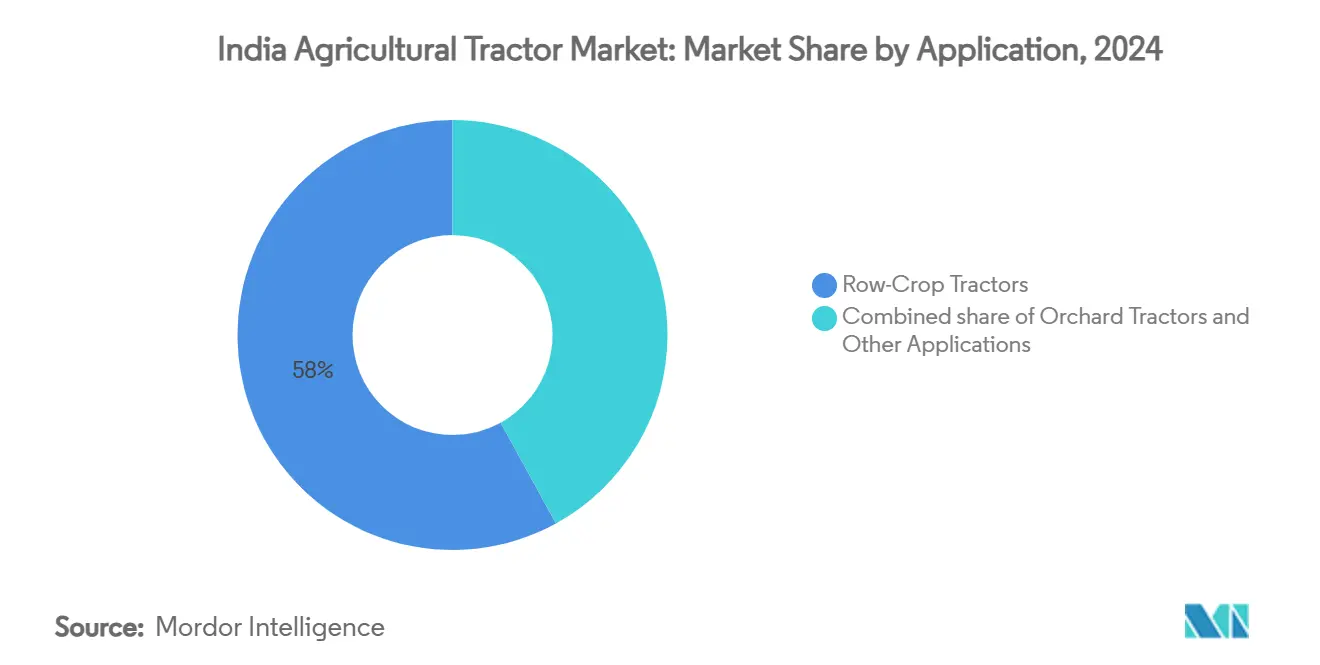

- Nach Anwendung machten Reihenkultur-Traktoren 58% des Marktanteils im Jahr 2024 aus, und Obstgarten-Traktoren wachsen mit einer CAGR von 8,4% bis 2030.

Markttrends und Erkenntnisse für landwirtschaftliche Traktoren in Indien

Auswirkungsanalyse der Treiber

| Treiber | (~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Subventionsgebundene Nachfragespitzen nach PM-Kisan Direktleistungsübertragungen | +1.8% | National, am höchsten in Uttar Pradesh, Bihar, West Bengal | Mittelfristig (2-4 Jahre) |

| Rasche Elektrifizierung der Traktorflotte in Pilotprojekten in Zuckerrohrgebieten | +0.7% | Maharashtra, Uttar Pradesh, Karnataka | Langfristig (≥ 4 Jahre) |

| Formalisierung von Gebrauchttraktor-Marktplätzen verbessert Upgradezyklen | +1.2% | National, frühe Gewinne in Punjab, Haryana, Gujarat | Kurzfristig (≤ 2 Jahre) |

| Mindestunterstützungspreis (MSP)-Indexierung begünstigt Verkäufe von mittleren PS-Traktoren | +1.5% | Punjab, Haryana, Uttar Pradesh, Madhya Pradesh | Mittelfristig (2-4 Jahre) |

| Drohnentaugliche Anhängersysteme fördern Cross-Selling | +0.6% | Gujarat, Maharashtra, Karnataka, Tamil Nadu | Langfristig (≥ 4 Jahre) |

| Solarwasserpumpen-Programme auf Bauernhöfen erhöhen Traktor-Zapfwellen-Nutzung | +0.9% | Gujarat, Rajasthan, Maharashtra, Andhra Pradesh | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Subventionsgebundene Nachfragespitzen nach PM-Kisan Direktleistungsübertragungen

Vierteljährliche PM-Kisan-Auszahlungen von INR 20.500 Crore (2,5 Milliarden USD) im August 2025 führten Liquidität zu, die Traktor-Finanzierungsanträge innerhalb von sechs Wochen steigen ließ [1].Quelle: Press Information Bureau, `Benefits Transferred to Farmers under PM-Kisan Crosses Rs 3 Lakh Crores,` pib.gov.in Begünstigte Landwirte decken kürzlich bis zu 20% einer Anzahlung auf 31-50 PS-Modelle ab, was zyklische Anstiege verstärkt, die Produzenten mit Zahlungskalendern synchronisieren. Die Traktorindustrie auf dem indischen Markt verfolgt daher Finanzströme enger als nur die Erntesaisonalität. Hersteller sichern Volatilität ab, indem sie Produktionsläufe zwischen mittleren Volumen und Premium-Varianten aufteilen, während Händler Inventar vor jeder Ratenzahlung vorladen. Digitale Zahlungsschienen reduzieren Verluste und machen Verkaufsprognosen zuverlässiger. Solange der jährliche INR 6.000 (72 USD) Vorteil intakt bleibt, wird die Traktorindustrie auf dem indischen Markt wahrscheinlich vorhersagbare Liquiditätswellen reiten.

Rasche Elektrifizierung der Traktorflotte in Pilotprojekten in Zuckerrohrgebieten

Subventionen, die bis zu 40% der E-Traktor-Anschaffungskosten unter dem PM E-DRIVE (PM Electric Drive Revolution in Innovative Vehicle Enhancement) Programm abdecken, haben Pilotprojekte ausgelöst, bei denen Zuckerrohr-Genossenschaften 60-70% Kraftstoffkosteneinsparungen pro Stunde messen. Maharashtra und Uttar Pradesh nutzen dichte Zuckerrohrcluster, die hohe Auslastung gewährleisten und Amortisationsaussichten verbessern. Frühe Anwender rüsten Schuppen mit 30 kW Ladegeräten nach, die mit Schwachlasttarifen verbunden sind. Komponentenhersteller berichten von einem entstehenden heimischen Ökosystem für Traktionsbatterien, Thermomanagement und kompakte Wechselrichter. Die Traktorindustrie auf dem indischen Markt sieht Elektrifizierung als Möglichkeit, Emissionsstrafen zu umgehen und ESG-orientierte Käufer zu gewinnen. Während aktuelle Pilotzahlen in den niedrigen Hunderten liegen, könnten für 2027 prognostizierte Batteriekostenrückgänge die Mainstream-Einführung im 25-35 PS-Bereich freischalten, insbesondere wo Solarwasserpumpen bereits ländliche Lastfaktoren verbessern.

Formalisierung von Gebrauchttraktor-Marktplätzen verbessert Upgradezyklen

Die FARMS (Farm Machinery Solutions) Mobile App und ähnliche Portale zertifizieren Einträge und erhöhen Wiederverkaufswerte um etwa 18% gegenüber traditionellen Händlern. Bessere Bewertungen verkürzen Ersatzzyklen von 12 Jahren auf näher 9 Jahre und erweitern die adressierbare Nachfrage nach Neutraktoren. Banken akzeptieren kürzlich digitale Servicehistorien als Sicherheiten-Proxys und reduzieren Zinsspreads bei Gebrauchtgeräte-Darlehen. Die Traktorindustrie auf dem indischen Markt profitiert daher von einer positiven Schleife, bei der ordentliche Gebrauchtmarkt-Liquidität Neuanschaffungen unterstützt. Plattformbetreiber experimentieren mit Rückkaufgarantien, die abonnementähnliche Geschäftsmodelle innerhalb von fünf Jahren einbetten könnten.

Mindestunterstützungspreis (MSP)-Indexierung begünstigt Verkäufe von mittleren PS-Traktoren

Eine Erhöhung von 1,4-12,5% bei MSP (Mindestunterstützungspreis) für 14 Kharif-Kulturen wird voraussichtlich INR 35.000 Crore (4,2 Milliarden USD) in Bauernhöfe-Einkommen im Jahr 2025 einfließen lassen. Getreidelastige Bundesstaaten wie Punjab und Haryana erneuern somit die Nachfrage nach 31-50 PS-Traktoren, die sich mit Mähdreschern, Ballenpressen und Häckslern paaren, die für Reis-Weizen-Rotationen geeignet sind. OEMs (Original Equipment Manufacturers) verkaufen Zapfwellen-Kits und Telematik-Bundles, die mittlere Motorlasten optimieren. Die Traktorindustrie auf dem indischen Markt passt Preismenüs an, um MSP-induzierte Geldzuflüsse zu absorbieren, ohne die Wertwahrnehmung zu untergraben.

Auswirkungsanalyse der Beschränkungen

| Beschränkung | (~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Verschärfung der Emissionsstandards für Nicht-Straßenfahrzeuge (TREM-V) erhöht Preisschilder | −1.4% | National, stärkste Auswirkung auf >50 PS-Einheiten | Kurzfristig (≤ 2 Jahre) |

| Anhaltende Landbesitz-Fragmentierung unter 1 Hektar | −2.1% | Landesweit, schwerwiegend in Bihar, West Bengal, Kerala | Langfristig (≥ 4 Jahre) |

| Geringe Telematik-Einführung begrenzt Finanzierungsinnovationen | −0.8% | Ländliche Gebiete mit schlechter Konnektivität | Mittelfristig (2-4 Jahre) |

| Stagnierendes ländliches Kreditwachstum nach NBFC (Non-Banking Financial Company)-Liquiditätskrise | −1.2% | National, höhere Auswirkung in Maharashtra, Karnataka, Tamil Nadu | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verschärfung der Emissionsstandards für Nicht-Straßenfahrzeuge (TREM-V) erhöht Preisschilder

Stufe V-Grenzwerte für Motoren über 37 kW fügen Emissionsnachbehandlungssysteme hinzu, die Fabrikkosten um 8-12% erhöhen. Größere OEMs (Original Equipment Manufacturers) lokalisieren DOC-DPF-Module in neuen Linien wie FPTs F28-Werk in Noida. Kleinere Marken riskieren Marktaustritt oder suchen Auftragsfertigung. Landwirte kaufen vor Stufe-Traktoren vor, was einen Nachfrage-Vorzieheffekt in 2024-25 und einen möglichen Einbruch danach verursacht. Kreditfinanzierer teilen Darlehenslaufzeiten auf, damit Restwerte mit regulatorischer Obsoleszenz übereinstimmen. Mit der Zeit wird sich die Kostenüberwälzung normalisieren, wenn Lieferanten Filtersubstrate und Sensoren skalieren, aber eine vorübergehende Erschwinglichkeitslücke dämpft das Wachstum der Traktorindustrie auf dem indischen Markt.

Geringe Telematik-Einführung begrenzt Finanzierungsinnovationen

Weniger als 15% der indischen Traktoren tragen Telematik, was nutzungsbasierte Kreditvergabe und vorausschauende Wartungsdienste einschränkt [2].Quelle: World Development, `Opportunities and Challenges of Digital Tools for Tractor Hire,` doi.org Spärliche ländliche Konnektivität behindert Echtzeitdatenübertragung, während sich Landwirte wegen Datenschutz sorgen. Ohne Nutzungsaufzeichnungen bewerten Kreditgeber Darlehen konservativ und erhöhen EMIs. OEMs (Original Equipment Manufacturers) haben Schwierigkeiten, erweiterte Garantien zu bündeln, weil Ausfallvorhersagemodelle datenhungrig bleiben. Digitale Landwirtschaftsmissionen der Regierung versprechen INR 2.817 Crore (339 Millionen USD) zur Verbesserung der Konnektivität, dennoch hängen greifbare Gewinne von Telekom-Rollouts und Landwirtschulung ab. Bis die Einführung skaliert, wird innovative Finanzierung, die die Traktorindustrie auf dem indischen Markt ankurbeln könnte, gedämpft bleiben.

Segmentanalyse

Nach Motorleistung: Dominanz der mittleren Klasse inmitten von Premiumisierung

Das 31-50 PS-Band besitzt 46% des Marktanteils der Traktorindustrie in Indien, verankert in Parzellen von 1-3 Hektar, wo Vielseitigkeit über spezialisierte Leistung triumphiert. Landwirte neigen zu Motoren, die Kaufpreis mit Kraftstoffeffizienz ausbalancieren, besonders nach Dieselpreisspitzen. Das 51-80 PS-Segment expandiert mit 9,3% CAGR, da Multi-Frucht-Rotationen und Ballenpresse-Einführung höheres Drehmoment erfordern. Premiumisierung gewinnt an Fahrt, weil TREM-V-Konformität Basismodell-Preise näher an funktionsreiche Ausstattungen heranführt. GPS-Führung, CAN-fähige Gerätesteuerung und längere Serviceintervalle werden über 50 PS Standard. Mahindras Vorstoß in Sub-30 PS-Nischen illustriert Restnachfrage nach Mikroparzellen, dennoch dämpfen Finanzierungshürden das Wachstum. Über 80 PS-Einheiten bedienen Auftragnehmer und Exportfrucht-Güter, bleiben aber Nische, bis Konsolidierung voranschreitet.

Mittlere Traktoren integrieren zunehmend Telematik, die Stunden, Last und Kraftstoff erfasst und Kreditgebern bei Risikobewertung hilft. Während Gebrauchttraktor-Portale reifen, stärken sich Restwerte für 31-50 PS-Einheiten und validieren weitere Eigentumsökonomie. Feldversuche zeigen 12% Produktivitätssteigerung, wenn mittlere PS-Traktoren sich mit Minimal-Bodenbearbeitung-Geräten paaren, besonders in Reis-Weizen-Systemen über die Indo-Gangetische Ebene. Hochleistungs-Module nutzen Roboterschaltgetriebe und elektrohydraulische Lenkung, um Bedienermüdigkeit zu reduzieren, aber Einführung hängt von Lohninflation und Custom-Hiring-Dichte ab. Die Traktorindustrie auf dem indischen Markt sieht daher Leistungsband-Stratifikation: Werterhaltung im mittleren Bereich, Innovation in oberen Stufen und Erschwinglichkeitsdruck in subkompakten Klassen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Antriebsart: Zweirad-Dominanz steht vor Vierrad-Herausforderung

Zweiradantrieb-Modelle halten 87% der Traktorindustrie auf dem indischen Markt, geeignet für leichte Böden und flache Saatbetten. Preissensibilität treibt Dominanz an, Arbeitskräftemangel, schwerere Geräte und Bodenbearbeitungsschutz-Einführung befeuern robuste 11,1% CAGR für Vierradantrieb-Einheiten. Gujarat führt die Einführung an, wo Baumwolle-Erdnuss-Rotationen von tieferer Traktion profitieren. OEMs (Original Equipment Manufacturers) verringern das Preisgefälle durch Modularisierung von Differentialen und bieten feldkonvertierbare Kits an, die zwischen Modi wechseln. Landwirte vermerken 8-10% Kraftstoffeinsparungen in nassen Böden, wenn Vierradantrieb Schlupf optimiert. Nutzungsgewinne werden in hügeligen Obstgärten verstärkt, wo Manövrierfähigkeit und Stabilität Aufpreise rechtfertigen.

Da Fruchtdiversifizierung beschleunigt, suchen viele Landwirte einen Traktor, der Pflügen, Spritzen und Transport bewältigt. Vierradkonfigurationen handhaben größere Sprühbalken und mittlere Mäher, mit denen Zweiradeinheiten unter schwerer Last kämpfen. Leasingfirmen bevorzugen auch Vierradantrieb für Anlagenlanglebigkeit. Dennoch hinken Händlerdurchdringung und Wartungsfertigkeiten in Ostindien hinterher und schränken Einführung ein. Die Traktorindustrie auf dem indischen Markt entwickelt sich daher zu segmentierten Wertversprechen: Zweirad-Zuverlässigkeit für Grundnahrungsmittel, Vierrad-Produktivität für hochwertige Zonen.

Nach Anwendung: Reihenkultur-Führerschaft inmitten von Obstgarten-Beschleunigung

Reihenkultur-Traktoren befehligen 58% der Traktorindustrie in Indien und spiegeln Getreidedominanz in der Anbaufläche wider. Ihre Chassis nehmen mittlere Gerätebreiten auf, die für Reis, Weizen und Mais kritisch sind. Obstgarten-Traktoren, obwohl kleiner im Verkauf, wachsen mit 8,4% CAGR, da Gartenbau politischen Fokus unter Mission for Integrated Development of Horticulture (MIDH)-Programmen gewinnt. Schmale Spurbreiten und niedrige Überdachungsprofile passen zu Mango- und Weintrauben-Obstgärten in Maharashtra und Karnataka. OEMs integrieren umkehrbare Ventilatoren und Motorhaubenisolierung, um Laubschäden zu verhindern. Spezialsprüher-Paarungen erhöhen Ertrag pro Acre und reduzieren Chemikalieneinsatz um fast 30% [3]Quelle: IBEF, `Making India a Global Powerhouse in the Farm Machinery Industry,` ibef.org .

Universaltraktoren, die Transport, ländlichen Bau und kommunale Aufgaben bedienen, diversifizieren Umsatz. Sie setzen zapfwellengetriebene Betonmischer oder Lader für Pradhan Mantri Gram Sadak Yojana-Straßenarbeiten ein. Die Traktorindustrie in Indien konkurriert zunehmend mit Mini-LKWs in diesem Versorgungsraum. Währenddessen ziehen drohnentaugliche Reihenkultur-Einheiten technikversierte Züchter an, während Obstgarten-Varianten elektrohydraulische Hubsteuerungen für Plattformernter umarmen. Anwendungsgesteuerte Spezifikationsblätter stehen heutzutage in Marketingbroschüren mehr im Mittelpunkt als reine PS-Zahlen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Geografische Analyse

Uttar Pradesh dominiert Traktorverkäufe, weil konsistente Mindestunterstützungspreis (MSP)-Beschaffung Cashflows stabilisiert und staatliche Zuschüsse Geräte subventionieren. Die PM-Kisan-Pipeline gewährleistet Liquiditätsspitzen jeden Quartal und richtet sich nach Händlerpromotionen aus, die für Rabi und Kharif geplant sind. Obwohl Parzellenfragmentierung bestehen bleibt, mildern Dienstleistungszentren auf Dorfebene Nutzungsbeschränkungen.

Punjab und Haryana investieren weiterhin in Rückstandsmanagement-Kits nach Verbrennungsverbotsvorschriften und steigern Zubehörumsatz. Ihre gut entwickelten Werkstattnetze minimieren Ausfallzeiten und verstärken Markentreue zu etablierten OEMs. Wasserknappheit regt Experimente mit Bodenbearbeitungsschutz an, der höheres Drehmoment und Präzisionsausrüstung erfordert.

Maharashtras Profil wird von Zuckerrohr-Genossenschaften geprägt, die 24-Stunden-Mahlzyklen betreiben; Traktoren transportieren Zuckerrohr und betreiben zapfwellengetriebene Häcksler. Solarwasserpumpen-Durchdringung senkt Bewässerungs-Dieselrechnungen und setzt Mittel für Mechanisierungs-Upgrades frei. Baumwollbauern umarmen Vierradantrieb, um schwarze Baumwollböden zu navigieren, besonders bei verzögerten Monsunen. Gujarats Genossenschaftskreditmodell, ähnlich seinem Molkereierfolg, bündelt Traktordarlehen mit Erntebeschaffungsverträgen und senkt Ausfallrisiko.

Wettbewerbslandschaft

Die Marktkonzentration ist hoch, Mahindra&Mahindra Ltd., Escorts Kubota Limited., Tractors and Farm Equipment Limited, Deere & Company und Sonalika Group erzielen hohen Marktumsatz und ermöglichen Skaleneffekte bei Beschaffung und Händlerabdeckung. Mahindras Anteil stammt aus einem 1.200-plus Händlernetz, breitem Modellsortiment und eigener Finanzierungsabteilung, die 228.000 Darlehen in FY25 genehmigte. TAFE nutzt Massey Ferguson-Technologie und afrikanisches Exportvolumen, um F&E über Märkte hinweg zu amortisieren. Escorts Kubota mischt japanische Hydraulik mit lokaler Kostentechnik, um in hochmargige Obstgarten-Nischen einzudringen. Deere & Company konzentriert sich auf 55 PS und darüber und bündelt Telematik- und Präzisionspakete.

Strategische Wendungen betonen digitale Ökosysteme. Firmen starten app-basierte Servicebuchungen, Abonnement-Wartung und Teile-E-Stores. Mahindras Krish-e-Plattform nutzt Sensordaten, um agronomische Praktiken zu empfehlen und schafft Cross-Selling für Geräte und Inputs. TAFEs JFarm Services App aggregiert Custom-Hiring-Nachfrage und beschleunigt Flottenauslastung. Emissionskonformitätsfristen treiben Allianzen mit Komponentenlieferanten voran: CNH partnert mit BOSCH für Nachbehandlung, während Escorts Kubota für stufe-V-bereite Verbrennungssysteme anzapft. Elektrotraktor-Prototypen tauchen auf, aber Kommerzialisierungszeitpläne hängen von Batterielokalisierung ab.

Traditionelle Amtsinhaber sichern ab, indem sie in Ventures investieren oder hausinterne Inkubatoren starten. Gebrauchttraktor-Portale disrumpieren Händler-Restwertpreisgebung. Während sich Technologie, Regulierung und Kreditdynamik entwickeln, wird Wettbewerbsvorteil weniger auf Metall und mehr auf Daten, Finanzierung und Servicetiefe innerhalb der Traktorindustrie in Indien beruhen.

Branchenführer für landwirtschaftliche Traktoren in Indien

Tractors and Farm Equipment Limited

Escorts Kubota Limited.

Deere & Company

Sonalika Group (International Tractors Limited (ITL))

Mahindra&Mahindra Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Mahindra&Mahindra Ltd. veröffentlichte seine Traktorverkaufszahlen für März 2025 und erreichte Rekord-Jahresverkäufe in FY 2025.

- September 2024: Das Unionskabinett genehmigte die Digital Agriculture Mission mit einem Budget von INR 2.817 Crore (339 Millionen USD).

- Mai 2024: Mahindra kündigte einen Investitionsplan von INR 37.000 Crore (4,5 Milliarden USD) für FY25-27 an, einschließlich INR 5.000 Crore (602 Millionen USD) für landwirtschaftliche Geräte.

Berichtsumfang des indischen Marktes für landwirtschaftliche Traktoren

Ein Traktor ist ein konstruiertes Fahrzeug, das darauf ausgelegt ist, hohe Zugkraft bei niedrigen Geschwindigkeiten bereitzustellen und hauptsächlich zum Ziehen landwirtschaftlicher Maschinen oder Anhänger verwendet wird. Dieser Bericht konzentriert sich ausschließlich auf Traktoren, die in landwirtschaftlichen Betrieben eingesetzt werden. Er schließt andere landwirtschaftliche Maschinen oder Traktoranbaugeräte nicht ein. Traktoren, die für industrielle und Bauzwecke konstruiert sind, sind vom Studienumfang ausgeschlossen.

Der indische Markt für landwirtschaftliche Traktoren ist segmentiert nach Motorleistung (weniger als 30 PS, 31-50 PS, 51-80 PS und über 80 PS), Antriebsart (Zweiradantrieb und Vierradantrieb), Anwendung (Reihenkultur-Traktoren, Obstgarten-Traktoren und andere Anwendungen) und Geographie (Uttar Pradesh, Madhya Pradesh, Maharashtra, Rajasthan, Gujarat und andere Regionen).

Der Bericht bietet Marktschätzung und -prognose in Werten (USD) für jedes Segment.

| Weniger als 30 PS |

| 31-50 PS |

| 51-80 PS |

| Über 80 PS |

| Zweiradantrieb |

| Vierradantrieb |

| Reihenkultur-Traktoren |

| Obstgarten-Traktoren |

| Andere Anwendungen |

| Nach Motorleistung | Weniger als 30 PS |

| 31-50 PS | |

| 51-80 PS | |

| Über 80 PS | |

| Nach Antriebsart | Zweiradantrieb |

| Vierradantrieb | |

| Nach Anwendung | Reihenkultur-Traktoren |

| Obstgarten-Traktoren | |

| Andere Anwendungen |

Schlüsselfragen im Bericht beantwortet

Wie hoch ist der aktuelle Wert der Traktorindustrie in Indien?

Die Traktorindustrie in Indien wird auf 7,92 Milliarden USD im Jahr 2025 geschätzt.

Welches Motorleistungsband dominiert Traktorverkäufe auf indischen Farmen?

Modelle im 31-50 PS-Bereich halten 46% Marktanteil im Jahr 2024.

Warum gewinnen Vierradantrieb-Traktoren an Popularität?

Bundesstaaten mit intensiver Baumwolle, Zuckerrohr und Gartenbau berichten von 11,1% CAGR für Vierradantrieb-Einheiten aufgrund besserer Traktion, schwererer Gerätehandhabung und sich verringernder Preisgefälle.

Welche Antriebsart dominiert Traktorverkäufe auf indischen Farmen?

Nach Antriebsart hielten Zweiradantrieb-Einheiten einen maximalen Marktanteil von 87,0% der Traktorindustrie in Indien im Jahr 2024.

Seite zuletzt aktualisiert am: