Deutschland Pharmazeutische Wirkstoffe (API) Marktgröße und Marktanteil

Deutschland Pharmazeutische Wirkstoffe (API) Marktanalyse von Mordor Intelligence

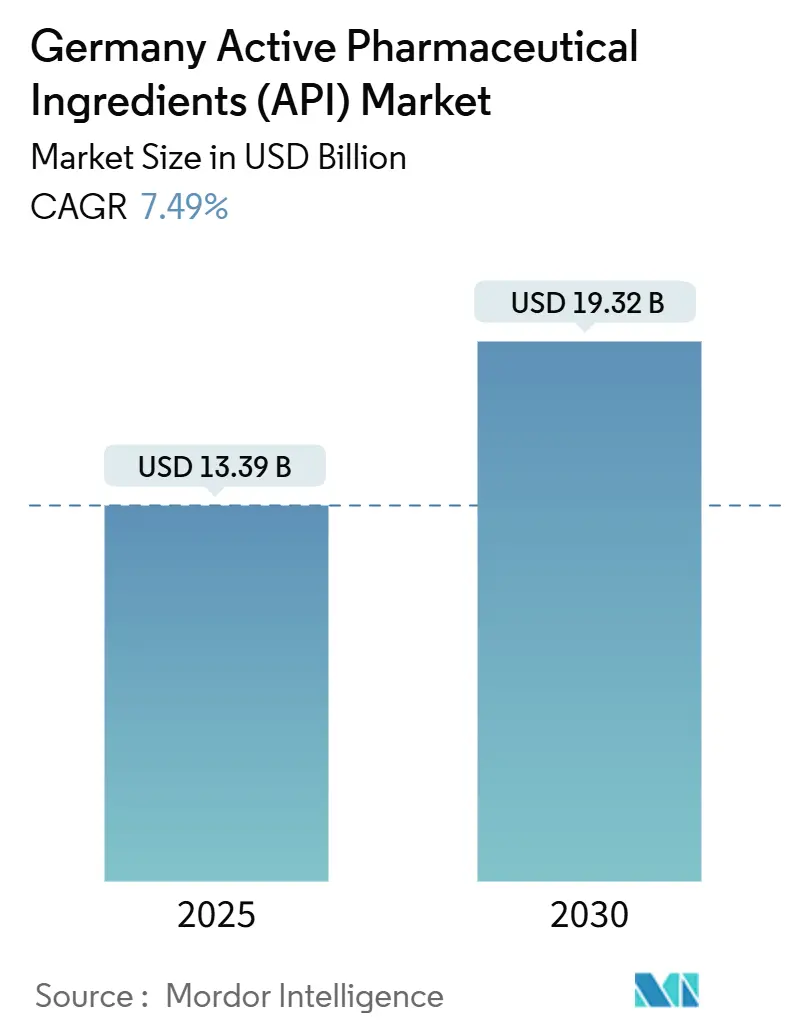

Die Marktgröße für deutsche pharmazeutische Wirkstoffe erreichte 13,39 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 19,32 Milliarden USD bis 2030 steigen, was eine CAGR von 7,49% widerspiegelt. Robuste inländische Nachfrage nach hochpotenten Verbindungen, EU-Anreize zur Belohnung von Near-Shoring und anhaltende Kapitalzuflüsse in Biologika-Zentren in Bayern und Hessen untermauern die Aufwärtsentwicklung. Führende multinationale Unternehmen haben sich öffentlich zu milliardenschweren Expansionen verpflichtet, die langfristige Kapazitäten verankern, während kontinuierliche Fertigungsverfahren und digitale Zwillingsumrüstungen die Anlagenerträge steigern und die Kosteneffizienz des deutschen Marktes für pharmazeutische Wirkstoffe stärken. Gleichzeitig komprimieren Energieinflation und asiatische Preiskonkurrenz die Margen für standardisierte Klein-Molekül-Linien und lenken die Hersteller zu höherwertigen Onkologie- und Biologika-Nischen. Insgesamt profitiert der deutsche Markt für pharmazeutische Wirkstoffe von einem politischen Umfeld, das Lieferkettensicherheit und Umweltkonformität schätzt und dauerhafte Markteintrittsbarrieren für Marktteilnehmer schafft, denen sowohl technische Tiefe als auch ESG-Qualifikationen fehlen.

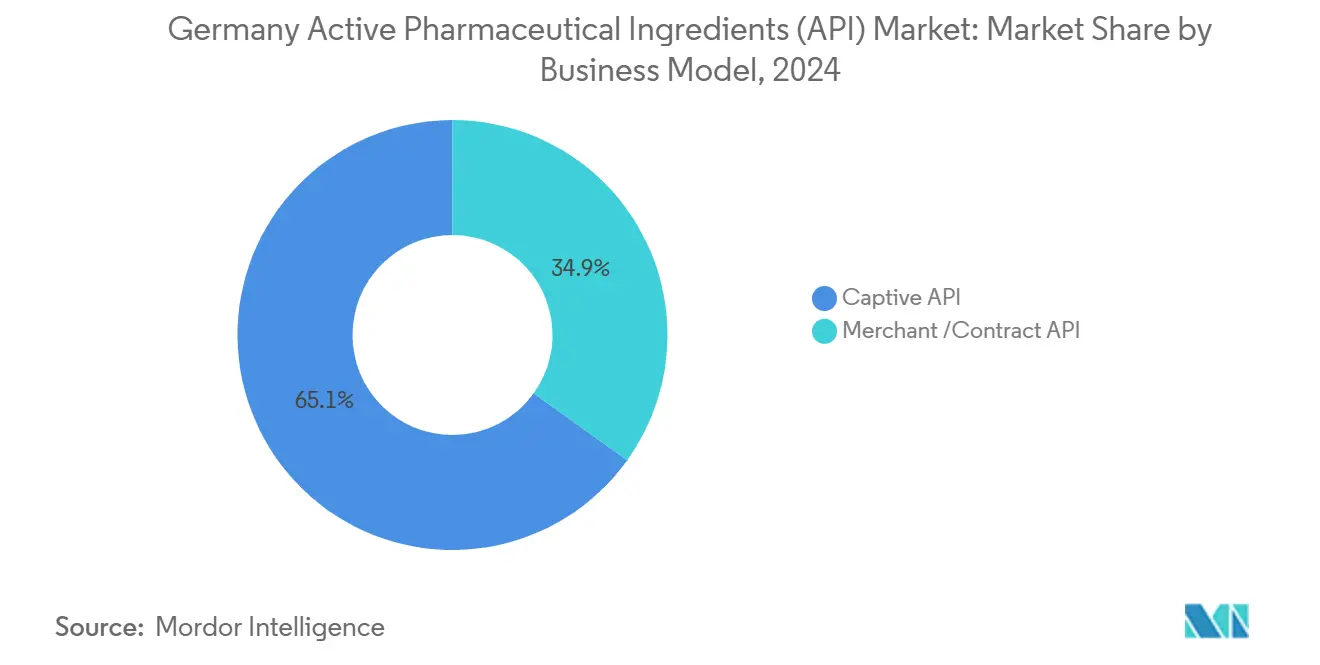

- Nach Geschäftsmodell hielt die captive Produktion 65,09% des deutschen Marktanteils für pharmazeutische Wirkstoffe im Jahr 2024, während Merchant-APIs mit einer CAGR von 7,89% bis 2030 voranschreiten.

- Nach Syntheseart eroberten synthetische Verbindungen 70,35% Umsatzanteil im Jahr 2024; Biotech-APIs expandieren mit einer CAGR von 7,96% bis 2030.

- Nach Molekülgröße machten kleine Moleküle 68,50% der deutschen Marktgröße für pharmazeutische Wirkstoffe im Jahr 2024 aus, während Groß-Molekül-Therapeutika mit einer CAGR von 8,02% wachsen.

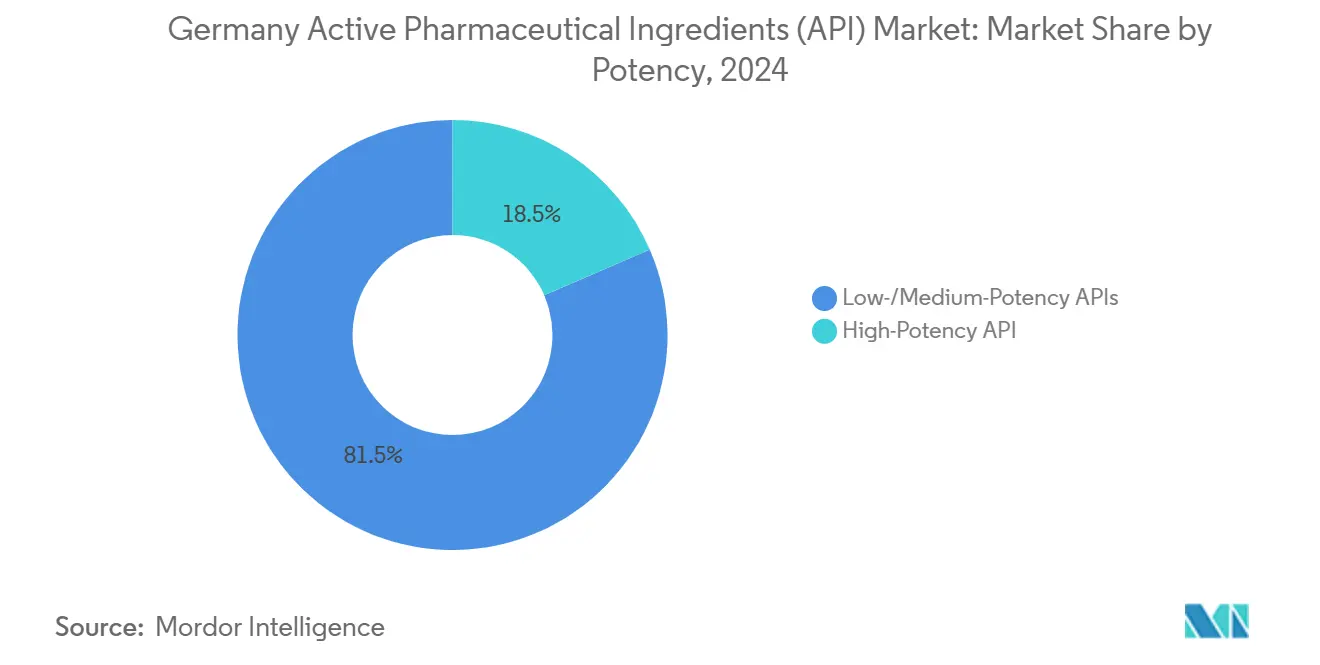

- Nach Potenz repräsentierten niedrig- bis mittelstarke Produkte 81,50% der Nachfrage im Jahr 2024; hochpotente APIs werden voraussichtlich mit einer CAGR von 8,09% bis 2030 steigen.

- Nach Therapiebereich führten kardiovaskuläre Wirkstoffe mit einem Anteil von 28,71% der deutschen Marktgröße für pharmazeutische Wirkstoffe im Jahr 2024, und Onkologie-APIs schreiten mit einer CAGR von 8,16% voran.

- Nach Endverbraucher beherrschten Pharma- und Biopharma-Unternehmen 72,56% des deutschen Marktanteils für pharmazeutische Wirkstoffe im Jahr 2024, während CDMOs/CMOs die schnellste CAGR von 7,92% bis 2030 verzeichnen.

Deutschland Pharmazeutische Wirkstoffe (API) Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Robuste deutsche Nachfrage nach hochpotenten APIs angetrieben durch Onkologie-Pipelines | +1.2% | Deutschland, mit Übergriff auf EU-Märkte | Mittelfristig (2-4 Jahre) |

| EU-weite Anreize für Near-Shoring kritischer APIs nach COVID-19-Lieferkettenunterbrechungen | +0.9% | Deutschland und breitere EU-Region | Langfristig (≥ 4 Jahre) |

| Steigende Biotech-Investitionscluster in Hessen & Bayern zur Unterstützung biologischer APIs | +0.8% | Regionale Konzentration in Hessen & Bayern | Mittelfristig (2-4 Jahre) |

| Beschleunigte Einführung kontinuierlicher Fertigungsverfahren in deutschen CDMOs | +0.7% | Deutschland, mit Technologieexportpotenzial | Kurzfristig (≤ 2 Jahre) |

| Öffentliche Förderung für "Grüne Chemie" zur Erfüllung strenger deutscher ESG-Normen | +0.6% | Deutschland, mit EU-Regulierungseinfluss | Langfristig (≥ 4 Jahre) |

| Digitale Zwillings-/Industrie 4.0-Umrüstungen verbessern Ertrag in legacy API-Anlagen | +0.5% | Deutschland, mit globalem Technologietransfer | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Robuste Nachfrage nach hochpotenten Onkologie-APIs

Hochpotente APIs (HPAPIs) erzielen nun Premium-Preise, da ihre strengen Containment-Anforderungen die globale Kapazität einschränken. Lonzas 30-jährige Erfolgsbilanz im HPAPI-Containment veranschaulicht, wie angesammeltes Know-how zu einem Schutzgraben wird. Deutsche Produzenten replizieren diese Strategie und nutzen Onkologie-Pipelines, die nun über 160 Entwicklungsprojekte in bayerischen Biotech-Unternehmen umfassen, um langfristige Verträge zu sichern. Der Netzwerkeffekt geclusterter Onkologie-Expertise senkt Transaktionskosten und beschleunigt den Technologietransfer, wodurch Deutschlands Griff auf diesen komplexen, margenstarken Bereich des deutschen Marktes für pharmazeutische Wirkstoffe gestärkt wird.

EU-Anreize für Near-Shoring kritischer APIs

Das EU-Gesetz für kritische Arzneimittel stellt 80 Millionen EUR bereit, um die Abhängigkeit von asiatischen Lieferanten zu reduzieren, eine Politik, die dem deutschen Markt für pharmazeutische Wirkstoffe unverhältnismäßig zugutekommt, da das Land bereits über erstklassige GMP-Infrastruktur verfügt. Erhöhtes geopolitisches Risiko - exemplarisch durch Chinas erweiterte Anti-Spionage-Gesetze - erhöht die Compliance-Unsicherheit für europäische Importeure und verlagert das Sourcing zu lokalen Anlagen. Da Inspektoren Reisebeschränkungen und rechtlicher Exposition in Asien gegenüberstehen, können deutsche Hersteller eine "Sicherheitsprämie" verlangen, die Margendruck abfedert.

Biotech-Investitionscluster in Hessen & Bayern

Bayerns 540 Biotech-Unternehmen sicherten sich 910 Millionen EUR Finanzierung im Jahr 2024, fast das Doppelte des Vorjahres. Hessen ergänzt diese Dynamik: BioSprings RNA-Anlage in Offenbach wird zu den weltgrößten gehören und fügt mehrere hundert Millionen Euro Kapazität hinzu. Die räumliche Nähe zwischen Forschungsinstituten, Start-ups und großen Anlagen fördert eine schnellere Skalierung biologischer APIs, ein Segment, das innerhalb des breiteren deutschen Marktes für pharmazeutische Wirkstoffe jährlich um fast 8% wächst.

Einführung kontinuierlicher Fertigungsverfahren

Kontinuierliche Fertigungslinien können die Erträge um 40% steigern und dabei Abfall und Energieverbrauch reduzieren, was perfekt mit Deutschlands ESG-Zielen übereinstimmt. CordenPharma integriert solche Systeme in einen 900 Millionen EUR Peptid-Aufbau und hat bereits 3 Milliarden EUR in mehrjährigen GLP-1-Verträgen gesichert[1]Quelle: BMBF, "Bekanntmachung," bmbf.de . First-Mover-Vorteile materialisieren sich, da kontinuierliche Fertigungsinstallationen tiefe Prozesssteuerungs-Expertise erfordern, die den meisten kostengünstigen Konkurrenten noch fehlt.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Eskalierende Erdgas- & Stromkosten komprimieren API-Margen | -1.8% | Deutschland, mit breiteren EU-Auswirkungen | Kurzfristig (≤ 2 Jahre) |

| Intensive Preiskonkurrenz von indischen & chinesischen Importen in nicht-geschützten Klassen | -1.2% | Global, mit besonderem Druck auf deutsche Hersteller | Mittelfristig (2-4 Jahre) |

| Komplexe Variationsanmeldungsanforderungen unter EU EMA & deutschem BfArM | -0.7% | Deutschland und EU-Regulierungsgerichtsbarkeiten | Mittelfristig (2-4 Jahre) |

| Fachkräftemangel in Hochcontainment-Anlagen | -0.5% | Deutschland, mit Übergriff auf spezialisierte EU-Märkte | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende Erdgas- & Stromkosten

Erdgas deckt 30% des Energiebedarfs der deutschen Grundchemie ab, sodass Spitzen bei Spotpreisen die API-Margen am härtesten unter energieintensiven Linien komprimieren. Der sektorweite Gewinn fiel zwischen 2018 und 2024 um 12%, was Unternehmen wie die Chemische Fabrik Berg dazu veranlasste, umfassende Energieaudits durchzuführen. Während Solar- und Biomasse-Umrüstungen im Gange sind, kann kurzfristiger Cashflow-Druck einige kleine Anlagen dennoch dazu zwingen, die Produktion zu drosseln oder sich auf Premium-HPAPIs zu konzentrieren, die Kosteninflation absorbieren.

Preiskonkurrenz von indischen & chinesischen Importen

Importe decken 67% der in Europa registrierten API-Zertifikate ab, wobei indische und chinesische Lieferanten preissensitive Antibiotika und Analgetika dominieren. Deutsche Unternehmen kontern, indem sie ihre Anstrengungen auf komplexe Moleküle und biologische Nischen verdoppeln, doch commoditisierte Segmente bleiben exponiert. Die Verfügbarkeit günstigerer Alternativen hält den deutschen Markt für pharmazeutische Wirkstoffe davon ab, die volle Last der Energieinflation an nachgelagerte Formulierer weiterzugeben.

Segmentanalyse

Nach Geschäftsmodell: Captive-Dominanz untermauert Versorgungssicherheit

Captive-Operationen repräsentierten 65,09% des Umsatzes von 2024 und unterstreichen die Präferenz von Big Pharma für sichere, vertikal integrierte Lieferketten. Die deutsche Marktgröße für pharmazeutische Wirkstoffe für Captive-Linien beträgt 8,72 Milliarden USD im Jahr 2025, und das Wachstum setzt sich fort, da Unternehmen die Produktion missionskritischer Verbindungen für Onkologie und Diabetes internalisieren. Merchant-Linien schreiten jedoch mit einer CAGR von 7,89% voran, da CDMOs spezialisierte Kapazitäten skalieren. CordenPharmas 900 Millionen EUR Peptid-Programm exemplifiziert diese Verschiebung und ermöglicht es Arzneimittelsponsoren, Kapazitäten flexibel zu nutzen, ohne neue Kapitalinvestitionen. Kurzfristig werden Captive- und Merchant-Modelle koexistieren, wobei Sponsoren Nicht-Kern-Chemien an externe Partner auslagern und gleichzeitig patentierte Blockbuster schützen.

Merchant-Anbieter profitieren von tiefer GMP-Expertise, regulatorischer Vertrautheit und der Fähigkeit, Prozesse zu co-entwickeln, die die Zeit bis zur Klinik komprimieren. Bis 2030 wird das Merchant-Segment voraussichtlich 7 Milliarden USD überschreiten und Deutschlands Position als EU-Regulierungsstandard widerspiegeln. Darüber hinaus ziehen Merchant-Linien KMUs an, die Orphan-Drugs entwickeln und nicht die Größe haben, um Captive-Anlagen zu rechtfertigen. Mit der Reifung des deutschen Marktes für pharmazeutische Wirkstoffe werden Dual-Sourcing-Strategien, die hauseigene und ausgelagerte Versorgung mischen, wahrscheinlich die Risikominderungsplaybooks dominieren.

Nach Syntheseart: Biotech-APIs gestalten Fertigungsparadigmen um

Synthetische Moleküle hielten 70,35% der Ausgaben im Jahr 2024 oder etwa 9,42 Milliarden USD der deutschen Marktgröße für pharmazeutische Wirkstoffe. Reife Chemien, Prozess-Know-how und solide Beschaffung petrochemischer Vorstufen untermauern diese Führung. Doch biotechnologische APIs expandieren mit einer CAGR von 7,96%, wobei mRNA, Peptide und virale Vektoren die Fabriklandschaften neu definieren. Wackers 110 Millionen USD mRNA-Hub in Halle kann 200 Millionen Impfdosen pro Jahr liefern. Solche Anlagen beschleunigen die Einführung von Einweg-Bioreaktoren und fortgeschrittener Reinigung - Fähigkeiten, die anderswo nicht leicht repliziert werden können.

Da Biologika in Onkologie-, Stoffwechsel- und seltene Krankheiten-Pipelines eindringen, wandeln sich Prozessfähigkeiten von Festphasensynthese zu Zellkultur-Optimierung und Chromatografie. Dieser Übergang treibt die durchschnittlichen Verkaufspreise nach oben und puffert die Inflation der Rohstoffkosten ab. Bis 2030 sind Biotech-APIs auf Kurs, über 35% des deutschen Markterlöses für pharmazeutische Wirkstoffe zu erobern und die historische Lücke zu synthetischen Etablierten schrittweise zu verkleinern.

Nach Molekülgröße: Große Moleküle treiben Premium-Wachstum

Kleine Moleküle kontrollieren weiterhin 68,50% der Verkäufe - oder 9,16 Milliarden USD - im Jahr 2025. Ihre etablierte therapeutische Reichweite in Herz-Kreislauf-, ZNS- und Infektionskrankheiten gewährleistet stabile Grundnachfrage. Doch Groß-Molekül-Biologika expandieren mit einer CAGR von 8,02% und fügen bis 2030 zusätzliche 3,1 Milliarden USD hinzu. Puffermedia-Aufbauten wie Rentschler Biopharmas Laupheim-Projekt veranschaulichen den Infrastruktur-Umfang, der erforderlich ist, um monoklonale und Gentherapie-Pipelines zu unterstützen.

Höhere strukturelle Komplexität von Biologika erhöht Markteintrittsbarrieren und sichert Premium-Preise. Darüber hinaus verzögern verlängerte Exklusivitätsperioden die generische Erosion und bieten eine Umsatzabsicherung für Anlagen, die bereit sind, in Edelstahlfermentoren und kontrollierte Umgebungen zu investieren. Der deutsche Marktanteil für pharmazeutische Wirkstoffe von Biologika dient daher als Gradmesser für die strategische Schwenkung des Sektors zu gezielten Therapien.

Nach Potenz: HPAPIs kommandieren strategische Prämien

Konventionelle APIs machen 81,50% der Volumina aus, aber nur knapp unter 60% des Dollar-Umsatzes, da hochpotente Linien überlegene Margen genießen. HPAPI-Volumina expandieren mit einer CAGR von 8,09% und übertreffen den gesamten deutschen Markt für pharmazeutische Wirkstoffe. Neue Onkologie-Kandidaten erfordern oft Containment-Level OEB 4-5, und deutsche Unternehmen haben bereits getrennte Reinräume, Unterdrucksuiten und automatisierte Pulverübertragung gebaut, wodurch kostengünstige Marktteilnehmer abgeschreckt werden.

Höhere Kapitalintensität erhöht die Wechselkosten für Kunden und fördert langfristige Lieferverträge, die Cashflows stabilisieren. Dies ist besonders kritisch, da Energiepreisvolatilität die Kostenplanung herausfordert. Erwarten Sie, dass HPAPIs bis 2030 die 25%-Umsatzschwelle überschreiten und Deutschlands Rolle als sicherster EU-Lieferant für zytotoxische und hormonale Wirkstoffe weiter festigen.

Nach Therapiebereich: Onkologie beschleunigt Marktentwicklung

Kardiovaskuläre Wirkstoffe führten mit 28,71% Umsatz im Jahr 2024 auf der Grundlage reifer Statin- und Antihypertensiva-Franchises, doch das Wachstum stagniert. Onkologie-APIs wachsen hingegen mit einer CAGR von 8,16% und fügen bis 2030 1,6 Milliarden USD zur deutschen Marktgröße für pharmazeutische Wirkstoffe hinzu. Über 30% der globalen F&E-Pipelines zielen nun auf Krebs ab, und Deutschlands Onkologie-Cluster beherbergen bereits 160 Projekte.

Infektionskrankheiten-, Stoffwechselstörungs-, ZNS- und Atemwegs-APIs tragen jeweils mittleres einstelliges Wachstum bei und balancieren die Portfolioexposition. Zukünftiges Aufwärtspotenzial kommt von Antikörper-Wirkstoff-Konjugaten (ADCs), die biologisches Targeting mit HPAPI-Sprengköpfen verbinden - eine perfekte Passung für Deutschlands duale Stärken in Biologika und Containment.

Nach Endverbraucher: CDMOs erfassen Outsourcing-Rückenwind

Direkte Pharma-Nachfrage repräsentierte 72,56% des deutschen Marktes für pharmazeutische Wirkstoffe im Jahr 2024. Große Sponsoren lagern jedoch zunehmend Nicht-Kern-Synthese aus und geben CDMOs eine 7,92% CAGR-Startbahn. Nähe zu EU-Regulierern, starker IP-Schutz und tiefe Talentpools ermöglichen es deutschen CDMOs, Premium-Preispunkte gegenüber asiatischen Peers zu verlangen, insbesondere für GMP-Chargen, die in Phase-I/II-Studien verwendet werden.

CROs und Akademia bilden ein Nischensegment, aber kritisch für frühe Entwicklungsphasen mit niedrigem Volumen, wobei oft dieselben CDMOs eingesetzt werden, sobald Verbindungen in die späte Entwicklungsphase eintreten. Die verschwommenen Grenzen zwischen klinischer und kommerzieller Produktion kommen Dienstleistern weiter zugute, die Cradle-to-Launch-Fähigkeiten anbieten und Deutschlands Status als One-Stop-Shop für EU-Arzneimittelinnovatoren stärken.

Geografische Analyse

Der deutsche Markt für pharmazeutische Wirkstoffe profitiert von einem Regulierungsregime, das von BfArM und EMA verwaltet wird und transparente Zeitpläne und gegenseitige Anerkennungswege bietet, wodurch die Compliance-Reibung für Exporteure in Nachbarstaaten reduziert wird. Digitale Transformationsförderungen und Grün-Chemie-Subventionen des Bundes-BMBF leiten öffentliche Ressourcen in die Anlagenmodernisierung und verstärken private Investitionsmultiplikatoren[1]Quelle: CordenPharma, "€900m Investment in GLP-1 Peptide Production," cordenpharma.com .

Südliche Cluster dominieren Biotech-Innovation. Bayerns Superstar-Hub rund um München gedeiht durch Universität-Industrie-Zusammenarbeit und trug 2024 allein 910 Millionen EUR frisches Kapital bei. Hessen nutzt Frankfurts Transportknoten und ein dichtes chemisches Erbe; BioSprings RNA-Mega-Anlage und Sanofis 1,3 Milliarden EUR Insulin-Standort verankern die lokale Wertschöpfungskette. Norddeutschland beherbergt Wackers mRNA-Zentrum und verleiht dem Land eine ausgewogene geografische Verteilung von Modalitäten von Peptiden bis hin zu Nukleinsäuren.

Lieferkettensicherheitsüberlegungen neigen die EU-Beschaffung weiter zu deutschen Anlagen. Rund 67% der API-Zertifikate zeigen noch auf Asien, doch die EU-Entwurfsliste kritischer Arzneimittel priorisiert Verträge mit lokalen Produzenten und gibt dem deutschen Markt für pharmazeutische Wirkstoffe eine strukturelle Nachfragebasis. Dieselben Anreize lenken Orphan-Drug-Sponsoren zu deutschen CDMOs, um Markteinführungszeitpläne zu de-riskieren und sich an ESG-Offenlegungsnormen auszurichten, die in EU-Kapitalmärkten durchgesetzt werden.

Wettbewerbslandschaft

Die fünf größten Akteure halten schätzungsweise weniger als die Hälfte des deutschen Markterlöses für pharmazeutische Wirkstoffe, was auf moderate Konzentration hinweist. Marktführer wie Boehringer Ingelheim, Sanofi und Bayer verfolgen vertikale Integration zur Versorgungssicherung, lizenzieren aber auch Überkapazitäten an Dritte, wodurch die Anlagenauslastung geglättet wird. Investitionen neigen zu Biologika, HPAPIs und Peptidlinien - alles defensibel gegen kostengünstige asiatische Versorgung.

Strategische Differenzierung hängt von Fertigungstechnologie ab. Kontinuierliche Reaktoren, digitale Zwillinge und KI-basierte vorausschauende Wartung untermauern über 30%-ige Ertragssteigerungen an umgerüsteten Standorten wie Roches Mannheimer Diagnostik-Anlage [SCiencedirect.com]. Währenddessen zeigen Grün-Chemie-Pilotprojekte wie BAMs IMPACTIVE-Projekt, wie Mechanochemie Lösungsmittel-Footprints drastisch reduzieren kann, wodurch sowohl Regulierer als auch ESG-orientierte Investoren zufriedengestellt werden.

Der Wettbewerb intensiviert sich auch durch M&A. Fagrons Kauf von Euro OTC & Audor Pharma im Jahr 2025 konsolidiert die Rohstoffverteilung und sichert lokalen Marktzugang. Neue Marktteilnehmer konzentrieren sich auf mRNA- und Zelltherapie-APIs, müssen aber Kapitalhürden, GMP-Ausbildungsmangel und das anstehende EU-KI-Gesetz überwinden, das algorithmische Validierungsschritte zu Prozesskontrollen hinzufügen wird.

Deutschland Pharmazeutische Wirkstoffe (API) Branchenführer

-

Teva Pharmaceutical Industries Ltd

-

Pfizer Inc.

-

Novartis AG

-

BASF SE

-

Merck KGaA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Fagron Group schloss die Übernahme von Euro OTC & Audor Pharma ab und wurde Deutschlands zweitgrößter Rohstofflieferant

- Juni 2024: Wacker eröffnete ein 110 Millionen USD mRNA-Kompetenzzentrum in Halle mit Kapazität für 80 Millionen Impfdosen pro Jahr

Deutschland Pharmazeutische Wirkstoffe (API) Marktberichtsumfang

Ein pharmazeutischer Wirkstoff (API) ist ein Teil jedes Arzneimittels, der seine Wirkung erzeugt. Einige Medikamente, wie Kombinationstherapien, haben mehrere Wirkstoffe zur Behandlung verschiedener Symptome oder wirken auf verschiedene Weise. Sie werden mit hochtechnologischen industriellen Prozessen während der Forschungs- und Entwicklungs- sowie der kommerziellen Produktionsphase hergestellt.

Der deutsche Markt für pharmazeutische Wirkstoffe (API) ist nach Geschäftsmodus (Captive API und Merchant API), Syntheseart (Synthetisch und Biotech), Arzneimitteltyp (Generikum und Markenmedikament) und Anwendung (Kardiologie, Onkologie, Pneumologie, Neurologie, Orthopädie, Ophthalmologie und andere Anwendungen) segmentiert. Der Bericht bietet den Wert (in USD Milliarden) für die oben genannten Segmente.

| Captive API |

| Merchant / Contract API |

| Synthetische API |

| Biotech API |

| Klein-Molekül |

| Groß-Molekül / Biologikum |

| Hochpotenz API |

| Niedrig/Mittlere Potenz API |

| Onkologie |

| Kardiovaskulär |

| Infektionskrankheiten |

| Stoffwechselstörungen |

| ZNS & Neurologie |

| Atemwege |

| Andere |

| Pharma- & Biopharma-Unternehmen |

| CDMOs / CMOs |

| CROs & Akademia |

| Nach Geschäftsmodell | Captive API |

| Merchant / Contract API | |

| Nach Syntheseart | Synthetische API |

| Biotech API | |

| Nach Molekülgröße | Klein-Molekül |

| Groß-Molekül / Biologikum | |

| Nach Potenz | Hochpotenz API |

| Niedrig/Mittlere Potenz API | |

| Nach Therapiebereich | Onkologie |

| Kardiovaskulär | |

| Infektionskrankheiten | |

| Stoffwechselstörungen | |

| ZNS & Neurologie | |

| Atemwege | |

| Andere | |

| Nach Endverbraucher | Pharma- & Biopharma-Unternehmen |

| CDMOs / CMOs | |

| CROs & Akademia |

Schlüsselfragen, die im Bericht beantwortet werden

Wie hoch ist der aktuelle Wert des deutschen Marktes für pharmazeutische Wirkstoffe?

Der Markt wird auf 13,39 Milliarden USD im Jahr 2025 bewertet und soll bis 2030 19,32 Milliarden USD erreichen.

Welches Segment wächst am schnellsten?

Onkologie-APIs führen mit einer CAGR von 8,16%, angetrieben durch expandierende Krebsmedikamenten-Pipelines und Premium-Preise.

Wie groß ist der Captive-Produktionsanteil?

Captive-Operationen halten 65,09% des Umsatzes von 2024, da Unternehmen Versorgungssicherheit und IP-Schutz priorisieren.

Warum sind hochpotente APIs wichtig?

HPAPIs bieten höhere Margen und Markteintrittsbarrieren aufgrund von Containment-Anforderungen und expandieren mit einer CAGR von 8,09%.

Welche Rolle spielen CDMOs in Deutschland?

CDMOs bedienen steigende Outsourcing-Nachfrage und verzeichnen eine CAGR von 7,92%, indem sie spezialisierte Kapazitäten nahe EU-Kunden bereitstellen.

Seite zuletzt aktualisiert am: