Fett Marktgröße und Marktanteil

Fett Marktanalyse von Mordor Intelligenz

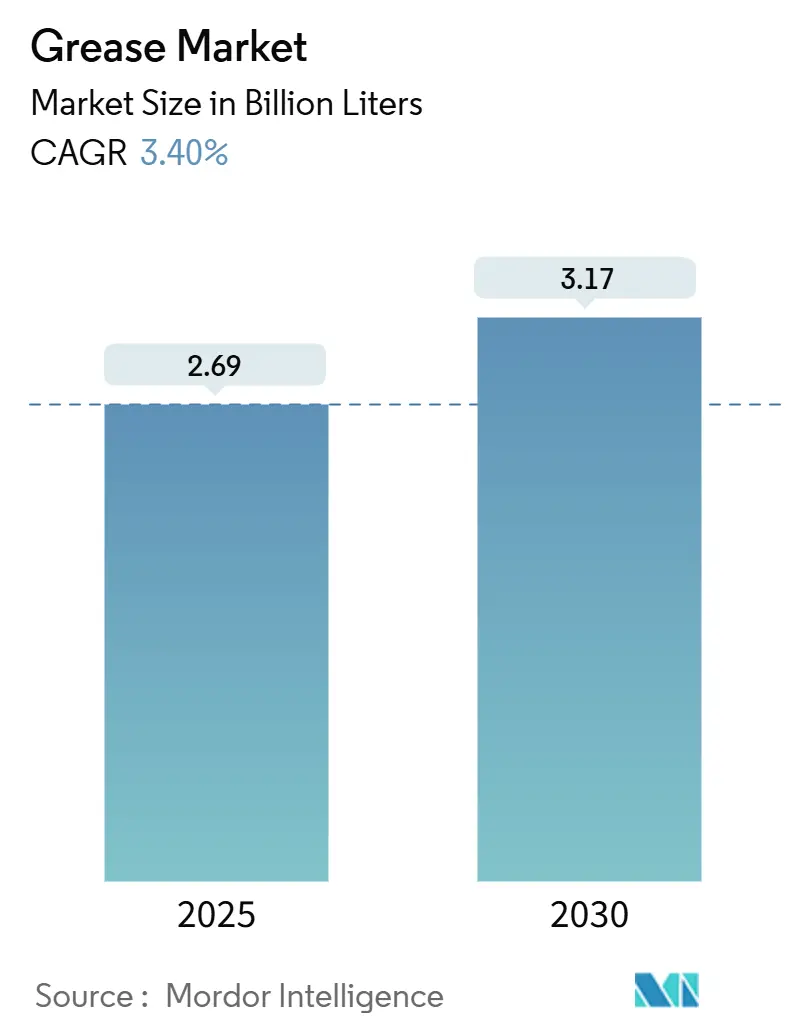

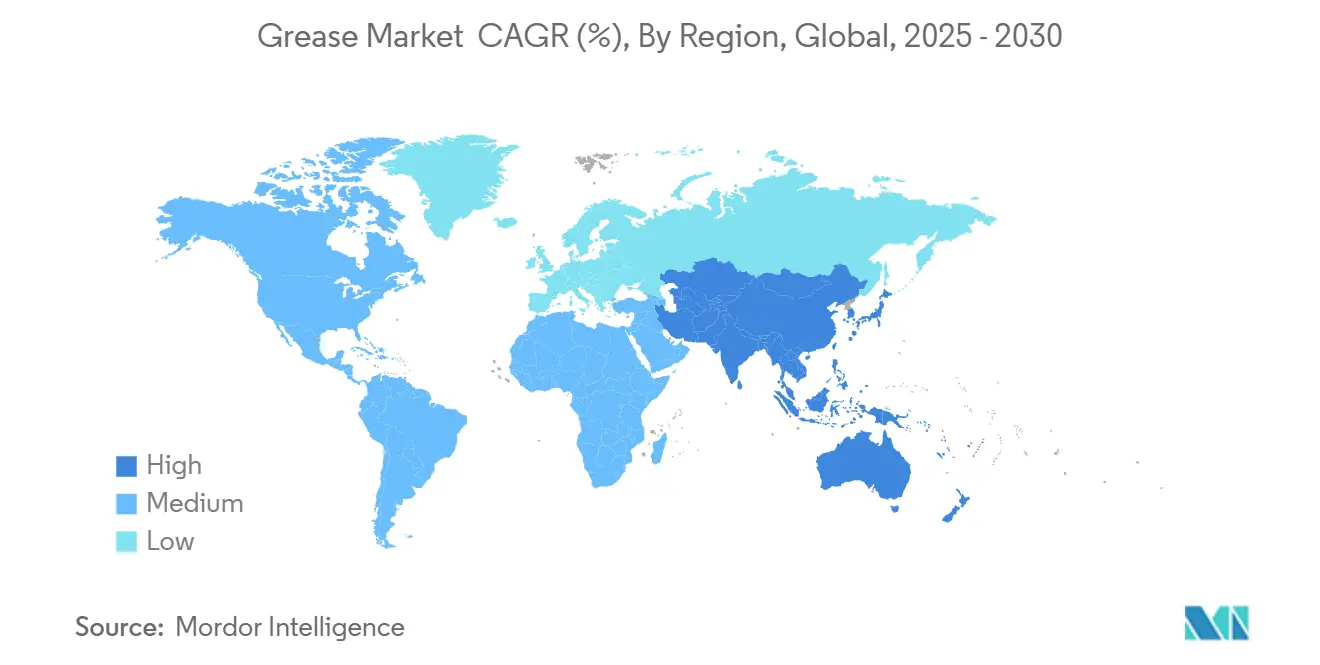

Die Fett Marktgröße wird auf 2,69 Milliarden Liter im Jahr 2025 geschätzt und soll bis 2030 3,17 Milliarden Liter erreichen, bei einer CAGR von 3,40% während des Prognosezeitraums (2025-2030). Das Volumenwachstum ist stetig statt spektakulär, doch die Veränderung In der Verdicker-Zusammensetzung ist weitaus dynamischer, wobei kalzium-basierte Produkte mit 9,10% CAGR expandieren und beginnen, Lithiums langjährige Dominanz zu untergraben. Preisvolatilität für Lithiumkarbonat, verschärfende Umweltregulierung und die technischen Anforderungen von Elektrofahrzeugen (EVs) verändern gleichzeitig Käuferprioritäten und Lieferantenportfolios. Asien-Pazifik behält seine Rolle als Dreh- und Angelpunkt der Nachfrage bei, angetrieben durch Baumaschinenaktivität und die weltweit am schnellsten wachsende ev-Produktionsbasis. Hochtemperatur- und Extrem-Druck-Klassen erhalten zunehmende Aufmerksamkeit, da Maschinenkonstruktionen Lager, Getriebe und Dichtungen weit über traditionelle Servicehüllen hinaus treiben.

Wichtige Berichtserkenntnisse

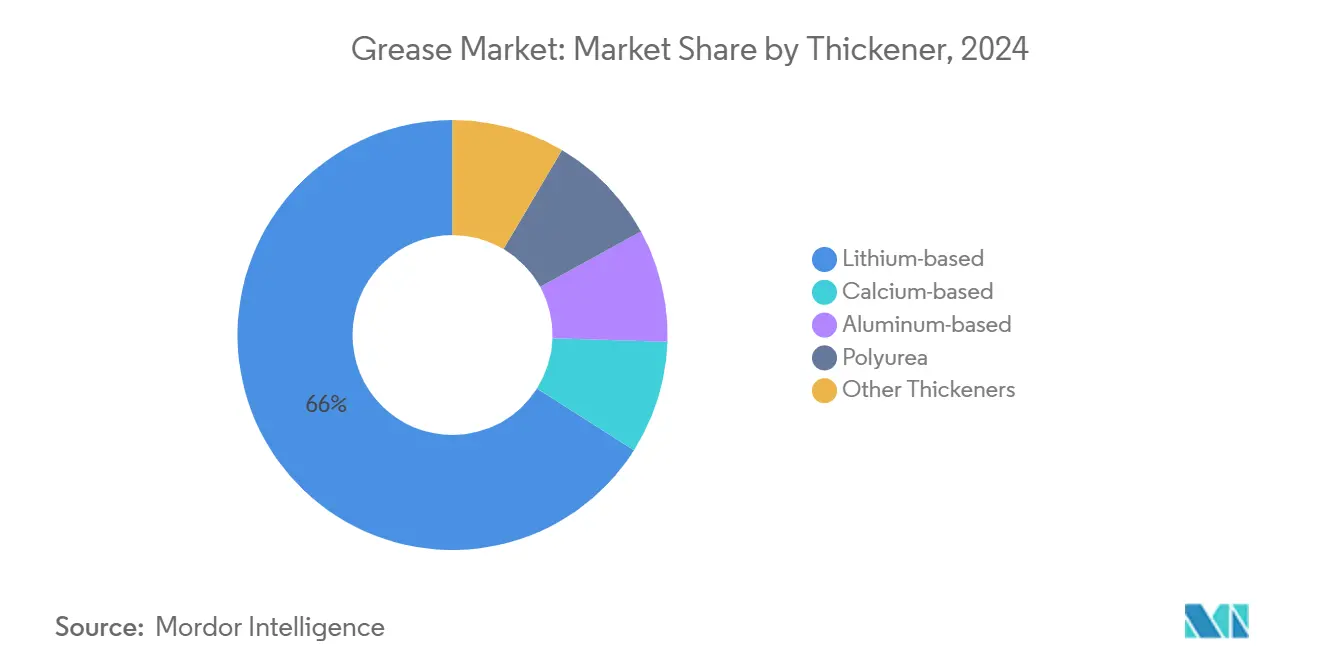

- Nach Verdicker führten kalzium-basierte Greases das Wachstum mit einer 9,10% CAGR an und stellten Lithiums 66% Anteil am Fett Markt im Jahr 2024 In Frage.

- Nach Produkttyp entfielen 75% auf Mineralöle; das synthetische Segment schreitet mit einer 4,90% CAGR bis 2030 voran.

- Nach Leistungsklasse hielten Hochtemperatur-Produkte 35% der Fett Marktgröße im Jahr 2024 und werden voraussichtlich mit 6,50% CAGR bis 2030 wachsen.

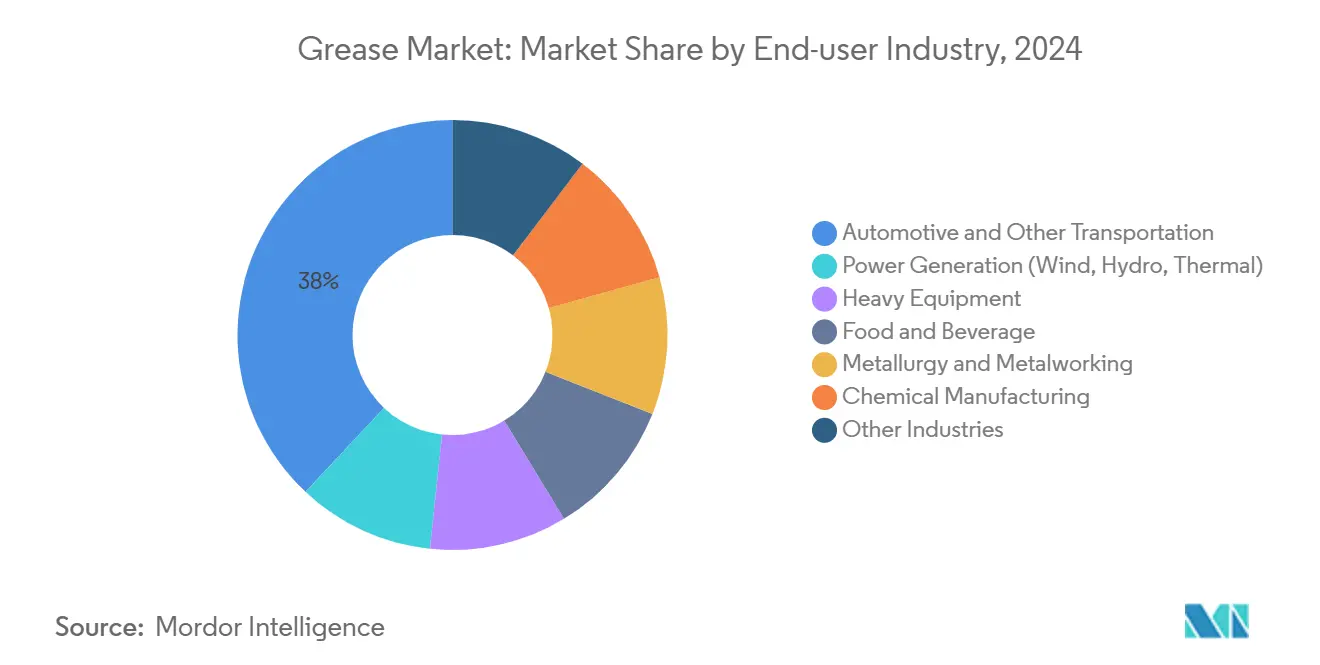

- Nach Endverbraucher beherrschten Automobil und Transport 38% der Fett Marktgröße im Jahr 2024, während Stromerzeugung der am schnellsten expandierende Endverbraucher mit einer 4,78% CAGR ist.

- Nach Geografie dominierte Asien-Pazifik mit 49% des Fett Marktanteils im Jahr 2024 und übertrifft alle anderen Regionen mit einer 4,32% CAGR bis 2030.

Globale Fett Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Einführung hygienischer lebensmitteltauglicher Schmierung In EU- und nordamerikanischen Verarbeitungslinien | +0.40% | EU und Nordamerika | Mittelfristig (2-4 Jahre) |

| ev e-Antriebsstrang-Lager-Übergang zu Lithium-Komplex- und Kalzium-Sulfonat-Greases In APAC | +0.70% | APAC, Übertragung auf EU und Nordamerika | Langfristig (≥ 4 Jahre) |

| Off-Shore--Tiefwasserbohrungen fördern wasserbeständige Marin-Greases | +0.50% | Global mit Fokus auf Golf von Mexiko, Nordsee, Brasilien | Mittelfristig (2-4 Jahre) |

| Baumaschinen-Boom In Indien und ASEAN treibt Extrem-Druck-Greases an | +0.80% | Indien und ASEAN | Kurz- bis mittelfristig (≤ 4 Jahre) |

| Robustes Wachstum der Investitionen im Stromerzeugungssektor | +0.60% | China, USA, EU | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Einführung hygienischer lebensmitteltauglicher Schmierung in EU- und nordamerikanischen Verarbeitungslinien

Die Nachfrage nach NSF H1-registrierten Greases beschleunigt sich, während Verarbeiter sich an FDA 21 CFR 178.3570 und ISO 21469 Standards ausrichten. Anlagen migrieren zu "alle-H1"-Programmen, um das Risiko einer Kreuzkontamination zu eliminieren, und synthetische Basisflüssigkeiten ersetzen Mineralöle, um höhere Temperaturbeständigkeit - bis zu 500 °F kontinuierlicher Dienstleistung - und längere Nachschmierungsintervalle zu erreichen. Der Trend ist am deutlichsten In europäischen Bäckereien, Molkereien und Getränkeanlagen sichtbar, wo Einhaltung-Prüfungen seit 2024 verschärft wurden. Lieferanten, die sowohl Produktzusammensetzung als auch Anlagenhygiene zertifizieren können, gewinnen mehrere-Standort-Verträge, die wiederkehrende Volumen sichern.

EV e-Antriebsstrang-Lager-Übergang zu Lithium-Komplex- und Kalzium-Sulfonat-Greases in APAC

Die schnelle ev-Produktion In China, Korea und Indien verändert die Formulierungsanforderungen. Lager, die einst bei 10.000 rpm liefen, überschreiten nun 20.000 rpm und treiben thermische Lasten über 150 °C hinaus. Labortests zeigen, dass Kalzium-Sulfonat-Greases Konsistenz bei Tropfpunkten nahe 600 °F aufrechterhalten, eine 20% Marge über Lithium-Komplex-Alternativen, während sie auch niedrigere elektrische Impedanz aufweisen. OEM-Spezifikationsblätter, die 2024 veröffentlicht wurden, listen bereits Kalzium-Sulfonat als Standard für Vorder- und Hinterachsen-e-Achse-Lager In mehreren Massenmarktmodellen auf. Fett-Hersteller mit sicheren Kalzium-Sulfonat-Lieferketten nutzen dieses Zeitfenster, um mehrjährige Volumenverträge zu sichern.

Offshore-Tiefwasserbohrungen fördern wasserbeständige Marine-Greases

Mehr als 20 schwimmende Bohrinseln gingen 2024 In Betrieb und weitere 15 sind bis 2026 geplant, wobei jede wasserbeständige Greases für Winden, Verankerungsleinen und BOP-Verbinder benötigt. Formulierungen wie Mobilgrease XHP 220 verlängern Schmierungsintervalle um 30% In Windengetrieben und erfüllen die uns Schiff allgemein Permit von 2013 für umweltverträgliche Schmierstoffe (EALs)[1]ExxonMobil, "Mobilgrease XHP 220 Gang Fett," exxonmobil.com . Salzsprühtests bestätigen, dass der Korrosionsschutz 1.000 Stunden überschreitet und sich an die Wartungsziele der Nordsee-Betreiber anpasst. Dienstleistung-Auftragnehmer berichten, dass der Wechsel zu Prämie-Marin-Greases Decksmaschinen-Ausfallzeiten um 17% reduziert und jährliche Nachschmierungskosten um 300.000 USD bei Ultra-Tiefwasser-Bohrschiffen senkt.

Baumaschinen-Boom in Indien und ASEAN treibt Extrem-Druck-Greases an

Regionale Infrastrukturbudgets überstiegen 2024 350 Milliarden USD und erhöhten die Nachfrage nach Baggern, Radladern und Tunnelbohrmaschinen. EP-Greases, die Lasten über 500.000 psi standhalten können, sind nun Standard an kritischen Drehpunkten. Die Einführungskurve stieg steil an, nachdem Indiens TREM Stage IV-Normen In Kraft traten und Motortemperaturen erhöhten, was höherwertige Schmierstoffe erforderlich machte. OEMs kooperieren mit Fett-Formulierern, um Produkte gemeinsam zu entwickeln, die NLGI-2-Konsistenz trotz schleifendem Staub und Monsunregen aufrechterhalten. Distributoren In Indonesien berichten von EP-Fett-Verkaufswachstum von 12% gegenüber dem Vorjahr, doppelt so hoch wie der breitere Fett-Markttrend.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Lithiumkarbonat-Kostenvolatilität aufgrund von Batterie-Sektor-Konkurrenz | -0.90% | Global, am höchsten In nicht-produzierenden Regionen | Kurz- bis mittelfristig (≤ 4 Jahre) |

| EU REACH-Verschärfung bei PFAS- und Bornitrid-Additiven | -0.50% | EU mit globalen Lieferketten-Effekten | Mittel- bis langfristig (≥ 2 Jahre) |

| Geringe Durchdringung von Auto-Schmiersystemen In Afrika und Südamerika | -0.20% | Afrika und Südamerika | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Lithiumkarbonat-Kostenvolatilität aufgrund von Batterie-Sektor-Konkurrenz

Lithiumkarbonat-Spotpreise stiegen zwischen 2021 und 2024. Umfragedaten zeigen, dass Lithium-Verdicker von 70% der globalen Produktion auf 60% In zwei Jahren fielen, und Hersteller hedgen nun mit Polyharnstoff- oder Kalzium-Technologien, um Margen zu schützen. Fett-Käufer, die vierteljährlichen Preisanpassungen ausgesetzt sind, haben Lieferanten diversifiziert, um Spot-Engpässe zu mildern. Einige Automobillinien genehmigen Kalzium-Sulfonat-Greases vorab, um Vertragszuschläge zu vermeiden, die an Lithium-Benchmarks gebunden sind.

EU REACH-Verschärfung bei PFAS- und Bornitrid-Additiven

ECHAs Dossier vom Februar 2023 schlägt die Beschränkung von fast 10.000 PFAS-Substanzen vor, mit finalen Entscheidungen, die 2025 erwartet werden[2]europäisch Chemikalien Agency, "Restriction von pro- Und polyfluoroalkyl substances (PFAS) under REACH," echa.europa.eu . Hochleistungs-Luft- und Raumfahrt- und Halbleiter-Greases, die auf fluorierte Öle angewiesen sind, könnten Ausnahmegenehmigungen verlieren, es sei denn, Lieferanten demonstrieren das Fehlen praktikabler Alternativen. Formulierer haben PFAS-freie F&e beschleunigt, doch Testdaten zeigen einen 25%-Rückgang im Verschleißschutz für Ersatzchemikalien In Vakuumpumpen-Anwendungen. Beschaffungsteams globaler OEMs kartieren PFAS-Exposition In Produktlinien, um phasenweise Substitutions-Roadmaps vor einem möglichen Durchsetzungstermin 2027 vorzubereiten.

Segmentanalyse

Nach Verdicker: Lithium steht unter beschleunigendem Substitutionsdruck

Lithium-basierte Produkte machten 2024 noch 66% des Fett Marktes aus, aber kalzium-basierte Volumen schreiten mit einer 9,10% CAGR voran. Diese Neuausrichtung wurzelt In der doppelten Dynamik von Lithium-Preisspitzen und überlegener Hochtemperaturbeständigkeit, die von Kalzium-Chemikalien geboten wird. Hersteller kalibrieren Reaktorlinien neu, um zwischen Lithium- und Kalzium-Chargen zu flexen und Rohstoffrisiken zu mildern, während sie kundenzugelassene Produktcodes bewahren. Aluminiumkomplex-Greases behalten Relevanz In Marin- und Papiermühlen-Wasserbeständigkeitsnischen. Polyharnstoff-Klassen gewinnen Traktion In geräuschsensitiven ev-Lageranwendungen, wo die Abwesenheit von Metallseifen elektrische Impedanz reduziert. Endverbraucher bleiben vorsichtig bezüglich breitflächiger Polyharnstoff-Einführung aufgrund von Inkompatibilität mit Legacy-Lithium-Greases, aber OEM-gefüllte Einheiten präsentieren einen Schnellspur-Pfad für Volumenwachstum.

Kalzium-Sulfonats Akzeptanz wird weiter durch Feldbeweise gestützt, die eine 30%-Verlängerung der Nachschmierungsintervalle an Windturbinenhauptlagern In China zeigen. Benchmark-Tests gegen Lithium-Komplex-Konkurrenten bestätigten niedrigere Öltrennung und überlegene Tropfpunkt-Leistung - ein kritischer Vorteil In Turbinen, die bei Gondel-Temperaturen unter -20 °C betrieben werden, aber sonnenexponierte Spitzen über 70 °C erleben. Hersteller betonen, dass Kalziums natürliche Detergenz-Eigenschaften Additiv-Behandlungsraten senken und Kosteneinsparungen erzielen, die höhere Sulfonatsäure-Kosten teilweise ausgleichen. Letztendlich fragmentiert sich die Verdicker-Landschaft In mehrere-Chemie-Portfolios, In denen Lithium, Kalzium, Aluminium und Polyharnstoff jeweils unterschiedliche Leistungsnischen innerhalb des Fett Marktes verteidigen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Produkttyp: Synthetische Formulierungen führen Wertschöpfung an

Mineralöl-Greases repräsentierten 75% des Fett Marktanteils In 2024 und das synthetische Segment wird voraussichtlich mit 4,90% CAGR steigen. Polyalphaolefin (PAO)-Basen dominieren den synthetischen Pool dank Oxidationsstabilität und breiter Temperaturspannen. Mobil Luftfahrt Fett SHC 100, qualifiziert von -54 °C bis 177 °C, veranschaulicht den Leistungsvorteil, der von Luft- und Raumfahrt-OEMs anerkannt wird. Biobasierte Öle genießen legislativen Rückenwind durch EAL-Mandate und freiwillige ESG-Programme. Pflanzen-abgeleitete Ester, gemischt mit Antioxidans-Paketen, rivalisieren nun mit Gruppe III-Mineralölen bei oxidativer Lebensdauer In Standard-ASTM-Tests.

Mineralöl-Greases halten preissensitive Anwendungen wie Fahrgestellschmierung und industrielle Offengetriebe-Antriebe an NLGI-empfohlene Praktiken ausgerichtet. Jedoch drängt die von modernen Hochgeschwindigkeits-Produktionslinien geforderte Betriebstemperatur-Schwankung Käufer dazu, Synthetik oder halb-Synthetik selbst In mittlerem Dienst zu spezifizieren. Lieferanten, die komplexe Additiv-Löslichkeit In PAO- und Ester-Paketen meistern, sind positioniert, überdurchschnittliche Margen In Spezial- und lebensmitteltauglichen Segmenten des Fett Marktes zu erfassen.

Nach Leistungsklasse: Hochtemperatur- und Extrem-Druck-Segmente konvergieren

Hochtemperatur-Greases sicherten sich 35% des Gesamtvolumens In 2024 und werden voraussichtlich eine 6,50% CAGR bis 2030 verzeichnen. FG-1200 und ähnliche Produkte nutzen silikonfreie synthetische Basen, um 800 °F kontinuierlichem Betrieb In Glasofen-Förderanlagen standzuhalten. Die Extrem-Druck (EP)-Teilmenge wächst parallel, während Bau-, Bergbau- und Schwerpresse-Betriebe schwerere Lasten fahren. Molybdändisulfid- und Graphit-Zusatzstoff liefern Feststoff-Film-Schutz, wenn hydrodynamische Regimes versagen, und ermöglichen es Gerätherstellern, Gehäverwenden zu verkleinern, ohne Haltbarkeit zu kompromittieren.

Niedertemperatur-Greases adressieren Luft- und Raumfahrt- und nordische Bergbau-Betriebe, wo Pumpbarkeit unter -54 °C obligatorisch ist. Die Leistungsklassen-Taxonomie wird zunehmend fließend, da Endverbraucher mehrere-Attribut-Greases spezifizieren - zum Beispiel Hochtemperatur-EP oder wasserbeständige biologisch abbaubare - und traditionelle Etiketten innerhalb des Fett Marktes verwischen.

Nach Endverbraucherindustrie: Automobil dominiert, Stromerzeugung beschleunigt

Automobil und Transport verbrauchten 38% des globalen Volumens In 2024, wobei Radlager-, Gleichlaufgelenk- und Fahrgestellpunkte Fabrik-Füll- und Dienstleistung-Füll-Greases benötigen. Elektrifizierung verändert Produktspezifikationen: Geräusch-Dämpfende Formulierungen mit niedrigerer elektrischer Leitfähigkeit sind nun Standard bei e-Axles. Stromerzeugung verzeichnete das schnellste Wachstum mit 4,78% CAGR, angeheizt durch 71 uns-Erneuerbare-Projekte, die 2024 abgeschlossen wurden, und weitere 200 geplante. Windturbinen erfordern Greases, die Wasserbeständigkeit, hohe Tragfähigkeit und lange Servicelebensdauer kombinieren, um Gondel-Eingriffe zu minimieren. Nahrungsmittel- und Getränkeanlagen haben signifikante Nachfrage, hauptsächlich In OECD-Volkswirtschaften, wo "alle-H1"-Umwandlungsprogramme nahezu vollständig sind.

Schwere Ausrüstung In Bau und Bergbau bleibt ein Schlüsseltreiber In Schwellenmärkten und verwendet EP-Greases mit Feststoff-Schmierstoff-Paketen. Metallurgie, Metallbearbeitung und Chemische Verarbeitung nehmen jeweils einen niedrigen einstelligen Anteil ein, doch ihre spezialisierten Anforderungen erhalten attraktive Nischen-Margen innerhalb des Fett Marktes aufrecht.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Asien-Pazifik behielt 49% des globalen Volumens In 2024 und expandiert mit einer 4,32% CAGR, doppelt so schnell wie Europa. Chinas Fertigungskomplex, Indiens Infrastruktur-Aufschwung und Südostasiens ev-Komponenten-Clustering halten Auslastungsraten hoch. Shells Entscheidung, die Fett-Anlagenkapazität In Thailand auf 15.000 Tonnen pro Jahr zu verdreifachen, unterstreicht die Anziehungskraft der Region. Der Anteil der Region an der Fett Marktgröße wird voraussichtlich bis 2030 52% erreichen und ihre strukturelle Führung zementieren[3]Shell Thailand, "Shell Enhances Produktion Capacity at Fett Herstellung Plant In Thailand," shell.co.th .

Nordamerika hält einen bedeutenden Anteil des Gesamtvolumens, gestützt durch robuste Lebensmittelverarbeitung und eine boomende erneuerbare Energiepipeline. Windpark-Aufbau hat die Nachfrage nach Synthetik gehoben, die fünfjährige Wartungszyklen In Nabenhöhen über 100 m überstehen kann. Regulatorische Betonung auf umweltverträgliche Schmierstoffe drängt Marin-Betreiber an den Großen Seen und Küstenrouten dazu, Fracht-Winden-Punkte zu EAL-zertifizierten Greases zu konvertieren.

Europa hält einen bedeutenden Anteil des Volumens, steht aber den strengsten regulatorischen Herausforderungen gegenüber. Das PFAS-Beschränkungsdossier hat Lieferanten-Audits bei Automobil-, Luft- und Raumfahrt- und Maschinen-OEMs ausgelöst. Lieferanten, die PFAS-freie Alternativen ohne Zuverlässigkeitseinbußen demonstrieren, sind bereit, Marktanteile zu behalten. Südamerika und der Nahe Osten & Afrika tragen zusammen einen kleinen Anteil der 2024-Nachfrage bei. Niedrige Durchdringung automatischer Schmiersysteme erhöht den Pro-Einheit-Fett-Verbrauch, aber Kapitalzwänge verlangsamen Technologie-Upgrades. Serviceanbieter mit Nachrüstlösungen können das Volumenungleichgewicht nutzen, um Wachstum In diesen Grenzsegmenten des Fett Marktes zu beschleunigen.

Wettbewerbslandschaft

Der Fett Markt ist mäßig fragmentiert: Shell, ExxonMobil, Chevron, BP und FUCHS halten zusammen etwa 35% Marktanteil. Shell behielt seinen #1-Rang für das 18. aufeinanderfolgende Jahr In 2024 bei und nutzte integrierte Grundöl-Versorgung und ein 10-Länder-Netzwerk von Fett-Anlagen. ExxonMobil und Chevron betonen Marin- und Industrie-Nischen und fördern Kalzium-Sulfonat- und synthetische EP-Linien, die Lithium-Exposition absichern. FUCHS hat durch die anstehende STRUB-Akquisition die Spezial-Fett-Abdeckung erweitert und Formulierungs-Know-how für lebensmitteltaugliche und wasserbeständige Klassen gewonnen.

M&eine-Momentum ist sichtbar, da Lieferanten regionale Fertigungs-Fußabdrücke und Technologie-Portfolios verfolgen. SKFs Dezember 2024-Kauf von John Probe Groups Schmierstoff-Geschäft stärkt sein Durchfluss-Management-Dienstleistung-Bündel In Indien und Südostasien. Klübers 15,6 Millionen EUR Anlagen-Upgrade In Indien erweitert Kapazität für NSF H1-Synthetik zur Bedienung regionaler Lebensmittel- und Pharma-Kunden.

Innovationsbudgets fokussieren auf Kalzium- und Polyharnstoff-Systeme, Biologische Abbaubarkeits-Verbesserungen und schlau-Wartungs-Werkzeuge. NSKs vor-Ort Fett-Degradations-Sensor hilft Nutzern, Vibrationssignale mit Schmierstoff-Chemie zu korrelieren und eröffnet Dienstleistung-Umsatzströme, während Ablassintervalle verlängert werden. Wettbewerbspositionierung erstreckt sich nun über Produkte hinaus auf technische Dienstleistungen, digitale Überwachung und Einhaltung-Beratung - Fähigkeiten, die mehrjährige Lieferverträge innerhalb des Fett Marktes sichern.

Fett Branchenführer

-

Shell Plc

-

Exxon Mobil Corporation

-

Chevron Corporation

-

BP p.l.C.

-

FUCHS

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- September 2025: Klüber Lubrication hat TriboServ GmbH & Co. KG, ein deutsches Unternehmen, das sich auf automatische Schmierer und maßgeschneiderte Schmiersysteme spezialisiert hat, übernommen. Diese Akquisition stärkt Klüber Lubricatiōns Portfolio zur Unterstützung seiner Wachstumsstrategie, wobei der Kaufpreis nicht bekannt gegeben wurde.

- Juni 2024: Shell plant, seine Fett-Produktionskapazität In seiner Thailand-Anlage auf 15.000 Tonnen jährlich zu verdreifachen und sie als Südostasiens größten Fett-Hub zu positionieren. Diese Expansion soll Shells Marktpräsenz stärken und die wachsende Nachfrage im regionalen Fett Markt erfüllen.

- Mai 2024: Klüber Lubrication hat eine Investition von 142 Crore INR angekündigt, um seine Fertigungskapazitäten In Indien zu erweitern und darauf abzielt, seine Präsenz im asiatischen lebensmitteltauglichen und Spezial-Greases-Markt zu stärken. Dieser strategische Schritt soll den Wettbewerb im regionalen Fett Markt verstärken.

Globaler Fett Marktbericht Umfang

Fett ist ein fester oder halbfester Schmierstoff, der durch Dispersion von Verdickungsmitteln In einem flüssigen Schmierstoff gebildet wird. Fett besteht im Allgemeinen aus einer mit Mineral- oder Pflanzenöl emulgierten Seife.

Der Fett Markt ist nach Verdicker, Endverbraucherindustrie und Geografie segmentiert. Nach Verdicker ist der Markt In Lithium-basiert, kalzium-basiert, aluminium-basiert, Polyharnstoff und andere Verdicker segmentiert. Nach Endverbraucherindustrie ist der Markt In Stromerzeugung, Automobil und sonstigen Transport, schwere Ausrüstung, Nahrungsmittel und Getränke, Metallurgie und Metallbearbeitung, chemische Fertigung und andere Endverbraucherindustrien segmentiert. Der Bericht deckt auch Marktgröße und Prognosen für den Fett Markt In 27 Ländern über wichtige Regionen ab. Für jedes Segment werden Marktbewertung und Prognosen auf Basis des Volumens (Liter) erstellt.

| Lithium-basiert |

| Kalzium-basiert |

| Aluminium-basiert |

| Polyharnstoff |

| Andere Verdicker |

| Mineralöl |

| Synthetiköl |

| Biobasiertes Öl |

| Hochtemperatur-Greases |

| Niedertemperatur- und Arktis-Greases |

| Extrem-Druck- und Schwerlast-Greases |

| Automobil und sonstiger Transport |

| Stromerzeugung (Wind, Wasser, Thermal) |

| Schwere Ausrüstung |

| Nahrungsmittel und Getränke |

| Metallurgie und Metallbearbeitung |

| Chemische Fertigung |

| Andere Industrien |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Indonesien | |

| Malaysia | |

| Thailand | |

| Vietnam | |

| Rest von Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Nordische Länder | |

| Türkei | |

| Russland | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Nigeria | |

| Ägypten | |

| Rest vom Nahen Osten und Afrika |

| Nach Verdicker | Lithium-basiert | |

| Kalzium-basiert | ||

| Aluminium-basiert | ||

| Polyharnstoff | ||

| Andere Verdicker | ||

| Nach Produkttyp | Mineralöl | |

| Synthetiköl | ||

| Biobasiertes Öl | ||

| Nach Leistungsklasse | Hochtemperatur-Greases | |

| Niedertemperatur- und Arktis-Greases | ||

| Extrem-Druck- und Schwerlast-Greases | ||

| Nach Endverbraucherindustrie | Automobil und sonstiger Transport | |

| Stromerzeugung (Wind, Wasser, Thermal) | ||

| Schwere Ausrüstung | ||

| Nahrungsmittel und Getränke | ||

| Metallurgie und Metallbearbeitung | ||

| Chemische Fertigung | ||

| Andere Industrien | ||

| Nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Indonesien | ||

| Malaysia | ||

| Thailand | ||

| Vietnam | ||

| Rest von Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Nordische Länder | ||

| Türkei | ||

| Russland | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Nigeria | ||

| Ägypten | ||

| Rest vom Nahen Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle globale Fett Markt?

Der Fett Markt steht bei 2,69 Milliarden Litern In 2025 und wird voraussichtlich bis 2030 3,17 Milliarden Liter erreichen.

Welcher Verdicker wächst am schnellsten im Fett Markt?

Kalzium-Sulfonat-Greases expandieren mit 9,10% CAGR und übertreffen alle anderen Verdicker, während sie Lithiums langjährige Führung untergraben.

Wie schneiden Hochtemperatur-Greases im Vergleich zu anderen Klassen ab?

Hochtemperatur-Produkte halten 35% des 2024-Volumens und werden voraussichtlich mit 6,50% CAGR bis 2030 wachsen, deutlich über dem Gesamtmarkt-Durchschnitt.

Warum ist Asien-Pazifik so wichtig für Fett-Lieferanten?

Asien-Pazifik kontrolliert 49% der globalen Nachfrage, angetrieben durch Baumaschinen, Automobilherstellung und schnelle ev-Einführung, und wächst schneller als jede andere Region.

Wie beeinflussen Umweltregulierungen Fett-Formulierungen?

EU REACH-Beschränkungen zu PFAS und uns Schiff allgemein Permit-Regeln für Marin-EALs zwingen Lieferanten, Produkte In Richtung PFAS-freier und biologisch abbaubarer Chemikalien zu überarbeiten, ohne Leistung zu opfern.

Seite zuletzt aktualisiert am: