Rezeptfreie Medikamente Marktgröße und Marktanteil

Rezeptfreie Medikamente Marktanalyse von Mordor Intelligence

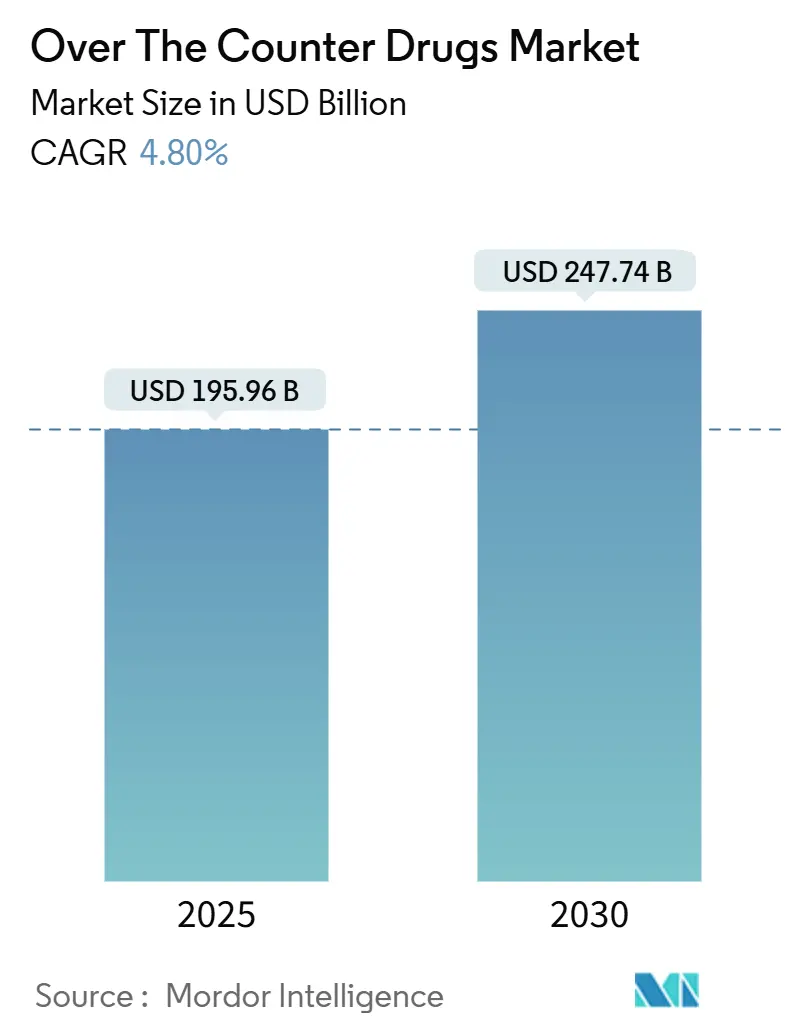

Der Markt für rezeptfreie Medikamente (OTC) ist USD 195,96 Milliarden im Jahr 2025 wert und wird voraussichtlich bis 2030 USD 247,74 Milliarden erreichen, was eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,80% widerspiegelt. Das stetige Wachstum beruht auf der zunehmenden Bereitschaft der Verbraucher, kleinere Beschwerden selbst zu behandeln, ein Trend, der die Belastung der Grundversorgungssysteme verringert und Unternehmen belohnt, die in der Lage sind, die Entscheidungsfindung im Regal zu vereinfachen. Regulierungsbehörden lockern weiterhin Vorschriften, die einst komplexe Moleküle in verschreibungspflichtigen Kanälen hielten, und laden Hersteller ein, End-of-Life-Strategien für etablierte Marken zu überdenken und digitale Selbstauswahltools in Produkteinführungen zu integrieren. Investitionen verlagern sich auch zu Dosierungsformen, die sich mehr wie tägliche Wellness-Rituale anfühlen - Gummibärchen, Kautabletten und Pflaster -, da Geschmack und Bequemlichkeit neben der Wirksamkeit stehen, wenn Käufer Optionen abwägen. Mit dem nach wie vor hohen Fälschungsrisiko in Teilen Asiens kombinieren Markeninhaber Track-and-Trace-Technologie mit Gemeinschaftsbildung, um das Vertrauen zu schützen, während Einzelhändler in Nordamerika und Europa Omnichannel-Modelle verfeinern, die Haustürlieferung mit Echtzeit-Apotheker-Beratung verbinden.

Wichtige Berichtsergebnisse

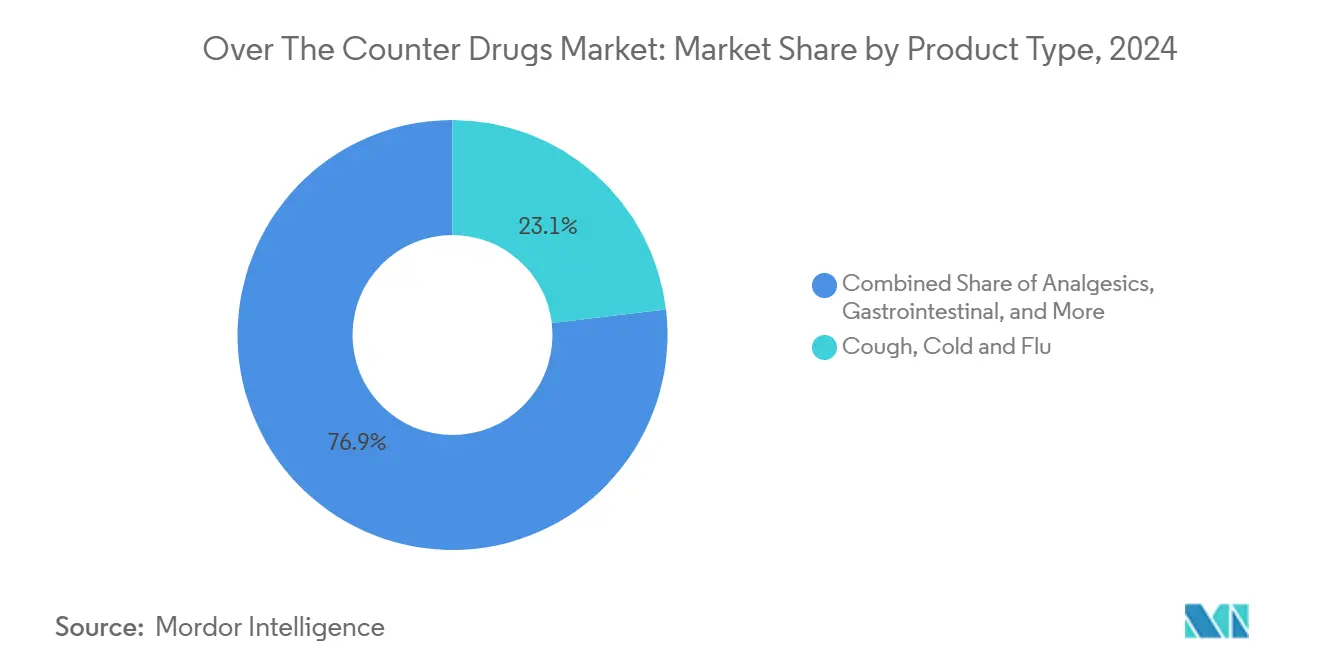

- Nach Produkttyp hielten Husten-, Erkältungs- und Grippemittel einen Umsatzanteil von 23,1% im Jahr 2024, während Vitamine, Mineralstoffe und Nahrungsergänzungsmittel voraussichtlich mit einer CAGR von 7,9% bis 2030 voranschreiten werden.

- Nach Formulierungstyp dominierten Tabletten mit 38,7% der Verkäufe im Jahr 2024; Gummibärchen und Kautabletten sind das am schnellsten wachsende Format mit einer CAGR von 9,8% bis 2030.

- Nach Vertriebskanal erzielten Einzelhandelsketten-Apotheken 42,4% des Umsatzes im Jahr 2024, während Online-Apotheken mit einer CAGR von 10,2% über den Prognosezeitraum expandieren.

- Nach Altersgruppe machten Erwachsene (15-64) 64% der rezeptfreie Medikamente Marktgröße im Jahr 2024 aus, und das geriatrische Segment (65+) wächst am schnellsten mit einer CAGR von 8,5%.

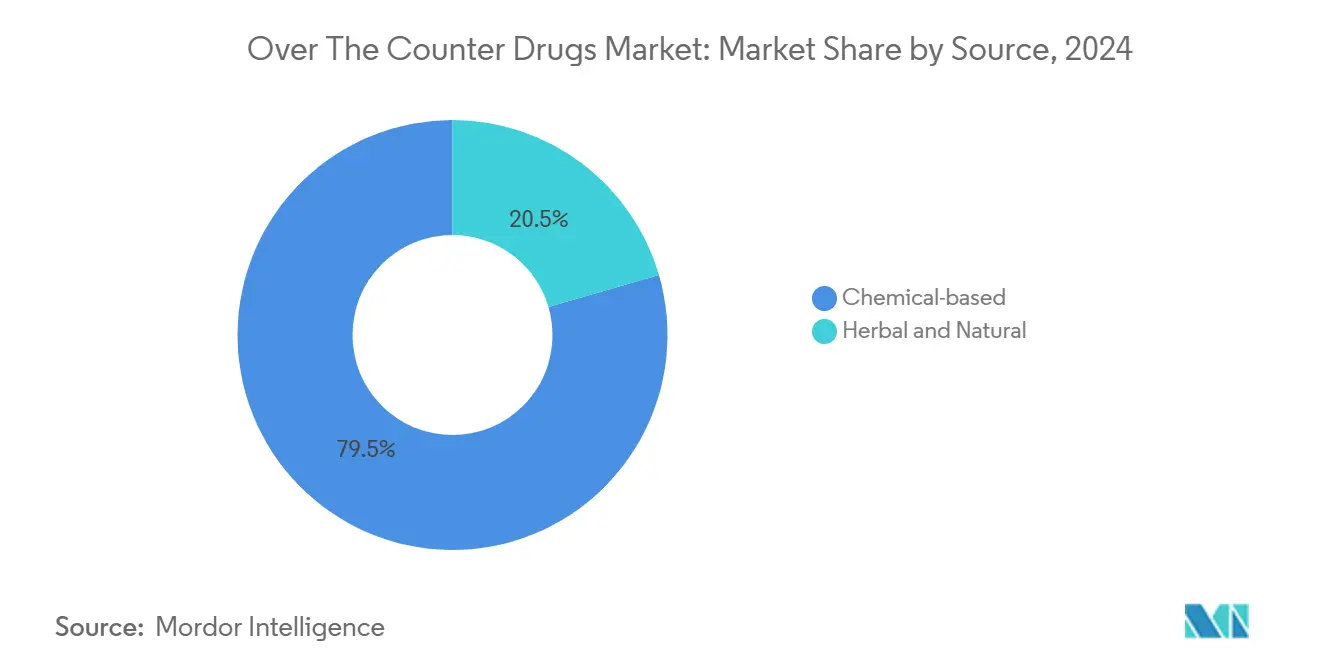

- Nach Quelle behielten chemisch-basierte Produkte 79,5% rezeptfreie Medikamente Marktanteil im Jahr 2024; pflanzliche und natürliche Alternativen zeigen die stärkste Dynamik mit einer CAGR von 9,3% bis 2030.

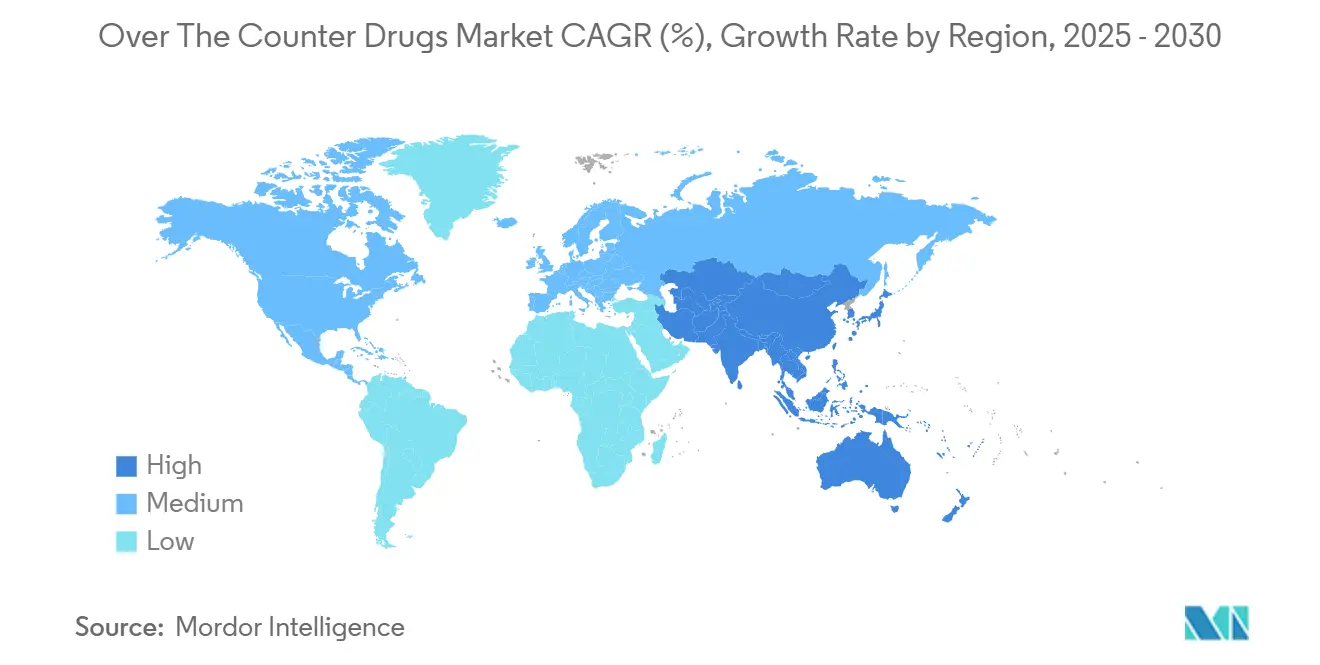

- Nach Geografie führte Nordamerika mit 34,8% des globalen Umsatzes im Jahr 2024, während Asien-Pazifik die höchste regionale CAGR von 8,7% bis 2030 verzeichnen wird.

Globale Rezeptfreie Medikamente Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Verbraucherpräferenz für Selbstpflege und Präventive Gesundheit | +1.8% | Global, mit stärkerem Effekt in Nordamerika & Westeuropa | Mittelfristig (2-4 Jahre) |

| Fortgesetzte Rx-zu-OTC-Wechsel in Mehreren Therapeutischen Klassen | +1.2% | Nordamerika & EU, mit verzögerter Adoption in Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Verbreitung von Digitalen & Omnichannel-Apotheken- Plattformen | +0.9% | Global, mit früher Adoption in entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Liberalisierung von Apotheken- & Arzneimitteleinzelhandels- Vorschriften in Entwicklungsökonomien | +0.7% | APAC, Afrika und Lateinamerika | Mittelfristig (2-4 Jahre) |

| Schnell alternde Bevölkerung erhöht Nachfrage nach Chronischem OTC-Management | +1.0% | Japan, Westeuropa, Nordamerika, China | Langfristig (≥ 4 Jahre) |

| Post-Pandemie-Fokus auf Atemwegs- & Immunitätsprodukte | +1.1% | Global, mit höherer Intensität in Regionen mit schwerem COVID-19-Einfluss | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Verbraucherpräferenz für Selbstpflege und Präventive Gesundheit

81% der Verbraucher wenden sich nun an ein OTC-Produkt als erste Reaktion auf kleinere Beschwerden, so Pfizer-Angaben. Der Verhaltenswandel ist groß genug, um Arztbesuche bei häufigen Erkrankungen zu reduzieren, was wiederum Verschreibungsgewohnheiten verändert: Ärzte rahmen OTC-Nutzung zunehmend als wesentlichen Bestandteil von Stufentherapie-Protokollen, um verschreibungspflichtige Interventionen für höhere Schweregrade zu reservieren. Ein interessanter Nebeneffekt ist, dass Kostenträger den Trend stillschweigend begrüßen, da jeder ausgegebene OTC-Dollar einen privaten Eigenanteil einführt, der Erstattungsbudgets entlastet, eine Dynamik, die Kostendruck ohne neue Gesetzgebung ausbalanciert.

Fortgesetzte Rx-zu-OTC-Wechsel

Die US-amerikanische Food and Drug Administration (FDA) kodifizierte die Regel für Zusätzliche Bedingungen für den Nicht-Verschreibungspflichtigen Gebrauch (ACNU) im Januar 2025 und öffnete das Tor für Produkte mit nuancierten Sicherheitsprofilen, um in den OTC-Status zu migrieren. Mehr als 700 einzelne Produkte haben die Verschreibungsmauer überschritten, stellt die Consumer Healthcare Products Association (CHPA) fest. Eine untergeschätzte Konsequenz ist, dass Lebenszyklusmanagement-Teams nun die Rx-zu-OTC-Migration als mainstream strategischen Hebel neben Patent-Verlängerungstaktiken betrachten und kommerzielle Rückenwinde für reife Moleküle effektiv verlängern, ohne sie umzuwidmen oder neu zu formulieren.

Digitale und Omnichannel-Apotheken-Verbreitung

Akademische Forschung in Japan zeigt, dass obwohl 89% der Verbraucher immer noch OTC-Medikamente in Geschäften kaufen, fast jeder Zehnte online kauft, während er ein Smartphone für ergänzende Informationen konsultiert. Dieses hybride Muster zeigt an, dass das "online recherchieren, offline kaufen"-Modell zu einer "überall recherchieren, überall kaufen"-Realität morpht. Einzelhandelsketten reagieren, indem sie Quick-Response-Codes auf Regalschildern einbetten, um digitale Inhalte am Point of Sale zu integrieren, ein Schritt, der das Geschäft stillschweigend von einem Transaktionsort zu einem Content-Verstärkungsknoten verschiebt[1]Guyue Tang et al., "Analysis of Japanese Consumers' Attitudes Toward the Digital Transformation of OTC Medicine Purchase Behavior and eHealth Literacy," Frontiers in Digital Health, frontiersin.org.

Liberalisierung von Apotheken- und Arzneimitteleinzelhandels-Vorschriften in Entwicklungsökonomien

Indien und China führen Reformen durch, die Nicht-Apotheken-Verkaufsstellen erlauben, ausgewählte OTC-Linien zu führen, eine Politikhaltung, die in Südkorea gespiegelt wird, wo Convenience-Store-Verfügbarkeit Preispunkte gedrückt und traditionelle Apothekeneinnahmen beschädigt hat. Für Hersteller multipliziert diese regulatorische Lockerheit Vertriebsknoten, fragmentiert aber auch das Bestandsmanagement und erzwingt Investitionen in datenreiche Nachfrage-Sensing-Plattformen. Ein kontraintuitiver Vorteil ergibt sich für kleinere Marken: breitere Kanäle reduzieren Regalplatz-Barrieren und lassen agile Neueinsteiger Sichtbarkeit in Verkaufsstellen sichern, die historisch für etablierte Platzhirsche reserviert waren.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Gefälschte & Minderwertige Produkte untergraben Markenvertrauen in Schwellenmärkten | -0.8% | APAC, Afrika und Teile Lateinamerikas | Mittelfristig (2-4 Jahre) |

| Preiserosion durch intensivierenden Einzelhandelswettbewerb & Private-Label-Expansion | -1.2% | Global, mit stärkerem Effekt in reifen Märkten | Mittelfristig (2-4 Jahre) |

| Sicherheitsbedenken über Missbrauch und unerwünschte Ereignisse begrenzen Kategorieerweiterung | -0.6% | Global, mit höherem Einfluss in Regionen mit begrenztem Apothekerzugang | Kurzfristig (≤ 2 Jahre) |

| Verschärfte regulatorische Überwachung und Track-and-Trace-Mandate erhöhen Compliance-Kosten | -0.9% | Global, mit früherer Implementierung in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Gefälschte und Minderwertige Produkte untergraben Markenvertrauen

Die National Association of Boards of Pharmacy schätzt, dass 96% der Online-Apotheken-Websites außerhalb der Compliance operieren. Diese Verbreitung nährt einen Parallelmarkt, der legitimes Markenkapital und damit die Patientenadhärenz erodiert. Auf strategischer Ebene treibt die Fälschungsbedrohung legitime Akteure zu blockchain-basierten Track-and-Trace-Lösungen, auch wenn Regulierer sie noch nicht vorgeschrieben haben. Frühe Adopter können daher einen zweifachen Nutzen sichern: Supply-Chain-Integrität und Marketing-Leverage aufgebaut auf verifizierter Authentizität.

Preiserosion durch intensivierenden Einzelhandelswettbewerb und Private-Label-Expansion

Liberalisierte Verkaufskanäle haben Preiskompression ausgelöst, besonders wo Massenhändler Private-Label-SKUs einführen, die Markenformulierungen replizieren. Für nationale Marken liegt das Heilmittel zunehmend in wertschöpfender Differenzierung - sei es ein schnellerer Wirkungseintritt, ein saubereres Hilfsstoffprofil oder app-verknüpfte Adhärenz-Nudges. Die implizite Erkenntnis ist, dass die Fähigkeiten des OTC-Markenmanagers nun klassische FMCG-Taktiken und Med-Tech-Kompetenz überspannen, eine hybride Fähigkeit, die selbst vor fünf Jahren selten war.

Segmentanalyse

Nach Produkttyp: VMS übertrifft traditionelle Kategorien

Husten-, Erkältungs- und Grippemittel behalten den größten Marktanteil mit 23,1% im Jahr 2024, doch Vitamine, Mineralstoffe und Nahrungsergänzungsmittel (VMS) verzeichnen eine CAGR von 7,9% für 2025-2030, die schnellste innerhalb der Matrix. Der Trend spiegelt post-pandemisches Immunitätsbewusstsein und eine breitere Wendung von Behandlung zu Prävention wider. Eine bemerkenswerte Schlussfolgerung ist, dass VMS-Branding zunehmend auf funktionalen Ergebnissen wie "Schlafqualität" oder "Stressbalance" zentriert ist und die Präzisionsmessaging-Sprache nachahmt, die lange im Tech-Sektor verwendet wird, um Nutzenvorteile statt technische Spezifikationen zu artikulieren.

Hersteller konzentrieren sich zunehmend auf zustandsspezifische Formulierungen, die aufkommende Verbrauchersorgen wie Stressmanagement, Schlafqualität und kognitive Leistung ansprechen und differenzierte Positionierung in einem zunehmend überfüllten Marktplatz schaffen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Formulierungstyp: Tabletten blieben das dominante Dosierungsformat

Tabletten machen immer noch 38,7% des Marktes im Jahr 2024 aus, aber Gummibärchen und Kautabletten expandieren mit 9,8% CAGR. Die Haftung von Süßwaren-Formaten an Gesundheitswesen veranschaulicht, wie sensorische Erfahrung etablierte Dosierungsformen verdrängen kann. Hersteller investieren nun in gelatinefreie Pflanzenbasis und reduzierte Zuckerprofile, um gesundheitsbewusste Erwachsene anzusprechen, nicht nur Kinder. Diese Wendung unterstreicht eine strategische Erkenntnis: Geschmack und Textur werden zu Tischpfählen-Produktattributen und löschen die historische Kluft zwischen therapeutischer Wirksamkeit und Verbrauchergenuss.

Die Innovationspipeline für OTC-Formulierungen expandiert weiter, wobei transdermale Pflaster für konsistente Arzneimittelabgabe Traktion gewinnen und oral zerfallende Formate Schluckbeschwerden in pädiatrischen und geriatrischen Populationen angehen.

Nach Altersgruppe: Erwachsene im Alter von 15-64 Jahren machten den Hauptanteil aus

Erwachsene im Alter von 15-64 Jahren halten 64% des Konsums im Jahr 2024, aber Senioren expandieren am schnellsten mit 8,5% CAGR für 2025-2030. Verschiedene Quellen hoben die Polypharmazie-Bremse hervor, die OTC-Auswahl für ältere Erwachsene kompliziert. Als Reaktion testen einige Einzelhändler Regalplatzierungen, die geriatriefreundliche SKUs clustern und Lebensmittel-"Frei-von"-Gänge nachahmen, die allergenfreie Produkte clustern. Dieser Merchandising-Tweak verbessert nicht nur die Navigation für Senioren, sondern erhöht auch den durchschnittlichen Ticketwert der Kategorie dank gebündelter Angebote.

Die alternde Bevölkerung stellt einzigartige Herausforderungen für OTC-Hersteller dar, da etwa 80% der älteren Erwachsenen mehrere chronische Erkrankungen haben, was zu komplexen Medikamentenregimen führt, die das Risiko von unerwünschten Arzneimittelinteraktionen erhöhen.

Nach Quelle: Natürliche Produkte gewinnen Mainstream-Traktion

Natürliche Produkte gewinnen Mainstream-Traktion. Chemisch-basierte OTC-Produkte dominieren mit 79,5% Anteil im Jahr 2024, doch pflanzliche und natürliche Alternativen sprinten mit 9,3% CAGR voran. Der Trend schafft Integrationsprobleme für Gesundheitssysteme, da 77,8% der Verbraucher in einigen Märkten pflanzliche Präparate verwenden, oft neben konventionellen Medikamenten, was potentielle Interaktionsrisiken schafft.

Signifikante Interaktionen wurden mit häufigen pflanzlichen Produkten wie Grapefruit, Johanniskraut und Baldrian identifiziert, die zu schweren unerwünschten Wirkungen führen können, wenn sie mit bestimmten konventionellen Medikamenten kombiniert werden. Dies unterstreicht den Bedarf für verstärkte Verbraucheraufklärung und Gesundheitsdienstleister-Bewusstsein bezüglich Kräuter-Arzneimittel-Interaktionen, besonders für Patienten mit chronischen Erkrankungen, die häufig mehrere Medikamente verwenden.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Digitale Disruption formt Zugang um

Digitale Disruption formt Zugang um. Einzelhandelsketten-Apotheken kommandieren 42,4% Marktanteil im Jahr 2024. Jedoch verwischen Online-Akteure, die mit 10,2% CAGR wachsen, die Kanalabgrenzung. Traditionelle Ketten kontern mit Lieferung am selben Tag und In-App-Beratung und verwandeln Apotheker effektiv in virtuelle Pflegenavigationen. Der sekundäre Effekt ist, dass verschreibungspflichtige Einheiten innerhalb dieser Ketten Cross-Sell-Auftrieb erfahren, wenn OTC-Käufer digital engagieren, was Omnichannel als Umsatzverstärker statt kannibalisierender Kraft validiert.

Traditionelle Apotheken-Einzelhändler reagieren mit Omnichannel-Strategien, die digitale und physische Erfahrungen integrieren, während reine Online-Apotheken sich durch wettbewerbsfähige Preise, Abonnementmodelle und erweiterte Medikamentenmanagement-Tools differenzieren.

Geografieanalyse

Marktanteilsführerschaft mit 34,8% im Jahr 2024 wird durch hohe Eigenkosten untermauert, die Selbstmedikation fördern, robuste Apothekenketten und ein günstiges regulatorisches Klima für Rx-zu-OTC-Wechsel. Das ACNU-Framework der FDA, operativ seit Januar 2025, erlaubt digitalen Tools, Selbstauswahl für komplexere Moleküle zu führen, eine Politikverschiebung, die Software effektiv in einen regulatorischen Compliance-Mechanismus verwandelt. Diese Dynamik stupst Tech-Partner in den Kern von Arzneimittel-Kommerzialisierungsstrategien.

Mit einer CAGR von 8,7% stellt Asien-Pazifik den am schnellsten wachsenden regionalen Chunk bis 2030 dar, angetrieben von steigendem verfügbaren Einkommen und wachsenden Mittelklasse-Aspirationen. Chinas National Medical Products Administration listet mehr als 5.000 registrierte OTC-Produkte, einschließlich über 800 Wechsel vom Verschreibungsstatus. Die sich schärfenden Wettbewerbseinsätze spornen multinationale Firmen an, nicht nur Verpackungssprache zu lokalisieren, sondern auch Dosisstärken, die an regionale klinische Richtlinien angepasst sind - eine Anpassung, die historisch hinter Marketing-Lokalisierung hinkte.

Die meisten Rechtsräume erlauben Online-Verkäufe und verzichten auf Preiskontrollen, doch viele beschränken immer noch Nicht-Apotheken-Einzelhandel, um Abgabeaufsicht zu schützen. Das fragmentierte Regelbuch verpflichtet Hersteller, länderspezifische SKU-Varianten zu führen, was Bestandskomplexität aufbläht, aber mikro-zielgerichtete Marketingbehauptungen ermöglicht, die an lokale Gesundheitssorgen angepasst sind. Eine ausgeklügelte Erkenntnis ergibt sich: agile Supply-Chains, die Postponement-Strategien verwenden und finale Verpackung bis zur Länderzuteilung verzögern, sind jetzt ein materieller Wettbewerbsvorteil in Europa[2]Eduardo D. López Vila et al., "A Quantitative Classification of OTC Medicines Regulations in 30 European Countries," BMC Health Services Research, springer.com.

Wettbewerbslandschaft

Die fünf Top-Unternehmen im Markt kommandieren rund 16% des Umsatzes. Solche Fragmentierung bedeutet, dass Markenkapital, statt Größe, oft Regalpräsenz entscheidet. Unternehmensmanöver verstärken diese Sicht: GSK trennte seine Haleon-Verbrauchereinheit ab, und Johnson & Johnson spaltete Kenvue ab, beide Aktionen darauf ausgelegt, Verbrauchergesundheits-Agenden strategische Autonomie zu geben. Interessanterweise demokratisiert der Trennungstrend F&E-Budgets, da neu unabhängige Einheiten Kapital direkt zu OTC-Gelegenheiten allozieren können, ohne um Finanzierung gegen hochmargen-verschreibungspflichtige Pipelines zu konkurrieren.

Petros Pharmaceuticals' KI-gestützte SaaS-Plattform durchsucht elektronische Gesundheitsakten, um Moleküle zu identifizieren, die für Rx-zu-OTC-Übergang geeignet sind, und beschleunigt Dossiererstellung und regulatorisches Engagement. Die Plattform veranschaulicht, wie Software-IP sich upstream in pharmazeutische Wertschöpfungsketten einfügen kann, nicht nur in nachgelagerten Marketing- oder Adhärenz-Apps. Vorausschauende Firmen behandeln solche Tools als Akquisitionsziele statt optionale Kollaborateure und kündigen eine Zukunft an, wo Tech-Scouting eine Kern-BD-Funktion wird.

Das geriatrische Segment bleibt unterversorgt, besonders für Polypharmazie-Management. Wenige OTC-SKUs integrieren Pillen-Teilungslinien, großschriftige Anweisungen oder Blisterpackungen mit taktilen Hinweisen. Unternehmen, die diese ergonomischen Schmerzpunkte lösen, können Loyalität in einer Demografie erfassen, die Zuverlässigkeit über Neuheit schätzt und was einst Nischen-User-Experience-Arbeit war, in einen messbaren Umsatzstrom verwandeln.

Rezeptfreie Medikamente Branchenführer

-

Bayer AG

-

Haleon Group

-

Sanofi S.A.

-

Reckitt Benckiser Group plc

-

Kenvue Brands LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Glenmark Pharmaceuticals erhielt FDA-Zulassung für Olopatadin-Hydrochlorid-Augenlösung 0,2% als OTC-Produkt.

- Mai 2024: Amneal Pharmaceuticals begann mit der Lieferung von OTC-Naloxon 4 mg Nasenspray an US-Einzelhandelsketten und veranschaulichte, wie öffentliche Gesundheitsimperative Markteintritt für Schadensreduktionsprodukte beschleunigen können.

Globaler Rezeptfreie Medikamente Marktbericht Umfang

Gemäß dem Umfang dieses Branchenforschungsberichts werden rezeptfreie Medikamente als nicht-verschreibungspflichtige Medikamente bezeichnet. Diese Arzneimittel können von einer Person ohne Arztrezept gekauft werden und sind sicher für den Konsum ohne Arztzustimmung.

Die Rezeptfreie Medikamente Marktsegmentierung umfasst Produkttyp, Formulierungstyp, Vertriebskanal und Geografie. Nach Produkttyp ist der Markt segmentiert in Husten-, Erkältungs- und Grippeprodukte, Analgetika, Dermatologie-Produkte, Gastrointestinal-Produkte, Vitamine, Mineralstoffe und Nahrungsergänzungsmittel (VMS), Gewichtsverlust-/Diätprodukte, Ophthalmische Produkte, Schlafhilfen und andere Produkttypen. Nach Formulierungstyp ist der Markt segmentiert in Tabletten, Flüssigkeiten, Salben und Sprays. Nach Vertriebskanal ist der Markt segmentiert in Krankenhausapotheken, Einzelhandelsapotheken, Online-Apotheken und andere Vertriebskanäle. Nach Geografie ist der Markt segmentiert in Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika. Der Branchenforschungsbericht deckt auch die geschätzten Verkaufsdaten und Markttrends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Für jedes Segment werden Branchengröße und -prognose in Bezug auf Wert (USD) bereitgestellt.

| Husten-, Erkältungs- & Grippemittel |

| Analgetika |

| Gastrointestinal |

| Dermatologie |

| Vitamine, Mineralstoffe & Nahrungsergänzungsmittel (VMS) |

| Gewichtsmanagement |

| Ophthalmisch |

| Schlafhilfen |

| Mundpflege |

| Raucherentwöhnung |

| Antihistaminika / Allergie |

| Ohrenpflege |

| Wundversorgung |

| Andere Produkte |

| Tabletten |

| Kapseln & Weichkapseln |

| Flüssigkeiten & Sirupe |

| Pulver & Granulate |

| Salben & Cremes |

| Sprays & Inhalatoren |

| Gummibärchen & Kautabletten |

| Transdermale Pflaster |

| Krankenhausapotheken |

| Einzelhandelsketten-Apotheken |

| Unabhängige Apotheken & Drogeriemärkte |

| Online-Apotheken |

| Andere Kanäle |

| Pädiatrie (0-14 Jahre) |

| Erwachsene (15-64 Jahre) |

| Geriatrie (65+ Jahre) |

| Chemisch-basiert |

| Pflanzlich & Natürlich |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest von Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Produkttyp | Husten-, Erkältungs- & Grippemittel | |

| Analgetika | ||

| Gastrointestinal | ||

| Dermatologie | ||

| Vitamine, Mineralstoffe & Nahrungsergänzungsmittel (VMS) | ||

| Gewichtsmanagement | ||

| Ophthalmisch | ||

| Schlafhilfen | ||

| Mundpflege | ||

| Raucherentwöhnung | ||

| Antihistaminika / Allergie | ||

| Ohrenpflege | ||

| Wundversorgung | ||

| Andere Produkte | ||

| Nach Formulierungstyp | Tabletten | |

| Kapseln & Weichkapseln | ||

| Flüssigkeiten & Sirupe | ||

| Pulver & Granulate | ||

| Salben & Cremes | ||

| Sprays & Inhalatoren | ||

| Gummibärchen & Kautabletten | ||

| Transdermale Pflaster | ||

| Nach Vertriebskanal | Krankenhausapotheken | |

| Einzelhandelsketten-Apotheken | ||

| Unabhängige Apotheken & Drogeriemärkte | ||

| Online-Apotheken | ||

| Andere Kanäle | ||

| Nach Altersgruppe | Pädiatrie (0-14 Jahre) | |

| Erwachsene (15-64 Jahre) | ||

| Geriatrie (65+ Jahre) | ||

| Nach Quelle | Chemisch-basiert | |

| Pflanzlich & Natürlich | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist die prognostizierte globale OTC-Medikamente Marktgröße bis 2030?

Der Markt wird voraussichtlich USD 247,74 Milliarden bis 2030 erreichen, was eine CAGR von 4,80% ab 2025-Niveaus widerspiegelt.

Welche Region wird voraussichtlich am schnellsten im OTC-Sektor bis 2030 wachsen?

Asien-Pazifik, angetrieben von einer CAGR von 8,7%, ist bereit, der am schnellsten wachsende regionale Markt zu sein aufgrund steigender Mittelklasse-Kaufkraft und regulatorischer Offenheit.

Wie bedeutsam ist die Verschiebung zu digitalen Verkaufskanälen für OTC-Produkte?

Online-Apotheken expandieren mit einer CAGR von 10,2%, mehr als doppelt so schnell wie traditionelles Einzelhandelswachstum, und signalisieren eine unumkehrbare Wendung zu Omnichannel-Verbraucherengagement.

Warum gewinnen Gummibärchen und Kautabletten in OTC-Formulierungen Traktion?

Ihre prognostizierte CAGR von 9,8% stammt von verbesserter Schmackhaftigkeit und Bequemlichkeit, die Adhärenz fördern, besonders bei Vitaminen, Mineralstoffen und Nahrungsergänzungsmitteln.

Was ist die strategische Bedeutung der ACNU-Regel der FDA?

Die Regel ermöglicht komplexen verschreibungspflichtigen Medikamenten den Übergang zum OTC-Status durch Nutzung digitaler Selbstauswahltools und vergrößert effektiv den adressierbaren Markt ohne Kompromiss bei der Sicherheit.

Wie wirken sich gefälschte OTC-Produkte auf die Branche aus?

Sie erodieren Verbrauchervertrauen und komprimieren Margen für legitime Marken und veranlassen Hersteller, in blockchain-basierte Verifizierung und authentifizierte Supply-Chains zu investieren, um Marktintegrität zu bewahren.

Seite zuletzt aktualisiert am: