Marktgröße und Marktanteil des thailändischen Mischfuttermarktes

Thailändische Mischfuttermarktanalyse von Mordor Intelligence

Die thailändische Mischfuttermarktgröße beträgt USD 6,7 Milliarden im Jahr 2025 und wird voraussichtlich USD 8,6 Milliarden bis 2030 erreichen, mit einem Wachstum bei einer CAGR von 5,1%. Das Marktwachstum wird durch starke heimische Viehzuchtproduktion, erhöhte Exportnachfrage in der Greater Mekong Sub-region und Regierungsunterstützung für Mühlenmodernisierung unterstützt. Der Markt ist charakterisiert durch integrierte agro-industrielle Gruppen, die Beschaffungskanäle kontrollieren, während Thailands heimischer Produktionsüberschuss von Mais und Maniok Stabilität gegen Importabhängigkeiten bietet. Die Übernahme von Präzisionsfütterungstechnologien und der Übergang zu antibiotikafreien Formulierungen der Branche verbessert die operative Effizienz und ermöglicht Premium-Preisgestaltung. Neue Umweltvorschriften treiben Futtermühlen dazu, erneuerbare Energielösungen zu übernehmen, was die Produktionskosten in der gesamten Branche beeinflusst.

Wichtige Berichtserkenntnisse

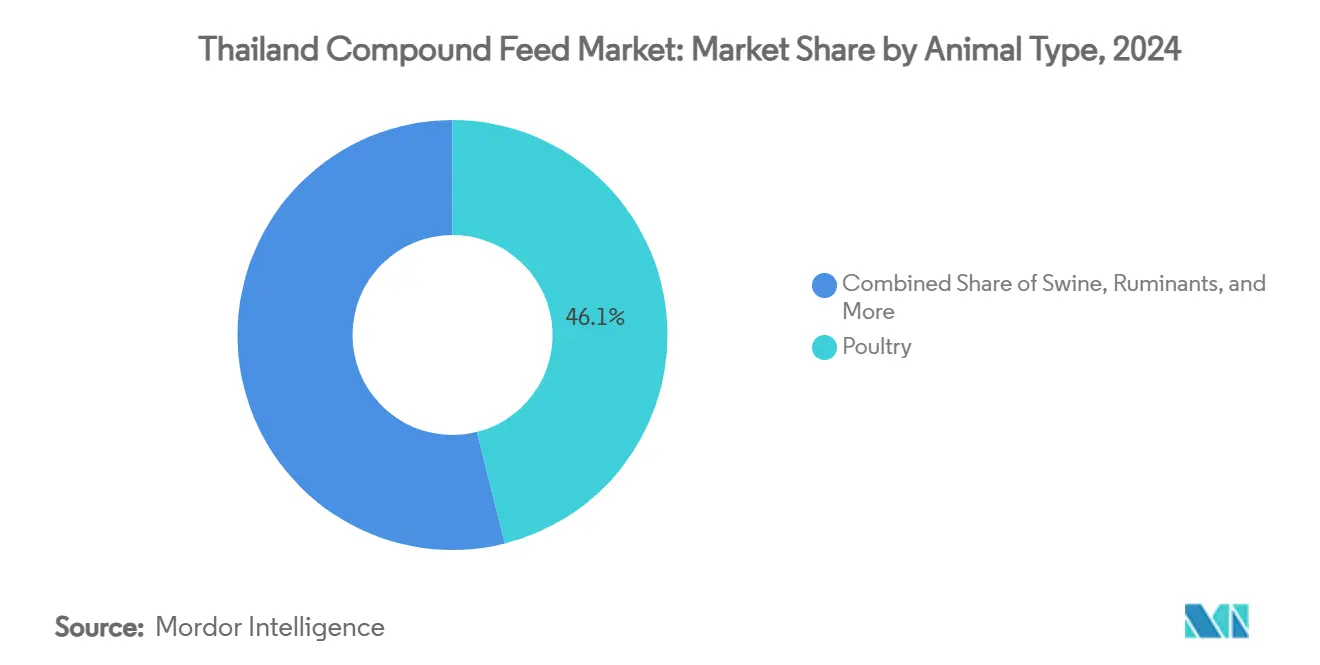

- Nach Tierart führte Geflügel mit einem 46,1%-Anteil des thailändischen Mischfuttermarktes im Jahr 2024; Aquakultur wird voraussichtlich mit einer 6,9% CAGR bis 2030 wachsen.

- Nach Zutat hielten Getreide 51% der thailändischen Mischfuttermarktgröße im Jahr 2024; Zusatzstoffe werden sich mit einer 7,1% CAGR zwischen 2025 und 2030 ausdehnen.

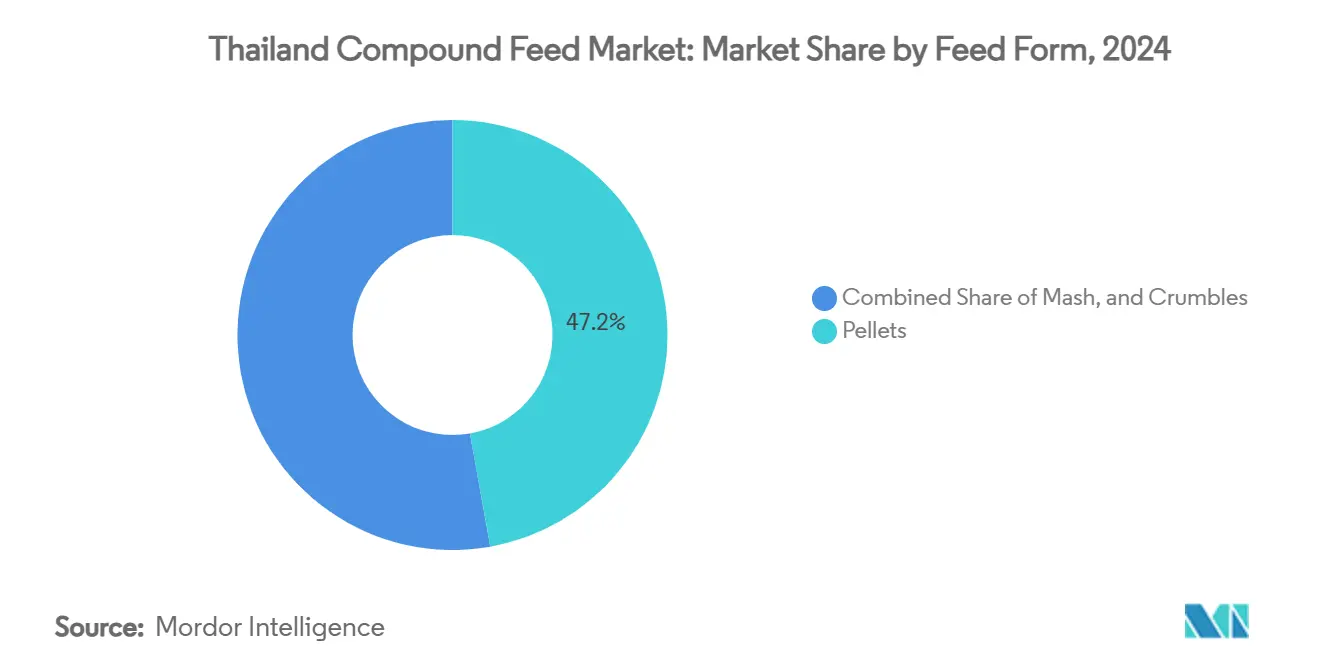

- Nach Futterform beherrschten Pellets einen 47,2%-Anteil der Marktgröße im Jahr 2024; Brösel werden mit einer 7,2% CAGR bis 2030 voranschreiten.

- Nach Produktionsstadium machten Mästerfutter 39,3% Anteil der Marktgröße im Jahr 2024 aus; Starterfutter werden voraussichtlich mit einer 8,1% CAGR bis 2030 steigen.

Trends und Einblicke des thailändischen Mischfuttermarktes

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Nachfrage nach tierischen Proteinen | +1.2% | Zentral- und Nordthailand | Mittelfristig (2-4 Jahre) |

| Regierungsanreize für integrierte Futtermühlen | +0.8% | Eastern Economic Corridor und national | Kurzfristig (≤ 2 Jahre) |

| Ausländische Direktinvestitionen in Futtermühlen hoher Dichte | +0.7% | Zentralthailand | Mittelfristig (2-4 Jahre) |

| Anstieg der Nachfrage nach antibiotikafreiem und Bio-Futter | +0.6% | Zentral- und Südthailand | Langfristig (≥ 4 Jahre) |

| Schnelle Übernahme von Präzisionsfütterung und Farmautomatisierung | +0.5% | Großbetriebe in Zentral- und Nordthailand | Mittelfristig (2-4 Jahre) |

| Obligatorisches mineralstoffangereichertes Vormischungsprogramm | +0.4% | Landesweit | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach tierischen Proteinen

Thailands Pro-Kopf-Fleischverbrauch steigt neben steigenden verfügbaren Einkommen und Tourismus-Erholung und treibt stetige Futternachfrage in Geflügel-, Schweine- und Aquakultursegmenten. Geflügelproduktion wird voraussichtlich wachsen aufgrund starker Nachfrage von Schnellrestaurants, während Hähnchenexporte nach Japan, Europa und Nahosten-Märkte expandiert haben. Der wachsende grenzüberschreitende Handel innerhalb der Greater Mekong Sub-region erweitert den Kundenstamm für Viehzuchtproduzenten. Futterhersteller profitieren von erhöhten Volumina und Nachfrage nach spezialisierten Futterformulierungen, die Fleischqualität verbessern. Die junge Bevölkerung des Landes unterstützt nachhaltiges Wachstum im Proteinverbrauch und etabliert einen fundamentalen Treiber für den thailändischen Mischfuttermarkt.

Regierungsanreize für integrierte Futtermühlen

Thailands Board of Investment bietet achtjährige Steuerbefreiungen und Zollbefreiungen für landwirtschaftliche Projekte im Eastern Economic Corridor, die Maschinen importieren. Die Regierung etablierte einen THB 1,72 Milliarden (USD 50 Millionen) Mais-Preisstabilisierungsfonds und bietet zinsgünstige Kredite zur Reduzierung von Rohstoffkosten für Futtermühlen. Das Animal Feed Quality Control Act B.E. 2558 bietet standardisierte Lizenzierungsverfahren, während das Investment Promotion Act Forschungs- und Entwicklungsausgaben unterstützt. Diese Regierungsinitiativen reduzieren Investitionsrückgewinnungsperioden und fördern Automatisierung im thailändischen Mischfuttermarkt.

Ausländische Direktinvestitionen in Futtermühlen hoher Dichte

Ausländische Direktinvestitionen (FDI) in der Landwirtschaft machten 54% der Eastern Economic Corridor (EEC) Verpflichtungen im Jahr 2023 aus, was zur Entwicklung von Futtermanufakturanlagen hoher Kapazität nahe Häfen und Industriezonen führte[1]Nation Thailand, `Thailand`s EEC unlocks potential for investors with new incentives,` nationthailand.com. Unternehmen, einschließlich Cargill, partnern mit regionalen Firmen zur Minimierung von Logistikkosten und Implementierung automatisierter Prozesskontrollen. Die Verfügbarkeit internationaler Finanzierung beschleunigt Futtermühlenbau und erhöht Produktionskapazität zur Erfüllung projizierter Nachfrage und stärkt Thailands Position im Mischfuttermarkt.

Anstieg der Nachfrage nach antibiotikafreiem und Bio-Futter

Thailands National Strategic Plan on Antimicrobial Resistance zielt darauf ab, Arzneimittelverbrauch um 30% zu reduzieren und ermutigt Tierfutterproduzenten zur Übernahme natürlicher Gesundheitszusätze. Betagros Eliminierung routinemäßiger Antibiotika in ihrer jährlichen Produktion von 140 Millionen Vögeln demonstriert diesen branchenweiten Übergang. Futterzusätze, einschließlich Probiotika, Präbiotika und organische Säuren, erfahren erhöhte Übernahme, da sie höhere Gewinnmargen bieten, während sie europäischen und japanischen Rückstandsanforderungen entsprechen. Die Integration von Black Soldier Fly-Mehl verstärkt Umweltnachhaltigkeitspraktiken und verstärkt Thailands Position als verantwortlicher Exporteur im Mischfuttermarkt.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Volatile Futterzutaten-Importpreise | −0.9% | National; höher in Zentral- und Nordregion | Kurzfristig (≤ 2 Jahre) |

| Begrenztes Ackerland für heimische Futterpflanzen | −0.5% | Landesweit; akut in Zentralregion | Langfristig (≥ 4 Jahre) |

| Mangel an qualifizierten Futterernährungsexperten und Mühlentechnikern | −0.6% | National, besonders akut in ländlichen Nordost- und Nordregionen | Mittelfristig (2-4 Jahre) |

| Strengere Treibhausgas-Emissionskonformität für Futtermühlenbetriebe | −0.4% | Industriezonen landesweit | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatile Futterzutaten-Importpreise

Die starke Abhängigkeit von Myanmar als Hauptquelle setzt Futtermühlen geopolitischen Risiken aus. Im Juni 2023 demonstrierte eine Auseinandersetzung über GVO-Importe die Verwundbarkeit gegenüber Politikänderungen, die Rohstofflieferungen für längere Zeiträume unterbrechen können. Steigende Tarife auf landwirtschaftliche Inputs beeinträchtigen zusätzlich Gewinnmargen während globaler Preisanstiege. Diese Marktbedingungen erfordern, dass Futterhersteller regelmäßig ihre Beschaffungs- und Risikomanagementstrategien anpassen.

Begrenztes Ackerland für heimische Futterpflanzen

Stadtentwicklung und Industriezonen reduzieren verfügbares Ackerland, besonders in Zentralthailand, wo Landpreise nach der COVID-19-Pandemie signifikant anstiegen. Während Präzisionslandwirtschaftstechniken Ernteertrag verbessert haben, um verlorene landwirtschaftliche Fläche teilweise zu kompensieren, übersteigt die wachsende Nachfrage weiterhin Produktionsgewinne. Dies erhält Thailands Abhängigkeit von importiertem Sojamehl und alternativen Energiepflanzen aufrecht. Die begrenzte Verfügbarkeit landwirtschaftlicher Flächen schafft eine fundamentale Beschränkung für die Expansion des thailändischen Mischfuttermarktes.

Segmentanalyse

Nach Tierart: Geflügel erhält Umfang, Aquakultur führt Wachstum an

Das Geflügelsegment machte 46,1% der thailändischen Mischfuttermarktgröße im Jahr 2024 aus. Diese Dominanz stammt von vertikaler Integration zwischen Futterproduktion und Verarbeitungsanlagen, die auf Exporte fokussiert sind. Die großmaßstäblichen Masthähnchenbetriebe erhalten konsistente Futtermühlennachfrage und bieten Stabilität trotz Rohstoffpreisschwankungen. Das Aquakultursegment, obwohl kleiner, wächst mit einer 6,9% CAGR, getrieben von Shrimpfarmbetrieben, die proteinreiche Futterformulierungen erfordern, die Premium-Preise erzielen.

Thailands Geflügelfuttermarktstärke spiegelt die etablierte Position des Landes in globalen Hähnchenexporten wider, besonders nach Japan und der Europäischen Union, wo strenge Sicherheitsstandardkonformität wesentlich ist. Das Aquakulturfuttersegment bietet höhere Gewinnmargen durch spezialisierte Futterformulierungen mit funktionalen Zusätzen, die Futterverwertungseffizienz und Endproduktqualität verbessern. Diese Marktdynamik beeinflusst Kapazitätsverteilung in Thailands Mischfutterindustrie.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Zutat: Getreide verankern Kostenbasis, während Zusatzstoffe beschleunigen

Getreide machen 51% des thailändischen Mischfuttermarktanteils im Jahr 2024 aus, unterstützt von heimischer Mais- und Maniokproduktion, die Futtermühlen vor externen Preisschwankungen schützt. Die etablierte Schüttgut-Handhabungsinfrastruktur und günstige Tarifpolitiken für lokale Pflanzen erhalten hohe Getreide-Einschlussraten in Standard-Futterformulierungen.

Das Zusatzstoffe-Segment, das mit einer 7,1% CAGR wächst, spiegelt den Übergang der Branche zur antibiotikafreien Produktion wider. Futterhersteller integrieren Probiotika, Hefe-Derivate und organische Säuren zu Premium-Preisen, um Exportanforderungen für rückstandsfreie Produkte zu erfüllen. Das Aufkommen insektenbasierter Proteine, besonders Black Soldier Fly-Mehl, erweitert die Zusatzstoffe-Optionen und trägt zum Wachstum des thailändischen Mischfuttermarktes bei.

Nach Futterform: Pellets dominieren, Brösel gewinnen an Zugkraft

Pellets bildeten 47,2% der thailändischen Mischfuttermarktgröße im Jahr 2024. Diese Dominanz stammt von ihrer Lagerungseffizienz, minimaler Staubentwicklung und Kompatibilität mit automatisierten Abgabesystemen. Die standardisierten Pellet-Produktionslinien ermöglichen Energierückgewinnung durch Biomasse-Kessel in modernisierten Mühlen.

Das Brösel-Segment wächst mit einer 7,2% CAGR und dient primär jungen Vögeln und juvenilen aquatischen Arten, die kleinere Partikelgrößen für bessere Verdauung benötigen. Mühlen investieren in Post-Pellet-Kühler und Walzen zur Produktion mehrerer Futterformen ohne Verdoppelung ganzer Produktionsanlagen, eine Strategie, die im thailändischen Mischfuttermarkt an Momentum gewinnt. Schrot behält seine Position in traditionellen Landwirtschaftsbetrieben und spezifischen Anwendungen bei, wo Mischungsflexibilität Formulierungsvorteile bietet, obwohl sein Marktanteil aufgrund pelletierter Alternativen abnimmt, die bessere Handhabungs- und Lagerungseigenschaften bieten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Produktionsstadium: Mästerfutter beherrschen Volumen, Starterfutter treiben Innovation voran

Mästerformeln hielten 39,3% des thailändischen Mischfuttermarktanteils im Jahr 2024, primär aufgrund verlängerter Fütterungszyklen und großer Rationsgrößen. Die Fähigkeit, Schüttgutzutaten im großen Maßstab zu beschaffen, erhält Kostenwettbewerbsfähigkeit für dieses Wachstumsstadium. Starterfutter, die mit einer 8,1% CAGR wachsen, integrieren konzentrierte Nährstoffe und spezialisierte Zusätze, die lebenslange Produktivität beeinflussen. Präzise Mikrodosierungssysteme ermöglichen genaue Vitamin- und Mineralstoffabgabe, verstärken frühe Immunentwicklung und verringern Antibiotikaverbrauch.

Endmastfutter versorgen reife Tiere, die sich dem Marktgewicht nähern, mit spezifischen Nährstoffprofilen, die Fleischqualität und Futterverwertungseffizienz in der finalen Produktionsphase verstärken. Regierungszuchtprogramme, die auf verbesserte Wachstumsraten und Krankheitsresistenz abzielen, erhöhen die Nachfrage nach Starterfutter. Diese Futter maximieren das genetische Potenzial verbesserter Viehzuchtvarianten, besonders in Geflügel- und Aquakultursektoren. Die hohen Margen in diesem Segment unterstützen kontinuierliche Forschung und Entwicklung innerhalb des thailändischen Mischfuttermarktes.

Geografieanalyse

Zentralthailand behielt einen signifikanten Anteil im thailändischen Mischfuttermarkt im Jahr 2024 bei und profitierte von Hafenzugang, Straßennetzwerken und konzentrierten exportorientierten Geflügelverarbeitern. Das Wachstum der Region setzt sich fort durch Regierungssteueranreize unter dem Eastern Economic Corridor und unterstützt die Expansion von Anlagen hoher Kapazität. Die Bedeutung der Region wird verstärkt durch Thailands Position als 14. größtes Ziel für US-amerikanische Landwirtschaftsexporte, die USD 1,2 Milliarden im Jahr 2023 erreichten und Nachfrage nach Futterzutaten und Fertigprodukten durch Zentralthailands Logistiknetzwerke generierten[2]U.S. Department of Agriculture, `Thailand - February 2025,` fas.usda.gov. Unternehmen einschließlich CP Foods erhalten substanzielle Forschungs- und Entwicklungsbetriebe in der Region aufrecht und erleichtern Technologieübernahme in ihren nationalen Operationen.

Die Südregion demonstriert beeindruckendes Wachstum bis 2030, primär aufgrund intensiver Shrimpzucht in Küstengebieten. Thai Union Feedmills Betriebe in Samut Sakhon und Songkhla, nahe Häfen gelegen, erleichtern die effiziente Verteilung spezialisierter Aquafutter in ASEAN (Association of Southeast Asian Nations). Während Überkapazität in Shrimpfutter-Produktion Gewinnmargen beeinträchtigt, fördert sie Innovation in Verdauungsverbesserern und krankheitsresistenten Formulierungen.

Nordthailands Marktwachstum stammt von Milchsektorexpansion und Viehhandel mit Laos und Myanmar. Jährliches Rinderpopulationswachstum von 8% erhöht Nachfrage nach Milch- und Rindfleischfutterformulierungen, die spezifische Protein-Energie-Verhältnisse erfordern. Betagros Lampang-Anlage mit einer Kapazität von 50.000 Vögeln pro Tag zeigt regionales Wachstumspotenzial an und trägt zu erhöhten Futteranforderungen im thailändischen Mischfuttermarkt bei.

Wettbewerbslandschaft

Der thailändische Mischfuttermarkt weist hohe Konzentration auf. Charoen Pokphand Foods PCL, Betagro Public Company Limited, Cargill, Incorporated, INTEQC Feed Co., Ltd und Thai Foods Group Public Company Limited - behalten signifikante Kontrolle über Rohstoffkontrakte und Vertriebskanäle bei. Charoen Pokphand Foods behält Marktführerschaft durch ihre vertikal integrierten Operationen von Samenproduktion bis Einzelhandelsvertrieb bei. Betagro hat ihre Position durch antibiotikafreie Viehzuchtprogramme etabliert, die Premium-Marktsegmente anvisieren, während Cargill sechs Fertigungsanlagen in Thailand betreibt und ihre globalen Beschaffungsfähigkeiten nutzt.

Der Markt demonstriert starken Fokus auf Nachhaltigkeits- und Rückverfolgbarkeitsinitiativen. Charoen Pokphand Foods erreichte GMP+-Zertifizierung in ihren Futter-, Transport- und Lageroperationen und implementierte Blockchain-Technologie für Getreide-Input-Verifikation.[3]CP Foods, `GMP+ Standards Throughout Feed Value Chain,` cpfworldwide.com Betagro investiert weiterhin in Probiotika-Forschung und versiegelte Saubergehäusesysteme zur Unterstützung ihres antibiotikafreien Produktionsengagements. Cargill hat lokale Partnerschaften etabliert, einschließlich mit VPF Group, zur Implementierung fortgeschrittener Fertigungsprozesse und Expansion der Schweinefutter-Produktion.

Mittelgroße Hersteller sehen sich steigenden Kosten bezüglich Emissionskontrolle und digitalen Rückverfolgbarkeitsanforderungen gegenüber. Diese Unternehmen spezialisieren sich entweder auf Nischenmärkte, wie organisches Legehennenfutter oder spezialisierte Fischfutterformulierungen, oder werden Akquisitionsziele für größere Unternehmen, die regionale Expansion suchen. Der Markt präsentiert Möglichkeiten in funktionalen Zusätzen und Insektenprotein-Segmenten, wo kein Unternehmen signifikante Marktdominanz etabliert hat und Einstiegspunkte für neue Marktteilnehmer im thailändischen Mischfuttermarkt schafft.

Branchenführer der thailändischen Mischfutterindustrie

Charoen Pokphand Foods PCL

Betagro Public Company Limited

Cargill, Incorporated

INTEQC Feed Co. Ltd

Thai Foods Group Public Company Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Thailändische Futtermühlen suspendierten gemeinsam Maiskäufe nach einer Auseinandersetzung über GVO-Importe und legten Lieferkettenfragilität offen.

- Oktober 2024: Charoen Pokphand Foods Public Company Limited (CP Foods) erhielt Global G.A.P.-Zertifizierung von Control Union (Thailand) für ihre Pak Thong Chai und Sriracha Futtermühlen.

- März 2024: Alltech und Thai Wah, ein Thailand-basierter Stärke- und stärkeverwandter Nahrungsmittelproduzent, bildeten eine Partnerschaft zur Verbesserung nachhaltiger Futterproduktion und Futterernährung.

Berichtsumfang des thailändischen Mischfuttermarktes

Tierfutter ist eine Mischung aus Rohstoffen und Zusätzen, die an Vieh verfüttert wird, aus pflanzlichen, tierischen, organischen oder anorganischen Substanzen oder industrieller Verarbeitung stammend, ob mit oder ohne Zusätze. Der thailändische Mischfuttermarkt ist segmentiert nach Tierart (Wiederkäuer, Geflügel, Schweine, Aquakultur und andere Tierarten) und Zutat (Getreide, Kuchen und Mehle, Nebenerzeugnisse und Zusatzstoffe). Der Bericht bietet Marktgrößen und Prognosen in Werten (USD) für alle oben genannten Segmente.

| Geflügel |

| Schweine |

| Wiederkäuer |

| Aquakultur |

| Andere Tiere (Haustiere, Pferde) |

| Getreide |

| Kuchen und Mehle |

| Nebenerzeugnisse |

| Zusatzstoffe |

| Pellets |

| Schrot |

| Brösel |

| Starter |

| Mäster |

| Endmast |

| Nach Tierart | Geflügel |

| Schweine | |

| Wiederkäuer | |

| Aquakultur | |

| Andere Tiere (Haustiere, Pferde) | |

| Nach Zutat | Getreide |

| Kuchen und Mehle | |

| Nebenerzeugnisse | |

| Zusatzstoffe | |

| Nach Futterform | Pellets |

| Schrot | |

| Brösel | |

| Nach Produktionsstadium | Starter |

| Mäster | |

| Endmast |

Schlüsselfragen, die im Bericht beantwortet werden

Wie groß ist der thailändische Mischfuttermarkt im Jahr 2025?

Er wird auf USD 6,7 Milliarden bewertet und wird voraussichtlich USD 8,6 Milliarden bis 2030 bei einer 5,1% CAGR erreichen.

Welches Segment wächst am schnellsten innerhalb des thailändischen Mischfuttermarktes nach Tierart?

Aquakultur weist die höchste CAGR bei 6,9% bis 2030 auf, getrieben von Shrimp- und Fischzuchtexpansion.

Welchen Anteil halten Getreide im thailändischen Mischfuttermarkt?

Getreide trugen 51% zum thailändischen Mischfuttermarktanteil im Jahr 2024 bei und nutzten heimische Mais- und Manioküberschüsse.

Warum gewinnen Zusatzstoffe an Zugkraft?

Ein landesweiter Wechsel zur antibiotikafreien Produktion treibt Nachfrage nach Probiotika, organischen Säuren und Insektenproteinen voran, die mit einer 7,1% CAGR wachsen.

Seite zuletzt aktualisiert am: