Marktanalyse für Flugkraftstoffe

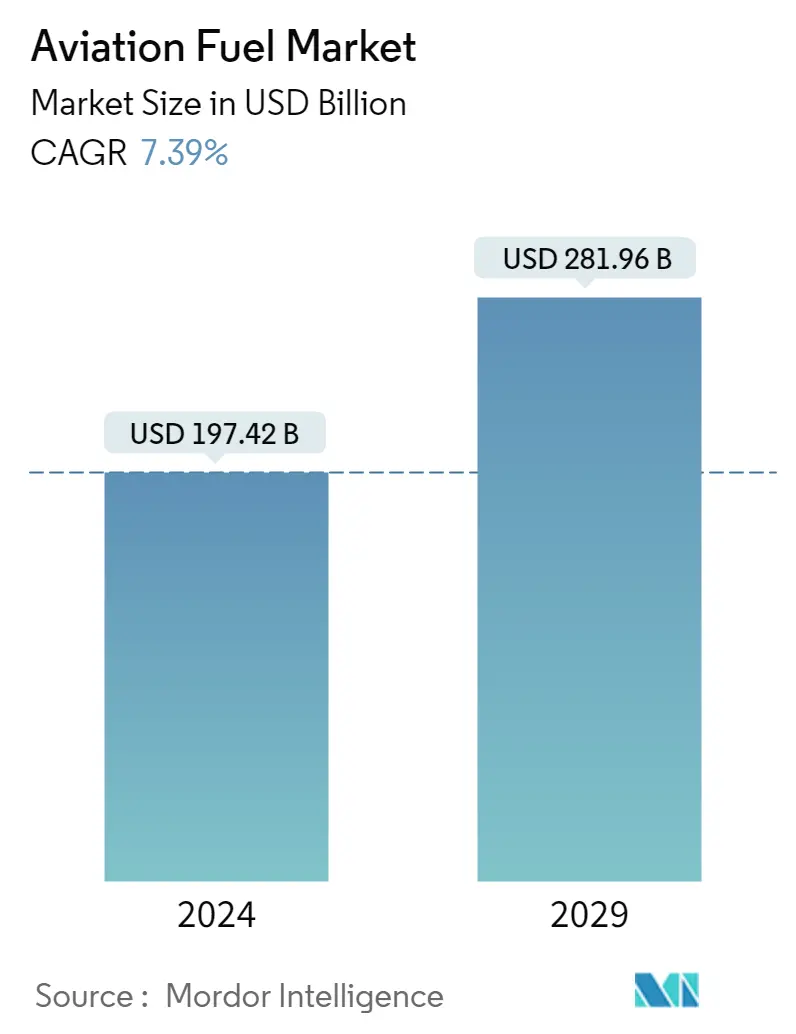

Die Größe des Flugkraftstoffmarkts wird im Jahr 2024 auf 197,42 Milliarden US-Dollar geschätzt und soll bis 2029 281,96 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,39 % im Prognosezeitraum (2024–2029) entspricht.

- Mittelfristig wird erwartet, dass die steigende Nachfrage nach Flugreisen und eine wachsende Flugzeugflotte den Markt im Prognosezeitraum antreiben werden.

- Andererseits wird erwartet, dass die zunehmenden Umweltbedenken hinsichtlich der Luftverschmutzung das Wachstum des Marktes im prognostizierten Zeitraum behindern werden.

- Dennoch wird erwartet, dass die zunehmenden Fortschritte in der nachhaltigen Flugkraftstofftechnologie enorme Chancen für den Flugkraftstoffmarkt schaffen werden.

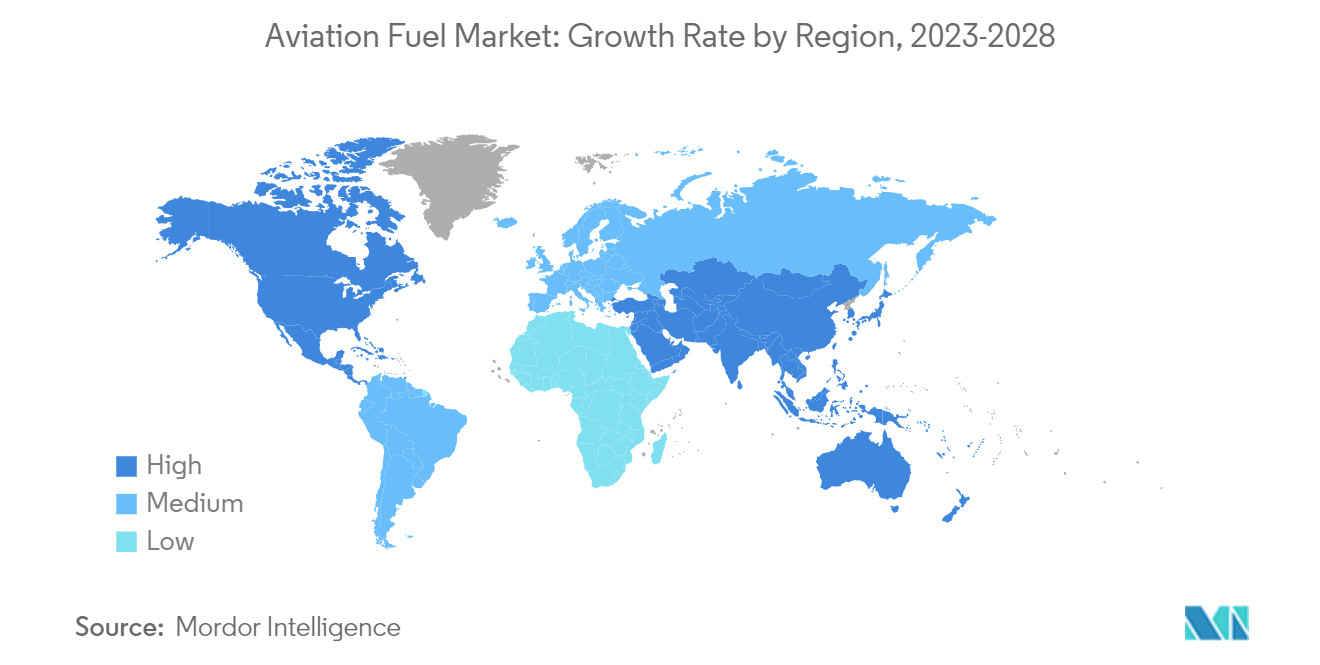

- Aufgrund des zunehmenden Flugverkehrs und der zunehmenden Flugzeugflotten in der Region wird der asiatisch-pazifische Raum voraussichtlich eine dominierende Marktregion für Flugkraftstoff sein.

Markttrends für Flugkraftstoffe

Es wird erwartet, dass Flugturbinenkraftstoffe den Markt dominieren

- Aviation Turbine Fuel (ATF), allgemein bekannt als Kerosin, ist ein aus Erdöl gewonnener Kraftstoff mit einer kerosinähnlichen Zusammensetzung. Es ist weltweit in verschiedenen Qualitäten erhältlich, darunter Jet A, Jet A-1 und Jet B, wobei Jet A-1 am häufigsten verwendet wird. Jet A-1 ist mit einer Vielzahl von Flugzeugturbinentriebwerken kompatibel. Es weist einen minimalen Flammpunkt von 38 Grad Celsius (100 °F) und einen maximalen Gefrierpunkt von -47 Grad Celsius auf.

- Flugturbinenkraftstoffe werden in verschiedenen Flugzeugen eingesetzt, darunter Verkehrsflugzeuge, Militär- und Geschäftsflugzeuge. Die meisten heute im Einsatz befindlichen Flugzeuge, insbesondere größere Verkehrsflugzeuge, sind auf Kerosin als primäre Energiequelle angewiesen. Der weit verbreitete Einsatz von Kerosin in verschiedenen Flugzeugtypen trägt zu seiner Marktbeherrschung bei.

- Darüber hinaus benötigen Düsentriebwerke, die in der kommerziellen und militärischen Luftfahrt weit verbreitet sind, Flugturbinentreibstoffe, um effizient zu funktionieren. Diese Triebwerke sind darauf ausgelegt, den Energiegehalt und die Verbrennungseigenschaften von Flugzeugtreibstoff zu nutzen. Solange Düsentriebwerke die dominierende Antriebstechnologie in der Luftfahrtindustrie bleiben, wird die Nachfrage nach Flugturbinentreibstoffen weiterhin erheblich sein.

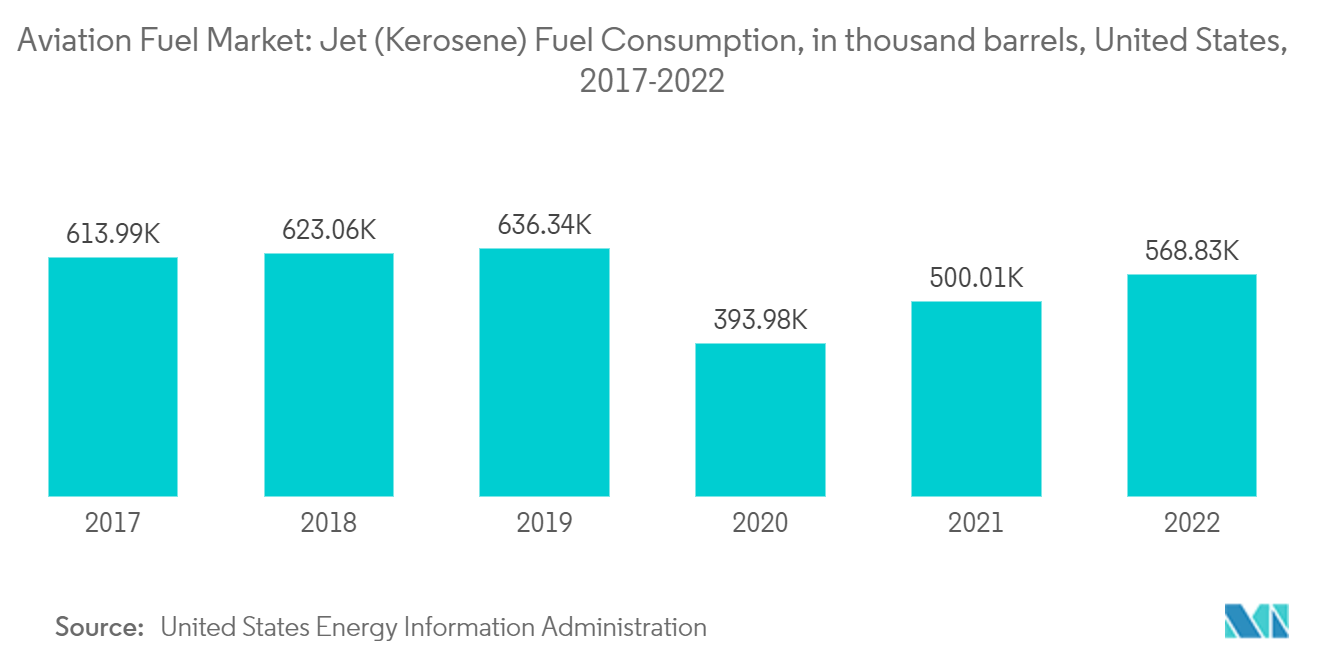

- Nach Angaben der United States Energy Information Administration ist beispielsweise der Verbrauch von Kerosin in den Vereinigten Staaten zwischen 2022 und 2021 um fast 14 % gestiegen, was auf den zunehmenden Flugverkehr und den zunehmenden Treibstoffverbrauch hindeutet.

- Flugturbinenkraftstoffe haben eine höhere Energiedichte als andere Kraftstoffe, wie beispielsweise Avgas, das in Flugzeugen mit Kolbenmotor verwendet wird. Das bedeutet, dass Kerosin mehr Energie pro Volumeneinheit liefern kann, was für Langstreckenflüge und größere Flugzeuge von entscheidender Bedeutung ist. Die hohe Energiedichte von Flugturbinentreibstoffen macht sie ideal für den Antrieb von Flugzeugtriebwerken und ermöglicht einen effizienten und längeren Flugbetrieb.

- Im Januar 2023 begann die Indian Oil Corporation (IOC) mit dem Export von Flugtreibstoff, der den Bedarf von Kleinflugzeugen und unbemannten Luftfahrzeugen (UAVs) deckt. Dieser Schritt ermöglicht Indien den Eintritt in den Weltmarkt im Wert von rund 2,7 Milliarden US-Dollar durch den Einstieg in den Erdölexport. Der Jawaharlal Nehru Port Trust (JNPT) ermöglichte den Transport der ersten Lieferung von 80 Barrel Flugbenzin nach Papua-Neuguinea. Jedes Fass hat ein Fassungsvermögen von 16 Kilolitern und ermöglicht den Transport einer erheblichen Menge Fluggas.

- Aufgrund der besprochenen Punkte ist daher zu erwarten, dass Flugturbinentreibstoff im prognostizierten Zeitraum einen Rückgang auf dem Markt verzeichnen wird.

Asien-Pazifik dürfte den Markt dominieren

- Der asiatisch-pazifische Raum verzeichnet ein erhebliches Wirtschaftswachstum, wobei Länder wie China, Indien und südostasiatische Länder diese Expansion vorantreiben. Mit dem Wachstum der Wirtschaft steigt auch die Nachfrage nach Flugreisen, was sich direkt in einem höheren Treibstoffverbrauch niederschlägt. Das robuste Wirtschaftswachstum der Region befeuert die Dominanz des Flugkraftstoffmarktes.

- Der asiatisch-pazifische Raum verfügt über eine florierende Luftfahrtindustrie mit zahlreichen Fluggesellschaften und einer wachsenden Flugzeugflotte. Die Fluggesellschaften in der Region weiten ihre Aktivitäten kontinuierlich aus, fügen neue Strecken hinzu und erhöhen die Flugfrequenzen. Diese Expansion erfordert eine höhere Nachfrage nach Flugkraftstoff und trägt zur Dominanz des Marktes in der Region bei.

- Darüber hinaus haben die rasche Urbanisierung im asiatisch-pazifischen Raum und der Aufstieg der Mittelschicht zu einem Anstieg des Flugverkehrs geführt. Da immer mehr Menschen in der Region Zugang zum Luftverkehr haben, steigt die Nachfrage nach Flugbenzin. Die zunehmende Urbanisierung und eine wachsende Mittelschicht sind Schlüsselfaktoren für die Dominanz des Marktes im asiatisch-pazifischen Raum.

- Darüber hinaus ist im asiatisch-pazifischen Raum das Aufkommen und Wachstum von Low-Cost-Carriern (LCCs) zu verzeichnen. Diese Fluggesellschaften bieten erschwingliche Flugpreise an, ziehen einen größeren Teil der Bevölkerung an und stimulieren die Nachfrage nach Flugreisen. LCCs arbeiten in der Regel mit höheren Auslastungsfaktoren, was zu einem höheren Treibstoffverbrauch führt und in der Folge die Dominanz des Flugkraftstoffmarktes in der Region vorantreibt.

- Darüber hinaus investieren viele Länder im asiatisch-pazifischen Raum stark in die Entwicklung der Flughafeninfrastruktur. Neue Flughäfen werden gebaut, bestehende Flughäfen werden erweitert und modernisiert. Diese Infrastrukturinvestitionen schaffen günstige Bedingungen für einen erhöhten Flugverkehr und Treibstoffverbrauch und tragen weiter zur Dominanz der Region auf dem Flugtreibstoffmarkt bei.

- Beispielsweise beabsichtigt Indian Oil Corp. im Mai 2023 den Bau einer Anlage für nachhaltigen Flugtreibstoff (SAF) im Wert von 122 Millionen US-Dollar, da die weltweiten Lieferungen, die Fluggesellschaften zur Erreichung der Dekarbonisierungsziele benötigen, erheblich knapp sind. Die geplante Anlage wird die Kapazität haben, jährlich 88.000 Tonnen SAF herzustellen.

- Aufgrund der oben genannten Punkte wird daher erwartet, dass die Region Asien-Pazifik im Prognosezeitraum den Markt dominieren wird.

Überblick über die Flugkraftstoffindustrie

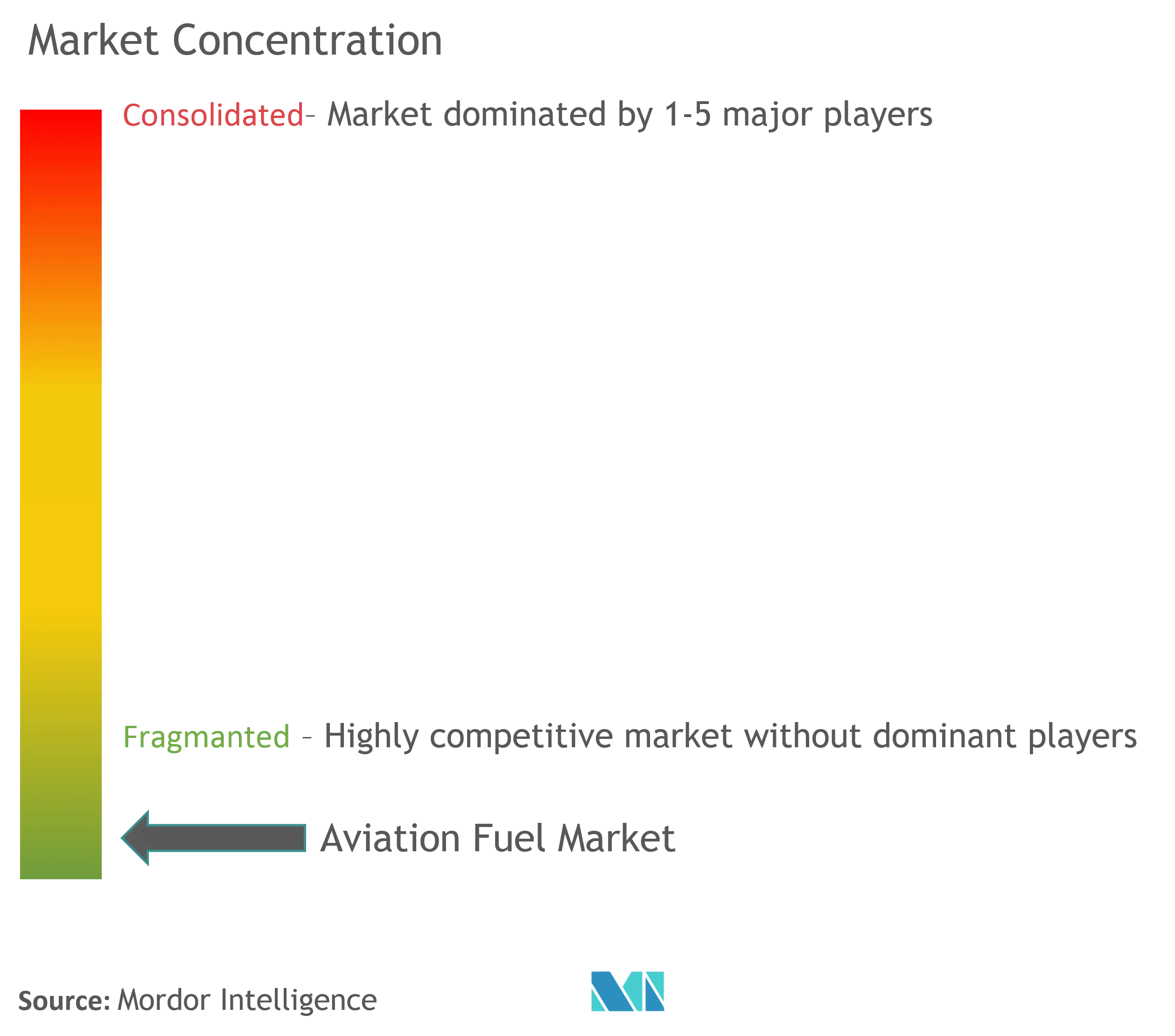

Der Flugkraftstoffmarkt ist fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören ExxonMobil Corporation, Chevron Corporation, Shell Plc., TotalEnergies SE und BP Plc. unter anderen.

Marktführer für Flugkraftstoffe

BP PLC

Exxon Mobil Corporation

TotalEnergies SE

Chevron Corporation

Shell Plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Flugkraftstoffmarkt

- April 2023 Mithilfe einer im Inland entwickelten Technologie, die Speiseöl und ölhaltige Pflanzensamen nutzt, wird erwartet, dass ein Bio-Flugzeugtreibstoff, allgemein als nachhaltiger Flugtreibstoff (SAF) bezeichnet, noch in diesem Jahr die internationale Zertifizierung erhält. Diese Zertifizierung würde den Einsatz des SAF auf kommerziellen Flügen innerhalb Indiens ermöglichen. Um die Produktion von SAF zu erleichtern, hat das Indian Institute of Petroleum (IIP), ein Labor des Council of Scientific and Industrial Research (CSIR), mit führenden Unternehmen wie Boeing, Indigo, Spicejet, Air India, Vistara und Air Asia zusammengearbeitet Indien.

- Februar 2023 Boeing hat Vereinbarungen zur Beschaffung von 5,6 Millionen Gallonen (21,2 Millionen Litern) gemischtem nachhaltigem Flugkraftstoff (SAF) von Neste, dem weltweit führenden Hersteller von SAF, abgeschlossen. Diese Beschaffung zielt darauf ab, Boeings kommerzielle Aktivitäten in den USA bis 2023 zu unterstützen. Diese Vereinbarungen stellen eine deutliche Steigerung dar und verdoppeln die SAF-Beschaffung des Unternehmens im Vergleich zum Vorjahr.

Segmentierung der Flugkraftstoffindustrie

Flugkraftstoff, auch Flugbenzin (Avgas) oder Düsentreibstoff genannt, ist eine spezielle Kraftstoffart, die speziell für die Verwendung in Flugzeugen entwickelt wurde. Es handelt sich um ein hochraffiniertes Erdölprodukt, das speziell auf die spezifischen Anforderungen und Leistungsmerkmale von Flugzeugtriebwerken zugeschnitten ist.

Der Flugkraftstoffmarkt ist nach Kraftstofftyp, Endverbraucher und Geografie segmentiert. Nach Treibstofftyp ist der Markt in Flugturbinentreibstoff (JetA, JetA-1 und JetB), Flug-Biotreibstoff und AVGAS unterteilt. Nach Endverbraucher ist der Markt in kommerzielle Luftfahrt, Verteidigungsluftfahrt und allgemeine Luftfahrt unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Flugkraftstoffmarkt in den wichtigsten Regionen. Der Bericht bietet die wertmäßige Marktgröße in USD für alle oben genannten Segmente.

| Kraftstoff für Luftturbinen | Jet A-1 |

| Jet A | |

| Jet B | |

| Biokraftstoff für die Luftfahrt | |

| AUSPUFF |

| Kommerziell |

| Verteidigung |

| Allgemeine Luftfahrt |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Chile | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Ägypten | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Treibstoffart | Kraftstoff für Luftturbinen | Jet A-1 |

| Jet A | ||

| Jet B | ||

| Biokraftstoff für die Luftfahrt | ||

| AUSPUFF | ||

| Endbenutzer | Kommerziell | |

| Verteidigung | ||

| Allgemeine Luftfahrt | ||

| Geografie (Regionale Marktanalyse {Marktgrößen- und Nachfrageprognose bis 2028 (nur für Regionen)}) | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Ägypten | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Flugkraftstoff-Marktforschung

Wie groß ist der Flugkraftstoffmarkt?

Es wird erwartet, dass der Flugkraftstoffmarkt im Jahr 2024 ein Volumen von 197,42 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,39 % auf 281,96 Milliarden US-Dollar wachsen wird.

Wie groß ist der Flugkraftstoffmarkt derzeit?

Im Jahr 2024 wird die Größe des Flugkraftstoffmarkts voraussichtlich 197,42 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Flugkraftstoffmarkt?

BP PLC, Exxon Mobil Corporation, TotalEnergies SE, Chevron Corporation, Shell Plc sind die wichtigsten Unternehmen, die auf dem Flugkraftstoffmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Flugkraftstoffmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Flugkraftstoffmarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Flugkraftstoffmarkt.

Seite zuletzt aktualisiert am:

Bericht der Flugkraftstoffindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Flugkraftstoff im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Flugkraftstoffanalyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)