Automobil Logistik Marktgröße und -anteil

Automobil Logistik Marktanalyse von Mordor Intelligenz

Die globale Automobil Logistik Marktgröße wird auf USD 282,90 Milliarden In 2025 geschätzt und soll USD 368,20 Milliarden bis 2030 erreichen, mit einer CAGR von 5,41% während des Prognosezeitraums (2025-2030).

Die fortschreitende Elektrifizierung von Pkw- und Nutzfahrzeugflotten, die rasche Digitalisierung der Aftermarket-Fulfillment und die Ausbreitung von Mobilität-als-eine-Dienstleistung-Programmen erweitern den Vertragsumfang und die Sendungskomplexität für Logistikdienstleister[1]Frank Appel, "Strategy 2030," DHL Gruppe, dhl.com. Verlagerungen vom Straßen- zum Schienen- und Seetransport beschleunigen sich, da sich die Nachhaltigkeitsziele von Unternehmen verschärfen, während Fusionen zwischen globalen 3pl-Unternehmen Skalenvorteile schaffen, die die Wettbewerbsdynamik neu gestalten. Gleichzeitig treiben Same-Day- und Nächste-Day-Liefererwartungen im e-Handel Automatisierungsinvestitionen In Mikro-Fulfillment voran, und integrierte Transparenzplattformen werden zu einer Voraussetzung für langfristige Automobil-Verträge.

Zentrale Berichtsergebnisse

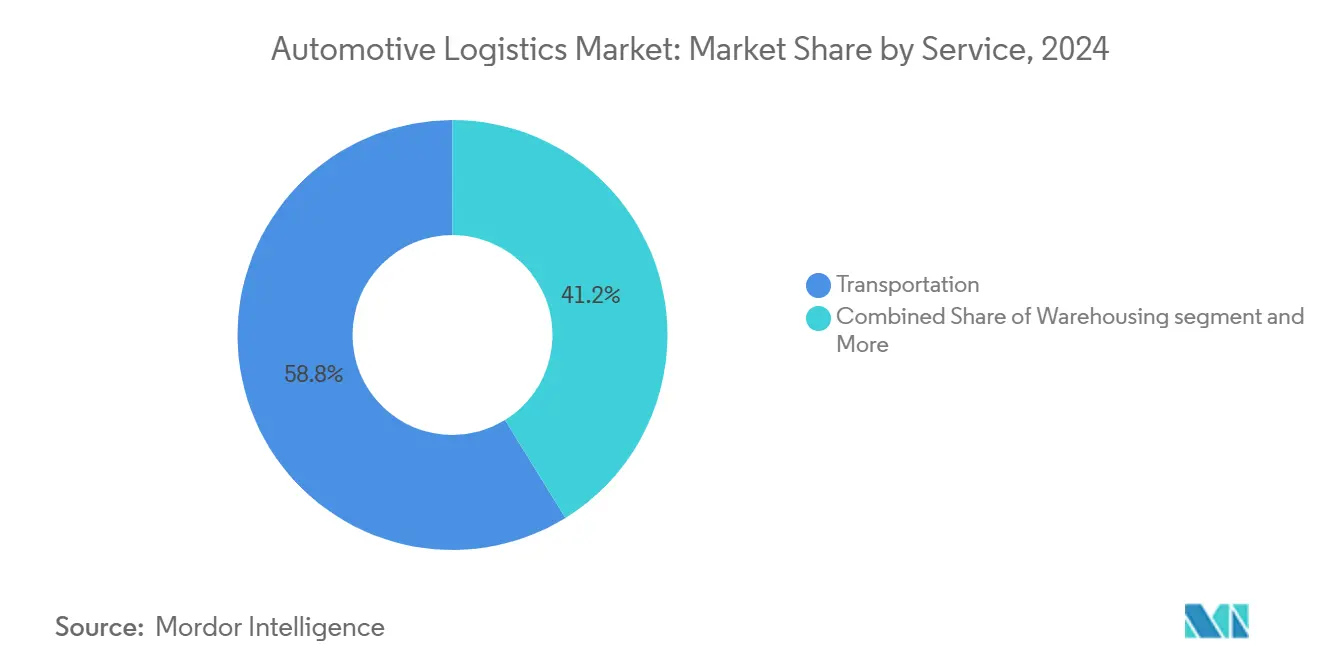

- Nach Dienstleistung führte Transport mit 58,8% des globalen Automobil Logistik Marktanteils In 2024; wertschöpfende Dienstleistungen sollen mit einer CAGR von 7,2% bis 2030 expandieren.

- Nach Typ entfiel auf das OEM-Segment 73,1% Anteil der globalen Automobil Logistik Marktgröße In 2024, während Aftermarket-Logistik die höchste prognostizierte CAGR von 6,5% bis 2030 verzeichnet.

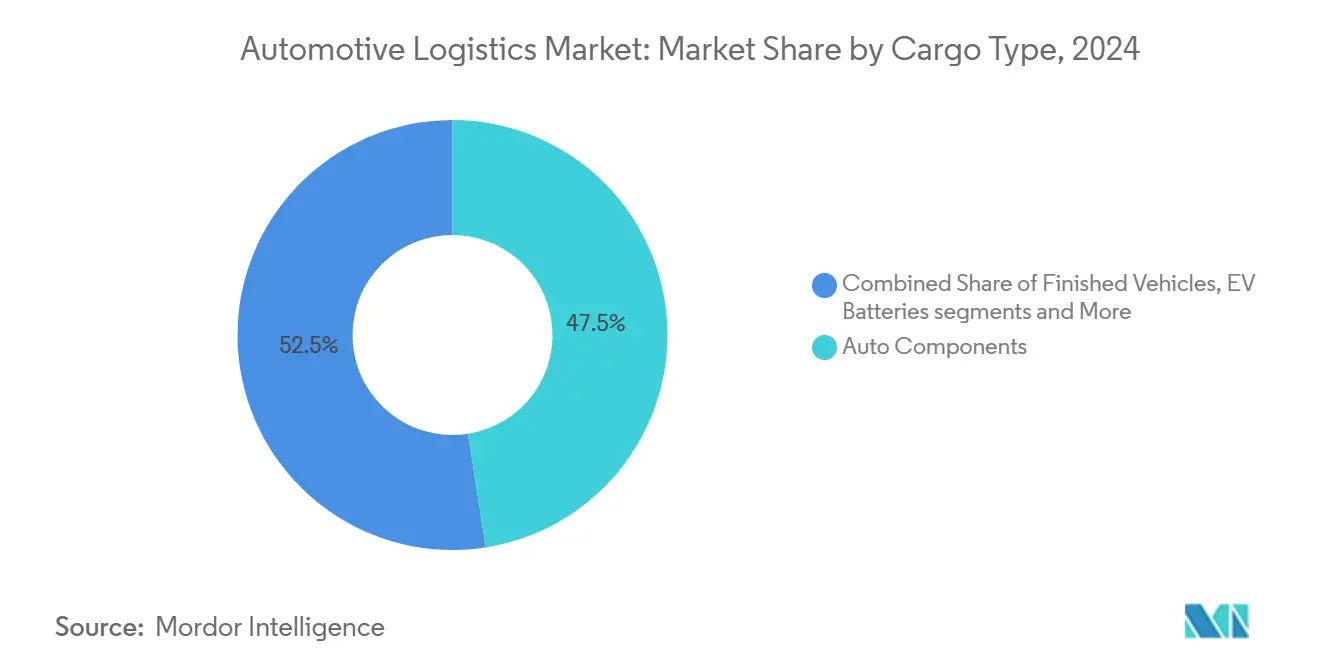

- Nach Frachtart eroberten Automobilkomponenten 47,52% Anteil des globalen Automobil Logistik Marktes In 2024; ev-Batterien und Leistungselektronik entwickeln sich mit einer CAGR von 11,6% bis 2030.

- Nach Lieferzeit beherrschten Standard-Dienstleistungen 81,3% Anteil der globalen Automobil Logistik Marktgröße In 2024; äußern- und kritische Dienstleistungen sollen während 2025-2030 mit einer CAGR von 7,9% wachsen.

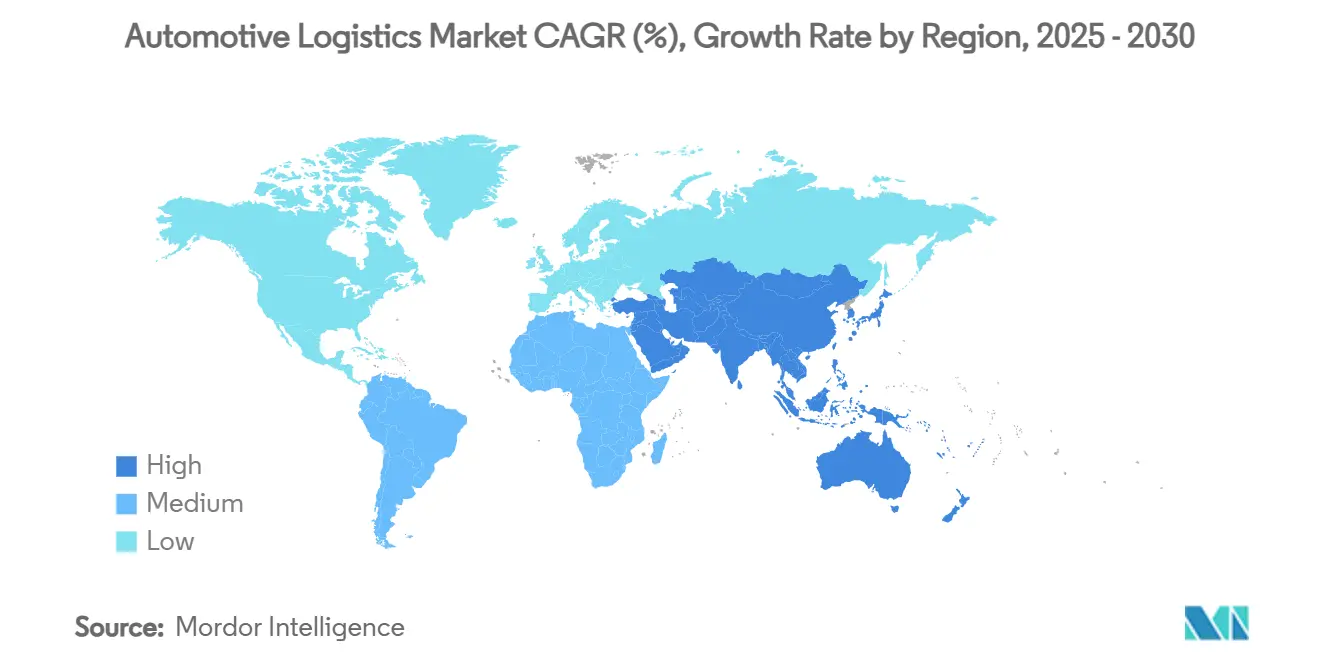

- Nach Geographie hielt Asien-Pazifik 47,8% Umsatzanteil In 2024 und wird voraussichtlich die schnellste CAGR von 6,8% erzielen, was seine Konzentration von Fahrzeug- und Batterieproduktion widerspiegelt.

Globale Automobil Logistik Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Batterieelektrische Fahrzeugakzeptanz hebt Fertigfahrzeugströme | +1.2% | Global (APAC, Europa führend) | Mittelfristig (2-4 Jahre) |

| e-Handel Nachfrage nach Aftermarket-Teilen beschleunigt Same-Day-Lieferung | +0.8% | Nordamerika, Europa | Kurzfristig (≤ 2 Jahre) |

| Fahrzeug-Abonnement und Mobilität-als-eine-Dienstleistung intensivieren Flottenumsatz | +0.6% | Nordamerika, Europa, APAC | Mittelfristig (2-4 Jahre) |

| End-Zu-End Sendungstransparenz-Erwartungen fördern plattformbasierte 3pl-Verträge | +0.4% | Global | Kurzfristig (≤ 2 Jahre) |

| Steigendes globales Durchschnittsfahrzeugalter erhöht Aftermarket-Teile-Ersatzhäufigkeit | +0.7% | Global, insbesondere Schwellenmärkte | Langfristig (≥ 4 Jahre) |

| Unternehmerische Nachhaltigkeitsziele lenken Verkehrsträgerwechsel zu Schienen- und Seetransport | +0.5% | Global, am stärksten In Europa und Nordamerika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Beschleunigung der batterieelektrischen Fahrzeugakzeptanz erhöht Fertigfahrzeugströme

Die globale Elektrofahrzeugdurchdringung soll 2025 20% überschreiten und die Nachfrage nach spezialisierten Batterie-Lieferketten und neuen Fertigfahrzeugkorridoren antreiben. DHL hat ev Zentren von Excellence In Asien-Pazifik und Europa eröffnet und bietet temperaturkontrollierte Lagerung, DG-konforme Handhabung und multimodale Outbound-Lösungen. Maersks ev Batterie Flex fließen Programm halbiert Lagerflächen durch wiederverwendbare Behälter und fortschrittliche Brandbekämpfung und senkt die Logistikkosten für Zellhersteller um 30%. Westliche 3pl-Unternehmen investieren auch In chinesische Korridorkapazitäten, da das Land 70% der Kathoden- und 85% der Anodenproduktion aufrechterhält, was Nah-Shoring von Pufferbeständen für europäische und nordamerikanische OEMs entscheidend macht. Die Kapitalintensität von Batteriehandhabungsdepots führt zu Gelenk Ventures zwischen Transporteuren und Energieunternehmen zur gemeinsamen Infrastrukturfinanzierung.

E-Commerce-Boom bei Aftermarket-Teilen schafft Same-Day-/Next-Day-Liefererwartungen

online-Teileumsätze machen nun zweistellige Anteile am globalen Aftermarket-Umsatz aus und fördern eine Verschiebung von regionalen Distributionszentren zu Mikro-Fulfillment-Knoten näher zu urbanen Fahrern. AutoStore-Implementierungen bei führenden Ersatzteil-Distributoren erhöhen die Lagerdichte um 300% und liefern 99,6% Verfügbarkeit, was zwei-Stunden-Abschlusszeitpunkte für 30.000-SKU-Sortimente ermöglicht. Kia Israels hardwarelose Verfolgung reduzierte die Fahrzeug-Suchzeit von Stunden auf Minuten, befreite 50% der Arbeitskraft und verkürzte die Bearbeitungszeit um bis zu 40%[2]Laurent Petizon, "Flexis SAS Gelenk Venture," Renault Gruppe, automotivelogistics.Medien. Logistikdienstleister bündeln nun prädiktive Bestandstools mit Last-Mile-Netzwerken, um langfristige Verträge zu sichern, während suburbane kreuzen-Docks ländliche Routen über Nacht nachfüllen, um Wochenend-Dienstleistung-Garantien zu erfüllen.

Wachstum von Fahrzeug-Abonnements & Mobility-as-a-Service erhöht Flottenumsatz-Logistik

Kurzzyklus-Flottenmodelle erfordern kontinuierliche Neuverteilung, saisonale Rotation und schnelle Flottenauflösung, was häufigeren Transport und Aufbereitung erfordert. BMWs Virtuell Fabrik digital Zwilling, der 30 Werke abdeckt, senkt Planungskosten um 30% und synchronisiert Logistik für Abonnement-Flotten In Europa und Asien. Chinesische OEMs wie BYD integrieren eigene Logistik-Tochtergesellschaften, die Fahrzeuge alle 3-6 Monate neu positionieren und traditionelle 3pl-Anteile bei innerstädtischen Verlagerungen herausfordern. Der Bedarf an konstanten Inspektions- und Software-Update-Stationen schafft neue wertschöpfende Dienstleistung-Umsatzströme In Hafen- und Schienenknotenpunkten.

Verbrauchernachfrage nach End-to-End-Sendungstransparenz fördert plattformbasierte 3PL-Verträge

Automobil-Versender benötigen zunehmend API-Ebene-Datenaustausch. Union Pazifik bietet 65 live-APIs und GPS auf 90% seiner Intermodal-Flotte und versorgt OEM-Kontrollzentralen mit Behälter-ETAs. DHL liefern Kette hat generative KI-Werkzeuge eingeführt, die Daten bereinigen, Angebote entwerfen und kundenspezifische KPI-Dashboards generieren, wodurch Angebotsgenauigkeit und Kundenreaktionszeit verbessert werden. Verträge verlangen nun Systeminteroperabilität, was eigenständige 3pl-Plattformen begrenzt und offene Architekturlösungen fördert, die Lieferanten-, Transporteur- und Händlerdaten In einer einzigen Benutzeroberfläche integrieren.

Beschränkungen-Wirkungsanalyse

| Beschränkung | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Makroökonomische Unsicherheit reduziert diskretionäre Fahrzeugsendungen | -0.9% | Nordamerika, Europa | Kurzfristig (≤ 2 Jahre) |

| Frachtratenschwankungen untergraben Budgetvorhersagbarkeit | -0.6% | Global (Asien-Europa akut) | Kurzfristig (≤ 2 Jahre) |

| Kohlenstoffemissionslimits erhöhen Fernverkehrskosten | -0.4% | Europa, Nord- amerika | Mittelfristig (2-4 Jahre) |

| Globaler Logistik- Fachkräftemangel beschränkt Spitzenkapazität | -0.5% | Entwickelte Märkte | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Makroökonomische Unsicherheit unterdrückt diskretionäre Fahrzeugkäufe und -sendungen

Die globale Automobilproduktion verlangsamte sich 2024 auf 0,8% Wachstum aufgrund strafferer Kredite und schwacher Verbraucherstimmung, was den Fertigfahrzeug-Hafendurchsatz In Europa um 9,4% reduzierte. Ford testet Schiene-Kurzsee-Alternativen von Mexikos Hafen Guaymas, um Kosten zu senken und gleichzeitig Lieferzeiten bei Nachfrageschwankungen zu halten. Niedrigere Auslastung belastet Margen an Ro-Ro-Anschlüsse, doch Betreiber müssen Überschusskapazität für die Erholung behalten, was Preisdisziplin belastet. Chinesische ev-Exporte erhöhen die Prognosekomplexität, da neue Marken die Produktion unabhängig von westlichen Makrozyklen skalieren.

Frachtratenschwankungen untergraben Budgetvorhersagbarkeit für Automotive-Versender

Störungen im Roten Meer haben Asien-Europa-Transits verlängert und Versicherungskosten erhöht, was europäische OEMs zwang, 30% der Fertigfahrzeugvolumen über Kap-Route-Fahrten umzuleiten. Kuehne + Nagels 2024-Ergebnisse zeigen Umsatznormalisierung, da Pandemie-Prämien abklingen, aber Spot-Rate-Schwankungen von 40% innerhalb eines Quartals erschweren jährliche Vertragsverhandlungen. Automobilhersteller diversifizieren Transporteur-Paneele und übernehmen indexgebundene Preisgestaltung, was administrative Last erhöht und Einsparungen Dämpft.

Segmentanalyse

Nach Service: Transport-Dominanz bei wertschöpfendem Wachstum

Transport behielt 58,8% Anteil des globalen Automobil Logistik Marktes In 2024. Straßentransport bleibt zentral, doch Schiene- und Seefrachtvolumen steigen, da Versender kohlenstoffärmere Optionen suchen. BMWs Wasserstoff-LKWs auf deutschen Strecken senken Tank-zu-Rad-Emissionen und illustrieren modale Innovation. Wertschöpfende Dienstleistungen sollen mit 7,2% CAGR übertreffen, getrieben von Anpassungs-, Software-Blitz- und Vorablieferungs-Inspektionsanforderungen. Anbieter konvertieren Brownfield-LagerhäBenutzer zu mehrere-Client-Montagehubs, die Robotik einbetten und kürzere Programmstarts ohne Legacy-Overhead ermöglichen.

Automatisierung verändert Lagerökonomie: AutoStores Ware-zur-Person-Systeme verdreifachen kubische Nutzung und senken Kommissionierungsfehler unter 0,1%, was zwei-Stunden-Aftermarket-Bestellfenster unterstützt. Da OEMs zu modularen ev-Plattformen migrieren, generieren Unterbaugruppen-Kommissionierung und Batteriepack-Sequenzierung neue Margenpools für Dienstleistung-Spezialisten. Das Gleichgewicht der Vertragsumsätze verschiebt sich daher von Fernverkehr zu hochberührungsintensiven Add-ons, diversifiziert Anbieter-Einkommen und verstärkt klebrige mehrjährige Vereinbarungen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Typ: OEM-Stabilität kontrastiert Aftermarket-Beschleunigung

OEM-Logistik machte 73,1% der globalen Automobil Logistik Marktgröße In 2024 aus, angetrieben von komplexen eingehenden KomponentenströMänner und Fertigfahrzeugexporten. Elektrifizierung erhöht Kapitalaufwand für ADR-konforme Batteriedepots, temperaturkontrollierte Anhänger und Notfallprotokolle. Teslas Langzeitcharter mit Hyundai Glovis für Modell 3-Transport von Shanghai nach Rotterdam spiegelt neue transkontinentale ev-Korridore wider.

Aftermarket-Logistik wächst schneller mit 6,5% CAGR, unterstützt von steigendem Fahrzeugalter und direktem Teileumsatz an Verbraucher. DHLs Erwerb von Inmar liefern Kette fügt 14 Rückgabezentren hinzu und positioniert das Unternehmen, um eskalierende Reverse-Logistik-Volumen In Nordamerika zu erfassen dhl.com. Lateinamerikanische Flotten mit durchschnittlich 18-20 Jahren erhöhen regionale Nachfrage nach Importteilen und ziehen 3pl-Investitionen In gebundene Freihandels-Hubs an, die Hafenstaus umgehen.

Nach Frachtart: Komponenten führen, während EV-Batterien steigen

Automobilkomponenten generierten 47,52% Umsatz In 2024, was kontinuierliche linienseitige Nachschubversorgung über Tausende von SKUs widerspiegelt. Der globale Automobil Logistik Marktanteil für ev-Batterien und Leistungselektronik steigt am schnellsten und expandiert mit 11,6% CAGR, da Regierungen Giga-Fabrik-Produktion incentivieren. Union Pazifik bewirbt Schiene als sichersten Großvolumen-Modus für Kathoden- und recycelte Lithiumströme und hebt 75% niedrigere CO₂ pro Tonnen-Meile als LKW hervor[3]Thom Albrecht, "Union Pazifik APIs Enhance Automobil Visibility," Union Pazifik, hoch.com.

Kuehne + Nagels KN BatteryChain verfolgt End-Zu-End-Ladezustand und Restwert und bietet OEMs verifizierbare ESG-Berichterstattung. Fertigfahrzeug-Sendungen stehen Nah-Shoring-Gegenwind gegenüber, bleiben aber zentral für Prämie-Marken, die auf zentralisierte Produktion angewiesen sind. Spezialisierte Anlagenpools, einschließlich Doppelstock-Güterwaggons für elektrische SUVs, sind knapp, was Leasingraten seit 2024 um zweistellige Beträge steigen lässt.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Lieferzeit: Standard-Dominanz steht Express-Druck gegenüber

Standard-Lieferung beherrschte 81,3% Anteil In 2024 und nutzte vorhersagbare Produktionspläne und den Übergang zu kohlenstoffärmerer See- und Schienenfracht. äußern-Dienstleistungen sollen mit 7,9% CAGR steigen, unterstützt von Just-In-Zeit-Montage und kritischer Aftermarket-Nachfrage. XPOs ExpressNow-Korridor zwischen Antwerpen und Istanbul verkürzt Transit um zwei Tage und senkt CO₂ um 80% gegenüber ausschließlichem LKW-Transport, was gemischte Dienstleistung-Ökonomie illustriert.

OEMs, die Build-Zu-Befehl-Modelle einsetzen, nutzen prädiktive Analytik zur Reduzierung von Pufferbeständen; bei Ausnahmen ist Prämie-Luft- oder dedizierte Van-Kapazität erforderlich. Nissans liefern-Kette-Risikosensing-Plattform nutzt KI zur Umleitung von Teilen binnen Stunden und begrenzt teure Eilrufe. Anbieter investieren daher In 24/7-Kontrollzentralen und An-Nachfrage-Charter-Broker, um kritische Frachtmöglichkeiten zu monetarisieren.

Geografieanalyse

Asien-Pazifik hielt 47,8% Anteil des globalen Automobil Logistik Marktes In 2024 und soll mit 6,8% CAGR bis 2030 wachsen. Chinas Dominanz In ev-Produktion und Batteriematerial-Raffinierung erhält hohe intraregionale Streckendichte aufrecht, während Indiens produktionsgebundene Anreize Komponentenfertigungsmigrationen anziehen. DHL fügte 2025 ein ev Center von Excellence In Australien hinzu und erweiterte sein regionales Netzwerk für temperaturkontrollierte Batterieströme. Japanische Anbieter pionieren autonomes Zugführung auf Autobahnen und adressieren Fahrermangel und heben Anlagennutzung. Große Hafenbetreiber vergrößern Ro-Ro-Liegeplätze, belegt durch Kaohsiungs 370.000-TEU-Expansion, die Schiffsumsatz für Fertigfahrzeuge erhöht.

Nordamerika bleibt strategischer Hub, aber Zollerhöhungen auf importierte Fahrzeuge und Komponenten belasten Routingentscheidungen. Analysten schätzen potenzielle Reduktionen von 20.000 Einheiten pro Tag, falls Zölle bis 2026 anhalten, was OEMs zu vertiefen Mexiko- und Kanada-Nah-Shoring zwingt. Georgia Ports wird USD 262 Millionen In Colonel'S Island-Upgrade investieren und bis 2026 Spitzenposition im uns-Ro-Ro-Durchsatz anstreben. Alternativ Pazifik-Tor-Eingänge wie Guaymas werden getestet, um Westküstenstaus zu begrenzen und Drayage-Kosten auszugleichen.

Europa kämpft mit geopolitischen Störungen und strengen Kohlenstoffregulierungen. Durchsatz an Fertigfahrzeug-Anschlüsse fiel 2024 um 9,4% und verschob die Region zu Netto-Importeur-Status, da asiatische ev-Exporte steigen. Doch der Block führt bei grünen Logistik-Mandaten: Audi setzt erneuerbare-Energie-betriebene Züge für Batteriemodule ein und spart 2.600 Tonnen jährliches CO₂. Peel Ports' GBP 30 Millionen Ro-Ro-Liegeplatz In Sheerness, operativ 2025, unterstreicht fortgesetzte Investitionen trotz weicherer Volumen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Wettbewerbslandschaft

Der globale Automobil Logistik Markt ist mäßig fragmentiert, aber konsolidiert sich. DSVs EUR 14,3 Milliarden Übernahme von DB Schenker schloss im April 2025 ab und schuf einen USD 45 Milliarden Umsatzführer mit 160.000 Mitarbeitern In 90 Ländern. CEVA Logistik absorbierte früher Bolloré Logistik und richtete GEFCO-Assets In eine dedizierte Fertigfahrzeug-Einheit neu aus, was strategischen Fokus auf hochmargige Ro-Ro-Ströme signalisiert.

Technologie-Einsatz differenziert etablierte Unternehmen. DHL liefern Chains generative KI-Werkzeuge bereinigen automatisch Kundendaten und entwerfen Preise, wodurch Angebotszykluszeiten um 25% verkürzt werden. Ups installiert autonome Rangierschlepper, die 20 Stunden täglich operieren und Paket-zu-Auto-kreuzen-Dock-Produktivität erhöhen. Chinesische Newcomer integrieren vertikal; SAIC Logistik kontrolliert Binnenhäfen, die mit Shanghai-Werken verbunden sind, und fordert internationale 3pl-Penetration heraus.

Strategische Züge zielen auf Elektromobilität. Maersks Flex Hub Batterie-Dienstleistung bündelt Seefracht, Lagerung und Binnentransport für Zellhersteller und bietet temperaturkontrollierte Einhaltung und ESG-Dashboards. CEVA und BMW Frankreich testen elektrische Autotransporter auf 270 km täglichen Schleifen und sammeln Telematik zur Zertifizierung von CO₂-Einsparungen. Uber Fracht kooperiert mit Aurora Innovation zur Kommerzialisierung fahrerloser LKW-Kapazität auf uns-Strecken und verspricht Kostenparität mit menschlichen Fahrern bis 2027.

Automobil Logistik Industrieführer

-

Hellmann Worldwide Logistik SE & Co. KG

-

APL Logistik Ltd

-

BLG Logistik Gruppe AG & Co. KG

-

CEVA Logistik

-

DHL Gruppe

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Toyota Motor Europa und VDL Groep setzten vier 400 km-Reichweiten-Wasserstoff-LKWs In Belgien, Frankreich, Deutschland und den Niederlanden ein, um Schwerlast-Logistik zu dekarbonisieren.

- Juni 2025: Nippon äußern Holdings, Japan Fracht Railway und T2 vollendeten einen 500 km autonomen LKW-plus-Schiene-Piloten von Kanagawa nach Kobe zur Bewältigung von Fahrermangel.

- Mai 2025: DHL eröffnete ein ev Center von Excellence In Australien zur Unterstützung regionaler Batterie-Lieferketten.

- März 2025: XPO erweiterte ExpressNow In ganz Europa und verbesserte zeitkritische Optionen für OEM- und Aftermarket-Kunden.

Globaler Automobil Logistik Marktbericht Umfang

Automobil Logistik bezieht sich auf das umfassende Management und die Koordination von Transport, Lagerung und Distribution von Automobilteilen, Komponenten und Fertigfahrzeugen In der gesamten Lieferkette. Dieser Sektor ist entscheidend, um sicherzustellen, dass Automobilhersteller, Lieferanten und Distributoren effizient operieren und Verbraucheranforderungen erfüllen.

Der globale Automobil Logistik Markt ist segmentiert nach Dienstleistung (Transport, Lagerung, Distribution & Bestandsmanagement und andere Dienstleistungen), nach Typ (Fertigfahrzeug, Automobilkomponenten und andere Typen), und nach Geographie (Asien-Pazifik, Nordamerika, Europa, Lateinamerika und Naher Osten und Afrika). Der Bericht bietet Marktgröße und Prognosen In Werten (USD) für alle oben genannten Segmente.

| Transport | Straße |

| Schiene | |

| See / Ro-Ro / Kurzsee | |

| Luft | |

| Lagerung, Distribution & Bestandsmanagement | |

| Wertschöpfende Services |

| OEM |

| Aftermarket |

| Fertigfahrzeuge |

| Automobilkomponenten |

| EV-Batterien & Leistungselektronik |

| Andere Fracht |

| Standard |

| Express / Kritisch |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Südamerika | Brasilien |

| Peru | |

| Chile | |

| Argentinien | |

| Rest von Südamerika | |

| Asien-Pazifik | Indien |

| China | |

| Japan | |

| Australien | |

| Südkorea | |

| Südostasien (Singapur, Malaysia, Thailand, Indonesien, Vietnam und Philippinen) | |

| Rest von Asien-Pazifik | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Spanien | |

| Italien | |

| BENELUX (Belgien, Niederlande und Luxemburg) | |

| NORDICS (Dänemark, Finnland, Island, Norwegen und Schweden) | |

| Rest von Europa | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Nigeria | |

| Rest von Naher Osten und Afrika |

| Nach Service | Transport | Straße |

| Schiene | ||

| See / Ro-Ro / Kurzsee | ||

| Luft | ||

| Lagerung, Distribution & Bestandsmanagement | ||

| Wertschöpfende Services | ||

| Nach Typ | OEM | |

| Aftermarket | ||

| Nach Frachtart | Fertigfahrzeuge | |

| Automobilkomponenten | ||

| EV-Batterien & Leistungselektronik | ||

| Andere Fracht | ||

| Nach Lieferzeit | Standard | |

| Express / Kritisch | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Peru | ||

| Chile | ||

| Argentinien | ||

| Rest von Südamerika | ||

| Asien-Pazifik | Indien | |

| China | ||

| Japan | ||

| Australien | ||

| Südkorea | ||

| Südostasien (Singapur, Malaysia, Thailand, Indonesien, Vietnam und Philippinen) | ||

| Rest von Asien-Pazifik | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| BENELUX (Belgien, Niederlande und Luxemburg) | ||

| NORDICS (Dänemark, Finnland, Island, Norwegen und Schweden) | ||

| Rest von Europa | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Südafrika | ||

| Nigeria | ||

| Rest von Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle globale Automobil Logistik Markt?

Der globale Automobil Logistik Markt steht bei USD 282,9 Milliarden In 2025 und soll USD 368,2 Milliarden bis 2030 erreichen.

Wie schnell wird der Automobil Logistik Markt voraussichtlich wachsen?

Der Markt soll zwischen 2025 und 2030 mit einer zusammengesetzten jährlichen Wachstumsrate von 5,41% expandieren.

Welche Region führt den Automobil Logistik Markt und warum?

Asien-Pazifik hält 47,8% des globalen Umsatzes aufgrund seiner Konzentration von Fahrzeugherstellung, Batterieproduktion und schneller Elektrofahrzeug-Adoption.

Welches Dienstleistung-Segment generiert den meisten Umsatz In Automobil Logistik?

Transport-Dienstleistungen machen 58,8% des Marktumsatzes In 2024 aus, unterstützt von Straßen-, Schienen-, See- und Luftbewegungen über Fertigfahrzeuge und Komponenten.

Wo tritt das schnellste Wachstum bei Frachtarten auf?

ev-Batterien und Leistungselektronik stellen die am schnellsten wachsende Frachtkatego-rie dar und entwickeln sich mit einer CAGR von 11,6% bis 2030.

Wie beeinflussen Nachhaltigkeitsziele Logistikstrategien?

Unternehmerische Kohlenstoffziele treiben Verkehrsträgerwechsel zu Schiene und See voran und veranlassen Anbieter zu Investitionen In emissionsarme Assets wie Wasserstoff-LKWs und grünere Seelösungen.

Seite zuletzt aktualisiert am: