Marktgröße und -anteil für luftlose Reifen

Marktanalyse für luftlose Reifen von Mordor Intelligence

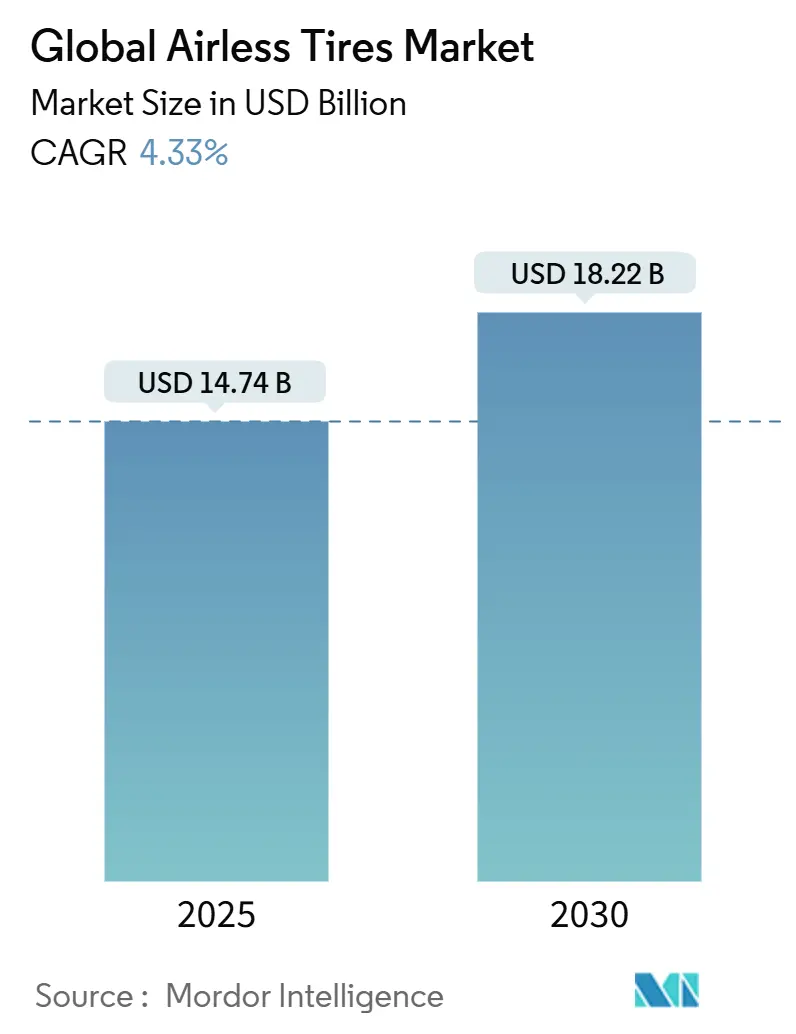

Die Marktgröße für luftlose Reifen wird derzeit auf USD 14,74 Milliarden im Jahr 2025 bewertet und soll bis 2030 USD 18,22 Milliarden erreichen, mit einer Expansion von 4,33% CAGR. Der Übergang von Prototypen zu kommerziellen Linien schreitet voran, da Hersteller von Elektrofahrzeugen (EV) pannensichere Lösungen suchen, Verteidigungsbehörden ausfallsichere Mobilitätsplattformen spezifizieren und Nachhaltigkeitsvorschriften die Entsorgungsregeln verschärfen. Partnerschaften wie Teslas laufende Testdiskussionen mit Michelins Uptis-Linie veranschaulichen, wie das Engagement der Erstausrüster (OEM) die allgemeine Akzeptanz beschleunigt. Die steigende Nachfrage von Bergbauflotten, expandierenden Mikromobilitätsdiensten und schnelle Iteration durch 3D-gedruckte Gitterstrukturen verstärken weiter den Wachstumspfad des Marktes für luftlose Reifen. Etablierte Reifenunternehmen setzen tiefgreifende Materialwissenschafts-Portfolios ein, doch höhere Stückkosten und Zertifizierungsbegrenzungen über 130 km/h dämpfen weiterhin die kurzfristige Adoptionskurve.

Wichtige Berichts-Erkenntnisse

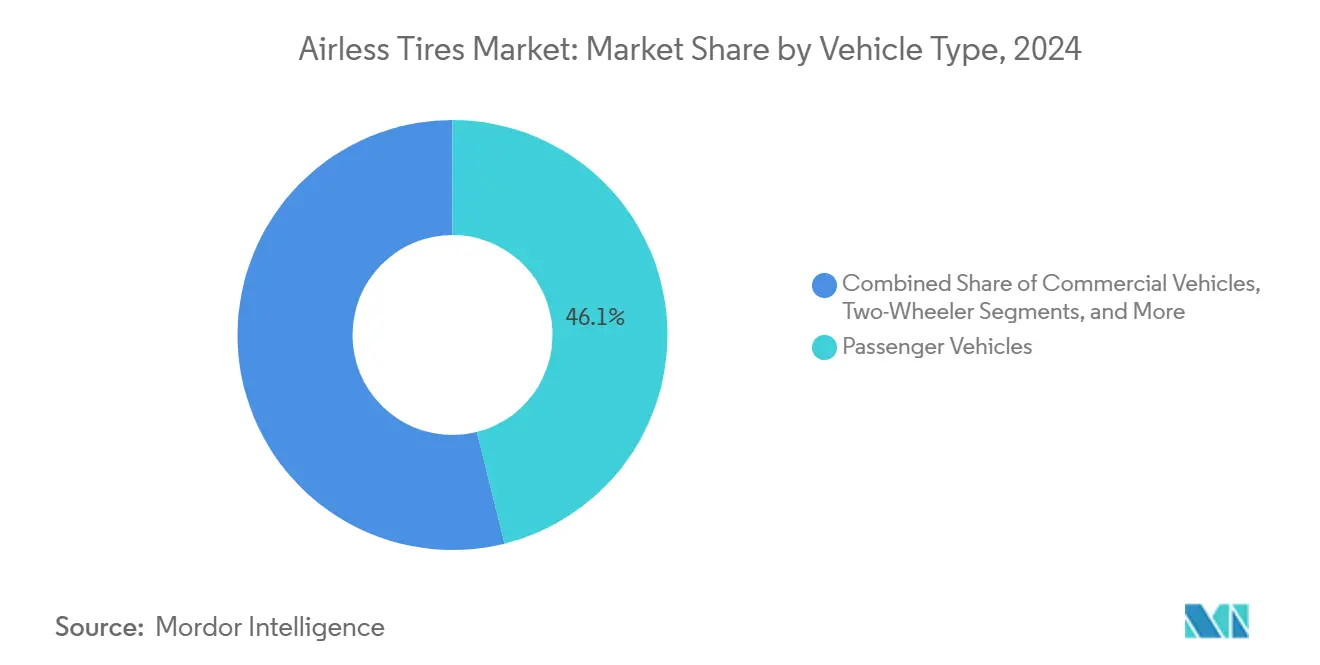

- Nach Fahrzeugtyp führten Personenkraftwagen mit 46,12% des Marktanteils für luftlose Reifen im Jahr 2024, während Geländefahrzeuge mit 7,46% CAGR bis 2030 wachsen sollen.

- Nach Material dominierte Gummi 65,33% des Marktanteils für luftlose Reifen im Jahr 2024; Verbundelastomere sollen zwischen 2025-2030 mit einer CAGR von 6,15% expandieren.

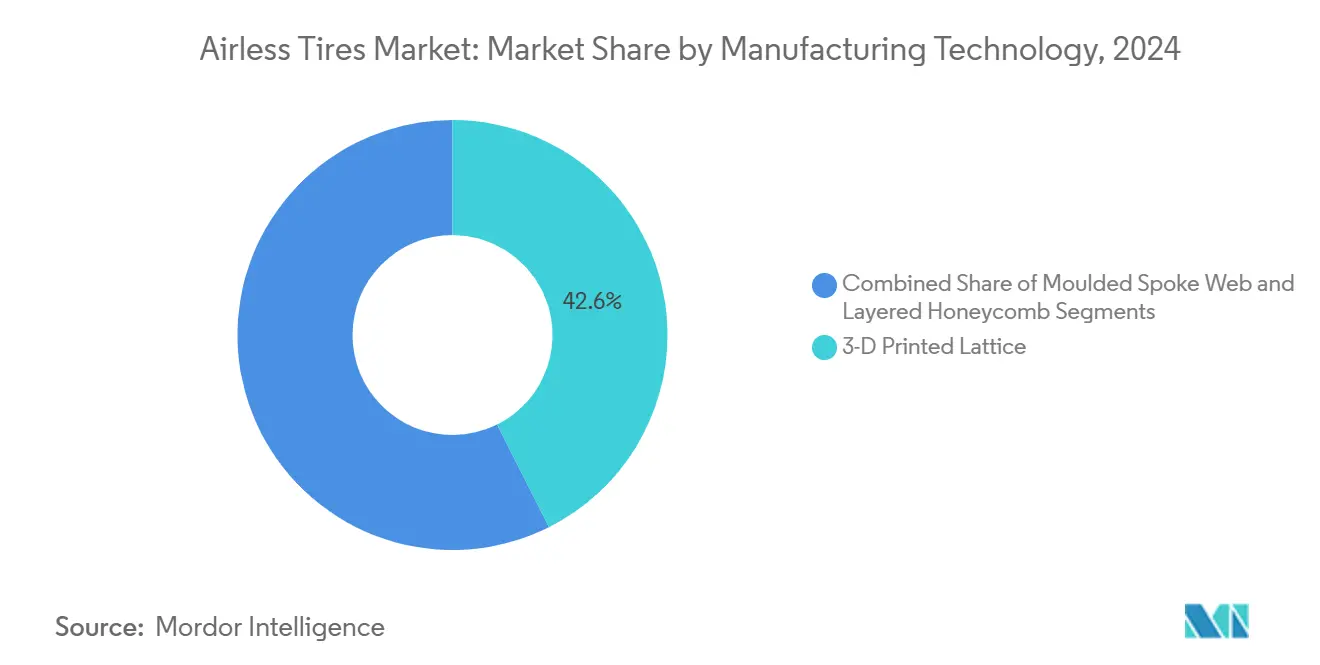

- Nach Fertigungstechnologie kommandierte 3D-gedruckte Gitterdesigns 42,58% Anteil der Marktgröße für luftlose Reifen im Jahr 2024, während geschichtete Wabenstrukturen die höchste prognostizierte CAGR von 5,84% bis 2030 verzeichnen werden.

- Nach Vertriebskanal hielt der OEM-Kanal 59,81% Anteil des Marktes für luftlose Reifen im Jahr 2024, während der Aftermarket mit 6,75% CAGR bis 2030 wachsen soll.

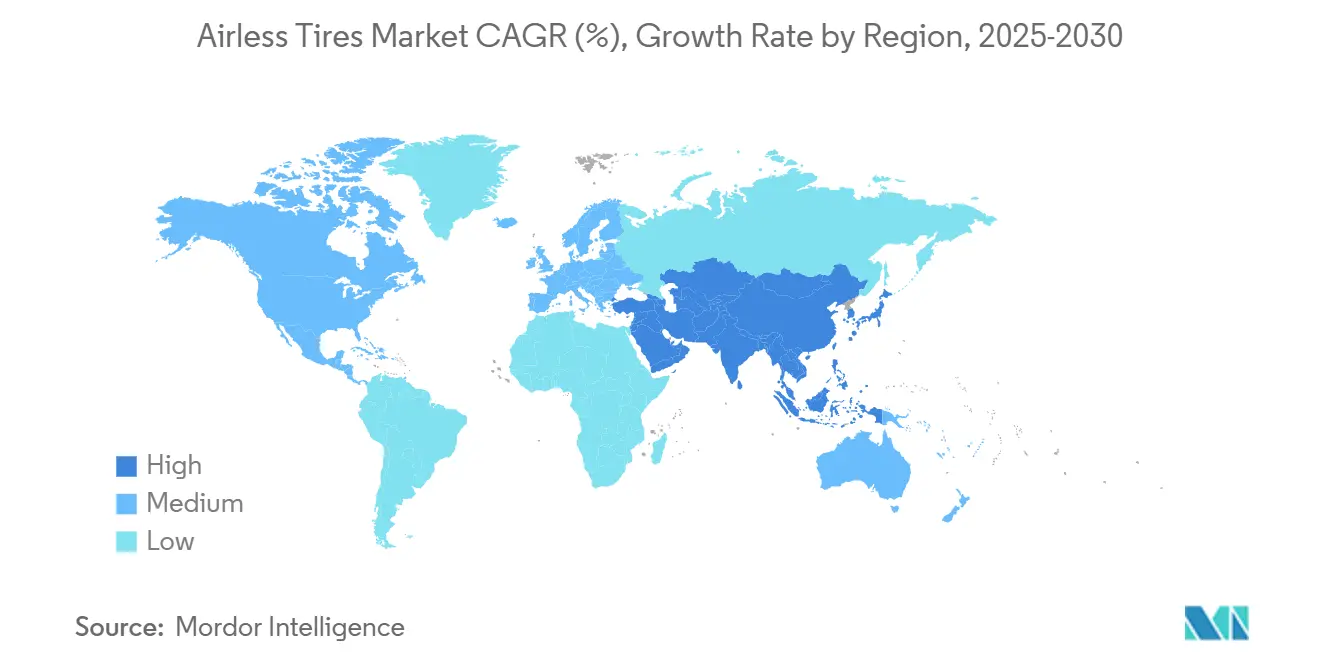

- Nach Geografie entfielen auf Asien-Pazifik 38,55% des Umsatzanteils des Marktes für luftlose Reifen im Jahr 2024, und es schreitet mit einer CAGR von 8,25% bis 2030 voran.

Globale Markttrends und Einblicke für luftlose Reifen

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Schnelle pannensichere Lösungen von EV-OEMs gefordert | +0.8% | Nordamerika, China | Mittelfristig (2-4 Jahre) |

| Bergbausektor drängt auf Reduzierung von Reifenausfallzeiten | +0.7% | Asien-Pazifik-Kern, MEA, Südamerika | Mittelfristig (2-4 Jahre) |

| Steigende Militärausgaben für ausfallsichere Mobilitätsplattformen | +0.6% | Nordamerika, Europa, Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Strengere EU-Deponieregeln begünstigen recycelbare Nicht-Luftreifen | +0.5% | Europa, Übertragung nach Nordamerika | Mittelfristig (2-4 Jahre) |

| 3D-gedruckte Gitterräder verkürzen Prototyping-Zyklen | +0.4% | Globale fortgeschrittene Fertigungszentren | Kurzfristig (≤ 2 Jahre) |

| Wachsende Mikromobilitätsflotten für Last-Mile-Logistik | +0.3% | Städtische Zentren weltweit | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle pannensichere Lösungen von EV-OEMs gefordert

EV-Hersteller eliminieren Ersatzreifenraum, um das Kabinenvolumen zu erweitern und das Gewicht zu reduzieren; dies erhöht die Kosten von Pannenausfällen. Uptis-Tests mit Tesla veranschaulichen, wie eine einzelne OEM-Entscheidung den breiteren Markt für luftlose Reifen zur Volumenadoption ziehen kann. Flottenbetreiber berichten von bis zu 80% weniger Ausfällen nach dem Wechsel zu nicht-pneumatischen Reifen, wodurch ungeplante Ausfallzeitkosten reduziert werden. Höhere Lasttoleranz für Batteriemasse und Drehmoment stimmt mit den Vorteilen der luftlosen Konstruktion überein, während Michelin projiziert, dass 200 Millionen Reifenverschrottungen jährlich vermieden werden, sobald die Bereitstellung skaliert. Diese Faktoren positionieren EV-Plattformen als mittelfristigen Katalysator für die Dynamik des Marktes für luftlose Reifen.

Bergbausektor drängt auf Reduzierung von Reifenausfallzeiten

Die Stilllegung von Muldenkippern kann USD 100.000 an verlorenem Erzertrag übersteigen. Bridgestones Smart On-Site-Bündel koppelt luftlose Reifen mit KI-Diagnostik und liefert prädiktive Planung für Grubenflotten. Michelins Reifenrecycling-Anlage in Chile verarbeitet jährlich 30.000 Tonnen Erdbeweger-Reifen und verbindet Haltbarkeit mit zirkulärer Wertschöpfung. Der bewiesene ROI überzeugt Minenbetreiber, Premium-Preise zu akzeptieren, was die Asien-Pazifik-geführte Expansion des Marktes für luftlose Reifen unterstützt.

Steigende Militärausgaben für ausfallsichere Mobilitätsplattformen

Verteidigungskäufer schätzen Missionskontinuität; der Pressure Zero-Reifen der American Engineering Group ermöglicht 50 mph Fahrt für 60 Meilen nach Durchstich.[1]U.S. Small Business Innovation Research Program, "Topic A18-101 Non-Pneumatic Tires," sbir.gov Das U.S. Army SBIR-Thema A18-101 forderte formell nicht-pneumatische Konzepte und signalisierte anhaltende Beschaffungsunterstützung. Michelins X Tweel hat ballistische Tests bestanden und die Überlebensfähigkeit jenseits von Straßentrümmer-Bedrohungen validiert. Einmal unter Kampfbedingungen geprüft, wandern Designs oft zu kommerziellen Flotten und erweitern die Reichweite des Marktes für luftlose Reifen.

Strengere EU-Deponieregeln begünstigen recycelbare Nicht-Luftreifen

Euro 7 setzt Reifenabriebschwellen, während breitere EU-Abfallrichtlinien die Herstellerverantwortung verschärfen und Anreize für recycelbare Architekturen schaffen.[2]International Council on Clean Transportation, "Euro 7 Proposal: New Light-Duty Vehicle Pollutant Limits," theicct.org Continental und Michelin integrieren nun wiedergewonnenes Industrieruß und biobasierte Rohstoffe und richten Produktportfolios an der Kreislaufwirtschafts-Gesetzgebung aus. Compliance-Termine zwischen 2028 und 2032 sichern mehrjährige Nachfragesichtbarkeit und verstärken Investitionsfälle für den Markt für luftlose Reifen.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Höhere Stückkosten gegenüber Radialreifen | -0.9% | Globale preissensitive Märkte | Mittelfristig (2-4 Jahre) |

| Begrenzte Hochgeschwindigkeits-Lastzertifizierungen | -0.6% | Nordamerika, Europa | Langfristig (≥ 4 Jahre) |

| OEM-Zögern wegen NVH-Bedenken | 0.5% | Premium-Fahrzeugsegmente weltweit | Mittelfristig (2-4 Jahre) |

| Regulatorische Unsicherheit über neue Straßentauglichkeitsstandards | -0.4% | Global, unterschiedliche Zeitpläne | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Höhere Stückkosten gegenüber Radialreifen

Aktuelle nicht-pneumatische Einheiten kosten 40-60% über vergleichbaren Radialreifen aufgrund spezialisierter Polyurethan- und Verbundstoff-Inputs. Die globale Produktion von 2,4 Milliarden pneumatischen Einheiten überragt die aktuelle luftlose Kapazität und begrenzt Skaleneffekte. Flotten im Bergbau oder in der Paketlogistik kaufen noch aufgrund von Ausfallzeiteinsparungen, doch der Mainstream-Personenverkauf bleibt preissensitiv und dämpft die Trajektorie des Marktes für luftlose Reifen mittelfristig.

Begrenzte Hochgeschwindigkeits-Lastzertifizierungen

Federal Motor Vehicle Safety Standard 129 und kommende FMVSS 139-Revisionen erfordern Ausdauer bei Geschwindigkeiten von 160 km/h.[3]National Highway Traffic Safety Administration, "Federal Motor Vehicle Safety Standards; New Tires for Motor Vehicles," federalregister.gov Luftlose Konfigurationen leiten Wärme weniger effektiv ab als luftgekühlte Radialreifen und stellen die EV-Reichweiteneffizienz bei Autobahngeschwindigkeiten in Frage. Design-Optimierungsstudien zeigen den Weg nach vorn, aber Zertifizierung fügt Kosten und Zeit hinzu und dämpft die langfristige Marktdurchdringung für luftlose Reifen.

Segmentanalyse

Nach Fahrzeugtyp: Geländeanwendungen treiben Wachstum

Geländefahrzeuge verzeichneten den höchsten CAGR-Ausblick von 7,46%, obwohl Personenmodelle den größten Anteil von 46,12% behielten. Die Marktgröße für luftlose Reifen bei Geländemaschinen erreichte einen erheblichen Wert, da Minenbetreiber die Betriebszeit priorisierten. Freizeit-ATVs und UTVs verwenden Speichendesigns, die höhere radiale Steifigkeit für raues Gelände bieten und dadurch Verbrauchersegmente erweitern.

Die Nutzfahrzeug-Nische zeigt stetige Umstellung, da Total-Cost-of-Ownership-Modelle die Pannenvermeidung belohnen. Power-Sports-Hersteller differenzieren Modelle durch wartungsfreie Funktionen, die für abgelegene Trail-Rider attraktiv sind. Zweiradnutzung ist eine Nische, wächst aber in städtischen Umgebungen, wo E-Bike-Flotten Zuverlässigkeit schätzen. Insgesamt erweitern diverse Fahrzeugklassen gemeinsam den Markt für luftlose Reifen über seine ursprünglichen industriellen Anknüpfungspunkte hinaus.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Material: Verbundelastomere als Wachstumsführer

Gummi hielt einen Anteil von 65,33% im Jahr 2024, was Legacy-Lieferketten und Kostenvorteile widerspiegelt, während Verbundelastomere die schnellste CAGR von 6,15% verzeichnen sollen. Die Integration biobasierter Rohstoffe fördert Kreislaufwirtschafts-Zusagen; Michelin strebt 40% erneuerbare und recycelbare Inhalte bis 2030 an. Polyurethan-basierte Elastomere bieten überlegene Rissbeständigkeit für Speichenbaugruppen und verbessern die Haltbarkeit im gesamten Markt für luftlose Reifen.

Gummi bleibt kosteneffektiv für hohe Volumensläufe, doch Umweltabgaben begünstigen Verbundwerkstoffe. Kunststoffformulierungen bedienen spezialisierte chemikalienresistente Nischen wie Flughafen-GSE. Die Materialevolution unterstreicht, wie Nachhaltigkeitsmandate Lieferantenstrategien umgestalten und die Premium-Positionierung innerhalb des Marktes für luftlose Reifen verstärken.

Nach Fertigungstechnologie: Geschichtete Waben gewinnen an Schwung

3D-gedruckte Gitterdesigns führten mit einem Anteil von 42,58% im Jahr 2024, aber geschichtete Wabenstrukturen sollen mit einer CAGR von 5,84% expandieren. Finite-Element-Studien bestätigen, dass Wabenzellen pneumatische Fahreigenschaften enger nachahmen und breitere Akzeptanz fördern. Parametrische Abstimmung lässt Ingenieure Gewicht und Spannung ohne komplexe Werkzeuge optimieren und stimmt mit Massenproduktionsökonomie überein, die für die Ambitionen der Marktgröße für luftlose Reifen wichtig sind.

Gitterdruck dominiert weiterhin das Prototyping dank schneller Iteration und Designfreiheit, gestärkt durch Michelins patentgeschütztes Vision-Konzept. Geformte Speichengewebe nutzen bestehende Produktionsanlagen und unterstützen Volumenhochskalierung in kostensensitiven Segmenten. Kollektiv diversifizieren sich entwickelnde Prozesswahlmöglichkeiten die Versorgungsoptionen und stärken die Widerstandsfähigkeit im gesamten Markt für luftlose Reifen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Aftermarket-Dynamik baut sich auf

OEM-Ausrüstungen hielten einen Anteil von 59,81% im Jahr 2024, da Automobilhersteller integrierte Engineering-Pakete verfolgten. Der Aftermarket steigt nun um 6,75% CAGR bei steigendem Verbraucherbewusstsein und Flottenumrüstungen. Goodyears Abonnementmodell bündelt Wartung und Telematik und veranschaulicht neue Wege zur Monetarisierung der Adoption des Marktes für luftlose Reifen.

OEM-Endorsements bleiben wichtige Markenvalidatoren; Teslas Tests ziehen Aufmerksamkeit auf sich und kanalisieren Vertrauen. Während Kilometerakkumulierung die Haltbarkeit beweist, werden sich Ersatzzyklen intensivieren und den Aftermarket-Pull verstärken, was den Markt für luftlose Reifen über Geografien und Fahrzeugkategorien hinweg erweitert.

Geografieanalyse

Asien-Pazifik kombinierte den größten Anteil von 38,55% mit der schnellsten CAGR von 8,25%. Staatliche EV-Anreize, eine dichte OEM-Basis und inländische Innovatoren wie Hankooks iFlex-Programm treiben regionale Dynamik an. Chinas 34 der Top-75-globalen Reifenunternehmen liefern Skalen- und Kostenvorteile und treiben den Markt für luftlose Reifen in lokalen und Exportkanälen voran.

Nordamerika profitiert von Verteidigungsaufträgen und fortgeschrittenen F&E-Ökosystemen. Die Zero-Pressure-Arbeit der American Engineering Group und Tesla-Michelin-Piloten demonstrieren sektorübergreifende Validierung. Herstellerverantwortungs-Vorschriften in mehreren Staaten unterstützen recycelbare Designs und untermauern langfristiges Wachstum des Marktes für luftlose Reifen trotz höherer Vorabkosten.

Europa orchestriert strenge Emissions- und Deponieregeln. Euro-7-Reifenabriebsgrenzen und erweiterte Herstellerverantwortungs-Rahmen stimmen mit luftlosen Recycelbarkeitsattributen überein. Michelin nutzt kontinentale Politiktrends durch Vision-orientierte Produktion und hilft dem regionalen Markt für luftlose Reifen, Klimaverpflichtungen zu erfüllen und gleichzeitig die Leistung zu schützen.

Wettbewerbslandschaft

Der Markt für luftlose Reifen zeigt moderate Konzentration mit etablierten Reifenherstellern, die jahrzehntelange Materialwissenschafts-Expertise und Fertigungskapazität nutzen, um die technischen Herausforderungen zu überwinden, die nicht-pneumatischen Designs innewohnen. Marktführer, einschließlich Michelin, Bridgestone, Goodyear und Continental, verfolgen differenzierte Strategien: Michelin konzentriert sich auf nachhaltige Materialintegration durch sein Vision-Konzept, das durch 19 Patente geschützt ist, während Bridgestone Bergbauanwendungen durch seine USD 25 Milliarden Kitakyushu-Werk-Investition betont, die Off-Road-Reifenfähigkeiten anstrebt.

Kollaborative Entwicklung dominiert die Strategie. Teslas Diskussionen mit Michelin für Uptis-Tests veranschaulichen OEM-Zulieferer-Partnerschaften, die Technologie validieren und Kommerzialisierungszeiten verkürzen. Ähnliche Allianzen, wie DHL-Michelin-Piloten und Bridgestones Smart On-Site-Mining-Bündel, demonstrieren, wie geteiltes Risiko und kombinierte Expertise die Aufnahme in verschiedenen Endverwendungssektoren beschleunigen.

Spezialisierte Newcomer, einschließlich Tannus und SMART Tire Company, besetzen Nischensegmente und bringen Wettbewerbsdruck durch innovative Designs für Fahrrad-, Luft- und Kleinfahrzeugmärkte ein. Doch Etablierte behalten Vorteile in globaler Distribution, regulatorischem Engagement und Kapitalausgaben, die es ihnen ermöglichen, Produktion zu skalieren und Anteile zu verteidigen, während die Branche für luftlose Reifen reift.

Branchenführer luftlose Reifen

-

Continental AG

-

Bridgestone Corporation

-

Michelin Group

-

Goodyear Tire & Rubber Co.

-

Hankook Tire & Technology Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Supreme Dutch veröffentlichte einen luftlosen Fahrradreifen der nächsten Generation für Bike-Sharing- und Cargo-Bike-Flotten.

- November 2024: Galileo Wheel startete das flexible SkidCup-Luftlosmodell für Kompaktlader.

- Juni 2024: Tesla eröffnete Gespräche mit Michelin zur Pilotierung von Uptis an Serienfahrzeugen.

- März 2024: Bridgestone bestätigte kommerzielle Entwicklung seines AirFree-Reifens innerhalb des Mittelfristigen Geschäftsplans 2024-2026.

Globaler Berichtszuständigkeitsbereich Markt für luftlose Reifen

Luftlose Reifen sind auch als Vollreifen oder nicht-pneumatische Reifen bekannt, die nicht durch Luftdruck gestützt werden. Sie werden im Allgemeinen konventionell mit Kunststoff oder Gummi hergestellt, aber heutzutage wird auch der 3D-Druck-Fertigungsprozess eingesetzt. Diese Reifen verhindern Unfälle durch Reifenpannen, Blowouts usw. und gewährleisten Passagiersicherheit.

Der globale Markt für luftlose Reifen ist segmentiert nach Fahrzeugtyp, Material und Geografie.

Nach Fahrzeugtyp wurde der Markt in Personenkraftwagen, Nutzfahrzeuge und Geländefahrzeuge segmentiert.

Nach Materialtyp wurde der Markt in Gummi und Kunststoff segmentiert.

Nach Geografie wurde der Markt in Nordamerika, Europa, Asien-Pazifik und den Rest der Welt segmentiert.

| Personenkraftwagen |

| Nutzfahrzeuge |

| Geländefahrzeuge |

| Zweirad |

| Power Sports (ATV/UTV, Schneemobil) |

| Gummi |

| Kunststoff |

| Verbundelastomere |

| 3D-gedruckte Gitterstruktur |

| Geformtes Speichengewebe |

| Geschichtete Wabenstruktur |

| OEM |

| Aftermarket |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest Nordamerikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest Südamerikas | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Spanien | |

| Italien | |

| Russland | |

| Rest Europas | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Neuseeland | |

| Rest Asien-Pazifiks | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Ägypten | |

| Türkei | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Nach Fahrzeugtyp | Personenkraftwagen | |

| Nutzfahrzeuge | ||

| Geländefahrzeuge | ||

| Zweirad | ||

| Power Sports (ATV/UTV, Schneemobil) | ||

| Nach Material | Gummi | |

| Kunststoff | ||

| Verbundelastomere | ||

| Nach Fertigungstechnologie | 3D-gedruckte Gitterstruktur | |

| Geformtes Speichengewebe | ||

| Geschichtete Wabenstruktur | ||

| Nach Vertriebskanal | OEM | |

| Aftermarket | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest Nordamerikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest Südamerikas | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| Russland | ||

| Rest Europas | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Neuseeland | ||

| Rest Asien-Pazifiks | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Ägypten | ||

| Türkei | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Im Bericht beantwortete Schlüsselfragen

Was ist der aktuelle Wert des Marktes für luftlose Reifen?

Der Markt für luftlose Reifen steht bei USD 14,74 Milliarden im Jahr 2025 und soll bis 2030 USD 18,22 Milliarden erreichen.

Welche Region führt das Wachstum des Marktes für luftlose Reifen an?

Asien-Pazifik hält den größten Anteil von 38,55% und expandiert mit der schnellsten CAGR von 8,25%, unterstützt durch starke EV-Richtlinien und Fertigungsskala.

Warum sind luftlose Reifen für Elektrofahrzeuge attraktiv?

Sie entfernen das Pannenrisiko, handhaben höhere Batterielasten und stimmen mit Nachhaltigkeitszielen überein, Faktoren, die nun durch Tesla-Michelin Uptis-Piloten validiert werden.

Welche Fertigungstechnologie zeigt das schnellste Wachstum?

Geschichtete Wabenstrukturen sollen jährlich um 5,84% wachsen, da sie pneumatik-ähnlichen Fahrkomfort mit skalierbarer Produktionsökonomie liefern.

Seite zuletzt aktualisiert am: