Marktanalyse für Krankenhausbedarf in Deutschland

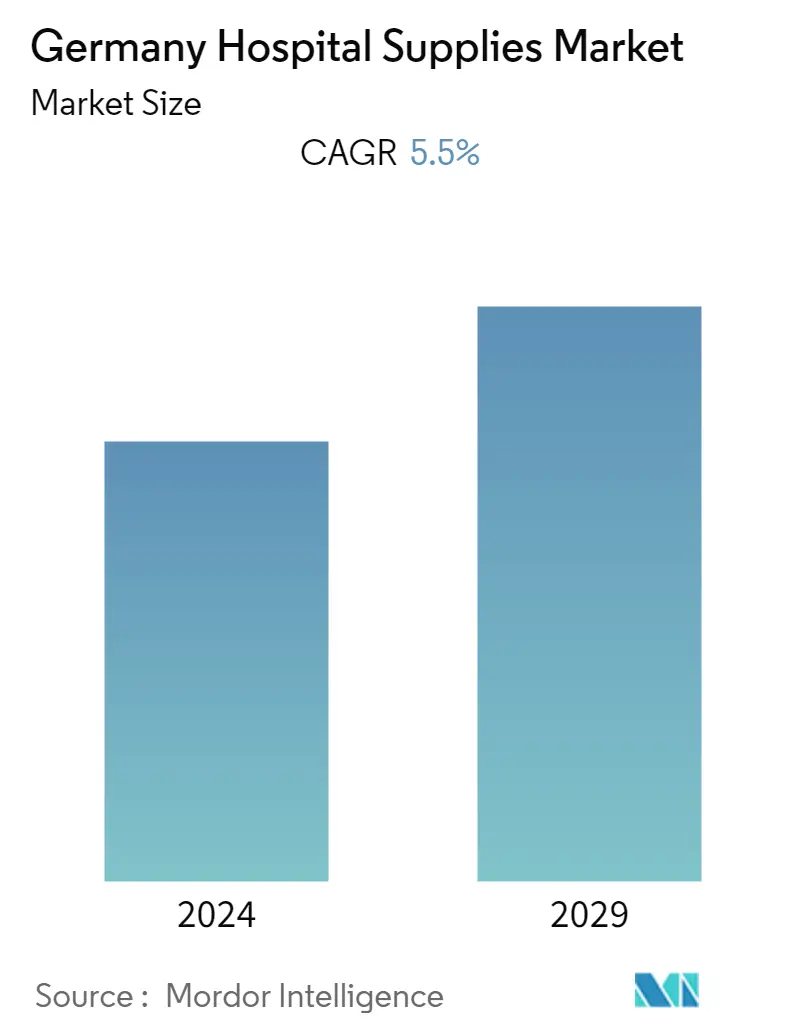

Im Prognosezeitraum wird der deutsche Markt für Krankenhausbedarf voraussichtlich eine jährliche Wachstumsrate von 5,5 % verzeichnen.

Die COVID-19-Pandemie hat Auswirkungen auf den deutschen Krankenhausversorgungsmarkt. COVID-19 hat zu einer langfristigen Belastung der deutschen medizinischen Lieferkette geführt. Darüber hinaus wirkten sich auch die gesunkenen stationären Krankenhauseinweisungen und der Ausfall vieler chirurgischer Eingriffe in Deutschland leicht negativ auf den Markt aus. Laut dem von Frontiers im Januar 2021 veröffentlichten Forschungsbericht sank beispielsweise die Gesamtzahl der stationären Krankenhauseinweisungen in den Wochen 1 bis 4 um 35,0 % und in den Wochen 5 bis 8 um 30,3 % nach der Ankündigung des Lockdowns im Jahr 2020 im Vergleich zu den Vorjahren Deuschland. Ebenso ging laut der vom NCBI im Juni 2022 veröffentlichten Studie die Zahl der Patienten, die sich einer Allgemein- und Viszeralchirurgie unterzogen, im Vergleich zu den Vorjahren um 22,7 % zurück; bei elektiven Eingriffen wurde ein Rückgang um 14,8 % beobachtet; und im ersten Pandemiejahr wurde ein Rückgang von 6,0 % bei Notfallmaßnahmen beobachtet. Dadurch verringerte sich die Nachfrage nach Krankenhausbedarf, was sich in der Anfangsphase der Pandemie negativ auf den Markt auswirkte. Der Lockdown wurde im Jahr 2021 aufgehoben, da die Zahl der COVID-19-Fälle zurückging und alle nicht-COVID-19-bedingten und chirurgischen Eingriffe wieder aufgenommen wurden. Dies hat zu einer allmählichen Verbesserung des deutschen Krankenhausbedarfsmarktes geführt, die sich voraussichtlich im Prognosezeitraum fortsetzen wird.

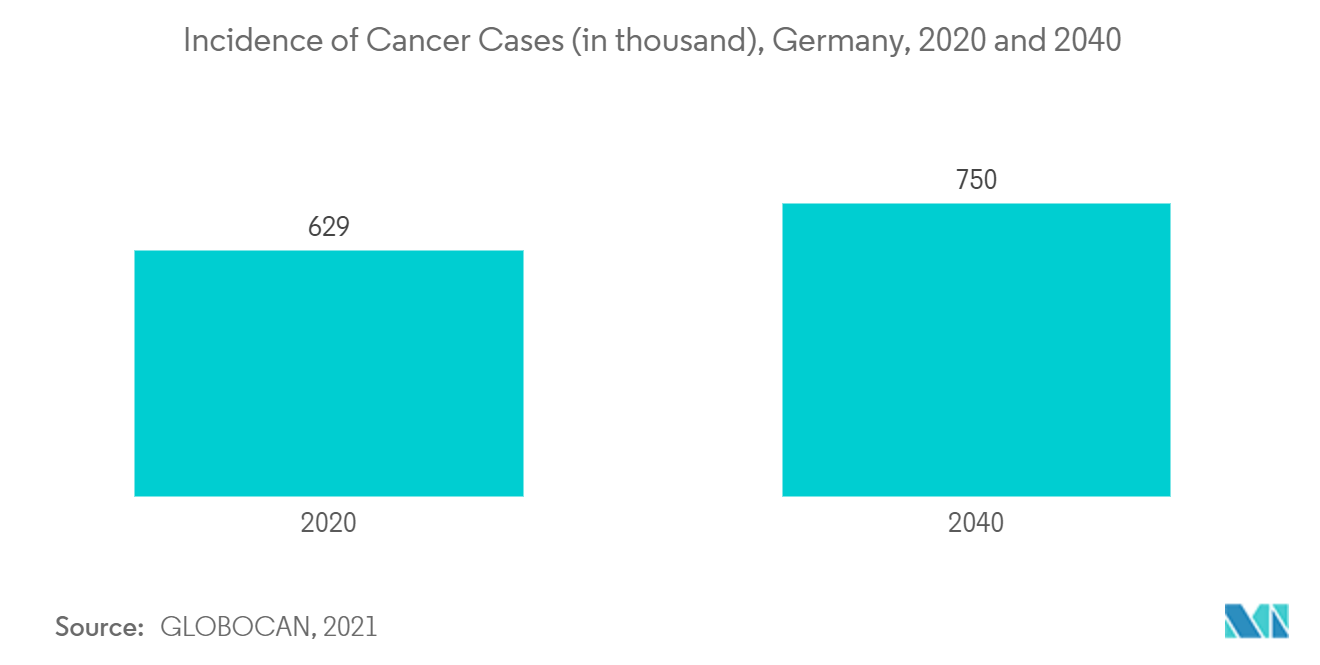

Die zunehmende Häufigkeit von Volkskrankheiten und die hohe Nachfrage nach Krankenhausbedarf in Entwicklungsländern sowie das zunehmende öffentliche Bewusstsein für im Krankenhaus erworbene Infektionen sind die Haupttreiber des Marktes. Die hohe Inzidenzrate entzündlicher und kommunaler Erkrankungen wie Pneumokokken-Erkrankungen und sexuell übertragbarer Krankheiten nimmt in Deutschland zu. Beispielsweise berichtete die Internationale Agentur für Krebsforschung im Jahr 2021, dass bei 629.000 Menschen Krebs diagnostiziert wurde, und es wird erwartet, dass diese Zahl bis Ende 2040 auf 750.000 ansteigt. Eine so hohe Inzidenz chronischer Krankheiten wird die Rate voraussichtlich erhöhen der Krankenhauseinweisungen und steigert damit die Nachfrage nach Krankenhausbedarf in Deutschland. Aus diesem Grund dürfte die hohe Zahl an übertragbaren Krankheiten in Deutschland den Bedarf an Krankenhausbedarf erhöhen, was zum Wachstum des Marktes beitragen wird.

Die wachsende Gesundheitsinfrastruktur und zunehmende Regierungsinitiativen zur Verbesserung und Erweiterung von Gesundheitseinrichtungen erhöhen auch die Nachfrage nach Krankenhausbedarf, was den Markt im Land voraussichtlich ankurbeln wird. Laut einem im Oktober 2021 veröffentlichten NCBI-Forschungsartikel ist die Frage der Bewältigung der aktuellen Pandemie beispielsweise aufschlussreich für die Gestaltung, wie Medizin, öffentliche Gesundheit und öffentliche Ordnung auf Krisen in der Zukunft reagieren können. Daher können solche Initiativen neue Chancen für den Markt schaffen und so sein Wachstum im Prognosezeitraum steigern.

Doch ein strenger Regulierungsrahmen und der Aufstieg häuslicher Pflegedienste könnten das Wachstum des Marktes in den nächsten Jahren verlangsamen.

Markttrends für Krankenhausbedarf in Deutschland

Für das Segment Einweg-Krankenhausbedarf wird im Prognosezeitraum ein deutliches Wachstum erwartet

Bei Einweg-Krankenhausbedarf handelt es sich um Einmalprodukte wie Verbrauchsmaterialien, medizinische Geräte und Einweggeräte, die in allen Krankenhäusern in großen Mengen verbraucht werden. Diese Produkte, wie Absaugkatheter, Bandagen und Bandagen, Untersuchungskittel, chirurgische Schwämme, Gesichtsmasken, Injektionsnadeln, Handschuhe und Nadeln, werden von allen Krankenhausfachkräften in allen Bereichen, von der Reinigung bis hin zu Operationssälen, kontinuierlich verwendet Teilweise auch Verwaltungsabteilungen.

Die steigende Zahl an Krankenhausinfektionen in Deutschland ist einer der wesentlichen Treiber für das Wachstum des Segments. Die häufigsten Arten sind Infektionen der Blutbahn, Harnwegsinfektionen, beatmungsbedingte Pneumonie und Infektionen der Operationsstelle. Laut der im Jahr 2022 veröffentlichten Forschungsstudie sind beispielsweise Harnwegsinfektionen (HWI) bei älteren Menschen häufig und oft schwer zu behandeln, und die Inzidenz steigt bei Patienten über 65 Jahren im Vergleich zu Patienten mittleren Alters, bei denen Harnwegsinfektionen auftreten Die Inzidenz von Harnwegsinfektionen (HWI) ist am niedrigsten. Medizinische Einwegartikel stellen die perfekte Lösung dar, da sie einfach zu verwenden und praktisch sind und ein hohes Maß an Schutz bieten. Solche Faktoren werden das Wachstum des Marktes für medizinische Einwegartikel in der Region im Prognosezeitraum ankurbeln. Darüber hinaus wurden laut der im Dezember 2021 veröffentlichten Forschungsstudie im Jahr 2021 in Deutschland mehr als 4.127 Tuberkulose (TB)-Fälle registriert. Dies entspricht einer jährlichen Tuberkulose (TB)-Inzidenz von 5,0 Fällen pro 100.000 Menschen. Die Tuberkulose-Inzidenz betrug 6,5 Fälle pro 100.000 Menschen bei Männern und 3,5 bei Frauen. Daher wird erwartet, dass eine derart hohe Prävalenz von Krankheiten die Nachfrage nach Einweg-Krankenhausbedarf im Land in die Höhe treiben wird; Daher wird im Prognosezeitraum mit einem erheblichen Segmentwachstum gerechnet.

Für das Segment Mobilitätshilfen und Transportausrüstung wird im Prognosezeitraum ein erhebliches Wachstum erwartet

Mobilitätshilfen und Transportgeräte sind medizinische Geräte, mit denen Patienten oder medizinische Produkte von einem Ort zum anderen transportiert werden. Die wichtigsten Arten von Mobilitätshilfen und Transportgeräten sind Elektrorollstühle, manuelle Rollstühle, Gehhilfen, Mobilitätsroller, Tragen und Treppenlifte. Mobilitätshilfen sind Geräte, die Menschen mit Problemen dabei helfen sollen, sich frei und unabhängig fortzubewegen. In der Regel bevorzugen Menschen mit Behinderungen oder Verletzungen oder ältere Erwachsene, bei denen ein erhöhtes Sturzrisiko besteht, die Verwendung von Mobilitätshilfen.

Die zunehmende Prävalenz chronischer Krankheiten und lebensstilbedingter Störungen, eine steigende Zahl von Unfallfällen, eine wachsende geriatrische Bevölkerung sowie Produkteinführungen wichtiger Akteure sind die Haupttreiber für den Markt. Laut der im November 2021 veröffentlichten NCBI-Forschungsstudie sind beispielsweise Diabetes und Herz-Kreislauf-Erkrankungen zwei weit verbreitete Krankheiten, die eine große gesundheitliche und finanzielle Belastung für Patienten in Deutschland darstellen. In derselben Studie wurde auch festgestellt, dass in Deutschland etwa 40,0 % der Todesfälle und etwa 18,0 % der jährlichen Gesundheitsausgaben auf diese beiden Erkrankungen zurückzuführen sind, wobei die koronare Herzkrankheit (KHK) den größten Anteil an der Belastung durch Herz-Kreislauf-Erkrankungen hat. Daher könnte ein solches Szenario die Krankenhauseinweisungsrate erhöhen, wodurch die Nachfrage nach Krankenhausbedarf steigen und so das Wachstum des Segments vorantreiben könnte.

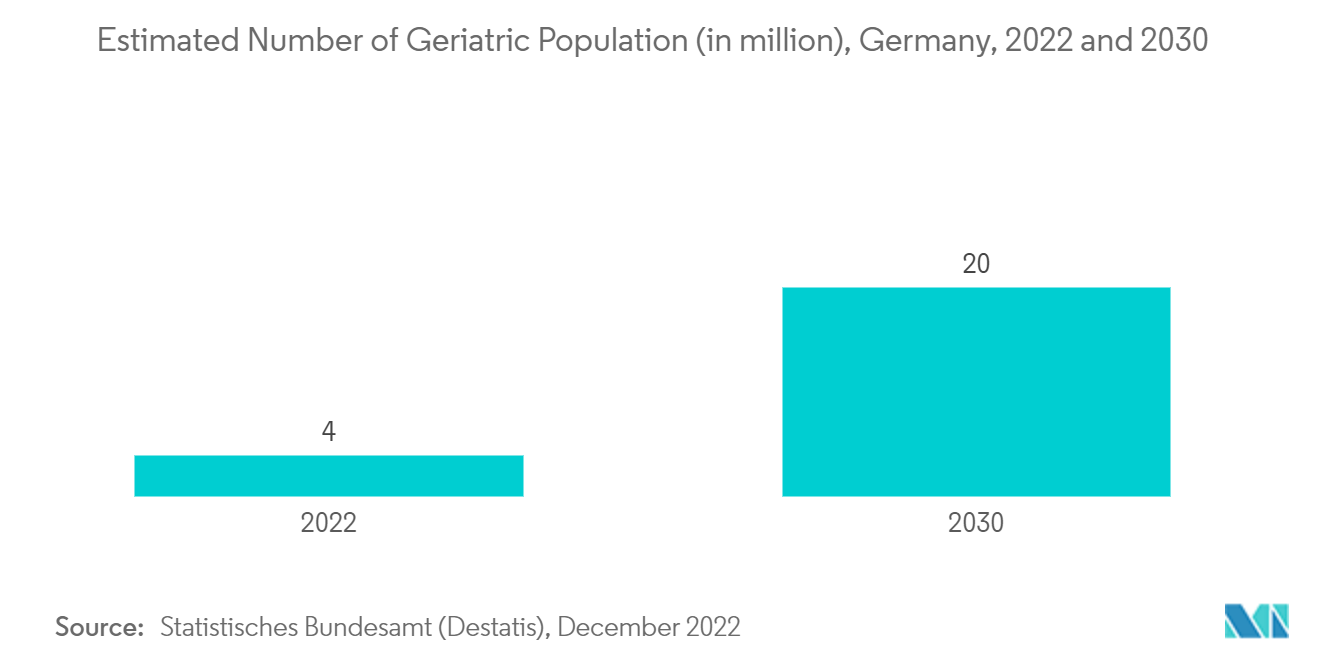

Auch die wachsende geriatrische Bevölkerung ist einer der Haupttreiber des Marktes. Die geriatrische Bevölkerung ist der größte Endnutzer von Mobilitätshilfen und Transportmitteln. So wird laut dem Bericht des Statistischen Bundesamtes (Destatis) vom Dezember 2022 die Zahl der Geriatrie in Deutschland bis Mitte der 2030er Jahre um rund 4,0 Millionen auf mindestens 20,0 Millionen steigen. Die Zahl der über 80-Jährigen wird bis Mitte der 2030er Jahre relativ stabil bleiben und zwischen 5,8 und 6,7 Millionen liegen. Daher könnte eine wachsende geriatrische Bevölkerung die Nachfrage nach Mobilitätshilfen und Transportausrüstung im Land erhöhen und so das Segmentwachstum im Prognosezeitraum ankurbeln.

Überblick über die Krankenhausbedarfsbranche in Deutschland

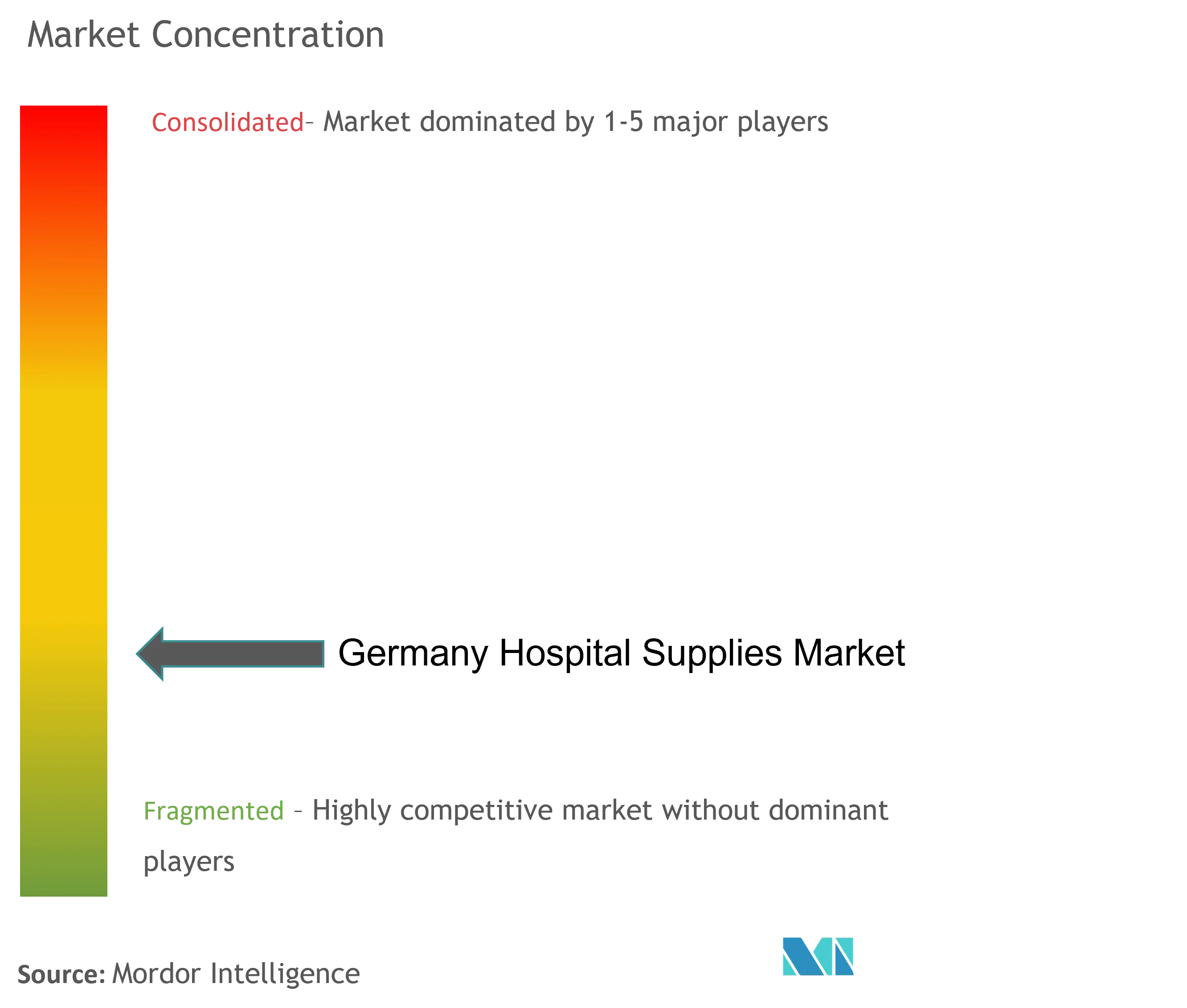

Aufgrund der Präsenz mehrerer wichtiger Marktteilnehmer ist der deutsche Krankenhausversorgungsmarkt fragmentiert. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die bedeutende Marktanteile halten und in der Branche bekannt sind, wie 3M Healthcare, B Braun, Baxter International Inc., Becton, Dickinson and Company, Boston Scientific Corporation, Cardinal Health Inc., Medtronic PLC, GE Healthcare, Thermo Fisher Scientific und Johnson Johnson.

Marktführer für Krankenhausbedarf in Deutschland

Boston Scientific

Cardinal Health Inc.

Medtronic

3M

B Braun SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Krankenhausbedarf in Deutschland

- Mai 2022 SCHOTT eröffnet eine Produktionsanlage für vorfüllbare Polymerspritzen in einem neuen Werk in Deutschland. An diesem Produktionsstandort werden vorfüllbare Spritzen aus fortschrittlichem Polymer in pharmazeutischer Qualität hergestellt, die für eine Reihe von Arzneimitteln, einschließlich mRNA-basierter Formulierungen, verwendet werden.

- Januar 2021 Die WHO hat sich mit der Bundesregierung zusammengetan, um medizinische Hilfsgüter an Länder in der Westbalkanregion zu liefern.

Segmentierung der Krankenhausbedarfsbranche in Deutschland

Gemäß dem Umfang des Berichts umfasst die Krankenhausversorgung jedes medizinische Versorgungsprodukt, das sowohl dem Patienten als auch dem medizinischen Fachpersonal die Krankenhausinfrastruktur bietet und das Netzwerk und den Transport zwischen Krankenhäusern verbessert. Beispiele hierfür sind Krankenhausausrüstung, Patientenhilfsmittel, Mobilitätsausrüstung und Sterilisations-Einweg-Krankenhausbedarf. Patientenuntersuchungsgeräte, Operationssaalausrüstung, Mobilitätshilfen und Transportausrüstung, Sterilisations- und Desinfektionsgeräte, Einweg-Krankenhausbedarf, Spritzen und Nadeln sowie andere Produkte sind die Produktsegmente des deutschen Marktes für Krankenhausbedarf. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Geräte zur Patientenuntersuchung |

| Operationssaalausrüstung |

| Mobilitätshilfen und Transportausrüstung |

| Sterilisations- und Desinfektionsgeräte |

| Einweg-Krankenhausbedarf |

| Spritzen und Nadeln |

| Andere Produkte |

| Nach Produkt | Geräte zur Patientenuntersuchung |

| Operationssaalausrüstung | |

| Mobilitätshilfen und Transportausrüstung | |

| Sterilisations- und Desinfektionsgeräte | |

| Einweg-Krankenhausbedarf | |

| Spritzen und Nadeln | |

| Andere Produkte |

Häufig gestellte Fragen zur Marktforschung für Krankenhausbedarf in Deutschland

Wie groß ist der Markt für Krankenhausbedarf in Deutschland derzeit?

Der deutsche Markt für Krankenhausbedarf wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,5 % verzeichnen.

Wer sind die Hauptakteure auf dem deutschen Markt für Krankenhausbedarf?

Boston Scientific, Cardinal Health Inc., Medtronic, 3M, B Braun SE sind die größten Unternehmen, die auf dem deutschen Markt für Krankenhausbedarf tätig sind.

Welche Jahre deckt dieser Markt für Krankenhausbedarf in Deutschland ab?

Der Bericht deckt die historische Marktgröße des deutschen Marktes für Krankenhausbedarf für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für Krankenhausbedarf für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Krankenhausbedarf in Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Krankenhausbedarf in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Krankenhausbedarf in Deutschland umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.