Marktanalyse für Glasverpackungen in Deutschland

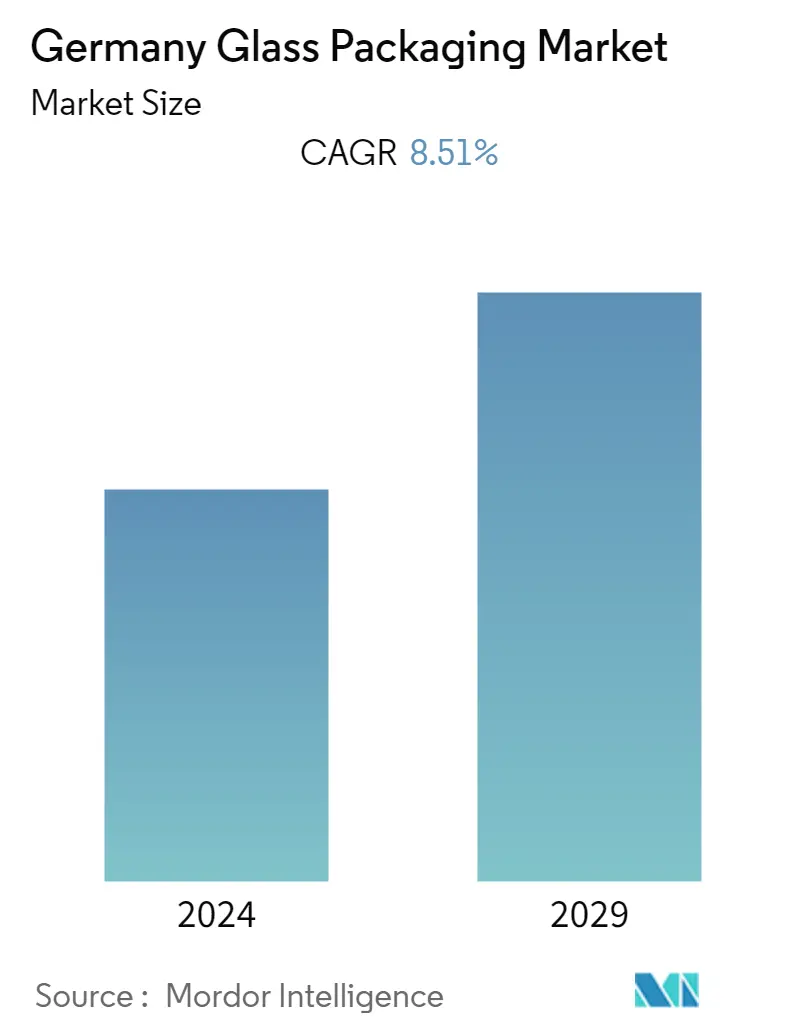

Der deutsche Glasverpackungsmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 8,51 % verzeichnen. Es wird erwartet, dass Glasverpackungen für Lebensmittel aufgrund der starken Nachfrage aus Branchen wie Suppen und Babynahrung zunehmen werden. Es wird erwartet, dass auch die Bier-, Apfelwein- und Spirituosenindustrie erheblich zur Glasexpansion beitragen wird. Darüber hinaus wird erwartet, dass die Körperpflegeindustrie am meisten zum Wachstum dieses Verpackungsmaterials beitragen wird. Aufgrund der hohen Nachfrage der Hautpflegeindustrie wird erwartet, dass Glasverpackungen für Kosmetika und Toilettenartikel zunehmen. Der Krieg zwischen Russland und der Ukraine hatte Auswirkungen auf das gesamte Verpackungsökosystem.

- Glashersteller sind wichtige Akteure im deutschen Wiederverwendungs- und Recyclingsystem. Gerresheimer beispielsweise begann am Standort Tettau in Deutschland mit der Produktion von Glas mit einem höheren Anteil an Recyclingglas. Ziel ist es, durch die Verwendung von recyceltem Glas neue hochwertige Kosmetikverpackungen zu schaffen. Viele prominente Akteure wie Gerresheimer treiben täglich die Kreislaufwirtschaft und Ressourceneinsparungen voran.

- Die Einführung strenger Gesetze im Land zur Verbesserung der Qualität und Integrität inländisch hergestellter Arzneimittel führt zu einem Anstieg der Verwendung von Glas für pharmazeutische Verpackungsprodukte. Darüber hinaus besteht eine Nachfrage nach sterilen medizinischen Verpackungsprodukten aus der Pharmaindustrie, die voraussichtlich das Marktwachstum im Prognosezeitraum vorantreiben wird. Darüber hinaus treibt die wachsende Zahl der im Glasmedium verpackten Arzneimittel die Nachfrage nach Fläschchen und Ampullen auf Glasbasis voran.

- Darüber hinaus müssen alle Geschäfte in Deutschland, die Getränke verkaufen, diese zurücknehmen und dem Kunden das Pfand erstatten – unabhängig davon, ob er das Getränk bei ihm gekauft hat oder nicht. Die Garantie für Plastikflaschen beträgt 0,25 EUR (0,256 USD) und berücksichtigt damit die höhere Umweltbelastung. Das Pfand für Glasflaschen ist deutlich geringer – zwischen 0,08 EUR (0,082 USD) und 0,15 EUR (0,154 USD) –, da sie wiederverwendet werden können, was es den Kunden ermöglicht, die Rückgabe von Kunststoff besser zu belohnen und sie zum Kauf von Produkten zu ermutigen Glasflaschen, weil es im Voraus billiger ist.

- Nach Angaben des Bundesverbandes der Deutschen Glasindustrie erwirtschaften zehn große Glasproduzenten in Deutschland rund 20 % des gesamten Umsatzes der Glasindustrie. Derzeit dominieren nur wenige große internationale Glashersteller den Markt und sind an der Herstellung von Glasflaschen interessiert.

- Darüber hinaus hat Coca-Cola, Deutschland, von PET-Flaschen wieder auf Glasflaschen umgestellt; Daher werden enorme Mengen an Glasflaschen benötigt. Das Unternehmen hat 50 Millionen Euro (51,29 Millionen US-Dollar) in zwei neue Glasproduktionslinien in Mannheim und Lüneburg investiert. Dieser Druck seitens der Erfrischungsgetränkeindustrie wirkt sich zusätzlich auf das Angebot an Glasflaschen im Spirituosensegment aus.

- Das wachsende verfügbare Einkommen des Landes und die Einbindung in Premiumverpackungen sind die Haupttreiber der Glasverpackungsindustrie. Darüber hinaus hat die Regierung aufgrund der vorgeschriebenen Mülltrennungsgesetze und eines unglaublich effektiven Pfandrückerstattungsprogramms, das die Müllentsorgung erheblich verbessert und die Recyclingquoten erhöht hat, mehr Glasverpackungen eingeführt.

- Allerdings können Verschiebungen bei den Rohstoffkosten und die starke Konkurrenz durch andere Verpackungsmaterialien das Entwicklungstempo des Marktes verringern. Die Auswirkungen der Pandemie auf die Lieferkette, die Empfindlichkeit von Glasmaterialien und ein Anstieg der Betriebskosten werden das Marktwachstum weiter behindern.

- Mit dem Ausbruch von COVID-19 verzeichnete das Land eine erhebliche Nachfrage seitens der Regierung nach pharmazeutischen Glasverpackungen, was den Bedarf an Impfstoffen, insbesondere an Fläschchen, Flaschen und Ampullen, erhöht hat, seit mit der Forschung nach einem Impfstoff gegen COVID-19 begonnen wurde.

Markttrends für Glasverpackungen in Deutschland

Höheres verfügbares Einkommen und Integration in Premium-Körperpflegeverpackungen

- Die Nachfrage nach effizienten Verpackungen stieg aufgrund des robusten Absatzes verschiedener maßgeschneiderter Schönheitsprodukte deutlich an. Darüber hinaus steigert das steigende Verbraucherbewusstsein hinsichtlich der Körperpflege den Bedarf an Kosmetikprodukten, was wiederum den Markt für Glasverpackungen im Land antreibt.

- Gesichtsseren und -öle erfreuen sich in den letzten fünf Jahren wachsender Nachfrage, da sie Feuchtigkeit spenden, Feuchtigkeit spenden, Anti-Aging wirken, Hautunreinheiten beseitigen und die Haut reparieren. Diese Premiumprodukte sind bei der alternden Bevölkerung stark nachgefragt. Ihre steigende Nachfrage hat das Wachstum von Tropf- und Pumpflaschen im Land beschleunigt.

- Die Glashersteller im Land investieren außerdem in neue Technologien, um schnell Farben und Formen auszutauschen und so Craft-Brauereien und kleine Marken davon zu überzeugen, sich von den langen Produktionsläufen zu lösen, die die Branche bisher dominiert haben.

- Zu den Glasverpackungstrends in der Schönheits- und Parfümindustrie gehört die Zunahme bahnbrechender Designs, die durch innovative Formen im äußeren oder inneren geformten Glas verkörpert werden. So hat Vereszenz beispielsweise die anspruchsvolle und komplexe 100-ml-Flasche für Illuminare von Vince Camuto (Parlux Group) mithilfe seiner patentierten SCULPT'in-Technologie hergestellt. Die Glashütten aus Murano inspirierten das innovative Design der Flasche.

- Darüber hinaus unterstützt die Behörde die Gerresheimer AG in Lohr am Main bei der Umsetzung eines neuen Verfahrens zur Herstellung hochwertiger Primärglasverpackungen für die Pharma- und Kosmetikindustrie, um die Glasproduktion nachhaltig und umweltfreundlich zu gestalten. Im Dezember 2021 profitiert die bayerische Glasindustrie von einem mit rund 9,9 Millionen Euro (10,15 Millionen US-Dollar) geförderten Projekt des Bundesumweltministeriums.

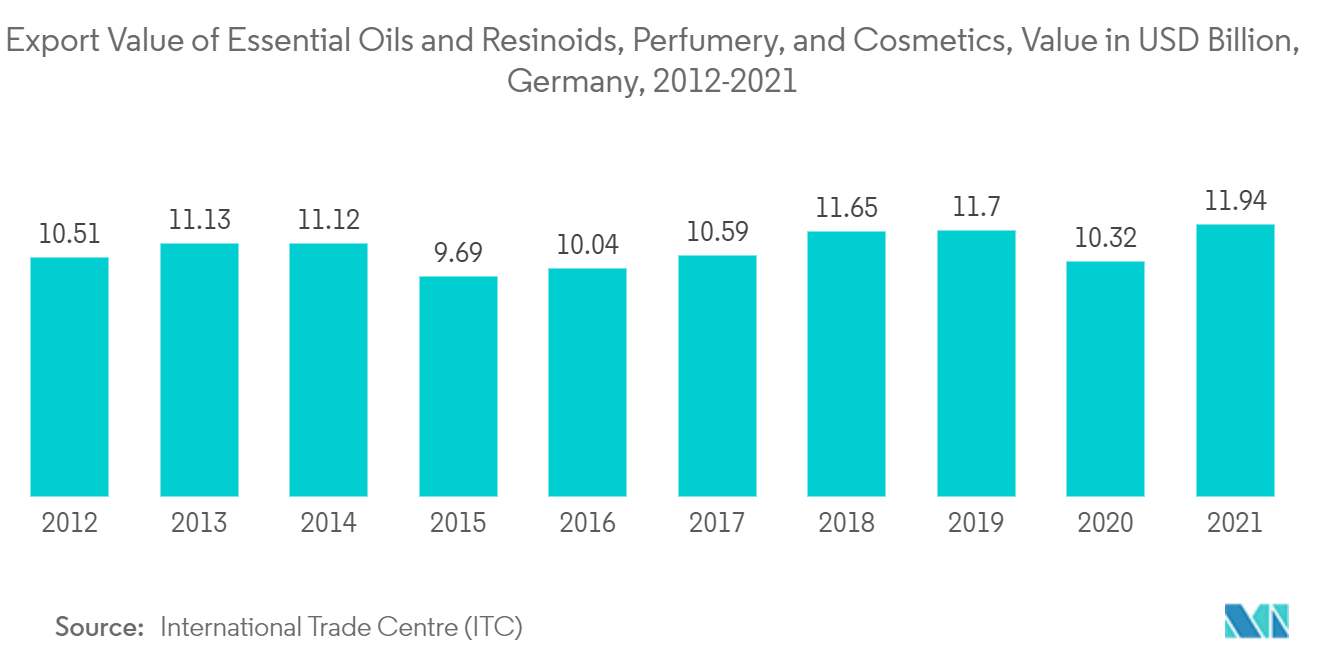

- Darüber hinaus wurden laut ITC im Jahr 2021 die Exporte von ätherischen Ölen und Resinoiden, Parfümerie- und Kosmetik- oder Toilettenpräparaten auf rund 11,94 Milliarden US-Dollar geschätzt, was einem Exportanstieg von 15,6 % gegenüber dem Vorjahr 2020 entspricht, das etwa US-Dollar betrug 10,32 Milliarden. Der deutliche Anstieg der Exporte könnte im Prognosezeitraum für Anbieter im ganzen Land zu größeren Möglichkeiten für eine beträchtliche Glasproduktion führen.

Der Pharmasektor wird voraussichtlich ein deutliches Wachstum verzeichnen

- Anbieter haben Fläschchen für mehr als 100 Coronavirus-Impfstoffversuche weltweit geliefert. Beispielsweise hat die Schott AG für den Pfizer/BioNTech-Impfstoff Fläschchen aus Borosilikatglas eingeführt, die Temperaturen von -80 bis 500 Grad Celsius standhalten, da die für die Lagerung des Impfstoffs erforderliche Temperatur bei -70 Grad Celsius liegt. Darüber hinaus will die Schott AG bis Ende 2021 zwei Milliarden Glasfläschchen für COVID-19-Impfstoffdosen produzieren.

- Darüber hinaus wurde Deutschland von der Ausbreitung von COVID-19 negativ getroffen. So liegt die Zahl der bestätigten COVID-19-Fälle seit Januar 2020 in Deutschland laut WHO bei 3.473.503, mit 84.126 Todesfällen. Zudem wurde das Land nach Angaben des Robert-Koch-Instituts von einer dritten Pandemiewelle heimgesucht, die den Bedarf an Impfstoffen erhöht. Die Nachfrage nach Fläschchen und Ampullen ist seit Beginn der Forschung für einen Impfstoff gegen COVID-19 stark angestiegen.

- Außerdem wurden nach Angaben der WHO im Mai 2021 in Deutschland insgesamt 30.631.299 COVID-19-Impfdosen verabreicht, und es wird erwartet, dass diese Zahl aufgrund der Änderung der Entscheidungen von 16 regionalen Gesundheitsministern des Landes, mit der Einleitung zu beginnen, noch weiter steigen wird Die Impfstoffdosen von AstraZeneca werden ab August 2021 an die Altersgruppe 12 bis 18 Jahre verteilt. Solche Initiativen erhöhen die Nachfrage nach Glasverpackungen im Land.

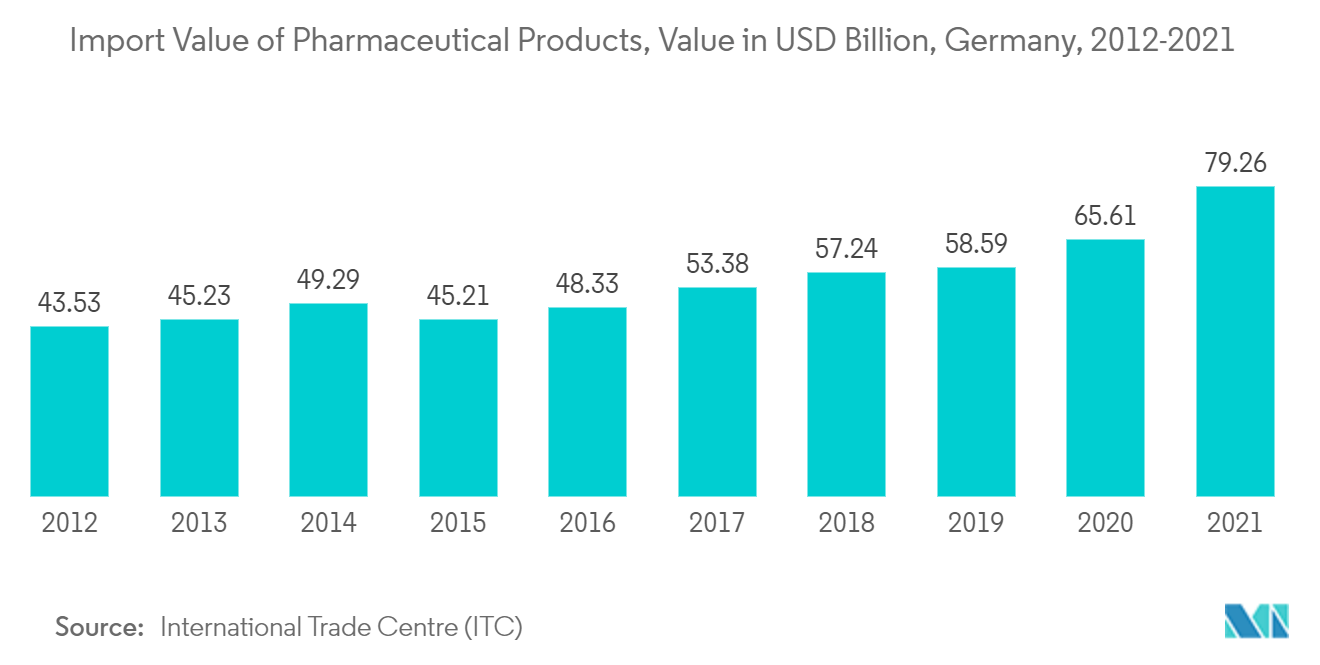

- Darüber hinaus wurden laut ITC im Jahr 2021 die Importe von Arzneimitteln auf rund 79,26 Milliarden US-Dollar geschätzt, was einem Anstieg von 20,82 % gegenüber dem Vorjahr 2020 entspricht, in dem 65,6 Milliarden US-Dollar verzeichnet wurden. Der deutliche Anstieg der Importe stellt die Nachfrage nach pharmazeutischen Produkten dar, was Möglichkeiten für verschiedene Investitionen in pharmazeutische Glasverpackungsprodukte im Land schaffen könnte.

- Bormioli Pharma plant, seine Produktionskapazität bis September 2023 zu verdoppeln und neue Produktionslinien zu installieren, indem es in sein Werk in Bad Königshofen in Deutschland investiert. Das Unternehmen plant außerdem, bis 2023 einen seiner San Vito al Tagliamento-Öfen zu modernisieren, um seine Wachstumsziele in der Glasfläschchenherstellungsindustrie weiter zu unterstützen.

Überblick über die Glasverpackungsindustrie in Deutschland

Der deutsche Markt für Glasverpackungen ist mäßig wettbewerbsintensiv und weist eine beträchtliche Anzahl regionaler und globaler Akteure auf. Allerdings führen die Eigenschaften von Glas und seine Vorteile für die Getränke-, Kosmetik- und andere Industriezweige zu einer zunehmenden Verbreitung von Glasflaschen, Behältern, Fläschchen und Ampullen. Marktteilnehmer verfolgen Strategien wie Produktinnovationen, Partnerschaften, Fusionen und Übernahmen, um ihren Marktanteil zu erhöhen und die Recyclingfähigkeit weiter voranzutreiben, was den Markt vorantreibt.

- September 2022: Die Gerresheimer AG und die Stevanato Group SpA, ein globaler Anbieter von Medikamenteneindämmungs-, Medikamentenverabreichungs- und Diagnoselösungen für die Pharma-, Biotechnologie- und Life-Science-Branche, gaben bekannt, dass sie gemeinsam ein hochwertiges gebrauchsfertiges ( RTU)-Lösungsplattform mit anfänglichem Fokus auf Fläschchen, basierend auf der marktführenden EZ-fill-Technologie der Stevanato Group. Durch diese Partnerschaft sollen die Kunden von höherer Effizienz, höheren Qualitätsstandards, kürzeren Markteinführungszeiten, niedrigeren Gesamtbetriebskosten (TCO) und einem geringeren Lieferkettenrisiko profitieren.

- April 2022: Wiegand-Glas nimmt im deutschen Werk Schleusingen einen neuen Ofen in Betrieb. Trotz der stark unvorhersehbaren Angebots- und Preisbedingungen auf dem Energiemarkt entschied sich die Geschäftsführung von Wiegand-Glas für die Inbetriebnahme der zweiten Schmelzwanne im neuen Glaswerk in Thüringen.

Deutschlands Marktführer für Glasverpackungen

Gerresheimer AG

Ardagh Group S.A.

O-I Glass, Inc.

Schott AG

Wiegand-Glas Holding GmbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum deutschen Markt für Glasverpackungen

- Oktober 2022: REDWAVEs Qi, ein Qualitätskontrollsystem, das für die Verwendung in einem mobilen Versandcontainer konzipiert ist, wurde von Wiegand-Glas, einer familiengeführten Glasfabrik in Deutschland, übernommen. Wiegand-Glas investierte in transportable Qualitätskontrollgeräte in einem REDWAVE Qi-Container, um Verunreinigungen vorzubeugen.

- Januar 2022: Gerresheimer hat seine Kapazität für Glasfläschchen an seinem Standort in Wertheim, Deutschland, erhöht. In Wertheim investiert das Unternehmen in die Produktion, um die Kapazität der Fläschchen jährlich um 150 Millionen zu erhöhen, und beabsichtigt, 70 neue Mitarbeiter einzustellen. Die Investition in Produktionsanlagen für Borosilikat-Röhrenglas und Glasfläschchen zur Verwendung bei der Impfstoffherstellung wird vom Bundesministerium für Wirtschaft und Klimaschutz im Rahmen von Bundesmitteln gefördert.

Segmentierung der deutschen Glasverpackungsindustrie

Die Marktstudie erfasst die Erlöse aus dem Verkauf der Produktion von Glasverpackungsprodukten in Deutschland. Die Analyse basiert auf den Markteinblicken, die durch Sekundärforschung und Primärforschung gewonnen wurden. Der Markt deckt auch die wichtigsten Faktoren ab, die das Wachstum des Glasverpackungsmarktes in Bezug auf Treiber und Einschränkungen beeinflussen.

Der Umfang der Studie umfasst Schlüsselindustrien wie unter anderem Pharma, Körperpflege, Haushaltspflege und Landwirtschaft. Die Studie umfasst auch Typen wie Flaschen/Behälter, Fläschchen, Ampullen und Gläser. Die Studie befasst sich außerdem mit der Einschätzung von COVID-19 für die deutsche Glasindustrie.

Der deutsche Markt für Glasverpackungen ist nach Produkten (Flaschen/Behälter, Gläser, Fläschchen, Ampullen) und Endverbraucherindustrie (Pharma, Körperpflege, Haushaltspflege und Landwirtschaft) segmentiert. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben.

| Flaschen/Behälter |

| Fläschchen |

| Ampullen |

| Gläser |

| Arzneimittel |

| Körperpflege |

| Haushaltspflege |

| Landwirtschaftlich |

| Andere Endbenutzerbranche |

| Nach Typ | Flaschen/Behälter |

| Fläschchen | |

| Ampullen | |

| Gläser | |

| Nach Endbenutzer-Branche | Arzneimittel |

| Körperpflege | |

| Haushaltspflege | |

| Landwirtschaftlich | |

| Andere Endbenutzerbranche |

Häufig gestellte Fragen zur Marktforschung für Glasverpackungen in Deutschland

Wie groß ist der Glasverpackungsmarkt in Deutschland derzeit?

Der deutsche Markt für Glasverpackungen wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 8,51 % verzeichnen.

Wer sind die Hauptakteure auf dem deutschen Markt für Glasverpackungen?

Gerresheimer AG, Ardagh Group S.A., O-I Glass, Inc., Schott AG, Wiegand-Glas Holding GmbH sind die wichtigsten Unternehmen, die auf dem deutschen Glasverpackungsmarkt tätig sind.

Welche Jahre deckt dieser deutsche Markt für Glasverpackungen ab?

Der Bericht deckt die historische Marktgröße des deutschen Marktes für Glasverpackungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für Glasverpackungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der deutschen Glasverpackungsindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Glasverpackungen in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Glasverpackungen in Deutschland umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.