Marktanalyse für Gaming-GPUs

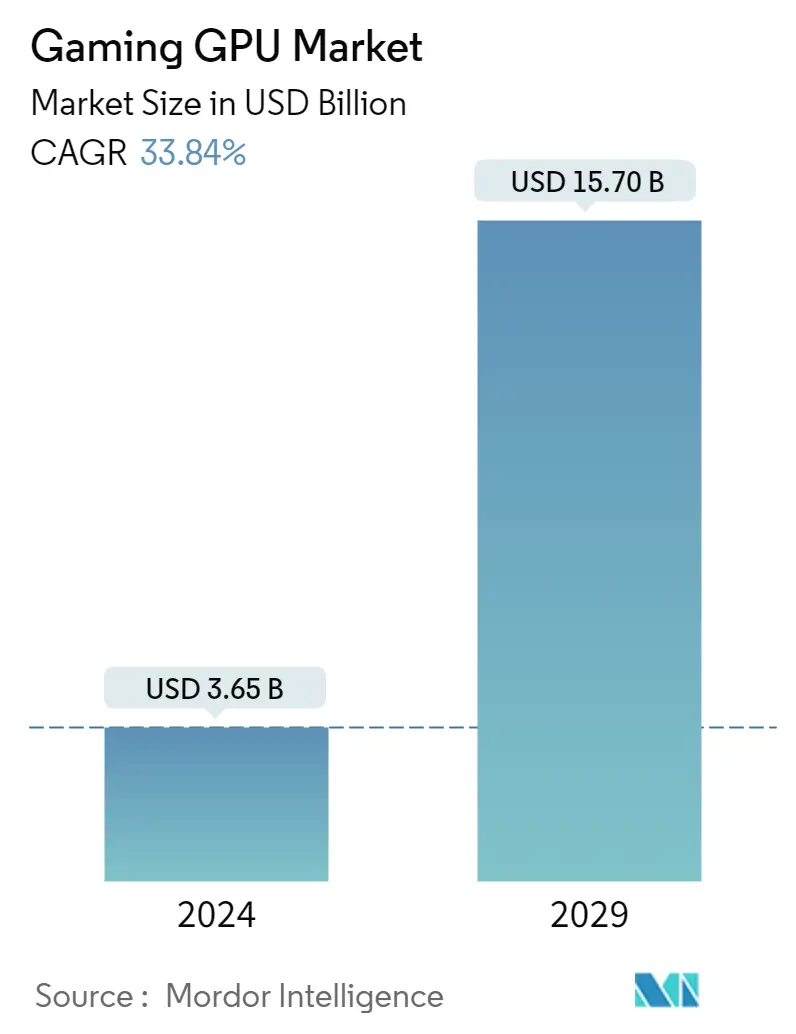

Die Größe des Gaming-GPU-Marktes wird im Jahr 2024 auf 3,65 Milliarden US-Dollar geschätzt und soll bis 2029 15,70 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 33,84 % im Prognosezeitraum (2024–2029) entspricht.

Der zunehmende Gamification-Trend unter den Millennials hat dazu geführt, dass Videospieler zunehmend eine virtuelle Welt nutzen. Spielautomaten haben sich auch von leistungsstarken ortsbasierten Geräten, die in Restaurants, Spielhallen und Bars zu finden sind, zu Heimgeräten in Form von Spielekonsolen und dann PCs entwickelt. Da das Mooresche Gesetz die Chippreise senkte und die Leistung steigerte, kauften die Menschen mehr Spielautomaten für zu Hause, was einen positiven Preiselastizitätseffekt auf Kosten standortbasierter Spielautomaten zur Folge hatte. Da der Verkauf von Spielautomaten in den letzten Jahren gestiegen ist, ist die Nachfrage nach Gaming-GPUs deutlich gestiegen.

- Die Nachfrage nach High-End-Computersystemen für grafikintensive Gaming-Anwendungen ist mit der zunehmenden Verbreitung von Smartphones, Tablets, PCs und Konsolen für Gaming-Zwecke gestiegen. Die wachsende Nachfrage nach spezialisierten Prozessoren, die komplexe mathematische Berechnungen im Zusammenhang mit den für Spiele erforderlichen 2D- und 3D-Grafiken durchführen können, treibt die Nachfrage auf dem GPU-Markt an.

- Der technologische Fortschritt im Hochleistungsrechnen könnte auch eine Chance für GPU-Anbieter darstellen. Beispielsweise gab Nvidia im April dieses Jahres an, dass Forscher am 25. April mithilfe eines Supercomputers mit NVIDIA-GPUs Trends in Hubble-Daten entdeckt hätten. Darüber hinaus wird Hochleistungsrechnen mit NVIDIA-GPUs eingesetzt, um das Verständnis aller Planeten zu verbessern und ihre heiße Atmosphäre zu analysieren.

- Weitere Treiber für den Markt sind Branchen wie Automobil, Fertigung, Immobilien und Gesundheitswesen mit zunehmendem Einsatz von Prozessoren zur Unterstützung von Grafikanwendungen und 3D-Inhalten. Bei Fertigungs- und Designanwendungen im Automobilsektor beispielsweise nutzen CAD- und Simulationssoftware GPUs, um realistische Bilder und Animationen für kritische Anwendungen zu erstellen.

- Gaming-GPUs nutzen fortschrittliche Technologien und Materialien. Einer der Hauptfaktoren für den hohen Preis aktueller GPUs sind höhere Herstellungskosten. Es können nur die Materialien produziert werden, die sich die Produzenten leisten können. Hersteller denken darüber nach, ihre Gewinne zu maximieren, ohne aufgrund steigender Herstellungskosten Einbußen bei der Qualität oder Quantität eines Produkts hinnehmen zu müssen, was zu einem Anstieg des Verkaufspreises der GPU führt. Aufgrund dieser enormen Anfangsinvestition verwenden Verbraucher lieber etwas anderes als die neueste Gaming-GPU in ihren Geräten, was eine Herausforderung für das Marktwachstum darstellt.

- Moderne Videospielkonsolen und Server nutzen viele Komponenten, darunter Gaming-GPU-Schaltkreise. Aufgrund von Lieferkettenproblemen bedrohte COVID-19 die durchschnittliche Produktion vieler dieser Komponenten. Allerdings begannen Halbleitergießereien mit der Wiederaufnahme der Produktion, was die Hersteller auf dem Markt motivierte. Die Nachfrage in den Bereichen Cloud Computing, Gaming, Rechenzentrumsserver, Automatisierung und KI-Technologien könnte GPU-Herstellern helfen, das Wachstum im späteren Teil der Pandemie wieder anzukurbeln.

Markttrends für Gaming-GPUs

Die steigende Nachfrage nach Spielekonsolen, Augmented Reality (AR) und Virtual Reality (VR) in der Branche treibt den Markt an

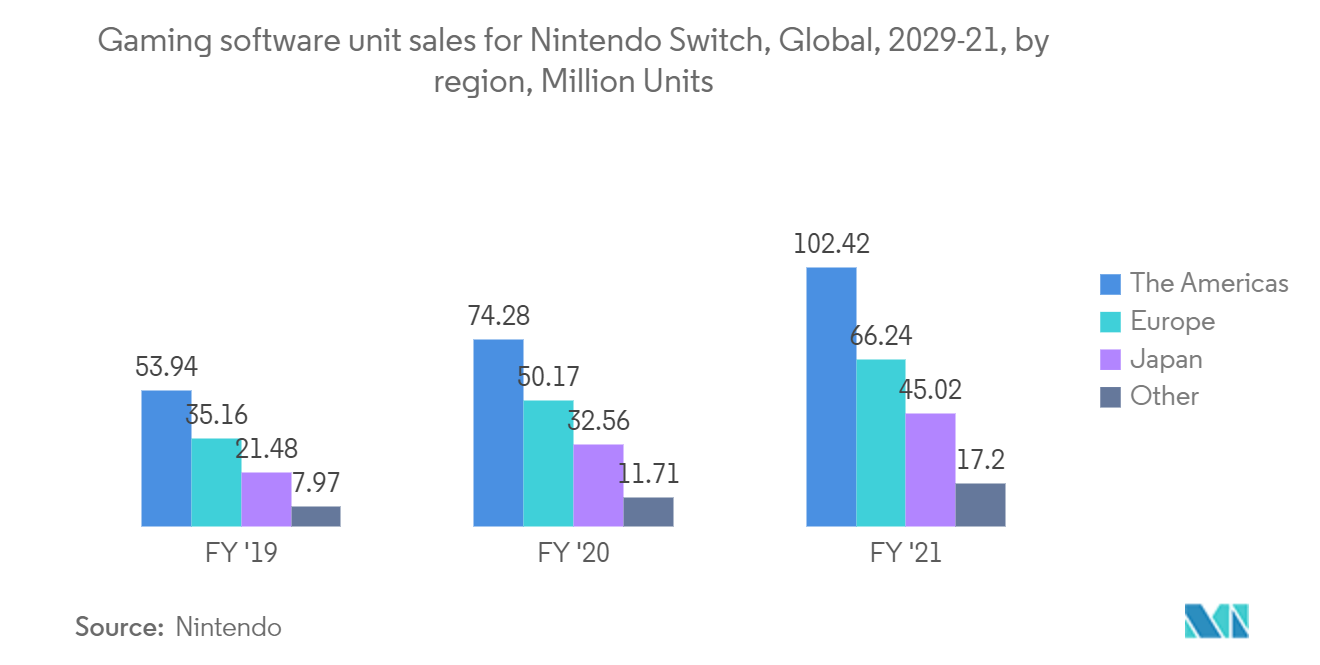

Mit der zunehmenden Akzeptanz von E-Sports und anderen Arten von Online-Spielen nehmen Videospiele auf Konsolen zu und werden in den kommenden Jahren weitere Wachstumschancen bieten. Aufgrund dieses Trends könnten Konnektivitäts- und Unterhaltungsanbieter Konsolenspieler gezielt ansprechen, indem sie konsolenbezogene Videodienste wie schnelles Breitband und Live-Sport anbieten und das Publikum durch OTT-Dienste optimal monetarisieren. Entwickler von Videospielen könnten Premium-Preise für Gaming-Abonnementdienste anbieten, einschließlich des Zugangs zu E-Sport-Events und Originalinhalten.

- Mit dem zunehmenden Trend zum Cloud-Gaming verzeichnete der GPU-Markt in den letzten Jahren einen Aufwärtstrend. Blade, das französische Startup hinter Shadow, ist ein Cloud-Computing-Dienst für Gamer, der es einem Spieler gegen eine monatliche Abonnementgebühr ermöglicht, auf einen Gaming-PC in einem Rechenzentrum zuzugreifen. Das Unternehmen bietet im Vergleich zu anderen Cloud-Gaming-Diensten vollständige Windows 11-Funktionen. Das Unternehmen bietet derzeit eine Einzelkonfiguration für 35 USD pro Monat mit acht Threads auf einem Intel Xeon 2620-Prozessor, einer Nvidia Quadro P5000-GPU und einer Nvidia GeForce GTX 1080, 12 GB RAM und 256 GB Speicher an.

- Darüber hinaus konzentrieren sich große Spieleentwickler auch auf die Entwicklung konsolenbasierter Spiele mit hoher Grafikqualität und tragen so zum Wachstum des Gaming-Segments bei. Sony und Microsoft priorisieren Bildwiederholraten von bis zu 120 fps, anstatt zu versuchen, die Konsolen als 8K-fähig zu vermarkten, um ein nahtloses Spielerlebnis zu ermöglichen. Nvidia versucht mit seiner Monster-Grafikkarte RTX 3090, die 8K-Gaming für PCs ermöglicht, über 4K hinauszugehen.

- Konsolenentwickler konzentrieren sich auch auf die Entwicklung neuer Produkte, um die Messlatte für die Konkurrenz auf dem Markt höher zu legen. Sony strebt eine Leistung von 10,28 Teraflops an, was fast 15 % weniger als bei der Xbox Series Geschwindigkeiten und kommt Sony in puncto 4K-Leistung sehr nahe.

- Es wird erwartet, dass die zunehmende Integration von AR und VR in verschiedene Anwendungen die Einführung von GPUs vorantreiben wird. Dank Verbesserungen in der Grafiktechnologie ist es nun möglich, echte AR oder VR zu erreichen und ein überzeugendes Benutzererlebnis zu schaffen. Viele Unternehmen entwickeln VR-Lösungen in erster Linie, um die Art und Weise, wie Menschen Computer und Spiele erleben, neu zu definieren, und die Unternehmen entwickeln auch GPU-Systeme für AR- und VR-Anwendungen.

Nordamerika wird voraussichtlich einen erheblichen Anteil halten

Der Anstieg des Gamings unter Millennials in der nordamerikanischen Region war in den letzten Jahren dramatisch und schnell. Laut Limelight Networks zahlen in den Vereinigten Staaten über 30 % der Videospieler für Gaming-Abonnementdienste und mehr als 35 % spielen mindestens einmal pro Woche Online-Videospiele.

- Große Technologieentwickler investieren in Online-Gaming auf dem nordamerikanischen Gaming-Markt und stärken so das Marktwachstum der Region weiter. Im Januar dieses Jahres kündigte Microsoft, ein amerikanischer MNC, Pläne zur Übernahme von Activision Blizzard Inc. an, einem führenden Anbieter in der Spieleentwicklung und Veröffentlichung interaktiver Unterhaltungsinhalte. Diese Übernahme könnte das Wachstum des Gaming-Geschäfts von Microsoft auf Mobilgeräten, PCs, Konsolen und in der Cloud beschleunigen und dürfte die Nachfrage nach den Xbox-Angeboten des Unternehmens steigern.

- Darüber hinaus brachte Intel im März dieses Jahres die Arc-Serie von Grafikprozessoren (GPU) für Laptops und Desktop-PCs auf den Markt. Laptops mit der Arc 3-GPU, die für verbessertes Gaming und die Produktion von Inhalten konzipiert sind, können vorbestellt werden, während Laptops mit den Arc 5- und Arc 7-GPUs, die für anspruchsvolles und leistungsstarkes Gaming konzipiert sind, später im laufenden Jahr erhältlich sein werden.

- Cloud-Gaming-Unternehmen profitieren von der Zusammenarbeit mit Telekommunikationsunternehmen, um bessere End-to-End-Netzwerke zu entwickeln und die Einführung von 5G in der Region zu fördern. Die Notwendigkeit für Telekommunikationsunternehmen, ihre Upstream-Kapazität zu erhöhen, um den Anforderungen von E-Sport-Spielern gerecht zu werden, ist eine weitere treibende Kraft, und verschiedene Anbieter arbeiten zusammen, um ihre Gaming-Anforderungen zu erfüllen.

Überblick über die Gaming-GPU-Branche

Der Gaming-GPU-Markt ist deutlich konsolidiert und besteht aus weniger globalen und regionalen Akteuren. Diese Akteure verfügen über einen erheblichen Marktanteil und konzentrieren sich auf die Erweiterung ihres Kundenstamms weltweit. Diese Anbieter konzentrieren sich auf Forschungs- und Entwicklungsinvestitionen zur Einführung neuer Lösungen, strategischer Allianzen und anderer organischer und anorganischer Wachstumsstrategien, um sich im Prognosezeitraum einen Wettbewerbsvorteil zu verschaffen.

Im November 2022 hat ASUS seine TUF Gaming GeForce RTX 3060 Ti- und Dual GeForce RTX 3060 Ti-Grafikkarten mit GDDR6X-Speicher für eine bessere Leistung aktualisiert. Die Fähigkeiten des 3060 Ti wurden durch die Hinzufügung von GDDR6X-RAM verbessert, was die Optionen für anspruchsvolle PC-Heimwerker erweitert. ASUS hat eine neue GeForce RTX 3060 mit 8 GB GDDR6-VRAM produziert, um die Kapazität der GPU für Anpassung und Montage zu erhöhen.

Marktführer für Gaming-GPUs

www.amd.com

www.nvidia.com

www.intel.com

www.asus.com

asia.evga.com

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Gaming-GPUs

- Januar 2023 NVIDIA stellt RTX 40 Mobile GPUs vor und verspricht Laptop-Gamern eine Leistung, die der von Desktop-Systemen ebenbürtig ist. Das Unternehmen stellte die GeForce RTX 4090 und GeForce RTX 4080 vor. Diese GPUs sind dennoch sehr leistungsstark, auch wenn die mobilen Versionen deutlich kleiner sind als die Desktop-Pendants. Sie können 3x 4K-Monitore im Surround Gaming mit 60 Bildern pro Sekunde ansteuern. Das entspricht 11.520 x 2160 Pixeln oder über 25 Megapixeln. Um den Nutzen seiner leistungsstarken Ada-GPUs für Produktivitätsanwendungen weiter hervorzuheben, hat NVIDIA seine Flaggschiff-GPU RTX 40 entwickelt, die einen zweimal schnelleren Videoexport ermöglicht.

- November 2022 AMD stellt neue Grafikkarten für High-End-Gaming vor, die auf der schnellen und sparsamen RDNA-3-Architektur basieren. Die neuen RDNA-3-Architekturen des Unternehmens kamen erstmals in seinen Grafikkarten RX 7900 XTX und RX 7900 XT zum Einsatz. Laut Hersteller ermöglichen die neuen Grafikkarten auch DisplayPort 2.1-Displays und liefern hervorragende Bilder und ultrahohe Bildraten mit Bildwiederholraten von bis zu 4K 480 Hz und 8K 165 Hz.

Segmentierung der Gaming-GPU-Branche

Bei der Gaming-GPU handelt es sich um eine spezielle elektronische Schaltung, die dazu dient, den Speicher zu manipulieren und zu verändern, um die Produktion von Bildern in einem Bildpuffer zu beschleunigen, die für die Ausgabe an ein Anzeigegerät bestimmt sind. Sie sind für Gaming-Anwendungen wichtig, da sie viele Daten gleichzeitig verarbeiten können.

Der Markt für Gaming-GPUs ist nach Typ (dedizierte Grafikkarten, integrierte Grafiklösungen), Gerät (mobile Geräte, PCs und Workstations, Spielekonsolen, Automobil) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten und Asien) segmentiert. Afrika).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben.

| Dedizierte Grafikkarten |

| Integrierte Grafiklösungen |

| Andere Markttypen |

| Mobile Geräte |

| PCs und Workstations |

| Spielkonsolen |

| Automobil |

| Andere Geräte |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Typ | Dedizierte Grafikkarten |

| Integrierte Grafiklösungen | |

| Andere Markttypen | |

| Gerät | Mobile Geräte |

| PCs und Workstations | |

| Spielkonsolen | |

| Automobil | |

| Andere Geräte | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Gaming-GPU-Marktforschung

Wie groß ist der Gaming-GPU-Markt?

Es wird erwartet, dass der Markt für Gaming-GPUs im Jahr 2024 ein Volumen von 3,65 Milliarden US-Dollar erreicht und bis 2029 mit einer jährlichen Wachstumsrate von 33,84 % auf 15,70 Milliarden US-Dollar wächst.

Wie groß ist der Gaming-GPU-Markt derzeit?

Im Jahr 2024 wird die Größe des Gaming-GPU-Marktes voraussichtlich 3,65 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Gaming-GPU-Markt?

www.amd.com, www.nvidia.com, www.intel.com, www.asus.com, asia.evga.com sind die wichtigsten Unternehmen, die auf dem Gaming-GPU-Markt tätig sind.

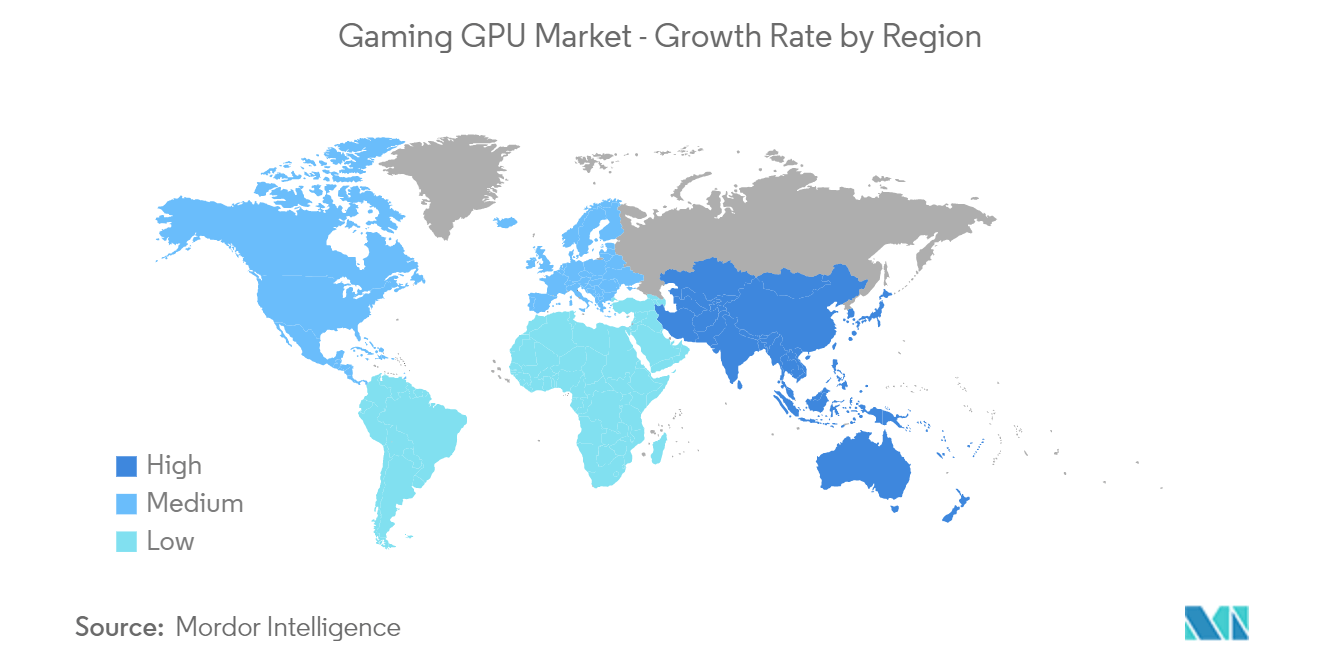

Welches ist die am schnellsten wachsende Region im Gaming-GPU-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Gaming-GPU-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Gaming-GPU-Markt.

Welche Jahre deckt dieser Gaming-GPU-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Gaming-GPU-Marktes auf 2,73 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Gaming-GPU-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Gaming-GPU-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Gaming-GPU-Branchenbericht

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Gaming-GPUs im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Gaming-GPU-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.