Frankreich Haarpflege-Marktgröße und -anteil

Frankreich Haarpflege-Marktanalyse von Mordor Intelligence

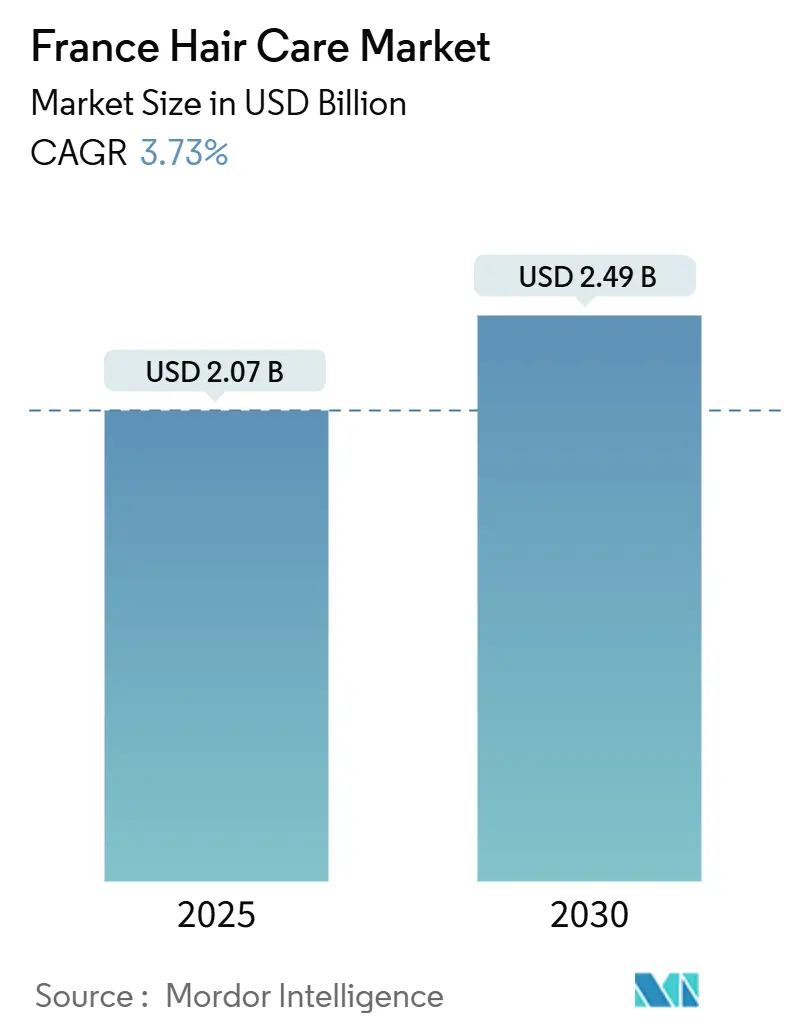

Die Frankreich Haarpflege-Marktgröße wird auf 2,07 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 2,49 Milliarden USD erreichen, bei einer CAGR von 3,73 % während des Prognosezeitraums. Der französische Haarpflege-Markt, einer der anspruchsvollsten Beauty-Sektoren Europas, erlebt ein durch Premiumerung und sich wandelnde Verbraucherpräferenzen getriebenes Wachstum. Fünf strategische Trends prägen die Marktdynamik, darunter der Übergang zu Premium-Produkten, die steigende Nachfrage nach natürlichen und bio-zertifizierten Lösungen, der "Skinification"-Fokus auf Kopfhautgesundheit, beauty-tech-ermöglichte Personalisierung und Nachhaltigkeitsinitiativen, die sowohl Produktformulierungen als auch Verpackungen beeinflussen. Trotz steigender Wertumsätze wird das Wachstum durch zwei kritische Faktoren eingeschränkt: kostenbewusste Verbraucher, die Hausmittel bevorzugen, und die Verbreitung gefälschter Produkte, die die Markenglaubwürdigkeit untergraben. Die Wettbewerbslandschaft intensiviert sich, da etablierte multinationale Akteure mit agilen Indie-Marken konkurrieren, die Nischensegmente durch gezielte Innovation erobern. Darüber hinaus eröffnet die Konvergenz von Beauty und Wellness neue Möglichkeiten, insbesondere bei medizinischen Shampoos und Kopfhautgesundheitsprodukten, die von französischen Verbrauchern zunehmend als unverzichtbar betrachtet werden.

Wichtige Berichtserkenntnisse

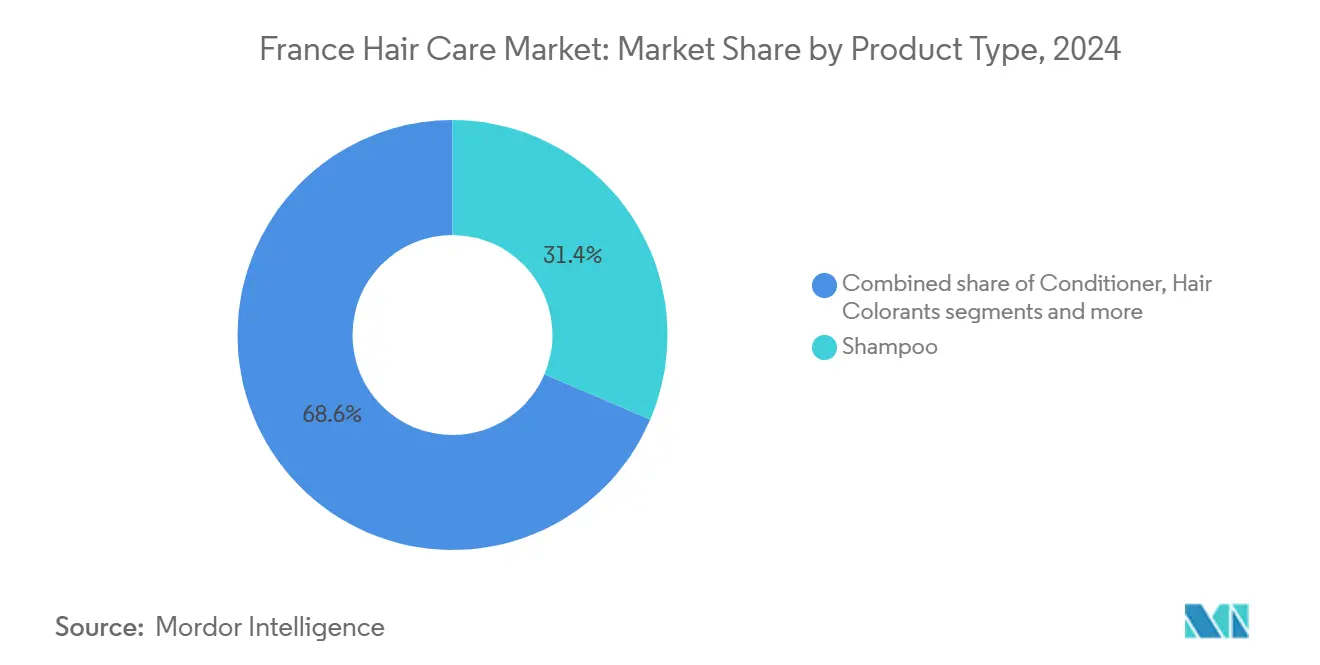

- Nach Produkttyp führte Shampoo mit 31,43 % des Frankreich Haarpflege-Marktanteils in 2024; Haarstyling-Produkte sollen mit einer CAGR von 4,23 % bis 2030 expandieren.

- Nach Kategorie hielten Massenprodukte 72,32 % des Frankreich Haarpflege-Markts in 2024, während Premium-Haarpflege für eine CAGR von 4,46 % bis 2030 positioniert ist.

- Nach Inhaltsstofftyp entfielen konventionelle/synthetische Formulierungen auf 67,43 % der Umsätze 2024; natürliche/bio-Linien sollen mit einer CAGR von 4,78 % bis 2030 wachsen.

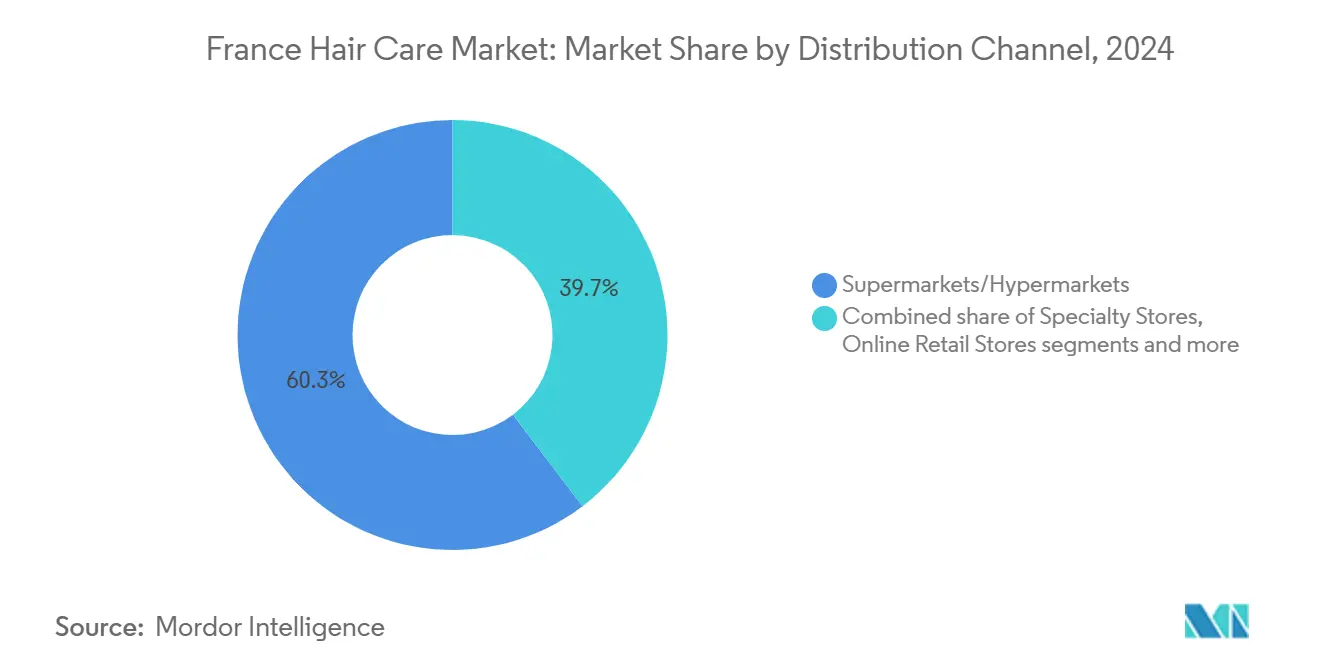

- Nach Vertriebskanal erfassten Supermärkte/Hypermärkte 60,34 % des Umsatzes in 2024; Online-Einzelhandel steigt mit einer CAGR von 5,03 %, da digitales Einkaufen an Bedeutung gewinnt.

Frankreich Haarpflege-Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Nachfrage nach natürlichen und bio-zertifizierten Formulierungen | +1.2% | Frankreich (am stärksten in Großstädten) | Mittelfristig (2-4 Jahre) |

| Wachsender Kopfhautgesundheits-Fokus treibt medizinische Shampoos | +0.9% | Frankreich (Apotheken und Salons landesweit) | Kurz- bis mittelfristig (1-3 Jahre) |

| Nachfrage nach sauberen, nachhaltigen und ethischen Produkten | +0.8% | Frankreich (landesweit; verstärkt durch Einzelhändler-Verpflichtungen) | Mittelfristig (2-4 Jahre) |

| Technologische Innovationen in Produktformulierungen | +0.6% | Frankreich (F&E-Zentren und Premium-Salons) | Langfristig (3-5 Jahre) |

| Steigende Beliebtheit von Premium-Haarpflege-Produkten | +0.5% | Frankreich (insbesondere Île-de-France) | Mittelfristig (2-4 Jahre) |

| Erhöhtes Bewusstsein für Haarschäden durch Umweltfaktoren | +0.30% | Frankreich (städtische Verschmutzungskorridore) | Mittel- bis langfristig (3-6 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach natürlichen und bio-zertifizierten Formulierungen

Der französische Haarpflege-Markt durchläuft einen bedeutenden Wandel, da Verbraucher zunehmend Produkte aus natürlichen und bio-zertifizierten Inhaltsstoffen gegenüber synthetischen Alternativen bevorzugen. Diese Veränderung wird primär durch das wachsende Bewusstsein für Inhaltsstoffsicherheit und einen stärkeren Fokus auf Umweltnachhaltigkeit getrieben. Infolgedessen prüfen französische Verbraucher sorgfältig Produktetiketten und fordern größere Transparenz von Marken, um informierte Kaufentscheidungen zu treffen. Dieser Trend ist besonders prominent bei jüngeren Demografien, die bereit sind, einen Aufpreis für Produkte zu zahlen, die sie als sauberer, sicherer und umweltfreundlicher betrachten. Als Reaktion auf diese sich entwickelnden Präferenzen hat L'Oréal seine Bemühungen verstärkt, natürliche Inhaltsstoffe einzubauen und nachhaltige Beschaffungspraktiken zu übernehmen. Das Universal Registration Document 2023 des Unternehmens hebt sein Engagement für die Förderung von Green Sciences und nachhaltiger Innovation hervor und richtet seine Strategie an den sich wandelnden Marktanforderungen aus.

Wachsender Kopfhautgesundheits-Fokus treibt medizinische Shampoos

Da Verbraucher in Frankreich zunehmend die wichtige Verbindung zwischen Kopfhautgesundheit und Haarqualität erkennen, durchläuft der Haarpflege-Markt des Landes eine bedeutende Transformation. Diese als "Skinification" der Haarpflege bezeichnete Entwicklung signalisiert einen fundamentalen Wandel in der Marktlandschaft und nicht nur einen vorübergehenden Trend. Französische Verbraucher, besonders diejenigen mit Herausforderungen wie Haarausdünnung und Kopfhautproblemen, wenden sich komplexen, mehrstufigen Haarpflege-Routinen zu. Diese Routinen schöpfen Inspiration aus anspruchsvollen Hautpflege-Regimen. Angesichts dieser erhöhten Nachfrage führen Marken proaktiv innovative, wissenschaftlich fundierte Produkte ein. Ein herausragendes Beispiel ist L'Oréal Paris's Elvive Glycolic Gloss, das sorgfältig entwickelt wurde, um sowohl Haar- als auch Kopfhautgesundheit zu berücksichtigen und sich an den sich entwickelnden Präferenzen der modernen Verbraucher auszurichten.

Nachfrage nach sauberen, nachhaltigen und ethischen Produkten

Im französischen Haarpflege-Markt hat sich Nachhaltigkeit von einem bloßen Verkaufsargument zu einer fundamentalen Verbrauchererwartung entwickelt. Diese Entwicklung zeigt sich in verschiedenen Aspekten, einschließlich der Übernahme verantwortlich beschaffter Inhaltsstoffe, umweltfreundlicher Verpackungen, grünerer Herstellungsprozesse und verstärkter Verpflichtungen zu sozialer Verantwortung. Groupe Rocher hat ehrgeizige Ziele gesetzt, wie die Reduzierung der Treibhausgasemissionen um 67 % bis 2030 und die Optimierung der Transportoperationen zur Minderung der Umweltauswirkungen. Der Markt erlebt eine erhöhte Nachfrage nach umweltfreundlichen Innovationen, einschließlich fester Shampoos und wiederbefüllbarer Formate. Marken wie Yves Rocher adressieren diese Nachfrage durch die Einführung sulfatfreier Produktlinien, die nachhaltig beschaffte Inhaltsstoffe wie bio-zertifizierte Kastanienmilch und Algen einbeziehen. Diese Transformation wird primär durch die starken Umweltwerte französischer Verbraucher getrieben, die zu den umweltbewusstesten in Europa gehören.

Technologische Innovationen in Produktformulierungen

Technologische Innovation revolutioniert den französischen Haarpflege-Markt und fördert die Entwicklung neuer Produktkategorien sowie die Verbesserung bestehender Formulierungen. L'Oréal steht an der Spitze dieser Transformation und nutzt seinen strategischen Fokus auf Beauty Tech und Green Sciences zur Vorantreibung branchenweiter Fortschritte. Durch seine Professional Products Division hat L'Oréal innovative Lösungen wie Kérastase Première und Redkens Acidic Color Gloss eingeführt, die Verbrauchern Salon-Qualität zu Hause bieten. Ein Schlüsseltrend ist die Konvergenz von Hautpflege- und Haarpflege-Technologien, wobei traditionell in der Gesichtspflege verwendete Inhaltsstoffe wie Hyaluronsäure, Niacinamid und Ceramide nun in Haarpflege-Produkten integriert werden, um Kopfhautgesundheit, Hydratation und Barriere-Reparatur zu adressieren. Dieser Trend ist besonders im Premium-Segment erkennbar. Beispielsweise integriert Kérastase Nutritive hautpflege-inspirierte Inhaltsstoffe wie pflanzliche Proteine und Niacinamid zur Verbesserung sowohl der Haarfaser als auch der Kopfhautgesundheit. Darüber hinaus beschleunigt die Übernahme KI-gestützter Personalisierungstools diese Transformation und ermöglicht es Marken, hochgradig maßgeschneiderte Haarpflege-Lösungen zu liefern.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Übernahme traditioneller Hauspflege-Lösungen | −0.7 % | Frankreich (ausgeprägter in ländlichen Gebieten) | Mittelfristig (2-4 Jahre) |

| Verbreitung gefälschter Produkte | −0.5 % | Frankreich (Online-Marktplätze) | Kurzfristig (1-2 Jahre) |

| Hohe Kosten von Premium-Haarpflege-Produkten | −0.4 % | Frankreich (preissensible Haushalte) | Kurz- bis mittelfristig (1-3 Jahre) |

| Strenge Regulierungen zu Kosmetik-Inhaltsstoffen | −0.3 % | Frankreich (EU & nationale Compliance) | Langfristig (3-5 Jahre) |

| Quelle: Mordor Intelligence | |||

Übernahme traditioneller Hauspflege-Lösungen

Der französische Haarpflege-Markt sieht sich Herausforderungen gegenüber, da ein bemerkenswerter Anteil der Verbraucher, insbesondere in ländlichen Gebieten und älteren Demografien, weiterhin traditionelle Hausmittel gegenüber kommerziellen Produkten bevorzugt. Diese Verbraucher nutzen generationelles Wissen und leicht verfügbare Haushaltsinhaltsstoffe. Traditionelle Praktiken wie Essigspülungen, Ölbehandlungen und Kräuteraufgüsse konkurrieren direkt mit kommerziellen Angeboten, besonders im natürlichen und bio-zertifizierten Segment. Dies schafft ein strategisches Dilemma für Hersteller: Während die Nachfrage nach natürlichen Inhaltsstoffen steigt, entscheiden sich Verbraucher mit natürlichen Philosophien oft für DIY-Lösungen statt für den Kauf kommerzieller Produkte. Unternehmen, die sich an diesen Trend anpassen, indem sie Produkte entwickeln, die traditionelle Praktiken ergänzen statt ersetzen, können Möglichkeiten erschließen, dieses Verbrauchersegment anzusprechen.

Verbreitung gefälschter Produkte

Gefälschte Produkte untergraben zunehmend den französischen Haarpflege-Markt, erodieren das Verbrauchervertrauen und schädigen die Markengleichung. Dies ist besonders ausgeprägt im Premium-Segment, wo Preisunterschiede illegale Akteure anlocken. Der Aufstieg des E-Commerce hat das Problem verschärft und ermöglicht es Fälschern, Verbraucher direkt über Drittanbieter-Marktplätze und soziale Medien zu erreichen. Luxusmarken wie Kérastase und L'Oréal Professionnel, bekannt für ihre Premium-Preisgestaltung und starke Markenpräsenz, sind besonders gefährdet. Über die Umleitung von Einnahmen von legitimen Geschäften hinaus stellen gefälschte Produkte bedeutende Sicherheitsrisiken für Verbraucher dar, die aus unregulierten Inhaltsstoffen und Herstellungspraktiken resultieren. Das Amt der Europäischen Union für geistiges Eigentum hebt die Schwere der Situation hervor und spezifiziert, dass gefälschte Kosmetik- und Körperpflege-Produkte jährlich zu Milliarden-EUR-Verlusten in der gesamten EU führen [1]Quelle: European Union Intellectual Property Office, "Counterfeit goods cost EU industries billions of euros and thousands of jobs annually", euipo.europa.eu. Frankreich trägt mit seiner tiefen Verwurzelung in Luxus-Beauty-Produkten einen überproportionalen Anteil dieser Verluste. Die Bewältigung dieser Herausforderung erfordert eine vereinte Front von Marken, Einzelhändlern und Regulierungsbehörden, um Verbraucherschutz zu gewährleisten und die Integrität des französischen Haarpflege-Markts zu schützen.

Segment-Analyse

Nach Produkttyp: Shampoo dominiert während Styling innoviert

Das Shampoo-Segment behält seine Marktführerschaft mit einem Anteil von 31,43 % in 2024 bei und dient als Grundlage der Haarpflege-Routinen in allen Verbraucher-Demografien in Frankreich. Diese Marktdominanz wird durch konstante Fortschritte in Formulierungen unterstützt, insbesondere bei medizinischen und Anti-Schuppen-Produkten. Umgekehrt sind Haarstyling-Produkte als das am schnellsten wachsende Segment positioniert, mit einer projizierten CAGR von 4,23 % von 2025 bis 2030. Dieses Wachstum wird durch technologische Innovationen getrieben, die Halt verbessern, Schäden reduzieren und natürliche Ästhetik verstärken.

Die steigende Nachfrage nach "Glass Hair"-Styles und Anti-Frizz-Lösungen, die mit französischen Verbraucherpräferenzen für raffinierte, aber mühelose Looks übereinstimmen, beschleunigt diesen Trend weiter. Das Segment erlebt auch einen Anstieg bei Premium-Angeboten, wobei Marken wie Kérastase fortgeschrittene Styling-Produkte mit hautpflege-Inhaltsstoffen einführen. Diese Produkte schützen nicht nur das Haar während des Stylings, sondern richten sich auch am breiteren "Skinification"-Trend aus, der die Haarpflege-Industrie umgestaltet.

Notiz: Segmentanteile aller einzelnen Segmente werden beim Berichtskauf verfügbar sein

Nach Kategorie: Premium-Segment überholt Massenmarkt

In 2024 halten Massenprodukte einen dominanten Anteil von 72,32 % des französischen Haarpflege-Markts. Jedoch soll das Premium-Segment mit einer schnelleren CAGR von 4,46 % von 2025 bis 2030 wachsen, was eine bedeutende Verschiebung in Verbraucherpräferenzen widerspiegelt. Dieser Premiumerungstrend richtet sich an der breiteren Evolution in der Hautpflege aus, da französische Verbraucher zunehmend in hochwertige Haarpflege-Produkte investieren, die greifbare Ergebnisse liefern. In 2023 erzielte L'Oréals Consumer Products Division ein vergleichbares Wachstum von 12,6 %, wobei Haarpflege eine entscheidende Rolle in dieser Leistung spielte.

Die Grenzen zwischen Massen- und Prestige-Kategorien werden weniger deutlich, da Massenmarken Premium-Produktlinien mit höheren Preispunkten und fortgeschrittenen Formulierungen einführen. Dieser Trend ist besonders in städtischen Märkten wie Paris erkennbar, wo Luxus-Haarpflege-Marken prominent in spezialisierten Boutiquen und Kaufhaus-Beauty-Hallen präsentiert werden und kuratierte Auswahlen und immersive Einkaufserlebnisse bieten, die Premium-Preisstrategien unterstützen.

Nach Inhaltsstofftyp: Natürliche Formulierungen gewinnen Boden

Das Segment konventioneller/synthetischer Inhaltsstoffe dominiert derzeit den französischen Haarpflege-Markt mit 67,43 % Anteil in 2024, aber natürliche/bio-zertifizierte Formulierungen sollen mit einer schnelleren Rate von 4,78 % CAGR von 2025-2030 wachsen, was eine fundamentale Verschiebung in Verbraucherpräferenzen widerspiegelt. Dieses Wachstum wird primär durch steigendes Verbraucherbewusstsein für Inhaltsstoffsicherheit und Umweltnachhaltigkeit getrieben. Jüngere Demografien, insbesondere Gen Z, treiben diesen Trend an, wobei die Mehrheit Nachhaltigkeit in ihren Kaufentscheidungen priorisiert.

Führende Unternehmen richten sich an dieser Verschiebung aus, wie Yves Rochers Einführung von sechs neuen sulfatfreien Haarpflege-Linien mit botanischen Inhaltsstoffen wie weißer Lupine, Ginseng und bio-zertifizierter Kastanienmilch im März 2023 zeigt. Trotz Herausforderungen beim Erreichen der Leistungsniveaus synthetischer Formulierungen, besonders bei Styling-Produkten, adressieren technologische Fortschritte diese Lücken durch Innovationen wie pflanzliche Silikon-Alternativen und synthetische Konservierungsstoffe.

Vertriebskanal: Digitale Transformation gestaltet Einzelhandel um

In 2024 beherrschen Supermärkte/Hypermärkte mit einem Anteil von 60,34 % die Verteilung von Frankreichs Haarpflege-Produkten und nutzen ihre Bequemlichkeit und umfangreiche Produktpalette. Dennoch sind Online-Einzelhandelskanäle für den steilsten Aufstieg positioniert und prognostizieren eine robuste CAGR von 5,03 % von 2025 bis 2030, was die Wettbewerbsarena umgestaltet. Dieser Anstieg wird veränderten Verbrauchergewohnheiten zugeschrieben; E-Commerce macht nun 27 % von L'Oréals globalem Umsatz aus, mit dem Ziel, dies in naher Zukunft auf 50 % zu verdoppeln, wie L'Oréal Finance hervorhebt. EuroCommerce berichtet von einem bemerkenswerten Anstieg französischer Verbraucher beim Online-Kauf von Verbrauchsgütern, einschließlich Haarpflege-Produkten, der von 77 % in 2020 auf 83 % in 2023 stieg[2]Quelle: EuroCommerce, " Europe E-Commerce Report 2023", eurocommerce.eu. Dieses Wachstum spiegelt die breitere Verschiebung zur E-Commerce-Übernahme in Frankreich wider, getrieben durch Bequemlichkeit und die expandierende Verfügbarkeit von Online-Haarpflege-Produktoptionen.

Französische Einzelhändler übernehmen zunehmend Omnichannel-Taktiken und verschmelzen "Drive-Systeme" für Online-Käufe mit Click-and-Collect-Services, wodurch digitale Leichtigkeit mit stationärem Einkaufen verschmilzt. Fachgeschäfte erschließen sich eine Nische durch Expertenberatung und handverlesene Auswahlen, besonders in Premium- und professioneller Haarpflege. Dieser Ansatz resoniert mit Verbrauchern, die zunehmend maßgeschneiderte Empfehlungen und Produkteinblicke schätzen. Marken, einschließlich L'Oréal, nutzen Beauty Tech und führen Innovationen wie virtuelle Anproben und personalisierte Diagnostik ein, um stationäre Interaktionen zu verbessern.

Notiz: Segmentanteile aller einzelnen Segmente werden beim Berichtskauf verfügbar sein

Geografische Analyse

Der französische Haarpflege-Markt zeigt bedeutende regionale Variationen, die Produktpräferenzen und Kaufverhalten landesweit prägen. Städtische Zentren wie Paris und Lyon fungieren als Innovationszentren, wo Premium-Produkte und internationale Trends eingeführt werden, bevor sie sich auf kleinere Städte und ländliche Gebiete ausweiten. Diese Großstadtmärkte, charakterisiert durch höhere verfügbare Einkommen und größere Exposition gegenüber globalen Beauty-Trends, dienen als strategische Einstiegspunkte für neue Marken und Produktinnovationen. Das Marktwachstum wird durch Frankreichs etablierte Beauty-Kultur und eine anspruchsvolle Verbraucherbasis getrieben, die Qualität und Leistung über Kostenüberlegungen priorisiert.

Regionale Unterschiede in der Wasserhärte in ganz Frankreich schaffen vielfältige Verbraucheranforderungen. Gebiete mit härterem Wasser benötigen spezialisierte Produkte zur Bewältigung von Herausforderungen wie Mineralablagerungen und Farbverblassung. Dieser geografische Faktor hat Fortschritte in chelatbildenden Shampoos und Schutzbehandlungen angeregt, die auf diese Bedingungen zugeschnitten sind. Das Vertriebsnetzwerk variiert auch regional, wobei Fach- und Kaufhäuser städtische Gebiete dominieren, während Supermärkte und Hypermärkte in vorstädtischen und ländlichen Regionen führen. Zum Beispiel berichtete die International Trade Administration, dass Frankreich über 5.716 Supermärkte in 2023 verfügte[3]Quelle: International Trade Administration, "France Country Commercial Guide", trade.gov. E-Commerce überbrückt diese geografischen Lücken effektiv und ermöglicht es Verbrauchern in ganz Frankreich, unabhängig vom Standort auf eine breitere Produktpalette zuzugreifen.

Der französische Haarpflege-Markt profitiert von der globalen Führungsrolle des Landes in der Beauty-Industrie, wobei Paris als trendsetzender Knotenpunkt dient, der Produktentwicklung und Marketingstrategien weltweit prägt. Diese Führungsrolle zieht beträchtliche Investitionen in Forschung und Innovation an, wobei große Akteure wie L'Oréal fortgeschrittene Forschungseinrichtungen in Frankreich betreiben. Französische Verbraucher zeigen deutliche Präferenzen in der Haarpflege, wobei Studien zeigen, dass Personen in Frankreich höheren Stress und reduziertes Wohlbefinden im Zusammenhang mit geschädigtem oder trockenem Haar berichten im Vergleich zu Verbrauchern in anderen Ländern. Dies treibt eine starke Nachfrage nach reparativen und feuchtigkeitsspendenden Behandlungen im Markt.

Wettbewerbslandschaft

Multinationale Konzerne dominieren den französischen Haarpflege-Markt, der eine bedeutende Konsolidierung durchläuft. L'Oréal steht mit seinem vielfältigen Portfolio über Massen-, Premium- und Professionalsegmente an der Spitze. Neben L'Oréal intensivieren Industriegiganten wie Unilever, Procter & Gamble, Beiersdorf und Pierre Fabre ihren Fokus auf Produktinnovation, um Verbraucher zu faszinieren und zu halten. Bemerkenswert ist eine erkennbare Verschiebung zur Premiumerung, wobei Massenmarkt-Marken gehobene Produktlinien einführen und das wachsende Verbraucherstreben nach hochwertiger Haarpflege nutzen.

Nischensegmente, insbesondere die oft übersehene Kategorie lockiger und texturierter Haare, bieten lukrative Möglichkeiten. Dieses Segment erlebt nicht nur einen Nachfrageanstieg, sondern zieht auch Aufmerksamkeit von großen Akteuren an. Ein Zeugnis für dieses Potenzial ist Innovative Beauty Groups Curls Matter, das im Februar 2025 sein Debüt in 150 Monoprix-Geschäften in ganz Frankreich feierte.

Technologie gestaltet die Dynamik des französischen Haarpflege-Markts um. L'Oréal führt den Wandel an und hat nahtlos sein Beauty Tech-Ökosystem integriert. Dieses Ökosystem verbindet KI-Diagnostik, maßgeschneiderte E-Commerce-Lösungen und umweltfreundliche wiederbefüllbare Verpackungen, alle getrieben durch Echtzeit-Verbrauchereinblicke. Eine solche technikzentrierte Strategie rationalisiert nicht nur die Produktentwicklung, sondern verbessert auch die Kundenerfahrung. Als Reaktion kanalisieren andere Branchenveteranen Investitionen in spezialisierte digitale Plattformen und arbeiten mit Data Science-Startups zusammen, um Innovation zu beschleunigen und gleichzeitig die Herausforderungen schneller digitaler Verschiebungen zu navigieren.

Frankreich Haarpflege-Industrieführer

-

L'Oréal S.A.

-

Unilever PLC

-

Procter and Gamble Company

-

Pierre Fabre Group

-

Beiersdorf AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Innovative Beauty Group führte Curls Matter ein, eine spezialisierte Haarpflege-Produktlinie für Verbraucher mit lockigem Haar. Die Produktpalette, vertrieben durch 150 Monoprix-Einzelhandelsstandorte in Frankreich, enthält ein dreistufiges Behandlungssystem mit natürlich gewonnenen Inhaltsstoffen. Die Produktverpackung enthält mindestens 30 % recycelte Materialien.

- Februar 2024: L'Oréal führte Kérastase Première ein, eine hochwertige Haarpflege-Produktlinie in Frankreich. Die Produkte enthalten Molekulartechnologie für strukturelle Haarreparatur. Diese Einführung stellt die bedeutendste Produktentwicklung des Unternehmens in fünf Jahren dar.

- Juli 2024: Vichy, die französische Hautpflege-Marke bekannt für ihre Expertise in Haut- und Haarpflege, hat eine neue 75-Milliliter-Variante ihres Dercos Anti-Schuppen-Shampoos vorgestellt.

- Mai 2023: Guerlain, eine Traditionsmarke unter LVMH, lancierte eine Premium-Haarpflege-Linie mit Shampoo, Conditioner und Maske, alle formuliert mit seiner proprietären Black-Bee-Honig-Reparaturtechnologie.

Frankreich Haarpflege-Marktbericht Umfang

Das Haarpflege-Produktsegment umfasst Formulierungen, die Haar und Kopfhaut reinigen, pflegen, stylen, schützen und behandeln. Das Produktportfolio umfasst Shampoos, Conditioner, Öle, Seren, Styling-Gels, Sprays und Behandlungen. Diese Produkte verbessern Haargesundheit und -erscheinung und adressieren spezifische Anliegen wie Trockenheit, Frizz, Schuppen, Haarausfall und Schäden.

Frankreichs Haarpflege-Markt ist in Produkttyp, Kategorie, Inhaltsstofftyp und Vertriebskanäle segmentiert. Basierend auf Produkttyp ist der Markt in Shampoo, Conditioner, Haarfärbemittel, Haarstyling-Produkte und andere Haarpflege-Produkte segmentiert. Basierend auf Kategorie ist der Markt in Premium-Produkte und Massenprodukte segmentiert. Basierend auf Inhaltsstofftyp ist der Markt in natürlich & bio-zertifiziert und konventionell/synthetisch segmentiert. Basierend auf Vertriebskanälen ist der Markt in Supermärkte/Hypermärkte, Fachgeschäfte, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle segmentiert. Die Marktdimensionierung wurde in Wertangaben in USD für alle oben genannten Segmente durchgeführt.

| Shampoo |

| Conditioner |

| Haarfärbemittel |

| Haarstyling-Produkte |

| Andere Produkttypen |

| Premium-Produkte |

| Massenprodukte |

| Natürlich/Bio-zertifiziert |

| Konventionell/Synthetisch |

| Fachgeschäfte |

| Supermärkte/Hypermärkte |

| Online-Einzelhandelsgeschäfte |

| Andere Kanäle |

| Nach Produkttyp | Shampoo |

| Conditioner | |

| Haarfärbemittel | |

| Haarstyling-Produkte | |

| Andere Produkttypen | |

| Nach Kategorie | Premium-Produkte |

| Massenprodukte | |

| Nach Inhaltsstofftyp | Natürlich/Bio-zertifiziert |

| Konventionell/Synthetisch | |

| Nach Vertriebskanal | Fachgeschäfte |

| Supermärkte/Hypermärkte | |

| Online-Einzelhandelsgeschäfte | |

| Andere Kanäle |

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Frankreich Haarpflege-Markt?

Die Branche wird auf 2,07 Milliarden USD in 2025 bewertet und soll bis 2030 2,49 Milliarden USD erreichen.

Welcher Produkttyp hält den größten Frankreich Haarpflege-Marktanteil?

Shampoo führt mit 31,43 % des Markts in 2024 und dient als Grundlage der meisten Routinen.

Wie schnell wächst das Premium-Segment des Frankreich Haarpflege-Markts?

Premium-Linien sollen mit 4,46 % CAGR zwischen 2025 und 2030 expandieren und das Gesamtwachstum übertreffen.

Warum gewinnen natürliche Inhaltsstoffe im Frankreich Haarpflege-Markt an Bedeutung?

Inhaltsstoffsicherheitsbewusstsein und Umweltprioritäten veranlassen Verbraucher, saubere, pflanzliche Formulierungen zu bevorzugen, die von anerkannten Stellen zertifiziert sind.

Seite zuletzt aktualisiert am: