Marktgröße und -anteile für Düngemittel in Indonesien

Marktanalyse Düngemittel Indonesien von Mordor Intelligence

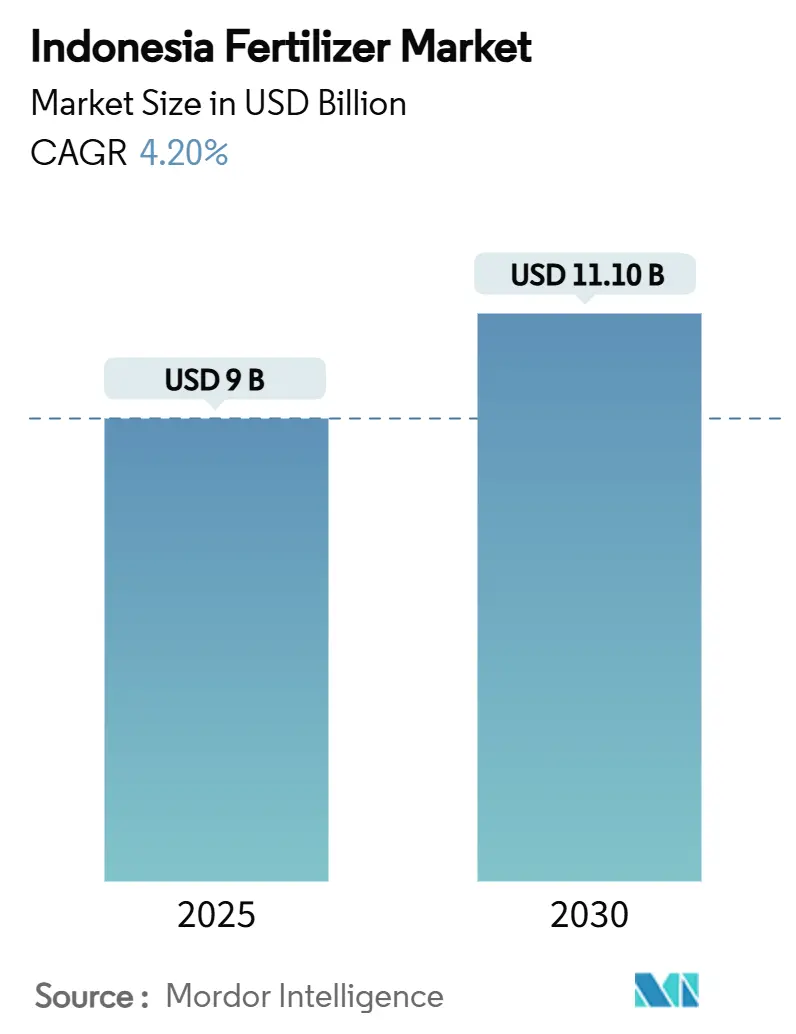

Die Marktgröße für Düngemittel in Indonesien beträgt 9 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 auf 11,1 Milliarden USD anwachsen, was einem CAGR von 4,2% entspricht. Starke öffentliche Finanzierung für Inputsubventionen und die Neubepflanzung alternder Ölpalmenplantagen bilden das Rückgrat der Nachfrage im indonesischen Düngemittelmarkt. Eine staatliche Zuteilung von 9,5 Millionen Tonnen subventionierter Produkte unter dem Höchstverkaufspreis-Schema stabilisiert den Verbrauch auch bei steigenden Erdgaspreisen, wodurch die Herstellermargen komprimiert werden. Neue NPK-Mischprojekte im Wert von über 1 Milliarde USD verbessern die inländische Wertschöpfung und halten den indonesischen Düngemittelmarkt auf Kurs, um die regionale Exportnachfrage zu bedienen.

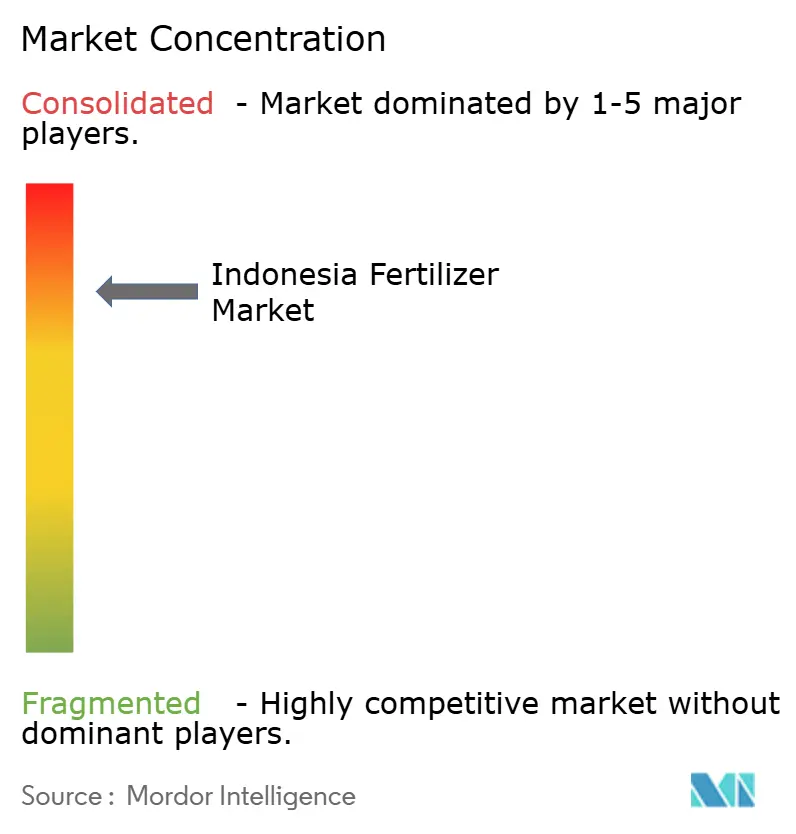

Die Wettbewerbsdynamik spiegelt eine extreme Marktkonzentration wider, wobei die Top-5-Unternehmen, einschließlich PT Pupuk Kalimantan Timur (PKT), PT Petrokimia Gresik, Wilmar International Limited, PT Saraswanti Anugerah Makmur Tbk und Agrifert Marketing Pte Ltd (Kuok Group), bedeutende Positionen durch integrierte Palmöloperationen aufrechterhalten. Diese Konzentration schafft sowohl operative Effizienz als auch strategische Verwundbarkeit, da Lieferunterbrechungen von Großproduzenten die nationale Ernährungssicherheit erheblich beeinträchtigen können.

Zentrale Berichtserkenntnisse

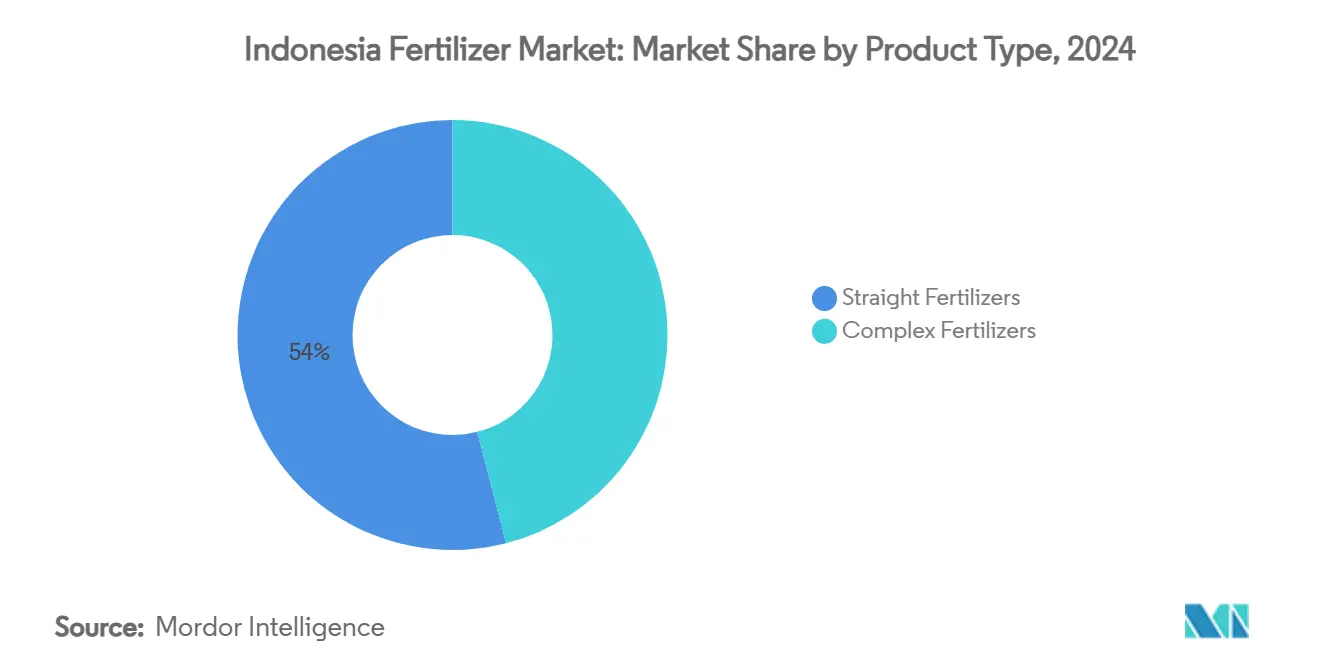

- Nach Produkttyp eroberten Einzelnährstoffdünger 54% der Marktanteile für Düngemittel in Indonesien im Jahr 2024. Mikronährstoffdünger werden voraussichtlich mit einer CAGR von 8,1% bis 2030 expandieren und sind damit die am schnellsten wachsende Produktkategorie.

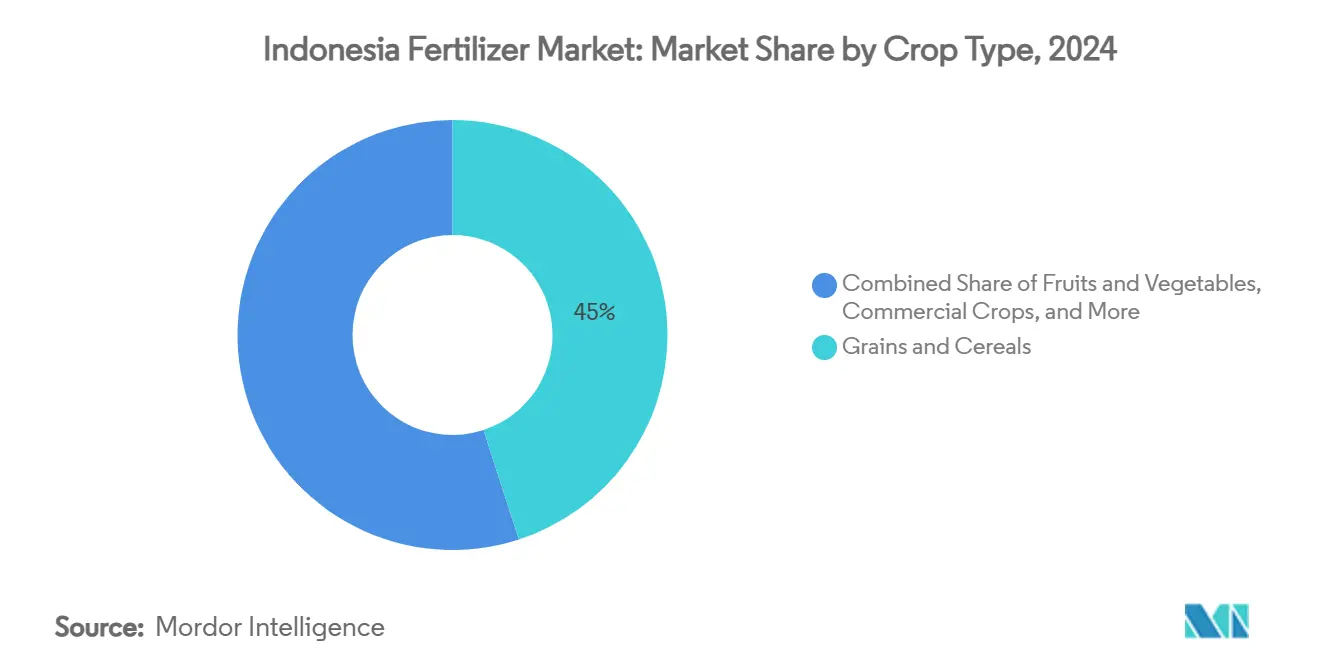

- Nach Anbauart beherrschten Getreide und Zerealien 45% der Marktanteile für Düngemittel in Indonesien im Jahr 2024, und Obst und Gemüse werden voraussichtlich das schnellste Wachstum mit einer CAGR von 6,5% bis 2030 verzeichnen.

Trends und Erkenntnisse des indonesischen Düngemittelmarkts

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Ausweitung der staatlichen Düngemittelsubventionen (HET) | +1.2% | Java, Sumatra und Sulawesi | Mittelfristig (2-4 Jahre) |

| Selbstversorgungsprogramme für Reis und Mais | +0.8% | Java, Sumatra und Kalimantan | Langfristig (≥ 4 Jahre) |

| Neue NPK-Mischwerke unter Pupuk Indonesia | +0.6% | Java und Sumatra | Mittelfristig (2-4 Jahre) |

| Neupflanzungszyklus der Palmölplantagen | +0.5% | Sumatra, Kalimantan und Papua | Langfristig (≥ 4 Jahre) |

| Wachstum des exportorientierten Gartenbaus benötigt Spezialnährstoffe | +0.4% | Java, Sumatra und östliche Regionen | Mittelfristig (2-4 Jahre) |

| Frühe Einführung der drohnenbasierten Präzisionsdüngung in Java | +0.3% | Java (früh) dann landesweit | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Ausweitung der staatlichen Düngemittelsubventionen (HET)

Laut dem indonesischen Ministerium reservierte das Budget 2025 9,5 Millionen Tonnen subventionierten Dünger, 4,6 Millionen Tonnen Harnstoff, 4,2 Millionen Tonnen NPK und 500.000 Tonnen organischen Dünger, wodurch die Preise bei 2.250 IDR/kg (0,14 USD) für Harnstoff und 2.300 IDR/kg (0,15 USD) für NPK gehalten werden, weit unter den kommerziellen Notierungen[1].Quelle: BSIP Serealia Public Relations, `2024 Fertilizer Quota Rises to 9.55 Million Tons,` Landwirtschaftsministerium, serealia.bsip.pertanian.go.id Dieses garantierte Volumen stützt den indonesischen Düngemittelmarkt, obwohl die fiskalischen Ausgaben sich 3,3 Milliarden USD nähern, etwa 2,8% des BIP. Durch die Verknüpfung der Lieferungen mit der e-RDKK-Landwirtedatenbank minimieren die Behörden Verluste und leiten Nährstoffe zu prioritären Kulturen. Lieferanten erhalten auch Einblick in die quartalsweisen Abnahmen, was eine reibungslosere Produktionsplanung und Betriebskapitalplanung ermöglicht.

Selbstversorgungsprogramme für Reis und Mais

Präsident Prabowo strebt Selbstversorgung bei Reis bis 2026 und Mais-Selbstversorgung innerhalb von drei Jahren an, was die breitere Einführung von ausgewogenen NPK gegenüber Einzelnährstoffprodukten in neuen Anbaugebieten in Sulawesi und Kalimantan vorantreibt. Höhere Pflanzendichte und Doppelanbau-Programme erhöhen die Nährstoffanforderungen pro Hektar und gleichen künftige Effizienzgewinne aus der Präzisionslandwirtschaft aus. Saatgutpakete, die unter dem Kartini Tani-Programm ausgegeben werden, enthalten Düngeempfehlungen und drängen Landwirte zu integriertem Bodenfruchtbarkeitsmanagement. Private Distributoren berichten, dass die Nachfrage nach zinkangereicherten NPK auf den östlichen Inseln seit Mitte 2024 verdreifacht hat.

Neue NPK-Mischwerke unter Pupuk Indonesia

Pupuk Indonesia nimmt 2 Millionen Tonnen pro Jahr zusätzliche NPK-Mischkapazität in Betrieb, hebt die nationale Nennleistung auf 14 Millionen Tonnen und reduziert die Abhängigkeit von Importen für komplexe Formulierungen[2].Quelle: Sinta Ambarwati, `Pupuk Indonesia Reveals 2024 Production Capacity Reaches 14 Million Tons,` Antara News, antaranews.com. Die neuen Linien beinhalten Inline-Beschichtungssysteme, die Mikronährstoffgehalt nach Mikroregionen anpassen, eine Innovation, die die Pflanzenreaktion verbessert und Verschwendung reduziert. Die lokale Beschaffung von Phosphatgestein aus Kalimantan verbessert das Kostenprofil weiter und schützt den indonesischen Düngemittelmarkt vor globaler Frachtvolatilität. Frühe Abnahmevereinbarungen deuten darauf hin, dass 15% der zusätzlichen Produktion bis 2027 benachbarte ASEAN-Staaten erreichen könnten.

Neupflanzungszyklus der Palmölplantagen

Die indonesische Regierungsfinanzierung für das Volkspalmöl-Verjüngungsprogramm verdoppelte sich auf 60 Millionen IDR (3.750 USD) pro Hektar und sichert vorhersagbare Düngemittelnachfrage während der dreijährigen Etablierungsphase von jährlich 180.000 Hektar[3]Quelle: BSIP Serealia Public Relations, `Starting 1 January 2025, Subsidized Fertilizers Ready for Distribution,` Landwirtschaftsministerium, serealia.bsip.pertanian.go.id. Versuche von PT Petrokimia Gresik zeigen, dass chloridfreie K-Mag-Mischungen das frühe Wedenwachstum um 12% gegenüber Kaliumchlorid steigern und Spielraum für Premiumpreise schaffen. Plantagenmanager wechseln von jährlichen Großeinkäufen zu dreimonatigen Abrufverträgen, die Lieferungen staffeln und Lagerlasten glätten. Banken bündeln nun Düngemittel-Kreditlinien in Neupflanzungsdarlehen und verstärken die Verbrauchssichtbarkeit bis 2030.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Kürzungen des Subventionsbudgets schaffen Versorgungslücken | −0.9% | Landesweit, äußere Inseln am stärksten betroffen | Kurzfristig (≤ 2 Jahre) |

| Erdgaspreisvolatilität erhöht Harnstoffkosten | −0.7% | Landesweite Produktionszentren | Mittelfristig (2-4 Jahre) |

| Verbreitung gefälschter Düngemittel in informellen Kanälen | −0.4% | Ländliche Gebiete Sumatra und Kalimantan | Mittelfristig (2-4 Jahre) |

| Umweltdruck auf Nährstoffabfluss aus Torfgebieten | −0.3% | Sumatra, Torfgebiete Kalimantan | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Erdgaspreisvolatilität erhöht Harnstoffkosten

Regasifiziertes LNG wird jetzt mit 16,77 USD pro MMBtu gehandelt gegenüber 6 USD unter der vorherigen Subvention, was 50-70 USD zu den Kosten jeder Tonne Harnstoff hinzufügt und die Margen für inländische Hersteller drückt. Produzenten suchen langfristige Gasverträge, die an Brent-Minus-Formeln indexiert sind, um Inputkosten zu stabilisieren. Mehrere Anlagen bewerten mit Kohlenstoffabscheidung verknüpfte blaue Ammoniakwege, um konzessionäre Finanzierung freizuschalten und sich gegen fossile Brennstoffvolatilität abzusichern.

Umweltdruck auf Nährstoffabfluss aus Torfgebieten

Verstärkte Prüfung des Nährstoffabflusses und der Kohlenstoffemissionen in Torf-Ökosystemen könnte strengere Anwendungsobergrenzen auferlegen und das Nachfragewachstum in plantagenreichen Provinzen begrenzen. Entwurfsrichtlinien sehen vor, 30% organische Materialeinarbeitung zu verpflichten und ammoniumbasierte Düngemittel während der Hauptregenzeit zu verbieten. Plantagenunternehmen testen Langzeitfreisetzungspellets und Biokohle-Mischungen, die Auswaschungsverluste um bis zu 40% reduzieren und möglicherweise einen Teil des Politikschocks absorbieren.

Segmentanalyse

Nach Produkttyp: Stickstoffhaltige Sorten halten den größten Anteil

Einzelnährstoffdünger führten mit 54% der Marktanteile für Düngemittel in Indonesien im Jahr 2024, eine Position, die durch Harnstoffs 60%-Anteil am Stickstoffvolumen und durch die HET-gestützte staatliche Zuteilung von 4,6 Millionen Tonnen für die Saison 2025 verankert ist. Reichlich vorhandener lokaler Ammoniakrohstoff hält Harnstoffkosten niedrig, während breite Händlernetze das Produkt in abgelegene Reis- und Maisregionen bringen, die den Großteil der Stickstoffinputs unter dem Swasembada Pangan-Plan verbrauchen. Calciumammoniumnitrat und Ammoniumsulfat füllen bodenspezifische Nischen, und die inländische Ammoniaksynthese speist größtenteils die heimische Nachfrage und verstärkt die Führung für stickstoffhaltige Sorten innerhalb der indonesischen Düngemittelmarktgröße.

Mikronährstoffdünger zeigen den schnellsten Anstieg, mit einem Fortschritt von 8,1% CAGR bis 2030, da sich Präzisionslandwirtschaft von Java auf Sumatra ausbreitet und exportorientierten Gartenbau unterstützt. Komplexe NPK-Verkäufe steigen ebenfalls stetig, da 2 Millionen Tonnen neue Mischkapazität die nationale Nennleistung auf 14 Millionen Tonnen hebt, die Abhängigkeit von Importen reduziert und Mikronährstoffbeschichtungen nach Mikroregionen anpasst. Phosphat- und Kalisorten bleiben Frachtschwankungen ausgesetzt, da Indonesien fast alle DAP, MAP und MOP importiert, während sekundäre Nährstoffe in sauren Böden in Kalimantan und Sumatra Fuß fassen, die langfristige Plantagerträge begrenzen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anbauart: Getreide und Zerealien dominieren die Nachfrage

Getreide und Zerealien absorbierten 45% aller Nährstoffe im Jahr 2024, angeführt von Reisfeldern, die allein 40% der indonesischen Düngemittelmarktgröße in Java, Sumatra und Sulawesi verbrauchten. Regierungsziele der Selbstversorgung bei Reis bis 2026 und ein 48%iger Jahressprung bei Maisernten während Q1-2025 halten die Ausbringungsraten pro Hektar hoch bei 250-300 kg, weit über regionalen Normen. Subventionen dämpfen die Preissensibilität und sichern stetige Abnahme, wodurch sichergestellt wird, dass Getreide der Volumenanker für die Marktanteile des indonesischen Düngemittelmarkts bleibt.

Obst und Gemüse repräsentieren den am schnellsten wachsenden Anwendungsfall, der auf einen CAGR von 6,5% bis 2030 ausgelegt ist, da Premium-Exportverträge 400-500 kg Nährstoffregime rechtfertigen und überproportionale Auswirkungen auf den Gesamtwert haben. Palmölplantagen fügen durch das Volkspalmöl-Verjüngungsprogramm weiterhin stetige Tonnagen hinzu, das 60 Millionen IDR (3.750 USD) pro Hektar Jungpflanzungen finanziert und Kalium- und Phosphornachfrage fest hält. Hülsenfrüchte und Ölsaaten verzeichnen moderate Gewinne, während Rasen- und Zierpflanzennachfrage eine Nische bleibt, die an städtische Landschaftsgestaltungsbudgets in Jakarta und Surabaya gebunden ist.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Java verbrauchte einen bedeutenden Anteil der gesamten Nährstoffe im Jahr 2024 und ist damit der größte Provinzcluster innerhalb des indonesischen Düngemittelmarkts. Dichte Bewässerungsnetze, befestigte Landstraßen und die Nähe zu den Häfen Surabaya und Jakarta komprimieren Frachtaufschläge auf nur 5 Prozent über Ab-Werk-Notierungen. Die doppelten Reissaisonen der Insel und steigende Gemüseexporte sichern zusätzlich stetige Harnstoff- und Mikronährstoffnachfrage. Präzisionsdrohnenservices entstehen hier zuerst, da Mobilkonnektivität und Bildungsniveau der Landwirte am höchsten sind, was den Übergang zu variablen Mischungen beschleunigt.

Sumatra macht einen großen Anteil der nationalen Abnahme aus, angetrieben von Ölpalmenplantagen, die kaliumreiche Mischungen bevorzugen, und Reisanbaugebieten, die über Flussebenen verstreut sind. Düngemittel-Binnenschifffahrt auf den Flüssen Musi und Siak senkt Logistikkosten, aber die Kosten für die letzte Meile im Inland treiben Einzelhandelspreise immer noch um 15% über Java-Benchmarks. Kalifracht landet in Belawan und Dumai und bewegt sich dann per Lkw-Konvois, die auf Plantagenneupflanzungskalender abgestimmt sind, was sichtbare quartalsweise Spitzen im indonesischen Düngemittelmarkt schafft. Sulawesis Anteil steigt weiter aufgrund der Einführung von Hybridmais, während zentrale Kakaohaine zu sulfatbasierten Inputs wechseln, die Bodenacidität korrigieren.

Ostindonesien, einschließlich Kalimantan, Papua, Maluku und Nusa Tenggara, repräsentiert den kleinsten, aber am schnellsten wachsenden Pool, der jährlich 6-8% von einer niedrigen Basis hinzufügt. Kalimantans Transmigrationsfarmen und neue Ölpalmenkonzessionen generieren vorhersagbare Großbestellungen, obwohl Nährstoffobergrenzen für Torfgebiete langfristige Volumina dämpfen könnten. Papuas kommender 1-Milliarde-USD-Düngemittelkomplex in Fakfak wird Liefervorlaufzeiten um 40 Tage verkürzen, sobald er betriebsbereit ist, und die Küstenverteilung auf kleinbäuerliche Maniok- und Sagoplantagen ausweiten. Abgelegene Inseln sind immer noch Wetterunterbrechungen ausgesetzt, die Einzelhandelsnotierungen um bis zu 25% aufblähen und die Behörden dazu bringen, Seetanker-Subventionskorridore zu testen, um Preise im indonesischen Düngemittelmarkt zu harmonisieren.

Wettbewerbslandschaft

Indonesiens Düngemittelmarkt zeigt ein ausgeprägtes Profil hoher Marktkonzentration, bei dem die fünf größten Produzenten 84% des nationalen Volumens ausmachen und den Ton für Preisdisziplin und Lieferzuverlässigkeit angeben. Indonesiens Düngemittelmarkt zeigt ein ausgeprägtes oligopolistisches Profil, bei dem die fünf größten Produzenten, einschließlich PT Pupuk Kalimantan Timur (PKT), den größten Anteil halten, gefolgt von der Schwestergesellschaft PT Petrokimia Gresik, Wilmar International Limited, Agrifert Marketing Pte Ltd (Kuok Group) und PT Saraswanti Anugerah Makmur Tbk, die sich auf Kali- und Diammoniumphosphatladungen konzentrieren, aber Anteile an lokale Mischer abgeben, wenn globale Frachtspitzen die Landkostendifferenziale ausweiten.

Der Wettbewerb dreht sich zunehmend um Technologieeinführung statt nur um Schlagzeilen-Kapazität. Pupuk Indonesia hat mit Toyo Engineering und Itochu zusammengearbeitet, um die GAIA (Green Ammonia Initiative) in Aceh zu bauen, eine hybride Elektrolyseur- und Erdgas-Anlage, die 450.000 Tonnen Kohlenstoffemissionen pro Jahr einsparen könnte, sobald sie vollständig skaliert ist. Yara Internationals lokale Tochtergesellschaft verfolgt ein Premium-Service-Modell, bei dem Agronomen Bodenproben auf dem Hof durchführen und maßgeschneiderte Mischungen verschreiben, die bis zu 18% Preisaufschlag über Rohstoffqualitäten erzielen. ICL Group konzentriert sich auf wasserlösliche und chelatierte Mikronährstoffe für Gewächshauspaprika und exportorientierte Mangoobstgärten in Westjava.

Fusionen und Börsengänge werden das Feld in den nächsten fünf Jahren umgestalten. Pupuk Kaltim hat die Dokumentation für einen Börsengang eingeleitet, der die erste Teilprivatisierung innerhalb der staatlichen Düngerfamilie markieren und Kapital für eine geplante 800-Millionen-USD-Brownfield-Erweiterung aufbringen würde. Fusionen und Loyalität werden führende Akteure langfristig vor kostengünstigen Importen schützen.

Branchenführer der indonesischen Düngemittelindustrie

PT Pupuk Kalimantan Timur (PKT)

PT Petrokimia Gresik

Wilmar International Limited

PT Saraswanti Anugerah Makmur Tbk

Agrifert Marketing Pte Ltd (Kuok Group)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Pupuk Kaltim erklärte seine Bereitschaft für einen Börsengang im Zusammenhang mit der Restrukturierung staatlicher Unternehmen und signalisierte neue Wege für die Kapitalbildung innerhalb des indonesischen Düngemittelmarkts.

- August 2024: Wilmar International meldete einen Kernnettogewinn von 606,3 Millionen USD für das erste Halbjahr, unterstützt durch eine integrierte Dünger-zu-Biodiesel-Kombination.

Berichtsumfang indonesischer Düngemittelmarkt

Düngemittel sind natürliche oder künstliche Substanzen, die chemische Elemente enthalten, die das Wachstum und die Produktivität von Pflanzen verbessern. Düngemittel verstärken die natürliche Fruchtbarkeit des Bodens oder ersetzen die chemischen Elemente, die dem Boden durch vorherige Kulturen entzogen wurden. Der indonesische Düngemittelmarkt ist nach Typ segmentiert: Komplex, Einzelnährstoff (stickstoffhaltig, phosphathaltig, kalihaltig, sekundärer Nährstoff und Mikronährstoffe), Anbauart (Getreide und Zerealien, Hülsenfrüchte und Ölsaaten, Nutzpflanzen, Obst und Gemüse sowie Rasen- und Zierpflanzen). Der Bericht bietet eine Marktschätzung und Prognosen der Marktgröße in Wert (USD) und Volumen (Tonnen) für alle genannten Segmente.

| Komplexdünger | ||

| Einzelnährstoffdünger | Stickstoffdünger | Harnstoff |

| Calciumammoniumnitrat (CAN) | ||

| Ammoniak | ||

| Ammoniumnitrat | ||

| Ammoniumsulfat | ||

| Andere Stickstoffdünger | ||

| Phosphatdünger | Monoammoniumphosphat (MAP) | |

| Diammoniumphosphat (DAP) | ||

| Triplesuperphosphat (TSP) | ||

| Andere Phosphatdünger | ||

| Kalidünger | Kaliumchlorid (MOP) | |

| Andere Kalidünger | ||

| Sekundärnährstoffdünger | ||

| Mikronährstoffe | ||

| Getreide und Zerealien |

| Hülsenfrüchte und Ölsaaten |

| Nutzpflanzen |

| Obst und Gemüse |

| Rasen- und Zierpflanzen |

| Nach Produkttyp | Komplexdünger | ||

| Einzelnährstoffdünger | Stickstoffdünger | Harnstoff | |

| Calciumammoniumnitrat (CAN) | |||

| Ammoniak | |||

| Ammoniumnitrat | |||

| Ammoniumsulfat | |||

| Andere Stickstoffdünger | |||

| Phosphatdünger | Monoammoniumphosphat (MAP) | ||

| Diammoniumphosphat (DAP) | |||

| Triplesuperphosphat (TSP) | |||

| Andere Phosphatdünger | |||

| Kalidünger | Kaliumchlorid (MOP) | ||

| Andere Kalidünger | |||

| Sekundärnährstoffdünger | |||

| Mikronährstoffe | |||

| Nach Anbauart | Getreide und Zerealien | ||

| Hülsenfrüchte und Ölsaaten | |||

| Nutzpflanzen | |||

| Obst und Gemüse | |||

| Rasen- und Zierpflanzen | |||

Schlüsselfragen im Bericht beantwortet

Wie hoch ist der aktuelle Wert des indonesischen Düngemittelmarkts?

Die Marktgröße für Düngemittel in Indonesien beträgt 9 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 auf 11,1 Milliarden USD anwachsen.

Wie konzentriert ist Indonesiens Düngemittel-Lieferbasis?

Die fünf größten Produzenten kontrollieren 84% der nationalen Verkäufe, einschließlich PT Pupuk Kalimantan Timur (PKT), das den größten Anteil hält, gefolgt von der Schwestergesellschaft PT Petrokimia Gresik, Wilmar International Limited, Agrifert Marketing Pte Ltd (Kuok Group) und PT Saraswanti Anugerah Makmur Tbk.

Welche Rolle spielen Subventionen bei der Düngemittelnachfrage?

Staatliche Subventionen decken 9,5 Millionen Tonnen pro Jahr ab, verankern den Grundverbrauch und halten die Einkaufspreise der Landwirte weit unter dem globalen Durchschnitt.

Wie wirken sich Gaspreise auf lokale Düngemittelproduzenten aus?

Ein Sprung auf 16,77 USD pro MMBtu für regasifiziertes LNG hat bis zu 50-70 USD zu jeder Tonne Harnstoff hinzugefügt und drückt die Margen, es sei denn, sie werden durch grüne Ammoniaksinvestitionen ausgeglichen.

Seite zuletzt aktualisiert am: