Marktanalyse für Fettalkohol

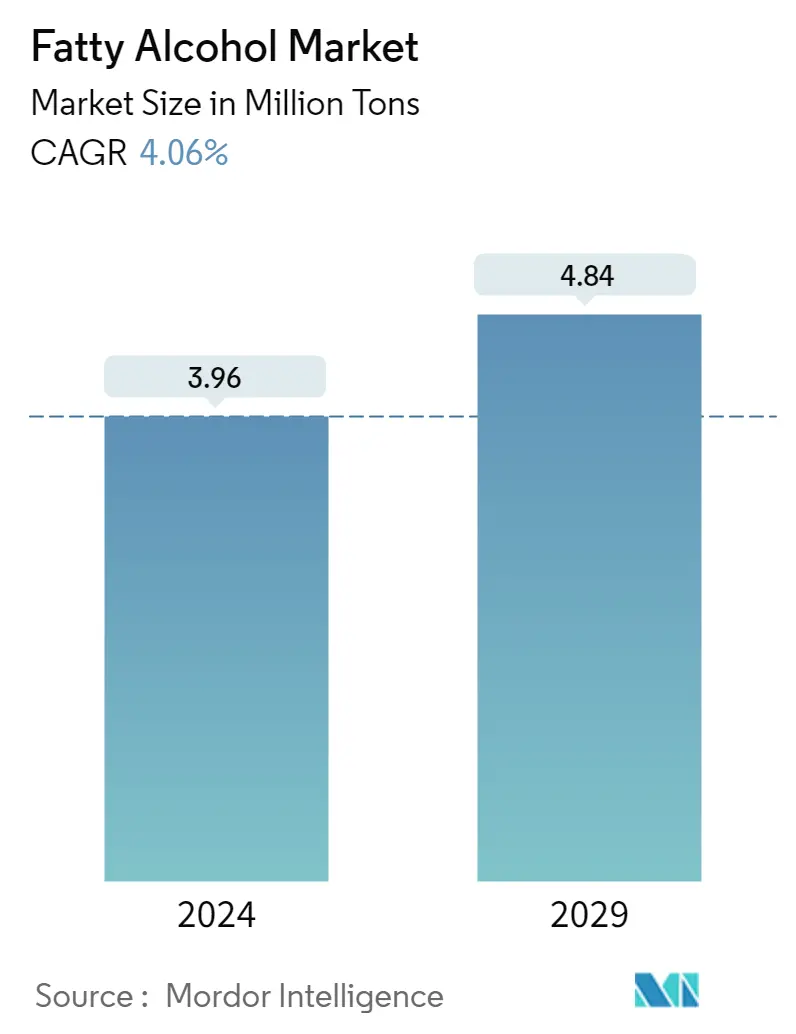

Die Marktgröße für Fettalkohol wird im Jahr 2024 auf 3,96 Millionen Tonnen geschätzt und soll bis 2029 4,84 Millionen Tonnen erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,06 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wurde aufgrund von COVID-19 negativ beeinflusst. Mehrere Länder verhängten einen Lockdown, um die Ausbreitung der Pandemie einzudämmen. Die Schließung zahlreicher Unternehmen und Fabriken störte die weltweiten Liefernetzwerke und beeinträchtigte die globale Produktion, Lieferpläne und Produktverkäufe. Derzeit hat sich der Markt für Fettalkohole von den Auswirkungen der COVID-19-Pandemie erholt und wächst deutlich.

- Mittelfristig dürften die steigende Nachfrage aus der Pharmaindustrie und der zunehmende Einsatz von Fettalkohol in Körperpflege- und Kosmetikprodukten die wesentlichen Markttreiber sein.

- Auf der anderen Seite dürfte die hohe Volatilität der Rohstoffpreise den Markt hemmen.

- Die wachsende Nachfrage nach biobasierten Fettalkoholprodukten dürfte sich in den kommenden Jahren als Chance für den Markt erweisen.

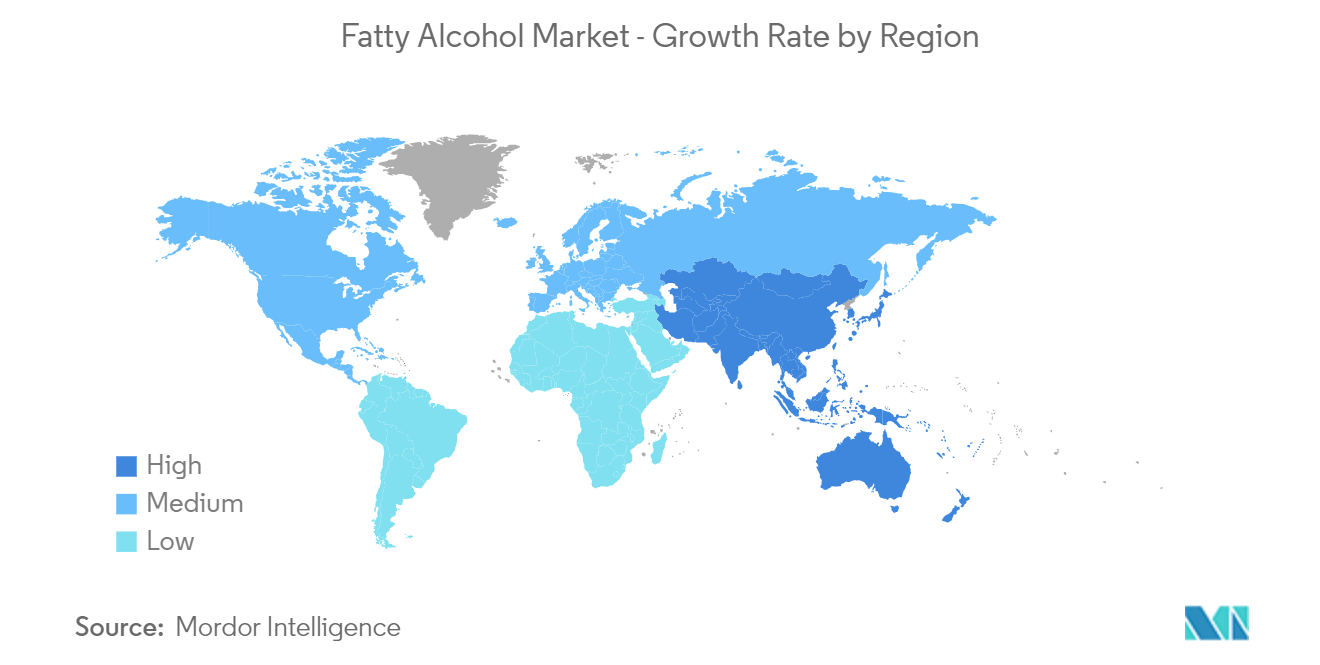

- Der asiatisch-pazifische Raum hat den höchsten Marktanteil und dürfte im Prognosezeitraum seine Dominanz auf dem Markt beibehalten.

Markttrends für Fettalkohol

Anwendung von Tensiden zur Marktbeherrschung

- Fettalkohole werden vor allem bei der Herstellung von Waschmitteln und Tensiden verwendet. Aufgrund ihrer amphipathischen Natur verhalten sich Fettalkohole wie nichtionische Tenside.

- Fettalkohol ist primärer Alkohol von C6 bis C22, meist geradkettig, wie er in der Waschmittelindustrie verwendet wird. Moderne Waschmittel basierten zunächst auf Tensiden aus Fettalkohol-Rohstoffen. Dazu gehören natürliche Fette, Öle und Wachse, und in jüngerer Zeit wurden Alkohole mit hohem Molekulargewicht synthetisch aus verschiedenen Kohlenwasserstoffquellen hergestellt.

- Ein Großteil der Fettalkohole weltweit wird in Tenside oder oberflächenaktive Stoffe umgewandelt, die Grundstoffe für die Herstellung von Waschmitteln, Geschirrspülmitteln und anderen Haushaltsreinigungsprodukten.

- Nach Angaben des International Trade Centre ist Deutschland der größte Exporteur von Seifen und organischen oberflächenaktiven Produkten und verzeichnete einen deutlichen Anstieg des Exportwerts von 11,82 Milliarden US-Dollar im Jahr 2019 auf 14,54 Milliarden US-Dollar im Jahr 2022. Dieses Wachstum bedeutet eine wachsende Nachfrage nach diese Produkte auf den internationalen Märkten, was zu einer erhöhten Nachfrage nach Fettsäuren als Schlüsselkomponenten bei der Herstellung von Tensiden führt.

- Die Produktion der chinesischen Chemieindustrie ist für verschiedene Produkte von entscheidender Bedeutung, darunter Seifen, Waschmittel, Kosmetika usw. Die Präsenz von über 60 Herstellern von Wasch-, Pflege- und Reinigungsmitteln unterstreicht die Wettbewerbsfähigkeit dieser Branche. Darüber hinaus gibt es in China mit rund 98,7 Waschmaschinen pro hundert Haushalte eine wachsende Verbraucherbasis für Reinigungsprodukte. Der Aufstieg chinesischer Haushaltsgerätehersteller und deren Fokus auf erschwingliche Produkte haben den Zugang zu Waschmaschinen verbessert, was zu einer höheren Nachfrage nach Waschmitteln führte.

- Darüber hinaus ist Indien einer der größten Seifenproduzenten der Welt. Der Pro-Kopf-Verbrauch an Toiletten-/Badeseifen liegt im Land bei rund 800 Gramm. Der Pro-Kopf-Verbrauch an Toiletten-/Badeseifen, der durchschnittlich rund 800 Gramm beträgt, ist ein weiterer Beleg für die stetige Nachfrage des Landes nach Seifenprodukten. Darüber hinaus macht das Haushalts- und Körperpflegesegment einen Anteil von rund 50 % am FMCG-Markt in Indien aus. Der stetige Anstieg der Produktion synthetischer Waschmittelzwischenprodukte von 714,68 Tausend Tonnen im Jahr 2019 auf über 780.000 Tonnen im Geschäftsjahr 2022 weist auf die steigende Nachfrage nach Waschmitteln hin. Folglich wächst die Nachfrage nach Fettsäuren als Rohstoffe für die Tensidproduktion parallel zur Expansion des Waschmittelmarktes in Indien.

- Es wird erwartet, dass diese Faktoren die Nachfrage nach Fettalkohol in den kommenden Jahren erhöhen werden.

Asien-Pazifik-Region wird den Markt dominieren

- Es wird geschätzt, dass die hohe Nachfrage aus verschiedenen Branchen wie Tensiden, Körperpflege und Kosmetik, Pharmazeutika und anderen in großen Volkswirtschaften wie China, Indien und Japan den untersuchten Markt im Prognosezeitraum ankurbeln wird.

- China ist der zweitgrößte Verbraucher von Kosmetikprodukten weltweit. Einem Bericht von L'Oréal zufolge erwirtschaftete das Land im Jahr 2022 einen Gesamtumsatz von 55,3 Milliarden US-Dollar im Schönheits- und Körperpflegemarkt. Der Schönheitsmarkt des Landes erlebte im Jahr 2022 einen starken Aufschwung, nachdem er aufgrund wirtschaftlicher Unsicherheiten, zahlreicher Lockdowns, und andere Änderungen der Pandemiepolitik.

- In China konzentriert sich die Produktion synthetischer Waschmittel hauptsächlich auf Guangdong, Zhejiang und Sichuan mit einer jährlichen Produktionskapazität von 3,25 Millionen Tonnen, 1,14 Millionen Tonnen bzw. 1,09 Millionen Tonnen.

- Die Pharmaindustrie in China ist eine der größten der Welt. Das Land ist in der Produktion von Generika, therapeutischen Arzneimitteln, pharmazeutischen Wirkstoffen und traditioneller chinesischer Medizin tätig. Mehr als 90 % der im Land registrierten Medikamente sind Generika. Im Jahr 2022 verfügt das Land über eine große und vielfältige heimische Arzneimittelindustrie mit rund 5.000 Herstellern, darunter viele kleine und mittlere Unternehmen.

- Nach Angaben der National Investment Promotion and Facilitation Agency (Invest India) liegt Indien auf dem Markt für Schönheits- und Körperpflegeprodukte (BPC) auf Platz 8. Faktoren wie wachsendes Bewusstsein, einfacherer Zugang und veränderte Lebensstile treiben den Markt an. Es wird erwartet, dass der Markt für Körperpflege in Indien bis Ende dieses Jahres einen Wert von 15 Milliarden US-Dollar erreichen wird.

- Die in Shampoos verwendeten Fettsäuremethylester entfernen wirksam Verschmutzungen wie Talg und feste Partikel aus dem Haar. Nach Angaben der National Investment Promotion and Facilitation Agency (Invest India) wird erwartet, dass der indische Haarpflegemarkt in den nächsten zwei Jahren einen Wert von 4,89 Milliarden US-Dollar mit einer durchschnittlichen jährlichen Wachstumsrate von 6,6 % erreichen wird.

- Um das Wachstum der japanischen Kosmetikindustrie zu fördern, wurde im April 2023 die Japan Cosmetic Industry Association (JCIA) durch die Integration der Tokyo Cosmetic Industry Association, der Japan Cosmetic Industry Federation, der West Japan Cosmetic Industry Association und der Chubu Cosmetic Industry Association gegründet. Laut einem Bericht der Kao Corporation, einem der Hauptakteure der japanischen Kosmetikindustrie, ist der Gesamtmarkt in Japan im vergangenen Jahr um über 3 % gewachsen, wobei für die kommenden Jahre weiteres Wachstum erwartet wird.

- Angesichts der schnell wachsenden Endverbraucherindustrien in der Region wird erwartet, dass auch die Nachfrage nach Fettalkohol im Prognosezeitraum steigen wird.

Überblick über die Fettalkoholindustrie

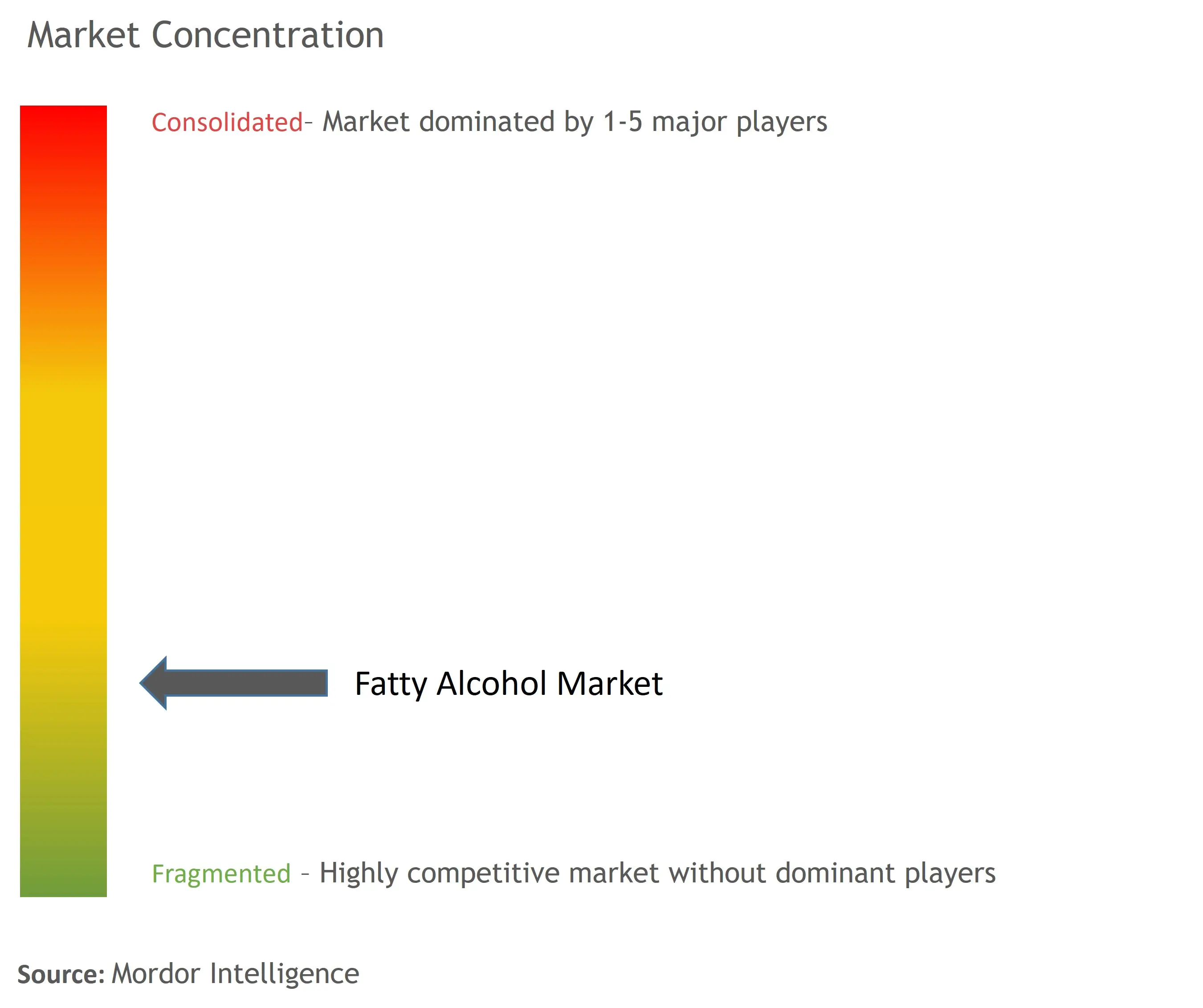

Der weltweite Markt für Fettalkohole ist fragmentiert und es gibt mehrere große und mittlere Unternehmen auf dem Markt. Zu den größten Unternehmen auf dem Markt (nicht in einer bestimmten Reihenfolge) gehört PT. Ecogreen Oledochemicals, Shell PLC, Kao Corporation, Wilmar International Ltd und Sinarmad Cepsa Pte. Ltd., unter anderem.

Marktführer im Bereich Fettalkohol

PT. Ecogreen Oledochemicals

Shell PLC

Kao Corporation

Wilmar International Ltd

Sinarmad Cepsa Pte. Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Fettalkohol

- März 2023 Die KLK K Emmerich GmbH (die hundertprozentige Tochtergesellschaft von KLK OLEO) gibt den Erwerb einer 90-prozentigen Beteiligung an TemixOleo SpA bekannt. Durch die Akquisition hat das Unternehmen sein Produktportfolio für Fettalkohole gestärkt.

- November 2022 Sinarmas Cepsa Pte. Ltd unterzeichnete ein Memorandum of Understanding (MoU) mit dem singapurischen Palmölproduzenten Golden Agri-Resources (einer Tochtergesellschaft von SinarMass) zur Ausweitung der Produktion biobasierter Chemikalien. Durch die Erweiterung steigerte das Unternehmen die Fettalkoholproduktion an seinem Standort in Lubuk Gaung, Indonesien.

Segmentierung der Fettalkoholindustrie

Fettalkohole sind typischerweise hochmolekulare, geradkettige primäre Alkohole mit nur 4–6 Kohlenstoffatomen oder bis zu 22–26 Kohlenstoffatomen, die aus natürlichen Fetten und Ölen erzeugt werden. Die traditionellen Quellen für Fettalkohole sind größtenteils verschiedene Pflanzenöle, die nach wie vor ein großer Rohstoff sind. Fettalkohole werden auch aus petrochemischen Quellen hergestellt. Beim Ziegler-Verfahren wird Ethylen mit Triethylaluminium oligomerisiert und anschließend an der Luft oxidiert.

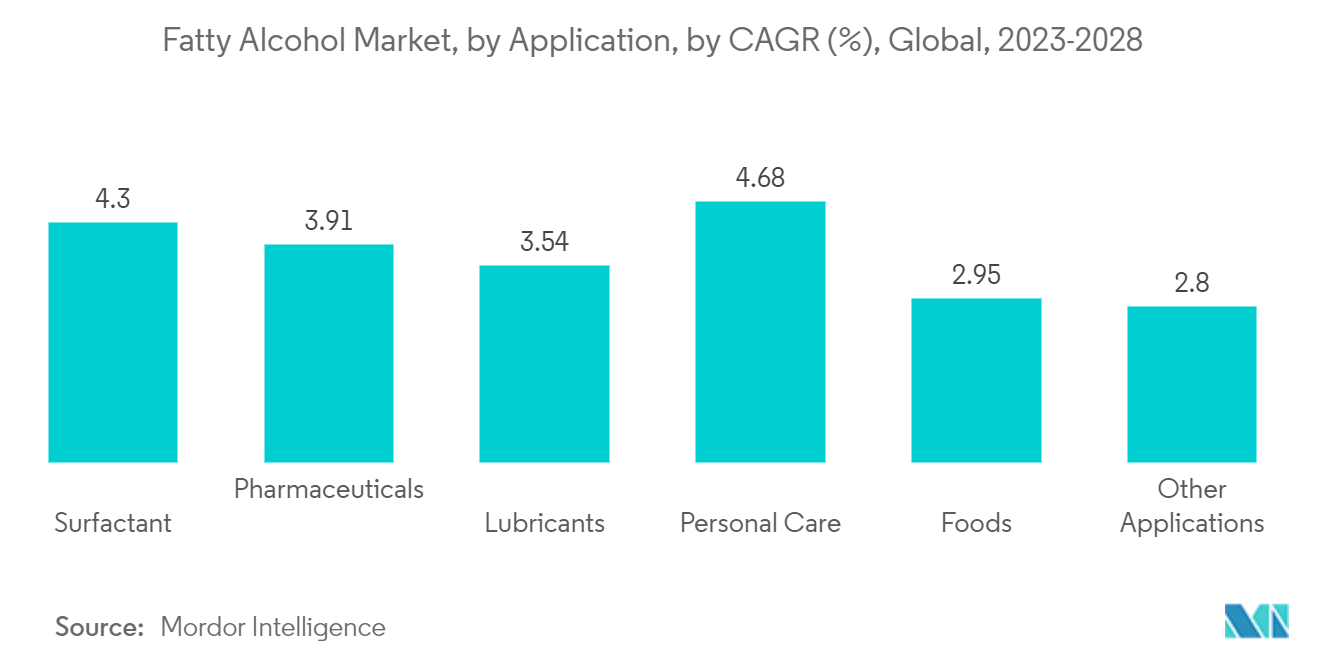

Der Fettalkoholmarkt ist nach Typ, Anwendung und Geografie segmentiert. Nach Typ ist der Markt in natürliche Quellen und petrochemische Quellen unterteilt. Je nach Anwendung ist der Markt in Tenside, Pharmazeutika, Schmierstoffe, Körperpflege, Lebensmittel und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Fettalkoholmarkt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment werden Marktgrößen und Prognosen in Volumen (Tonnen) erstellt.

| Natürliche Quellen |

| Petrochemische Quellen |

| Tenside |

| Arzneimittel |

| Schmierstoffe |

| Körperpflege |

| Lebensmittel |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Nach Typ | Natürliche Quellen | |

| Petrochemische Quellen | ||

| Auf Antrag | Tenside | |

| Arzneimittel | ||

| Schmierstoffe | ||

| Körperpflege | ||

| Lebensmittel | ||

| Andere Anwendungen | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Fettalkohol-Marktforschung

Wie groß ist der Fettalkoholmarkt?

Die Marktgröße für Fettalkohol wird im Jahr 2024 voraussichtlich 3,96 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,06 % auf 4,84 Millionen Tonnen wachsen.

Wie groß ist der Markt für Fettalkohol?

Im Jahr 2024 wird die Marktgröße für Fettalkohol voraussichtlich 3,96 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Fettalkohol-Markt?

PT. Ecogreen Oledochemicals, Shell PLC, Kao Corporation, Wilmar International Ltd, Sinarmad Cepsa Pte. Ltd. sind die wichtigsten Unternehmen, die auf dem Fettalkoholmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Fettalkohol-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Fettalkohol-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Fettalkoholmarkt.

Welche Jahre deckt dieser Fettalkohol-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Fettalkoholmarktes auf 3,81 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Fettalkohol-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Fettalkohol-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Fettalkohol

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Fettalkohol im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Fettalkohol umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.