Marktgröße für Satellitenträgerraketen in Europa

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 0.47 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 1.09 Milliarden US-Dollar |

|

|

Größter Anteil nach Orbitklasse | LÖWE |

|

|

CAGR (2024 - 2029) | 20.96 % |

|

|

Größter Anteil nach Land | Russland |

|

|

Marktkonzentration | Hoch |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Satellitenträgerraketen in Europa

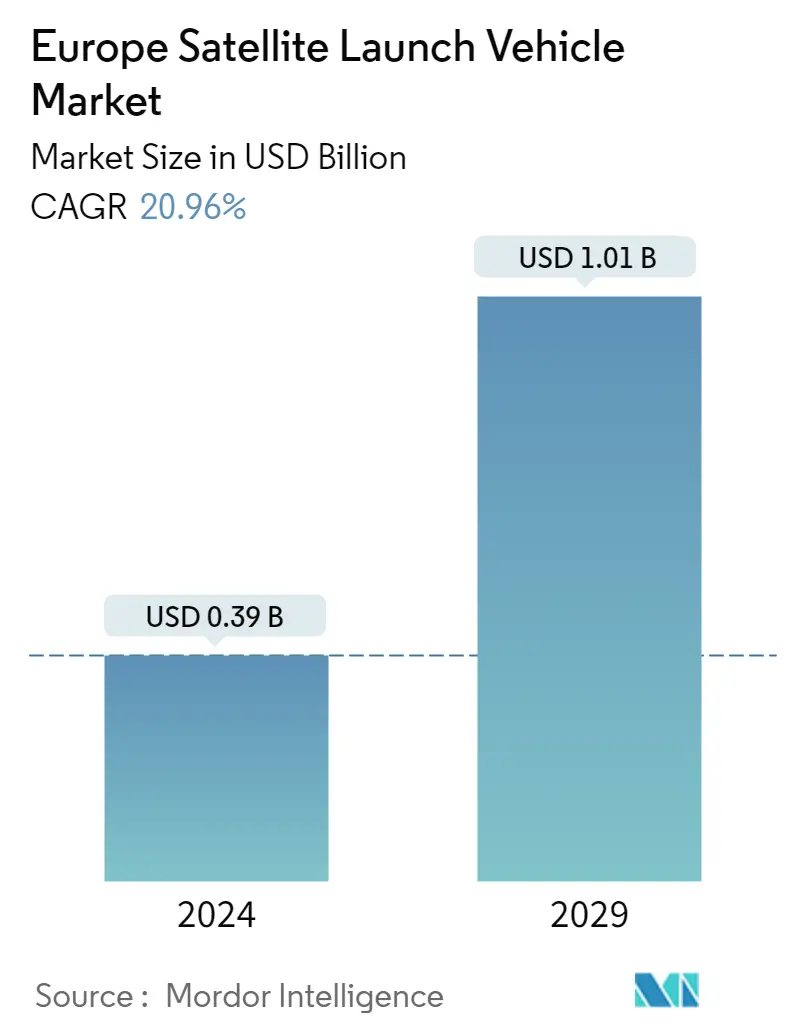

Die Marktgröße für europäische Satellitenträgerraketen wird im Jahr 2024 auf 0,39 Mrd. USD geschätzt und wird bis 2029 voraussichtlich 1,01 Mrd. USD erreichen und im Prognosezeitraum (2024-2029) mit einer CAGR von 20,96 % wachsen.

0,39 Milliarden

Marktgröße im Jahr 2024 (USD)

1,01 Milliarden

Marktgröße im Jahr 2029 (USD)

-7.20 %

CAGR (2017-2023)

20.96 %

CAGR (2024-2029)

Größter Markt nach Trägerrakete MTOW

51.11 %

Wertanteil, Mittel, 2022

Die Nachfrage nach mittelgroßen Trägerraketen wird durch die Vergabe von Mehrjahresverträgen durch staatliche und kommerzielle Endnutzer an Trägerraketenhersteller und Startdienstleister angeheizt.

Am schnellsten wachsender Markt nach Orbit-Klasse

24.11 %

Prognostizierte CAGR, LÖWE, 2023-2029

Regierungsinitiativen in Bezug auf LEO-Satelliten und ihre zahlreichen Einsatzmöglichkeiten wie Kommunikation, Erdbeobachtung, Navigation und militärische Überwachung werden das Wachstum von LEO-Satelliten unterstützen.

Größter Markt nach Orbit-Klasse

55.04 %

Wertanteil, LÖWE, 2022

LEO-Satelliten werden zunehmend in moderne Kommunikationstechnologien eingesetzt, da sie eine wichtige Rolle in Erdbeobachtungsanwendungen spielen.

Führender Marktteilnehmer

50.60 %

Marktanteil, ROSKOSMOS, 2022

Roskosmos, auch bekannt als Roscosmos State Corporation for Space Activities, entwickelt und fertigt Trägerraketen für den Transport verschiedener Satelliten. Es ist ein wichtiger Lieferant für das russische Verteidigungsministerium und die militärischen Weltraumstreitkräfte (VKS).

Zweitführender Marktteilnehmer

26.53 %

Marktanteil, Ariane-Gruppe, 2022

Die Ariane Group ist der zweitgrößte Akteur auf dem Markt. Das Unternehmen ist einer der wichtigsten Auftragnehmer von Raumfahrtantriebssystemen in der Region für verschiedene Raumfahrtbehörden.

Steigende Nachfrage nach orbitalen Trägersystemen in Europa

- Beim Start wird ein Satellit oder ein Raumfahrzeug normalerweise in eine von vielen speziellen Umlaufbahnen um die Erde gebracht oder auf eine interplanetare Reise geschickt. Viele Wetter- und Kommunikationssatelliten neigen dazu, hohe Erdumlaufbahnen zu haben, die am weitesten von der Oberfläche entfernt sind. Satelliten in der mittleren (mittleren) Erdumlaufbahn umfassen Navigations- und Spezialsatelliten, die für die Überwachung eines bestimmten Gebiets ausgelegt sind. Die meisten Wissenschaftssatelliten, einschließlich des Earth Observation System-Teams der ESA, befinden sich in einer niedrigen Erdumlaufbahn< li style=text-align:justify;>Leichte Trägerraketen unterscheiden sich von herkömmlichen schweren Trägerraketen in der Leistung des Fahrzeugs, die von der Menge an Nutzlast abhängt, die das Fahrzeug in eine bestimmte Umlaufbahn befördern kann, und den Startkosten. Mit der Erweiterung der Fähigkeiten von Kleinsatelliten entwickelt die Raumfahrtindustrie einen strategischen Nutzen, der wiederum verschiedene Interessengruppen, darunter Regierungen, Raumfahrtagenturen und private Unternehmen, nutzt, um zu expandieren. Es wird erwartet, dass kleine Satellitenträgerraketen die Zukunft der nächsten Generation sein werden. Diese Art von Trägerraketen ist für den Start von Satelliten, die Durchführung wissenschaftlicher Missionen und die Versorgung der Internationalen Raumstation unerlässlich. Die zunehmende Anzahl von Satelliten, die aufgrund zunehmender Weltraumaktivitäten in die Umlaufbahn gebracht werden, treibt die Nachfrage nach Mittelstrecken-Trägerraketen an.

- Im Oktober 2022 plante die Europäische Weltraumorganisation, neue Navigationssatelliten zu testen, die viel näher an der Erde kreisen würden als bestehende, um genauere Positionsdaten für Alltagsgeräte zu liefern. Das Global Positioning Satellite System befindet sich in der Regel in der mittleren Erdumlaufbahn etwa (10.000 bis 20.000 km) von der Erdoberfläche entfernt. Im Zeitraum 2017-2022 wurden insgesamt 590+ Satelliten in der Region gestartet. Es wird erwartet, dass der Markt im Prognosezeitraum zwischen 2023 und 2029 ein Wachstum von 210 % verzeichnen wird.

Es gibt eine steigende Nachfrage nach kostengünstigen Startsystemen, die das Marktwachstum in der Region unterstützen

- Die Trägerausrüstungsindustrie ist nach der Entwicklung kommerzieller Satelliten die zweitgrößte Raumfahrtindustrie in Europa, was das Wachstum des europäischen Marktes unterstützt. Ariane 5, Sojus und Vega starten vom europäischen Weltraumbahnhof in Französisch-Guayana. Europa profitiert von dieser Reihe von Trägerraketen mit der Fähigkeit und Flexibilität, alle Bedürfnisse der europäischen Regierung und des größten Teils des kommerziellen Marktes zu erfüllen und dadurch seinen sozioökonomischen Nutzen und den Zugang zum Weltraum in Europa zu erhöhen

- Der europäische Markt für Satellitenträgerraketen ist durch die Präsenz mehrerer Akteure gekennzeichnet. Die wichtigsten Trägerraketen in dieser Region sind unter anderem Ariane 5, Sojus und Vega. Raumfahrtorganisationen wie die EASA haben sich bei der Produktion und dem Start von Satelliten vor Ort mit privaten Akteuren wie SpaceX zusammengetan.

- Die Satellitenträgerraketenindustrie wird von der Nachfrage nach Satelliten für Anwendungen angetrieben, die von der militärischen Überwachung, Kommunikation und Navigation bis hin zur Erdbeobachtung reichen. Infolgedessen steigt die Nachfrage nach Satelliten aus dem zivilen/staatlichen, kommerziellen und militärischen Sektor. Auf dieser Grundlage wurden im Zeitraum 2017-2022 insgesamt mehr als 570+ Satelliten in der Region gestartet. Das Wachstum der Anzahl der gestarteten Satelliten von 2020 bis 2021 beträgt nach den Auswirkungen der COVID-19-Pandemie 140 %.

- In Bezug auf die Anzahl der von einem Land betriebenen Satelliten ist das Vereinigte Königreich mit mehr als 462 gestarteten Satelliten zwischen 2017 und 2022 führend, gefolgt von Russland und Deutschland mit 65 bzw. 34. Raumfahrtagenturen und private Unternehmen haben in den letzten Jahren versucht, die Kosten für Satellitenstartsysteme zu senken. Zwischen 2023 und 2029 wird erwartet, dass der Markt im Prognosezeitraum um 213 % steigen wird.

Markttrends für Satellitenträgerraketen in Europa

Wachsende Nachfrage und Wettbewerb auf dem europäischen Markt für Trägerraketen

- Europäische Trägerraketen sind für ihre Vielseitigkeit bekannt und können eine Vielzahl von Nutzlasten in verschiedene Umlaufbahnen bringen. Ein Schlüsselfaktor für die Nachfrage nach europäischen Trägerraketen ist die wachsende kommerzielle Raumfahrtindustrie. Da immer mehr Unternehmen versuchen, Satelliten und andere weltraumgestützte Anlagen in die Umlaufbahn zu bringen, wenden sie sich europäischen Trägerraketen als zuverlässige und kostengünstige Lösung zu. Europäische Trägerraketenunternehmen investieren in neue Technologien wie wiederverwendbare Trägerraketen, elektrische Antriebssysteme und künstliche Intelligenz, um ihre Startfähigkeiten zu verbessern und auf dem Markt wettbewerbsfähig zu bleiben. So entwickelt die ArianeGroup die wiederverwendbare Rakete Ariane Next und Airbus das Adeline-Konzept, das eine wiederverwendbare erste Stufe für die Ariane-Rakete vorsieht.

- Darüber hinaus steigt die Nachfrage nach Kleinsatellitenstarts, was die Entwicklung kleinerer Trägerraketen durch europäische Unternehmen vorantreibt. So entwickelt PLD Space beispielsweise die Raketen Miura 1 und Miura 5 für Kleinsatellitenstarts, während Isar Aerospace die Spectrum-Rakete für den gleichen Zweck entwickelt. Es gibt einen wachsenden Trend zur internationalen Zusammenarbeit in der Raumfahrtindustrie, wobei europäische Trägerraketenhersteller mit Unternehmen und Organisationen auf der ganzen Welt zusammenarbeiten. Dies wird durch die zunehmende Komplexität von Weltraummissionen sowie die Notwendigkeit, Ressourcen und Fachwissen zu teilen, vorangetrieben. In diesem Sinne unterhält Arianespace Partnerschaften mit der Europäischen Weltraumorganisation und der französischen Weltraumagentur, und PLD Space arbeitet mit der Europäischen Weltraumorganisation und der spanischen Regierung zusammen.

Steigende Investitionsmöglichkeiten auf dem europäischen Markt für Satellitenträgerraketen sind der Treiber

- Die europäischen Länder erkennen die Bedeutung verschiedener Investitionen im Weltraumbereich. Sie erhöhen ihre Ausgaben für verschiedene Raumfahrtprogramme, um in der globalen Raumfahrtindustrie wettbewerbsfähig und innovativ zu bleiben. Im November 2022 gab die Europäische Weltraumorganisation (ESA) bekannt, dass sie ihre 22 Nationen aufgefordert hat, ein Budget von 18,5 Milliarden Euro für den Zeitraum 2023-2025 bereitzustellen. Europa plant, die erste Ariane-6-Rakete, seine Trägerrakete der nächsten Generation, im vierten Quartal 2023 zu starten. Das Projekt, das mit einem Kostenaufwand von knapp 3,9 Milliarden US-Dollar entwickelt wurde und ursprünglich für Juli 2020 geplant war, wurde von einer Reihe von Verzögerungen getroffen. Die Regierungen Frankreichs, Deutschlands und Italiens gaben bekannt, dass sie ein Abkommen über die Zukunft der Nutzung von Trägerraketen in Europa unterzeichnet haben, um die Wettbewerbsfähigkeit europäischer Fahrzeuge zu verbessern und gleichzeitig einen unabhängigen europäischen Zugang zum Weltraum zu gewährleisten.

- Im September 2022 kündigte die französische Regierung an, dass sie plant, mehr als 9 Milliarden US-Dollar für Weltraumaktivitäten bereitzustellen, was einem Anstieg von etwa 25 % in den letzten drei Jahren entspricht. Im November 2022 gab Deutschland bekannt, dass rund 2,37 Milliarden Euro für verschiedene weltraumbezogene Projekte bereitgestellt wurden. Das Land erwähnte, dass die Ariane 6 ab Ende 2023 voraussichtlich die neue europäische Trägerrakete sein wird, die Nutzlasten in den Weltraum befördert. Deutschland beteiligt sich mit insgesamt 162 Millionen Euro an der Weiterentwicklung der Ariane 6 und ihrer Markteinführung. Das Land investiert rund 52 Millionen Euro in das optionale Programm LEAP (Launchers Exploitation Accompaniment), das auch den Betrieb der DLR-Testanlage für Raketentriebwerke in Lampoldshausen umfasst.

WEITERE WICHTIGE BRANCHENTRENDS, DIE IM BERICHT BEHANDELT WERDEN

- Die Nachfrage nach Satellitenminiaturisierung ist der Treiber in Europa

Überblick über die europäische Satellitenträgerraketenindustrie

Der europäische Markt für Satellitenträgerraketen ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 99,01 % ausmachen. Die Hauptakteure auf diesem Markt sind Ariane Group, Avio, China Aerospace Science and Technology Corporation (CASC), Mitsubishi Heavy Industries und ROSCOSMOS (alphabetisch sortiert).

Marktführer für Satelliten-Trägerraketen in Europa

Ariane Group

Avio

China Aerospace Science and Technology Corporation (CASC)

Mitsubishi Heavy Industries

ROSCOSMOS

Other important companies include Blue Origin, Indian Space Research Organisation (ISRO), Rocket Lab USA, Inc., Space Exploration Technologies Corp., The Boeing Company, Virgin Orbit.

* Haftungsausschluss: Hauptakteure in alphabetischer Reihenfolge

Marktnachrichten für Satellitenträgerraketen in Europa

- März 2023 ISRO hat 36 Kommunikationssatelliten von Oneweb an Bord seiner LVM3-Rakete in LEO gestartet.

- April 2022 Die Rakete Langer Marsch 3B wurde von der Startbasis Xichang mit dem Kommunikationssatelliten Chinasat 6D oder Zhongxing 6D gestartet.

- März 2022 Boeing und MT Aerospace AG, eine Tochtergesellschaft der OHB SE, haben einen Vertrag über die Lieferung von Strukturkomponenten für das Space Launch System (SLS) der NASA unterzeichnet

Kostenlos mit diesem Bericht

Marktbericht für Satellitenträgerraketen in Europa - Inhaltsverzeichnis

1. ZUSAMMENFASSUNG UND WICHTIGSTE ERGEBNISSE

2. ANGEBOTE BERICHTEN

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGE BRANCHENTRENDS

- 4.1 Satellitenminiaturisierung

- 4.2 Besitzer der Trägerrakete

- 4.3 Ausgaben für Weltraumprogramme

-

4.4 Gesetzlicher Rahmen

- 4.4.1 Frankreich

- 4.4.2 Deutschland

- 4.4.3 Russland

- 4.4.4 Großbritannien

- 4.5 Analyse der Wertschöpfungskette und Vertriebskanäle

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in USD-Wert, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Orbit-Klasse

- 5.1.1 GEO

- 5.1.2 LÖWE

- 5.1.3 MEINS

-

5.2 Trägerrakete Mtow

- 5.2.1 Schwer

- 5.2.2 Interplanetarisch

- 5.2.3 Licht

- 5.2.4 Mittel

-

5.3 Land

- 5.3.1 Russland

6. WETTBEWERBSLANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Firmenprofile (beinhaltet einen Überblick auf globaler Ebene, einen Überblick auf Marktebene, Kerngeschäftsbereiche, Finanzen, Mitarbeiterzahl, wichtige Informationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie eine Analyse der jüngsten Entwicklungen).

- 6.4.1 Ariane Group

- 6.4.2 Avio

- 6.4.3 Blue Origin

- 6.4.4 China Aerospace Science and Technology Corporation (CASC)

- 6.4.5 Indian Space Research Organisation (ISRO)

- 6.4.6 Mitsubishi Heavy Industries

- 6.4.7 Rocket Lab USA, Inc.

- 6.4.8 ROSCOSMOS

- 6.4.9 Space Exploration Technologies Corp.

- 6.4.10 The Boeing Company

- 6.4.11 Virgin Orbit

7. WICHTIGE STRATEGISCHE FRAGEN FÜR SATELLITE-CEOs

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Modell

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen und Referenzen

- 8.3 Verzeichnis der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der europäischen Satellitenträgerraketenindustrie

GEO, LEO, MEO werden als Segmente von Orbit Class abgedeckt. Heavy, Inter Planetary, Light, Medium werden als Segmente von Launch Vehicle Mtow abgedeckt. Russland wird als Segmente nach Ländern abgedeckt.

- Beim Start wird ein Satellit oder ein Raumfahrzeug normalerweise in eine von vielen speziellen Umlaufbahnen um die Erde gebracht oder auf eine interplanetare Reise geschickt. Viele Wetter- und Kommunikationssatelliten neigen dazu, hohe Erdumlaufbahnen zu haben, die am weitesten von der Oberfläche entfernt sind. Satelliten in der mittleren (mittleren) Erdumlaufbahn umfassen Navigations- und Spezialsatelliten, die für die Überwachung eines bestimmten Gebiets ausgelegt sind. Die meisten Wissenschaftssatelliten, einschließlich des Earth Observation System-Teams der ESA, befinden sich in einer niedrigen Erdumlaufbahn< li style=text-align:justify;>Leichte Trägerraketen unterscheiden sich von herkömmlichen schweren Trägerraketen in der Leistung des Fahrzeugs, die von der Menge an Nutzlast abhängt, die das Fahrzeug in eine bestimmte Umlaufbahn befördern kann, und den Startkosten. Mit der Erweiterung der Fähigkeiten von Kleinsatelliten entwickelt die Raumfahrtindustrie einen strategischen Nutzen, der wiederum verschiedene Interessengruppen, darunter Regierungen, Raumfahrtagenturen und private Unternehmen, nutzt, um zu expandieren. Es wird erwartet, dass kleine Satellitenträgerraketen die Zukunft der nächsten Generation sein werden. Diese Art von Trägerraketen ist für den Start von Satelliten, die Durchführung wissenschaftlicher Missionen und die Versorgung der Internationalen Raumstation unerlässlich. Die zunehmende Anzahl von Satelliten, die aufgrund zunehmender Weltraumaktivitäten in die Umlaufbahn gebracht werden, treibt die Nachfrage nach Mittelstrecken-Trägerraketen an.

- Im Oktober 2022 plante die Europäische Weltraumorganisation, neue Navigationssatelliten zu testen, die viel näher an der Erde kreisen würden als bestehende, um genauere Positionsdaten für Alltagsgeräte zu liefern. Das Global Positioning Satellite System befindet sich in der Regel in der mittleren Erdumlaufbahn etwa (10.000 bis 20.000 km) von der Erdoberfläche entfernt. Im Zeitraum 2017-2022 wurden insgesamt 590+ Satelliten in der Region gestartet. Es wird erwartet, dass der Markt im Prognosezeitraum zwischen 2023 und 2029 ein Wachstum von 210 % verzeichnen wird.

| GEO |

| LÖWE |

| MEINS |

| Schwer |

| Interplanetarisch |

| Licht |

| Mittel |

| Russland |

| Orbit-Klasse | GEO |

| LÖWE | |

| MEINS | |

| Trägerrakete Mtow | Schwer |

| Interplanetarisch | |

| Licht | |

| Mittel | |

| Land | Russland |

Marktdefinition

- Anwendung - Verschiedene Anwendungen oder Zwecke der Satelliten werden in Kommunikation, Erdbeobachtung, Weltraumbeobachtung, Navigation und andere eingeteilt. Die aufgeführten Zwecke sind diejenigen, die vom Betreiber des Satelliten selbst gemeldet wurden.

- Endbenutzer - Die Hauptnutzer oder Endnutzer des Satelliten werden als zivil (akademisch, amateurhaft), kommerziell, staatlich (meteorologisch, wissenschaftlich usw.) und militärisch beschrieben. Satelliten können vielseitig einsetzbar sein, sowohl für kommerzielle als auch für militärische Anwendungen.

- Trägerrakete MTOW - Das MTOW (Maximum Take-Off Weight) der Trägerrakete bezeichnet das maximale Gewicht der Trägerrakete während des Starts, einschließlich des Gewichts von Nutzlast, Ausrüstung und Treibstoff.

- Orbit-Klasse - Die Satellitenbahnen sind in drei große Klassen unterteilt, nämlich GEO, LEO und MEO. Satelliten in elliptischen Umlaufbahnen haben Apogäum und Perigäum, die sich deutlich voneinander unterscheiden und Satellitenbahnen mit Exzentrizität 0,14 und höher als elliptisch kategorisieren.

- Antriebstechnik - In diesem Segment wurden verschiedene Arten von Satellitenantrieben als elektrische, flüssige und gasbasierte Antriebssysteme klassifiziert.

- Satellitenmasse - In diesem Segment wurden verschiedene Arten von Satellitenantrieben als elektrische, flüssige und gasbasierte Antriebssysteme klassifiziert.

- Satelliten-Subsystem - Alle Komponenten und Subsysteme, einschließlich Treibstoffe, Busse, Sonnenkollektoren und andere Hardware von Satelliten, sind in diesem Segment enthalten.

| Schlagwort | Begriffsbestimmung |

|---|---|

| Lageregelung | Die Ausrichtung des Satelliten relativ zur Erde und zur Sonne. |

| INTELSAT | Die International Telecommunications Satellite Organization betreibt ein Netzwerk von Satelliten für die internationale Übertragung. |

| Geostationäre Erdumlaufbahn (GEO) | Geostationäre Satelliten in der Erdumlaufbahn befinden sich 35.786 km (22.282 Meilen) über dem Äquator in der gleichen Richtung und mit der gleichen Geschwindigkeit, mit der sich die Erde um ihre Achse dreht, wodurch sie fest am Himmel stehen. |

| Niedrige Erdumlaufbahn (LEO) | Satelliten im niedrigen Erdorbit umkreisen 160 bis 2000 km über der Erde, benötigen etwa 1,5 Stunden für eine vollständige Umlaufbahn und decken nur einen Teil der Erdoberfläche ab. |

| Mittlere Erdumlaufbahn (MEO) | MEO-Satelliten befinden sich über und unter GEO-Satelliten und bewegen sich typischerweise in einer elliptischen Umlaufbahn über dem Nord- und Südpol oder in einer äquatorialen Umlaufbahn. |

| Sehr kleiner Aperturanschluss (VSAT) | Very Small Aperture Terminal ist eine Antenne mit einem Durchmesser von weniger als 3 Metern |

| CubeSat | CubeSat ist eine Klasse von Miniatursatelliten, die auf einem Formfaktor basieren, der aus 10-cm-Würfeln besteht. CubeSats wiegen nicht mehr als 2 kg pro Einheit und verwenden in der Regel handelsübliche Komponenten für ihre Konstruktion und Elektronik. |

| Trägerraketen für Kleinsatelliten (SSLVs) | Die Small Satellite Launch Vehicle (SSLV) ist eine dreistufige Trägerrakete, die mit drei Feststoffantriebsstufen und einem auf Flüssigkeitsantrieb basierenden Geschwindigkeitstrimmmodul (VTM) als Endstufe konfiguriert ist |

| Weltraum-Bergbau | Asteroidenabbau ist die Hypothese der Gewinnung von Material aus Asteroiden und anderen Asteroiden, einschließlich erdnaher Objekte. |

| Nano-Satelliten | Nanosatelliten sind lose definiert als alle Satelliten mit einem Gewicht von weniger als 10 Kilogramm. |

| Automatisches Identifikationssystem (AIS) | Das automatische Identifikationssystem (AIS) ist ein automatisches Tracking-System, das zur Identifizierung und Ortung von Schiffen verwendet wird, indem elektronische Daten mit anderen Schiffen in der Nähe, AIS-Basisstationen und Satelliten ausgetauscht werden. Satelliten-AIS (S-AIS) ist der Begriff, der verwendet wird, um zu beschreiben, wann ein Satellit zur Erkennung von AIS-Signaturen verwendet wird. |

| Wiederverwendbare Trägerraketen (RLVs) | Wiederverwendbare Trägerrakete (RLV) bezeichnet eine Trägerrakete, die so konstruiert ist, dass sie im Wesentlichen intakt zur Erde zurückkehrt und daher mehr als einmal gestartet werden kann, oder die Fahrzeugstufen enthält, die von einem Trägerbetreiber für die künftige Verwendung beim Betrieb einer im Wesentlichen ähnlichen Trägerrakete zurückgeholt werden können. |

| Apogäum | Der Punkt in einer elliptischen Satellitenbahn, der am weitesten von der Erdoberfläche entfernt ist. Geosynchrone Satelliten, die kreisförmige Umlaufbahnen um die Erde aufrechterhalten, werden zunächst in stark elliptische Umlaufbahnen mit Apogäumen von 22.237 Meilen gebracht. |

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Identifizieren Sie die wichtigsten Variablen: Um eine robuste Prognosemethodik zu erstellen, werden die in Schritt 1 identifizierten Variablen und Faktoren mit verfügbaren historischen Marktzahlen verglichen. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen der Marktgröße für die historischen und Prognosejahre wurden in Bezug auf Umsatz und Volumen bereitgestellt. Bei der Umrechnung von Verkäufen in Volumen wird der durchschnittliche Verkaufspreis (ASP) während des gesamten Prognosezeitraums für jedes Land konstant gehalten, und die Inflation ist nicht Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, benutzerdefinierte Beratungsaufträge, Datenbanken und Abonnementplattformen.