Marktanalyse für Papierverpackungen in Europa

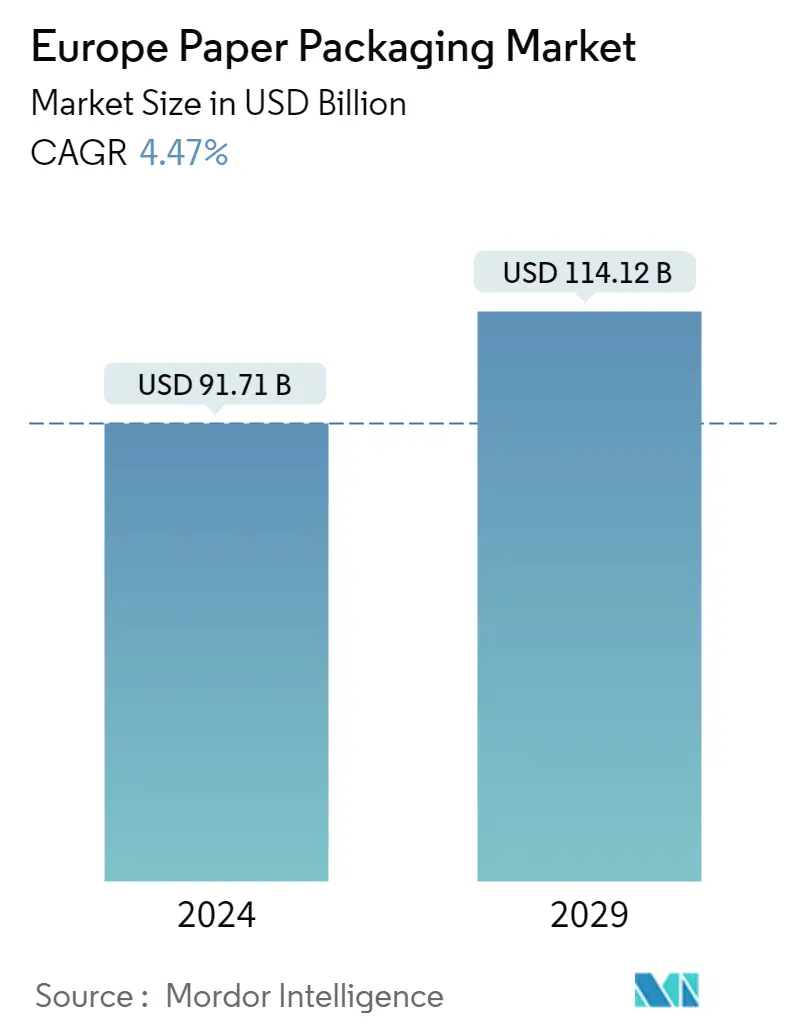

Die Größe des europäischen Marktes für Papierverpackungen wird im Jahr 2024 auf 91,71 Milliarden US-Dollar geschätzt und soll bis 2029 114,12 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,47 % im Prognosezeitraum (2024–2029) entspricht.

- Papierverpackungen sind eine kostengünstige und vielseitige Möglichkeit, verschiedene Produkte zu schützen, zu lagern und zu transportieren. Es kann auch an die Bedürfnisse der Verbraucher oder produktspezifische Anforderungen angepasst werden. Eigenschaften wie biologische Abbaubarkeit, geringes Gewicht und Recyclingfähigkeit von Papierverpackungen machen sie zu einem wesentlichen Bestandteil von Verpackungen. Aufgrund dieser Faktoren ist die Nachfrage nach solchen Verpackungen im Lebensmittel- und Getränkesektor gestiegen.

- Im Mai 2022 entwickelte Kraft Heinz Co. in Zusammenarbeit mit PulpexLtd, einem Unternehmen für nachhaltige Verpackungstechnologie im Vereinigten Königreich, eine Heinz-Ketchup-Flasche auf Papierbasis. Die Flasche wird aus umweltfreundlichem Holzzellstoff hergestellt und ist erneuerbar und recycelbar. Anschließend wird Kraft Heinz Prototypen testen, um die Leistung zu messen, bevor die Flasche bei Verbrauchern getestet und schließlich auf den Markt gebracht wird. Der Behälter würde es Kraft Heintozto ermöglichen, bis 2025 weltweit alle Verpackungen recycelbar, wiederverwendbar oder kompostierbar zu machen. Bis 2050 will das Unternehmen einen Netto-Null-Ausstoß von Treibhausgasen erreichen.

- Mit der Verlagerung des Fokus auf Nachhaltigkeit wird außerdem erwartet, dass Papier- und Kartonverpackungen an Bedeutung gewinnen, da das Land auf Papierverpackungsprodukte anstelle von Kunststoffverpackungen für verschiedene Endverbraucherindustrien drängt, darunter Gesundheitswesen, Lebensmittel und Getränke, Einzelhandel und E-Commerce. Die steigende Nachfrage nach Papierverpackungen in der E-Commerce-Branche wird das Marktwachstum unterstützen.

- Im Juli 2022 ersetzte Amazon für den E-Commerce europaweit Luftkissen aus Kunststoff durch Papier. Dieses als Stauholz bezeichnete Papier wurde speziell entwickelt, um zu verhindern, dass sich das Produkt in der Verpackung bewegt, und so Schäden vorzubeugen. Die Verpackung gilt für alle über Amazon verkauften Produkte, einschließlich derjenigen, die die Fulfillment-Dienste von Amazon nutzen. Der Verzicht auf Plastik ist für Amazon ein Schritt in die richtige Richtung. Dennoch ist das Verpackungsmaterial aus Papier schwerer als sein Vorgänger aus Kunststoff, was den CO2-Fußabdruck der Amazon-Lieferungen in Ländern wie Spanien erhöhen könnte. Der jüngste Schritt von Amazon besteht darin, Einweg-Plastikverpackungen zu reduzieren, nachdem das Unternehmen in ganz Europa von Einweg-Plastiktüten für den Versand durch Amazon auf Papiertüten und Pappumschläge umgestellt hat.

- Eine große Herausforderung besteht darin, dass Papierverpackungen beim Umgang mit schweren Materialien nur eingeschränkt einsetzbar sind. Papier ist strukturell stabiler als Polymere oder Metalle, wodurch es weniger für die Verpackung schwerer Produkte geeignet ist und denselben Schutz bietet. Diese Einschränkung hat dazu geführt, dass Polymere und Metalle in Branchen dominieren, in denen schwerere Artikel verpackt werden müssen. Darüber hinaus geben die Umweltauswirkungen von Papierverpackungen Anlass zur Sorge. Die Beschaffung von Rohstoffen für die Papierproduktion, insbesondere Holzzellstoff, kann zur Entwaldung beitragen, wenn sie nicht nachhaltig bewirtschaftet wird. Die Entwaldung kann sich negativ auf Ökosysteme, die Artenvielfalt und den Klimawandel auswirken. Darüber hinaus können bei der Herstellung von Papier, vor allem durch bestimmte Verfahren wie das Bleichen, Dioxine freigesetzt werden, die gefährliche Schadstoffe darstellen. Diese Schadstoffe können schädliche Auswirkungen auf die Umwelt und die menschliche Gesundheit haben.

- Die europäische Kartonverpackungsindustrie erlebte positive Auswirkungen der COVID-19-Pandemie, vor allem getrieben durch den Lebensmittel- und Getränkesektor. Die frühe Ausbreitung des Virus führte zu einem Anstieg der Nachfrage nach lebenswichtigen verpackten Lebensmitteln und Getränken, da die Verbraucher ihre Vorräte auffüllten. Dieser Nachfrageschub stellte Unternehmen vor Herausforderungen, da sie sich an sich schnell ändernde Nachfragemuster anpassen mussten und gleichzeitig mit Unterbrechungen in der Lieferkette konfrontiert waren. Der Markt verzeichnete während der Pandemie auch ein rasantes Wachstum des E-Commerce, was die Nachfrage nach Kartonverpackungen in der Lebensmittel- und Getränkeindustrie weiter ankurbelte. Da sich immer mehr Menschen für den Online-Einkauf entscheiden, stieg der Bedarf an Verpackungsmaterialien, um die sichere Lieferung der Produkte zu gewährleisten. Dieser Trend beschränkte sich nicht nur auf den Lebensmittel- und Getränkesektor, auch der Umsatz in Online-Apotheken und Drogerien verzeichnete ein deutliches Wachstum, was zu einer erhöhten Nachfrage nach Kartonverpackungen beitrug.

Markttrends für Papierverpackungen in Europa

Getränkeverpackungen werden das Marktwachstum vorantreiben

- Papier lässt sich außerdem leichter recyceln als Plastik, da es kein synthetisches Material ist, das wieder aufbereitet und in die Produktion zurückgeführt werden kann. Wasser sowie alkoholische und alkoholfreie Getränke können in Flaschen aus Papier abgefüllt werden. Unternehmen der Körperpflegebranche verwenden es auch für Shampoos, Spülungen, Lotionen und Feuchtigkeitscremes.

- Getränke, darunter Fruchtsäfte, alkoholische Getränke und Mahlzeitenersatz-Shakes, werden häufig in Papierverpackungen verpackt. Die Qualität von Getränken wird jedoch durch pH-Wert, Lagertemperatur, Druck und Verunreinigungen beeinflusst. Änderungen der Werte können die Zusammensetzung des Getränks verändern. Unternehmen verwenden zunehmend biologisch abbaubare Verpackungsprodukte mit hoher Barrierebeständigkeit (Hitze, Feuchtigkeit und Bakterien), um eine mögliche Oxidation zu vermeiden. Im April 2022 brachte das in Großbritannien ansässige Unternehmen When in Rome eine Weinflasche aus Papier auf den Markt. Die Flasche wurde in Zusammenarbeit mit dem nachhaltigen Verpackungsunternehmen Frugalpac entwickelt und besteht zu 94 % aus Recyclingpapier. Sie soll einen um 84 % geringeren CO2-Fußabdruck als eine Einweg-Glasflasche haben.

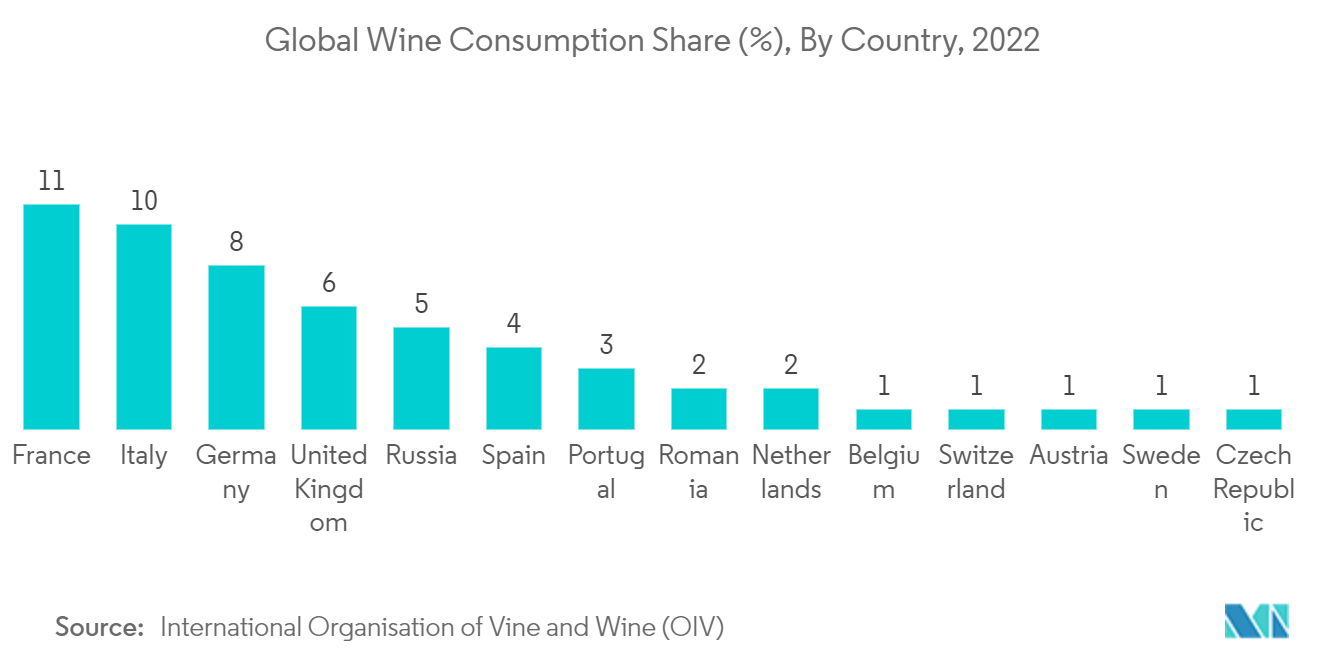

- Der steigende Weinkonsum in der Region und die zunehmende Nachhaltigkeit der Verpackungen dürften das Marktwachstum im Prognosezeitraum unterstützen. Laut der Internationalen Organisation für Rebe und Wein (OIV) hatten die europäischen Länder im Jahr 2022 einen erheblichen Anteil am Weinkonsum. Frankreich machte im Jahr 2022 11 % des weltweiten Weinkonsums aus, gefolgt von Italien und Deutschland mit 10 % und 8 %.

- Als Reaktion darauf führten mehrere Getränkehersteller Getränke in Kartonpackungen ein. Im Mai 2022 wird Buen Vato, einer der weltweit ersten Tequilas in einer Kartonflasche, die zu 94 % aus recyceltem Material hergestellt wird, im Juli 2022 in Europa auf den Markt kommen, wobei der Schwerpunkt auf dem schwedischen Markt liegt. Tequila Buen Vato zielt darauf ab, das Getränkegeschäft zu revolutionieren, indem es in nachhaltige Herstellung, Transport und CSR-Initiativen investiert.

- Ebenso startete Huhtamaki, einer der weltweit führenden Hersteller nachhaltiger Verpackungslösungen, im November 2022 die Erweiterung seiner bestehenden Produktionsanlage für papierbasierte Verpackungen im spanischen Nules. Diese jüngste Investition spiegelt die wachsende Nachfrage nach erneuerbaren und recycelbaren papierbasierten Verpackungen als Alternative zu Hartplastik wider. Die Fabrik in Nules ist das globale Kompetenzzentrum des Unternehmens und entwickelt innovative und nachhaltige Verpackungslösungen für europäische Kunden.

Es wird erwartet, dass Deutschland einen erheblichen Marktanteil halten wird

- Angesichts des sich schnell verändernden technologischen Umfelds ist auch die Verpackungsindustrie bereit, ihre Produkte durch den Einsatz verschiedener Technologien zur Steigerung und Verbesserung der Produktivität zu verbessern. Aufgrund der verschärften Gesetzgebung gegen übermäßige Plastikverschmutzung besteht das Potenzial, dass die Nutzung umweltfreundlicher Verpackungsmaterialien im Prognosezeitraum zunimmt. Aufgrund dieser Einschränkungen wird erwartet, dass Papier- und Glasverpackungen in der Branche stark nachgefragt werden, da sie als Kunststoffersatz verwendet werden können.

- Aufgrund von Nachhaltigkeitsaspekten setzen die Akteure in der Region auf papierbasierte Verpackungen. Im Februar 2022 brachte Amcor recycelbare Verpackungen auf Papierbasis mit hoher Barriere für Snacks und Süßwaren auf den Markt. FMCG-Marken haben das LifeSpans-Material von Amcor erfolgreich getestet. Es wird erwartet, dass es im Jahr 2022 in europäischen Geschäften für Snacks und Süßwaren erscheint, wobei eine Ausweitung auf Kaffee und Kulinarik geplant ist.

- Ebenso startete Amcor im Januar 2022 eine Plattform für papierbasierte Verpackungen. Die Innovationen von AmFiber zielen darauf ab, die Fähigkeiten von Standardpapierverpackungen neu zu definieren und ein umfassenderes Spektrum an Funktionen und funktionalen Vorteilen bereitzustellen, um den sich ändernden Anforderungen der Kunden gerecht zu werden.

- Auch verschiedene internationale Unternehmen konzentrieren sich darauf, ihr Geschäft im Land auszubauen. Beispielsweise eröffnete Solenis, einer der weltweit führenden Hersteller von Spezialchemikalien, im November 2022 zwei neue internationale Zentren, um nachhaltigere Lösungen für die Verbraucherpapierverpackungsindustrie voranzutreiben. Ein Zentrum ist virtuell und ermöglicht es Kunden, aus der Ferne an Laborexperimenten teilzunehmen, während sich das andere in einer neuen Einrichtung in Mönchengladbach, Deutschland, befindet. Beide Zentren sind darauf ausgelegt, Kundenprozesse, Verarbeitungsprogramme und Papier-/Kartoneigenschaften zu simulieren und zu testen, um Leistung, Effizienz und Kosten mit Schwerpunkt auf Nachhaltigkeit zu optimieren.

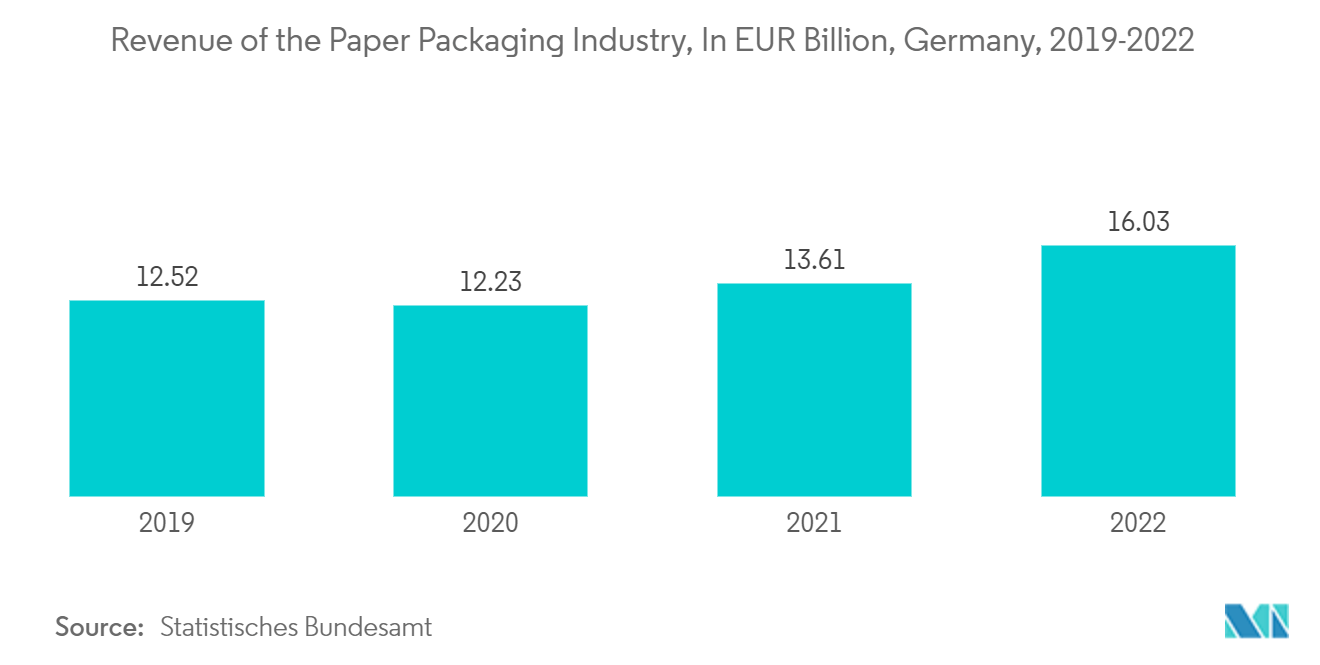

- Aufgrund der verschiedenen staatlichen Vorschriften zu nachhaltigen Verpackungen und des wachsenden Bewusstseins der Verbraucher für die Auswirkungen ihrer Kaufentscheidungen auf die Umwelt wird erwartet, dass die Nachfrage nach Papier- und Kartonverpackungen im Land im Prognosezeitraum steigen wird. Laut Statistischem Bundesamt erwirtschaftete Deutschland im Jahr 2022 46 % des Umsatzes der Verpackungsindustrie mit Papierverpackungen und 34 % mit Kunststoffverpackungen.

Überblick über die europäische Papierverpackungsindustrie

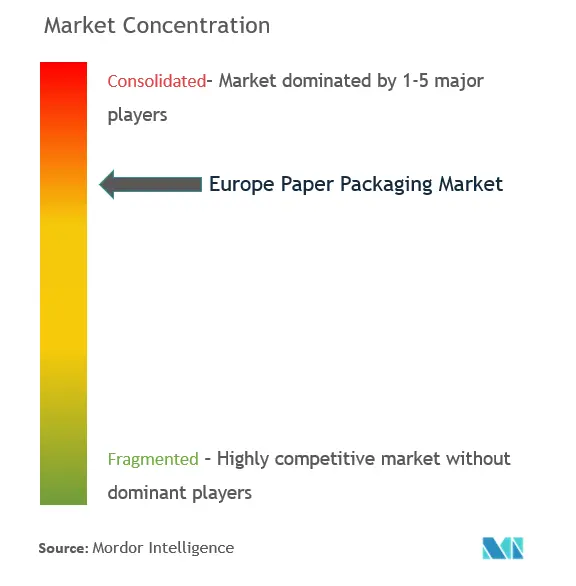

Der Papierverpackungsmarkt in Europa scheint konsolidiert zu sein, da einige wenige Unternehmen einen erheblichen Marktanteil erwirtschaften. Dieser Branchenforschungsbericht bietet Informationen über das Wettbewerbsumfeld der Akteure in diesem Markt. Zu den Hauptakteuren zählen Smurfit Kappa, DS Smith PLC, Mondi Group und Hamburger Containerboard GmbH.

Im April 2023 gab DS Smith den Start eines mehrjährigen Modernisierungsprogramms im Wert von 145 Millionen Euro für seine Kraftpapierfabrik in Viana, Portugal, bekannt. Das neue Investitionspaket wird die Fabrik mit den neuesten Papierherstellungsmaschinen ausstatten und zum Umbau der bestehenden Papiermaschine beitragen. Diese Bemühungen werden dazu beitragen, die Kohlenstoffemissionen der Fabriken zu minimieren und gleichzeitig das Engagement von DS Smith für einen Beitrag zur portugiesischen Kreislaufwirtschaft zu stärken. Diese Investition wird für die Installation eines Rückgewinnungskessels verwendet, der die Gesamtumweltleistung der Anlage durch eine Steigerung der Dampfeffizienz um etwa 25 % verbessern wird.

Im Mai 2022 entwickelte Smurfit Kappa ein nachhaltiges und innovatives wasserbeständiges Papier. AquaStop ist Teil des neuen TechniPaper-Portfolios von Smurfit Kappa, das eine neue Ära nachhaltiger Verpackungen einläutet (fettdichte, rutschfeste, feuchtigkeitsbeständige, flammhemmende, antistatische und heißsiegelbare Papiere), die aus einem bestehen Eine Reihe von Hochleistungspapieren, die selbst den komplexesten Lieferketten standhalten.

Europas Marktführer für Papierverpackungen

Smurfit Kappa Group

DS Smith PLC

WestRock

Mondi Group

Hamburger Containerboard GmbH (Prinzhorn Group)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Markt für Papierverpackungen

- Mai 2022 Mondi hat sich mit beck packautomaten zusammengetan, um eine starke, flexible Verpackungslösung auf Papierbasis speziell für die E-Commerce-Branche auf den Markt zu bringen. Die Lösung besteht zu 95 % aus Papier und ist in allen europäischen Papierabfallströmen recycelbar. FunctionalBarrier Paper kann unnötige Plastikverpackungen ersetzen und sorgt dafür, dass Sendungen sicher in nachhaltigen Verpackungen in der richtigen Größe ankommen.

- Mai 2022 Smurfit Kappa United Kingdom Limited, ein integrierter Hersteller von papierbasierten Verpackungsprodukten, gibt die Übernahme von Atlas Packaging bekannt. Atlas Packaging mit Sitz in Barnstaple, North Devon, ist ein unabhängiger Anbieter von Wellpappenverpackungen. Das Unternehmen ist gut investiert und verfügt über eine starke Marktpräsenz im Vereinigten Königreich, die es ihm ermöglicht, die Anforderungen zu erfüllen und seinem breiten Kundenstamm einen Mehrwert zu bieten. Mit einer besonders starken Präsenz in den Bereichen Regalverpackung, Geschenkverpackung und E-Commerce bieten sie eine spannende und breite Palette innovativer Produkte.

Segmentierung der europäischen Papierverpackungsindustrie

Papierverpackungsmaterialien können im Vergleich zu anderen Materialien wie Metallen und Kunststoffen problemlos wiederverwendet und recycelt werden. Daher gelten Papierverpackungen als die umweltfreundlichste und wirtschaftlichste Verpackung. In den Geltungsbereich fallen Produktarten wie Faltschachteln, Wellpappschachteln und andere Varianten. Zu den im Rahmen des Anwendungsbereichs berücksichtigten Endverbraucherbranchen gehören Lebensmittel, Getränke, Gesundheitswesen, Körperpflege und Haushaltspflege sowie andere Endverbraucherbranchen. Die Studie bewertet auch die Auswirkungen von COVID-19 auf die Branche.

Der europäische Markt für Papierverpackungen ist nach Typ (Faltkartons, Wellpappenschachteln), Endverbraucherbranche (Lebensmittel, Getränke, Gesundheitswesen, Körper- und Haushaltspflege sowie Tabak) und Land (Vereinigtes Königreich, Frankreich, Deutschland, Italien, Spanien) segmentiert , Rest von Europa). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Faltschachteln |

| Wellpappe-Schachteln |

| Andere Arten (flexibles Papier, Flüssigkeitskartons usw.) |

| Essen |

| Getränk |

| Gesundheitspflege |

| Körperpflege und Haushaltspflege |

| Tabak |

| Andere Endverbraucherbranchen |

| Großbritannien |

| Frankreich |

| Deutschland |

| Italien |

| Spanien |

| Rest von Europa |

| Nach Typ | Faltschachteln |

| Wellpappe-Schachteln | |

| Andere Arten (flexibles Papier, Flüssigkeitskartons usw.) | |

| Nach Endverbraucherbranche | Essen |

| Getränk | |

| Gesundheitspflege | |

| Körperpflege und Haushaltspflege | |

| Tabak | |

| Andere Endverbraucherbranchen | |

| Nach Land | Großbritannien |

| Frankreich | |

| Deutschland | |

| Italien | |

| Spanien | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Papierverpackungen in Europa

Wie groß ist der europäische Markt für Papierverpackungen?

Es wird erwartet, dass der europäische Papierverpackungsmarkt im Jahr 2024 91,71 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 4,47 % auf 114,12 Milliarden US-Dollar wachsen wird.

Wie groß ist der Papierverpackungsmarkt in Europa derzeit?

Im Jahr 2024 wird die Größe des europäischen Marktes für Papierverpackungen voraussichtlich 91,71 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Markt für Papierverpackungen?

Smurfit Kappa Group, DS Smith PLC, WestRock, Mondi Group, Hamburger Containerboard GmbH (Prinzhorn Group) sind die wichtigsten Unternehmen, die auf dem europäischen Markt für Papierverpackungen tätig sind.

Welche Jahre deckt dieser europäische Markt für Papierverpackungen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Marktes für Papierverpackungen auf 87,79 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für Papierverpackungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Papierverpackungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen Kartonverpackungsindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kartonverpackungen in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Kartonverpackungen in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.