Marktanalyse für Mahlzeitenersatzprodukte in Europa

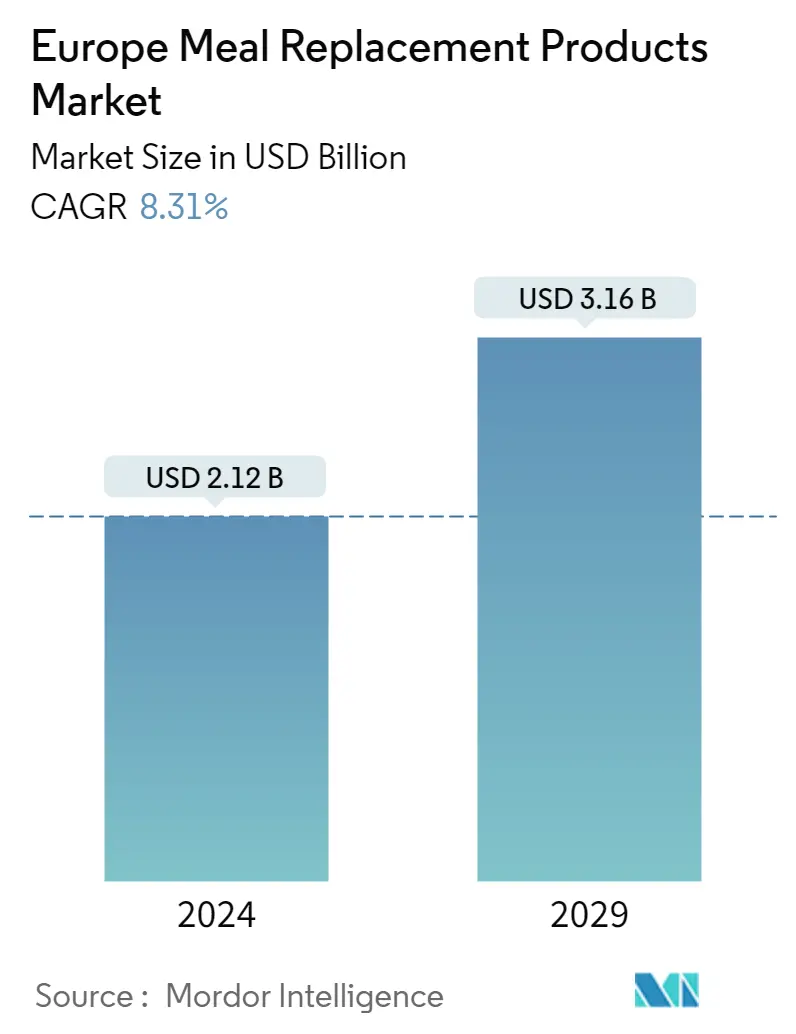

Die Marktgröße für Mahlzeitenersatzprodukte in Europa wird im Jahr 2024 auf 2,12 Milliarden US-Dollar geschätzt und soll bis 2029 3,16 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,31 % im Prognosezeitraum (2024–2029) entspricht.

Mahlzeitenersatzprodukte erfreuen sich zunehmender Beliebtheit bei Verbrauchern, die spezielle Diäten einhalten, vor allem solche, die ihr Gewicht kontrollieren oder aufgrund von Diabetes auf ihren Blutzuckerspiegel achten. In Europa gibt es zahlreiche Unternehmen, die sich vor allem darauf spezialisiert haben, maßgeschneiderte Mahlzeiten wie Shakes und Getränke für Menschen anzubieten, die bereit sind, auf regelmäßige Diäten zu verzichten, um effektiv Gewicht zu verlieren. Darüber hinaus wird erwartet, dass zahlreiche unterstützende Forschungsstudien und staatliche Vorschriften die Präferenz für Mahlzeitenersatzprodukte in der Region steigern werden. Beispielsweise wurde in der Verordnung der Europäischen Union festgelegt, dass der Ersatz von zwei der wichtigsten täglichen Mahlzeiten einer kalorienreduzierten Diät durch Mahlzeitenersatzprodukte zur Gewichtsabnahme beiträgt, wohingegen der Ersatz einer der wichtigsten täglichen Mahlzeiten durch solche Produkte den Menschen dabei helfen soll, ihr Gewicht zu halten nach Gewichtsverlust.

Darüber hinaus verzeichnete der Markt aufgrund ihres natürlichen Profils und der damit verbundenen Etikettenaussagen auch ein erhebliches Umsatzwachstum bei Formulierungen. Unternehmen konzentrieren sich auf die Produktpositionierung als wichtiges Instrument, um sich einen nachhaltigen Vorteil zu verschaffen. Dabei werden bestimmte Verbrauchergruppen als Zielsegmente betrachtet und Produkte basierend auf ihren gesundheitlichen Bedürfnissen und Vorlieben angeboten. Bertrand, ein Unternehmen mit Hauptsitz in Deutschland, bietet Mahlzeitenersatzgetränke in biologischer und veganer Variante an, die hochwertige Proteine aus Mandeln, Walnüssen, Hafer und Reis enthalten und leicht verfügbares pflanzliches Kalzium liefern.

Markttrends für Mahlzeitenersatzprodukte in Europa

Verbraucher, die spezielle Diäten befolgen, streben nach Mahlzeitenersatz

Die europäische Bevölkerung leidet unter enormen Diabetes- und Fettleibigkeitsproblemen. Dies ist höchstwahrscheinlich darauf zurückzuführen, dass sich der Fokus der Verbraucher auf einen gesunden und aktiven Lebensstil verlagert und Aktivitäten stärker auf Fitness ausgerichtet sind. Man geht davon aus, dass ein Mahlzeitenersatz auf dem europäischen Markt Anklang finden wird, wo das Produkt selbst eine Alternative zu herkömmlichen Fertiggerichten darstellt. Die Global Player investieren stark in den europäischen Markt und beobachten eine zunehmende Neigung der Verbraucher zu Mahlzeitenersatzprodukten.

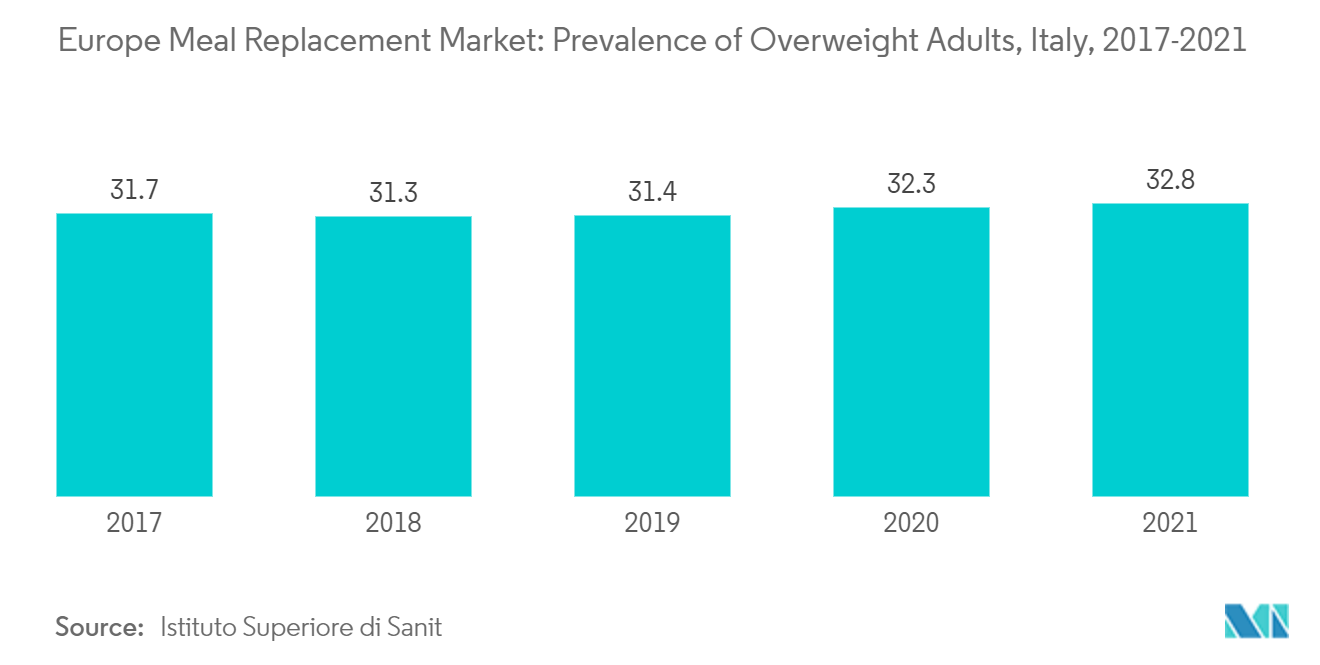

Darüber hinaus haben ein geschäftiger Lebensstil, mangelnde Zeit für körperliche Aktivitäten und eine gefühllose Auswahl von Nahrungsmitteln zu weitverbreiteter Fettleibigkeit geführt. Laut den vom italienischen Statistikamt (ISTAT) veröffentlichten Daten ist die Zahl der fettleibigen Menschen in Italien zwischen 2005 und 2021 gestiegen. Den Daten zufolge gab es im Land im Jahr 2005 fast 4,8 Millionen fettleibige Erwachsene, Tendenz steigend bis zum Jahr 2021 auf fast sechs Millionen. Daher suchen Verbraucher jetzt nach Nahrungsergänzungsmitteln, um ihr Gewicht zu halten. Der Markt für Mahlzeitenersatzprodukte in Europa wird durch die zunehmende Präferenz für präventive Gesundheitsmanagementpraktiken angetrieben. Darüber hinaus sind das Bewusstsein und die Marktdurchdringung von Nahrungsergänzungsmitteln zur Fettverbrennung hoch; Somit wächst der Markt deutlich.

Italien bildet einen bedeutenden Markt in der Region

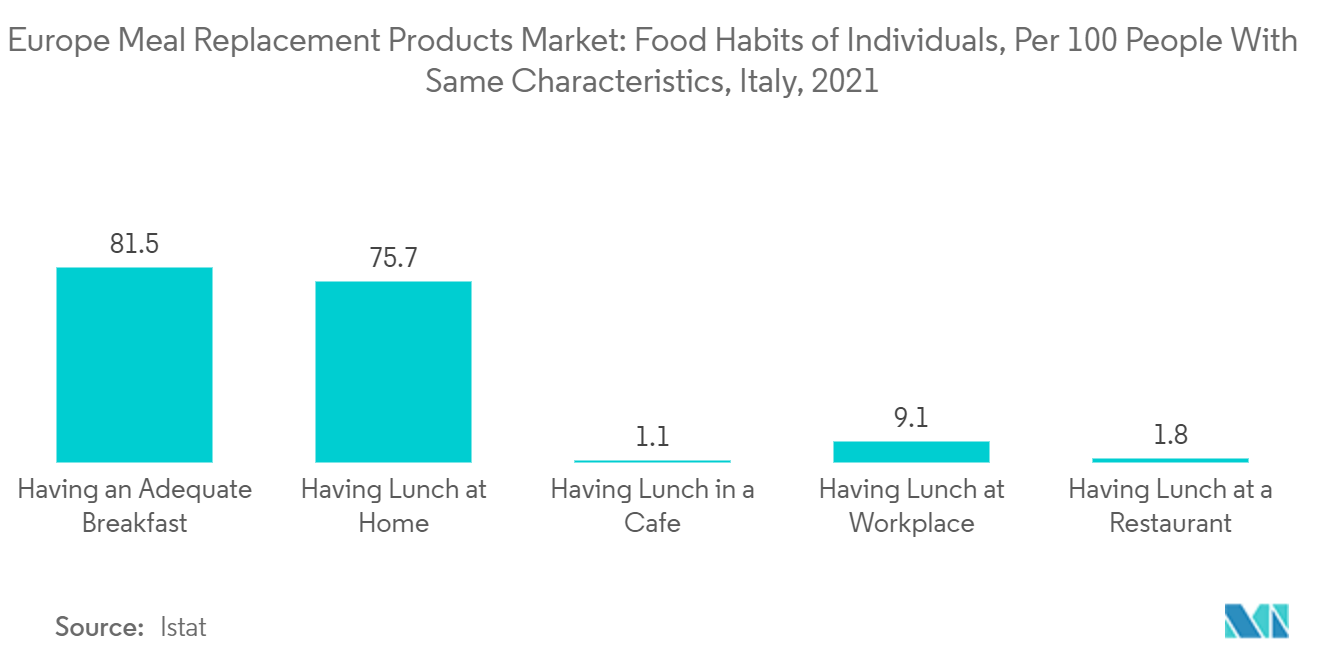

Der Markt für Mahlzeitenersatzprodukte in Italien wird durch die zunehmende Präferenz der Verbraucher für präventive Gesundheitsmanagementpraktiken angetrieben. Darüber hinaus sind die Bekanntheit und Marktdurchdringung von Nahrungsergänzungsmitteln zur Fettverbrennung hoch, insbesondere bei gesundheitsbewussten Millennials. Daher haben die Hersteller dieser Nahrungsergänzungsmittel mehrere Vertriebskanäle wie Apotheken, Verbrauchermärkte und Supermärkte eingerichtet, um die Zugänglichkeit des Produkts für Verbraucher zu verbessern. Dies ist eines der entscheidenden Merkmale für die Entwicklung des italienischen Marktes für Mahlzeitenersatzprodukte von einem Nischenmarkt für Verbraucher zu einem reifen Sektor. Darüber hinaus haben der sich wandelnde, geschäftige Lebensstil, der Mangel an Zeit für körperliche Aktivitäten und die Auswahl von Nahrungsmitteln zu Problemen mit Fettleibigkeit geführt. Der oben genannte Faktor hat wiederum dazu geführt, dass italienische Verbraucher nach verschiedenen Alternativen suchen. Darüber hinaus bevorzugten laut Daten von Istat im Jahr 2021 81,5 % der Menschen (pro 100 Personen mit den gleichen Merkmalen) ein ausreichendes Frühstück, und es gibt einen wachsenden Trend zu Mahlzeitenersatzprodukten, die als Frühstück angereichert sind.

Verbrauchern mit geringfügigen Gesundheitsproblemen wie Diabetes wird die Einnahme von Nahrungsergänzungsmitteln nicht empfohlen, sie können jedoch auf Mahlzeitenersatzprodukte zurückgreifen, um ihre körperliche Gesundheit zu verbessern. Diese Elemente beschleunigen die Marktexpansion. Darüber hinaus bieten sie den Herstellern die Möglichkeit, vielfältige Lösungen zu schaffen.

Branchenübersicht für Mahlzeitenersatzprodukte in Europa

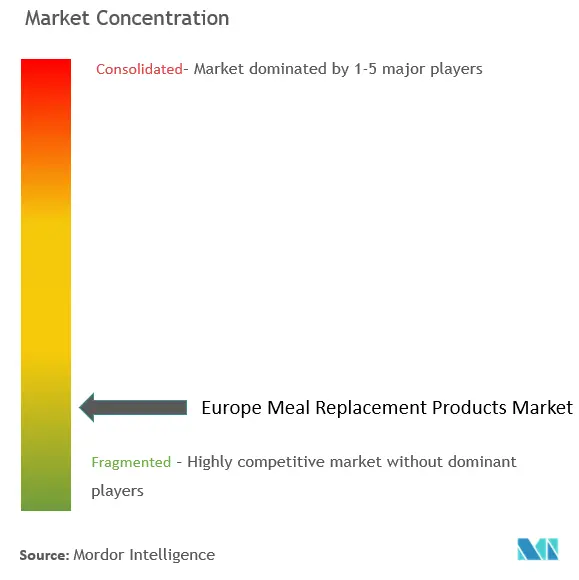

Der europäische Markt für Mahlzeitenersatzprodukte ist aufgrund der Präsenz verschiedener führender Akteure wie Abbott Laboratories, Amway Corporation, Herbalife Nutrition, Nestle SA, Glanbia PLC, Amway Corp und anderen hart umkämpft. Die Akteure unternehmen auch Schritte, um ihr Geschäft geografisch zu erweitern, indem sie neue Produktionsstätten errichten und ihr Vertriebsnetz an den Standorten stärken. Soylent Nutrition Inc., der Hersteller von Soylent, bietet Mahlzeitenersatzgetränke im gesamten Vereinigten Königreich an. Da Mahlzeitenersatzprodukte aufgrund der sich ändernden Ernährungsgewohnheiten und Vorlieben in der gesamten Region an Bedeutung gewinnen, drängen neue Akteure mit innovativen Produkten auf den Markt, um den Anforderungen der Verbraucher gerecht zu werden. Darüber hinaus erweitern bestehende Akteure in der Lebensmittel- und Getränkeindustrie ihre Produktportfolios und fügen Mahlzeitenersatzprodukte hinzu. Benu und Abnormal von Myprotein sind beispielsweise einige der Marken, die kürzlich in der gesamten Region auf dem Markt für Mahlzeitenersatz expandiert haben.

Europas Marktführer für Mahlzeitenersatzprodukte

Abbott Laboratories

Herballife Nutrition

Glanbia PLC

Nestlé S.A.

Amway Corp

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Mahlzeitenersatzprodukte in Europa

- Juli 2021 Myprotein beabsichtigt, seine Marktpräsenz mit der Einführung seiner Mahlzeitenersatzmarke BeNu zu stärken. BeNu von Myprotein brachte zwei Mahlzeitenersatzprodukte namens Complete Balanced Nutrition auf den Markt, die sich in ihren Hauptzutaten unterscheiden, da eines vollständig pflanzlich und vegan-freundlich ist. BeNu wurde mit einem ausgewogenen Verhältnis von Eiweiß, Kohlenhydraten, Ballaststoffen, Omega-3- und Omega-6-Fetten sowie allen 27 essentiellen Vitaminen und Mineralstoffen beworben.

- Februar 2021 Abnormal, ein Unternehmen mit Sitz in Cheshire, Europa, gab bekannt, dass es 1 Million Euro für die Einführung eines neuen personalisierten, ernährungsphysiologisch ausgewogenen Mahlzeitenservices bereitgestellt hat. Laut Abnormal werden Ernährungsalgorithmen verwendet, um Mahlzeitenersatzprodukte zu entwickeln, die auf die Ernährung, Gesundheit und den Lebensstil des Einzelnen zugeschnitten sind und gleichzeitig seine Allergien und Unverträglichkeiten berücksichtigen.

- Februar 2021 Die Sporternährungsmarke Bulk bringt ihre ersten Mahlzeitenersatzprodukte auf den Markt. Das Unternehmen entwickelte eine komplette Food-Shake-Lösung in den Geschmacksrichtungen Schokolade, Vanille und Bananen-Karamell. Jede Portion hat 400 Kalorien, 30 g Protein aus Erbsen, Kürbissen und Kichererbsen, 37 g Kohlenhydrate aus Süßkartoffelpulver, glutenfreie Hafer-, Maca-, Baobab- und Lucuma-Pulver, 9,6 g Ballaststoffe aus Leinsamenpulver und Leinsamen sowie 12 g Fett aus Avocado, Sonnenblume und Kokosnuss.

Branchensegmentierung für Mahlzeitenersatzprodukte in Europa

Ein Mahlzeitenersatz ist ein Getränk, ein Riegel, eine Suppe usw., das eine umfangreiche Mahlzeit ersetzen soll und normalerweise eine bestimmte Menge an Kalorien und Nährstoffen enthält. Der europäische Markt für Mahlzeitenersatzprodukte ist nach Produkttyp, Vertriebskanal und Geografie segmentiert. Nach Produkttyp ist der untersuchte Markt in trinkfertige Produkte, Nährstoffriegel, Nahrungsergänzungsmittel in Pulverform und andere Produkttypen unterteilt. Basierend auf dem Vertriebskanal wird der Markt in Supermärkte/Hypermärkte, Online-Einzelhandelsgeschäfte, Convenience-Stores, Fachgeschäfte und andere Vertriebskanäle unterteilt. Darüber hinaus berücksichtigt der Bericht den Markt für Mahlzeitenersatzprodukte in etablierten und aufstrebenden Ländern Europas, darunter Großbritannien, Spanien, Italien, Deutschland, Russland, Frankreich und das übrige Europa. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Wertes (in Mio. USD) erstellt.

| Trinkfertige Produkte |

| Nährstoffriegel |

| Nahrungsergänzungsmittel in Pulverform |

| Andere Produkttypen |

| Supermärkte/Hypermärkte |

| Online-Einzelhandelsgeschäfte |

| Convenience-Stores |

| Fachgeschäfte |

| Anderer Vertriebskanal |

| Spanien |

| Großbritannien |

| Deutschland |

| Frankreich |

| Italien |

| Russland |

| Rest von Europa |

| Produktart | Trinkfertige Produkte |

| Nährstoffriegel | |

| Nahrungsergänzungsmittel in Pulverform | |

| Andere Produkttypen | |

| Vertriebsweg | Supermärkte/Hypermärkte |

| Online-Einzelhandelsgeschäfte | |

| Convenience-Stores | |

| Fachgeschäfte | |

| Anderer Vertriebskanal | |

| Erdkunde | Spanien |

| Großbritannien | |

| Deutschland | |

| Frankreich | |

| Italien | |

| Russland | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Mahlzeitenersatzprodukte in Europa

Wie groß ist der europäische Markt für Mahlzeitenersatzprodukte?

Es wird erwartet, dass der Markt für Mahlzeitenersatzprodukte in Europa im Jahr 2024 ein Volumen von 2,12 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,31 % auf 3,16 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Mahlzeitenersatzprodukte in Europa derzeit?

Im Jahr 2024 wird der europäische Markt für Mahlzeitenersatzprodukte voraussichtlich ein Volumen von 2,12 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Markt für Mahlzeitenersatzprodukte?

Abbott Laboratories, Herballife Nutrition, Glanbia PLC, Nestlé S.A., Amway Corp sind die größten Unternehmen auf dem europäischen Markt für Mahlzeitenersatzprodukte.

Welche Jahre deckt dieser europäische Markt für Mahlzeitenersatzprodukte ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Mahlzeitenersatzprodukte in Europa auf 1,96 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für Mahlzeitenersatzprodukte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Mahlzeitenersatzprodukte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu Mahlzeitenersatzprodukten in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Mahlzeitenersatzprodukten in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Mahlzeitenersatzprodukten in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.