Europa HVAC-Marktanalyse

Die Größe des europäischen HVAC-Marktes wird im Jahr 2024 auf 28,94 Milliarden US-Dollar geschätzt und soll bis 2029 38,89 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,09 % im Prognosezeitraum (2024–2029) entspricht.

- Heizung, Lüftung und Klimaanlage sind mechanische Systeme, die thermischen Komfort und Raumluftqualität bieten und gleichzeitig die Innentemperaturen steuern und die Innenfeuchtigkeit regulieren. Zentrale Klimaanlagen, Wärmepumpen, Kältemaschinen und Kompaktsysteme sind die häufigsten Systemtypen.

- Heizungs-, Lüftungs- und Klimaanlagen (HVAC) erfreuen sich im gesamten EU-Raum aufgrund ihrer zahlreichen Vorteile, insbesondere energiesparender Techniken, immer größerer Beliebtheit. Die steigende Nachfrage nach intelligenten Systemen sowie die Integration des Internets der Dinge (IoT), industrieller Automatisierungssysteme, intelligenter Fertigung und Industrie 4.0 treiben das Wachstum des europäischen Marktes für HVAC-Geräte voran.

- Darüber hinaus sind die anhaltende Urbanisierung und das Bevölkerungswachstum von entscheidender Bedeutung für die zunehmende Beliebtheit von Systemen zur Innen- und Außentemperaturregelung in verschiedenen Teilen Europas. Beispielsweise schätzt die EU-Kommission, dass die EU-Bevölkerung bis Januar 2022 446,8 Millionen Menschen betragen wird, 172.000 weniger als im Vorjahr, wobei 85 % der Bevölkerung in städtischen Gebieten leben werden.

- Der Ersatz bestehender Geräte durch leistungsstärkere Geräte und unterstützende staatliche Vorschriften, wie z. B. Anreize zum Energiesparen durch Steuergutschriftsprogramme, treiben den britischen Markt für HVAC-Geräte im Prognosezeitraum an. Beispielsweise hat sich die britische Regierung bereits das Ziel gesetzt, bis 2028 jährlich 600.000 Wärmepumpen zu installieren, um die Abhängigkeit des Landes von fossilen Brennstoffen zu verringern und den Kampf gegen die globale Erwärmung zu unterstützen.

- Darüber hinaus sind mehrere staatliche Initiativen zur Förderung kohlenstoffarmer Wärmequellen einer der Hauptfaktoren, die den Markt in der Region antreiben. Beispielsweise hat das britische Ministerium für Wirtschaft, Energie und Industriestrategie im Juli 2022 einen Auftrag über 54 Millionen Euro zur Finanzierung von Wärmenetzen vergeben, der die Entwicklung des Systems in London und Arbeiten unterstützen wird, die kohlenstoffarme Wärmequellen wie Wärmepumpen nutzen und Energie von Abfall zu warmen Immobilien.

- Die Auswirkungen von IoT und intelligenten HVAC-Systemen sind eine weitere entscheidende Technologie, von der erwartet wird, dass sie den Markt in Zukunft antreiben wird. HVAC-Systeme können dank des Internets der Dinge (IoT) in HVAC-Technologien Daten mit anderen angeschlossenen Geräten austauschen. Durch die Integration intelligenter HVAC-Systeme in Wohn- und Geschäftsgebäude wird automatisch erkannt, wann eine Wartung erforderlich ist, und so Ärger beim Kunden vermieden, der zu Problemen führen könnte.

- Die Anbieter konzentrieren sich auch auf mehrere strategische Investitionen wie Akquisitionen, Produkteinführungen und Erweiterungen, die den Markt in Zukunft vorantreiben werden. Carrier beispielsweise stellte im März 2022 den AquaForce Vision 30KAV mit PUREtec-Kältemittel vor, einen R1234ze-Kühler, der für industrielle Prozesse wie Pharmazeutik, Lebensmittelherstellung, Chemie, Kunststoffe, Metallindustrie und andere Anwendungen entwickelt wurde, die eine äußerst zuverlässige Kühlung bis zu – erfordern. 12 Grad Celsius. Dies zeigt die Nachfrage nach Kältemaschinen in Europas Industriesektoren.

- Neue EG-Empfehlungen zur Verschärfung der F-Gas-Verordnung könnten im April 2022 zu strengen Reduzierungen bei HFKW-Kältemitteln und Verboten gängiger Klimaanlagen-Kältemittel führen, was sich negativ auf die europäische Klima- und Kälteindustrie auswirken würde. Ab dem 1. Januar 2027 will die Europäische Kommission die Verwendung von HFKW mit einem GWP von 150 oder mehr in neuen Split-System-Klimaanlagen und Wärmepumpen mit Nennleistungen bis einschließlich 12 kW verbieten. Darüber hinaus sehen die Empfehlungen vor, ab dem 1. Januar 2027 den Einsatz von HFKW in neuen Split-Systemen mit einer Leistung von mehr als 12 kW zu verbieten.

- Aufgrund der hohen Anschaffungskosten von HVAC-Geräten könnten einige Kunden davon abgehalten werden, ihre Systeme zu kaufen oder zu aktualisieren. Dies gilt insbesondere für Hausbesitzer und Kleinunternehmer, die möglicherweise über ein begrenztes Budget verfügen und Hilfe benötigen, um die Anschaffungskosten für ein neues System zu finanzieren.

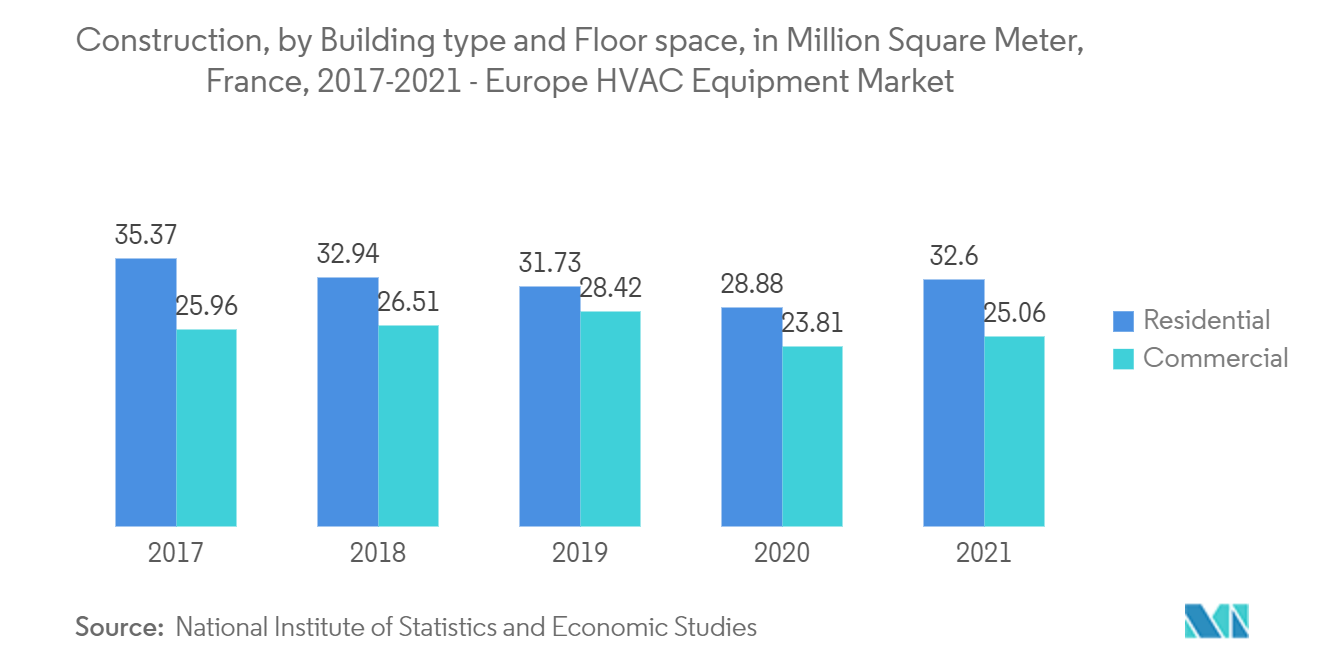

- Die COVID-19-Pandemie hatte erhebliche Auswirkungen auf die HLK-Branche, da die Nachfrage nach Systemen in den ersten Monaten aufgrund von Sperrbeschränkungen und der Zurückhaltung der Unternehmen bei Investitionen in neue Geräte deutlich zurückging. Aufgrund der Pandemie wurden weltweit viele Bauprojekte gestoppt. Der Rückgang der Bautätigkeit im Gewerbe-, Wohn- und Industriesektor dämpfte vorübergehend die Nachfrage nach HVAC-Systemen.

Europas HVAC-Markttrends

Klimaanlagen sollen einen bedeutenden Marktanteil halten

- Es wird erwartet, dass ein erheblicher Teil des Marktes für HVAC-Geräte von Klimaanlagen eingenommen wird, da die Zahl der privaten und gewerblichen Nutzer steigt und staatliche Vorschriften energieeffiziente und umweltfreundliche Geräte erfordern.

- Nach Angaben des britischen Finanzministeriums gab die britische Regierung im Jahr 2021/22 etwa 9,6 Milliarden GBP für den Wohnungsbau aus, wobei 7,6 Milliarden GBP für kommunalen Wohnungsbau den größten Teil dieser Ausgaben ausmachten. Dies deutete auf höhere Ausgaben für die Wohnungsbauentwicklung hin, die den Markt voraussichtlich ankurbeln werden.

- Es wird erwartet, dass auch die Zunahme der Wohn- und Gewerbebauaktivitäten in der Region den Markt im Prognosezeitraum ankurbeln wird. Die Nachrüstung älterer Gebäude mit Klimaanlagen ist ein wesentlicher Markttreiber. Kanallose HVAC-Geräte eignen sich auch für moderne Infrastrukturen mit Kanallöchern und -spalten, die Luftlecks verursachen. Anstatt kostspielige Ersatzteile zu bezahlen, treibt dieser Faktor die Nachfrage nach kanallosen HVAC-Systemen voran.

- Laut Comfy Living wird es bis 2022 in Europa 84 Millionen Smart Homes geben, wobei Frankreich, Deutschland und das Vereinigte Königreich die Spitzenreiter sein werden. Es wird erwartet, dass die Nachfrage nach kanallosen Systemen mit der Verbreitung von Smart Homes steigen wird. Kanallose Systeme in Smart Homes regulieren Lufttemperatur, Luftfeuchtigkeit und Frischluftzufuhr. Beispielsweise verbrauchen kanallose Mini-Split-Systeme mit dem ENERGY STAR-Label 30 % weniger Energie zum Kühlen eines Raums als herkömmliche Klimaanlagen.

- Darüber hinaus wird erwartet, dass der Markt durch die Aktivitäten mehrerer regionaler Anbieter angetrieben wird. Beispielsweise hat Fujitsu General im Dezember 2022 Distributor übernommen, um sein Geschäft in Europa auszubauen. Als Anbieter von Klimatisierungslösungen zielt die Gruppe darauf ab, durch aktive Vorabinvestitionen zur Stärkung der technischen Unterstützungssysteme für ATW (Luft-Wasser) und gewerbliche Klimaanlagen Energieeffizienz und Komfort zu bieten.

- Darüber hinaus stellte Johnson Controls-Hitachi im Mai 2022 ein neues wandmontiertes Mini-Split-Gerät für den Innenbereich als neueste Ergänzung seiner PRIMAIRY P300-Reihe hocheffizienter, gewerblicher Mini-Split-Systeme mit einer Zone vor. Diese energieeffiziente und kostengünstige kanallose Heiz- und Kühllösung ist auf die spezifischen Anforderungen kleiner bis mittelgroßer Räume wie Geschäfte, Restaurants und Klassenzimmer zugeschnitten.

- Es wird erwartet, dass mehrere Trends, von umweltfreundlicher und intelligenter Technologie bis hin zu automatisierten Systemen, die Zukunft des Segments der gewerblichen Klimaanlagen prägen werden. Die Nachfrage nach Klimaanlagen in Wohn- und Geschäftsräumen wird voraussichtlich steigen, da die COVID-19-Pandemie endemisch wird und permanente WFH-Modelle schrittweise zu einem hybriden Arbeitsmodell übergehen.

Einführung von Wärmepumpen zur Förderung des Heizgerätesegments

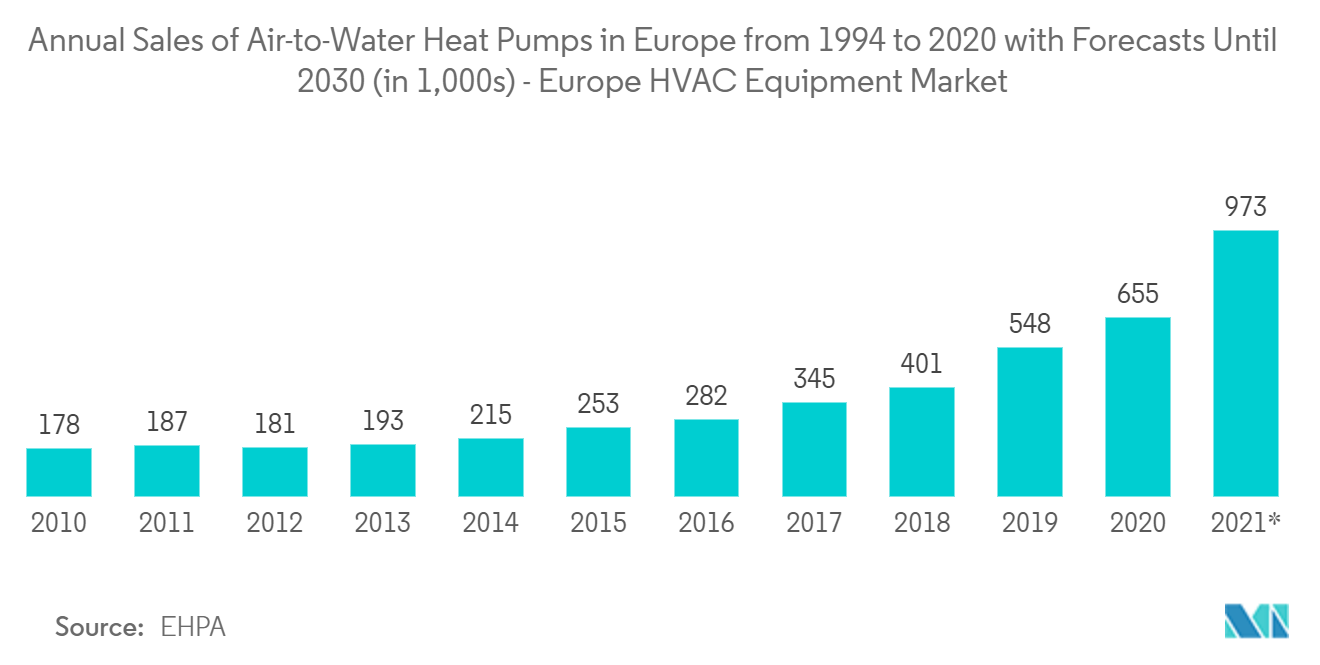

- Wärmepumpen sind strategisch günstig gelegen, um vom Streben nach ökologischer Nachhaltigkeit zu profitieren. Darüber hinaus prognostiziert die Sektorintegrationsstrategie der Europäischen Union, dass bis 2030 65 % aller Gewerbegebäude mit Strom beheizt werden. Den Daten zufolge wird der Verkauf von Wärmepumpen voraussichtlich nur steigen, da immer mehr Gebäude zum Heizen und Kühlen auf sie angewiesen sind.

- Laut EHPA waren Luft-Luft-Wärmepumpen im Jahr 2020 mit über 670.600 verkauften Einheiten das verkaufsstärkste Segment in Europa. Im selben Jahr wurden 654.700 Luft-Wasser-Wärmepumpen verkauft. Andererseits wurde erwartet, dass Luft-Wasser-Wärmepumpen bis 2022 das umsatzstärkste Industriesegment sein werden. Bis 2026 sollen in Europa über zwei Millionen Luft-Luft-Wärmepumpen verkauft werden.

- Es wird erwartet, dass die wachsende Notwendigkeit, die Abhängigkeit von fossilen Brennstoffen zu verringern und nach einer energieeffizienten Alternative zu Öfen und Klimaanlagen zu suchen, die Nachfrage nach Wärmepumpen im Prognosezeitraum ankurbeln wird. Die Zielinitiative der Europäischen Union, Gaskessel durch Wärmepumpen zu ersetzen, dürfte die Nachfrage ankurbeln und gleichzeitig das Ziel des Vereinigten Königreichs unterstützen, seine Heizlösungen zu dekarbonisieren. Mit dem verstärkten Einsatz von Wärmepumpen hofft die britische Regierung, diese erneuerbare Energiequelle noch kostengünstiger zu machen.

- Beispielsweise hat die Regierung des Vereinigten Königreichs im April 2022 das Boiler Upgrades Scheme ins Leben gerufen, das einen Zuschuss von bis zu 6.000 GBP für die Installation von Wärmepumpen (Luft- oder Erdwärme) in 90.000 Haushalten im ganzen Land vorsieht. Es wird erwartet, dass solche Initiativen von Regierungen in der Region im Prognosezeitraum die Nachfrage nach Wärmepumpen auf dem Markt ankurbeln werden.

- Darüber hinaus haben Wärmepumpen einen erheblichen Marktanteil und werden voraussichtlich im Jahr 2022 wachsen, um der steigenden Verbrauchernachfrage gerecht zu werden. Laut einer Umfrage einer der führenden britischen Behörden, der Heat Pump Association (die etwa 95 % des Marktanteils der Wärmepumpenindustrie kontrolliert), haben Hersteller im Jahr 2021 Lieferaufträge für etwa 67.000 Wärmepumpeneinheiten erteilt.

- Darüber hinaus behauptet der Renewable Energy Hub UK, dass Verbraucher durch den Einsatz von Wärmepumpen im Vergleich zu Gaskesseln 52 % der Energiekosten einsparen können. Hohe Gaspreise sind der Hauptgrund für den Einsatz von Wärmepumpen in der Region. Die Regierung hat ihr Ziel erklärt, bis Dezember 2028 jährlich 600.000 neue Wärmepumpen zu installieren, und es wird erwartet, dass die Akzeptanz schnell zunehmen wird, um dieses Ziel zu erreichen.

- Um die Abhängigkeit von russischen Exporten fossiler Brennstoffe weiter zu verringern, kündigte die französische Regierung im März 2022 an, dass sie die Subventionen für die Installation neuer Gasheizungen für Privathaushalte einstellen und die Unterstützung für erneuerbare Wärmepumpensysteme erhöhen werde. Von solchen staatlichen Investitionen und Initiativen wird erwartet, dass sie den regionalen Markt ankurbeln.

- Als Reaktion auf die sich ändernden Vorschriften in der Region haben Unternehmen neue und innovative Produkte auf den Markt gebracht. Beispielsweise entwickelte Cedric Francois in Frankreich im Februar 2022 einen neuen Kern für das neue System der Wärmepumpe. Das neue Wärmepumpensystem würde den Kompressor durch eine kleine Einheit ersetzen, die einen patentierten Schallgenerator enthielt. Von solchen einzigartigen und innovativen Produkten wird erwartet, dass sie das regionale Wachstum der Nachfrage nach HVAC-Produkten vorantreiben.

- Darüber hinaus kündigte Daikin Europe NV im Oktober 2022 die Erweiterung seiner deutschen Wärmepumpen-Produktionsbasis in Güglingen, Deutschland, an, um der steigenden Nachfrage nach Wärmepumpen in der EU-Region durch Investitionen in lokale Produktionskapazitäten gerecht zu werden. Es wird erwartet, dass solche regionalen strategischen Investitionen den Markt während des Untersuchungszeitraums antreiben.

Überblick über die HVAC-Branche in Europa

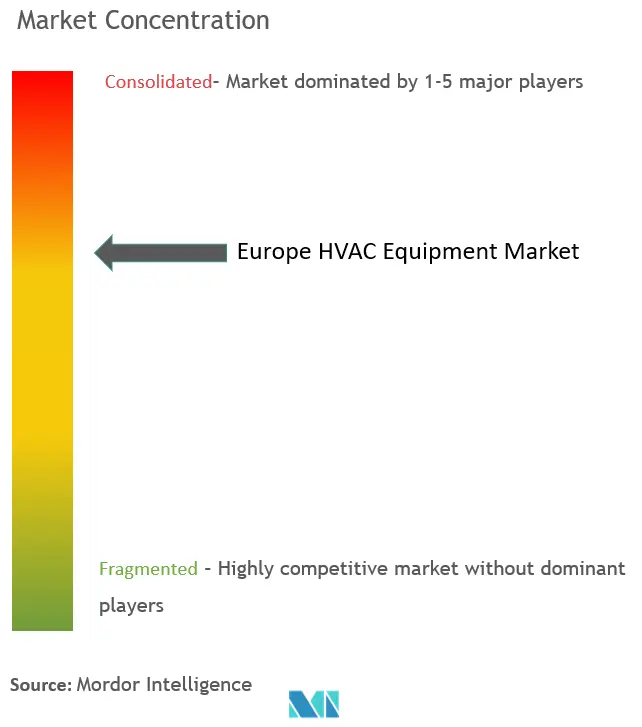

Der europäische Markt für HVAC-Geräte ist wettbewerbsintensiv, da er die Heimat namhafter Anbieter ist, die in verschiedenen Segmenten über einen bedeutenden Marktanteil verfügen und Zugang zu gut etablierten Vertriebsnetzen haben. Mit dem Aufkommen intelligenter Lösungen wird erwartet, dass es zu einem weiteren strategischen Wettbewerbspunkt auf dem Markt wird. Es wird erwartet, dass die Integration intelligenter Gebäudetechnologie in Gewerbe- und Industriesektoren vernetzte HAVC-Systeme in Europa vorantreiben und die Wettbewerbskonkurrenz zwischen den Anbietern auf dem Markt verstärken wird.

Im Mai 2022 stimmte NIBE Industrier AB dem Kauf von 50 % der Anteile des italienischen Unternehmens Argoclima SpA zu, die restlichen Anteile sollen nach fünf Jahren erworben werden. Durch die Übernahme wird die Position des Unternehmens in der schnell wachsenden italienischen Wärmepumpenindustrie erheblich gestärkt, indem die aktuelle Argoclima-Produktpalette in die gesamte NIBE-Produktpalette integriert wird. Darüber hinaus erweiterte NIBE im Juli 2022 seine Produktpalette durch die Einführung einer brandneuen Luftwärmepumpe. Der NIBE S2125 ist darauf ausgelegt, den Heiz- und Warmwasserbedarf des Gebäudes in einem umfassenden System zu decken.

Im April 2022 investierte Octopus Energy in den nordirischen Wärmepumpenspezialisten Renewable Energy Devices (RED), um monatlich Tausende von Wärmepumpen zu bauen. Die Zusammenarbeit wird den Markt revolutionieren, indem sie es den Unternehmen ermöglicht, zunächst leise, hocheffiziente und stilvoll aussehende Wärmepumpen für Kunden im Vereinigten Königreich zu bauen.

Im Februar 2022 gründete Geoclima, ein italienischer Kältemaschinenhersteller, eine Tochtergesellschaft im Vereinigten Königreich. Die Tochtergesellschaft Geoclima HVAC UK des Unternehmens würde alle Marken der Geoclima Group vertreiben, einschließlich ClimaTech, Hecoclima, CROM und COM40. Die Erklärung enthüllte auch, dass das Unternehmen seinen britischen Kunden vor Ort Unterstützung für eine Vielzahl von Anwendungen bieten würde, darunter Krankenhäuser und geschäftskritische Umgebungen.

Europas HVAC-Marktführer

Daikin Industries, Ltd.

ROBERT Bosch GmbH

Mitsubishi Electric Europe B.V

Alfa Laval AB

Carrier Global Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen HVAC-Markt

- September 2022 Die britische Regierung stellte Fördermittel für 24 Projekte im Gesamtwert von 15 Mio. GBP bereit, um die Kosten und Herausforderungen im Zusammenhang mit der Installation von Wärmepumpen zu reduzieren. Darüber hinaus unterstützt es das Boiler Upgrade Scheme der Regierung in Höhe von 450 Mio. GBP (542 Mio. USD), das darauf abzielt, den Einsatz von Wärmepumpen und anderen kohlenstoffarmen Heizsystemen durch die Bereitstellung von Subventionen in Höhe von 5.000 GBP (6.100 USD) ab April 2022 zu steigern.

- Okt. 2022 Daikin Europe NV kündigt die Erweiterung seines deutschen Produktionsstandorts für Wärmepumpen in Güglingen, Deutschland, an, mit dem Ziel, Europas wachsende Nachfrage nach Wärmepumpen durch Investitionen in lokale Produktionskapazitäten zu decken. Während des Untersuchungszeitraums wird erwartet, dass solche regionalen strategischen Investitionen den Markt antreiben.

- Juni 2022 Carrier kündigt Pläne an, 16 Millionen US-Dollar in den Bau eines Forschungs- und Entwicklungskompetenzzentrums für Heiz-, Kühl- und Brauchwassersysteme in Villasanta (MB), Italien, zu investieren. Das neue Zentrum wird außerdem einen starken Schwerpunkt auf die Entwicklung IoT-fähiger und KI-basierter Technologien legen, die eine Fernsteuerung von Heiz- und Kühlsystemen für eine verbesserte Energieeffizienz ermöglichen.

Segmentierung der HVAC-Branche in Europa

Bei HVAC-Geräten handelt es sich um eine Komforttechnologie für die Innen- und Fahrzeugumgebung, die für thermischen Komfort und eine angemessene Raumluftqualität sorgt. Es ist ein wichtiger Bestandteil verschiedener Wohnstrukturen, darunter Einfamilienhäuser, Mehrfamilienhäuser, Hotels und Seniorenwohneinrichtungen. mittlere bis große Industrie- und Bürogebäude wie Wolkenkratzer und Krankenhäuser; Fahrzeuge wie Autos, Züge, Flugzeuge, Schiffe und U-Boote sowie in Meeresumgebungen, wo sichere und gesunde Gebäudebedingungen hinsichtlich Temperatur und Luftfeuchtigkeit unter Verwendung von Frischluft von außen geregelt sind.

Der europäische Markt für HVAC-Geräte ist segmentiert nach Geräten (Klima-/Lüftungsgeräte (Single-Splits/Multi-Splits (mit und ohne Kanäle), VRF, Lüftungsgeräte, Kältemaschinen, Ventilatorkonvektoren, verpackte Innengeräte und Dächer), Heizgeräte ( Kessel/Heizkörper/Öfen und Wärmepumpen), Endbenutzer (Wohn-, Gewerbe- und Industriebereich) und Land. Der Bericht gibt die wertmäßige Marktgröße in Mio. USD für alle oben genannten Segmente an.

| Klima-/Lüftungsgeräte | Typ | Einzel-Splits/Multi-Splits |

| VRF | ||

| Lüftungsgeräte | ||

| Kühler | ||

| Lüfterspulen | ||

| Innenverpackt und auf Dächern | ||

| Andere Arten | ||

| Heizgeräte | Typ | Kessel/Heizkörper/Öfen und andere Heizgeräte |

| Wärmepumpen |

| Wohnen |

| Kommerziell |

| Industriell |

| Großbritannien |

| Italien |

| Deutschland |

| Frankreich |

| Spanien |

| Osteuropa |

| Benelux |

| Nordische Länder |

| Russland |

| Truthahn |

| Rest von Europa |

| Ausrüstung | Klima-/Lüftungsgeräte | Typ | Einzel-Splits/Multi-Splits |

| VRF | |||

| Lüftungsgeräte | |||

| Kühler | |||

| Lüfterspulen | |||

| Innenverpackt und auf Dächern | |||

| Andere Arten | |||

| Heizgeräte | Typ | Kessel/Heizkörper/Öfen und andere Heizgeräte | |

| Wärmepumpen | |||

| Endbenutzer | Wohnen | ||

| Kommerziell | |||

| Industriell | |||

| Land | Großbritannien | ||

| Italien | |||

| Deutschland | |||

| Frankreich | |||

| Spanien | |||

| Osteuropa | |||

| Benelux | |||

| Nordische Länder | |||

| Russland | |||

| Truthahn | |||

| Rest von Europa | |||

Häufig gestellte Fragen zur HVAC-Marktforschung in Europa

Wie groß ist der europäische Markt für HLK-Geräte?

Es wird erwartet, dass der europäische Markt für HVAC-Geräte im Jahr 2024 ein Volumen von 28,94 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 6,09 % auf 38,89 Milliarden US-Dollar wachsen wird.

Wie groß ist der aktuelle Markt für HVAC-Geräte in Europa?

Im Jahr 2024 wird der europäische Markt für HVAC-Geräte voraussichtlich 28,94 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Markt für HVAC-Geräte?

Daikin Industries, Ltd., ROBERT Bosch GmbH, Mitsubishi Electric Europe B.V, Alfa Laval AB, Carrier Global Corporation sind die größten Unternehmen, die auf dem europäischen HVAC-Markt tätig sind.

Welche Jahre deckt dieser europäische Markt für HVAC-Geräte ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Marktes für HVAC-Geräte auf 27,28 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für HVAC-Geräte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für HVAC-Geräte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen HVAC-Branche

Statistiken für den HVAC-Marktanteil, die Größe und die Umsatzwachstumsrate in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die HVAC-Analyse für Europa umfasst eine Marktprognose für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)