Europa E-Zigaretten Marktgröße und -anteil

Europa E-Zigaretten Marktanalyse von Mordor Intelligence

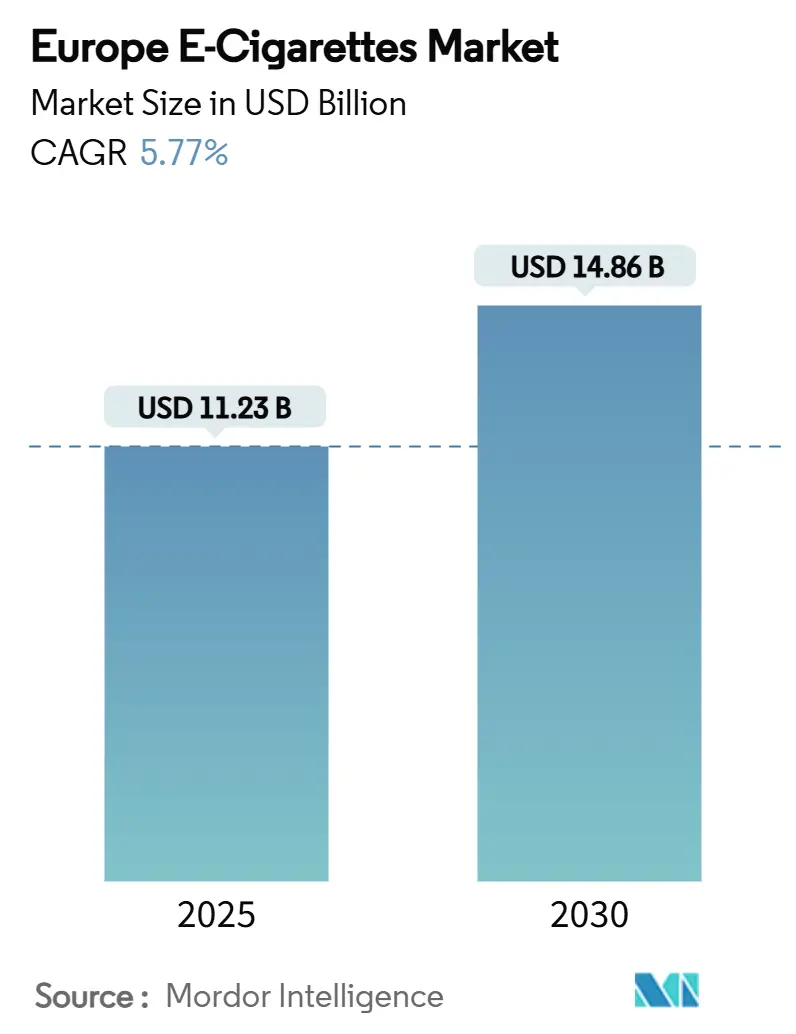

Die Größe des europäischen E-Zigaretten Marktes wurde auf 11,23 Milliarden USD im Jahr 2025 geschätzt und wird voraussichtlich auf 14,86 Milliarden USD bis 2030 wachsen, was einer jährlichen Wachstumsrate (CAGR) von 5,77% entspricht. Dieses Wachstum verdeutlicht den Wandel des Vapings von einer Nischen-Alternative hin zu einer weithin akzeptierten Kategorie, unterstützt durch Empfehlungen mehrerer Gesundheitsbehörden in ganz Europa. Die steigende Nachfrage wird durch Faktoren wie Schadensminderungsnachweise, verbesserte Produktverfügbarkeit und unterstützende Regulierungen in Ländern wie dem Vereinigten Königreich und einigen mittel- und osteuropäischen Staaten angetrieben. Der Markt sieht sich jedoch Herausforderungen gegenüber, einschließlich inkonsistenter Regulierungen innerhalb der Europäischen Union, höherer Verbrauchssteuern und der Verbreitung illegaler Einweg-Vaping-Produkte. Diese Probleme erschweren es Unternehmen, den Markt zu navigieren, und betonen die Wichtigkeit der Einhaltung strenger Compliance-Maßnahmen. Der Wettbewerb im Markt intensiviert sich, da etablierte Tabakunternehmen und aufstrebende technologieorientierte Akteure konkurrieren, um sich zu differenzieren. Unternehmen konzentrieren sich auf Innovationen wie wissenschaftlich fundierte Produktbehauptungen, fortschrittliche Coil-Technologien und Maßnahmen zur Verhinderung des Zugangs von Jugendlichen zu Vaping-Produkten. Der europäische E-Zigaretten Markt ist moderat konsolidiert, mit globalen Tabakgiganten, Hardware-Innovatoren und regionalen Akteuren, die um Marktanteile und Regalplatz konkurrieren.

Wichtige Berichtsergebnisse

- Nach Geografie führte das Vereinigte Königreich mit 43,61% des europäischen E-Zigaretten Marktanteils im Jahr 2024; Spanien wird voraussichtlich die schnellste CAGR von 5,50% bis 2030 verzeichnen.

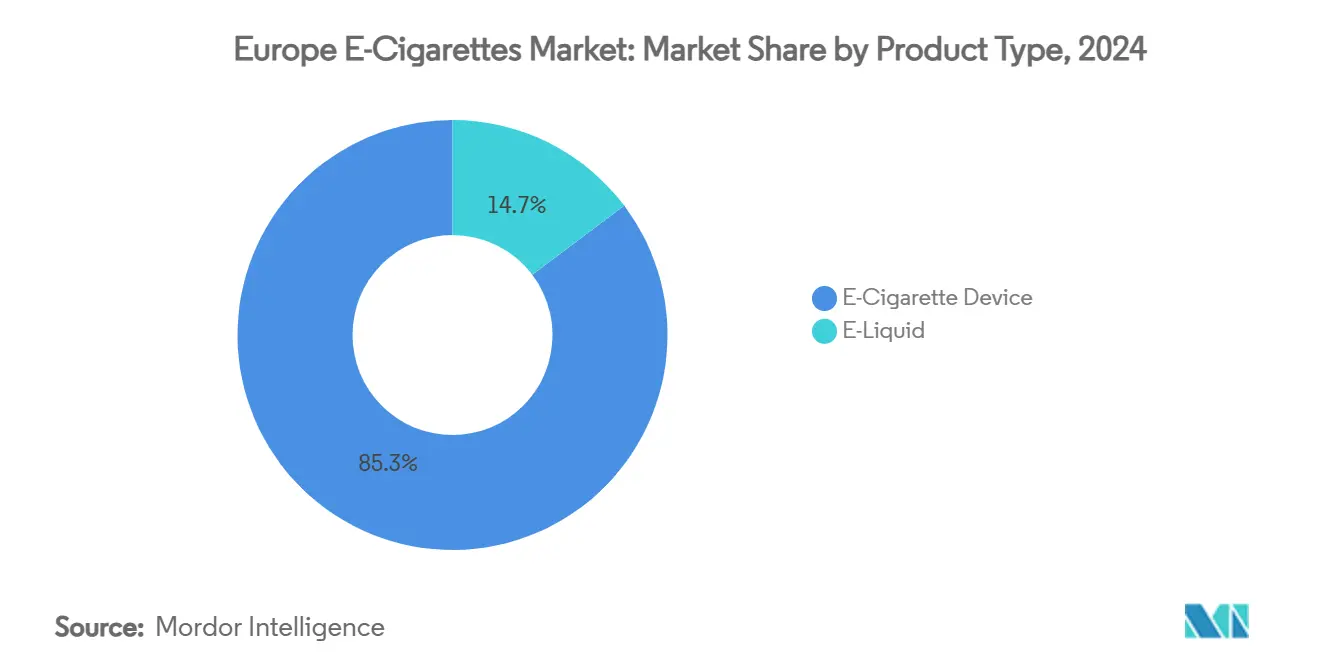

- Nach Produkttyp entfielen 85,28% der Einnahmen im Jahr 2024 auf E-Zigaretten Geräte, während E-Liquids bereit sind, mit einer CAGR von 5,33% bis 2030 zu wachsen.

- Nach Kategorie kontrollierten geschlossene Systeme 76,83% der Verkäufe im Jahr 2024; offene Systeme werden voraussichtlich mit einer CAGR von 5,25% bis 2030 expandieren.

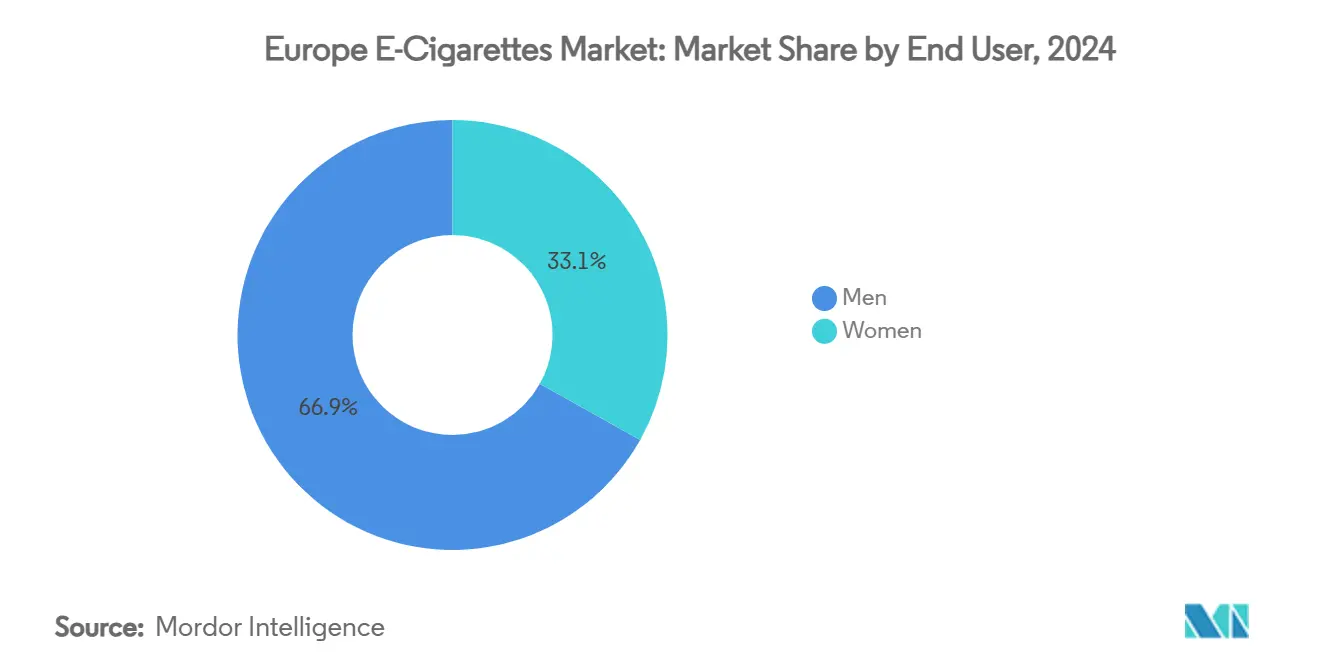

- Nach Endnutzer repräsentierten Männer 66,89% der Nutzerbasis im Jahr 2024, dennoch stellen Frauen die am schnellsten wachsende Kohorte mit einer CAGR von 5,51% bis 2030 dar.

- Nach Vertriebskanal generierte der Offline-Handel 69,14% der Einnahmen im Jahr 2024, während Online-Verkäufe voraussichtlich mit einer CAGR von 6,12% bis 2030 steigen werden.

Europa E-Zigaretten Markttrends und Einblicke

Treiber-Einfluss-Tabelle

| TREIBER | (~) % EINFLUSS AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | EINFLUSS ZEITRAUM |

|---|---|---|---|

| Verfügbarkeit und Vielfalt von Aromen | +1.2% | Am stärksten im Vereinigten Königreich, Niederlande, Deutschland | Mittelfristig (2-4 Jahre) |

| Unterstützende regulatorische Haltungen in Schlüsselmärkten | +0.9% | Vereinigtes Königreich, Tschechische Republik, entstehend in Griechenland, Ungarn | Langfristig (≥ 4 Jahre) |

| Gesundheitskampagnen und Aufklärungsprogramme | +0.7% | Vereinigtes Königreich, Frankreich, Schweden, EU-weit expandierend | Mittelfristig (2-4 Jahre) |

| Zunehmendes Gesundheitsbewusstsein und Schadensminderungswahrnehmung | +0.8% | Besonders stark in Nordeuropa | Langfristig (≥ 4 Jahre) |

| Technologische Fortschritte und Produktinnovation | +0.6% | Angeführt von Vereinigtem Königreich, Deutschland, Niederlande | Kurzfristig (≤ 2 Jahre) |

| Social Media und Influencer-Marketing | +0.4% | Stärkster Einfluss in jüngeren demografischen Gruppen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Zunehmendes Gesundheitsbewusstsein und Schadensminderungswahrnehmung

Gesundheitsbewusstsein und der wachsende Fokus auf Schadensminderung treiben die zunehmende Nutzung von E-Zigaretten in ganz Europa voran. Verbraucher wenden sich von traditionellen Tabakprodukten ab und entscheiden sich für weniger schädliche Alternativen. Im ersten Quartal 2025 berichtete Philip Morris International, dass 42% seines Gesamtumsatzes aus rauchfreien Produkten stammten, mit einer starken Präsenz in Europa. Dieses Wachstum wurde durch die Markteinführung von Produkten wie IQOS Iluma in mehreren EU-Märkten Ende 2024 unterstützt. Skandinavien, bekannt für seine niedrigen Raucherquoten, setzt weiterhin ein Beispiel für effektive und ausgewogene Tabakregulierung. In Frankreich ergab eine 2024 von Kumulus Vape in Zusammenarbeit mit dem Französischen Institut für öffentliche Meinung (IFOP) durchgeführte Umfrage, dass 83% der Vaper ein verbessertes Wohlbefinden und Kosteneinsparungen im Vergleich zum Rauchen traditioneller Zigaretten erlebten[1]Quelle: Kumulus Vape, Die IFOP 2025-Umfrage für Kumulus Vape hebt die Wirksamkeit des Vapings hervor,

kumulusvape.fr. Zu diesem Momentum hinzufügend führte British American Tobacco seine Vuse Pro Anfang 2025 in mehreren europäischen Ländern ein.

Gesundheitskampagnen und Aufklärungsprogramme

Regierungen in ganz Europa unterstützen zunehmend das Vaping als sicherere Alternative, um Erwachsenen beim Rauchstopp zu helfen, und ergreifen gleichzeitig Maßnahmen, um dessen Missbrauch bei jungen Menschen zu verhindern. Die WHO-Region Europa hat die höchste Erwachsenen-Raucherrate weltweit mit 28%, was die Notwendigkeit für effektive Alternativen verdeutlicht[2]Quelle: Weltgesundheitsorganisation, Global hat die WHO-Region Europa die höchste Prävalenz des Tabakrauchens bei Erwachsenen (28%),

who.int. Um dies anzugehen, startete die britische Regierung 2023 das "Swap to Stop"-Programm, das einer Million erwachsener Raucher kostenlose Vape-Starter-Kits und Verhaltensunterstützung bereitstellt. Die Regierung des Vereinigten Königreichs berichtet, dass Vaping zusätzlich 50.000-70.000 Menschen jährlich beim Rauchstopp hilft. Unter exklusiven Vapern steigt dieses Vertrauen auf 85%, was wachsendes Vertrauen in das Vaping als Lösung zeigt. Allerdings nimmt auch das Experimentieren von Jugendlichen mit Vaping zu. Zum Beispiel haben in England 1 von 4 Teenagern im Alter von 11-15 Jahren Vaping ausprobiert, was die Notwendigkeit für bessere Bildung und Aufklärung hervorhebt, so der National Health Service (NHS), England, Stand 2024[3]Quelle: National Health Service, Fast 1 von 10 Sekundärschülern vapt derzeit, zeigt neue NHS-Umfrage,

england.nhs.uk. Künftig müssen sich Gesundheitskampagnen auf klare Botschaften konzentrieren, die die Vorteile des Vapings für erwachsene Raucher betonen und gleichzeitig junge Menschen über dessen angemessene Nutzung aufklären.

Unterstützende regulatorische Haltungen in Schlüsselmärkten

Europäische Regulierungsbehörden schaffen zunehmend Richtlinien, die die Nutzung von E-Zigaretten als effektive Werkzeuge zur Rauchentwöhnung unterstützen und gleichzeitig angemessene Sicherheitsmaßnahmen gewährleisten. Im Vereinigten Königreich hob ein Bericht des Royal College of Physicians im April 2024 hervor, dass Vaping-Produkte effektiver dabei sind, Menschen beim Rauchstopp zu helfen als traditionelle Nikotinersatztherapien. Dies verstärkt den britischen Ansatz, Evidenz zu nutzen, um Schadensminderung zu fördern. Ähnlich hat Griechenland Schadensminderung in seine nationale Tabakstrategie aufgenommen. Seit 2020 erlaubt das Land Unternehmen, wissenschaftsbasierte Informationen über risikoreduzierte Tabakprodukte zu teilen, wodurch ein günstigeres Umfeld für Vaping-Unternehmen geschaffen wird. Ungarn hat ebenfalls eine unterstützende Haltung eingenommen, indem es E-Zigaretten als Konsumgüter unter der EU-Tabakproduktrichtlinie (TPD) klassifiziert, was die Regeln für Werbung und Produktbenachrichtigungen gelockert hat. Diese flexiblen Richtlinien ermöglichen es Vaping-Unternehmen, in Märkten mit weniger Beschränkungen zu wachsen, bevor sie in strengere Märkte eintreten.

Verfügbarkeit und Vielfalt von Aromen

Geschmacksoptionen spielen eine bedeutende Rolle dabei, Erwachsenen zu helfen, beim Vaping zu bleiben und das Rauchen in Europa aufzugeben. In Frankreich ergab eine 2024 von Kumulus Vape in Zusammenarbeit mit dem Französischen Institut für öffentliche Meinung (IFOP) durchgeführte Umfrage, dass 66% der französischen Vaper glauben, dass eine Vielfalt an Geschmacksrichtungen entscheidend ist, um beim Vaping zu bleiben und erfolgreich das Rauchen aufzugeben. Um dieser Nachfrage gerecht zu werden, führen Unternehmen innovative Produkte mit fortschrittlichen Funktionen ein. Zum Beispiel bietet CFUs UP2U Multi-Layer-Pod-System eine gestaffelte Geschmacksfreisetzung, die es Nutzern ermöglicht, mehrere Geschmacksrichtungen in einem Gerät zu genießen. Ähnlich bietet die Voopoo Drag Bar Z700 SE, die Ende 2024 in Frankreich und Deutschland eingeführt wurde, ein kompaktes Design mit Dual-Geschmack-Fähigkeit, das es Nutzern ermöglicht, während der Nutzung zwischen Geschmacksrichtungen zu wechseln für eine personalisiertere Erfahrung. Allerdings drängen strengere Regulierungen in ganz Europa, wie Geschmacksverbote in Ländern wie Slowenien, Finnland und Ungarn, zusammen mit der niederländischen Regel von 2024, die E-Liquids auf Tabakgeschmäcker beschränkt, Unternehmen dazu, sich anzupassen.

Beschränkungen-Einfluss-Analyse

| BESCHRÄNKUNG | (~) % EINFLUSS AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | EINFLUSS ZEITRAUM |

|---|---|---|---|

| Verfügbarkeit illegaler und nicht autorisierter Produkte | -1.4% | Besonders schwerwiegend in Deutschland, Vereinigtem Königreich, Frankreich | Kurzfristig (≤ 2 Jahre) |

| Jugend-Vaping Bedenken und damit verbundene Beschränkungen | -0.8% | Europa-weit, stärkster Einfluss in Belgien, Irland, Frankreich | Mittelfristig (2-4 Jahre) |

| Besteuerung von Vaping-Produkten | -0.6% | 20 europäische Länder, expandierende Abdeckung | Mittelfristig (2-4 Jahre) |

| Gesundheitsbedenken und Ungewissheit über Langzeiteffekte | -0.5% | Unterschiedliche Intensität je Land | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verfügbarkeit illegaler und nicht autorisierter Produkte

Die zunehmende Verfügbarkeit illegaler und nicht autorisierter Vaping-Produkte schafft erhebliche Herausforderungen für den regulierten Vaping-Markt in Europa, sowohl finanziell als auch in Bezug auf die öffentliche Gesundheit. Große Hersteller spüren den Druck. Zum Beispiel hob British American Tobacco in seinem Ergebnisbericht 2024 hervor, dass der Anstieg illegaler Einweg-Vapes ein wichtiger Faktor bei sinkenden Verkaufsvolumen war. Das Unternehmen wies darauf hin, dass schwache Durchsetzung die Verbrauchernachfrage zum illegalen Markt verschiebt, anstatt den Gesamtkonsum zu reduzieren. Regulatorische Maßnahmen wie Geschmacksverbote können dieses Problem unbeabsichtigt verschärfen. In Quebec führten beispielsweise Geschmacksbeschränkungen zu einem merklichen Anstieg illegaler Verkäufe, da Verbraucher Alternativen außerhalb des legalen Marktes suchten. Diese Situation verdeutlicht die Notwendigkeit für stärkere und koordiniertere Durchsetzungsmaßnahmen. Zollbehörden, Handelsstandardbehörden und E-Commerce-Plattformen müssen zusammenarbeiten, um Durchsetzungslücken zu schließen. Ohne solche Zusammenarbeit bleiben regulatorische Ziele möglicherweise unerfüllt, und der illegale Markt wird weiter wachsen.

Jugend-Vaping Bedenken und damit verbundene Beschränkungen

Bedenken bezüglich Jugend-Vaping wachsen in ganz Europa und führen zu strengeren Regulierungen, die verändern, wie Vaping-Produkte entwickelt, vermarktet und verkauft werden. Daten des Europäischen Parlaments zeigen, dass fast ein Drittel der 15-Jährigen E-Zigaretten ausprobiert hat, was den Druck auf Regierungen erhöht hat zu handeln[4]Quelle: Europäisches Parlament, EU-weites Verbot von aromatisierten und Einweg-Vapes,

europarl.europa.eu. Als Reaktion darauf hat Belgien Einweg-Vapes ab Januar 2025 verboten, und Irland arbeitet an ähnlichen Gesetzen. Dies hat zu inkonsistenter Produktverfügbarkeit in der Region geführt. Das Vereinigte Königreich führt auch das Tabak- und Vapes-Gesetz ein, das strengere Regeln für Geschmacksnamen, Verpackungsdesigns und Einzelhändler-Lizenzierung vorschlägt. Diese Veränderungen zwingen Hersteller dazu, sich auf Branding zu konzentrieren, das die Rauchentwöhnung bei Erwachsenen unterstützt und gleichzeitig die Nutzung durch Jugendliche abschreckt. Während diese Regulierungen die Kosten für Compliance und häufige Produktanpassungen erhöhen, schaffen sie auch Möglichkeiten für Unternehmen, die verantwortungsvolle Praktiken übernehmen.

Segmentanalyse

Nach Produkttyp: Geräte treiben Marktdominanz

Im Jahr 2024 dominierten Geräte den europäischen E-Zigaretten Markt und machten 85,28% der Gesamtverkäufe aus. Ihre Attraktivität liegt in Funktionen wie Temperaturkontrolle und biometrischer Sperrung, die langfristigen Wert für eine vielfältige Verbraucherbasis bieten. Diese anpassbaren Funktionen richten sich sowohl an Anfänger als auch an erfahrene Nutzer und verbessern das gesamte Vaping-Erlebnis. Währenddessen stiegen E-Liquids mit einer CAGR von 5,33%, angetrieben durch den steigenden Trend wiederbefüllbarer Vaping-Systeme, besonders da Regulierungen gegen Einwegprodukte vorgehen. Der Wandel zu wiederbefüllbaren Systemen entspricht nicht nur Nachhaltigkeitszielen, sondern bietet Verbrauchern auch eine größere Vielfalt an Geschmacksrichtungen und Nikotinstärken. Prognosen für 2030 zeigen, dass während die Geräteumsätze über 12 Milliarden USD bleiben werden, E-Liquids eine entscheidende Rolle bei der Stärkung der Kundenbindung und des Lebenszeitwerts für Unternehmen spielen werden.

Technologische Fortschritte, einschließlich verbesserter Power-Chips, Schnelllade-Batterien und auslaufsichere Pods, haben die Lebensdauer von Vaping-Geräten verlängert und die Häufigkeit von Ersatzbeschaffungen reduziert. Diese Fortschritte verbessern nicht nur die Gerätezuverlässigkeit, sondern erhöhen auch die Benutzerfreundlichkeit, wodurch Vaping zugänglicher und ansprechender wird. Diese Entwicklung hat jedoch den Weg für Unternehmen geebnet, sich auf höhermargige Zubehörteile und Premium-Komponenten wie fortschrittliche Coils zu konzentrieren. Marken, die sich mit modularen Systemen beschäftigen, können sowohl von Hardware-Verkäufen als auch von wiederkehrenden Einnahmen durch E-Liquid-Käufe profitieren. Sie stehen jedoch vor der komplexen Herausforderung der regulatorischen Compliance, da jede Designaktualisierung unter der Tabakproduktrichtlinie eine Re-Zertifizierung erfordert, was den Betrieb erschwert und die Kosten erhöht.

Nach Kategorie: Geschlossene Systeme behalten Kontrolle

Im Jahr 2024 eroberten geschlossene Pods einen dominanten Anteil von 76,83% der Einnahmen und unterstrichen ihre weit verbreitete Attraktivität dank ihrer benutzerfreundlichen Natur und zuverlässigen Leistung. Diese Systeme haben die Führung in Europas E-Zigaretten Landschaft übernommen und bedienen Nutzer, die die Bequemlichkeit vorgefüllter Kartuschen bevorzugen. Mit der Integration von Kartuschen-Sperrtechnologie sichern geschlossene Pod-Systeme nicht nur die Qualität von E-Liquids, sondern verhindern auch unbefugte Nachfüllungen. Diese Schutzmaßnahme hat angesichts verstärkter regulatorischer Kontrolle an Bedeutung gewonnen, besonders im Licht von Geschmacksverboten, die den Markt umgestalten. Die Kombination aus Bequemlichkeit und Zuverlässigkeit hat geschlossene Pods als Top-Wahl für Verbraucher etabliert und ihren Status als primärer Umsatzgenerator verstärkt.

Umgekehrt erobern sich offene Tanks eine Nische, besonders unter erfahrenen Nutzern, die Kosteneffizienz und Geschmacksanpassung schätzen. Mit einer Wachstumsrate von 5,25% CAGR resonieren diese Systeme mit einem anspruchsvolleren Marktsegment. Offene Tanks ermöglichen es Nutzern, mit vielfältigen E-Liquids nachzufüllen, wodurch Flexibilität erhöht und die Vaping-Erfahrung personalisiert wird. Als Reaktion auf diesen Trend erweitern führende Marken ihre Angebote und führen offene System-Geräte ein, um ihre etablierten geschlossenen Pods zu ergänzen. Ein Beispiel ist Hangsens BAR-Reihe von Salz-Nikotin-E-Liquids, die für wiederbefüllbare Pods maßgeschneidert ist und Nutzer zu nachhaltigen Entscheidungen über Einwegprodukte führt.

Nach Endnutzer: Frauen treiben Wachstumsbeschleunigung

Im Jahr 2024 machten Männer 66,89% der erwachsenen Vaper aus und dominieren weiterhin die Vaping-Demografie. Allerdings hat sich die Wachstumsrate unter männlichen Nutzern zu verlangsamen begonnen. Andererseits entstehen Frauen als die am schnellsten wachsende Gruppe von Vapern mit einer jährlichen Wachstumsrate (CAGR) von 5,51%. Diese Verschiebung beeinflusst Produktdesigns, wobei sich Unternehmen darauf konzentrieren, leichtere, tragbarere Geräte, dezente Farboptionen und reduzierten Dampfausstoß zu schaffen, um weibliche Verbraucher anzusprechen. Die europäische E-Zigaretten Marktgröße in Verbindung mit weiblichen Nutzern wird voraussichtlich zwischen 2025 und 2030 verdoppelt, was eine bedeutende Gelegenheit für Marken darstellt, die sich mit gezielten Produkten und Marketingstrategien an dieses Segment wenden. Funktionen wie aromatisierte nikotinfreie Optionen und wellness-fokussierte Botschaften sind besonders ansprechend für diese wachsende Demografie.

Die zunehmende Anzahl weiblicher Vaper veranlasst auch Einzelhändler dazu, ihren Ansatz für Produktpräsentationen und Kundenengagement zu überdenken. Geschäfte integrieren lifestyle-orientierte Displays und schulen Personal, um frauenspezifische Bedenken anzugehen, wie Nikotinabhängigkeit, schwangerschaftsbezogene Risiken und Kompatibilität mit Kosmetika. Marketingkampagnen, die Stressabbau, geruchsfreies Vaping und soziale Akzeptanz betonen, resonieren gut mit Frauen, die neu im Vaping sind. Diese Verschiebung in der Geschlechtermischung gestaltet nicht nur Produktangebote um, sondern schafft auch neue Möglichkeiten für Marken, ihre Kundenbasis zu erweitern, indem sie die einzigartigen Präferenzen und Bedürfnisse weiblicher Verbraucher ansprechen.

Nach Vertriebskanal: Digitale Transformation beschleunigt

Im Jahr 2024 entfielen auf physische Geschäfte, einschließlich Vape-Shops und Convenience-Outlets, 69,14% aller Vaping-bezogenen Ausgaben. Dieser bedeutende Anteil unterstreicht den Wert praktischer Erfahrungen, die es Kunden ermöglichen, Geräte zu testen, Geschmacksrichtungen zu probieren und maßgeschneiderte Beratung zu erhalten. Insbesondere spielen Vape-Shops eine entscheidende Rolle und fungieren als Unterstützungszentren für diejenigen, die das Rauchen aufgeben möchten, wodurch Kundenloyalität gefördert und ein Gemeinschaftsgeist gepflegt wird. Diese Einrichtungen bieten wesentliche Anleitung, besonders vorteilhaft für Newcomer, die die vielfältige Produktlandschaft navigieren. Zusätzlich bieten physische Geschäfte eine Gelegenheit für Kunden, Vertrauen zu sachkundigem Personal aufzubauen, das Einblicke in Produktsicherheit und -nutzung bieten kann. Dennoch werden diese physischen Outlets trotz ihrer robusten Stellung zunehmend durch die steigende Bedeutung von Online-Plattformen herausgefordert.

Online-Verkäufe verzeichnen eine CAGR von 6,12%, angetrieben durch Funktionen wie Altersverifizierungs-Tools und Abonnementdienste, die Bequemlichkeit verbessern und Ersparnisse bieten. E-Commerce-Plattformen rühmen sich nicht nur einer breiteren Produktpalette, sondern erleichtern auch schnelle grenzüberschreitende Transaktionen, ein Segen angesichts der unterschiedlichen Regulierungen zwischen Ländern. Allerdings sieht sich das Online-Segment Herausforderungen gegenüber, einschließlich strengerer digitaler Marketingregulierungen und der Entfernung bestimmter Produkte von Plattformen, was den Verbraucherzugang begrenzen kann. Als Reaktion darauf wenden sich viele Einzelhändler hybriden Einzelhandelsstrategien zu, die Lösungen wie Click-and-Collect-Dienste oder In-Store-Kioske integrieren. Diese Modelle ermöglichen es Kunden, digitale Bestellungen aufzugeben, während sie weiterhin von persönlicher Unterstützung profitieren, wodurch die Kluft zwischen Bequemlichkeit und personalisierter Unterstützung überbrückt wird.

Geografieanalyse

Das Vereinigte Königreich hielt den größten Anteil des Europa E-Zigaretten Marktes im Jahr 2024 mit 43,61% des Gesamtmarktes. Diese Dominanz ist größtenteils auf unterstützende Richtlinien zurückzuführen, die E-Zigaretten als effektive Werkzeuge zur Rauchentwöhnung fördern. Der National Health Service bietet klare Anleitung zum Vaping, und rationalisierte Produktbenachrichtigungsprozesse erleichtern es Unternehmen, Produkte auf den Markt zu bringen. Zusätzlich wird erwartet, dass das bevorstehende Verbot von Einweggeräten im Juni 2025 die Verbraucherpräferenzen zu wiederbefüllbaren Pod-Systemen und Multi-Pack-E-Liquid-Optionen verschiebt, wodurch neue Wachstumsmöglichkeiten im Markt geschaffen werden.

Spanien wird voraussichtlich das schnellste Wachstum im Europa E-Zigaretten Markt erleben, mit einer jährlichen Wachstumsrate (CAGR) von 5,50% bis 2030. Dieses Wachstum wird durch zunehmendes Bewusstsein für Schadensminderungsvorteile und steigende Tabaksteuern angetrieben, die Raucher ermutigen, zum Vaping zu wechseln. Unternehmen wie Philip Morris International haben bedeutenden Erfolg mit rauchfreien Produkten wie IQOS Iluma und VEEV gesehen und ein starkes Vertriebsnetz etabliert, das andere Marken nutzen können. Einzelhändler in Spanien passen sich auch diesem Trend an, indem sie spezielle Bereiche für Heat-not-Burn- und Vaping-Produkte einführen.

Andere Hauptmärkite, einschließlich Deutschland, Frankreich und Italien, tragen erheblich zu den regionalen Einnahmen bei, sehen sich aber einzigartigen Herausforderungen gegenüber. Währenddessen übt eine Steuer von 0,08 EUR pro Milliliter auf nikotinhaltige Flüssigkeiten Druck auf preissensible Verbraucher aus. Nordische Länder wie Schweden demonstrieren die Vorteile ausgewogener Regulierungen und erreichen die niedrigsten Raucherquoten in Europa. Ähnlich lockern osteuropäische Nationen wie Griechenland, die Tschechische Republik und Ungarn allmählich ihre Regeln und schaffen neue Wachstumsmöglichkeiten, da Einwegverbote in Westeuropa den Marktfokus auf diese Regionen verschieben.

Wettbewerbslandschaft

Im europäischen E-Zigaretten Markt sieht sich eine moderat konsolidierte Landschaft globalen Tabakgiganten, Hardware-Innovatoren und regionalen Spezialisten gegenüber, die um die Vorherrschaft konkurrieren. British American Tobacco hat sich als Spitzenreiter herausgestellt und nutzt seine breite Präsenz in verschiedenen Verkaufskanälen und betont klinische Tests zur Untermauerung seiner Produktbehauptungen. Unternehmen differenzieren sich nun strategisch durch wissenschaftliche Validierung, Geschmacksinnovation und Wendigkeit bei der Navigation von Regulierungen. Ihr Ziel ist zweifach: im Einklang mit sich ändernden EU-Richtlinien zu bleiben und sowohl Raucher, die Alternativen suchen, als auch lifestyle-fokussierte Vaper anzuziehen. Ähnlich hat Philip Morris International seinen Fokus auf rauchfreie Produkte verlagert. Dieser Trend verdeutlicht die wachsende Bedeutung risikoreduzierter Produkte, da sich Unternehmen an sich ändernde Verbraucherpräferenzen und strengere Regulierungen in ganz Europa anpassen.

Imperial Brands erweitert sein Produktangebot mit Blu bar Einwegprodukten und Blu 2.0 Pod-Kits und integriert umweltfreundliche Praktiken, um potentiellen regulatorischen Herausforderungen zu begegnen. Technologie-fokussierte Unternehmen wie RELX und Smoore treiben Innovation voran, indem sie Zerstäuber-Technologie verbessern und Auftragshersstellungsprozesse rationalisieren. Diese Fortschritte ermöglichen es ihnen, sowohl Marken- als auch White-Label-Märkte in ganz Europa zu bedienen. Währenddessen haben regionale Akteure wie Norse Impact bemerkenswerten Erfolg in spezifischen Märkten wie Schweden erzielt, wo sie einen Marktanteil von 27% halten. Dieser Erfolg zeigt, wie kleinere Unternehmen effektiv mit größeren Akteuren konkurrieren können, indem sie sich auf lokalisierte Strategien konzentrieren und E-Commerce-Expertise nutzen.

Der Schwarzhandel bleibt eine bedeutende Herausforderung für den legalen E-Zigaretten Markt, da er Abwärtsdruck auf Preise ausübt und konforme Unternehmen zwingt, zusätzliche Kosten für Tests und regulatorische Compliance zu tragen. Um diesen Herausforderungen zu begegnen, konzentrieren sich Unternehmen darauf, Lieferkettentransparenz zu gewährleisten und einzigartige Funktionen wie kindersichere Pods, Authentifizierungstechnologie und nachhaltige Verpackungen einzuführen. Diese Innovationen helfen Marken nicht nur, sich in einem wettbewerbsintensiven Markt zu differenzieren, sondern positionieren sie auch besser, um zunehmende regulatorische Kontrolle zu navigieren. Da sich der Markt weiter entwickelt, werden solche Strategien entscheidend für die Aufrechterhaltung der Rentabilität und den Aufbau von Verbrauchervertrauen sein.

Europa E-Zigaretten Branchenführer

British American Tobacco PLC

Philip Morris International, Inc.

Imperial Tobacco Group plc

Japan Tobacco International

Altria Group, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juli 2025: Upends Company führte sein neuestes offenes System-Vaping-Gerät ein, das TPD-Zertifizierung erhalten hat. Dieses innovative Produkt verfügt über einen 10mL E-Liquid-Pod für erweiterte Nutzung und wird von einer hochkapazitiven 1000mAh-Batterie angetrieben, die zuverlässige Leistung und Bequemlichkeit für Nutzer gewährleistet.

- Mai 2025: ELFBAR stellte eine wegwerfbare Wasserpfeife-ähnliche E-Zigarette vor, während DOJO das BLAST 10K

Europa E-Zigaretten Marktbericht Umfang

Eine elektronische Zigarette oder E-Zigarette ist ein tragbares Gerät, das eine aromatisierte Flüssigkeit verdampft.

Der Europa E-Zigaretten Markt ist nach Produkttyp, Batteriemodus und Geografie segmentiert. Basierend auf dem Produkttyp ist der Markt in das vollständig wegwerfbare Modell, wiederaufladbare aber wegwerfbare Cartomizer und personalisierte Verdampfer segmentiert. Basierend auf dem Batteriemodus ist der Markt in automatische E-Zigaretten und manuelle E-Zigaretten segmentiert. Basierend auf der Geografie wird der Markt für das Vereinigte Königreich, Frankreich, Deutschland, Italien, Russland, Spanien und den Rest Europas untersucht.

Die Marktdimensionierung wurde in Wertbegriffen in USD für alle oben genannten Segmente durchgeführt.

| E-Zigaretten Gerät | Wegwerf-E-Zigarette |

| Nicht-Wegwerf-E-Zigarette | |

| E-Liquid |

| Offene Vaping-Systeme |

| Geschlossene Vaping-Systeme |

| Männer |

| Frauen |

| Offline-Geschäfte |

| Online-Geschäfte |

| Deutschland |

| Vereinigtes Königreich |

| Italien |

| Frankreich |

| Spanien |

| Niederlande |

| Polen |

| Belgien |

| Schweden |

| Rest Europas |

| Nach Produkttyp | E-Zigaretten Gerät | Wegwerf-E-Zigarette |

| Nicht-Wegwerf-E-Zigarette | ||

| E-Liquid | ||

| Nach Kategorie | Offene Vaping-Systeme | |

| Geschlossene Vaping-Systeme | ||

| Nach Endnutzer | Männer | |

| Frauen | ||

| Nach Vertriebskanal | Offline-Geschäfte | |

| Online-Geschäfte | ||

| Nach Geografie | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Rest Europas |

Wichtige im Bericht beantwortete Fragen

Wie groß ist die aktuelle Europa Vaping-Marktgröße?

Die Europa Vaping-Marktgröße betrug 11,23 Milliarden USD im Jahr 2025 und wird voraussichtlich 14,86 Milliarden USD bis 2030 erreichen.

Welches Land hält den größten Europa Vaping-Marktanteil?

Das Vereinigte Königreich führt mit 43,61% der regionalen Einnahmen, dank einer evidenzbasierten regulatorischen Haltung, die erwachsene Raucher zum Wechsel ermutigt.

Welches Produktsegment expandiert am schnellsten?

E-Liquids wachsen mit einer CAGR von 5,33%, angetrieben durch den Übergang von Einwegprodukten zu wiederbefüllbaren Systemen und steigende Nachfrage nach angepassten Geschmacksrichtungen.

Wer sind die führenden Unternehmen in der Europa Vaping-Industrie?

British American Tobacco, Philip Morris International und Imperial Brands dominieren, während technologie-fokussierte Akteure wie RELX bei Innovation und Fertigungsmaßstab konkurrieren.

Seite zuletzt aktualisiert am: