Marktgröße und Marktanteil für Europa-Diabetespflege-Geräte

Marktanalyse für Europa-Diabetespflege-Geräte von Mordor Intelligenz

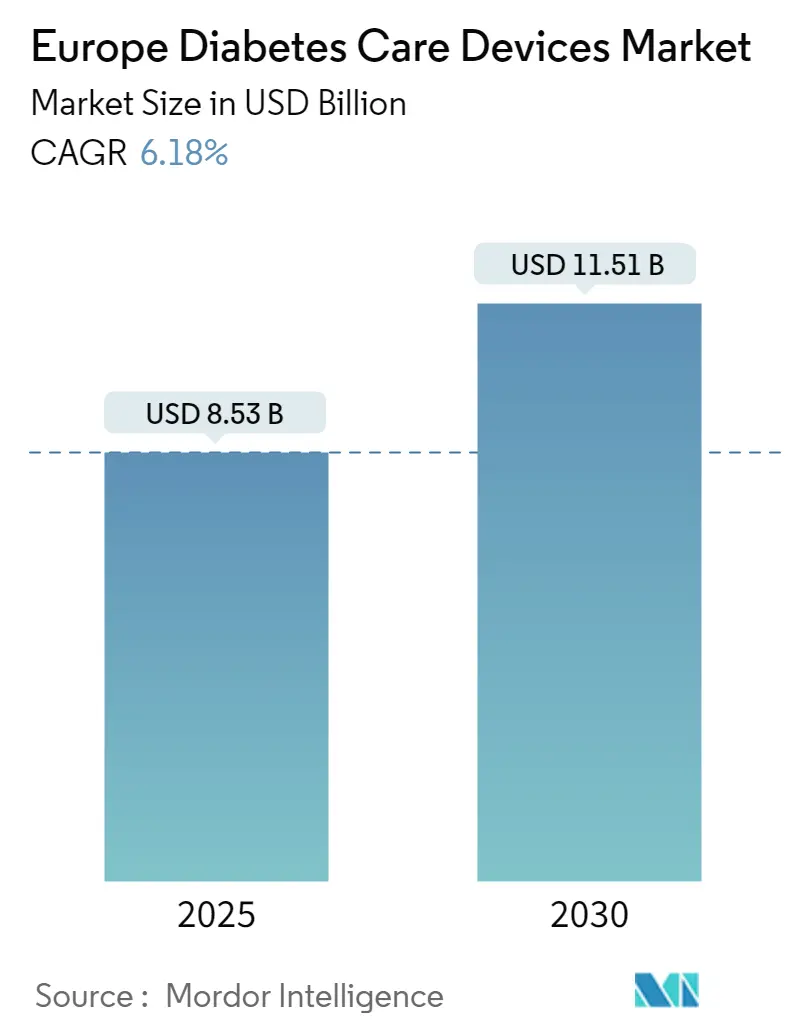

Die Marktgröße für Europa-Diabetespflege-Geräte ist mit 8,53 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich 11,51 Milliarden USD bis 2030 erreichen, mit einem Wachstum von 6,18% CAGR. Starke Nachfrage nach Echtzeit-Glukosedaten, breitere Einführung vernetzter Insulinabgabesysteme und unterstützende Erstattungsmaßnahmen kombinieren sich, um das Wachstumsmomentum aufrechtzuerhalten. Erweiterte Abdeckung für kontinuierliche Glukoseüberwachung (CGM) In den wichtigsten europäischen Gesundheitssystemen erweitert die behandelte Bevölkerung, während Krankenhaus-zu-Hause-Pilotprojekte die Verlagerung von stationärer zu ferngestützter Diabetesbehandlung beschleunigen. Hersteller priorisieren alle-In-One-CGM-Sensoren und Patch-Pumpen, die Schulungszeit minimieren und die Therapietreue verbessern, und künstliche-Intelligenz-gesteuerte Dosisanpassungssoftware bewegt sich von Pilotstudien zur Routinepraxis. Die Wettbewerbsintensität steigt, da etablierte Marktführer skalengetriebene Fusionen verfolgen und wendige Neueinsteiger sich auf nicht-invasiv Überwachung konzentrieren, was eine ausgewogene Landschaft schafft, die sowohl Fertigungstiefe als auch Innovationsgeschwindigkeit belohnt.

Wichtige Berichtsergebnisse

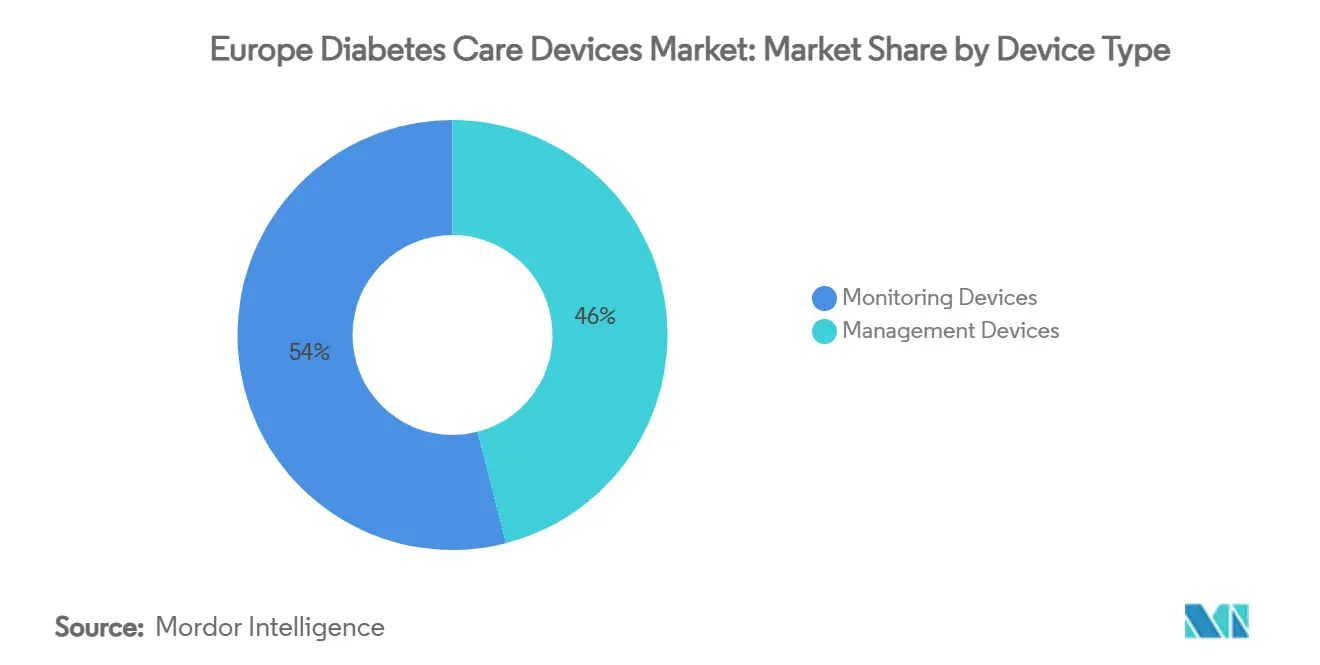

- Nach Gerätetyp führten Überwachungsgeräte mit 54,01% des Marktanteils für Europa-Diabetespflege-Geräte im Jahr 2024, während Managementgeräte voraussichtlich mit einer CAGR von 7,07% bis 2030 expandieren werden.

- Nach Patiententyp machte das Typ-2-Diabetes-Segment 81,35% der Marktgröße für Europa-Diabetespflege-Geräte im Jahr 2024 aus und wird voraussichtlich mit einer CAGR von 7,34% bis 2030 wachsen.

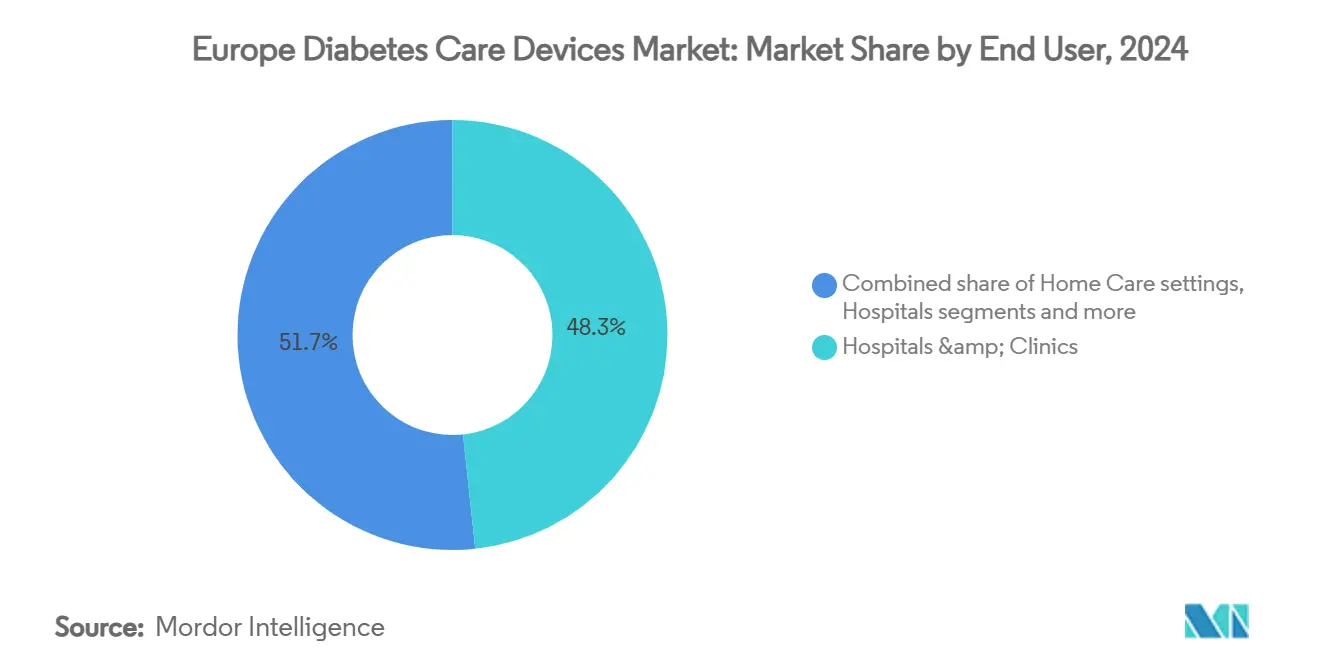

- Nach Endverbraucher hielten KrankenhäBenutzer und Kliniken 48,31% des Marktanteils für Europa-Diabetespflege-Geräte im Jahr 2024; häusliche Pflegeumgebungen repräsentieren die schnellste Entwicklung mit einer CAGR von 8,97% zwischen 2025 und 2030.

- Nach Vertriebskanal beherrschten Einzelhandelsapotheken 54% der Marktgröße für Europa-Diabetespflege-Geräte im Jahr 2024, während online-Apotheken voraussichtlich den schnellsten Anstieg mit einer CAGR von 8,34% im gleichen Zeitraum verzeichnen werden.

Markttrends und Einblicke für Europa-Diabetespflege-Geräte

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Nationale Erstattungsreformen fördern CGM-Nutzung In Deutschland & Nordeuropa | +2.1% | Deutschland, Nordische Länder | Mittelfristig (2-4 Jahre) |

| EU MDR Fast-Schiene für Klasse IIb "schlau Stifte" beschleunigt Produkteinführungen | +1.2% | Europa | Kurzfristig (≤ 2 Jahre) |

| Ausschreibungsgetriebene Konsolidierung der Teststreifen-Preisgestaltung In Südeuropa | +0.8% | Spanien, Italien, Portugal, Griechenland | Mittelfristig (2-4 Jahre) |

| Anstieg der pädiatrischen T1D-Prävalenz In Mittel-/Osteuropa befeuert Patch-Pumpen-Nachfrage | +0.7% | Mittel- und Osteuropa | Langfristig (≥ 4 Jahre) |

| Krankenhaus-zu-Hause-Pilotprojekte In Vereinigtes Königreich & Frankreich treiben Fernbedienung-Überwachung-Bausätze an | +1.1% | Vereinigtes Königreich, Frankreich | Mittelfristig (2-4 Jahre) |

| KI-basierte Entscheidungsunterstützungsmandate In Spanien erhöhen schlau Pen-Verkäufe | +0.6% | Spanien, mit Übertragungseffekt auf andere EU-Märkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Nationale Erstattungsreformen fördern CGM-Nutzung in Deutschland & Nordeuropa

Die gesetzliche Krankenversicherung In Deutschland erweiterte die CGM-Abdeckung auf alle insulinabhängigen Patienten zu Beginn des Jahres 2024 und beseitigte sofort die primäre Kostenhürde. Dänemark, Schweden und Norwegen folgten diesem Schritt und schufen einen einheitlichen nördlichen Cluster, In dem die Erstattung nun sensorbasierte Überwachung gegenüber Teststreifen bevorzugt. Der daraus resultierende Anstieg der Verschreibungen ermutigt Lieferanten, die Sensormontage zu lokalisieren, um Ausschreibungspunkte zu sichern und Lieferzeiten zu verkürzen. Gesundheitsdienstleister überarbeiten klinische Pfade, sodass die CGM-Einleitung innerhalb von vier Wochen nach Beginn der Insulintherapie erfolgt und die Verbindungen zwischen Primärversorgung und Diabetologie-Kliniken verstärkt. Hersteller erwarten, dass die Gerätenutzungsraten In den nächsten drei Jahren stetig steigen, da die Vertrautheit der Ärzte zunimmt und Patienten-Selbstmanagement-Apps nationale e-Gesundheit-Datensätze integrieren. Erstattungssicherheit führt daher zu höheren Volumina, vorhersagbareren Einnahmen und stärkerer Verhandlungsmacht für konforme Lieferanten.

EU MDR Fast-Track für Klasse IIb "Smart Pens" beschleunigt Produkteinführungen

Die Einführung einer zwölf- bis fünfzehnmonatigen Fast-Schiene-Prüfung für vernetzte Insulinpens unter der EU-Medizinprodukteverordnung im Jahr 2024 reduzierte die durchschnittliche Markteinführungszeit um etwa ein Drittel. Führende Entwickler reichten schnell Bluetooth-fähige Stifte ein, die Dosisdaten erfassen, Auslassungen kennzeichnen und Informationen an Arzt-Dashboards übertragen. Frühe Zulassungen haben eine Warteschlange von Folgeanträgen ausgelöst und signalisieren, dass der regulatorische Engpass wahrscheinlich nicht bald zurückkehren wird. Marketingteams nutzen den verkürzten Zeitplan, indem sie europäische Markteinführungen mit globalen Markenkampagnen abstimmen und so die anfängliche Akzeptanz maximieren. Nationale Arzneimittellisten, die zuvor zögerten, Prämie-Stifte zu erstatten, überdenken Kosten-Nutzen-Modelle, da reale Therapietreue-Gewinne nun einfacher zu quantifizieren sind. Zusammen machen diese Faktoren Europa zur Startrampe für Insulin-Abgabehardware der nächsten Generation.

Ausschreibungsgetriebene Konsolidierung der Teststreifen-Preisgestaltung in Südeuropa

Öffentliche Gesundheitssysteme In Spanien, Italien, Portugal und Griechenland wechselten 2024 zu zentralisierten Ausschreibungen für Blutzucker-Teststreifen. Spanien erreichte eine Preissenkung von 35%, und die anderen drei Märkte wandten vergleichbare Ziele an, was Hersteller zwang, schlanke Produktion und Logistikeinsparungen gegenüber Prämie-Funktionen zu priorisieren. Die niedrigeren Stückkosten haben bereits einen messbaren Anstieg des Teststreifen-Verbrauchs bei Patienten bewirkt, die außerhalb der CGM-Berechtigung bleiben. Gleichzeitig hat der Druck Fusionen zwischen mittleren Teststreifen-Lieferanten ausgelöst, die Skaleneffizienzen suchen. Über den nächsten Beschaffungszyklus wird erwartet, dass Preistransparenz die Lücke zwischen nationalen und regionalen Arzneimittellisten verringert und mehrere-Country-Bietern einen strategischen Vorteil bei der Volumenzuteilung gibt. Südeuropa repräsentiert daher sowohl eine Margenherausforderung als auch eine Volumenchance für den Markt für Europa-Diabetespflege-Geräte.

Krankenhaus-zu-Hause-Pilotprojekte in UK & Frankreich treiben Remote-Monitoring-Kits an

Der Nationale Gesundheitsdienst des Vereinigten Königreichs erweiterte 2024 seine "virtuelle Station"-Initiative um insulinbehandelten Diabetes, während Frankreich die Diabetesüberwachung In sein "Hospitalisation à Domicile"-Netzwerk integrierte. Beide Programme verpacken Echtzeit-CGM-Sensoren, vernetzte Insulinpens und Telekonsultationsportale In ein schlüsselfertiges Kit, das Patienten innerhalb von 48 Stunden nach der Entlassung geliefert wird. Frühe Daten zeigen 25% weniger diabetesbezogene Wiederaufnahmen und unterstützen weitere Skalierung bis 2026. Lieferanten profitieren von Großeinkaufsverträgen, die Mindestvolumina garantieren und die Marktüberwachung nach der Markteinführung vereinfachen. Da virtuelle Stationsvorlagen zu zusätzlichen EU-Mitgliedern migrieren, etabliert sich Fernbedienung-Überwachung als Kernpfeiler der chronischen Pflegepolitik und erweitert den Markt für Europa-Diabetespflege-Geräte weiter.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Abweichende Mehrwertsteuersätze auf Geräte vs. Verbrauchsmaterialien verzerren SMBG-Ökonomie | -0.7% | Europäische Union | Mittelfristig (2-4 Jahre) |

| Datenresidenz-Regeln begrenzen Wolke-CGM-Plattformen In DACH-Region | -0.9% | Deutschland, Österreich, Schweiz | Mittelfristig (2-4 Jahre) |

| Fragmentierte HTA-Prozesse verzögern Insulinpumpen-Finanzierung In Italien & Spanien | -0.5% | Italien, Spanien | Kurzfristig (≤ 2 Jahre) |

| Sensor-Abfallentsorgungsvorschriften erhöhen Eigentumskosten In Benelux | -0.3% | Belgien, Niederlande, Luxemburg | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Abweichende Mehrwertsteuersätze auf Geräte vs. Verbrauchsmaterialien verzerren SMBG-Ökonomie

Reduzierte Mehrwertsteuer auf Glukosemessgeräte, aber volle Mehrwertsteuer auf Teststreifen In mehreren EU-Staaten erhöht die Lebenszykluskosten für Selbstüberwachung des Blutzuckers. Patienten können Tests aufschieben oder Streifennutzung strecken, was die glykämische Kontrolle untergräbt. Hersteller lobbyieren für harmonisierte Medizinprodukt-Mehrwertsteuersysteme, dennoch bleibt der legislative Fortschritt langsam. In der Zwischenzeit zielen Günstige Streifenbündel und Abonnementmodelle darauf ab, die Testhäufigkeit zu erhalten. Bis Steuerparität erreicht ist, wird die Ökonomie der streifenbasierten Überwachung das Wachstumspotenzial für das Segment innerhalb des Marktes für Europa-Diabetespflege-Geräte begrenzen[2]Quelle: Europäische Kommission, "Leitfaden für Fast-Schiene-Medizinprodukteverordnung", europa.eu.

Datenresidenz-Regeln begrenzen Cloud-CGM-Plattformen in der DACH-Region

Deutschland, Österreich und die Schweiz verlangen, dass persönliche Gesundheitsdaten auf inländischen Servern verbleiben. CGM-Lieferanten mussten landesspezifisches Hosting aufbauen, was die Betriebskosten um 25-30% erhöht und erweiterte Wolke-Funktionen wie Prädiktiv Analytik verzögert. Kleinere Anbieter verschieben oder stornieren oft Markteinführungen, was die Auswahl für Kliniker und Patienten einschränkt. Bemühungen zur Angleichung europäischer Wolke-Standards sind im Gange, aber eine Lockerung ist unwahrscheinlich vor 2027. Die unmittelbare Auswirkung ist langsamere Penetration vollständig Wolke-vernetzter CGM In einem von Europas wohlhabendsten Diabetesmärkten.

Segmentanalyse

Nach Gerätetyp: Überwachung dominiert; Management gewinnt an Tempo

Das Überwachungssegment eroberte 54,01% des Marktes für Europa-Diabetespflege-Geräte im Jahr 2024 und spiegelt die Priorität genauer Glukosedaten In der täglichen Therapie wider. CGM-Systeme machen nun einen Großteil der Überwachungserlöse aus, weil sie schmerzlose, kontinuierliche Ablesungen liefern und nahtlos mit Smartphones und Krankenhaus-Dashboards integrieren. Die CGM-Penetration beschleunigte sich, sobald die Erstattung von Typ-1 auf alle insulinbehandelten Patienten erweitert wurde. Lieferanten differenzieren sich durch Sensor-Tragedauer, kalibrierungsfreien Betrieb und direkte Uhren-Konnektivität, was ein allmähliches Ausblenden von Fingerstich-Messgeräten für regelmäßige Messungen signalisiert.

Managementgeräte repräsentieren einen kleineren Umsatzpool, werden aber voraussichtlich mit einer CAGR von 7,07% bis 2030 voranschreiten. Automatisierte Insulinabgabesysteme, die CGM-Eingang mit Geschlossen-Loop-Algorithmen kombinieren, verkörpern dieses Momentum. Das Ergebnis ist eine engere Konvergenz traditionell separater Hardware-Kategorien In einheitliche Ökosysteme, die autonome Glukosekontrolle ermöglichen. Da sich die Algorithmusgenauigkeit verbessert, betrachten Kostenträger zunehmend fortgeschrittene Pumpen-Sensor-Systeme als Investition, die zukünftige Komplikationskosten ausgleicht. Folglich werden Managementgeräte die Lücke zu Überwachungstools schließen und sie möglicherweise gegen Ende des Jahrzehnts sogar übertreffen, wodurch der Wettbewerbsschwerpunkt innerhalb des Marktes für Europa-Diabetespflege-Geräte umgestaltet wird.

Nach Patiententyp: Typ-2-Skala treibt Designprioritäten an

Typ-2-Diabetes-Patienten machten 81,35% der Marktgröße für Europa-Diabetespflege-Geräte im Jahr 2024 aus und unterstreichen einen Paradigmenwechsel von typ-1-zentrischer Entwicklung zu breiteren metabolischen Gesundheits-Anwendungsfällen. Einfachheit, diskrete Formfaktoren und geringer Schulungsaufwand leiten Produkt-Roadmaps, die auf diese Kohorte ausgerichtet sind. Vernetzte Sensoren, die sich mit Diät-Tracking-Apps paaren, sprechen Typ-2-Benutzer an, die auf Lifestyle-Feedback statt intensiver Insulin-Titration setzen. Da nationale Richtlinien nun CGM sogar für Basalinsulin-Regime ermutigen, rollen Gerätehersteller wertorientierte Sensoren aus, die Kerngenauigkeit beibehalten, während sie Prämie-Extras weglassen.

Typ-1-Diabetes behält übergroßen Einfluss auf Durchbruch-Innovationen. Hybrid-Geschlossen-Loop-Systeme wurden In der pädiatrischen Typ-1-Bevölkerung perfektioniert, bevor sie auf erwachsene Benutzer und neuerdings auf ausgewählte Typ-2-Subgruppen skaliert wurden[1]Quelle: NHS Fife, "Klinisch Governance Committee Papers", nhsfife.org . Unterdessen beginnt Gestationsdiabetes, maßgeschneiderte Lösungen anzuziehen, die schnelles Onboarding und Pro-Trimester-Abonnementmodelle betonen. Zusammen erweitert die Patiententyp-Diversifizierung den Markt für Europa-Diabetespflege-Geräte und mindert die Abhängigkeit von einem einzelnen Therapiepfad.

Nach Endverbraucher: Krankenhäuser verankern; Häusliche Pflege beschleunigt

KrankenhäBenutzer und Kliniken hielten 48,31% des Marktanteils für Europa-Diabetespflege-Geräte im Jahr 2024 dank ihrer zentralen Rolle bei Diagnose, Geräteeinstieg und intensiver Behandlung. Multidisziplinäre Diabeteszentren innerhalb von Krankenhaussystemen erleichtern sofortigen Datentransfer von Bettüberwachungsgeräten zu elektronischen Gesundheitsakten und ermöglichen geschlossene Pflegepfade. Institutionelle Beschaffung bleibt ein stabiler Volumenkanal für Lieferanten, insbesondere für stationäre CGM während Steroidtherapie oder postoperativer glykämischer Kontrolle.

Häusliche Pflegeumgebungen sind jedoch für die schnellste Expansion mit einer CAGR von 8,97% positioniert. Krankenhaus-zu-Hause-Programme, gemeindliche Pflegenetzwerke und Direkt-an-geduldig-Sensor-Abonnements erodieren historische Barrieren zwischen stationärer und ambulanter Technologiezugang. Benutzerfreundliche Einführwerkzeuge, integrierte Video-Tutorials und automatische Nachbestellung von Verbrauchsmaterialien machen Selbstmanagement machbarer denn je. Für Kostenträger unterstreicht jede vermiedene Aufnahme die wirtschaftliche Logik häuslicher Gerätebereitstellung und erweitert den Markt für Europa-Diabetespflege-Geräte weiter.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Einzelhandelsdominanz und Online-Momentum

Einzelhandelsapotheken eroberten 54% der Marktgröße für Europa-Diabetespflege-Geräte im Jahr 2024 und nutzten tiefe Beratungsfähigkeiten im Geschäft und etablierte Erstattungsabläufe. Viele führende Ketten widmen nun Spezialisten der Sensorplatzierung und schlau-Pen-Schulung und bewegen sich über einfache Abgabe hinaus zu ganzheitlichen Krankheitszustand-Dienstleistungen. Integration mit Apotheke-Benefit-Plattformen ermöglicht schnelle Berechtigungsprüfungen und sofortige Zuzahlungsberechnung am Tresen, was die Patientenreise glättet.

online-Apotheken und Direkt-an-Verbraucher-e-Handel verzeichneten eine CAGR von 8,34% und sind auf dem Weg, Marktanteile zu gewinnen, da Verschreibung-zu-Hause-Arbeitsabläufe alltäglich werden. Fernkonsultationsgesetze, die während der Pandemie In mehreren EU-Staaten verabschiedet wurden, bleiben In Kraft und legitimieren virtuelle Verschreibung. Lieferanten passen wiederum Verpackungen für Kuriernetzwerke an, fügen manipulationssichere Siegel und interaktive Onboarding-QR-Codes hinzu. Da sich Breitbandzugang erweitert und digitale Kompetenz steigt, werden online-Kanäle komfortgetriebene Testbestellungen In hochretentierende Abonnementpläne umwandeln und ihren Beitrag zum Markt für Europa-Diabetespflege-Geräte vervielfachen.

Geografieanalyse

Deutschland eroberte 25,54% Marktanteil für Europa-Diabetespflege-Geräte im Jahr 2024 und gab ihm den größten Einzelland-Anteil am Markt für Europa-Diabetespflege-Geräte. Die Erweiterung der gesetzlichen Krankenversicherung zur Abdeckung kontinuierlicher Glukoseüberwachung für alle insulinabhängigen Patienten beseitigte frühere Therapietyp-Beschränkungen und schuf einen Nachfrageschub. Etwa 1,2 Millionen Deutsche mit Insulintherapie repräsentieren nun eine sofort adressierbare Basis für vernetzte Stifte und Geschlossen-Loop-Systeme. Deutsche Zentren, die automatisierte Insulinabgabe pilotierten, berichteten über messbare Verbesserungen glykämischer Ergebnisse und verstärkten weiter die Arztbefürwortung für diese Geräte. Dennoch zwingen strenge Datenresidenz-Anforderungen In der DACH-Region Hersteller, lokalisierte Wolke-Infrastruktur zu finanzieren, was die Betriebskosten um 25-30% anhebt und kurzfristige Margenexpansion Dämpft.

Frankreich hielt 9,67% der Marktgröße für Europa-Diabetespflege-Geräte im Jahr 2024 und profitierte von einem zentralisierten Erstattungsmodell, das innovative Geräte schnell In den Krankenhaus-zu-Hause-Kanal leitet. Das "Hospitalisation à Domicile"-Programm integriert kontinuierliche Glukoseüberwachung und vernetzte Insulinabgabe und schafft Alternativ Vertriebswege, die konsistente Aufnahme In Metropolregionen antreiben. Im Vereinigten Königreich erstreckt sich die NHS-Initiative für virtuelle Stationen nun auf mehr als 50 Trusts und stellt Diabetesüberwachung In den Kern ferngesteuerter Pflegepiloten, dennoch illustrieren Budgetüberschreitungen wie die jährliche GBP 2,5 Millionen Überschreitung In NHS Fife Finanzierungsdruck trotz starker klinischer Ergebnisse.

Südeuropa präsentiert ein kontrastierendes Bild: Spanien mandatiert KI-basierte Entscheidungsunterstützung In öffentlichen Krankenhäusern, während ausschreibungsgetriebene Streifenbeschaffung Testkosten um 35% reduzierte, und Italiens Regulator AIFA erfordert noch 18-24 Monate realer Beweise nach der Markteinführung, was Rollouts verlangsamt. Mittel- und osteuropäische Länder kämpfen mit jährlichem pädiatrischen Typ-1-Prävalenzwachstum von 3-4%, was Polen, Tschechische Republik und Ungarn dazu veranlasst, Patch-Pumpen zu priorisieren, die zu kleineren Körpergrößen passen. Zusammen bedeuten diese divergierenden politischen Landschaften, dass während der Markt für Europa-Diabetespflege-Geräte weiter wächst, Hersteller hochlokalisierte Marktzugangsstrategien orchestrieren müssen, um zusätzliche Nachfrage effizient zu erfassen.

Wettbewerbslandschaft

Die Wettbewerbsstruktur ist mäßig konzentriert: Abbott, Medtronic, Dexcom, Roche und Novo Nordisk halten zusammen etwa 65% des Gesamtumsatzes. Abbott reinvestiert konsequent zweistellige Prozentsätze der Geräte-Erlöse In Sensor-F&e und berichtete mehr als 20% Diabetes-Pflege-Verkaufswachstum im Jahr 2024, angetrieben durch erweiterte Libre-Sensor-Erstattung. Medtronic kontert mit Einplattform-Einfachheit, nachdem Pumpe, Sensor und App In ein alle-In-One-Ökosystem vereint wurden; CE-Kennzeichen-Freigabe für seinen Einwegsensor In 2024 öffnete sofortigen Marktzugang In mehreren EU-Staaten. Dexcom konzentriert sich auf iterative Sensor-Miniaturisierung, unterstützt durch anhaltende F&e-Ausgaben, die In SEC-Einreichungen offengelegt wurden, und unterhält starke klinische Spezialistenengagement-Programme.

Strategische Konsolidierung bleibt aktiv. Novo Nordisks USD 11 Milliarden Kauf von Füllen-beenden-Anlagen In Belgien, Italien und den Vereinigten Staaten sichert Lieferresilienz und unterstreicht ein langfristiges Engagement für Kombinationstherapielösungen, die Geräte mit injizierbarem Insulin paaren. Kardiovaskulärer Lieferketten-Riese Cardinal Gesundheit erweiterte seine europäische Diabetes-Präsenz durch Akquisition einer etablierten Sensor-Distributionsgruppe und spiegelt Distributoren-Appetit für margenprotektive vertikale Integration wider. Unterdessen zielen auf Universitäts-Spin-Offs verwurzelte Start-Ups auf mehrmonatige implantierbare Sensoren und photonische Glukose-Spektroskopie ab. Obwohl noch In präregulatorischen Stadien, injizieren solche Neueinsteiger Wettbewerbsspannung, indem sie weniger Verbrauchsmaterialien und niedrigere Lebenszykluskosten versprechen.

Künstliche Intelligenz ist der neue Differentiator. Etablierte Plattformen betten nun prädiktive Warnungen ein, die Glukose 30-60 Minuten im Voraus modellieren und darauf abzielen, nächtliche Hypoglykämie und postprandiale Exkursionen zu reduzieren. Partnerschaften zwischen Gerätefirmen und Wolke-Analytik-Anbietern beschleunigen Algorithmus-Updates und machen Datenbesitz zu einer strategischen Ressource. Anbieter, die regulatorische Einhaltung mit agiler Software-Iteration ausbalancieren können, beanspruchen Ansprüche auf Prämie-Erstattungsstufen. Über Zeit wird KI-getriebene klinische Entscheidungsunterstützung wahrscheinlich die Leistungslatte für alle Teilnehmer anheben und späte Adoptoren zwingen, entweder Algorithmen zu lizenzieren oder Marktanteile innerhalb des Marktes für Europa-Diabetespflege-Geräte abzugeben.

Branchenführer für Europa-Diabetespflege-Geräte

-

Roche Diabetes Pflege

-

Medtronic PLC

-

Novo Nordisk eine/S

-

Dexcom Inc.

-

Abbott

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Novo Nordisk erwarb drei Füllen-beenden-Standorte von Catalent für USD 11 Milliarden, um globale Diabetes-Therapie-Fertigungskapazität zu erweitern

- Juni 2022: Cequr, der Marktführer In tragbarer Diabetes-Technologie, veröffentlichte sein neuestes und innovativstes Insulinabgabegerät, den Insulin Pen 2.0TM. Der Pen ist klein genug, um immer am Körper des Benutzers getragen zu werden, und verfügt auch über ein eingebautes Blutzuckermessgerät, sodass Benutzer ihren Blutzucker den ganzen Tag über verfolgen können.

Berichtsumfang für Markt für Europa-Diabetespflege-Geräte

Diabetespflege-Geräte sind die Hardware, Ausrüstung und Software, die von Diabetes-Patienten verwendet werden, um Blutzuckerspiegel zu regulieren, Diabetes-Komplikationen zu verhindern, die Belastung durch Diabetes zu verringern und die Lebensqualität zu verbessern. Der Markt für Europa-Diabetespflege-Geräte ist segmentiert In Überwachungsgeräte, Managementgeräte und Geografie. Der Bericht bietet den Wert (In USD) und das Volumen (In Einheiten) für die oben genannten Segmente.

| Überwachungsgeräte | Selbstüberwachung des Blutzuckers | Glukometer-Geräte |

| Teststreifen | ||

| Lanzetten | ||

| Kontinuierliche Glukoseüberwachung | Sensoren | |

| Dauerhaftes | ||

| Managementgeräte | Insulinpumpen | Insulinpumpen-Gerät |

| Insulinpumpen-Reservoir | ||

| Infusionsset | ||

| Insulinspritzen | ||

| Insulinpens | ||

| Jet-Injektoren | ||

| Typ-1-Diabetes |

| Typ-2-Diabetes |

| Gestationsdiabetes & Andere |

| Krankenhäuser & Kliniken |

| Häusliche Pflegeumgebungen |

| Ambulante Operationszentren |

| Apotheken & Einzelhandelsketten |

| Krankenhausapotheken |

| Einzelhandelsapotheken |

| Online-Apotheken |

| Direkt-an-Verbraucher-E-Commerce |

| Deutschland |

| Vereinigtes Königreich |

| Frankreich |

| Spanien |

| Italien |

| Übriges Europa |

| Nach Gerätetyp | Überwachungsgeräte | Selbstüberwachung des Blutzuckers | Glukometer-Geräte |

| Teststreifen | |||

| Lanzetten | |||

| Kontinuierliche Glukoseüberwachung | Sensoren | ||

| Dauerhaftes | |||

| Managementgeräte | Insulinpumpen | Insulinpumpen-Gerät | |

| Insulinpumpen-Reservoir | |||

| Infusionsset | |||

| Insulinspritzen | |||

| Insulinpens | |||

| Jet-Injektoren | |||

| Nach Patiententyp | Typ-1-Diabetes | ||

| Typ-2-Diabetes | |||

| Gestationsdiabetes & Andere | |||

| Nach Endverbraucher | Krankenhäuser & Kliniken | ||

| Häusliche Pflegeumgebungen | |||

| Ambulante Operationszentren | |||

| Apotheken & Einzelhandelsketten | |||

| Nach Vertriebskanal | Krankenhausapotheken | ||

| Einzelhandelsapotheken | |||

| Online-Apotheken | |||

| Direkt-an-Verbraucher-E-Commerce | |||

| Nach Land | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Spanien | |||

| Italien | |||

| Übriges Europa | |||

Schlüsselfragen im Bericht beantwortet

Wie Groß ist der Markt für Europa-Diabetespflege-Geräte?

Die Marktgröße für Europa-Diabetespflege-Geräte wird voraussichtlich 8,53 Milliarden USD im Jahr 2025 erreichen und mit einer CAGR von 6,18% auf 11,51 Milliarden USD bis 2030 wachsen.

Wie Groß ist die aktuelle Marktgröße für Europa-Diabetespflege-Geräte?

Im Jahr 2025 wird die Marktgröße für Europa-Diabetespflege-Geräte voraussichtlich 8,53 Milliarden USD erreichen.

Wer sind die Schlüsselakteure im Markt für Europa-Diabetespflege-Geräte?

Roche Diabetes Pflege, Medtronic PLC, Novo Nordisk eine/S, Dexcom Inc. und Abbott sind die wichtigsten Unternehmen, die im Markt für Europa-Diabetespflege-Geräte tätig sind.

Welche Jahre deckt dieser Markt für Europa-Diabetespflege-Geräte ab, und wie Groß war die Marktgröße im Jahr 2024?

Im Jahr 2024 wurde die Marktgröße für Europa-Diabetespflege-Geräte auf 8,00 Milliarden USD geschätzt. Der Bericht deckt die historische Marktgröße für Europa-Diabetespflege-Geräte für die Jahre ab: 2019, 2020, 2021, 2022, 2023 und 2024. Der Bericht prognostiziert auch die Marktgröße für Europa-Diabetespflege-Geräte für die Jahre: 2025, 2026, 2027, 2028, 2029 und 2030.

Seite zuletzt aktualisiert am: