Europa Frühstückscerealien-Marktgröße und -anteil

Europa Frühstückscerealien-Marktanalyse von Mordor Intelligence

Die Größe des Europa Frühstückscerealien-Marktes, mit einem Marktwert von 12,65 Milliarden USD im Jahr 2025, wird voraussichtlich 14,77 Milliarden USD bis 2030 erreichen und während des Prognosezeitraums (2025-2030) mit einer CAGR von 3,15% wachsen. Die Marktexpansion wird hauptsächlich durch die zunehmende Verbraucherpräferenz für praktische und nahrhafte Frühstücksoptionen angetrieben, unterstützt durch hektische Lebensstile und den wachsenden Trend des Frühstückskonsums für unterwegs. Verzehrfertige Cerealien dominieren den Marktanteil, während warme Cerealien eine stetige Nachfrage aufrechterhalten, insbesondere in kälteren Regionen. Hersteller passen sich an bedeutende Marktveränderungen an, indem sie sich auf gesundheitsorientierte Formulierungen konzentrieren und Herausforderungen der Lieferkette bewältigen. Die regulatorische Prüfung des Zuckergehalts und der Acrylamidwerte hat etablierte Akteure dazu veranlasst, Produkte neu zu formulieren, wodurch Chancen für Wettbewerber entstehen, die Produkte mit verbesserten Nährwertprofilen anbieten. Große Hersteller führen Bio-, glutenfreie und ballaststoffreiche Varianten ein, um den sich entwickelnden Verbraucherpräferenzen gerecht zu werden. Der Markt erlebt auch eine erhöhte Nachfrage nach Eigenmarken-Produkten, insbesondere in westeuropäischen Ländern. Zusätzlich schaffen die steigende Akzeptanz von Premium-Frühstückscerealien und das wachsende Verbraucherinteresse an alten Getreidearten und Superfoods neue Marktchancen.

Wichtige Berichtserkenntnisse

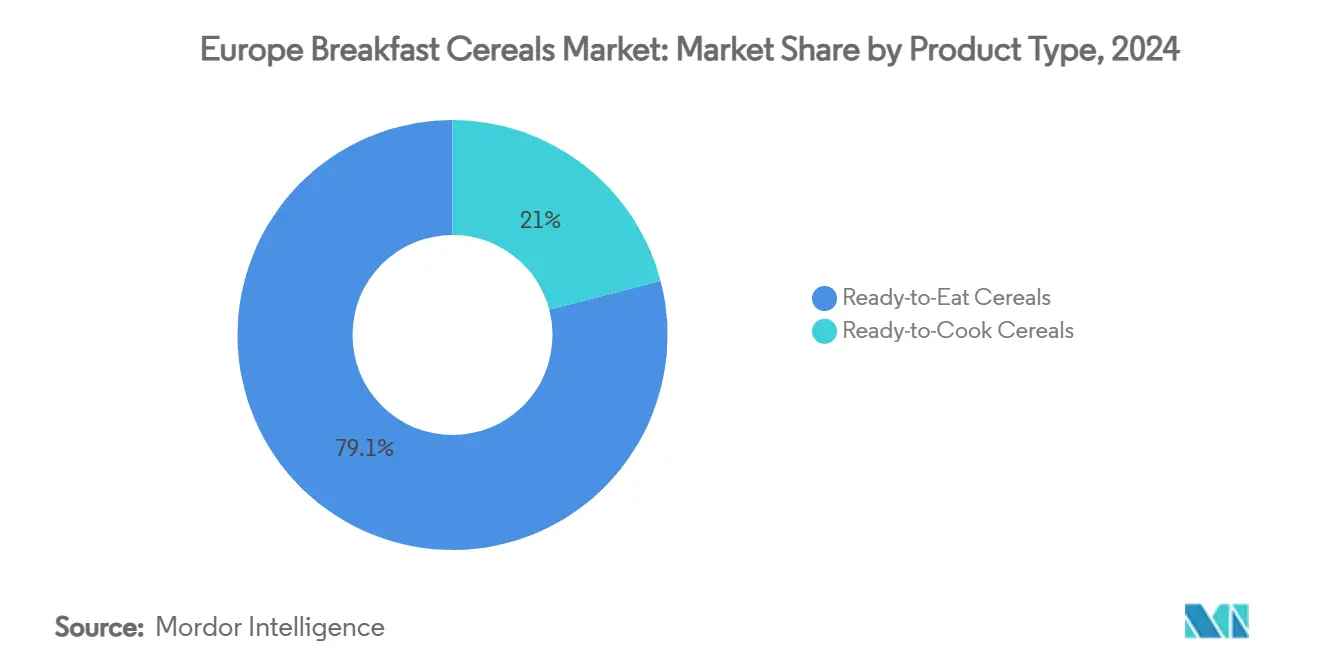

- Nach Produkttyp dominierten verzehrfertige Cerealien mit 79,05% des europäischen Frühstückscerealien-Marktanteils im Jahr 2024, während zubereitungsfertige Cerealien voraussichtlich mit einer CAGR von 5,12% bis 2030 expandieren werden.

- Nach Zutatenherkunt kommandierte Hafer 34,55% Anteil der Frühstückscerealien-Marktgröße im Jahr 2024; reisbasierte Angebote werden voraussichtlich mit einer CAGR von 4,35% bis 2030 wachsen.

- Nach Verpackung führten traditionelle Schachteln mit 54,04% Umsatzanteil im Jahr 2024, während Becher und Einzelportionsformate eine CAGR von 5,33% bis 2030 verzeichnen sollen.

- Nach Vertriebskanal hielten Supermärkte und Hypermärkte 61,23% des Frühstückscerealien-Marktes im Jahr 2024; Online-Einzelhandel entwickelt sich mit einer CAGR von 3,47% bis 2030.

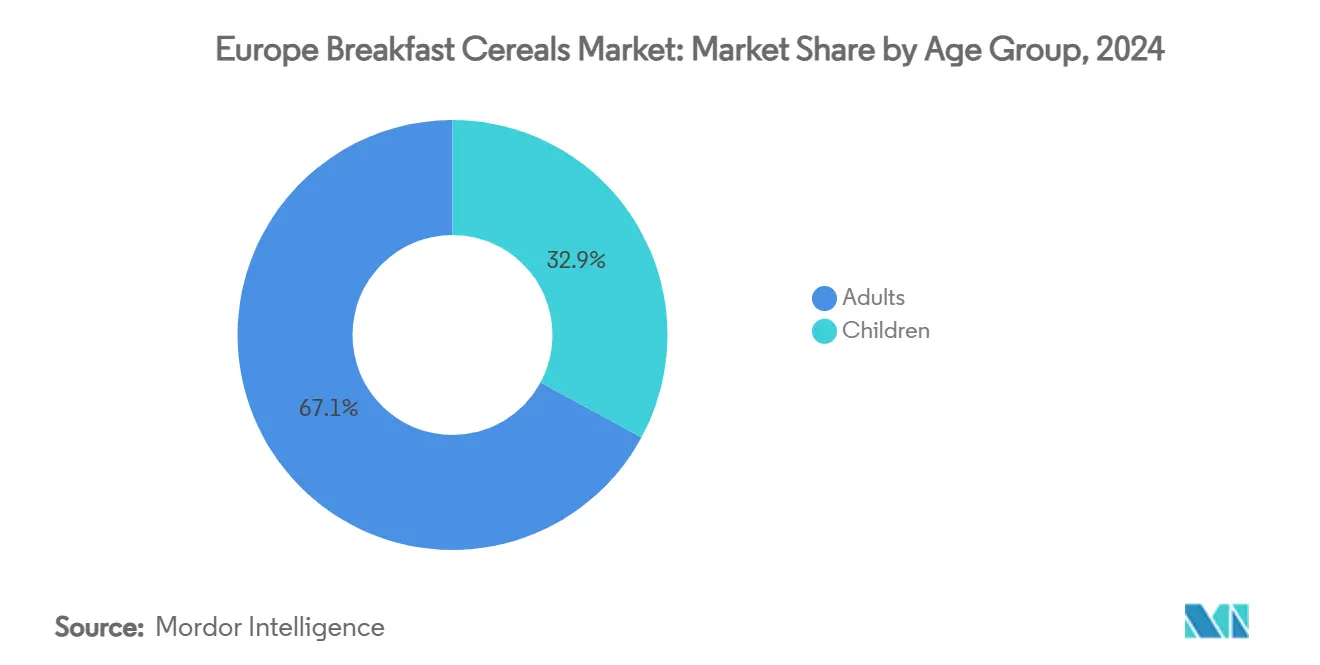

- Nach Altersgruppe machten auf Erwachsene ausgerichtete Produkte 67,11% der europäischen Frühstückscerealien-Marktgröße im Jahr 2024 aus, dennoch sind Kinder-Cerealien für eine CAGR von 5,90% bis 2030 positioniert.

- Nach Geografie behielt das Vereinigte Königreich 28,45% Anteil des Frühstückscerealien-Marktes im Jahr 2024, während Polen voraussichtlich die schnellste CAGR von 4,92% zwischen 2025 und 2030 verzeichnen wird.

Europa Frühstückscerealien-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR | Geografische Relevanz | Spitzenwirkung |

|---|---|---|---|

| Steigende Nachfrage nach proteinreichen Cerealien-Varianten bei Verbrauchern | +1.5% | Vereinigtes Königreich, Deutschland, Frankreich, Nordische Länder (Dänemark, Island, Norwegen, etc.) | Mittelfristig (3-4 Jahre) |

| Wachsende Durchdringung glutenfreier Getreide erweitert Mehrkorn-Cerealien | +0.6% | Deutschland, Vereinigtes Königreich, Italien, Spanien | Mittelfristig (3-4 Jahre) |

| Berufstätige suchen praktische und schnelle Frühstücksoptionen | +0.5% | Paneuropäisch, stärker in Süd- und Osteuropa | Langfristig (≥ 5 Jahre) |

| Produktinnovation und Vielfalt entsprechen verschiedenen Ernährungsbedürfnissen | +0.7% | Vereinigtes Königreich, Deutschland, Frankreich, Nordische Länder (Dänemark, Finnland, etc.) | Kurzfristig (≤ 2 Jahre) |

| Anstieg einzelner Frühstücksgewohnheiten befeuert Cerealien-Becher für unterwegs | +0.8% | Vereinigtes Königreich, Frankreich, Deutschland, urbane Zentren | Kurzfristig (≤ 2 Jahre) |

| Aufstieg von Online-Lebensmittelplattformen verbessert Zugänglichkeit und befeuert Nachfrage | +0.4% | Vereinigtes Königreich, Deutschland, Frankreich, Spanien | Mittelfristig (3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Proteinreichen Cerealien-Varianten bei Verbrauchern

Die Verbraucherpräferenz für proteinangereicherte Frühstückscerealien treibt eine bedeutende Transformation im europäischen Markt voran. Der Trend hat sich über Fitness-Enthusiasten hinaus auf Mainstream-Verbraucher ausgeweitet, die nachhaltige Energie und Sättigung suchen. Das steigende Gesundheitsbewusstsein unter europäischen Verbrauchern, kombiniert mit wachsender Bewusstheit für Proteins Rolle bei der Aufrechterhaltung einer ausgewogenen Ernährung, hat Hersteller dazu veranlasst, proteinangereicherte Frühstückscerealien zu entwickeln. Verbraucher wählen zunehmend Cerealien aus, die mit Proteinquellen wie Quinoa, Chia-Samen und verschiedenen Getreidearten angereichert sind, um ihre Fitnessziele zu unterstützen und das Energieniveau den ganzen Tag aufrechtzuerhalten. Als Reaktion haben große Hersteller wie Kellanova und Crispy Fantasy ihre Produktportfolios um proteinreiche Optionen erweitert und Zutaten wie Nüsse, Samen und pflanzliche Proteine integriert. Diese Verschiebung entspricht der breiteren Bewegung hin zu funktionellen Lebensmitteln im europäischen Markt. Der zunehmende Fokus auf Proteinanreicherung hat den Wettbewerb um hochwertige Proteinquellen intensiviert und Hersteller dazu gebracht, in Zutatinnovation und Lieferketten-Optimierung zu investieren.

Wachsende Durchdringung Glutenfreier Getreide Erweitert Mehrkorn-Cerealien

Der glutenfreie Frühstückscerealien-Markt hat sich über seinen ursprünglichen Fokus auf Zöliakie-Patienten hinaus entwickelt. Die Verbrauchernachfrage wird sowohl von medizinischen Anforderungen als auch von Lebensstilpräferenzen angetrieben, mit einer wachsenden Wahrnehmung glutenfreier Produkte als gesündere Optionen. Unternehmen wie General Mills und Surreal integrieren alternative Getreide wie Quinoa, Amaranth, Buchweizen und Hirse in ihre Produkte. Beispielsweise bietet General Mills Strawberry Vanilla Chex an, ein glutenfreies Frühstückscerealien. Diese Cerealien bieten glutenfreien Inhalt bei Beibehaltung einzigartiger Texturen und Geschmäcker. Europäische Ernährungsberater empfehlen glutenfreien Hafer und Quinoa für ihren Nährwert und ihre Zugänglichkeit, obwohl viele alternative Cerealien trotz ihrer gesundheitlichen Vorteile unerforschte bleiben. Der Mehrkorn-Frühstückscerealien-Markt wächst, da Verbraucher vielfältige Nährwertvorteile aus kombinierten Getreidequellen suchen. Die Europäische Behörde für Lebensmittelsicherheit berichtete 2023, dass Zöliakie etwa 0,7% der EU-Bevölkerung betrifft[1]Quelle: Europäische Behörde für Lebensmittelsicherheit, "Safeguarding Celiac Disease Patients in Europe," efsa.europa.eu. Hersteller konzentrieren sich auf Forschung und Entwicklung, um die Produktqualität zu verbessern und gleichzeitig Produktionsprozesse zu optimieren, um Kosten zu reduzieren, da glutenfreie Produkte derzeit zum doppelten Preis traditioneller Alternativen verkauft werden.

Berufstätige Suchen Praktische und Schnelle Frühstücksoptionen

Die Wiederbelebung des Frühstücks als kritische Mahlzeit gestaltet die europäische Lebensmittellandschaft grundlegend um, insbesondere unter Berufstätigen, wo die steigende Frühstückskultur den Cerealienkonsum vorantreibt. Laut Eurostat lag die Beschäftigungsquote in europäischen Ländern im Q2 2024 über 80% für Island, die Niederlande und die Schweiz, über 75% für nordische Länder wie Dänemark, Schweden, Norwegen und andere. Die zunehmende Anzahl berufstätiger Fachkräfte und Doppelverdiener-Haushalte suchen praktische und schnelle Frühstücksoptionen, was Cerealien zu einer attraktiven Wahl macht. Dieser Trend erstreckt sich über traditionelle Toast-Anwendungen hinaus, da Verbraucher Cerealien in Frühstücksschalen integrieren, unterstützt durch die Expansion moderner Einzelhandelsformate und E-Commerce-Plattformen, die die Produktzugänglichkeit verbessern. Das wachsende Bewusstsein für nahrhafte Frühstücksoptionen, gekoppelt mit Herstellern, die angereicherte Cerealien mit zusätzlichen Vitaminen und Mineralien anbieten, trägt zum Marktwachstum bei. Laut einer Umfrage des Agriculture and Horticulture Development Board (AHDB) im Januar 2025 zeigten 83% der Verbraucher positive Einstellungen gegenüber gesunder Ernährung und betrachteten sie als eine Form der Selbstfürsorge[2]Quelle: Agriculture and Horticulture Development Board, "Consumer Insight: Health Is All About Balance," ahdb.org.uk. Die Nachhaltigkeit des Frühstückstrends wird durch heimbasierte Konsum muster verstärkt, die während Pandemie-Lockdowns etabliert wurden und auch nach der Normalisierung der Arbeitsroutinen fortbestehen.

Aufstieg von Online-Lebensmittelplattformen Verbessert Zugänglichkeit und Befeuert Nachfrage

Die schnelle Expansion von Online-Lebensmittelplattformen erweitert den Zugang zu Frühstückscerealien in ganz Europa und stimuliert zusätzliche Kategorienachfrage. Benutzerfreundliche Mobile Apps, Abonnement-Optionen und Lieferung am nächsten Tag ermöglichen es Verbrauchern, Vorratskammer-Grundnahrungsmittel aufzufüllen, ohne physische Geschäfte zu besuchen - eine Bequemlichkeit, die bei geschäftigen urbanen Haushalten Anklang findet. Algorithmus-gesteuerte Produktempfehlungen heben oft gesündere oder Premium-Cerealien hervor und beschleunigen das Ausprobieren proteinreicher, glutenfreier und Mehrkorn-Varianten, die offline möglicherweise begrenzten Regalplatz erhalten. Kleinere Marken nutzen die niedrigen Eintrittsbarrieren von E-Commerce-Marktplätzen, um geografisch verstreute Käufer zu erreichen, was die Sortimentsvielfalt und den Preiswettbewerb intensiviert. Laut Eurostat stieg der Prozentsatz der Online-Käufer in der Europäischen Union von 59% im Jahr 2014 auf 77% im Jahr 2024, was die wachsende Bedeutung des E-Commerce demonstriert[3]Quelle: Eurostat, "E-Commerce Statistics for Individuals," ec.europa.eu. Diese Verschiebung in der Einzelhandelsdynamik hat etablierte Unternehmen dazu veranlasst, ihre Strategien durch Direct-to-Consumer-Initiativen, Abonnementmodelle und digital-first Produkteinführungen anzupassen.

Hemmfaktoren-Auswirkungsanalyse

| Hemmfaktoren | (~) % Auswirkung auf CAGR | Geografische Relevanz | Spitzenwirkung |

|---|---|---|---|

| Volatile Hafer- und Mais-Rohstoffpreise komprimieren Margen | -0.7% | Paneuropäisch, stärker in Osteuropa | Mittelfristig (3-4 Jahre) |

| Regulatorische Zucker-Prüfung erhöht Reformulierungskosten | -0.5% | Vereinigtes Königreich, Frankreich, Deutschland, Nordische Länder | Mittelfristig (3-4 Jahre) |

| Verbraucherwahrnehmung verarbeiteter Lebensmittel | -0.4% | Paneuropäisch, stärker in Südeuropa | Langfristig (≥ 5 Jahre) |

| Konkurrenz durch Proteinriegel und RTD (Ready-to-Drink) Frühstücksgetränke | -0.6% | Vereinigtes Königreich, Deutschland, Frankreich, urbane Zentren | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatile Hafer- und Mais-Rohstoffpreise Komprimieren Margen

Preisvolatilität bei wichtigen Cerealien-Zutaten, insbesondere Mais und Hafer, stellt erhebliche Herausforderungen dar. Die miteinander verbundene Natur landwirtschaftlicher Rohstoffe bedeutet, dass Preisschwankungen bei einer Kultur schnell andere beeinflussen und systemische Preisherausforderungen schaffen. Diese Volatilität hat sich aufgrund mehrerer Faktoren intensiviert, einschließlich geopolitischer Spannungen, US-Zöllen auf Getreide und Ölsaaten und Währungsschwankungen, insbesondere dem Dollar-Euro-Wechselkurs. Hersteller stehen vor schwierigen Entscheidungen zwischen der Absorption zusätzlicher Kosten oder der Implementierung von Preiserhöhungen, die das Kaufverhalten der Verbraucher beeinflussen können. Diese Herausforderungen sind besonders akut für Premium- und gesundheitsfokussierte Cerealienhersteller, wo die Aufrechterhaltung hoher Zutatenqualität wesentlich ist. Lieferkettenunterbrechungen und wetterbedingte Ereignisse, wie schlechte Ernten und reduzierte Ernteerträge in wichtigen europäischen Landwirtschaftsregionen, verstärken diese Probleme zusätzlich und schaffen Unsicherheit in der Produktionsplanung und Lagerverwaltung. Zusätzlich kämpfen Hersteller damit, langfristige Verträge mit Lieferanten zu festen Preisen während Perioden hoher Preisvolatilität aufrechtzuerhalten, was sich direkt auf ihre Produktionskosten und Gewinnmargen auswirkt.

Regulatorische Zucker-Prüfung Erhöht Reformulierungskosten

Regulatorischer Druck auf den Zuckergehalt stellt erhebliche Herausforderungen im europäischen Frühstückscerealien-Markt dar, insbesondere nach der Annahme neuer Regeln für Frühstückslebensmittel durch das Europäische Parlament im April 2024 und der Implementierung von Beschränkungen für HFSS-Lebensmittelwerbung im Vereinigten Königreich. Diese Vorschriften erfordern von Herstellern kostspielige Reformulierungen bei gleichzeitiger Beibehaltung von Produktgeschmack, -textur und -haltbarkeit. Die Herausforderung ist besonders akut für kleinere Hersteller, die mit der finanziellen Belastung der Forschungs- und Entwicklungskosten für alternative Süßstoffe und neue Verarbeitungstechnologien kämpfen. Über unmittelbare Reformulierungsherausforderungen hinaus müssen Hersteller auch strengere Kennzeichnungsanforderungen und Ernährungsrichtlinien erfüllen, die zu operativen Ausgaben hinzufügen. Die anhaltende Debatte um Zuckerrichtlinien deutet darauf hin, dass aktuelle regulatorische Ansätze das Problem möglicherweise übervereinfachen und potenziell zur Verwendung weniger untersuchter Zuckeralternativen führen, während das Risiko der Verbraucherablehnung veränderter Geschmacksprofile besteht.

Segmentanalyse

Nach Produkttyp: Zubereitungsfertige Gewinnen Ernährungsmomentum

Verzehrfertige (RTE) Cerealien behalten einen Marktanteil von 79,05% in Europa im Jahr 2024, angetrieben durch etablierte Verbraucherpräferenzen und Bequemlichkeit. Zubereitungsfertige (RTC) Cerealien zeigen erhebliches Wachstumspotential mit einer prognostizierten CAGR von 5,12% bis 2030, was den Marktdurchschnitt um mehr als das Doppelte übertrifft. Diese Expansion spiegelt die zunehmende Präferenz der Verbraucher für warme Frühstücksoptionen wider, die sie als weniger verarbeitet und nahrhafter wahrnehmen. Warmer Haferbrei dominiert das RTC-Segment aufgrund seiner anerkannten Herz-Gesundheitsvorteile und Vielseitigkeit mit verschiedenen Belägen, einschließlich Nüssen, Samen und Früchten. Studien zeigen, dass haferbasierte warme Cerealien nachhaltige Energie und verbesserte Sättigung im Vergleich zu RTE-Alternativen bieten.

Müsli und Porridge-Mischungen zeigen Wachstum durch Premium-Varianten und funktionelle Zutaten, während Flocken das größte RTE-Untersegment aufgrund von Produktionseffizienz und etablierter Markenerkennung bilden. Gepuffte Cerealien und Granola-Cluster erweitern ihre Marktpräsenz durch einzigartige Texturen und vielseitige Konsumanlässe über das Frühstück hinaus. Hersteller integrieren Früchte und Gemüse in Cerealien-Formulierungen, um Nährwertgehalt und Geschmacksprofile zu verbessern und auf Verbraucheranforderungen nach niedrigerem Zuckergehalt und verbessertem Nährwert einzugehen. Diese Entwicklung hebt Marktchancen für Produkte hervor, die traditionelle Cerealien-Formate mit verbesserten Nährwertvorteilen kombinieren.

Nach Zutatenherkunt: Hafer Führt Während Reis Beschleunigt

Haferbasierte Cerealien dominieren mit einem Marktanteil von 34,55% im Jahr 2024, unterstützt durch ihre gesundheitlichen Vorteile und Vielseitigkeit in verzehrfertigen (RTE) und zubereitungsfertigen (RTC) Formaten. Die Vorteile der Zutat für Herzgesundheit, Energiebereitstellung und Verdauungswohlbefinden entsprechen europäischen Verbraucherpräferenzen. Reisbasierte Cerealien zeigen die stärkste Wachstumstrajektorie mit einer prognostizierten CAGR von 4,35% bis 2030, angetrieben durch ihre glutenfreie Natur und neutralen Geschmack, der verschiedene Aromen und funktionelle Zusätze aufnimmt. Hersteller investieren zunehmend in Hafer- und Reisverarbeitungsanlagen, um die steigende Nachfrage zu erfüllen und eine konsistente Versorgung sicherzustellen.

Weizen bleibt eine Kernzutat trotz Glutensorgen, während die Maisverwendung Gegenwind durch Preisvolatilität und Wahrnehmungen verarbeiteter Lebensmittel erfährt. Gerstes Präsenz wächst aufgrund ihres Nährwerts und Umweltvorteile, jedoch hauptsächlich in Premium-Müsli- und Granola-Segmenten. Kleinere Cerealien, einschließlich Quinoa, Amaranth und Teff, werden zunehmend in Mehrkorn-Produkte integriert. Diese Zutatendiversifikation spiegelt sowohl das Verbraucherinteresse an verschiedenen Nährwertquellen als auch die Bemühungen der Hersteller wider, die Widerstandsfähigkeit der Lieferkette zu stärken. Der Markt erlebt einen Anstieg in Forschungs- und Entwicklungsaktivitäten, die sich auf die Verbesserung des Nährwertprofils und der Verarbeitungseffizienz alternativer Getreide konzentrieren.

Nach Verpackungsart: Einzelportionen Stören Traditionelle Formate

Traditionelle Schachteln halten einen dominanten Marktanteil von 54,04% im Jahr 2024, angetrieben durch effiziente Regalnutzung, Verbrauchervertrautheit und Produktschutzfähigkeiten. Becher und Einzelportionsformate erfahren schnelles Wachstum mit einer CAGR von 5,33% bis 2030, entsprechend den sich ändernden Konsumgewohnheiten und mobilen Lebensstilen. Diese Formate bieten integrierte Lösungen, die die Notwendigkeit separater Schüsseln und Milchlagerung eliminieren und echte Portabilitätsvorteile gegenüber traditioneller Verpackung bieten. Die Formate integrieren fortschrittliche Barrierematerialien, um die Produktknusprigkeit zu erhalten, insbesondere für feuchtigkeitsempfindliche Zutaten.

Standbeutel kombinieren verbesserte Frischeerhaltung mit moderaten Portabilitätsvorteilen, obwohl sie nicht an die Bequemlichkeit von Einzelportionsoptionen heranreichen. Die alternativen Formate, einschließlich Plastikgläser und Beutel, erfüllen spezifische Marktanforderungen, stoßen jedoch auf Umweltherausforderungen, da die Industrie hin zu recycelbaren Materialien wechselt. Die aktuelle Verpackungsentwicklung konzentriert sich darauf, Funktionalität bei verbesserter Nachhaltigkeit zu erhalten. Die Industrie steht vor der Herausforderung, Bequemlichkeit mit Umweltverantwortung in Einklang zu bringen, mit aufkommenden Chancen in kompostierbaren Materialien für Einzelportionsverpackungen.

Nach Altersgruppe: Kinder-Segment Übertrifft Erwachsenen-Markt

Auf Erwachsene ausgerichtete Cerealien halten einen dominanten Marktanteil von 67,11% im Jahr 2024, da sich die Kategorie über ihre traditionelle Positionierung als Kindernahrung hinaus entwickelt hat. Das Kinder-Cerealien-Segment wird voraussichtlich mit einer CAGR von 5,90% bis 2030 wachsen, unterstützt durch Entwicklungen im Nährwertgehalt, Produktformaten und erhöhtem Fokus auf Frühstücksqualität. Hersteller passen Kinder-Cerealien als Reaktion auf regulatorische Anforderungen und wachsende elterliche Sorgen über Zuckergehalt an. Die Reformulierung von Kinder-Cerealien umfasst die Integration von Vollkorn, Reduzierung künstlicher Zutaten und Einführung natürlicher Süßstoffe. Marktforschung zeigt, dass Eltern zunehmend Cerealien suchen, die Geschmacksattraktivität mit Nährwertvorteilen für ihre Kinder ausgleichen.

Das Erwachsenen-Cerealien-Segment diversifiziert sich in spezifische Kategorien, einschließlich Gewichtsmanagement, aktive Ernährung, Verdauungsgesundheit und Genuss. Diese Diversifikation ermöglicht es Herstellern, Produkte zu entwickeln, die spezifische Gesundheits- und Lebensstilanforderungen ansprechen. Die Unterscheidung zwischen Erwachsenen- und Kinder-Cerealien nimmt weiter ab, mit Produkten, die jetzt darauf ausgelegt sind, altersübergreifend zu gefallen, während angemessene Nährwertprofile beibehalten werden. Dieser Trend zeigt Potenzial für familienorientierte Cerealien an, die verschiedene Haushaltspräferenzen mit einem einzigen Produkt erfüllen können. Innovation in Verpackungsformaten und Portionsgrößen hat die Bequemlichkeit für erwachsene Verbraucher verbessert. Die Integration funktioneller Zutaten wie Protein und Ballaststoffe hat die Position von Erwachsenen-Cerealien als nahrhafte Frühstücksoption gestärkt.

Nach Vertriebskanal: Online-Einzelhandel Stört Traditionelle Dominanz

Supermärkte und Hypermärkte behalten ihre Dominanz in der Cerealien-Distribution bei und kommandieren einen Marktanteil von 61,23% im Jahr 2024. Diese Führungsposition resultiert aus ihrer umfassenden Produktauswahl, wettbewerbsfähigen Preisstrategien und erheblichem Kundenverkehr. Während Convenience-Stores und Lebensmittelgeschäfte als wichtige Distributionspunkte aufgrund ihrer zugänglichen Standorte und Fähigkeit, Impulskäufe zu erfassen, weiterhin dienen, haben Fachgeschäfte eine ausgeprägte Nische geschaffen, indem sie sich auf Premium- und gesundheitsorientierte Produkte konzentrieren. Diese traditionellen Einzelhandelskanäle profitieren von etablierten Verbrauchereinkaufsgewohnheiten und der sofortigen Verfügbarkeit von Produkten, was einen erheblichen Vorteil gegenüber Online-Alternativen darstellt.

Der Online-Einzelhandelskanal erlebt bemerkenswerte Wachstum mit 3,47% CAGR bis 2030, wobei Vorteile wie umfangreiche Produktpaletten, Abonnementoptionen und personalisierte Empfehlungen genutzt werden. Digitale Plattformen beeinflussen effektiv das Verbraucherverhalten hin zu gesünderen Entscheidungen durch strategische Produktplatzierung, insbesondere für ballaststoffreiche Cerealien in Online-Auflistungen. Diese digitale Transformation hat es Online-Händlern ermöglicht, neue Marken und nahrhafte Optionen erfolgreich zu bewerben, die möglicherweise begrenzte Sichtbarkeit in physischen Geschäften haben. Zusätzlich erweitern Hersteller in alternative Distributionsmethoden, einschließlich Direktvertrieb an Verbraucher und Foodservice, um ihre Distributionsnetzwerke zu diversifizieren und Kundenbeziehungen zu stärken.

Geografische Analyse

Das Vereinigte Königreich behält einen Anteil von 28,45% am europäischen Frühstückscerealien-Markt im Jahr 2024 bei, unterstützt durch etablierte Konsummuster und umfassende Einzelhandelsinfrastruktur. Der Markt zeigt intensiven Wettbewerb über Preissegmente hinweg, wobei Eigenmarken ihre Präsenz erhöhen. Das Kaufverhalten der Verbraucher verschiebt sich weiterhin als Reaktion auf steigende Frühstücksartikelpreise und treibt erhöhte Nachfrage nach wertbasierten Produkten an. Die Lebensmittelsicherheitssorgen des Vereinigten Königreichs intensivieren sich, da die inländische Cerealienproduktion Herausforderungen durch extreme Wetterbedingungen gegenübersteht. Diese Versorgungsengpässe bieten Chancen für Hersteller mit diversifizierten Beschaffungsnetzwerken und robusten Lieferketten.

Polen zeigt das höchste Wachstumspotenzial im europäischen Frühstückscerealien-Markt mit einer prognostizierten CAGR von 4,92% bis 2030, was den regionalen Durchschnitt übersteigt. Dieses Wachstum resultiert aus steigenden verfügbaren Einkommen, höheren Urbanisierungsraten und sich ändernden Frühstückskonsummustern. Die inländische Cerealienproduktion des Landes erreichte 35,2 Millionen Tonnen im Jahr 2023 und machte 13% der gesamten EU-Produktion laut Euro Monitor-Daten aus[4]Quelle: Eurostat, "Agricultural Production - Crops," ec.europa.eu. Dieser inländische Produktionsvorteil unterstützt das Wachstum lokaler Hersteller wie OBST S.A., die ihre Frühstückscerealien-Produktionskapazität mit einer siebten Produktionslinie erweitert haben und die Produktion innovativer Cerealienprodukte einschließlich kissenförmiger Cerealien ermöglichen.

Deutschland, Frankreich, Italien und Spanien behalten stabile Wachstumstrajektorien mit ausgeprägten Konsumpräferenzen bei. Deutschland zeigt Stärke in Bio- und gesundheitsorientierten Segmenten, während Frankreich traditionelle Frühstücksoptionen mit erhöhtem Cerealienkonsum kombiniert. Italien und Spanien berichten von wachsenden Akzeptanzraten, insbesondere in urbanen Regionen. Nordische Länder betonen Premium-Produkte mit gesundheitlichen Vorteilen und zeigen hohe Nachfrage nach proteinangereicherten und funktionellen Cerealien. Russische und andere europäische Märkte zeigen verschiedene Entwicklungsstadien, beeinflusst durch wirtschaftliche Bedingungen und Qualität der Einzelhandelsinfrastruktur.

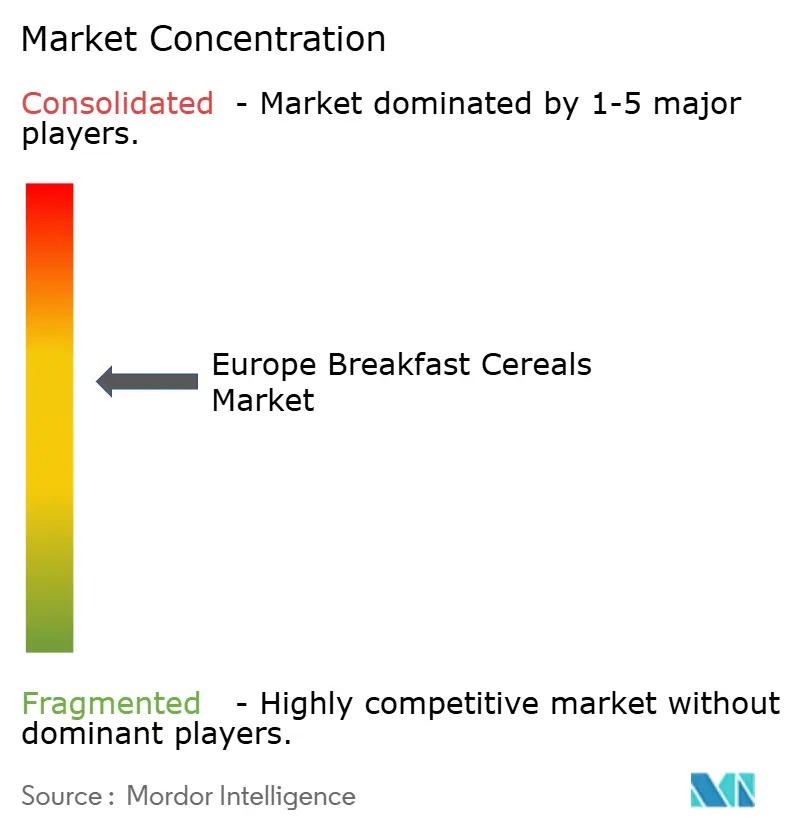

Wettbewerbslandschaft

Der europäische Frühstückscerealien-Markt zeigt moderate Konzentration, wobei globale Unternehmen wie Mars, Incorporated, Nestle S.A., General Mills, Inc. und PepsiCo Inc. neben regionalen Akteuren und wachsenden Eigenmarken konkurrieren. Diese Marktstruktur schafft Margenherausforderungen für etablierte Marken und bietet gleichzeitig Chancen in Premium-Segmenten, wo Eigenmarken traditionell keine Marktpräsenz haben. Die Industrie zeigt eine klare Aufteilung zwischen großen globalen Herstellern und spezialisierten Unternehmen, die spezifische Verbrauchersegmente ansprechen.

Große Hersteller nutzen ihre Produktionskapazitäten und Distributionsnetzwerke bei gleichzeitiger Aufrechterhaltung stetiger Produktentwicklung, während spezialisierte Unternehmen sich auf innovative Formulierungen und Direct-to-Consumer-Verkaufskanäle konzentrieren. Unternehmen investieren in die Erweiterung ihrer Produktionskapazitäten, um die Verbrauchernachfrage zu erfüllen. Beispielsweise investierte Kellanova im Oktober 2024 75 Millionen EUR in die britische Cerealienproduktion in ihrer Fabrik in Wrexham, North Wales. Dieser Investitionstrend spiegelt das Engagement der Industrie wider, Produktionsanlagen zu modernisieren und sich entwickelnden Verbraucherpräferenzen gerecht zu werden.

Die Technologieimplementierung konzentriert sich auf Personalisierung, wobei die Mehrheit der Verbraucher gesundheitliche Auswirkungen in ihren Lebensmittelentscheidungen berücksichtigt und erhöhte Akzeptanz KI-gesteuerter Ernährungsempfehlungen zeigt. Diese technologischen Entwicklungen deuten auf potenzielle Chancen für Frühstückscerealien hin, die auf individuelle Ernährungsanforderungen zugeschnitten sind, was das traditionelle Massenmarktmodell transformieren könnte. Die Integration digitaler Technologien in Produktentwicklungs- und Marketingstrategien wird für Hersteller zunehmend entscheidend, um einen Wettbewerbsvorteil im Markt zu behalten.

Europa Frühstückscerealien-Industrieführer

-

Mars, Incorporated

-

Nestle S.A.

-

General Mills, Inc.

-

PepsiCo Inc,

-

Post Consumer Brands LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Kellogg's brachte High Protein Bites im Vereinigten Königreich auf den Markt und erweiterte sein Frühstückscerealien-Portfolio. Die neue Produktlinie enthielt eine Choco Hazelnut-Geschmacksvariante mit 21% pflanzenbasiertem Protein und hohem Ballaststoffgehalt. Das Cerealien wurde ohne High-Fructose-Sirup (HFS) formuliert und zielte auf gesundheitsbewusste Verbraucher ab.

- März 2025: M&S führte eine neue Palette minimal verarbeiteter Cerealien ein, mit einem Ein-Zutaten-Cornflakes-Produkt. Die Only 1 Ingredients-Reihe umfasst Multigrain Hoops mit fünf Zutaten (Hafermehl, Maismehl, brauner Reismehl, Dattelsirup und Salz) und Choco Hoops mit sechs Zutaten (Hafermehl, Maismehl, brauner Reismehl, Dattelsirup, Kakaopulver und Salz).

- Januar 2025: Holie's, eine niederländische gesundheitsfokussierte Cerealien-Marke, startete im Vereinigten Königreich-Markt. Die veganen Cerealien der Marke enthalten keinen zugesetzten Zucker oder Süßstoffe. Das Unternehmen berichtet, die am schnellsten wachsende Cerealien-Marke in der Benelux-Region zu sein. Die Expansion in den Vereinigten Königreich-Markt stellt den ersten großen internationalen Markteintritt der Marke außerhalb der Benelux-Region dar.

- September 2024: Nestlé führte Rumäniens erstes fruchtförmiges und fruchtaromatisiertes Cerealien im September ein. Trix Frühstückscerealien bieten eine einzigartige Frühstücksoption mit Vollkorn, Kalzium, Eisen und B-Vitaminen. Das Cerealien weist natürliche Farben und verschiedene Fruchtformen ohne künstliche Aromen auf.

Europa Frühstückscerealien-Marktberichtsumfang

Der Frühstückscerealien-Markt in Europa wurde in Typ, Zutatenherkunt, Verpackungsart, Vertriebskanal, Altersgruppe und Geografie segmentiert. Nach Typ ist der Markt in verzehrfertige Cerealien und zubereitungsfertige Cerealien segmentiert. Verzehrfertige Cerealien sind weiter in Flocken, gepuffte Cerealien, Granola und Cluster sowie andere (beschichtete/zuckergefrostete Cerealien, geschredderte & gefädelte) unterteilt. Zubereitungsfertige Cerealien sind weiter in warmer Haferbrei, Müsli & Porridge-Mischungen und andere zubereitungsfertige Cerealien segmentiert. Nach Zutatenherkunt ist der markt in Weizen, Mais, Hafer, Reis, Gerste und andere segmentiert. Nach Verpackungsart ist der Markt in Schachteln, Standbeutel, Becher & Schüsseln und andere (Plastikgläser, Beutel, etc.) unterteilt. Nach Vertriebskanal ist der Markt in Supermarkt/Hypermarkt, Convenience-/Lebensmittelgeschäfte, Fachgeschäfte, Online-Händler und andere segmentiert. Außerdem bietet die Studie eine Analyse des Frühstückscerealien-Marktes in den aufstrebenden und etablierten Märkten der europäischen Länder, einschließlich Deutschland, Vereinigtes Königreich, Frankreich, Italien, Spanien, Russland, Schweden, Norwegen, Dänemark und dem Rest von Europa.

| Verzehrfertige Cerealien | Flocken |

| Gepuffte Cerealien | |

| Granola und Cluster | |

| Andere | |

| Zubereitungsfertige Cerealien | Warmer Haferbrei |

| Müsli und Porridge-Mischungen | |

| Andere Zubereitungsfertige Cerealien |

| Weizen |

| Mais |

| Hafer |

| Reis |

| Gerste |

| Andere |

| Schachteln |

| Standbeutel |

| Becher und Schüsseln |

| Andere |

| Supermärkte/Hypermärkte |

| Convenience-/Lebensmittelgeschäfte |

| Fachgeschäfte |

| Online-Händler |

| Andere Vertriebskanäle |

| Erwachsene |

| Kinder |

| Deutschland |

| Vereinigtes Königreich |

| Frankreich |

| Italien |

| Spanien |

| Russland |

| Schweden |

| Norwegen |

| Dänemark |

| Rest von Europa |

| Nach Produkttyp | Verzehrfertige Cerealien | Flocken |

| Gepuffte Cerealien | ||

| Granola und Cluster | ||

| Andere | ||

| Zubereitungsfertige Cerealien | Warmer Haferbrei | |

| Müsli und Porridge-Mischungen | ||

| Andere Zubereitungsfertige Cerealien | ||

| Nach Zutatenherkunt | Weizen | |

| Mais | ||

| Hafer | ||

| Reis | ||

| Gerste | ||

| Andere | ||

| Nach Verpackungsart | Schachteln | |

| Standbeutel | ||

| Becher und Schüsseln | ||

| Andere | ||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | |

| Convenience-/Lebensmittelgeschäfte | ||

| Fachgeschäfte | ||

| Online-Händler | ||

| Andere Vertriebskanäle | ||

| Nach Altersgruppe | Erwachsene | |

| Kinder | ||

| Nach Geografie | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Schweden | ||

| Norwegen | ||

| Dänemark | ||

| Rest von Europa | ||

Wichtige im Bericht Beantwortete Fragen

Was ist die aktuelle Größe des europäischen Frühstückscerealien-Marktes?

Der Markt steht bei 12,65 Milliarden USD im Jahr 2025 und wird voraussichtlich 14,77 Milliarden USD bis 2030 erreichen.

Was wächst am schnellsten innerhalb des Produkttyp-Segments des Frühstückscerealien-Marktes?

Zubereitungsfertige warme Cerealien werden voraussichtlich mit 5,12% CAGR wachsen, mehr als doppelt so schnell wie das Gesamtkategorie-Tempo.

Warum gewinnen Einzelportions-Cerealien-Becher an Popularität?

Sie entsprechen Hybrid-Arbeitern und Pendlern, die tragbare Lösungen ohne Schüssel benötigen, und treiben eine CAGR von 5,33% in Becher-Formaten an.

Wie bedeutsam ist Online-Einzelhandel für Frühstückscerealien?

Online-Kanäle expandieren mit 3,47% CAGR und nutzen personalisierte Empfehlungen und breite Sortimente, die physische Geschäfte nicht erreichen können.

Welches Land trägt den größten Anteil zu europäischen Frühstückscerealien-Verkäufen bei?

Das Vereinigte Königreich führt mit einem Anteil von 28,45% dank verwurzelter Konsumgewohnheiten und umfassender Einzelhandelsinfrastruktur.

Was sind die größten Herausforderungen für Cerealienhersteller in Europa?

Wichtige Hürden umfassen volatile Getreidepreise, strenge Zucker-Reformulierungsvorschriften und Konkurrenz durch Proteinriegel und verzehrfertige Frühstücksgetränke.

Seite zuletzt aktualisiert am: