Europa-Biodiesel-Marktanalyse

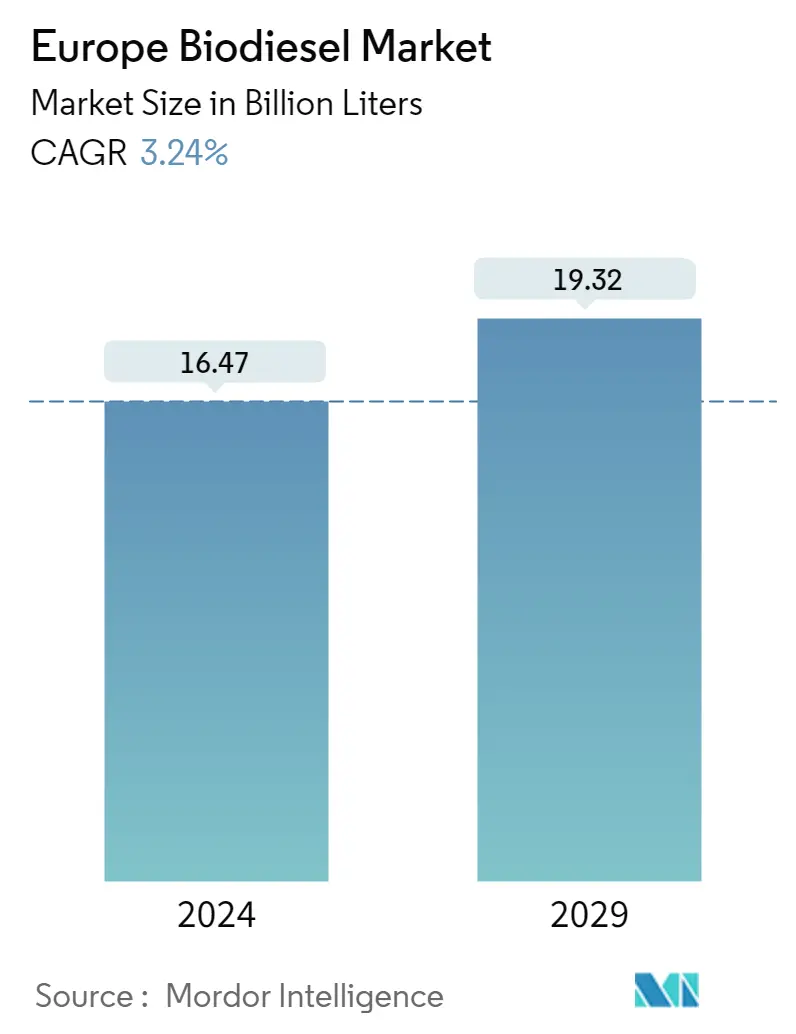

Die Größe des europäischen Biodieselmarkts wird im Jahr 2024 auf 16,47 Milliarden Liter geschätzt und soll bis 2029 19,32 Milliarden Liter erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,24 % im Prognosezeitraum (2024–2029) entspricht.

- Mittelfristig wird erwartet, dass Faktoren wie staatliche unterstützende Richtlinien und Vorschriften sowie Bedenken hinsichtlich der Energiesicherheit den Markt im Prognosezeitraum antreiben werden.

- Andererseits dürften die Verfügbarkeit und der Preis von Rohstoffen wie Pflanzenölen und tierischen Fetten das Marktwachstum im Prognosezeitraum behindern.

- Dennoch konzentrieren sich die Forschungs- und Entwicklungsbemühungen auf die Suche nach alternativen Rohstoffen für die Biodieselproduktion. Fortschrittliche Rohstoffe wie Algen und Altöle bieten das Potenzial für eine verbesserte Nachhaltigkeit, geringere Auswirkungen auf die Landnutzung und eine erhöhte Rohstoffverfügbarkeit und schaffen so neue Möglichkeiten für die Biodieselproduktion.

- Es wird erwartet, dass Deutschland im Prognosezeitraum den Markt dominieren wird. Aufgrund der unterstützenden Regierungspolitik.

Europas Biodiesel-Markttrends

Palmöl dürfte den Markt dominieren

- Palmöl ist eines der weltweit am häufigsten produzierten Pflanzenöle. Große Palmöl produzierende Länder wie Indonesien und Malaysia verfügen über großflächige Plantagen und effiziente Extraktionsprozesse, die zu einer bedeutenden und zuverlässigen Palmölversorgung führen. Dieses reichliche Angebot verschafft Palmöl einen Wettbewerbsvorteil hinsichtlich Verfügbarkeit und Kosten im Vergleich zu anderen Rohstoffen.

- Palmöl hat einen hohen Energiegehalt und ist daher ein effizienter Rohstoff für die Biodieselproduktion. Seine Energiedichte ermöglicht höhere Biodieselerträge pro Rohstoffeinheit, was zu einer kostengünstigen Produktion führt. Die Energieeffizienz von Palmöl trägt zu seiner Attraktivität für Biodieselhersteller bei und kann potenziell zu seiner Dominanz auf dem Markt führen.

- Darüber hinaus besitzt Palmöl günstige Eigenschaften für die Biodieselproduktion, wie etwa seine niedrige Viskosität und hohe Schmierfähigkeit. Diese Eigenschaften steigern die Leistung von Biodiesel in Dieselmotoren und machen ihn mit der bestehenden Dieselinfrastruktur kompatibel. Die günstigen Eigenschaften von Biodiesel auf Palmölbasis tragen zu seinem Marktpotenzial und seiner Wettbewerbsfähigkeit bei.

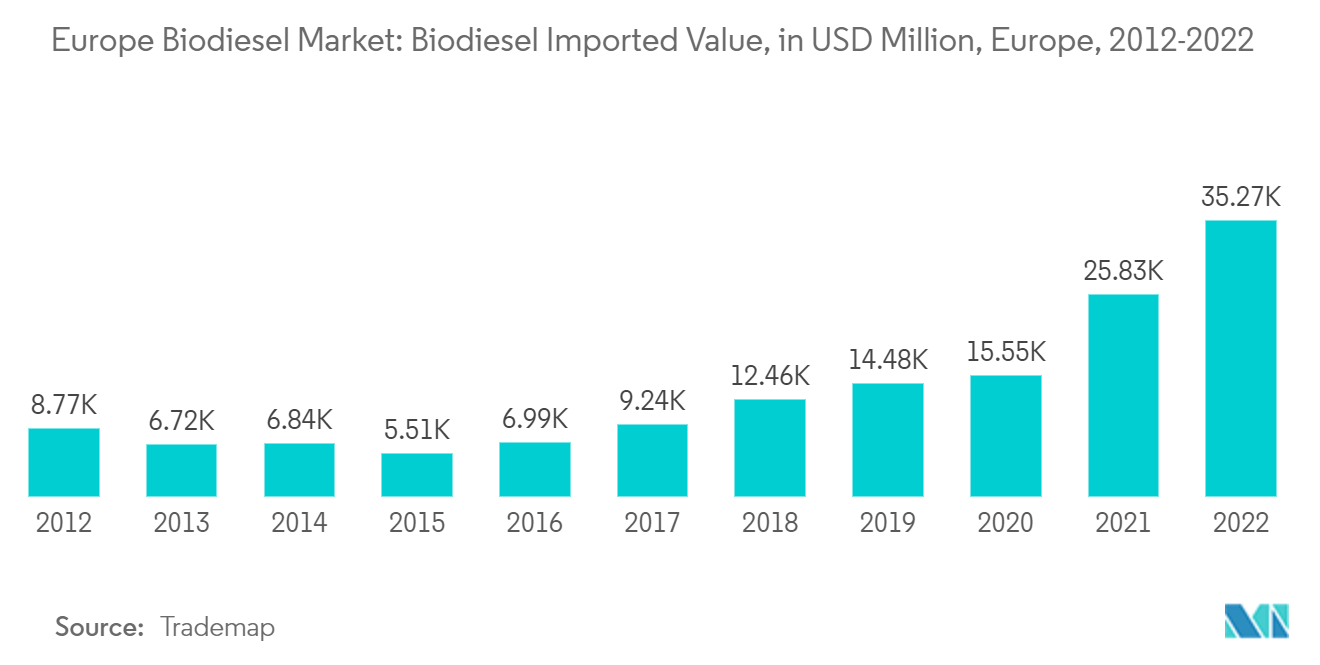

- Der Wert des nach Europa importierten Biodiesels ist zwischen 2021 und 2022 deutlich gestiegen. Laut Statista ist der Gesamtimportwert für Biodiesel um mehr als 36 % gestiegen, was auf einen erhöhten Biodieselverbrauch in den Regionen hindeutet.

- Im Dezember 2022 einigte sich die Europäische Union auf eine vorläufige Vereinbarung zur Einführung einer Verordnung, die Unternehmen verpflichten würde, den Nachweis zu erbringen, dass ihr Palmöl und andere in der EU verkaufte Waren nicht mit der Abholzung von Wäldern in Zusammenhang stehen.

- Aufgrund der oben diskutierten Punkte wird daher das Palmölsegment im prognostizierten Zeitraum wahrscheinlich den Markt dominieren.

Deutschland soll den Markt dominieren

- Deutschland hat unterstützende Richtlinien und Vorschriften zur Förderung erneuerbarer Energien, einschließlich Biodiesel, umgesetzt. Das Land hat ehrgeizige Ziele für erneuerbare Energien und bietet finanzielle Anreize und Subventionen für die Biodieselproduktion. Diese Unterstützung fördert Investitionen und Wachstum in der Biodieselindustrie und positioniert Deutschland als wichtigen Akteur.

- Deutschland ist bekannt für seine fortschrittliche Ingenieurskunst und sein technologisches Know-how. Das Land verfügt über eine starke Forschungs- und Entwicklungsinfrastruktur, die die Entwicklung und Umsetzung innovativer Biodieselproduktionstechnologien ermöglicht. Deutsche Unternehmen sind Vorreiter bei der Entwicklung effizienter und kostengünstiger Verfahren zur Herstellung von Biodiesel und verschaffen sich so einen Wettbewerbsvorteil auf dem Markt.

- Im Februar 2022 gab die Renewable Energy Group ihre Pläne zur Erweiterung der Vorbehandlungskapazität ihrer Biodieselraffinerie in Emden, Deutschland, bekannt. Ziel dieser Erweiterung ist es, die Verarbeitung anspruchsvoller Rohstoffe zu erneuerbaren Kraftstoffen zu ermöglichen, darunter auch solche, die typischerweise schwer umzuwandeln sind.

- Deutschland verfügt über eine gut ausgebaute Infrastruktur zur Herstellung, Verteilung und Nutzung von Biodiesel. Das Land verfügt über zahlreiche Biodiesel-Produktionsanlagen, ein ausgedehntes Netzwerk von Mischanlagen und Tankstellen. Diese bestehende Infrastruktur bietet eine solide Grundlage für das Wachstum und die Dominanz des Biodieselmarktes in Deutschland.

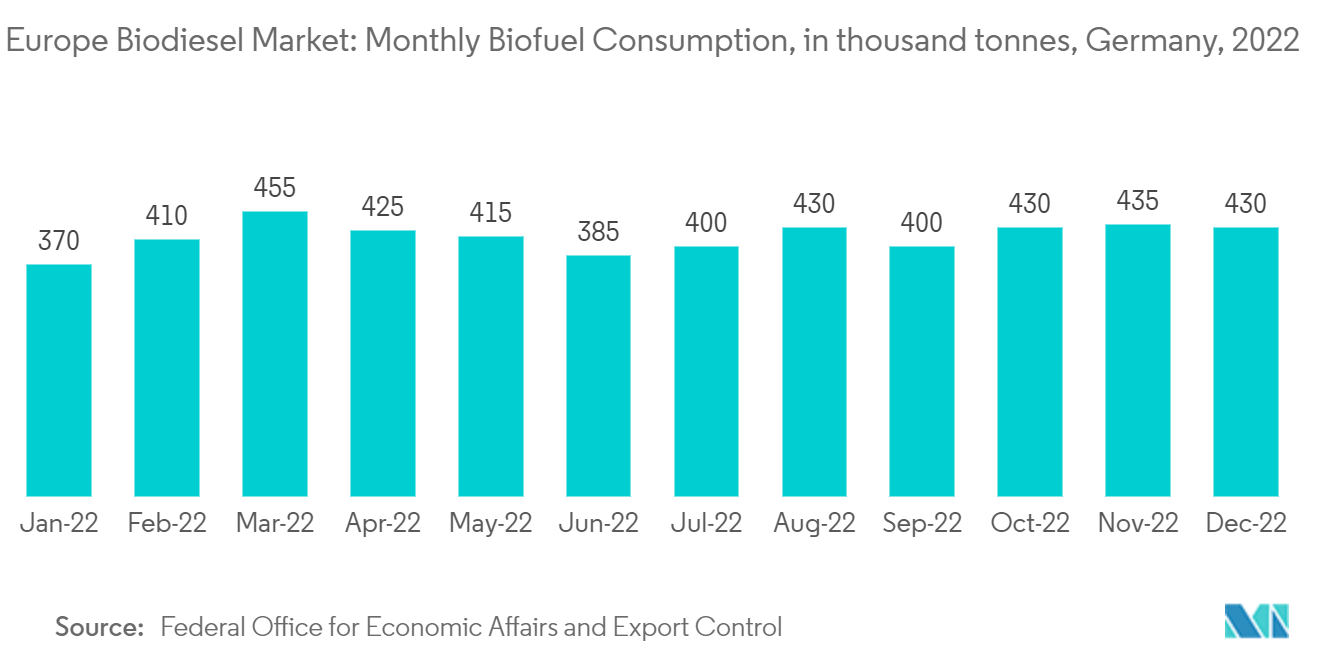

- Im Jahr 2022 belief sich der Biodieselverbrauch in Deutschland auf 2,516 Millionen Tonnen (rund 755 Millionen Gallonen), ein Rückgang gegenüber 2,560 Millionen Tonnen (rund 768,5 Millionen Gallonen) im Jahr 2021. Im Gegensatz dazu stieg die Ethanolverwendung in Mischungen um fast 2,9 Prozent von 1,153 Millionen Tonnen (386 Millionen Gallonen) auf 1,186 Millionen Tonnen (ungefähr 397 Millionen Gallonen).

- Aufgrund der oben genannten Punkte dürfte Deutschland daher ein bedeutender Akteur auf dem Biodieselmarkt in Europa sein.

Überblick über die europäische Biodieselindustrie

Der europäische Biodieselmarkt ist teilweise fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören Shell PLC, BP PLC, Bunge Limited, Air Liquide SA, Harvest Energy und andere.

Europas Marktführer für Biodiesel

Shell PLC

BP PLC

Bunge Limited

Air Liquide SA

Harvest Energy

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Biodieselmarkt

- Im Januar 2023 kündigte das deutsche Umweltministerium Pläne an, dem Kabinett demnächst Vorschläge für einen Ausstieg des Landes aus der Nutzung pflanzenbasierter Biokraftstoffe zu übermitteln, um eine Reduzierung der Treibhausgase zu erreichen.

- März 2022 Rossi Biofuel Zrt, eine Tochtergesellschaft der ENVIEN-Gruppe, weiht eine neue Biodieselanlage in Ungarn ein. Diese Anlage wurde von der BDI-BioEnergy International GmbH gebaut. Bei der Anlage handelt es sich um eine Multi-Feedstock-Anlage in Komárom, Ungarn. Die neue Anlage verfügt über eine Kapazität von 60.000 Tonnen pro Jahr, wodurch sich die gesamte Biodieselproduktionskapazität des Unternehmens von 150.000 auf 210.000 Tonnen pro Jahr erhöhte.

Segmentierung der europäischen Biodieselindustrie

Biodiesel ist ein erneuerbarer Kraftstoff, der aus Biomassequellen wie Pflanzenölen, tierischen Fetten oder recycelten Speiseölen gewonnen wird. Es wird durch Umesterung hergestellt, bei der der Biomasse-Ausgangsstoff chemisch mit einem Alkohol (normalerweise Methanol oder Ethanol) in Gegenwart eines Katalysators wie Natriumhydroxid oder Kaliumhydroxid umgesetzt wird.

Der europäische Biodieselmarkt ist nach Rohstoffen, Biodieselmischungen und Geografie segmentiert. Nach Rohstoffen ist der Markt in Grobkorn, Zuckerpflanzen, Pflanzenöl und andere unterteilt; Nach Biodieselmischungen wird der Markt in B5, B20 und B100 unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den europäischen Biodieselmarkt in den wichtigsten Regionen. Der Bericht bietet die Marktgröße und Prognosen für das Volumen des europäischen Biodieselmarktes für alle oben genannten Segmente.

| Rapsöl |

| Palmöl |

| Gebrauchtes Speiseöl |

| Andere Rohstoffe |

| B5 |

| B20 |

| B100 |

| Deutschland |

| Spanien |

| Großbritannien |

| Frankreich |

| Rest von Europa |

| Rohstoff | Rapsöl |

| Palmöl | |

| Gebrauchtes Speiseöl | |

| Andere Rohstoffe | |

| Biodieselmischungen | B5 |

| B20 | |

| B100 | |

| Erdkunde | Deutschland |

| Spanien | |

| Großbritannien | |

| Frankreich | |

| Rest von Europa |

Häufig gestellte Fragen zur Biodiesel-Marktforschung in Europa

Wie groß ist der europäische Biodieselmarkt?

Die Größe des europäischen Biodieselmarktes wird im Jahr 2024 voraussichtlich 16,47 Milliarden Liter erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,24 % auf 19,32 Milliarden Liter wachsen.

Wie groß ist der europäische Biodieselmarkt derzeit?

Im Jahr 2024 wird die Größe des europäischen Biodieselmarktes voraussichtlich 16,47 Milliarden Liter erreichen.

Wer sind die Hauptakteure auf dem europäischen Biodieselmarkt?

Shell PLC, BP PLC, Bunge Limited, Air Liquide SA, Harvest Energy sind die größten Unternehmen, die auf dem europäischen Biodieselmarkt tätig sind.

Seite zuletzt aktualisiert am:

Bericht der europäischen Biodieselindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Biodiesel in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Europa-Biodiesel-Analyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.